Silberhandel: Wie investiere ich, um ein Portfolio zu diversifizieren?

- Verhältnis von Gold zu Silber

- Silber als Reservevermögenswert

- Die Rolle von Silber in einem Portfolio

- CFD-Broker für den Handel mit Silber

- Silber-Chart in Echtzeit

- Silber als langfristige Wertaufbewahrung

- Materieller Reichtum und finanzieller Reichtum

- Ein dauerhaft schwächelnder US-Dollar

- Die US-Finanzen

- Broker für Investitionen in physisches Gold, Silber, Palladium und Platin

- Silber als Instrument zur Absicherung gegen Inflation

- Der Schutz von Silber vor Deflation

- Ein relativ stabiles Goldangebot

- Eine Absicherung gegen geopolitische Spannungen

- Marktstörungen

- Die Auswirkungen der Geldpolitik auf Silber

- Der historische Zyklus

- Der Hauptnachteil von Silber in einem Portfolio

- Gold im Vergleich zu Silber in Abhängigkeit von vier Hauptfaktoren

- Schlussfolgerung

Silber hat in den Portfolios der meisten Menschen in der Regel nicht die höchste Allokationspriorität. Es hat jedoch eine wichtige Rolle zu spielen, wenn es in der richtigen Menge allokiert wird, die sowohl die Renditen verbessern als auch das Risiko verringern kann.

Für Edelmetallhändler ist Gold ein weitaus beliebterer Markt. Große Institutionen kaufen Gold, um sich gegen das Währungsrisiko abzusichern, wenn die Realzinsen und die Renditen anderer Vermögenswerte unannehmbar hoch werden. Zentralbanken kaufen Gold, und nicht Silber, als Reservevermögenswert, um ihr Währungsengagement zu diversifizieren.

Silber fungiert eher als Ware denn als Währung. Da Silber so untrennbar mit Gold verbunden ist, wird es in diesem Artikel ebenfalls häufig erwähnt.

Für das Jahr 2024 werden die weltweiten Silberreserven auf etwa 21,5 Milliarden Unzen geschätzt, während die Goldreserven bei etwa 1,83 Milliarden Unzen liegen und damit im Vergleich zu den Vorjahren stabil sind. Der Silbermarkt umfasst heute etwa 610.000 Tonnen an verfügbaren Reserven, die vor allem in Südamerika, insbesondere in Peru, Mexiko und Chile, liegen. Dies entspricht einem ungefähren Wert von 500 Milliarden US-Dollar für Silber, während Gold einen Wert von etwa 12 Billionen US-Dollar hat.

Das jährliche Angebot an Silber dürfte bis 2024 um 3% auf etwas mehr als 1 Milliarde Unzen leicht ansteigen, was hauptsächlich auf eine höhere Bergbauproduktion zurückzuführen ist. Allerdings wird etwa die Hälfte dieser Produktion von der Industrie absorbiert, insbesondere für die Elektronik- und Photovoltaikbranche. Im Vergleich dazu wird Gold hauptsächlich für Investitionen und Schmuck verwendet, was ihm eine größere Stabilität bei der Verwendung verleiht.

Obwohl Silber also ein größeres Angebot als Gold hat, werden seine Volatilität und sein Preis stärker von industriellen Schwankungen und dem begrenzten Angebot beeinflusst. Die Märkte für Silber und Gold entwickeln sich weiterhin mit unterschiedlicher Dynamik, was sich auch auf ihren Wert und ihre Liquidität auf den Weltmärkten auswirkt.

Diese Zahlen bestätigen, dass wie bei Gold eine relativ geringe Kapitalspritze aufgrund der geringeren Größe des Silbermarktes einen erheblichen Einfluss auf diesen haben kann.

Gold wird viel eher wie ein monetärer Vermögenswert oder eine Währung behandelt als wie ein Rohstoff, der Überlegungen zu Angebot und Nachfrage unterliegt.

Silber hingegen ist eine Kombination aus beidem.

Silber ist sowohl eine Vermögensreserve, was eines der wichtigen Merkmale einer Währung ist (das andere ist ein Tauschmittel). Es ist außerdem ein Grundstoff, der in der Medizin (es ist nicht giftig), in LED-Chips, Touchscreens, Kernreaktoren und anderen industriellen Anwendungen verwendet wird.

Silber hat eine hohe thermische und elektrische Leitfähigkeit, wodurch es sich ideal für elektrische Anwendungen eignet und schwer durch billigere Metalle zu ersetzen ist. Es ist außerdem sehr formbar und duktil, so dass es zu Folien abgeflacht oder zu Drähten gezogen werden kann.

Es ist nicht korrosiv und oxidiert nicht, wenn auch nicht in demselben Maße wie Gold.

Gold wird hauptsächlich als Reservevermögenswert verwendet. Seine Korrelation mit Aktien ist im Wesentlichen gleich null.

Aufgrund der Ähnlichkeiten mit Gold ist die Korrelation von Silber mit dem gelben Metall mit 0,80 recht hoch.

Angesichts seiner industriellen Verwendung profitiert Silber jedoch von einer größeren wirtschaftlichen Aktivität, da es von Unternehmen zum Bau verschiedener Güter verwendet wird. Daher weist es eine gewisse Korrelation mit Aktien auf. In diesem Fall haben Silber und Aktien einen Korrelationskoeffizienten von 0,26.

Korrelationen sind dynamisch und retrospektiv. Man sollte sich also nicht so sehr auf sie verlassen, sondern vielmehr verstehen, was den Preis des Basiswerts bestimmt.

Im Allgemeinen überschneidet sich Silber ein wenig mit Aktien (und damit mit dem Konjunkturzyklus) und ziemlich stark mit Gold, während sich Gold nur wenig mit Aktien überschneidet. In Bezug auf das Venn-Diagramm

Verhältnis von Gold zu Silber

Das Gold-Silber-Verhältnis, das den Wert einer Unze Gold im Vergleich zu einer Unze Silber ausdrückt, bleibt ein Indikator, der von Händlern und Investoren genau beobachtet wird. Im Jahr 2023 begann dieses Verhältnis das Jahr bei etwa 75,7, stieg aber auf 84, da Gold um 13,4 % im Wert stieg, während Silber nur um 2,2 % zulegte.

Der Anstieg dieses Verhältnisses spiegelt häufig eine bessere Performance von Gold wider, insbesondere in Zeiten eines wirtschaftlichen Abschwungs oder einer Rezession, da Gold stärker als sicherer Hafen wahrgenommen wird, während Silber stärker von der industriellen Nachfrage beeinflusst wird. Die Prognosen für 2024 gehen davon aus, dass Gold und Silber weiter steigen werden, aber das Verhältnis könnte hoch bleiben oder sogar steigen, wenn die Weltwirtschaft Anzeichen einer Schwäche zeigt, da Gold unter diesen Bedingungen tendenziell besser abschneidet.

Darüber hinaus gehen mehrere Analysten, wie J.P. Morgan und Heraeus, davon aus, dass der Silberpreis bis Ende 2024 auf etwa 30 $/oz steigen könnte, was das Gold-Silber-Verhältnis auf 72 bringen könnte. Allerdings wird auch die anhaltend starke industrielle Nachfrage, insbesondere in den Bereichen Solarenergie und Elektrifizierung von Fahrzeugen, die langfristige Dynamik des Silberpreises stützen.

Silber als Reservevermögenswert

Obwohl Silber seit jeher als direkte Währung oder als Sicherheit für das von Regierungen ausgegebene Geld verwendet wird, wird es heute nicht in großem Umfang von Zentralbanken oder großen institutionellen Fonds gehalten.

Die wichtigsten Nachfragequellen auf dem globalen Goldmarkt sind die Zentralbanken und Reservemanager - die Vereinigten Staaten, die europäischen Industrieländer, der Internationale Währungsfonds (IWF), Russland und China.

Ein großer Teil der Nachfrage nach Silber wird für industrielle Zwecke verwendet.

Die wichtigste langfristige Bewertung von Gold hingegen ist proportional zum Wachstum der Reserven und der Fiat-Währungen im Verhältnis zum weltweiten Goldbestand, und sein Wert ist kaum mit industriellen Anwendungen verbunden.

Die Rolle von Silber in einem Portfolio

Wenn man darüber nachdenkt, wie man ein Gleichgewicht herstellen kann (und eine hervorragende strategische Vermögensaufteilung hat, die einen nicht stark einem bestimmten Umfeld aussetzt), ist Silber ein weniger wichtiger Bestandteil eines Portfolios als Gold.

Gold ist zwar ein wichtiger Bestandteil (es macht in der Regel etwa 10 % der Allokation eines Portfolios aus), aber es ist auf Dauer nicht die beste Gesamtinvestition. Es tendiert dazu, sich etwas besser als Bargeld zu entwickeln, ist aber immer noch nur eine Alternative zu Bargeld.

Real gesehen hat seine Wertentwicklung seit 1850 in US-Dollar die Inflation um etwa 0,2 % übertroffen.

In Deutschland hat er aufgrund von zwei Hyperinflationsepisoden seit 1870 annualisiert real fast 3 % eingebracht.

Silber ist volatiler und korreliert stärker mit der Wirtschaft (und damit auch mit Aktien und anderen Rohstoffen). Folglich verfügt es nicht über das gleiche Diversifizierungspotenzial. Logischerweise stellt es also unter diesem Aspekt einen geringeren Anteil des Portfolios dar.

Es gibt Zeiten, in denen es ihm gut geht, und Zeiten, in denen es ihm schlecht geht. In kleinen Mengen kann er in einem Portfolio sowohl das Risiko senken als auch die Rendite steigern.

CFD-Broker für den Handel mit silber

Silber-Chart in Echtzeit

Silber als langfristige Wertaufbewahrung

Gold und Silber haben ihren Wert über Tausende von Jahren hinweg bewahrt, im Gegensatz zu Fiat-Währungen, die mit den Imperien und/oder Regimen auf- und absteigen.

Die Menschen haben Gold als Vermögensspeicher und als Mittel zur Weitergabe von Reichtum von Generation zu Generation genutzt. In geringerem Maße galt dies auch für Silber. Über 2000 Jahre lang waren Gold und Silber eine Form des Tausches (wenn auch in geringerem Maße in der Neuzeit).

Im Laufe der Geschichte haben Regierungen und Imperien rohstoffbesicherte Geldsysteme verwendet. Dabei handelte es sich in erster Linie um Gold.

Auch Silber wurde im Rahmen eines Bimetallstandards verwendet und entwickelte sich oft aus einem Goldstandard als Mittel, um mehr Geld in Umlauf zu bringen (d. h. durch Hinzufügen von Silberreserven als akzeptable Form von Sicherheiten für Geld).

Da es in der menschlichen Natur liegt, sofortige Befriedigung zu bevorzugen, haben Imperien im Laufe der Zeit Schulden angehäuft, die ihre Zahlungsfähigkeit überstiegen. Ein einfacher Weg, Schulden abzubauen, besteht darin, mehr Geld zu erschaffen, um diesen Prozess zu erleichtern.

Da es nur eine feste Menge an Gold und/oder anderen Metallen als Reserve gibt und die Reserven dieser Metalle selten der Menge der ausgegebenen Schulden (d. h. den Forderungen auf diese Metalle) entsprechen, haben die Verantwortlichen des Systems die Wahl.

Sie können den Konvertibilitätskurs ändern und die Währung effektiv abwerten, neue Quellen für die Besicherung der Währung einführen (z. B. die Goldreserven um Silberreserven ergänzen) oder die Verbindung vollständig auflösen.

Im letzteren Fall gehen sie zu einem Fiat-System über, in dem die Geldschöpfung ungezwungen sein kann. Das ist immer vorzuziehen, denn die liberale Geld- und Kreditschöpfung liefert zwar eine beträchtliche Kaufkraft, untergräbt aber langfristig den Wert des Geldes. Wenn alle anderen Faktoren gleich sind, ist diese Situation für Edelmetalle, die auf diese Währung lauten, günstig.

Metalle sind nur so viel wert wie die Währung, mit der sie gekauft werden. Rohstoffe werden in der Währung im Allgemeinen mit einer bestimmten Menge pro Einheit bewertet.

Gold ist eine Gegenwährung oder im Wesentlichen ein Bezugspunkt für den Wert des Geldes und profitiert davon, dass die Geldschöpfung im Laufe der Zeit zugenommen hat. Es fungiert effektiv als Gegenstück zum Geld. Das trifft auch teilweise auf das Geld zu.

Sie haben auch ein durch die Covid-19-Pandemie verursachtes Umfeld, in dem die Zinsen bei null liegen und viel Geld gedruckt werden muss, um den Mangel an wirtschaftlicher Aktivität auszugleichen, damit Einkommen und Ausgaben auf einem akzeptablen Niveau bleiben.

Das Bargeld fließt schließlich in die allgemeinen Wohlstandsreserven. Dazu gehören Dinge wie Gold, Silber und bestimmte Aktien, die als solche eingestuft werden können.

Unternehmen, die Produkte wie Grundnahrungsmittel und Medikamente herstellen, werden ihre Gewinne nicht beeinträchtigt sehen und davon profitieren. Dasselbe gilt für einige Technologieunternehmen mit sehr langfristigen Cashflows (z. B. einige Technologieunternehmen), die nicht so stark betroffen sind wie die Einnahmen, die in der Gegenwart gestört werden.

Materieller Reichtum und finanzieller Reichtum

Bargeld und Anleihen

Von allen Fiat-Währungen, die es in den letzten fünf Jahrhunderten gegeben hat, existieren heute noch weniger als fünf Prozent.

Während es für Anleger natürlich ist, Portfolios zusammenzustellen, in denen die Positionen stark auf die eigene Währung konzentriert sind, kann die Diversifizierung des Währungsengagements ebenso wichtig sein wie die Diversifizierung zwischen Anlageklassen und geografischen Gebieten.

Aktien

Auch Unternehmen kommen und gehen.

Die wertvollsten Unternehmen sind heute Unternehmen, die seit 15 bis 30 Jahren mehr oder weniger neu sind oder die einen Großteil ihres Wertes aus neu erfundenen Produkten oder Technologien bezogen haben.

Microsoft beispielsweise, das technisch gesehen kein neues Unternehmen ist, da es bereits in den 1970er Jahren gegründet wurde, bezieht einen Großteil seines Reichtums aus dem Cloud-Computing und den zukünftigen Erwartungen an die Rolle des Unternehmens bei dessen Einführung und der Eroberung eines großen Teils des Marktes.

In ähnlicher Weise bezieht Apple den Großteil seiner Einnahmen aus dem iPhone und dem Ökosystem, das 2007 daraus entstand.

Amazon, Google und Facebook sind Unternehmen eines völlig neuen Typs, die in den 90er und 00er Jahren gegründet wurden.

IBM hat sich nicht ausreichend an die sich verändernde Technologiewelt angepasst und Trends wie Cloud-Computing, soziale Medien, mobiles Computing und Chips für künstliche Intelligenz weitgehend verschlafen.

Ein Ölkonglomerat wie ExxonMobil sieht sich mit Wachstumszwängen konfrontiert. Walmart hat die anfängliche Wende zum Online-Shopping verpasst und ist nie zu einem wichtigen Akteur im Cloud-Computing wie Amazon (über sein Produkt AWS) geworden.

Die Landschaft wird sich weiterhin in einer Weise entwickeln, die es schwierig macht, Gewinner und Verlierer vorherzusagen.

Mitte des Jahrhunderts werden sich die digitalen Technologien weiter in Richtung künstliche Intelligenz und verwandte Unterkategorien (d. h. maschinelles Lernen, Deep Learning, Reinforcement Learning) entwickeln, und die Unternehmen werden sich bemühen, diese Technologien kommerziell auf eine Vielzahl von Anwendungen anzuwenden, um Werte zu schaffen.

Einige der großen Gewinner dieser Trends existieren vielleicht noch nicht einmal oder werden über den "Venture"-Zweig eines großen Unternehmens oder eines Fonds als unabhängige Idee entwickelt (oder werden dies tun).

Unternehmen wie AMD und Nvidia haben im Vergleich zu den früheren Chip-Säulen wie Intel mehr Marktanteile erobert.

Davon abgesehen sind all diese Unternehmen - das Kontingent FAAMG + AMD + NVDA - teuer, und die hohen Erwartungen sind in ihre Preise eingepreist. Praktisch jeder will einen Teil dieser Unternehmen haben, weil sie an der Grenze der Wirtschaft stehen und ihre Preise weit über das hinaus überboten wurden, was sie verdienen.

Wie bei allen Dingen gibt es auch hier ein Hinrichtungsrisiko. Die Entwicklung dieser Technologien ist eine Sache. Sie kommerziell anzuwenden, eine ausreichende Nachfrage zu befriedigen und dies besser als alle anderen zu tun, um der Konkurrenz aus dem Weg zu gehen (wie jedes andere Geschäft mit großem Potenzial und hohen Gewinnspannen), ist eine andere.

Selbst bei Unternehmen, die jährlich 20 Milliarden US-Dollar oder mehr Gewinn machen - z. B. Apple, Google, Facebook - werden sie zum Zeitpunkt der Niederschrift dieses Textes zum etwa 35-fachen des Gewinns gehandelt.

Die Gewinnrendite ist das Gegenteil davon (1/35), d. h. etwa 3 % pro Jahr bei hoher Volatilität. Es wird erwartet, dass sie in Zukunft stark wachsen werden; theoretisch sollte diese Rendite steigen. Allerdings sind sie teure Investitionen.

Wenn außerdem die Renditen von Barmitteln bei null liegen und die Renditen von Anleihen nahe null (oder sogar negativ) sind, bringt dies die Aktienrenditen ebenfalls auf diese Niveaus.

Wenn die Renditen von Barmitteln und Anleihen bei null liegen, haben Sie keinen Abzinsungssatz mehr, aus dem der Barwert der Cashflows berechnet wird. Es bleibt nur noch die Risikoprämie, die die Menschen erwarten, bei Aktien im Vergleich zu Anleihen zu verdienen, wenn sie ein höheres Risiko eingehen.

Historisch gesehen haben Aktien etwa 2 bis 3 % mehr Rendite gebracht als sichere Anleihen mit mittlerer Laufzeit (z. B. 10 Jahre). Daher erscheinen 2-3 % Aktienrendite und Gewinnmultiplikatoren in der Größenordnung des 30- bis 50-fachen (d. h. das Gegenteil dieser 2-3 %) gar nicht so abwegig.

Da Barmittel und sichere Anleihen in der jüngeren Geschichte regelmäßig Renditen in der Größenordnung von 3-6 % erbracht haben, lagen die Gewinnmultiplikatoren von Aktien im Bereich des 10- bis 20-fachen. Wenn die Renditen generell sinken, ist die Anwendung dieser historischen Bandbreiten nicht mehr gültig.

Anleger müssen sich zunehmend in Schwellenländern umsehen und andere Arten von Risiken eingehen (z. B. Währungsrisiko, politisches Risiko), um diese Arten von höheren Renditen zu finden. Oder sich Alternativen wie Edelmetallen und Rohstoffen zuwenden.

Viele Technologieunternehmen gelten als die "sichersten Wetten" auf dem Markt. Doch wenn alle gleich denken, spiegelt sich dies größtenteils im Preis wider. Ihre künftige Performance wird die hohen Erwartungen, die durch ihre jüngste Performance nach dem Covid-19-Tief geweckt wurden, nicht erfüllen.

Jeder, der versucht, seine gesamten Ersparnisse in Finanzvermögen zu investieren, sei es Bargeld, Anleihen oder Aktien, wird es im Vergleich zu dem, was diese Arten von Portfolios in der Vergangenheit eingebracht haben, schwer haben, sein Portfolio zu vermehren.

Seit 1981 sind die Renditen von Bargeld und US-Anleihen von 15-20 % auf null % gefallen. Dieser frische Wind ist nun verschwunden.

Bei einer Kontraktion der Wirtschaft stützte sich der Aktienmarkt auf sinkende Barmittel und Anleiherenditen, um den Rückgang der Cashflows auszugleichen.

Außerdem verschwand der Diversifikationseffekt von Anleihen, der den Rückgang von Aktien ausgleichen konnte, da die Anleiherenditen in deflationären Rezessionen sinken, was zu einem Anstieg der Anleihekurse führt.

Die nominalen Anleiherenditen können nicht negativer sein, aber jede Normalisierung der Realzinsen oder ein Anziehen der Inflation kann diese Renditen wieder ansteigen lassen. Mit anderen Worten: Der Anstieg von Staatsanleihen aus entwickelten Märkten ist nicht sehr groß, während der Rückgang hoch ist. Das Verhältnis von Risiko und Ertrag ist asymmetrisch.

Heute laufen die Geldpolitik und die Kompensation des Rückgangs der Wirtschaftsaktivität auf die Monetisierung der Haushaltsausgaben hinaus. Es ist nicht mehr die auf Zinssätzen basierende Geldpolitik, die früher die Norm war. Das ist eine Bedrohung für die Währung.

Alternativen

Hier kommen alternative Wohlstandsreserven wie Gold, Silber, andere Edelmetalle, Rohstoffe, Land und andere langlebige Güter ins Spiel.

Gold, und in geringerem Maße auch Silber, spiegelt lediglich den Wert des Geldes wider, mit dem es gekauft wurde.

Der Nutzen von Gold ist in letzter Zeit nicht gestiegen. Der Nutzen von Silber ist mit der Expansion von elektronischen Geräten und anderen Konsumgütern ein wenig gestiegen. Aber die jüngste Entwicklung seines Preises war eine Funktion seiner Verwendung als Reservevermögenswert, und nicht, weil seine Nützlichkeit in letzter Zeit stark gestiegen ist.

Das Angebot an Geld, das zum Kauf von Silber zur Verfügung steht, ist gestiegen, also ist das Silber monetär gesehen gestiegen und der Wert des Geldes ist monetär gesehen gesunken.

Daher ist es sinnvoll, über diese alternativen Vermögensreserven - Gold, Silber, harte Vermögenswerte - zu verfügen, um die Virussituation und ihre Auswirkungen auf Einnahmen und Ausgaben zu umgehen.

Historisch gesehen haben wir nach Schuldenkrisen große Währungsabwertungen erlebt.

In der jüngeren Geschichte ist seit der Jahrhundertwende der Wert des Geldes gegenüber dem Gold aufgrund von :

a) große Geldmengen und Kreditschöpfung und

b) niedrige Realzinsen (d. h. niedrige Zinssätze im Vergleich zu den Inflationsraten).

Das Weltwährungssystem seit 1971 (und zunehmend seither) ist ein System flexibler Wechselkurse. Die meisten Länder hatten eine unabhängige Geldpolitik und freie Kapitalströme.

Folglich sind die großen, abrupten Brüche der Vergangenheit - z. B. 1933, 1971 - nicht eingetreten und werden wahrscheinlich auch nicht eintreten.

Stattdessen kam es zu einer eher allmählichen Abwertung der Währung gegenüber den Edelmetallen in Form eines Anstiegs des Unzenpreises.

Angesichts eines hochverschuldeten Umfelds, das sich aufgrund von Covid-19 nur noch weiter verschlechtert hat, können die Realzinsen nicht sehr stark steigen, um den Schuldendienst niedrig zu halten.

Die Zinssätze müssen real und nominal niedrig gehalten werden, damit die Wirtschaft weiterläuft. Es ist immer besser, eine Währung abzuwerten, als wirtschaftlichen Schmerz zu induzieren.

Einige Länder sind dennoch eingeschränkt und werden schlechte Zahlungsbilanz- und Inflationsprobleme haben, wenn sie sich für eine Abwertung entscheiden, und stattdessen schlechte Ergebnisse durch niedrigere Einkommen hinnehmen müssen.

In den entwickelten Märkten haben die niedrigen und in einigen Fällen negativen Zinssätze keinen ausreichenden Ausgleich geschaffen, um neues Geld und Kredite attraktiv zu machen, um sie zu besitzen, so dass die Zentralbanken sie selbst kaufen mussten.

Und da die Renditen sehr niedrig sind und sie mehr Geld drucken, suchen immer mehr Menschen nach anderen Vermögensreserven, wie Gold und Silber.

Ein dauerhaft schwächelnder US-Dollar

Eine langfristige Schwäche des US-Dollar wird häufig aufgrund der Handels- und Haushaltsdefizite der USA sowie ihrer hohen Auslandsverschuldung (ca. 45 % des BIP) erwartet. Der US-Dollar ist nach wie vor die wichtigste globale Reservewährung, aber es gibt Anzeichen dafür, dass sich dies ändern könnte, insbesondere aufgrund der übermäßigen Abhängigkeit von Schuldenemissionen und der zunehmenden geopolitischen Spannungen, vor allem mit China.

Edelmetalle wie Gold und Silber profitieren tendenziell von einem schwachen Dollar, da ihre Preise in der Regel steigen, wenn der Dollar fällt. Im Jahr 2024 gibt es Signale, dass der Aufwärtszyklus des Dollars nach einer 16-jährigen Hausse zu Ende gehen könnte, was den Wert dieser sicheren Häfen stützen würde. Eine schwächere US-Währung könnte die Attraktivität von Rohstoffen erhöhen, insbesondere von Gold, das in letzter Zeit historische Höchststände erreicht hat, und Silber, aufgrund ihrer jeweiligen Rolle als Inflationsabsicherung und sicherer Hafen in Zeiten wirtschaftlicher Unsicherheit.

Die realen Zinssätze sind ebenfalls ein Schlüsselfaktor, der Gold und Silber beeinflusst. Wenn die Zinsen niedrig sind, sinkt das Interesse am Halten von Fiat-Währungen und begünstigt Investitionen in Edelmetalle, die in Zeiten wirtschaftlicher Unsicherheit oft als stabilere Wertaufbewahrung angesehen werden.

So dürften die expansive Geldpolitik und die steigende Verschuldung der USA den Dollar weiterhin belasten und ein günstiges Umfeld für Edelmetalle schaffen, die für Anleger, die sich gegen eine schwächere Währung und künftige Inflation schützen wollen, weiterhin strategische Vermögenswerte darstellen.

Die US-Finanzen

- Nationale Staatsverschuldung: Im Jahr 2024 beläuft sich die von der Öffentlichkeit gehaltene Staatsverschuldung auf rund 33 Billionen US-Dollar oder 97% des BIP und soll langfristig bis 2054 auf 166% ansteigen. Dieser Anstieg ist vor allem darauf zurückzuführen, dass die öffentlichen Ausgaben höher sind als die Steuereinnahmen.

- Schulden des Privatsektors: Obwohl es schwierig ist, genaue Schätzungen vorzunehmen, sind die Schulden des Privatsektors nach wie vor hoch und wachsen weiter, angetrieben durch höhere Zinssätze und höhere Ausgaben in Bereichen wie Immobilien und Gesundheit.

- Sozialversicherung und Medicare: Die Schulden der Sozialversicherung belaufen sich über 75 Jahre auf etwa 25,2 Billionen US-Dollar, und die Ausgaben für Medicare werden auf 53,8 Billionen US-Dollar projiziert, wobei in letzter Zeit aufgrund der Änderungen des IRA-Gesetzes im Jahr 2022 Anpassungen vorgenommen wurden.

- Unfinanzierte Gesamtverschuldung: Die unfinanzierten Verpflichtungen aus Sozialversicherung, Medicare und anderen Sozialprogrammen sollen sich langfristig auf etwa 153,7 Billionen US-Dollar belaufen.

Das jährliche BIP liegt weiterhin bei rund 26 Billionen US-Dollar, wobei die Steuereinnahmen auf Bundesebene fast 4,9 Billionen US-Dollar betragen. Diese enormen Schulden sowie das strukturelle Ungleichgewicht zwischen Einnahmen und Ausgaben machen es unmöglich, die bestehenden Verpflichtungen vollständig zurückzuzahlen, und die Defizite werden wahrscheinlich weiter ansteigen.

Diese Zahlen verdeutlichen das Ausmaß der fiskalischen Herausforderungen, denen sich die USA in den kommenden Jahrzehnten stellen müssen.

Generell gibt es drei Möglichkeiten, problematische Verschuldungssituationen auf souveräner Ebene zu bereinigen:

- Ausgaben kürzen

- Die Steuerabgaben erhöhen (mehr Einnahmen bedeuten nicht immer höhere Steuern).

- Die Währung abwerten.

Die USA können ihre Ausgaben nicht ausreichend senken und werden nie die erforderlichen Steuereinnahmen erzielen. Einnahmen und Ausgaben werden in der Regel als "Vermögenstransfers" klassifiziert, und diese reichen in wirtschaftlichen Krisenzeiten selten aus, um Ungleichgewichte und Finanzierungslücken zu schließen. Die Ausgaben können nicht wesentlich gesenkt werden, weil die Menschen von diesen Einnahmen abhängig sind. Die Steuern können nicht erhöht werden, weil die Einkommen bereits gedrückt sind und höhere Steuersätze zu Kapitalflucht und Arbitrageverhalten führen.

Wir müssen durch "Tür Nr. 3", den Geldkanal, gehen. Wie bereits erwähnt, ist ein langfristiger Rückgang des US-Dollars unvermeidlich.

Historisch gesehen läuft er immer über die dritte Option, weil er unauffällig ist, die Wirtschaft und riskante Vermögenswerte ankurbelt und politisch akzeptabel ist.

Während der gesamten Debatte über das Konjunkturprogramm Covid-19 können Sie feststellen, wie die Menschen auf beiden Seiten des Ganges aktiv das Drucken von mehr Geld fördern, da jegliche Änderung des Haushalts nicht in Frage kommt.

Angesichts der Finanzlage der USA mit hohen jährlichen Defiziten, die natürlich auf etwa 10 % des BIP ansteigen könnten, und Schulden und schuldenähnlichen Verbindlichkeiten, die etwa das 15-fache des BIP ausmachen, wird viel mehr Geld gedruckt werden müssen.

Das wird den Dollar untergraben, auch wenn es nicht bedeutet, dass der Dollar kurzfristig seinen Status als Reservewährung verlieren könnte. Es handelt sich um ein längerfristiges Problem, das davon abhängt, ob der Rest der Welt ein besseres System entwickelt.

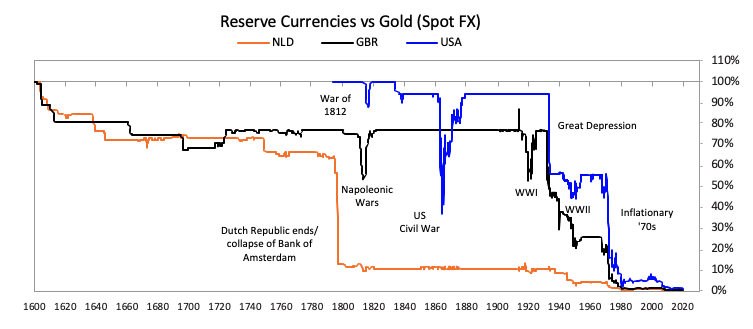

Aus diesem Grund neigt der Status als Reservewährung dazu, mit einem Imperium lange nach dessen relativem Niedergang fortzubestehen. Dies war auch beim niederländischen und britischen Weltreich der Fall. Im Vergleich zum Gold fiel der niederländische Gulden bis zum Ende des 18. Jahrhunderts nicht und das britische Pfund bis zur Zeit vor dem Zweiten Weltkrieg nicht.

Die USA waren bereits mit diesen Problemen konfrontiert. Obwohl dies zu großen Verlusten des Dollars gegenüber dem Gold führte, haben die USA ihren Status als Reservewährung nicht verloren.

Was die Frage betrifft, was die nächste Reservewährung sein wird - es könnte ein Metallstandard, ein Hybrid (z. B. die SZR), ein anderes Reich wie China sein, oder sie könnte lange Zeit in den Händen der USA bleiben.

In Gold oder Silber zu investieren bedeutet, dass Sie keine bestimmte Position darüber einnehmen müssen, was dieses "nächste System" oder "nächste Imperium" sein wird. Sie setzen nicht auf eine einzige Fiat-Währung, sondern vielmehr auf eine andere Art von Geldsystem.

In jedem Fall setzen die Ereignisse, die Druck auf die Währungen ausüben - Schuldenkrisen, Pandemien, Naturkatastrophen etc. - werfen eine grundlegendere Frage auf: Welchen Wert hat Geld?

In den entwickelten Märkten sind alle Fiat-Währungen grundsätzlich schwach. Wir wissen das, weil sie nicht oder kaum verzinst werden.

In einigen Fällen müssen Sie Zinsen zahlen, um sie zu besitzen (z. B. Einlagen in JPY, CHF, einigen EUR), was dem typischen Verhältnis von Leihen und Verleihen entgegengesetzt ist.

Es erscheint sehr unwahrscheinlich, dass die nominalen Zinssätze beispielsweise auf minus 300 Basispunkte sinken.

Die Zinssätze können nur so weit negativ sein, dass die Rentabilität der Banken versiegt und das Horten von Bargeld mehr Sinn macht. Die Menschen werden sich auf monetäre Alternativen wie Gold, Silber und bestimmte Arten von Aktien und aktienähnlichen Vermögenswerten wie Grund und Boden verlegen.

Die Portfolios sind in Bezug auf Währungen weitgehend unterdiversifiziert. Nicht nur die Währungen der entwickelten Märkte oder der Schwellenländer, sondern auch die anderen Arten von Währungssystemen, die die Länder im Laufe der Zeit nutzen und wieder aufgeben.

Daher kann es sinnvoll sein, Gold, Silber, andere Edelmetalle, Rohstoffe und andere langlebige Güter in großen Mengen zu besitzen.

Broker für Investitionen in physisches Gold, Silber, Palladium und Platin

Silber als Instrument zur Absicherung gegen Inflation.

Gold dient in der Regel als Kehrwert des Geldes, und auch Silber spielt diese Rolle teilweise. Das Gegenteil von Geld ist auf lange Sicht die Inflation.

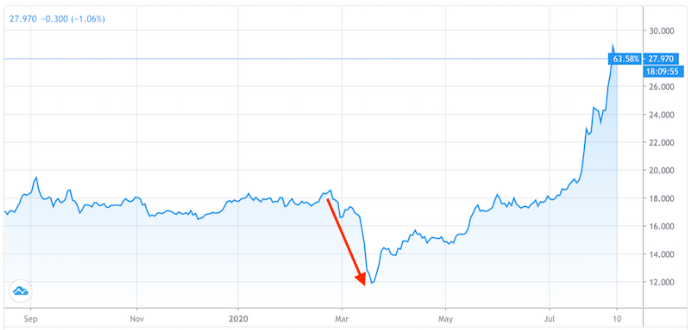

Dennoch muss es nicht zu einer Geldinflation kommen, damit es Gold oder Silber gut geht. Zum Zeitpunkt des Schreibens dieses Artikels ist Silber seit dem Tiefpunkt im März 2020 um mehr als 100 % gestiegen, und dennoch war die Inflation sehr gering. Tatsächlich war sie angesichts der Schrumpfung von Einkommen und Ausgaben wahrscheinlich insgesamt negativ, obwohl dies davon abhängt, wie sie gemessen wird.

Die Inflationsprognose für die nächsten 30 Jahre liegt in den USA bei nur 1,60 %.

Wenn die Vermögenspreise ihre sehr hohen Niveaus im Vergleich zu den erwirtschafteten Gewinnen rechtfertigen müssen, wird dies jedoch wahrscheinlich in Form höherer Inflationsniveaus geschehen müssen. Deflationäre Kräfte könnten durchaus die Oberhand gewinnen (z. B. hohe Verschuldungsniveaus, Bevölkerungsalterung usw.).

Die Vermögenspreise werden jedoch nicht unbegrenzt hohe Niveaus halten können, es sei denn, das nominale Wachstum nimmt wieder zu. Ein hohes Realwachstum ist angesichts der niedrigen Produktivitätsniveaus und des Wachstums der Erwerbsbevölkerung unwahrscheinlich. Stagflation ist eine Möglichkeit.

Jahr für Jahr verlieren die meisten Fiat-Währungen aufgrund der Inflation an Kaufkraft.

Gold und Silber tendieren dazu, ihren Wert im Laufe der Zeit zu behalten, weil ihr Preis im Verhältnis zu den verschiedenen Fiat-Währungen festgelegt ist und sie daher langfristig steigen (mit einer hohen kurz- und mittelfristigen Volatilität).

Weil Gesellschaften und Kulturen ihm Wert beimessen, wird Gold als Vermögensspeicher verwendet und ist in der Regel lokal stärker gefragt, wenn die nationale Währung an Wert verliert.

Die Beziehung von Gold zur Inflation ist im Zeitverlauf nicht linear. Gold neigt dazu, keine sehr hohe Korrelation mit der Inflation aufzuweisen, wenn diese moderat ist. Es beginnt jedoch, stark zu korrelieren, wenn die Inflation einen bestimmten Schwellenwert überschreitet.

Der Haupttreiber von Gold ist die Abweichung vom Trend der Inflation, nicht unbedingt ihr absolutes Niveau.

Das ist logisch, denn der wichtigste Bestimmungsfaktor für die Rendite eines Vermögenswerts ist die Veränderung der Zukunftserwartungen. Alle Vermögenswerte konkurrieren miteinander um die verfügbare Liquidität (d. h. Geld und Kredit) im System. Das derzeitige Umfeld der wirtschaftlichen Schwäche, aber der Ausweitung der Liquidität führt zu einer großen Abweichung bei der Erwartung von Inflationsergebnissen sowohl in der Finanzwirtschaft als auch in der Realwirtschaft.

Aktien entwickeln sich in einem Umfeld mit moderater Inflation besser. Inflation erhöht die Wahrscheinlichkeit, dass die Zentralbank ihre Geldpolitik strafft, was schlecht für Aktien ist. Deflation fällt tendenziell mit wirtschaftlichen Kontraktionen zusammen, was ebenfalls schlecht für Aktien ist. Wenn es den Aktien besser geht, verringert dies die Nachfrage nach Gold und Silber und anderen Vermögenswerten.

Die Inflationserwartungen schwanken natürlich im Laufe der Zeit. Ende der 1970er und Anfang der 1980er Jahre erschien eine Inflationsrate von 6% in den USA angemessen. Heute würde sie etwa dem Vierfachen des Umfangs der Inflationserwartungen entsprechen, die auf unbestimmte Zeit in die Märkte eingepreist sind.

Die beste Korrelation zwischen den Renditen von Gold und anderen Edelmetallen ergibt sich nicht durch das absolute Niveau, sondern wenn es um seinen Trend bereinigt wird.

Der Schutz von Silber vor Deflation

Edelmetalle sind nicht nur in Zeiten der Inflation gut, sondern auch in Zeiten der Deflation, in denen sie in der Regel einen moderaten Anstieg verzeichnen.

Eine Deflation tritt in der Regel dann ein, wenn die Wirtschaftstätigkeit zurückgeht und die Anforderungen an den Schuldendienst aufgrund sinkender Einkommen steigen. Dies führt dazu, dass die Preise für Finanzanlagen sowie für Waren und Dienstleistungen sinken.

In einer Deflation sind die Menschen eher geneigt, mehr zu sparen und ihre Vermögenswerte in Form von Bargeld zu halten. Dabei kann es sich um Basisgeld, kurzfristig sichere Staatsschulden oder einen sicheren Hafen wie Gold und/oder Silber handeln.

Davon abgesehen kann es auch bedeuten, dass sich die Menschen aus den Edelmetallen zurückziehen, wenn sie Bargeld benötigen, um Schulden oder Ausgaben zu begleichen, oder wenn sie etwas sehr Bares brauchen. Das haben wir beim Beginn des Covid-19-Kollapses gesehen.

In den 1930er Jahren, zur Zeit der Depression, galt Gold als eine der besten Möglichkeiten, Reichtum zu speichern. Es konnte jederzeit gegen einen festen Geldbetrag zurückgekauft werden. Der Silberbergbau hatte sich in Nordamerika im Laufe des 19. Jahrhunderts stark ausgeweitet und auch der Markt dafür war entwickelt.

Da die USA auf den Goldstandard und nicht auf einen Bimetallstandard setzten (wie es Ende des 19. Jahrhunderts von einigen Politikern vorgeschlagen worden war, um die Geldmenge zu erhöhen), war Silber nicht demselben Regulierungsdruck ausgesetzt.

Um mehr Liquidität in die Wirtschaft zu pumpen und so den Aufschwung anzukurbeln, verbot Präsident Roosevelt 1933 mit der Executive Order 6102 den Besitz von Gold.

Der Tiefststand des Goldpreises in den letzten 100 Jahren wurde im Sommer 1932 bei 0,28 $ pro Unze erreicht. Dies war ebenfalls auf dem Höhepunkt der geldpolitischen Straffung. Die Federal Reserve kaufte Staatsanleihen, um die Zinssätze im Juli 1932 weiter zu senken, was ebenfalls mit dem Tiefpunkt des Aktienmarktes zusammenfiel.

Die USA brachen den Goldstandard von 1933 bis 1944. Das Währungssystem von Bretton Woods machte den US-Dollar zur ersten Reservewährung der Welt und koppelte ihn an das Gold.

Dieses System funktionierte bis August 1971, als die Goldforderungen im Verhältnis zur Höhe der Goldreserven zu groß wurden. Der Dollar wurde einseitig aus dem Goldstandard herausgenommen, was durch die danach zu beobachtende freie Preisbewegung gekennzeichnet ist.

Dies führte zu einem enormen Preisanstieg bei Gold und Silber während des gesamten Jahrzehnts. Gold lag an dem Tag, an dem die Verbindung gelöst wurde, bei 35 USD pro Unze und am Ende des Jahrzehnts bei 678 USD. Silber war im August 1971 9,50 US-Dollar pro Unze und am Ende des Jahrzehnts fast 120 US-Dollar pro Unze wert.

Nachdem die hohe Inflation 1981 durch eine starke Zinserhöhung des damaligen Fed-Chefs Paul Volcker gestoppt worden war, gingen Gold und Silber von 1981 bis etwa 2000 in verlängerte Bärenmärkte über.

Die Renditen von Geld und Anleihen (d. h. das Versprechen, im Laufe der Zeit Geld zu liefern) waren real hoch, was zu einem Rückgang der Nachfrage nach Alternativen führte.

Heute befinden wir uns in der umgekehrten Situation, in der sowohl die nominalen als auch die realen Renditen niedrig sind, was die Nachfrage nach anderen Formen des Wohlstands anheizt.

Ein relativ stabiles Goldangebot

Seit 2000 hat sich das Wachstum der weltweiten Gold- und Silberbestände leicht verändert und spiegelt globale Wirtschaftstrends und den Bedarf der Industrie wider. Im Jahr 2024 stieg die weltweite Goldproduktion im Jahresvergleich um 4 %, wobei für das gesamte Jahr ein Anstieg erwartet wird. Dies entspricht einem jährlichen Wachstumstempo, das etwas über den langfristig beobachteten 1% liegt, was vor allem auf die Bergbauexpansionen in Kanada, China und Ghana zurückzuführen ist. Allerdings schränken die hohen Abbaukosten (all-in sustaining costs, AISC) einige schnelle Expansionen ein.

Bei Silber wird erwartet, dass die weltweite Bergbauproduktion im Jahr 2024 um 4 % auf einen Höchststand von 843 Millionen Unzen ansteigen wird, was vor allem auf die Verbesserung der Bergbaubetriebe in Mexiko, Russland und Chile zurückzuführen ist. Das durchschnittliche Wachstum seit 2000 lag bei rund 1,7 % pro Jahr und damit leicht unter dem aktuellen Durchschnitt. Wie bei Gold wird die Nachfrage von der Industrie getrieben, insbesondere von der Elektronik-, Automobil- und Photovoltaikindustrie.

Der weitaus schnellere Anstieg der Geldschöpfung im Vergleich zum physischen Angebot von Gold und Silber verstärkt weiterhin den Inflationsdruck auf diese Metalle, was darauf hindeutet, dass es zu weiteren Preissteigerungen kommen kann, insbesondere im Falle einer expansiven Geldpolitik oder von Wirtschaftskrisen.

Eine Absicherung gegen geopolitische Spannungen.

Die Rolle der Edelmetalle ist nicht nur monetär oder finanziell, sondern auch geopolitisch. Wie so vieles ist Gold in diesem Zusammenhang nützlicher, obwohl auch Silber eine gewisse Rolle spielen kann.

Wenn und falls geopolitische und/oder soziale Spannungen zunehmen oder weniger Vertrauen in Regierungen besteht, wird Gold routinemäßig gesucht.

Aktien fallen in der Regel, während Anleihen und andere sichere Häfen an Wert gewinnen.

So haben wir beispielsweise einen Anstieg der Gold- und Silberpreise im Zusammenhang mit jeglichem Aufflammen der Spannungen mit Nordkorea und dem Iran festgestellt.

Marktstörungen

Während der Coronavirus-Krise befanden sich die Edelmetallmärkte in einer Schleife, da die Lieferketten für Gold und Silber gestört waren und die Händler aufgrund von Liquiditätsproblemen alle Arten von Vermögenswerten verkauften.

In den drei Monaten von März 2020 bis Juni 2020 erhöhte die Comex-Sparte der New York Mercantile Exchange ihre Goldlagerung auf 30 Millionen Feinunzen. Rund 75% dieses Goldes waren in den letzten drei Monaten eingelagert worden.

Die Störung war größtenteils auf den Stillstand von Verkehrsflugzeugen zurückzuführen.

Der Großteil des physischen Goldes wird in London gelagert und in New York ausgeliefert. Sicherheitsfirmen treffen die Luftfracht auf dem Rollfeld und bringen sie zu bestimmten Lagerhäusern.

Normalerweise kostet es 0,20 US-Dollar pro Unze, das Gold von London nach New York zu transportieren, 0,20 US-Dollar pro Unze, die schwereren Londoner Barren einzuschmelzen, um sie an die New Yorker Lieferstandards anzupassen, und etwa 0,10 US-Dollar pro Unze für die Finanzierung.

Wenn es eine Differenz von 5 $/oz zwischen den New Yorker und Londoner Preisen gibt, beträgt der Nettogewinn ca. 400.000 $ pro Expedition, abzüglich der Kosten für das Chartern des Jets (sie versenden wegen der Versicherungskosten und für den Fall, dass etwas passiert, selten mehr als fünf Tonnen auf einem bestimmten Flug).

Auf dem Höhepunkt der Epidemie in New York im März und April 2020 wurden die meisten Flugzeuge, die starteten, bevorzugt für den Transport von medizinischen Geräten eingesetzt und nicht für den Transport von Goldbarren oder anderen Metallen.

Als der Markt den Tiefpunkt vom 23. März überschritten hatte, stieg die Nachfrage nach Gold und Silber seitens der US-Anleger.

Die Auswirkungen der Geldpolitik auf Silber

Unter sonst gleichen Bedingungen ist eine Lockerung der Geldpolitik für Silber, das auf diese Währung lautet, bullish.

Sinkende Realzinsen verringern die Rendite von Geld und zinstragenden Anleihen, was den Wunsch nach Alternativen weckt.

Darüber hinaus bereiten sich die Anleger in einer Welt mit niedrigen Zinsen und ausgeschöpften traditionellen Optionen (d. h. Senkung der kurzfristigen Zinssätze, Kauf von Finanzanlagen) auf eine Rückkehr zu anderen politischen Maßnahmen vor.

Beispielsweise hat die US-Notenbank seit der Zeit nach dem Zweiten Weltkrieg nicht mehr auf die Steuerung der Zinskurve (YCC; auch bekannt als Zinsobergrenze) zurückgegriffen.

Die Grundidee der YCC besteht darin, die Renditen von Staatsanleihen zu deckeln, um die Kosten der Kreditaufnahme zu kontrollieren. Mit anderen Worten: Die Fed würde eine unbegrenzte Menge an Schulden aufkaufen, wenn die Renditen ein bestimmtes Niveau erreichen.

Der Zweite Weltkrieg war im Verhältnis zum Produktionsniveau der Wirtschaft ein sehr kostspieliges Unterfangen und der YCC trug dazu bei, die Kreditkosten niedrig zu halten. Gleichzeitig verliert der Markt, wenn die mittelfristigen US-Renditen tatsächlich kontrolliert werden, einen wichtigen Maßstab, an dem der Rest des Anlageuniversums gemessen wird. Die 10-jährige US-Treasury hat angesichts der Kontrolle der Zentralbank über den Markt bereits einen Großteil ihrer traditionellen Signalwirkung verloren.

Aufgrund des sehr hohen Gewichts der Schulden im Verhältnis zur Produktion werden alle großen Zentralbanken der Welt die Zinsen noch sehr lange nicht anheben. Die Fed hat Nullzinsen bis 2022 angekündigt, aber das wird noch viel länger dauern.

Auf der Grundlage einiger Messgrößen, wie der Summe der Inflation und dem Verhältnis von Beschäftigten zur Gesamtbevölkerung (dem "Elendsindex"), ist eine erhebliche Verbesserung erforderlich, damit die Wirtschaft gesund genug ist.

Dies wird weiterhin ein günstiger Wind für Silber sein.

Der historische Zyklus

Es gibt mehr oder weniger rohstoffbasierte Geldsysteme und Fiat-Geldsysteme.

Es gibt auch einen Hybrid zwischen den beiden, den man als ein drittes System klassifizieren könnte. In einigen Fällen sind die Banknoten mit einem Rohstoff unterlegt (in der Regel Gold und in geringerem Maße auch Silber).

Wenn eine Lockerung der Geldpolitik erforderlich ist, kann die Regierung die Konvertibilität zwischen dem Rohstoff und der Geldmenge, die er repräsentiert, ändern.

Beispielsweise war während eines langen Zeitraums vor dem Bruch der Gold-Dollar-Bindung im März 1933 jede Unze Gold in 20,67 US-Dollar konvertierbar. In der Zeit vor der nächsten großen Aufhebung der Bindung im August 1971 war jede Unze Gold für 35 Dollar konvertierbar.

Sie könnten auch die Verwendung von Waren komplett aufgeben, um ein System ohne Zwang zu haben, was ein reines Fiat-System wäre.

Derzeit leben wir in einer Fiat-Welt und alle Reservewährungen schweben frei. (Die an den Euro gebundenen Länder befinden sich in einem quasi-fixen System).

Im Laufe der Zeit häufen sich jedoch die Schuldenverpflichtungen an, die niemals zurückgezahlt werden können. Die Menschen wollen nicht in einer abgewerteten Währung zurückgezahlt werden und verlieren daher das Vertrauen in die Währung.

Länder finden aus ihren Währungsproblemen heraus, indem sie ein System mit einer sehr harten Unterstützung einführen. In der Regel handelt es sich dabei um Gold und/oder Silber. Es kann aber auch alles andere sein, das keinen großen Schwankungen von Angebot und Nachfrage unterliegt.

Dann wird die alte Währung nach und nach abgeschafft.

Dann beginnt der Zyklus von neuem, aber schließlich ist die Geld- und Kreditschöpfung in diesen Systemen zu restriktiv, also ändern sie die Konvertibilität zwischen Geld und Warenmenge oder geben das Warensystem ganz auf.

Wir befinden uns in dem Teil des Zyklus, in dem die Zinssätze in jeder der drei wichtigsten Reservewährungen (USD, EUR, JPY) bei null liegen und dies auch im anderen großen Geld-/Kreditsystem der Welt (China) erreichen, während gleichzeitig beispiellose Mengen an Geld geschaffen werden, um die übermäßige Schuldenlast zu lindern.

In der Zwischenzeit können die Wechselkurse dieser Währungen im Vergleich zu den anderen hoch bleiben, weil :

a) sie viel Geld drucken müssen, um die Nachfrage zu befriedigen, wodurch das Geld im Verhältnis zur Nachfrage unterversorgt ist, und/oder

b) bis es zu Zahlungsausfällen und Umstrukturierungen kommt, wodurch die Nachfrage nach Währungen sinkt.

Wendepunkte in Währungssystemen sind selten. Währungssysteme können jahrzehntelang gut funktionieren, bevor sich ein neues Paradigma durchsetzt.

Da sich die Anleger also an Ereignisse gewöhnen, die sie in der jüngsten Vergangenheit erlebt haben, neigen sie dazu, die Wahrscheinlichkeit ihres Eintretens zu unterschätzen.

Der letzte große Wendepunkt für die USA war 1971 (vor einem halben Jahrhundert), als die USA von einem an Gold gebundenen System zu einem reinen Treuhandsystem übergingen. Dies führte zu einem starken Anstieg des Preises von Gold und seinem Cousin Silber im Vergleich zum US-Dollar, da mehr Dollars gedruckt wurden, um die Forderungen auf diese zu befriedigen. Wir befinden uns heute in einer ähnlichen Situation, die durch die Covid-19-Pandemie lediglich verschärft wurde.

Die Tatsache, dass diese Veränderungen tendenziell eintreten, erklärt, warum kleine Mengen an Gold, Silber, anderen Edelmetallen, Rohstoffen und anderen harten Vermögenswerten für ein Portfolio wichtig sind und warum es für Portfolios sinnvoll sein kann, sich über viele verschiedene Währungen und Währungssysteme hinweg zu diversifizieren.

Der Hauptnachteil von Silber in einem Portfolio

Selbst ein etablierter Wohlstandsvorrat wie Silber, dessen Vorgeschichte in der einen oder anderen Form Tausende von Jahren zurückreicht, hat seine eigenen Probleme.

Silber ist von der Größe her kein besonders großer Markt. Er macht nur etwa 0,5 % der Größe der weltweiten Aktienmärkte (ca. 100 Billionen US-Dollar) und 0,1-0,2 % der Größe der weltweiten Schuldenmärkte (ca. 350 Billionen US-Dollar) aus.

Aufgrund seiner geringen Größe und seiner relativen Illiquidität ist er nur begrenzt in der Lage, große Vermögenstransfers von den traditionelleren Vermögensmärkten aufzunehmen.

Als Reservevermögenswert für kleinere Geldbeträge kann er jedoch einigermaßen gut funktionieren. Er wird bei einer für Aktien ungünstigen Krise nicht immer steigen. Seine Verwendung in der Industrie bindet ihn an den Kreditzyklus. Es ist jedoch wahrscheinlich, dass er im Vergleich zu Aktien auf relativer Basis gut abschneidet.

Wie jede Anlageklasse wird es einen Zeitpunkt geben, an dem es in einem Portfolio gut abschneidet, und einen Zeitpunkt, an dem es schlecht abschneidet.

Eines der besten Dinge, die Anleger lernen können, ist, die Vermögenswerte gut zu mischen, um ein Portfolio zu schaffen, das sich in verschiedenen Umgebungen gut behaupten kann und für jede Risikoeinheit eine höhere Rendite liefert.

Gold im Vergleich zu Silber in Abhängigkeit von vier Hauptfaktoren

Volatilität

Silber ist volatiler als Gold. Unter dem Gesichtspunkt der Dimensionierung und des Gleichgewichts für den langfristigen Anleger bedeutet dies, dass die Positionierung von Silber in einem Portfolio schwächer ausfallen wird.

Für einen Händler, der Volatilität benötigt, kann die zusätzliche Bewegung ein Vorteil sein. Es stehen größere Kursschwankungen zur Verfügung, und der Händler kann versuchen, diese auszunutzen. Auch Optionsverkäufer können von höheren relativen Volatilitätsniveaus profitieren. Diese Art von Marktteilnehmern verkauft in der Regel Optionen und sichert die zugrunde liegende Position in Delta und/oder Gamma ab.

Unter diesem Gesichtspunkt kann die Volatilität von Silber aus einer Handelsperspektive einen Vorteil gegenüber Gold bieten.

Warum ist Silber volatiler?

Das hängt zum großen Teil von der Größe des Marktes ab. Ein kleinerer und weniger liquider Markt bedeutet, dass sich sein Preis leichter bewegen lässt, wenn Aufträge erteilt werden.

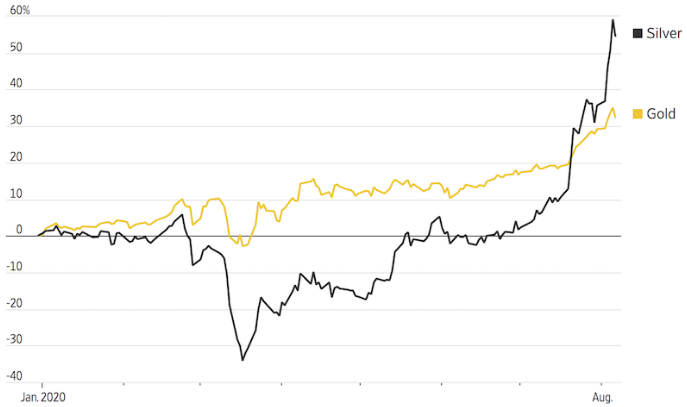

Während eines Bullenmarktes neigt Silber dazu, sich stärker zu erholen als Gold. Während des Edelmetall-Bullenmarkts von 2001 bis 2011 stieg Silber um 904%, während Gold um 636% stieg. Von 1993 bis 1996 stieg Silber um 63 %, während Gold um 28 % zulegte.

Die Volatilität geht jedoch in beide Richtungen. Die Bärenmärkte für Silber sind in der Regel stärker ausgeprägt als die für Gold. Dies war auch während der Covid-19-Krise der Fall, als die Preise innerhalb weniger Wochen um ca. 50 % einbrachen, während sie bei Gold nur um ca. 15 % fielen.

Die folgende Grafik der relativen Preisentwicklung von Gold und Silber in den siebeneinhalb Monaten des Jahres 2020 bestätigt die höhere Volatilität von Silber (fast doppelt so hoch wie die von Gold).

Liquidität

Der Goldmarkt ist nicht besonders liquide, aber aufgrund der Größe des Marktes und des insgesamt gehandelten Volumens ist er viel liquider als der Silbermarkt.

Der Goldmarkt ist in der Regel 5- bis 8-mal größer als der Silbermarkt.

Es ist einfach, in den Gold- und Silbermarkt ein- und auszusteigen, sei es über die Terminmärkte (z. B. GC, MGC, SI-Futures an der NYMEX) oder über einen ETF (z. B. GLD, SLV). Es ist jedoch schwieriger, größere Käufe des Metalls zu tätigen, ohne seinen Preis zu verändern.

Dennoch sollte der Handel mit kleineren Mengen an Metallen kein Problem darstellen.

Kosten für Lagerung und Sicherheit

Physische Gold- und Silberbestände gehen mit Lager- und Sicherheitskosten einher. Gold wird normalerweise in Tresoren und anderen sicheren Einrichtungen aufbewahrt, was Miete, Versicherung und Transportkosten mit sich bringt.

Auch wenn man sich dafür entscheidet, Edelmetalle in Form von Futures oder ETFs zu halten, werden diese Kosten immer berücksichtigt.

Gold und Silber sind strukturell Contango-Märkte, was bedeutet, dass die Futures-Preiskurve ansteigend verläuft, um diese Kosten im Laufe der Zeit widerzuspiegeln.

Bei einer festen Investition, sagen wir jeweils 1 Million Dollar, wird Silber in einer sicheren Lagereinrichtung mehr Volumen einnehmen als Gold. Mit einer Million Dollar können Sie bei einem Preis von etwa 28 Dollar etwa 35 700 Feinunzen Silber kaufen, während Sie 500 Feinunzen Gold zu etwa 2 000 Dollar pro Unze erhalten. Das entspricht etwa 2.500 Pfund oder 1.100 Kilogramm Silber (gegenüber 35 Pfund oder etwa 16 Kilogramm Gold).

Mit anderen Worten: Bei gleichem Wert wird Silber etwa 70-mal mehr Platz und Gewicht einnehmen. Das erhöht die mit ihm verbundenen Lagerkosten und macht den Transport ebenfalls teurer. Dies wird sich auch in der relativen Steigung der Silber-Futures-Kurve oder im Preis eines mit diesen Kontrakten hinterlegten ETFs widerspiegeln, wenn alle anderen Faktoren gleich bleiben.

Diversifizierung

Wie bereits weiter oben im Artikel erwähnt, bietet Gold gegenüber Silber einen Diversifikationsvorteil, da es industriell genutzt wird und somit mit dem Konjunkturzyklus verknüpft ist. Die industrielle Nutzung von Gold ist gering, während die industrielle Nachfrage nach Silber die Preise beeinflussen kann, die mit positiven Entwicklungen für den Konjunkturzyklus verbunden sind.

Dies verleiht Gold eine geringere Korrelation mit allen anderen Anlageklassen.

Zentralbanken kaufen Gold, um ihr Engagement in den Währungen USD, EUR, JPY und anderen Systemen zu diversifizieren. Im Gegensatz dazu treten sie nicht als Käufer auf dem Silbermarkt auf.

Schlussfolgerung

Silber ist seit Tausenden von Jahren Teil der Geldgeschichte. Die Menschen haben Silber und anderen Edelmetallen Wert beigemessen, und Silber ist mit der Kultur und Gesellschaft der ganzen Welt verwoben.

Obwohl im Wirtschaftsunterricht nicht mehr viel über Gold oder Silber gesprochen wird, seit die USA 1971 den Goldstandard aufgegeben haben, bleibt Silber ein wichtiger Reservewert.

Viele Anleger besitzen nicht genug davon. Da sich Aktien seit der Finanzkrise relativ gut entwickelt haben, halten sich die Menschen an das, was gut gelaufen ist, und neigen dazu, andere Anlageklassen zu unterschätzen.

Da sich die entwickelten Volkswirtschaften in einer schwierigen finanziellen und geldpolitischen Situation befinden, dürften Gold und Silber in Zukunft eine größere Rolle spielen.

Die nominalen Zinssätze sind in der gesamten entwickelten Welt null oder negativ. Die Realzinsen sind negativ. Anleger nutzen Edelmetalle als Absicherung.

Da Bargeld und Anleihen keine Rendite abwerfen und Aktien nicht viel mehr, bedeutet dies, dass es in Zukunft mehr Platz für alternative Vermögensreserven gibt.

Gold ist der wichtigste Vermögenswert, auf den die Volkswirtschaften zur Stützung der Währung zurückgreifen, wenn die Fiat-Währungen an Wert verlieren. Historisch gesehen hat auch Silber in dieser Hinsicht einen gewissen Wert.

Es fungiert als eine Form der Diversifizierung in Bezug auf die verschiedenen Währungssysteme, die im Laufe der Geschichte verwendet wurden.

In einem Portfolio macht Silber etwa 1 bis 2 % der Gesamtallokation aus (bei Gold sind es etwa 10 %).