Was ist ein DMA-Broker (Direct Market Access)?

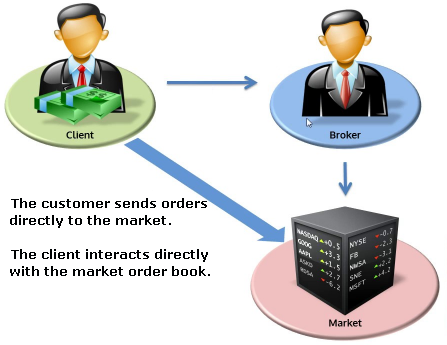

Der Begriff "Direct Market Access" (DMA) wird auf den Finanzmärkten verwendet, um elektronische Handelssysteme zu beschreiben, die Anlegern, die mit Finanzinstrumenten handeln wollen, die Möglichkeit geben, mit dem Orderbuch einer Börse zu interagieren.

Beim CFD-Trading bezieht sich DMA auf eine Art des Handels, die Händlern einen direkten Zugang zum zugrunde liegenden Markt ermöglicht, indem Anweisungen direkt an eine Börse weitergeleitet werden. Das bedeutet, dass kein Makler eingreift und die Transparenz an erster Stelle steht. Da ein DMA-Broker dem Händler direkten Zugang zu den Märkten bietet, sind alle Transaktionen abgedeckt.

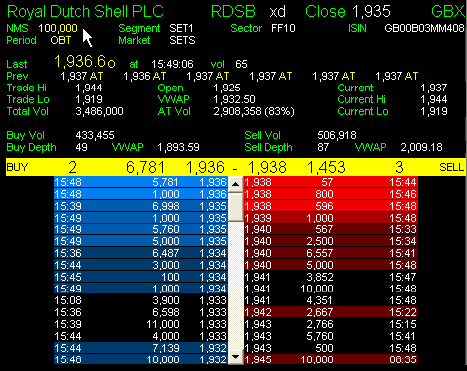

Direct Market Access (DMA), auch bekannt als Level-2- oder L2-Handel, da er den Zugang zu umfassenden Markttiefedaten von verschiedenen Börsen ermöglicht. Mit Daten der Stufe 2 können Sie die Marktstimmung und die Liquidität beurteilen. Beim Handel mit DMA-CFDs können Sie außerdem Aufträge auf jedem Niveau und potenziell im Spread platzieren und als Kursmacher fungieren.

DMA-CFDs bieten Händlern viele der Vorteile des konventionellen Handels, aber mit dem zusätzlichen Vorteil der Hebelwirkung, d.h. des Handels auf Marge.

Was sind Level-2-Daten?

Wenn Sie Live-Preise wollen, brauchen Sie Level-1-Daten in Echtzeit. Hier werden in der Regel der höchste Geldkurs, der niedrigste Briefkurs und das verfügbare Volumen angezeigt.

Die Daten der Ebene 2 sind wesentlich detaillierter. Sie zeigt die Markttiefe an: das beste Gebot und das beste Angebot, die verfügbaren Volumina, aber auch die anderen besten Gebote und Angebote im elektronischen Orderbuch der Börse. So wird auf der einen Seite des Bildschirms eine Liste der Kaufpreise und auf der anderen Seite eine Liste der Verkaufspreise angezeigt.

Die genaue Anzahl der angezeigten Kurse variiert von Börse zu Börse. Einige zeigen nur die fünf wichtigsten Positionen im Auftragsbuch an, während andere - vor allem Nasdaq - es Ihnen ermöglichen, das gesamte Auftragsbuch zu sehen.

Die folgende Abbildung zeigt ein Beispiel für einen Bildschirm der Stufe 2. Auf der linken Seite sehen Sie die Gebote und das Gesamtvolumen zu jedem Gebotspreis. Auf der rechten Seite sehen Sie die Gebote und das Gesamtvolumen, das zu jedem Gebotspreis verfügbar ist. Das gelbe Band am oberen Rand zeigt das höchste und das niedrigste Gebot an, also den aktuellen Marktpreis.

CFD DMA (Aktien)

Der DMA-CFD-Handel bietet Händlern den Vorteil, dass sie zu einem günstigeren Kurs ein- oder aussteigen können, was ihnen einen Vorteil gegenüber Händlern verschafft, die einen Market-Maker-Broker nutzen. Wenn ein DMA-CFD-Händler einen Auftrag erteilt, wird dieser sofort an der Börse angezeigt und wirkt sich somit auf den Kurs der Aktie aus, auf der der CFD basiert. Aus diesem Grund werden DMA-CFD-Händler als "Kursmacher" bezeichnet, da sie die Möglichkeit haben, den Markt direkt zu beeinflussen.

Es ist zu beachten, dass der DMA-Handel nur für Aktien möglich ist. Es eignet sich am besten für hoch kapitalisierte Händler, die Trades auf dem zugrunde liegenden Markt ausführen möchten. Händler, die mit Währungen, Rohstoffen oder Indizes handeln möchten, müssen die Dienste eines Market-Maker-CFD-Brokers in Anspruch nehmen, da diese CFDs in der Regel für eine breitere Palette von Instrumenten angeboten werden.

Vorteile des DMA-CFD-Handels

- Transparenz. Händler können die Tiefe des Marktes für jede Aktie und die Niveaus, die andere Teilnehmer bereit sind zu handeln, sehen.

- Werden Sie zum Preismacher. Indem sie alle DMA-Aufträge in den Live-Markt senden, können Händler Angebot und Nachfrage beeinflussen, indem sie auf der Kaufseite einen Aufwärtsdruck und auf der Verkaufsseite einen Abwärtsdruck ausüben.

- Bessere Liquidität. Ein DMA-Modell ermöglicht es dem Händler, auf die gleiche Liquidität zuzugreifen wie der zugrunde liegende Markt. Sie können auch in der Eröffnungs- und Schlussphase handeln, in der ein beträchtlicher Teil des Tagesvolumens gehandelt werden kann.

- Schnelligkeit der Ausführung. Ein DMA-Modell ermöglicht weniger Eingriffe zwischen dem Händler und dem zugrunde liegenden Markt, so dass es keine Neubewertung gibt. Die Konzentration auf Transparenz und Schnelligkeit der Ausführung kommt letztlich den Händlern zugute.

- Transaktion innerhalb der Spanne. Händler können Aufträge innerhalb des aktuell besten Geld- und Briefkurses platzieren, sofern verfügbar.

- Verbesserte Bestellfunktionalität. Händler können "Fill or Kill"- und "Execute and Eliminate"-Anweisungen in Verbindung mit Limit- und Marktaufträgen verwenden.

Zusammenfassend lässt sich sagen, dass die Händler beim DMA-Modell von Echtzeitkursen, voller Markttiefe und der Möglichkeit des Zugangs zum Orderbuch der Börse profitieren. Darüber hinaus bietet es die Möglichkeit der Hebelwirkung, wettbewerbsfähige Provisionen und Leerverkäufe, was DMA CFDs zu einem leistungsstarken Handelsinstrument macht.

Wer nutzt den direkten Marktzugang?

Der direkte Marktzugang wird fortgeschrittenen Händlern empfohlen, da er mit Schwierigkeiten verbunden sein kann. So haben die Händler beispielsweise Zugang zu fortgeschrittenen Handelsstrategien - wie dem algorithmischen Handel -, die eher für erfahrene Händler geeignet sind.

Darüber hinaus ist es auch für Anleger geeignet, die aufgrund der Anforderungen an die Ausführung von Aufträgen mit hohem Volumen große Mengen an Geschäften tätigen wollen.

Zu den Nutzern gehören nicht nur einzelne Händler, sondern auch Buy-Side-Firmen wie Hedgefonds, Investmentfonds, Pensionsfonds und Private-Equity-Fonds. Buy-Side-Firmen können die von Sell-Side-Firmen (d.h. Investmentbanken) bereitgestellte technologische Infrastruktur nutzen, um direkten Zugang zum Markt zu erhalten. Viele Sell-Side-Firmen bieten ihren Kunden inzwischen direkten Marktzugang an.

DMA-Makler

Hier finden Sie eine Auswahl der besten CFD-Broker für Investitionen in Aktien mit direktem Zugang zu den Aktienmärkten:

- XTB: 2000 Aktien und 16 ETFs provisionsfrei bis zu einem monatlichen Volumen von 100.000 EUR, danach 0,2% Provision

- Admirals: über 4000 Aktien, 0,10% bis 0,15% Provision

- IG: Aktienhandel (CFDs) direkt mit Level-2-Daten, um in das Orderbuch einzugreifen.

Der CFD-Handel basiert auf Spekulationen und birgt ein erhebliches Verlustrisiko, weshalb er nicht für alle Anleger geeignet ist (74-89 % der Konten von Kleinanlegern verlieren Geld beim Handel mit CFDs).

| Früher : ECN-Broker | Folgende : Islamischer Broker |