Rollrendite (Roll Yield) im Handel mit Futures-Kontrakten

Roll Yield ist ein Konzept aus dem Rohstoff- und Futuresmarkt, das sich erheblich auf die Renditen von Futures-Handelsstrategien auswirken kann.

Er ergibt sich aus der sich im Laufe der Zeit verändernden Preisstruktur von Futures-Kontrakten.

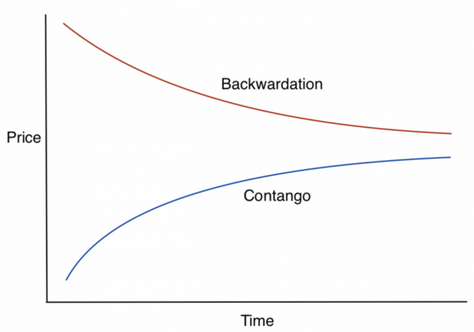

Um den Roll Yield zu verstehen, muss man zunächst den Futures-Markt und die Konzepte Contango und Backwardation verstehen.

Wichtigste Erkenntnisse - Rollrendite

- Die Rollrendite ist der Gewinn oder Verlust, der sich aus dem Rollen von Futures-Kontrakten im Rohstoffhandel ergibt.

- Sie wird von der Marktstruktur beeinflusst, ist bei Backwardation positiv und bei Contango negativ.

- Contango (Kurve der Futures-Kontrakte steigt an) = negative Rollrendite.

- Backwardation (abfallende Kurve der Futures-Kontrakte) = positive Rollrendite.

- Berechnung der Rollrendite

- Basic = (entfernter Preis - naher Preis) / naher Preis.

- Angepasst = Berücksichtigen Sie Lagerkosten, Zinsen und die zwischen den Kontrakten verstrichene Zeit, um ein genaueres Bild zu erhalten.

Die Grundlagen von Futures-Kontrakten

Futures sind Vereinbarungen über den Kauf oder Verkauf einer Ware oder eines Vermögenswerts zu einem vorher festgelegten Preis zu einem bestimmten zukünftigen Zeitpunkt.

Händler nutzen diese Verträge, um sich gegen Preisschwankungen abzusichern oder um auf die Preisbewegungen verschiedener Rohstoffe wie Öl, Gold oder Agrarprodukte zu spekulieren.

Broker für Terminkontrakte

Contango und Backwardation

Contango

Dieses Phänomen tritt auf, wenn die Futurespreise höher sind als die Spotpreise.

Dies deutet in der Regel darauf hin, dass der Markt erwartet, dass der Preis der Ware im Laufe der Zeit steigen wird.

Bei Contango ist die Kurve der Futurespreise ansteigend.

Beispielsweise ist Gold in der Regel ein Contango-Markt, um die Kosten für Lagerung, Verwahrung und Versicherung zu berücksichtigen.

Backwardation

Dies geschieht, wenn die Futurespreise niedriger sind als die Spotpreise, was darauf hindeutet, dass der Markt erwartet, dass der Preis der Ware im Laufe der Zeit sinkt.

Bei einer Backwardation ist die Kurve der Futurespreise nach unten geneigt.

Erklärung der Rendite von Futures-Kontrakten (Roll Yield)

Der Roll Yield bezeichnet den Gewinn oder Verlust, der durch die Verlängerung von Futures-Kontrakten von einem Monat zum nächsten entsteht.

Es handelt sich dabei um die Differenz zwischen dem Preis des auslaufenden Kontrakts und dem Preis des neuen Kontrakts.

Die Richtung und die Höhe der Rendite hängen von der Marktstruktur ab - Contango oder Backwardation.

Positive Rendite

In einem Markt mit Backwardation profitieren die Händler von einem positiven Roll Yield.

Sie verkaufen nämlich hochpreisige Kontrakte, die bald fällig werden, und kaufen niedrigerpreisige Kontrakte, die später fällig werden, und nehmen so die Differenz als Gewinn mit.

Negative Rendite

In einem Contango-Markt sehen sich die Händler mit einer negativen Rendite konfrontiert.

Sie verkaufen Kontrakte mit einer günstigeren Fälligkeit und kaufen teurere Terminkontrakte, was zu einem Verlust führt.

Auswirkungen auf Rohstoffhandelsstrategien

Die Rollrendite von Futures ist ein wichtiger Faktor für die Performance von Rohstoffhandelsstrategien - insbesondere für solche, bei denen börsengehandelte Fonds (ETFs) und Rohstoffhandelsberater, die regelmäßig Futures verlängern, zum Einsatz kommen.

ETFs und die Rendite von Futures-Kontrakten.

Rohstoff-ETFs, die Indizes verfolgen, die auf Futures-Kontrakten basieren, müssen ihre Kontrakte regelmäßig verlängern.

In Contango-Märkten können diese ETFs aufgrund negativer Renditen schlechter abschneiden als die Spotpreise der Rohstoffe.

Umgekehrt können sie in Deportmärkten aufgrund positiver Renditen eine überdurchschnittliche Wertentwicklung erzielen.

Strategische Implikationen

Das Verständnis der Rollrendite ermöglicht es Händlern, fundierte Entscheidungen über den Ein- und Ausstieg aus Positionen in Futures zu treffen.

In Märkten, die durch anhaltendes Contango oder Backwardation gekennzeichnet sind, können Händler ihre Strategien anpassen, um aus den erwarteten Rollrenditen Kapital zu schlagen.

Konkrete Beispiele für Roll Yield

Der Ölmarkt

Am Ölmarkt kommt es häufig zu Contango- und Backwardation-Phasen.

Während des Ölpreiseinbruchs im Jahr 2020 fielen die Ölfutures aufgrund von Lagerproblemen und sinkender Nachfrage in ein abruptes Contango.

Händler mit Long-Positionen sahen sich mit erheblichen negativen Renditen konfrontiert, da sie billige Futures verkaufen und teurere Futures kaufen mussten.

Umgekehrt können die Ölmärkte bei einer Verknappung des Angebots oder geopolitischen Spannungen (z. B. Russlands Invasion der Ukraine im Jahr 2022), die zur Erwartung einer Angebotsverknappung führen, in ein Short-Squeeze gehen und die Händler mit positiven Renditen dafür belohnen, dass sie ihre Positionen gerollt haben.

Die Landwirtschaft

Ein weiteres Beispiel ist der Agrarsektor, wo saisonale Trends die Marktstruktur beeinflussen können.

Ernteberichte und Ernteprognosen können dazu führen, dass die Futures-Kontrakte in ein Short-Shift gehen, d. h. kurzfristig höhere Preise aufgrund einer Knappheit vor der Ernte erwarten.

Lagereffizienz und Risikomanagement

Ein effektives Management der Rollrendite ist für das Risikomanagement im Rohstoffhandel von entscheidender Bedeutung :

Kontrakte mit kürzeren Laufzeiten

In Contango-Märkten können sich Händler für Kontrakte mit kürzeren Laufzeiten entscheiden, um das Zeitrisiko und damit die negativen Auswirkungen auf die Rollrendite zu minimieren.

Optionen und Swaps

Durch den Einsatz von Optionen oder Swaps kann man sich gegen ungünstige Rollrenditen absichern.

Optionsstrategien können Schutz auf Preisebene bieten, während Swaps zur Steuerung der Rollkosten von Positionen eingesetzt werden können.

Diversifizierung

Die Diversifizierung von Rohstoffen oder Handelsstrategien kann dazu beitragen, die Auswirkungen negativer Renditen auf einem bestimmten Markt abzuschwächen.

Roll Yield Fortgeschrittene Konzepte

Calendar Spreads

Hier geht es darum, gegensätzliche Positionen in Verträgen mit unterschiedlichen Ablaufdaten einzunehmen, um von Veränderungen in der Marktstruktur zu profitieren.

Mithilfe von Calendar Spreads können Händler darauf spekulieren, dass Contango oder Backwardation schrumpfen oder sich ausweiten.

Spreads zwischen Rohstoffen

Bei dieser Strategie wird die Preisdifferenz zwischen verwandten Rohstoffen gehandelt, die durch ihre jeweiligen Renditen beeinflusst werden kann.

Ein Beispiel ist der Handel mit dem Spread zwischen Rohöl und raffinierten Produkten wie Benzin.

Lagerkosten

Die Auswirkungen der Lagerkosten sind bei physischen Rohstoffen wie Öl und Getreide besonders ausgeprägt.

Hohe Lagerkosten können Contango verschärfen und so die negative Lagerrendite erhöhen.

Umgekehrt können niedrige Lagerkosten den Contango-Effekt verringern oder den Übergang eines Marktes in einen Offset-Markt unterstützen.

Wie kann man die Rollrendite berechnen?

Die Rollrendite lässt sich berechnen, indem man den gehaltenen Terminkontrakt mit dem nächsten zu rollenden Kontrakt vergleicht und dabei die Marktstruktur berücksichtigt.

Rollrendite = (Preis des am weitesten entfernten Kontrakts - Preis des nächstgelegenen Kontrakts) / Preis des nächstgelegenen Kontrakts.

In einem Contango-Markt würde die Berechnung einen Verlust (negative Rollrendite) aufzeigen, da die zukünftigen Preise höher sind als die aktuellen Preise.

Umgekehrt würde die Berechnung in einem Backwardation-Markt einen Gewinn (positive Rollrendite) aufzeigen, da die zukünftigen Preise niedriger sind als die aktuellen Preise. Dieser Unterschied wirkt sich direkt auf die Rentabilität des Haltens von Futures-Kontrakten im Laufe der Zeit aus.

Gemeinsames Verhalten der Rollrendite unter verschiedenen Rohstoffarten.

Angesichts der großen Vielfalt an Rohstoffen, die auf den Terminmärkten gehandelt werden, kann das Verhalten der Rollrendite zwischen den einzelnen Rohstoffarten stark variieren.

Jeder wird von seiner eigenen Angebots-, Nachfrage- und Lagerungsdynamik beeinflusst.

Energie

Energierohstoffe, insbesondere Rohöl, weisen aufgrund von Lagerkosten und geopolitischen Faktoren häufig ausgeprägte Roll-Yield-Effekte auf.

Die Märkte können in Erwartung eines Überangebots in Contango oder bei Angebotsknappheit in Backwardation gehen.

Basismetalle

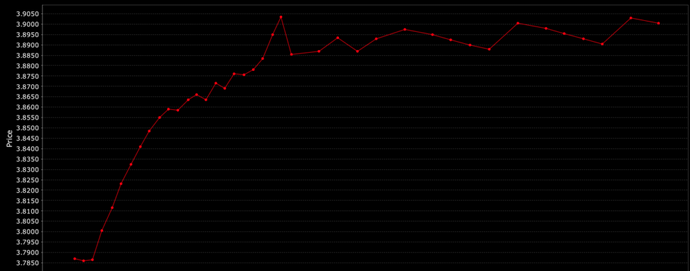

Basismetalle wie Kupfer befinden sich aufgrund von Lagerhaltungskosten und der Erwartung einer künftigen Nachfrage, die das Angebot übersteigt, häufig in Contango (siehe Kupfer-Future-Diagramm unten), während es bei Störungen des Angebots oder Nachfragespitzen zu einer Abwertung kommen kann.

Kurve der Kupfer-Futures (Contango)

Edelmetalle

Edelmetalle, einschließlich Gold und Silber, befinden sich aufgrund der Lagerkosten in der Regel in Contango (negative Lagerrendite).

Es kann jedoch zu einer Backwardation kommen, wenn die Nachfrage nach physischem Metall im Vergleich zu den verfügbaren Futures-Kontrakten hoch ist.

Landwirtschaftliche Produkte

Die Saisonalität spielt eine wichtige Rolle für das Renditeverhalten von Agrarrohstoffen, wobei Backwardation häufig vor der Ernte aufgrund des erwarteten Angebotsanstiegs auftritt und Contango sich nach der Ernte einstellen kann, wenn das Angebot die Erwartungen übersteigt.

Weiche Produkte

Bei Rohstoffen wie Kaffee und Zucker kann es bei ungünstigen Wetterbedingungen, die sich auf den Anbau auswirken, oder aufgrund der Saisonalität zu einer Backwardation kommen, was zu Bedenken hinsichtlich kurzfristiger Versorgungsengpässe führen kann, während Contango in Zeiten eines Überangebots oder einer Nachfragereduzierung auftreten kann.

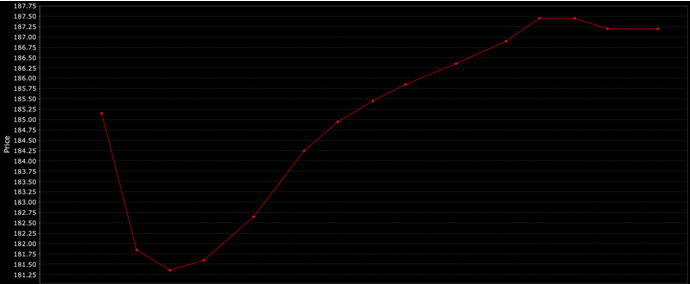

Hier ein Beispiel für eine bestimmte Terminkurve für Kaffee (sie ist dynamisch und sieht nicht immer so aus) :

Kurve der Kaffee-Futures

Vieh

Futures auf Vieh, einschließlich Rinder und Schweine, können in Backwardation gehen, wenn aufgrund von Krankheiten, steigenden Futterkosten oder Saisonalität ein knappes Angebot erwartet wird, während Contango in Zeiten eines Überangebots oder einer sinkenden Nachfrage nach Fleisch auftreten kann.

Zusammenfassend

Die einzigartigen Bedingungen des physischen Marktes und die Struktur des Terminmarktes für jeden Rohstoff beeinflussen das Verhalten seiner Rendite erheblich und sind daher für Händler auf diesen Märkten ein wichtiger Faktor, den es zu berücksichtigen gilt.

Schlussfolgerung

Die Rollrendite ist ein grundlegendes Konzept beim Handel mit Rohstoff-Futures, da sie die Renditen der verschiedenen Handelsstrategien beeinflusst.

Indem sie Contango- und Backwardation-Bedingungen verstehen und antizipieren, können Händler ihre Marktleistung verbessern.

Ein effektives Management der Rollrendite kann beim Handel mit Rohstoffen und Futures einen Wettbewerbsvorteil bringen.