Trading de prata: como investir para diversificar uma carteira

- Relação ouro/prata

- A prata como um bem de reserva

- O papel da prata numa carteira

- Brokers de CFD para trading de prata

- Preços do prata em tempo real

- A prata como uma reserva de valor a longo prazo

- Riqueza material e financeira

- Um dólar americano em enfraquecimento permanente

- Finanças dos EUA

- Broker para investir em ouro, prata, paládio e platina físicos

- A prata como cobertura da inflação

- Protecção da prata contra a deflação

- Um fornecimento relativamente estável de ouro

- Uma cobertura contra tensões geopolíticas

- Falha do mercado

- O efeito da política monetária sobre a prata

- O ciclo histórico

- A principal desvantagem da prata numa carteira

- Ouro versus prata com base em quatro factores principais

- Conclusão

A prata não é normalmente a primeira prioridade de atribuição na maioria das carteiras das pessoas. No entanto, tem um papel importante a desempenhar quando atribuído na quantidade certa que pode tanto aumentar os retornos como reduzir o risco.

Para os traders de metais preciosos, o ouro é um mercado muito mais popular. Grandes instituições compram ouro para se protegerem contra o risco cambial quando as taxas de juro reais e os rendimentos de outros activos se tornam inaceitáveis. Os bancos centrais compram ouro, e não prata, como activo de reserva para diversificar a sua exposição cambial.

A prata funciona mais como uma mercadoria do que como uma moeda. Uma vez que a prata está tão inextricavelmente ligada ao ouro, também ela será frequentemente mencionada no decurso deste artigo.

Em 2024, as reservas mundiais de prata estão estimadas em cerca de 21,5 mil milhões de onças, enquanto as reservas de ouro serão de cerca de 1,83 mil milhões de onças, um valor estável em relação aos anos anteriores. O mercado da prata representa atualmente cerca de 610.000 toneladas de reservas disponíveis, principalmente na América do Sul, nomeadamente no Peru, México e Chile. Isto equivale a um valor aproximado de 500 mil milhões de dólares para a prata, em comparação com cerca de 12 biliões de dólares para o ouro.

Prevê-se que a oferta anual de prata aumente ligeiramente em 3% em 2024, para um pouco mais de mil milhões de onças, principalmente em resultado do aumento da produção das minas. No entanto, cerca de metade desta produção é absorvida pela indústria, nomeadamente nos sectores da eletrónica e dos painéis fotovoltaicos. O ouro, em comparação, é utilizado principalmente para investimento e joalharia, o que lhe confere uma maior estabilidade de utilização.

Assim, embora a prata tenha uma oferta maior do que o ouro, a sua volatilidade e o seu preço são mais influenciados pelas flutuações industriais e pela oferta limitada. Os mercados da prata e do ouro continuam a evoluir com dinâmicas diferentes, o que também influencia o seu valor e a sua liquidez nos mercados mundiais.

Estes números confirmam que, tal como acontece com o ouro, uma injeção de capital relativamente pequena pode ter um impacto significativo no mercado da prata, devido à sua menor dimensão.

O ouro é tratado muito mais como um activo monetário ou uma moeda do que como uma mercadoria sujeita a considerações de oferta e procura.

A prata, por outro lado, é uma combinação de ambos.

A prata é simultaneamente um armazém de riqueza, sendo uma das características importantes de uma moeda (sendo a outra um meio de troca). É também uma mercadoria, utilizada na medicina (não é tóxica), chips LED, ecrãs tácteis, reactores nucleares e outras aplicações industriais.

A prata tem alta condutividade térmica e eléctrica, tornando-a ideal para aplicações eléctricas e difícil de substituir por metais mais baratos. É também muito maleável e dúctil, pelo que pode ser aplanado em folhas ou trefilado em arame.

É não corrosivo e não oxida, mas não na mesma medida que o ouro.

O ouro é utilizado principalmente como um activo de reserva. A sua correlação com os stocks é essencialmente zero.

Dadas as semelhanças com o ouro, a correlação da prata com o metal amarelo é bastante elevada, com 0,80.

No entanto, dadas as suas utilizações industriais, a prata goza de maior actividade económica, uma vez que as empresas a utilizam para construir vários bens. Por conseguinte, tem alguma correlação com os stocks. Neste caso, a prata e os stocks têm um coeficiente de correlação de 0,26.

As correlações são dinâmicas e retrógradas. Portanto, não se trata tanto de confiar neles, mas de compreender o que impulsiona o preço do subjacente.

Em geral, a prata correlaciona-se um pouco com as acções (e portanto com o ciclo económico) e um pouco com o ouro, enquanto que o ouro correlaciona-se pouco com as acções. Em termos de um diagrama Venn :

Relação ouro/prata

O rácio ouro/prata, que exprime o valor de uma onça de ouro em relação a uma onça de prata, continua a ser um indicador observado de perto por comerciantes e investidores. Em 2023, este rácio começou o ano em cerca de 75,7, mas subiu para 84, uma vez que o ouro ganhou 13,4% em valor, enquanto a prata subiu apenas 2,2%.

O aumento deste rácio reflecte frequentemente o desempenho superior do ouro, particularmente em tempos de abrandamento económico ou recessão, uma vez que o ouro é visto mais como um porto seguro, enquanto a prata é mais influenciada pela procura industrial. As previsões para 2024 prevêem que o ouro e a prata continuarão a subir, mas o rácio poderá manter-se elevado ou mesmo aumentar se a economia mundial mostrar sinais de fraqueza, uma vez que o ouro tende a ter um melhor desempenho nestas condições.

Além disso, vários analistas, como a J.P. Morgan e a Heraeus, acreditam que o preço da prata poderá atingir cerca de 30 dólares/onça até ao final de 2024, o que poderá levar o rácio ouro/prata para 72. No entanto, a continuação da forte procura industrial, particularmente nos sectores da energia solar e da eletrificação de veículos, também apoiará a dinâmica a longo prazo da prata.

A prata como um bem de reserva

Embora a prata tenha sido historicamente utilizada como dinheiro directo ou como garantia para dinheiro emitido pelos governos, não é hoje amplamente detida pelos bancos centrais ou por grandes fundos institucionais.

As principais fontes de procura no mercado mundial do ouro são os bancos centrais e gestores de reservas - os EUA, os países europeus desenvolvidos, o Fundo Monetário Internacional (FMI), a Rússia e a China.

Grande parte da procura de prata é para usos industriais.

A principal avaliação a longo prazo do ouro, por outro lado, é proporcional ao crescimento das reservas e das moedas fiat em relação ao stock global de ouro, e o seu valor tem muito pouco a ver com aplicações industriais.

O papel da prata numa carteira

A prata, quando se pensa em como alcançar o equilíbrio (e ter uma excelente alocação estratégica de activos que não o exponha a muito num determinado ambiente), é uma componente menos importante de uma carteira do que o ouro.

O ouro é um componente importante (normalmente constitui cerca de 10% da alocação de uma carteira), mas não é o melhor investimento global ao longo do tempo. Tende a ter um desempenho ligeiramente melhor do que o dinheiro, mas continua a ser apenas uma alternativa ao dinheiro.

Em termos reais, superou a inflação em cerca de 0,2% desde 1850 em dólares americanos.

Na Alemanha, devido a dois episódios de hiperinflação, regressou quase 3% anualizado em termos reais desde 1870.

A prata é mais volátil e está mais correlacionada com a economia (e portanto com as acções e outras mercadorias). Como resultado, não tem o mesmo potencial de diversificação. Portanto, logicamente, é uma parte mais pequena da carteira a este respeito.

Há uma época em que faz bem e uma época em que faz mal. Em pequenas quantidades, ter alguma prata numa carteira pode tanto reduzir o risco como melhorar os retornos.

Brokers de CFD para trading de prata

Preços do prata em tempo real

A prata como uma reserva de valor a longo prazo

O ouro e a prata mantiveram o seu valor durante milhares de anos, ao contrário das moedas fiat, que sobem e descem com impérios e/ou regimes.

As pessoas têm usado o ouro como reserva de riqueza e como meio de passar riqueza de geração em geração. Em menor medida, isto tem sido verdade em relação à prata. Durante mais de 2.000 anos, o ouro e a prata têm sido uma forma de troca (embora em menor medida nos tempos modernos).

Ao longo da história, os governos e os impérios têm utilizado sistemas monetários baseados em mercadorias. Isto tem sido principalmente ouro.

A prata também tem sido utilizada como parte de um padrão bi-metálico e desenvolveu-se frequentemente a partir de um padrão de ouro como meio de colocar mais dinheiro em circulação (ou seja, adicionar reservas de prata como uma forma aceitável de garantia para o dinheiro).

Como é da natureza humana preferir a gratificação instantânea, os impérios têm, ao longo do tempo, dívidas acumuladas que excedem a sua capacidade de pagamento. Uma maneira fácil de sair da dívida é criar mais dinheiro para facilitar este processo.

Uma vez que existe apenas uma quantidade fixa de ouro e/ou outros metais em reserva, e as reservas destes metais raramente correspondem ao montante da dívida emitida (ou seja, os créditos sobre estes metais), o sistema tem uma escolha.

Podem alterar a taxa de convertibilidade e depreciar efectivamente a moeda, adoptar novas fontes de garantia para a moeda (por exemplo, adicionar reservas de prata às reservas de ouro), ou quebrar completamente a ligação.

Neste último caso, mudam para um sistema "fiat" onde a criação de dinheiro pode ser sem constrangimentos. Isto é sempre preferível, uma vez que a criação liberal de dinheiro e crédito proporciona um poder de compra considerável, mas mina o valor do dinheiro a longo prazo. Sendo todas as outras coisas iguais, esta situação é favorável aos metais preciosos denominados nessa moeda.

Os metais valem o que vale a moeda que os compra. As mercadorias, em geral, são avaliadas na moeda por uma certa quantidade unitária.

O ouro é uma moeda de balcão, ou essencialmente um ponto de referência para o valor do dinheiro, e beneficia do aumento da criação de dinheiro ao longo do tempo. Actua efectivamente como o inverso do dinheiro. Isto também é parcialmente verdade para o dinheiro.

Tem também um ambiente causado pela pandemia de Covid-19 onde as taxas são zero e muito dinheiro tem de ser impresso para compensar a falta de actividade económica para manter os rendimentos e as despesas a níveis aceitáveis.

O dinheiro acaba por ir para a piscina comum de riqueza. Isto inclui coisas como ouro, prata e certos stocks que podem ser classificados como tal.

As empresas que produzem coisas como alimentos e medicamentos básicos não verão os seus lucros afectados e serão beneficiadas. O mesmo é verdade para algumas empresas tecnológicas com fluxos de caixa muito longos (por exemplo, algumas empresas tecnológicas) que não são tão afectadas como as receitas que estão a ser perturbadas no presente.

Riqueza material e financeira

Dinheiro e obrigações

De todas as moedas fiat que existiram durante os últimos cinco séculos, menos de cinco por cento ainda existem.

Embora seja natural que os investidores construam carteiras onde as posições estão fortemente concentradas na sua própria moeda, a diversificação da exposição cambial pode ser tão importante como a diversificação entre classes de activos e geografias.

Acções

As empresas também entram e saem.

As empresas mais valiosas actualmente são aquelas que são mais ou menos novas nos últimos 15 a 30 anos, ou que derivaram muito do seu valor de produtos ou tecnologias recentemente inventadas.

Por exemplo, a Microsoft, que não é tecnicamente uma empresa nova desde que foi fundada nos anos 70, retira grande parte da sua riqueza da computação em nuvem e das expectativas futuras do papel da empresa na sua construção e na captação de grande parte do mercado.

Da mesma forma, a Apple obtém a maior parte das suas receitas do iPhone e do ecossistema que cresceu a partir dele em 2007.

Amazon, Google e Facebook são tipos de empresas totalmente novas, criadas nos anos 90 e 00.

A IBM não se adaptou suficientemente ao mundo da tecnologia em mudança, perdendo em grande parte as tendências como a computação em nuvem, as redes sociais, a computação móvel e os chips de inteligência artificial.

Um conglomerado petrolífero como a ExxonMobil está a enfrentar restrições de crescimento. O Walmart falhou a mudança inicial para as compras online e nunca se tornou um grande jogador de nuvens como a Amazon (através do seu produto AWS).

A paisagem continuará a desenvolver-se de forma a dificultar a previsão de vencedores e perdedores.

Em meados do século, as tecnologias digitais continuarão a evoluir para a inteligência artificial e as suas subcategorias relacionadas (isto é, aprendizagem de máquinas, aprendizagem profunda, aprendizagem de reforço) e as empresas esforçar-se-ão por aplicá-las comercialmente a uma série de aplicações para criar valor.

Alguns dos grandes vencedores nestas tendências podem ainda nem sequer existir, ou estão a ser desenvolvidos (ou serão desenvolvidos) através do braço de risco de uma grande empresa ou fundo como uma ideia independente.

Empresas como a AMD e a Nvidia conquistaram mais quota de mercado do que as antigas "stalwarts" de chips como a Intel.

Dito isto, todas estas empresas, o contingente FAAMG + AMD + NVDA, são dispendiosas e as elevadas expectativas são incorporadas nos seus preços. Praticamente toda a gente quer um pedaço destas empresas porque elas estão no limite da economia e os seus preços têm sido muito superiores ao que ganham.

Como tudo, existe o risco de execução. O desenvolvimento destas tecnologias é uma coisa. Aplicá-las comercialmente, satisfazer a procura suficiente e fazê-lo melhor do que qualquer outra pessoa para evitar a concorrência (como qualquer outro negócio de elevado potencial, de margem elevada) é outra coisa.

Mesmo para as empresas que ganham 20 mil milhões de dólares ou mais por ano em lucros - por exemplo, Apple, Google, Facebook - estão a negociar com cerca de 35 vezes mais lucros na altura em que escrevem.

O rendimento é o inverso desse (1/35), ou cerca de 3% por ano para uma elevada volatilidade. Espera-se que cresçam fortemente no futuro; em teoria, este retorno deverá aumentar. Mas são investimentos dispendiosos.

Além disso, quando os retornos em dinheiro são zero e os retornos em obrigações são próximos de zero (ou mesmo negativos), isto conduz os retornos em acções também a esses níveis.

Quando os rendimentos em dinheiro e em obrigações são zero, já não há uma taxa de desconto a partir da qual se possa calcular o valor actual dos fluxos de caixa. Tudo o que resta é o prémio de risco que as pessoas esperam ganhar em acções sobre obrigações, assumindo mais riscos.

Historicamente, as acções têm rendido cerca de 2-3% mais do que obrigações seguras a médio prazo (por exemplo, a 10 anos). Assim, o retorno de 2-3% sobre as acções e os múltiplos de ganhos na gama de 30-50 vezes (ou seja, o inverso de 2-3%) não parece tão rebuscado.

Dado que o numerário e as obrigações seguras têm consistentemente proporcionado retornos na faixa dos 3-6% na história recente, os múltiplos ganhos em acções têm-se situado na faixa dos 10-20x. Quando os retornos estão geralmente em queda, a aplicação destes intervalos históricos já não é válida.

Os investidores têm cada vez mais de procurar nos mercados emergentes e assumir outros tipos de risco (por exemplo, risco cambial, risco político) para encontrar estes tipos de rendimentos mais elevados. Ou recorrer a alternativas, tais como metais preciosos e mercadorias.

Muitas empresas tecnológicas são consideradas as "apostas mais seguras" do mercado. Mas quando todos pensam da mesma forma, muito disto se reflecte no preço. O seu desempenho futuro não irá satisfazer as elevadas expectativas suscitadas pelo seu recente desempenho ao largo da calha Covid-19.

Qualquer pessoa que tente colocar todas as suas poupanças em activos financeiros, quer em dinheiro, obrigações ou acções, terá dificuldade em aumentar a sua carteira em comparação com o que este tipo de carteiras retornou no passado.

Desde 1981, os retornos em dinheiro e obrigações americanas passaram de 15-20% para zero. Essa frieza desapareceu.

Quando a economia se contrai, o mercado de acções tem dependido da queda dos rendimentos em dinheiro e das obrigações para compensar a queda dos fluxos de caixa.

Além disso, o efeito de diversificação das obrigações, que costumavam compensar a queda das acções, desapareceu, à medida que os rendimentos das obrigações caem em recessões deflacionistas, provocando a subida dos seus preços.

Os rendimentos nominais das obrigações não podem ser mais negativos, mas qualquer normalização das taxas reais ou um aumento da inflação pode fazer subir estes rendimentos. Por outras palavras, o lado positivo para os títulos soberanos de mercado desenvolvidos não é muito grande, enquanto que o lado negativo é grande. A relação risco/recompensa é assimétrica.

Hoje em dia, a política monetária e a compensação por quedas na actividade económica resumem-se à monetização das despesas fiscais. Já não é a política monetária baseada na taxa de juro que tem sido a norma. Isto é uma ameaça para a moeda.

Alternativas

É aqui que entram em jogo as reservas alternativas de riqueza, tais como ouro, prata, outros metais preciosos, mercadorias, terras e outros bens duros.

O ouro, e em menor medida a prata, reflecte simplesmente o valor do dinheiro utilizado para o comprar.

A utilidade do ouro não tem aumentado nos últimos tempos. A utilidade da prata aumentou um pouco com a expansão da electrónica e de outros produtos de consumo. Mas a recente alteração no seu preço tem sido uma função da sua utilização como activo de reserva, não porque a sua utilidade tenha aumentado significativamente nos últimos tempos.

A oferta de dinheiro disponível para comprar prata aumentou, pelo que o prata aumentou em termos monetários e o valor do dinheiro diminuiu em termos monetários.

É portanto útil ter estas reservas alternativas de riqueza - ouro, prata, activos duros - para contornar a situação viral e o seu impacto nas receitas e despesas.

Historicamente, assistimos a grandes desvalorizações monetárias na sequência de crises de endividamento.

Na história recente, desde a virada do século, o valor do dinheiro diminuiu em relação ao ouro devido a :

a) grandes quantidades de dinheiro e criação de crédito, e

b) taxas de juro reais baixas (ou seja, taxas de juro baixas em relação às taxas de inflação).

O sistema monetário mundial desde 1971 (e cada vez mais desde então) tem sido um sistema de taxas de câmbio flutuantes. A maioria dos países tem tido políticas monetárias independentes e fluxos livres de capital.

Como resultado, as grandes rupturas abruptas do passado - por exemplo, 1933, 1971 - não ocorreram e não são prováveis de ocorrer.

Em vez disso, tem havido uma desvalorização mais gradual da moeda contra metais preciosos, sob a forma de um aumento do preço por onça.

Com um ambiente altamente endividado que só piorou devido ao Covid-19, as taxas reais não podem subir muito para manter baixo o serviço da dívida.

As taxas de juro devem ser mantidas baixas em termos reais e nominais para manter a economia a funcionar. É sempre melhor desvalorizar uma moeda do que induzir dor económica.

No entanto, alguns países são limitados e terão problemas de balança de pagamentos e de inflação se optarem por desvalorizar, e terão, em vez disso, de aceitar maus resultados através de rendimentos mais baixos.

Nos mercados desenvolvidos, as taxas de juro baixas e em alguns casos negativas não proporcionaram uma compensação suficiente para tornar o dinheiro novo e o crédito atractivo para os próprios, levando os bancos centrais a terem de os comprar eles próprios.

E como os rendimentos são muito baixos e imprimem mais dinheiro, cada vez mais pessoas procuram outras reservas de riqueza, tais como ouro e prata.

Um dólar americano em enfraquecimento permanente

A fraqueza a longo prazo do dólar americano é frequentemente antecipada devido aos défices comercial e orçamental dos EUA, bem como ao seu elevado nível de dívida externa (cerca de 45% do PIB). O dólar continua a ser a principal moeda de reserva do mundo, mas há sinais de que esta situação pode mudar, nomeadamente devido à dependência excessiva das questões da dívida e às crescentes tensões geopolíticas, em particular com a China.

Os metais preciosos, como o ouro e a prata, tendem a beneficiar da fraqueza do dólar, uma vez que os seus preços geralmente sobem quando o dólar desce. Em 2024, há sinais de que o ciclo ascendente de 16 anos do dólar poderá estar a chegar ao fim, apoiando o valor destes activos de refúgio. A queda da moeda americana poderá tornar as matérias-primas ainda mais atractivas, em especial o ouro, que atingiu recentemente máximos históricos, e a prata, dado o seu papel de proteção contra a inflação e de porto seguro em tempos de incerteza económica.

As taxas de juro reais são também um fator chave que influencia o ouro e a prata. Quando as taxas de juro são baixas, isso reduz o interesse em deter moedas fiduciárias e incentiva o investimento em metais preciosos, que são frequentemente vistos como uma reserva de valor mais estável em tempos de incerteza económica.

Assim, as políticas monetárias expansionistas e o aumento da dívida dos EUA devem continuar a pesar sobre o dólar, criando um ambiente favorável para os metais preciosos, que continuam a ser activos estratégicos para os investidores que procuram proteção contra o enfraquecimento da moeda e a inflação futura.

Finanças dos EUA

- Dívida pública nacional: Em 2024, a dívida pública nacional atingiu cerca de 33 000 mil milhões de dólares, ou seja, 97% do PIB, e prevê-se que aumente a longo prazo para 166% em 2054. Este aumento deve-se principalmente a um aumento da despesa pública que excede as receitas fiscais.

- Dívida do sector privado: Embora seja difícil estimar com precisão, a dívida do sector privado continua a ser significativa e continua a crescer, alimentada por taxas de juro mais elevadas e pelo aumento das despesas em sectores como o imobiliário e os cuidados de saúde.

- Segurança Social e Medicare: A dívida da Segurança Social é de cerca de 25,2 biliões de dólares ao longo de 75 anos e as despesas com a Medicare estão projectadas em 53,8 biliões de dólares, com ajustamentos recentes devido a alterações no IRA de 2022.

- Dívida total não financiada: Prevê-se que as obrigações não financiadas da Segurança Social, do Medicare e de outros programas sociais sejam de cerca de 153,7 biliões de dólares a longo prazo.

O PIB anual mantém-se em cerca de 26 biliões de dólares, com receitas fiscais federais próximas dos 4,9 biliões de dólares. Estas dívidas enormes, juntamente com o desequilíbrio estrutural entre receitas e despesas, tornam impossível o pagamento integral das obrigações actuais e os défices continuarão provavelmente a acumular-se.

Estes números mostram a dimensão dos desafios orçamentais que os Estados Unidos enfrentarão nas próximas décadas.

Em geral, há três formas de rectificar situações problemáticas de dívida a nível soberano:

- Reduzir as despesas

- Aumentar as imposições fiscais (mais receitas nem sempre significa impostos mais elevados)

- Depreciar a moeda

Os EUA não podem reduzir suficientemente as despesas e nunca obterão as receitas fiscais de que necessitam. As receitas e despesas são geralmente classificadas como "transferências de riqueza" e estas raramente são suficientes em tempos de crise económica para cobrir desequilíbrios e défices de financiamento. As despesas não podem ser reduzidas em muito porque as pessoas dependem destes rendimentos. Os impostos não podem ser aumentados porque as receitas já estão deprimidas e taxas de impostos mais elevadas levam à fuga de capitais e a comportamentos de arbitragem.

É necessário passar pela "porta número 3", o canal do dinheiro. Como mencionado, um declínio a longo prazo do dólar americano é inevitável.

Historicamente, vem sempre através da terceira opção porque é discreta, estimula economias e bens arriscados, e é politicamente aceitável.

Ao longo dos debates de estímulo Covid-19, é possível ver como as pessoas de ambos os lados do corredor estão a promover activamente a impressão de mais dinheiro, porque qualquer alteração ao orçamento não é uma opção.

Dada a situação financeira nos EUA, com grandes défices anuais que poderiam naturalmente ser cerca de 10% do PIB e dívidas e passivos semelhantes a dívidas de cerca de 15 vezes o PIB, muito mais dinheiro vai ter de ser impresso.

Isto irá minar o dólar, embora não signifique que o dólar seja susceptível de perder o seu estatuto de moeda de reserva a curto prazo. Este é um problema a longo prazo que depende do desenvolvimento de um sistema melhor pelo resto do mundo.

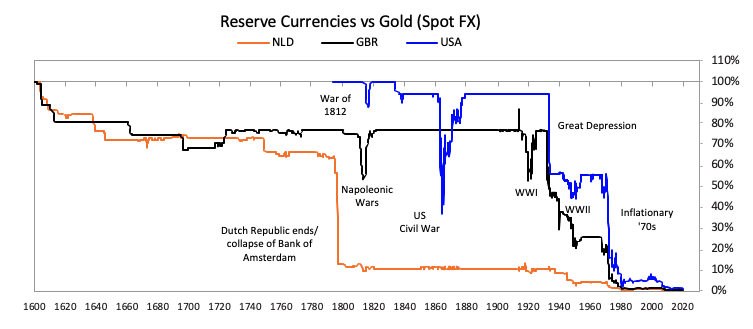

É por isso que o estatuto de moeda de reserva tende a perdurar com um império muito depois do seu declínio relativo. Este foi também o caso dos impérios holandês e britânico. Em relação ao ouro, o florim holandês não diminuiu até ao final do século XVIII, e a libra esterlina não diminuiu até antes da Segunda Guerra Mundial.

Os EUA já enfrentaram estes problemas. Embora isto tenha resultado em grandes perdas para o dólar em relação ao ouro, os EUA não perderam o seu estatuto de moeda de reserva.

Quanto ao que será a próxima moeda de reserva - poderá ser um padrão metálico, um híbrido (por exemplo, DSE), outro império como a China, ou poderá permanecer nas mãos dos EUA durante muito tempo.

Investir em ouro ou prata significa que não tem de tomar uma posição específica sobre qual será esse "próximo sistema" ou "próximo império". Não está a apostar numa única moeda fiat, mas sim num tipo diferente de sistema monetário.

Em qualquer caso, os acontecimentos que exercem pressão sobre as moedas - crises da dívida, pandemias, catástrofes naturais, etc. - levantam uma questão mais fundamental: qual é a melhor forma de lidar com eles? - Em qualquer caso, os acontecimentos que exercem pressão sobre as moedas - crises da dívida, pandemias, catástrofes naturais, etc. - levantam uma questão mais fundamental: qual é o valor do dinheiro?

Nos mercados desenvolvidos, as moedas fiat são todas fundamentalmente fracas. Sabemos isto porque eles têm pouco ou nenhum interesse.

Em alguns casos, é necessário pagar juros para os possuir (por exemplo, JPY, CHF, alguns depósitos em euros), o que é o oposto da típica relação de empréstimo e empréstimo.

Parece muito improvável que as taxas de juro nominais desçam para, digamos, 300 pontos de base.

As taxas de juro só podem ser negativas a tal ponto que a rentabilidade dos bancos seca e a acumulação de dinheiro se torna mais lógica. As pessoas recorrerão a alternativas monetárias, tais como ouro, prata e certos tipos de acções e activos semelhantes a acções, tais como a terra.

As carteiras são muito pouco diversificadas quando se trata de moedas. Não apenas moedas desenvolvidas ou de mercados emergentes, mas também outros tipos de sistemas monetários que os países utilizam e abandonam ao longo do tempo.

É por isso que pode ser útil possuir ouro, prata, outros metais preciosos, mercadorias e outros bens duros em quantidade.

Broker para investir em ouro, prata, paládio e platina físicos

A prata como cobertura da inflação

O ouro serve geralmente como um inverso do dinheiro, e o dinheiro também desempenha, em certa medida, este papel. O inverso do dinheiro, a longo prazo, é a inflação.

No entanto, a inflação monetária não tem de ocorrer para que o ouro ou a prata se saiam bem. Na altura em que escrevemos, a prata subiu mais de 100% desde o nível baixo de Março de 2020, mas a inflação tem sido muito baixa. De facto, tem sido provavelmente globalmente negativo, dada a contracção das receitas e despesas, embora isto dependa da forma como é medido.

As previsões de inflação para os próximos 30 anos nos EUA são de apenas 1,60%.

No entanto, para que os preços dos activos justifiquem os seus níveis muito elevados em relação ao nível de lucros produzidos, isto terá provavelmente de ser sob a forma de níveis de inflação mais elevados. Forças deflacionárias podem muito bem prevalecer (por exemplo, níveis elevados de endividamento, envelhecimento demográfico, etc.).

Mas os preços dos activos não serão capazes de manter níveis tão elevados indefinidamente, a não ser que o crescimento nominal se recomponha. Não é provável que o crescimento real seja elevado, dados os baixos níveis de produtividade e crescimento da força de trabalho. A estagflação é uma possibilidade.

Ano após ano, a maioria das moedas fiat perde o seu poder de compra devido à inflação.

O ouro e a prata tendem a reter o seu valor ao longo do tempo porque são cotados em relação às várias moedas fiat e, portanto, aumentam de valor a longo prazo (com alta volatilidade a curto e médio prazo).

Porque as sociedades e culturas lhe atribuem valor, o ouro é utilizado como reserva de riqueza e é geralmente mais procurado localmente quando a moeda nacional perde o seu valor.

A relação do ouro com a inflação não é linear ao longo do tempo. O ouro tende a não mostrar uma correlação muito forte com a inflação quando esta é moderada. Mas começa a correlacionar-se fortemente quando a inflação sobe acima de um certo limiar.

O principal impulsionador do ouro é o desvio da tendência da inflação, não necessariamente o seu nível absoluto.

Isto faz sentido, pois o principal determinante do desempenho de um activo é a mudança nas expectativas para o futuro. Todos os activos competem uns com os outros pela liquidez disponível (isto é, dinheiro e crédito) no sistema. O actual ambiente de fraqueza económica mas de liquidez em expansão proporciona um grande desvio na expectativa dos resultados da inflação, tanto na economia financeira como na economia real.

As acções têm um melhor desempenho num ambiente de inflação moderada. A inflação aumenta a probabilidade de o banco central apertar a política monetária, o que é mau para as acções. A deflação tende a coincidir com as contracções económicas, o que também é mau para as acções. Quando as acções se saem melhor, reduz a procura de ouro e prata, entre outros bens.

As expectativas de inflação variam naturalmente ao longo do tempo. No final da década de 1970 e início dos anos 1980, uma inflação de 6% nos EUA parecia razoável. Hoje, seria cerca de quatro vezes a magnitude das expectativas de inflação embutidas nos mercados por um período indefinido.

A melhor correlação entre o desempenho do ouro e de outros metais preciosos não é através do nível absoluto, mas quando ajustado à sua tendência.

Protecção da prata contra a deflação

Os metais preciosos não são apenas bons em tempos de inflação, mas também em tempos de deflação, quando normalmente sobem moderadamente.

A deflação ocorre geralmente quando a actividade económica é reduzida e as exigências do serviço da dívida pioram devido à queda dos rendimentos. Isto leva a preços mais baixos para activos financeiros e bens e serviços.

Em tempos de deflação, é mais provável que as pessoas poupem mais e retenham os seus bens em dinheiro. Isto pode ser sob a forma de dinheiro de base, dívida governamental segura a curto prazo ou um porto seguro, como ouro e/ou prata.

Dito isto, se as pessoas precisarem de dinheiro para pagar dívidas ou despesas, ou se precisarem de algo muito líquido, isso também pode significar que precisam de sair de metais preciosos. Vimo-lo nos primeiros dias do colapso da Covid-19.

Na década de 1930, durante a depressão, o ouro era considerado uma das melhores formas de armazenar riqueza. Pode ser resgatada a qualquer momento por uma quantia fixa de dinheiro. A extracção de prata tinha-se desenvolvido muito na América do Norte durante o século XIX e o seu mercado também se desenvolveu.

Como os Estados Unidos estavam no padrão ouro e não num padrão bimetálico (como tinha sido sugerido no final do século XIX por alguns políticos para aumentar a oferta de dinheiro), a prata não estava sujeita à mesma pressão reguladora.

A fim de injectar mais liquidez na economia para estimular a recuperação, o Presidente Roosevelt proibiu a posse de ouro através da Ordem Executiva 6102 em 1933.

O mínimo dos 100 anos de ouro foi atingido a $0,28 por onça no Verão de 1932. Isto também estava no auge do aperto monetário. A Reserva Federal comprou obrigações do Tesouro para baixar ainda mais as taxas de juro em Julho de 1932, o que também coincidiu com o nível baixo do mercado bolsista.

Os EUA quebraram o padrão de ouro de 1933 a 1944. O sistema monetário de Bretton Woods fez do dólar americano a principal moeda de reserva do mundo e ligou-o ao ouro.

Este sistema funcionou até Agosto de 1971, quando os créditos sobre o ouro eram demasiado grandes em relação à quantidade de reservas de ouro. O dólar foi unilateralmente retirado do padrão-ouro, que se caracteriza pela livre circulação dos preços após essa data.

Isto levou a um enorme aumento dos preços do ouro e da prata ao longo da década. O ouro estava a 35 dólares por onça no dia em que a ligação foi quebrada e a 678 dólares no final da década. A prata valia $9,50 a onça em Agosto de 1971 e quase $120 a onça no final da década.

Uma vez que a inflação elevada foi travada em 1981 por um aumento acentuado das taxas de juro pelo então Presidente do Fed Paul Volcker, o ouro e a prata entraram em mercados de urso prolongados de cerca de 1981 a 2000.

O rendimento em dinheiro e obrigações (ou seja, a promessa de entregar dinheiro ao longo do tempo) era elevado em termos reais, o que levou a um declínio na procura de alternativas.

Hoje, encontramo-nos na situação oposta, onde os rendimentos nominais e reais são baixos, alimentando a procura de outras formas de riqueza.

Um fornecimento relativamente estável de ouro

Desde 2000, o crescimento das existências mundiais de ouro e prata tem variado ligeiramente, reflectindo as tendências económicas mundiais e as necessidades industriais. Em 2024, a produção mundial de ouro registou um aumento de 4% em termos anuais, prevendo-se um aumento para o conjunto do ano. Isto representa uma taxa de crescimento anual ligeiramente superior ao 1% observado a longo prazo, graças, nomeadamente, às expansões mineiras no Canadá, na China e no Gana. No entanto, os elevados custos de extração (all-in sustaining cost ou AISC) estão a limitar certas expansões rápidas.

Relativamente à prata, prevê-se que a produção mineira mundial aumente 4% em 2024, atingindo um pico de 843 milhões de onças, principalmente devido à melhoria das operações mineiras no México, na Rússia e no Chile. O crescimento médio desde 2000 foi de cerca de 1,7% por ano, ligeiramente inferior à média atual. Tal como no caso do ouro, a procura está a ser impulsionada pela indústria, em especial nos sectores da eletrónica, automóvel e dos painéis fotovoltaicos.

O facto de a criação de moeda estar a aumentar muito mais rapidamente do que a oferta física de ouro e prata continua a aumentar a pressão inflacionista sobre estes metais, o que sugere que os preços podem aumentar ainda mais, em especial em caso de política monetária expansionista ou de crises económicas.

Uma cobertura contra tensões geopolíticas

O papel dos metais preciosos não é apenas monetário ou financeiro, mas também geopolítico. Como muitas coisas, o ouro é mais útil neste contexto, embora a prata também possa desempenhar um papel.

Se e quando as tensões geopolíticas e/ou sociais aumentam ou há menos confiança nos governos, o ouro é normalmente procurado.

As acções caem geralmente, enquanto as obrigações e outros paraísos seguros aumentam de valor.

Por exemplo, vimos os preços do ouro e da prata subirem em relação a qualquer escalada de tensão com a Coreia do Norte e o Irão.

Falha do mercado

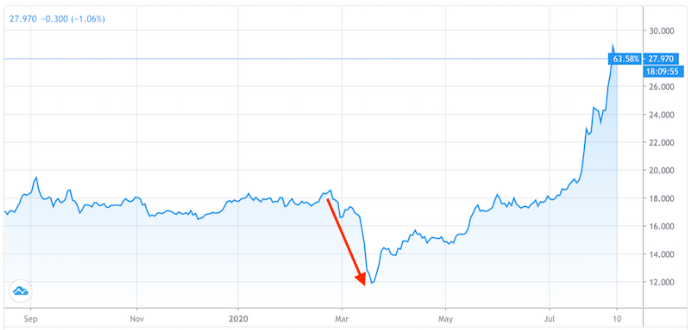

Durante a crise do coronavírus, os mercados de metais preciosos foram lançados para um ciclo à medida que as cadeias de abastecimento de ouro e prata eram perturbadas e os comerciantes vendiam todo o tipo de bens devido a problemas de fluxo de caixa.

Nos três meses de Março de 2020 a Junho de 2020, a divisão Comex da Bolsa Mercantil de Nova Iorque aumentou o seu armazenamento de ouro para 30 milhões de onças troy. Aproximadamente 75% deste ouro tinha entrado durante os últimos três meses.

A avaria deveu-se em grande parte à imobilização de aviões comerciais.

A maior parte do ouro físico é armazenada em Londres e entregue em Nova Iorque. As empresas de segurança encontram a carga aérea no alcatrão e entregam-na em determinados armazéns.

Normalmente custa $0,20 por onça para transportar ouro de Londres para Nova Iorque, $0,20 por onça para derreter as barras mais pesadas de Londres para corresponder aos padrões de entrega de Nova Iorque, e cerca de $0,10 por onça para financiamento.

Se houver uma diferença de $5/oz entre os preços de Nova Iorque e Londres, o lucro líquido é de cerca de $400.000 por remessa, menos o custo de fretar o jacto. (Raramente enviam mais de cinco toneladas num determinado voo devido aos custos de seguro e no caso de acontecer alguma coisa).

No auge da epidemia em Nova Iorque em Março e Abril de 2020, a maioria dos aviões que descolaram foram favorecidos para transportar equipamento médico, e não barras de ouro ou outros metais.

À medida que o mercado saiu da baixa de 23 de Março, a procura de ouro e prata por parte dos investidores americanos aumentou.

O efeito da política monetária sobre a prata

Sendo tudo o resto igual, a flexibilização da política monetária é alta para o prata denominado nessa moeda.

Taxas de juro reais mais baixas reduzem o rendimento do dinheiro e das obrigações que rendem juros, daí o desejo de encontrar alternativas.

Além disso, num mundo de taxas baixas e opções tradicionais esgotadas (ou seja, taxas de juro de curto prazo mais baixas, compras de activos financeiros), os investidores estão a preparar-se para um regresso a outras políticas.

Por exemplo, a Reserva Federal dos EUA não tem utilizado o controlo da curva de rendimento (YCC; também conhecido como o limite da taxa) desde depois da Segunda Guerra Mundial.

A ideia básica do YCC é a de limitar os rendimentos das obrigações do Estado a fim de controlar os custos de empréstimo. Por outras palavras, o Fed compraria uma quantidade ilimitada de dívida se os rendimentos atingissem um certo nível.

A Segunda Guerra Mundial foi um empreendimento muito caro em relação aos níveis de produção da economia e o YCC ajudou a manter os custos de empréstimo baixos. Ao mesmo tempo, se os rendimentos a médio prazo dos EUA forem efectivamente controlados, o mercado perde uma importante referência em relação à qual o resto do universo de investimento é medido. Os 10 anos do Tesouro dos EUA já perderam muito do seu efeito de sinalização tradicional, dado o controlo do banco central sobre o mercado.

Devido ao rácio de endividamento muito elevado, todos os principais bancos centrais do mundo não irão aumentar as taxas de juro durante muito tempo. O Fed anunciou taxas de juro zero até 2022, mas demorará muito mais tempo.

Com base em certas medidas, tais como a soma da inflação e o rácio de pessoas empregadas em relação à população total (o "índice de miséria"), é necessária uma melhoria significativa para que a economia seja suficientemente saudável.

Este continuará a ser um bom vento em troca de prata.

O ciclo histórico

Existem mais ou menos sistemas monetários baseados em mercadorias e sistemas de fiat money.

Existe também um híbrido entre os dois que poderia ser classificado como um terceiro. Em alguns casos, as notas são suportadas por uma mercadoria (geralmente ouro e, em menor grau, prata).

Quando é necessária uma flexibilização da política monetária, o governo pode alterar a convertibilidade entre a mercadoria e a quantidade de dinheiro que esta representa.

Por exemplo, durante um longo período anterior à quebra da ligação ouro-dólar em Março de 1933, cada onça de ouro era convertível em $20,67. No período até à próxima grande desvinculação em Agosto de 1971, cada onça de ouro era convertível por 35 dólares.

Podem também abandonar completamente a utilização de mercadorias e ter um sistema sem restrições, o que seria um sistema de fiat puro.

Actualmente, vivemos num mundo fiat e todas as moedas de reserva flutuam livremente. (Os países ligados ao euro estão num sistema quase em chamas).

Mas com o tempo, as obrigações da dívida acumulam-se e nunca poderão ser reembolsadas. As pessoas não querem ser reembolsadas numa moeda depreciada e por isso perdem a confiança na mesma.

Os países saem dos seus problemas monetários adoptando um sistema com um sistema com uma barreira muito dura. Normalmente isto é ouro e/ou prata. Mas pode ser qualquer coisa que não esteja sujeita a grandes variações na oferta ou na procura.

Depois eliminam gradualmente a moeda antiga.

Então o ciclo começa novamente, mas eventualmente a criação de dinheiro e crédito é demasiado restritiva nestes sistemas, pelo que alteram a convertibilidade entre o dinheiro e a quantidade da mercadoria ou abandonam completamente o sistema de mercadoria.

Estamos na parte do ciclo em que as taxas de juro estão a zero em cada uma das três principais moedas de reserva (USD, EUR, JPY) e estamos a chegar lá no outro grande sistema monetário/crédito do mundo (China), ao mesmo tempo que criamos montantes sem precedentes para aliviar o peso excessivo da dívida.

Entretanto, as taxas de câmbio destas moedas podem permanecer elevadas em relação às outras porque:

a) têm de imprimir muito dinheiro para satisfazer a procura, de modo a que o dinheiro não seja fornecido em relação à procura, e/ou

b) até que se verifiquem incumprimentos e reestruturações, o que reduz a procura de moeda.

Os pontos de inflexão nos regimes monetários são raros. Os sistemas monetários podem funcionar correctamente durante décadas antes que um novo paradigma se instale.

Portanto, à medida que os investidores se habituam aos acontecimentos que viveram no passado recente, tendem a subestimar a probabilidade da sua ocorrência.

O último grande ponto de inflexão para os EUA foi em 1971 (há meio século), quando os EUA passaram de um sistema ligado ao ouro para um sistema puramente "fiat". Isto levou a uma subida acentuada do preço do ouro, e da sua prima prata, em relação ao dólar americano, uma vez que foram impressos mais dólares para satisfazer as reivindicações sobre eles. Encontramo-nos hoje numa situação semelhante, que a pandemia de Covid-19 simplesmente exacerbou.

O facto de estas mudanças tenderem a ocorrer explica porque pequenas quantidades de ouro, prata, outros metais preciosos, mercadorias e outros activos duros são importantes para uma carteira e porque pode ser útil para as carteiras diversificarem através de muitas moedas e sistemas monetários diferentes.

A principal desvantagem da prata numa carteira

Mesmo um armazém bem estabelecido de riqueza como a prata, cuja história, de uma forma ou de outra, remonta a milhares de anos atrás, tem os seus próprios problemas.

A prata não é um mercado particularmente grande em termos de tamanho. É apenas cerca de 0,5% do tamanho das bolsas mundiais (cerca de 100 triliões de dólares) e 0,1 a 0,2% do tamanho das bolsas mundiais de dívida (cerca de 350 triliões de dólares).

Devido à sua pequena dimensão e relativa iliquidez, tem uma capacidade limitada para acomodar grandes transferências de riqueza de mercados de activos mais tradicionais.

No entanto, pode funcionar razoavelmente bem como um activo de reserva para pequenas quantias de dinheiro. Nem sempre se levantará numa crise de equidade adversa. A sua utilização industrial liga-a ao ciclo de crédito. Mas é provável que se saia bem contra as acções numa base relativa.

Como qualquer classe de activos, há um tempo em que terá um bom desempenho e um tempo em que terá um mau desempenho numa carteira.

Uma das melhores coisas que os investidores podem aprender a fazer é misturar bem os activos para criar uma carteira que possa ter um bom desempenho em vários ambientes e proporcionar um maior retorno para cada unidade de risco.

Ouro versus prata com base em quatro factores principais

Volatilidade

A prata é mais volátil do que o ouro. De uma perspectiva de dimensionamento e equilíbrio para o investidor a longo prazo, isto significa que a posição da prata numa carteira será mais baixa.

Para um trader Estão disponíveis maiores oscilações de preços e os comerciantes podem tentar explorá-las. Os vendedores de opções também podem beneficiar de níveis de volatilidade relativa mais elevados. Estes tipos de participantes no mercado tipicamente vendem opções e cobrem a posição subjacente em delta e/ou gama.

Nesta perspectiva, a volatilidade da prata pode dar uma vantagem sobre o ouro de uma perspectiva comercial.

Porque é que a prata é mais volátil?

Depende em grande parte da dimensão do mercado. Um mercado mais pequeno e menos líquido significa que o seu preço é mais fácil de mover quando as encomendas são colocadas.

Durante os mercados de touros, a prata tende a subir mais do que o ouro. Durante o mercado de touros de metais preciosos de 2001 a 2011, a prata subiu 904%, em comparação com os 636% do ouro. De 1993 a 1996, a prata aumentou 63%, em comparação com 28% para o ouro.

Mas a volatilidade vai nos dois sentidos. Os mercados de ursos de prata são geralmente mais pronunciados do que os de ouro. Foi também o caso durante a crise do Covid-19, quando os preços caíram cerca de 50% em poucas semanas, em comparação com apenas cerca de 15% para o ouro.

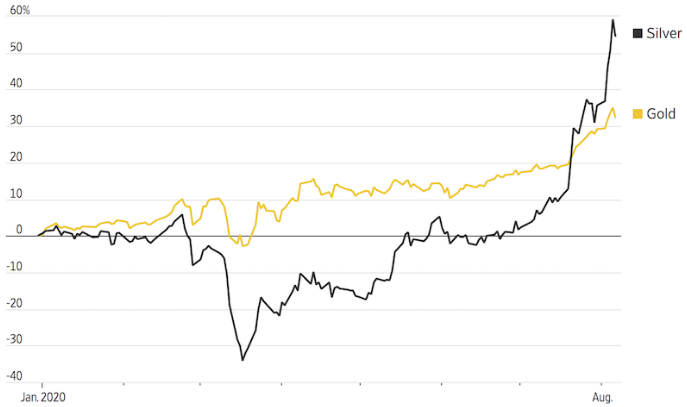

O gráfico abaixo da evolução relativa dos preços do ouro e da prata durante os sete meses e meio de 2020 confirma a maior volatilidade da prata (quase o dobro da do ouro).

Liquidez

O mercado do ouro não é particularmente líquido, mas é muito mais líquido do que o mercado da prata, dada a dimensão do mercado e o volume global negociado.

O mercado do ouro é geralmente 5-8 vezes maior do que o mercado da prata.

É fácil entrar e sair dos mercados de ouro e prata, quer através dos mercados de futuros (por exemplo, GC, MGC, SI futuros em NYMEX) ou através de uma ETF (por exemplo, GLD, SLV). Mas é mais difícil fazer compras maiores do metal sem mover o seu preço.

No entanto, o comércio de menores volumes de metais não deve ser um problema.

Custos de armazenamento e segurança

As reservas físicas de ouro e prata vêm com custos de armazenamento e segurança. O ouro é normalmente colocado em cofres e outras instalações seguras, o que envolve aluguer, seguro e transporte.

Mesmo que se opte por deter metais preciosos sob a forma de um contrato de futuros ou de um ETF, estes custos continuam a ser tidos em conta.

O ouro e a prata são mercados estruturalmente contangüíneos, o que significa que a curva de preços a prazo se inclina para cima para reflectir estes custos ao longo do tempo.

Se fizer um investimento fixo, digamos um milhão de dólares de cada, a prata ocupará mais volume do que o ouro numa instalação de armazenamento segura. Um milhão de dólares comprar-lhe-ão cerca de 35.700 onças troy de prata se o preço for de cerca de 28 dólares, enquanto você receberá 500 onças de ouro a cerca de 2.000 dólares a onça. São cerca de 2.500 libras ou 1.100 quilos de prata (em comparação com 35 libras ou cerca de 16 quilos para o ouro).

Por outras palavras, para o mesmo valor, a prata ocupará cerca de 70 vezes mais espaço e peso. Isto aumenta os custos de armazenamento associados, e torna o transporte também mais caro. Isto também se reflectirá na inclinação relativa da curva de futuros de prata ou no preço de um ETF suportado por futuros de prata, sendo tudo o resto igual.

Diversificação

Como mencionado anteriormente no artigo, o ouro oferece uma vantagem de diversificação em relação à prata, dada a sua utilização industrial e, portanto, a sua ligação ao ciclo económico. A utilização industrial do ouro é baixa, enquanto que a procura industrial da prata pode influenciar os preços associados à evolução positiva do ciclo económico.

Isto dá ao ouro uma correlação mais baixa com todas as outras classes de activos.

Os bancos centrais compram ouro para diversificar a sua exposição ao USD, EUR, JPY e outros sistemas. No entanto, não são compradores no mercado da prata.

Conclusão

A prata tem feito parte da história monetária há milhares de anos. As pessoas têm valorizado a prata e outros metais preciosos, e a prata tem sido entrelaçada na cultura e na sociedade em todo o mundo.

Embora os cursos de economia já não lidem muito com ouro ou prata desde que os EUA abandonaram o padrão de ouro em 1971, a prata continua a ser um importante activo de reserva.

Muitos investidores não possuem o suficiente. Como as acções se têm saído relativamente bem desde a crise financeira, as pessoas mantêm-se fiéis ao que tem feito bem e tendem a subavaliar outras classes de activos.

Com as economias desenvolvidas numa situação financeira e monetária difícil, o ouro e a prata deveriam desempenhar um papel mais importante no futuro.

As taxas de juro nominais são zero ou negativas em todo o mundo desenvolvido. As taxas reais são negativas. Os investidores estão a utilizar metais preciosos como uma forma de se protegerem.

Uma vez que o dinheiro e as obrigações não ganham nada, e as acções não ganham muito mais, isto significa que há mais espaço para armazéns alternativos de riqueza no futuro.

O ouro é o principal activo que as economias recorrem para apoiar o dinheiro quando as moedas "fiat" perdem o seu valor. Historicamente, a prata também tem tido algum valor a este respeito.

Actua como uma forma de diversificação dos diferentes sistemas monetários que têm sido utilizados ao longo da história.

Numa carteira, a prata representa cerca de 1-2% da dotação global (e cerca de 10% para o ouro).