Silverhandel: hur man investerar för att diversifiera en portfölj

- Förhållandet mellan guld och silver

- Silver som en reservtillgång

- Silverets roll i en portfölj

- CFD-mäklare för handel med silver

- Silverdiagram i realtid

- Silver som en långsiktig värdehandling

- Marknadsmisslyckande

- Penningpolitikens effekt på silver

- Den historiska cykeln

- Den största nackdelen med silver i en portfölj

- Guld kontra silver baseras på fyra huvudfaktorer

- Slutsats

Silver är vanligtvis inte den första prioriteringen i de flesta människors portföljer. Den har dock en viktig roll att spela när den fördelas i rätt mängd och kan både öka avkastningen och minska risken.

För ädelmetallhandlare är guld en mycket mer populär marknad. Stora institutioner köper guld för att skydda sig mot valutarisker när realräntan och avkastningen på andra tillgångar blir oacceptabla. Centralbankerna köper guld, inte silver, som en reservtillgång för att diversifiera sin valutaexponering.

Silver fungerar mer som en råvara än som en valuta. Eftersom silver är så oskiljaktigt kopplat till guld kommer det också att nämnas ofta under den här artikeln.

År 2024 beräknas världens silverreserver uppgå till cirka 21,5 miljarder uns, medan guldreserverna kommer att uppgå till cirka 1,83 miljarder uns, en stabil siffra jämfört med tidigare år. Silvermarknaden representerar för närvarande cirka 610.000 ton tillgängliga reserver, främst i Sydamerika, i synnerhet Peru, Mexiko och Chile. Detta motsvarar ett ungefärligt värde på 500 miljarder dollar för silver, jämfört med cirka 12 biljoner dollar för guld.

Den årliga tillgången på silver väntas öka något med 3% 2024, till drygt 1 miljard uns, främst till följd av ökad gruvproduktion. Ungefär hälften av denna produktion absorberas dock av industrin, framför allt inom elektronik- och solcellspanelssektorerna. Guld används däremot främst för investeringar och smycken, vilket ger det en mer stabil användning.

Så även om silver har ett större utbud än guld, påverkas dess volatilitet och pris mer av industriella fluktuationer och begränsat utbud. Silver- och guldmarknaderna fortsätter att utvecklas med olika dynamik, vilket också påverkar deras värde och likviditet på världsmarknaderna.

Dessa siffror bekräftar att ett relativt litet kapitaltillskott, precis som för guld, kan ha en betydande inverkan på silvermarknaden på grund av dess mindre storlek.

Guld behandlas mycket mer som en monetär tillgång eller valuta än som en råvara som är föremål för överväganden om utbud och efterfrågan.

Silver är däremot en kombination av båda.

Silver är både en förmögenhetsförvaring och en av de viktigaste egenskaperna hos en valuta (den andra är ett bytesmedel). Det är också en råvara som används i medicin (det är giftfritt), LED-chips, pekskärmar, kärnreaktorer och andra industriella tillämpningar.

Silver har hög termisk och elektrisk ledningsförmåga, vilket gör det idealiskt för elektriska tillämpningar och svårt att ersätta med billigare metaller. Det är också mycket formbart och duktilt, så det kan plattas till plåt eller dras till tråd.

Det är inte korrosivt och oxiderar inte, men inte i samma utsträckning som guld.

Guld används främst som en reservtillgång. Dess korrelation med aktier är i stort sett noll.

Med tanke på likheterna med guld är silverets korrelation med den gula metallen ganska hög, 0,80. Med tanke på dess industriella användningsområden är korrelationen med guld dock låg.

Med tanke på dess industriella användningsområden har silver dock större ekonomisk aktivitet eftersom företag använder det för att tillverka olika varor. Därför har den en viss korrelation med aktier. I detta fall har silver och aktier en korrelationskoefficient på 0,26.

Korrelationer är dynamiska och bakåtblickande. Det handlar alltså inte så mycket om att förlita sig på dem som att förstå vad som driver priset på den underliggande kursen.

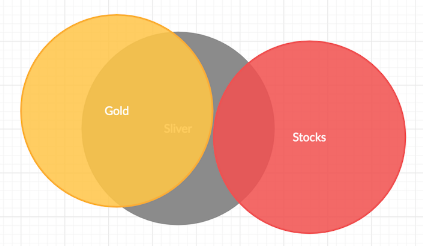

I allmänhet korrelerar silver något med aktier (och därmed med den ekonomiska cykeln) och ganska mycket med guld, medan guld korrelerar lite med aktier. I ett Venn-diagram :

Förhållandet mellan guld och silver

Guld/silver-kvoten, som uttrycker värdet på ett ounce guld i förhållande till ett ounce silver, är fortfarande en noga bevakad indikator för handlare och investerare. År 2023 började kvoten på omkring 75,7, men steg till 84 när guldet ökade med 13,4% i värde, medan silvret endast ökade med 2,2%.

Ökningen i detta förhållande återspeglar ofta guldets överlägsna prestanda, särskilt i tider av ekonomisk avmattning eller recession, eftersom guld ses mer som en säker tillflyktsort, medan silver påverkas mer av industriell efterfrågan. Prognoserna för 2024 förutspår att guld och silver kommer att fortsätta att stiga, men kvoten kan förbli hög eller till och med öka om den globala ekonomin visar tecken på svaghet, eftersom guld tenderar att prestera bättre under dessa förhållanden.

Dessutom tror flera analytiker, som J.P. Morgan och Heraeus, att silverpriset kan nå cirka 30 USD/oz i slutet av 2024, vilket skulle kunna få guld/silver-kvoten att stiga till 72. En fortsatt stark industriell efterfrågan, särskilt inom sektorerna solenergi och fordonselektrifiering, kommer dock också att stödja silvrets långsiktiga momentum.

Silver som en reservtillgång

Även om silver historiskt sett har använts som direkta pengar eller som säkerhet för pengar som utfärdats av regeringar, är det idag inte särskilt vanligt bland centralbanker eller stora institutionella fonder.

De viktigaste källorna till efterfrågan på den globala guldmarknaden är centralbanker och reservförvaltare - USA, utvecklade europeiska länder, Internationella valutafonden (IMF), Ryssland och Kina.

En stor del av efterfrågan på silver är för industriell användning.

Den viktigaste långsiktiga värderingen av guld är däremot proportionell mot tillväxten av reserver och fiatvalutor i förhållande till det globala guldbeståndet, och dess värde har mycket lite att göra med industriella tillämpningar.

Silverets roll i en portfölj

När man tänker på hur man uppnår balans (och har en utmärkt strategisk tillgångsfördelning som inte utsätter en för mycket i en viss miljö) är silver en mindre viktig komponent i en portfölj än guld.

Guld är en viktig komponent (det utgör vanligtvis cirka 10 % av en portföljs allokering), men det är inte den bästa totala investeringen över tid. Den tenderar att prestera något bättre än kontanter, men den är fortfarande bara ett alternativ till kontanter.

I reala termer har den överträffat inflationen med cirka 0,2 % sedan 1850 i US-dollar.

I Tyskland har den på grund av två hyperinflationsperioder gett nästan 3 % i reala termer på årsbasis sedan 1870.

Silver är mer volatilt och mer korrelerat med ekonomin (och därmed med aktier och andra råvaror). Därför har den inte samma möjligheter till diversifiering. Logiskt sett är det alltså en mindre del av portföljen i detta avseende.

Det finns en tid då det går bra och en tid då det går dåligt. Att ha lite silver i portföljen i små mängder kan både minska risken och förbättra avkastningen.

CFD-mäklare för handel med silver

Silverdiagram i realtid

Silver som en långsiktig värdehandling

Guld och silver har behållit sitt värde i tusentals år, till skillnad från fiatvalutor som stiger och faller med imperier och/eller regimer.

Människor har använt guld som ett förråd av rikedomar och som ett sätt att överföra rikedomar från generation till generation. I mindre utsträckning har detta gällt för silver. I över 2 000 år har guld och silver varit en form av utbyte (även om det har varit mindre vanligt i modern tid).

Under hela historien har regeringar och imperier använt sig av varubaserade monetära system. Detta har främst varit guld.

Silver har också använts som en del av en bimetallisk standard och har ofta utvecklats från en guldstandard som ett sätt att sätta mer pengar i omlopp (dvs. genom att lägga till silverreserver som en godtagbar form av säkerhet för pengar).

Eftersom det ligger i människans natur att föredra omedelbar tillfredsställelse har imperier med tiden ackumulerat skulder som översteg deras betalningsförmåga. Ett enkelt sätt att ta sig ur skulderna är att skapa mer pengar för att underlätta denna process.

Eftersom det bara finns en fast mängd guld och/eller andra metaller i reserv, och reserverna av dessa metaller sällan motsvarar den mängd skulder som utfärdats (dvs. fordringarna på dessa metaller), har systemet ett val.

De kan ändra konvertibilitetskvoten och effektivt depreciera valutan, införa nya källor till säkerhet för valutan (t.ex. lägga till silverreserver till guldreserverna) eller bryta kopplingen helt och hållet.

I det senare fallet övergår de till ett fiatsystem där penningskapandet kan ske utan begränsningar. Detta är alltid att föredra, eftersom ett liberalt skapande av pengar och krediter ger betydande köpkraft, men underminerar pengarnas värde på lång sikt. Allt annat lika är denna situation gynnsam för ädelmetaller som är denominerade i denna valuta.

Metaller är värda vad den valuta som köper dem är värd. Råvaror värderas i allmänhet i valutan med en viss kvantitetsenhet.

Guld är en motvaluta, eller i huvudsak en referenspunkt för pengars värde, och gynnas av den ökade penningtillverkningen över tiden. Det fungerar i praktiken som pengars motsats. Detta gäller delvis också för pengar.

Du har också en miljö som orsakats av Covid-19-pandemin där räntorna är noll och mycket pengar måste tryckas för att kompensera bristen på ekonomisk aktivitet för att hålla inkomster och utgifter på acceptabla nivåer.

Pengarna hamnar i den gemensamma förmögenhetspoolen. Detta inkluderar saker som guld, silver och vissa aktier som kan klassificeras som sådana.

Företag som tillverkar livsmedel och grundläggande mediciner kommer inte att se sina vinster påverkas och kommer att gynnas. Detsamma gäller för vissa teknikföretag med mycket långa kassaflöden (t.ex. vissa teknikföretag) som inte påverkas lika mycket av att intäkterna störs i nuläget.

Materiell och ekonomisk rikedom

Kontanter och obligationer

Av alla fiatvalutor som har funnits under de senaste fem århundradena finns mindre än fem procent kvar.

Även om det är naturligt för investerare att bygga portföljer där positionerna är starkt koncentrerade till den egna valutan, kan diversifiering av valutaexponering vara lika viktigt som diversifiering mellan olika tillgångsklasser och geografiska områden.

Aktier

Företag kommer och går också

De mest värdefulla företagen i dag är de som är mer eller mindre nya under de senaste 15-30 åren, eller som har hämtat en stor del av sitt värde från nyligen uppfunna produkter eller tekniker.

Microsoft, som tekniskt sett inte är ett nytt företag eftersom det grundades på 1970-talet, får till exempel en stor del av sin förmögenhet från molntjänster och framtida förväntningar på företagets roll i uppbyggnaden av molntjänsterna och i att erövra en stor del av marknaden.

På samma sätt får Apple större delen av sina intäkter från iPhone och det ekosystem som växte fram ur den 2007.

Amazon, Google och Facebook är helt nya typer av företag som skapades på 90- och 00-talet.

IBM har inte anpassat sig tillräckligt till den föränderliga teknikvärlden och har i stort sett missat trender som molntjänster, sociala medier, mobila datorer och artificiell intelligens.

Ett oljekonglomerat som ExxonMobil har problem med tillväxten. Walmart missade det första skiftet till onlinehandel och blev aldrig en stor molnspelare som Amazon (via sin AWS-produkt).

Landskapet kommer att fortsätta att utvecklas på ett sätt som gör det svårt att förutse vinnare och förlorare.

Vid mitten av århundradet kommer den digitala tekniken att fortsätta att utvecklas mot artificiell intelligens och dess relaterade underkategorier (dvs. maskininlärning, djupinlärning, förstärkningsinlärning) och företagen kommer att sträva efter att tillämpa dem kommersiellt i en mängd tillämpningar för att skapa värde.

Vissa av de stora vinnarna inom dessa trender kanske inte ens finns ännu, eller utvecklas (eller kommer att utvecklas) genom ett stort företags venture-avdelning eller en fond som en oberoende idé.

Företag som AMD och Nvidia har tagit större marknadsandelar än de gamla chipprobotarna som Intel.

Alla dessa företag, FAAMG + AMD + NVDA, är dyra och höga förväntningar är inbyggda i deras priser. Nästan alla vill ha en del av dessa företag eftersom de befinner sig i ekonomins utkant och deras priser har höjts långt över vad de tjänar.

Som med allt annat finns det en risk för genomförande. Att utveckla denna teknik är en sak. Att tillämpa dem kommersiellt, tillgodose tillräcklig efterfrågan och göra det bättre än alla andra för att undvika konkurrens (precis som alla andra verksamheter med hög potential och hög marginal) är en annan sak.

Till och med företag som gör 20 miljarder dollar eller mer i vinst per år - t.ex. Apple, Google och Facebook - handlas i skrivande stund till cirka 35 gånger vinsten.

Avkastningen är den omvända delen av detta (1/35), eller cirka 3 % per år vid hög volatilitet. De förväntas växa kraftigt i framtiden, och i teorin bör denna avkastning öka. Men de är dyra investeringar.

När avkastningen på kontanter är noll och avkastningen på obligationer är nära noll (eller till och med negativ), driver detta också aktiernas avkastning till dessa nivåer.

När avkastningen på kontanter och obligationer är noll har du inte längre någon diskonteringsränta som du kan använda för att beräkna nuvärdet av kassaflödena. Allt som återstår är den riskpremie som människor förväntar sig att tjäna på aktier jämfört med obligationer genom att ta en högre risk.

Historiskt sett har aktier gett 2-3 procent högre avkastning än säkra medelfristiga (t.ex. 10-åriga) obligationer. Därför verkar avkastningen på 2-3 % på aktier och vinstmultiplar i intervallet 30-50 gånger (dvs. det omvända av 2-3 %) inte så långsökt.

Med tanke på att kontanter och säkra obligationer konsekvent har gett en avkastning på 3-6 procent under senare tid har vinstmultiplarna för aktier legat på 10-20 gånger. När avkastningen generellt sett sjunker är tillämpningen av dessa historiska intervall inte längre giltig.

Investerare måste i allt högre grad söka sig till tillväxtmarknader och ta andra typer av risker (t.ex. valutarisker och politiska risker) för att hitta dessa typer av högre avkastning. Eller vända sig till alternativ som ädelmetaller och råvaror.

Många teknikföretag anses vara de säkraste satsningarna på marknaden. Men när alla tänker likadant återspeglas mycket av detta i priset. Deras framtida utveckling kommer inte att motsvara de höga förväntningar som väckts av deras senaste utveckling efter Covid-19-fallet.

Den som försöker placera alla sina besparingar i finansiella tillgångar, oavsett om det är kontanter, obligationer eller aktier, kommer att kämpa för att få sin portfölj att växa jämfört med vad dessa typer av portföljer har gett tidigare.

Sedan 1981 har avkastningen på kontanter och amerikanska obligationer gått från 15-20 procent till noll. Den coolheten har försvunnit.

När ekonomin krymper har aktiemarknaden förlitat sig på fallande kontant- och obligationsräntor för att kompensera för fallande kassaflöden.

Dessutom har obligationernas diversifieringseffekt, som tidigare kompenserade för fallande aktier, försvunnit, eftersom obligationsräntorna sjunker i deflationära recessioner, vilket får deras priser att stiga.

De nominella obligationsräntorna kan inte bli mer negativa, men en normalisering av de reala räntorna eller en uppgång i inflationen kan driva upp dessa räntor. Med andra ord är uppsidan för statsobligationer från utvecklade marknader inte särskilt stor, medan nedsidan är stor. Förhållandet mellan risk och avkastning är asymmetriskt.

I dag går penningpolitiken och kompensationen för nedgången i den ekonomiska aktiviteten ut på att monetarisera skatteutgifterna. Det är inte längre en räntebaserad penningpolitik som har varit normen. Detta är ett hot mot valutan.

Alternativ

Det är här som alternativa tillgångar som guld, silver, andra ädelmetaller, råvaror, mark och andra hårda tillgångar kommer in i bilden.

Guld, och i mindre utsträckning silver, återspeglar helt enkelt värdet av de pengar som används för att köpa det.

Guldets användbarhet har inte ökat på senare tid. Silvers användbarhet har ökat något i takt med att elektronik och andra konsumentprodukter har blivit allt vanligare. Men den senaste prisförändringen har berott på dess användning som reservtillgång, inte på att dess användbarhet nyligen har ökat avsevärt.

Tillgången på pengar som är tillgänglig för att köpa silver har ökat, därför har silver ökat i monetära termer och värdet på pengar har minskat i monetära termer.

Det är därför bra att ha dessa alternativa förmögenhetsreserver - guld, silver, hårda tillgångar - för att komma runt virussituationen och dess inverkan på inkomster och utgifter.

Historiskt sett har vi sett stora valutadevalveringar efter skuldkriser.

På senare tid, sedan sekelskiftet 1900, har penningvärdet sjunkit i förhållande till guldet på grund av :

a) stora mängder pengar och kreditskapande, och

b) Låga realräntor (dvs. låga räntor i förhållande till inflationen).

Det monetära världssystemet har sedan 1971 (och alltmer sedan dess) varit ett system med flytande växelkurser. De flesta länder har haft en oberoende penningpolitik och fria kapitalflöden.

Som ett resultat av detta har de stora plötsliga brytningarna i det förflutna - t.ex. 1933 och 1971 - inte inträffat och kommer sannolikt inte att inträffa.

I stället har det skett en mer gradvis devalvering av valutan mot ädelmetaller, i form av en ökning av priset per uns.

Med en högt skuldsatt miljö som bara har förvärrats på grund av Covid-19 kan de reala räntorna inte stiga mycket för att hålla skuldtjänsten låg.

Räntorna måste hållas låga i reala och nominella termer för att hålla igång ekonomin. Det är alltid bättre att devalvera en valuta än att orsaka ekonomisk smärta.

Vissa länder är dock begränsade och kommer att få stora problem med betalningsbalansen och inflationen om de väljer att devalvera, och måste i stället acceptera dåliga resultat i form av lägre inkomster.

På de utvecklade marknaderna har låga och i vissa fall negativa räntor inte gett tillräcklig kompensation för att göra det attraktivt att äga nya pengar och krediter, vilket har lett till att centralbankerna måste köpa dem själva.

Eftersom avkastningen är mycket låg och de trycker mer pengar söker allt fler människor efter andra tillgångar, som guld och silver.

En permanent försvagning av den amerikanska dollarn

En långsiktig svaghet i US-dollarn är ofta förväntad på grund av USA:s handels- och budgetunderskott samt den höga utlandsskulden (ca 45% av BNP). Dollarn är fortfarande världens viktigaste reservvaluta, men det finns tecken på att denna situation kan komma att förändras, framför allt till följd av en övertro på skuldfrågor och växande geopolitiska spänningar, särskilt med Kina.

Ädelmetaller, som guld och silver, tenderar att gynnas av en svagare dollar, eftersom deras priser i allmänhet stiger när dollarn faller. År 2024 finns det tecken på att dollarns 16-åriga uppåtgående cykel kan vara på väg att ta slut, vilket stöder värdet på dessa säkra tillgångar. Fallet i den amerikanska valutan kan göra råvaror ännu mer attraktiva, särskilt guld, som nyligen har nått rekordnivåer, och silver, med tanke på deras respektive roller som inflationssäkringar och säkra hamnar i tider av ekonomisk osäkerhet.

Realräntorna är också en nyckelfaktor som påverkar guld och silver. När räntorna är låga minskar intresset för att hålla fiatvalutor och uppmuntrar till investeringar i ädelmetaller, som ofta ses som en mer stabil värdebevarare i tider av ekonomisk osäkerhet.

Den expansiva penningpolitiken och den stigande amerikanska skuldsättningen bör således fortsätta att tynga dollarn, vilket skapar en gynnsam miljö för ädelmetaller, som förblir strategiska tillgångar för investerare som söker skydd mot en försvagad valuta och framtida inflation.

USA:s finanser

- Offentlig statsskuld: 2024 uppgick den offentliga statsskulden till ca 33.000 miljarder USD, eller 97% av BNP, och väntas på lång sikt öka till 166% 2054. Denna ökning beror främst på en ökning av de offentliga utgifterna som överstiger skatteintäkterna.

- Skulder i den privata sektorn: Även om det är svårt att göra en exakt uppskattning är skulderna i den privata sektorn fortfarande betydande och fortsätter att växa, drivet av högre räntor och ökade utgifter för sektorer som fastigheter och sjukvård.

- Social Security och Medicare: Social Security-skulden är cirka 25,2 biljoner USD över 75 år och Medicare-utgifterna beräknas uppgå till 53,8 biljoner USD, med nyligen gjorda justeringar på grund av förändringar i IRA 2022.

- Total ofinansierad skuld: De ofinansierade åtagandena för Social Security, Medicare och andra sociala program beräknas uppgå till cirka 153,7 biljoner USD på lång sikt.

Årlig BNP ligger kvar på cirka 26 biljoner dollar, med federala skatteintäkter på nära 4,9 biljoner dollar. Dessa enorma skulder, tillsammans med den strukturella obalansen mellan inkomster och utgifter, gör det omöjligt att återbetala nuvarande åtaganden fullt ut, och underskotten kommer förmodligen att fortsätta att ackumuleras.

Dessa siffror visar omfattningen av de finanspolitiska utmaningar som USA står inför under de kommande decennierna.

I allmänhet finns det tre sätt att åtgärda problematiska skuldsituationer på statlig nivå:

- Minska utgifterna

- Öka skatteuttaget (mer intäkter innebär inte alltid högre skatter).

- Depreciera valutan

USA kan inte minska utgifterna tillräckligt mycket och kommer aldrig att få de skatteintäkter som behövs. Inkomster och utgifter klassificeras i allmänhet som "förmögenhetsöverföringar" och dessa är sällan tillräckliga i ekonomiska kristider för att täcka obalanser och finansieringsunderskott. Utgifterna kan inte minskas särskilt mycket eftersom människor är beroende av dessa inkomster. Skatterna kan inte höjas eftersom intäkterna redan är låga och högre skattesatser leder till kapitalflykt och arbitrage.

Det är nödvändigt att gå genom "dörr nummer 3", penningkanalen. Som nämnts är en långsiktig nedgång för den amerikanska dollarn oundviklig.

Historiskt sett kommer det alltid genom det tredje alternativet eftersom det är diskret, det stimulerar riskfyllda ekonomier och tillgångar och det är politiskt acceptabelt.

Under hela Covid-19-stimulansdebatten kan man se hur människor på båda sidor av gången aktivt främjar tryckning av mer pengar, eftersom någon förändring av budgeten inte är ett alternativ.

Med tanke på den finansiella situationen i USA, med stora årliga underskott som naturligt kan uppgå till omkring 10 procent av BNP och en skuld och skuldliknande skulder på omkring 15 gånger BNP, kommer mycket mer pengar att behöva tryckas.

Detta kommer att underminera dollarn, även om det inte innebär att dollarn sannolikt kommer att förlora sin status som reservvaluta på kort sikt. Detta är ett långsiktigt problem som är beroende av att resten av världen utvecklar ett bättre system.

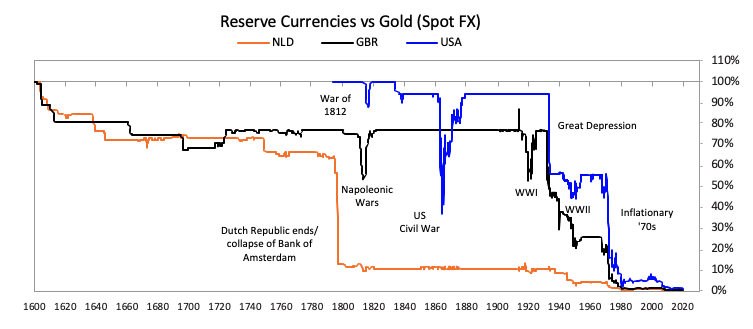

Det är därför som reservvalutastatusen tenderar att bestå med ett imperium långt efter dess relativa nedgång. Detta var också fallet med de nederländska och brittiska imperierna. I förhållande till guld sjönk den nederländska gulden inte förrän i slutet av 1700-talet och det brittiska pundet sjönk inte förrän före andra världskriget.

USA har redan ställts inför dessa problem. Även om detta har lett till stora förluster för dollarn gentemot guldet har USA inte förlorat sin status som reservvaluta.

När det gäller vad nästa reservvaluta kommer att bli - det kan vara en metallstandard, en hybrid (t.ex. SDR), ett annat imperium som Kina, eller så kan den förbli i USA:s händer under lång tid.

Att investera i guld eller silver innebär att du inte behöver ta ställning till vad "nästa system" eller "nästa imperium" kommer att vara. Du satsar inte på en enskild fiatvaluta, utan snarare på en annan typ av monetärt system.

I vilket fall som helst väcker händelser som pressar valutor - skuldkriser, pandemier, naturkatastrofer etc. - en mer grundläggande fråga: hur ska vi hantera dem på bästa sätt? - I vilket fall som helst väcker händelser som pressar valutor - skuldkriser, pandemier, naturkatastrofer etc. - en mer grundläggande fråga: vad är värdet av pengar?

På de utvecklade marknaderna är alla fiatvalutor i grunden svaga. Vi vet detta eftersom de har liten eller ingen ränta.

I vissa fall måste du betala ränta för att äga dem (t.ex. JPY-, CHF- och vissa EUR-inlåning), vilket är motsatsen till det typiska förhållandet mellan lån och utlåning.

Det verkar mycket osannolikt att de nominella räntorna kommer att sjunka till exempelvis 300 räntepunkter.

Räntorna kan bara vara negativa i en sådan utsträckning att bankernas lönsamhet minskar och det blir mer logiskt att hamstra kontanter. Människor kommer att vända sig till monetära alternativ som guld, silver och vissa typer av aktier och aktieliknande tillgångar, t.ex. mark.

Portföljerna är kraftigt underdiversifierade när det gäller valutor. Inte bara utvecklade valutor eller valutor från tillväxtmarknader, utan även andra typer av valutasystem som länder använder och överger med tiden.

Därför kan det vara bra att äga guld, silver, andra ädelmetaller, råvaror och andra hårda tillgångar i stora mängder.

Mäklare för investeringar i fysiskt guld, silver, palladium och platina

Silver som inflationsskydd

Guld fungerar vanligtvis som en motsats till pengar, och pengar spelar också denna roll i viss mån. Pengarnas motsats är på lång sikt inflation.

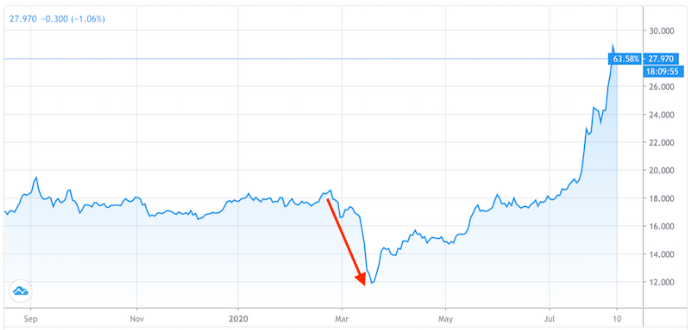

Penninginflation behöver dock inte inträffa för att guld och silver ska gå bra. I skrivande stund har silver stigit med över 100 % sedan den lägsta nivån i mars 2020, men inflationen har varit mycket låg. I själva verket har den förmodligen varit negativ totalt sett, med tanke på minskningen av inkomster och utgifter, även om detta beror på hur den mäts.

Inflationsprognoserna för de kommande 30 åren i USA är endast 1,60 %.

Om tillgångspriserna ska kunna motivera sina mycket höga nivåer i förhållande till den producerade vinsten måste detta dock troligen ske i form av högre inflationsnivåer. Deflationistiska krafter kan mycket väl vara rådande (t.ex. höga skuldnivåer, åldrande befolkning osv.).

Men tillgångspriserna kommer inte att kunna hålla sig på så höga nivåer i all oändlighet om inte den nominella tillväxten ökar. Den reala tillväxten kommer sannolikt inte att vara hög med tanke på den låga produktivitets- och arbetskraftstillväxten. Stagflation är en möjlighet.

År efter år förlorar de flesta fiatvalutor sin köpkraft på grund av inflationen.

Guld och silver tenderar att behålla sitt värde över tid eftersom de är prissatta i förhållande till de olika fiatvalutorna och därför ökar i värde på lång sikt (med hög volatilitet på kort till medellång sikt).

Eftersom samhällen och kulturer tillskriver guldet ett värde används det som en förmögenhetsförvaring och är i allmänhet mer efterfrågat lokalt när den nationella valutan förlorar sitt värde.

Guldets förhållande till inflationen är inte linjärt över tid. Guld tenderar att inte uppvisa en särskilt stark korrelation med inflationen när den är måttlig. Men den börjar korrelera starkt när inflationen stiger över ett visst tröskelvärde.

Guldets viktigaste drivkraft är avvikelsen från inflationstrenden, inte nödvändigtvis dess absoluta nivå.

Detta är logiskt, eftersom den viktigaste faktorn för en tillgångs utveckling är förändringen i förväntningarna på framtiden. Alla tillgångar konkurrerar med varandra om tillgänglig likviditet (dvs. pengar och krediter) i systemet. Den nuvarande miljön med svag ekonomi men växande likviditet ger en stor avvikelse i förväntningarna på inflationsutfallet i både den finansiella och reala ekonomin.

Aktier presterar bättre i en miljö med måttlig inflation. Inflation ökar sannolikheten för att centralbanken kommer att strama åt penningpolitiken, vilket är negativt för aktier. Deflation brukar sammanfalla med ekonomiska nedgångar, vilket också är dåligt för aktier. När aktier går bättre minskar efterfrågan på bland annat guld och silver.

Inflationsförväntningarna varierar naturligtvis med tiden. I slutet av 1970-talet och början av 1980-talet verkade en inflation på 6 procent i USA rimlig. I dag skulle det vara ungefär fyra gånger så stort som de inflationsförväntningar som är inbäddade i marknaderna under en obestämd tidsperiod.

Den bästa korrelationen mellan guldets och andra ädelmetallers utveckling är inte genom den absoluta nivån, utan när den justeras för dess trend.

Silvers skydd mot deflation

Ädelmetaller är inte bara bra i tider av inflation, utan även i tider av deflation, då de vanligtvis stiger måttligt.

Deflation uppstår vanligtvis när den ekonomiska aktiviteten minskar och skuldtjänstkraven försämras på grund av sjunkande inkomster. Detta leder till lägre priser på finansiella tillgångar, varor och tjänster.

I tider av deflation är människor mer benägna att spara mer och hålla sina tillgångar i kontanter. Detta kan vara i form av baspengar, säkra kortfristiga statsskulder eller en säker hamn som guld och/eller silver.

Om människor behöver kontanter för att betala skulder eller utgifter, eller om de behöver något mycket likvidt, kan det också betyda att de behöver göra sig av med ädelmetaller. Vi såg detta i början av Covid-19-kollapsen.

På 1930-talet, under depressionen, ansågs guld vara ett av de bästa sätten att förvara rikedomar. Den kunde när som helst lösas in mot ett fast belopp. Silverbrytningen hade utvecklats kraftigt i Nordamerika under 1800-talet och dess marknad utvecklades också.

Eftersom Förenta staterna hade guldstandard och inte en bimetallisk standard (vilket hade föreslagits i slutet av 1800-talet av vissa politiker för att öka penningmängden), var silver inte föremål för samma regleringstryck.

För att ge mer likviditet till ekonomin för att stimulera återhämtningen förbjöd president Roosevelt guldinnehav genom Executive Order 6102 1933.

Guldets 100-årslägsta nivå nåddes med 0,28 dollar per uns sommaren 1932. Detta var också när den monetära åtstramningen var som störst. Federal Reserve köpte statsobligationer för att ytterligare sänka räntorna i juli 1932, vilket också sammanföll med börsens lågkonjunktur.

USA bröt mot guldmyntfoten mellan 1933 och 1944. Bretton Woods monetära system gjorde den amerikanska dollarn till världens främsta reservvaluta och kopplade den till guld.

Detta system fungerade fram till augusti 1971, då guldfordringarna blev för stora i förhållande till guldreserverna. Dollarn togs ensidigt bort från guldmyntfoten, som kännetecknas av fria prisrörelser efter detta datum.

Detta ledde till en enorm ökning av guld- och silverpriserna under hela årtiondet. Guldet låg på 35 dollar per uns den dag då länken bröts och på 678 dollar i slutet av årtiondet. Silver var värt 9,50 dollar per uns i augusti 1971 och nästan 120 dollar per uns i slutet av årtiondet.

När den höga inflationen stoppades 1981 genom en kraftig räntehöjning av den dåvarande Fed-chefen Paul Volcker, gick guld och silver in i en långvarig björnmarknad från omkring 1981 till 2000.

Avkastningen på pengar och obligationer (dvs. löftet att leverera pengar över tid) var hög i reala termer, vilket ledde till att efterfrågan på alternativ minskade.

I dag befinner vi oss i den motsatta situationen, med låga nominella och reala avkastningar, vilket ökar efterfrågan på andra former av förmögenheter.

Ett relativt stabilt utbud av guld

Sedan 2000 har tillväxten i världens guld- och silverlager varierat något, vilket återspeglar globala ekonomiska trender och industriella behov. Under 2024 ökade världens guldproduktion med 4 procent på årsbasis, och en ökning väntas för året som helhet. Detta motsvarar en årlig tillväxttakt som är något högre än de 1 procent som observerats på lång sikt, framför allt tack vare gruvexpansioner i Kanada, Kina och Ghana. Höga utvinningskostnader (all-in sustaining cost eller AISC) begränsar dock vissa snabba expansioner.

För silver väntas den globala gruvproduktionen öka med 4% under 2024 och nå en topp på 843 miljoner uns, främst tack vare förbättrad gruvverksamhet i Mexiko, Ryssland och Chile. Den genomsnittliga tillväxten sedan 2000 har legat på cirka 1,7% per år, vilket är något under det nuvarande genomsnittet. Precis som för guld drivs efterfrågan av industrin, framför allt inom elektronik-, fordons- och solcellssektorerna.

Det faktum att penningskapandet ökar mycket snabbare än den fysiska tillgången på guld och silver fortsätter att öka inflationstrycket på dessa metaller, vilket tyder på att priserna kan komma att stiga ytterligare, särskilt i händelse av en expansiv penningpolitik eller ekonomiska kriser.

Ett skydd mot geopolitiska spänningar

Ädelmetallerna spelar inte bara en monetär eller finansiell roll, utan även en geopolitisk roll. Som många andra saker är guld mest användbart i detta sammanhang, även om silver också kan spela en roll.

Om och när geopolitiska och/eller sociala spänningar ökar eller om förtroendet för regeringar minskar, är det vanligt att man söker guld.

Aktier sjunker i allmänhet, medan obligationer och andra säkra hamnar stiger i värde.

Vi har till exempel sett guld- och silverpriserna stiga i samband med att spänningarna med Nordkorea och Iran har ökat.

Marknadsmisslyckande

Under krisen med coronaviruset fick marknaderna för ädelmetaller en rejäl knäppning då leveranskedjorna för guld och silver stördes och handlare sålde alla möjliga tillgångar på grund av likviditetsproblem.

Under de tre månaderna från mars 2020 till juni 2020 ökade Comex-divisionen av New York Mercantile Exchange sin guldlagring till 30 miljoner troy ounces. Ungefär 75 % av detta guld hade kommit in under de senaste tre månaderna.

Funktionsstörningen berodde till stor del på att kommersiella flygplan fick startförbud.

Det mesta av det fysiska guldet lagras i London och levereras till New York. Säkerhetsföretag tar emot flygfrakten på asfalten och levererar den till vissa lagerlokaler.

Det kostar vanligtvis 0,20 dollar per uns att transportera guld från London till New York, 0,20 dollar per uns att smälta de tyngre Londontackorna så att de motsvarar New York-leveransnormerna och cirka 0,10 dollar per uns för finansiering.

Om skillnaden mellan priserna i New York och London är 5 dollar/oz är nettovinsten cirka 400 000 dollar per sändning, minus kostnaden för att chartra jetplanet. (De skickar sällan mer än fem ton på en flygning på grund av försäkringskostnader och om något skulle hända.)

När epidemin var som störst i New York i mars och april 2020 var de flesta av de plan som lyfte prioriterade att transportera medicinsk utrustning, inte guldtackor eller andra metaller.

När marknaden lämnade bottennoteringen den 23 mars ökade efterfrågan på guld och silver från amerikanska investerare.

Penningpolitikens effekt på silver

Om allt annat är lika, är penningpolitiska lättnader positivt för silver denominerade i den valutan.

Lägre realräntor minskar avkastningen på pengar och räntebärande obligationer, vilket gör att man vill hitta alternativ.

I en värld med låga räntor och uttömda traditionella alternativ (dvs. lägre kortfristiga räntor, köp av finansiella tillgångar) förbereder sig investerarna dessutom för en återgång till andra strategier.

Den amerikanska centralbanken har till exempel inte använt sig av styrning av avkastningskurvan (YCC, även kallad rate cap) sedan efter andra världskriget.

Den grundläggande idén med YCC är att begränsa avkastningen på statsobligationer för att kontrollera lånekostnaderna. Med andra ord skulle Fed köpa en obegränsad mängd skuldsedlar om avkastningen nådde en viss nivå.

Andra världskriget var ett mycket dyrt företag i förhållande till ekonomins produktionsnivåer och YCC bidrog till att hålla lånekostnaderna låga. Samtidigt förlorar marknaden ett viktigt riktmärke mot vilket resten av investeringsuniversumet mäts om den amerikanska avkastningen på medellång sikt kontrolleras effektivt. Den tioåriga amerikanska statsobligationen har redan förlorat mycket av sin traditionella signalverkan med tanke på centralbankens kontroll över marknaden.

På grund av den mycket höga skuldkvoten kommer alla världens stora centralbanker inte att höja räntorna på mycket länge. Fed har tillkännagivit nollräntor fram till 2022, men det kommer att ta mycket längre tid.

Med utgångspunkt i vissa mått, t.ex. summan av inflationen och förhållandet mellan antalet sysselsatta och den totala befolkningen ("misärindex"), krävs det en betydande förbättring för att ekonomin ska vara tillräckligt sund.

Detta kommer att förbli en rättvis vind för silver.

Den historiska cykeln

Det finns mer eller mindre varubaserade penningsystem och fiatpengsystem.

Det finns också en hybrid mellan de två som skulle kunna klassificeras som en tredje. I vissa fall är sedlar uppbackade av en råvara (vanligtvis guld och, i mindre utsträckning, silver).

När det behövs en lättnad i penningpolitiken kan regeringen ändra konvertibiliteten mellan varan och den penningmängd som den representerar.

Under en lång period innan gulddollarns koppling bröts i mars 1933 kunde till exempel varje uns guld konverteras till 20,67 dollar. Under perioden fram till nästa stora upplösning i augusti 1971 kunde varje uns guld konverteras till 35 dollar.

De kan också överge användningen av varor helt och hållet och ha ett system utan begränsningar, vilket skulle vara ett rent fiatsystem.

För närvarande lever vi i en fiatvärld och alla reservvalutor flyter fritt. (De länder som är anslutna till euron är i ett kvasifiat-system).

Men med tiden ackumuleras skulderna och kan aldrig betalas tillbaka. Människor vill inte bli återbetalda i en deprecierad valuta och förlorar därför förtroendet för den.

Länderna löser sina valutaproblem genom att införa ett system med ett mycket hårt backstop. Vanligtvis är det guld och/eller silver. Men det kan vara vad som helst som inte är föremål för stora variationer i utbud och efterfrågan.

Sedan avvecklar de den gamla valutan.

Sedan börjar cykeln igen, men till slut blir skapandet av pengar och krediter för begränsande i dessa system, så de ändrar konvertibiliteten mellan pengar och varukvantiteten eller överger varusystemet helt och hållet.

Vi befinner oss i den del av cykeln där räntorna är noll i var och en av de tre stora reservvalutorna (USD, EUR, JPY) och håller på att nå dit i världens andra stora monetära system/kreditsystem (Kina), samtidigt som vi skapar aldrig tidigare skådade mängder pengar för att lätta på den överdrivna skuldbördan.

Samtidigt kan växelkurserna för dessa valutor förbli höga i förhållande till andra valutor eftersom:

a) de måste trycka mycket pengar för att möta efterfrågan, så att det finns ett underutbud av pengar i förhållande till efterfrågan, och/eller

b) tills betalningsinställelser och omstruktureringar inträffar, vilket minskar efterfrågan på valuta.

Vändpunkter i monetära system är sällsynta. Monetära system kan fungera väl i flera decennier innan ett nytt paradigm tar vid.

När investerare vänjer sig vid händelser som de har upplevt under den senaste tiden tenderar de därför att underskatta sannolikheten för att de ska inträffa.

Den senaste stora vändpunkten för USA var 1971 (för ett halvt sekel sedan), då USA övergick från ett guldbundet system till ett rent fiatsystem. Detta ledde till en kraftig ökning av priset på guld, och dess kusin silver, gentemot den amerikanska dollarn, eftersom fler dollar trycktes för att uppfylla kraven på dem. Vi befinner oss i en liknande situation i dag, som Covid-19-pandemin bara har förvärrats.

Det faktum att dessa förändringar tenderar att inträffa förklarar varför små mängder guld, silver, andra ädelmetaller, råvaror och andra hårda tillgångar är viktiga för en portfölj och varför det kan vara användbart för portföljer att diversifiera över många olika valutor och valutasystem.

Den största nackdelen med silver i en portfölj

Även ett väletablerat förmögenhetslager som silver, vars historia i en eller annan form går tusentals år tillbaka i tiden, har sina egna problem.

Silver är inte en särskilt stor marknad i fråga om storlek. Det är bara cirka 0,5 % av storleken på världens aktiemarknader (cirka 100 biljoner dollar) och 0,1-0,2 % av storleken på världens skuldmarknader (cirka 350 biljoner dollar).

På grund av sin ringa storlek och relativa illikviditet har den en begränsad kapacitet att ta emot stora förmögenhetsöverföringar från mer traditionella tillgångsmarknader.

Den kan dock fungera ganska bra som en reservtillgång för små belopp. Den kommer inte alltid att stiga i en negativ aktiekris. Dess industriella användning knyter den till kreditcykeln. Men det är troligt att den kommer att klara sig bra mot aktier relativt sett.

Precis som alla andra tillgångsklasser finns det en tid då den kommer att prestera bra och en tid då den kommer att prestera dåligt i en portfölj.

En av de bästa sakerna investerare kan lära sig är att blanda tillgångarna väl för att skapa en portfölj som kan prestera bra i olika miljöer och ge högre avkastning för varje riskenhet.

Guld kontra silver baseras på fyra huvudfaktorer

Volatilitet

Silver är mer volatilt än guld. Ur ett dimensionerings- och balanseringsperspektiv för den långsiktiga investeraren innebär detta att silvers position i portföljen kommer att vara lägre.

För en näringsidkare som behöver volatilitet kan den extra rörelsen vara en fördel. Det finns större prissvängningar och handlare kan försöka utnyttja dem. Optionssäljare kan också dra nytta av högre relativ volatilitet. Dessa typer av marknadsaktörer säljer vanligtvis optioner och säkrar den underliggande positionen med delta och/eller gamma.

Ur detta perspektiv kan silvers volatilitet ge en fördel jämfört med guld ur ett handelsperspektiv.

Varför är silver mer volatilt?

Det beror till stor del på marknadens storlek. En mindre, mindre likvid marknad innebär att priset är lättare att flytta när order placeras.

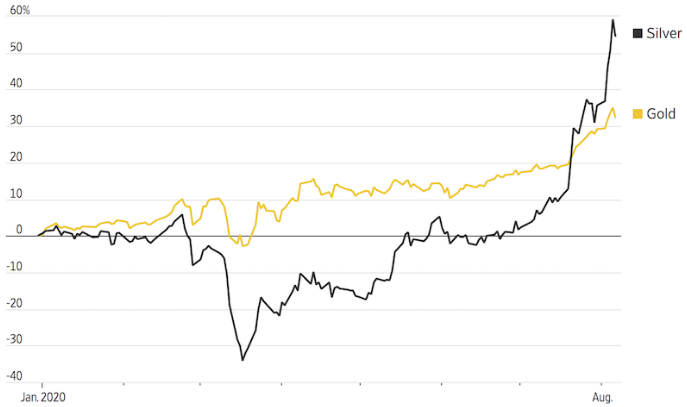

Under tjurmarknader tenderar silver att öka mer än guld. Under tjurmarknaden för ädelmetaller från 2001 till 2011 steg silver med 904 procent, jämfört med guldets 636 procent. Mellan 1993 och 1996 steg silver med 63 procent, jämfört med 28 procent för guld.

Men volatiliteten går åt båda hållen. Björnsmarknader för silver är i allmänhet mer uttalade än för guld. Detta var också fallet under Covid-19-krisen, då priserna rasade med cirka 50 % på några veckor, jämfört med endast cirka 15 % för guld.

Diagrammet nedan över den relativa utvecklingen av guld- och silverpriserna under de sju och en halv månaderna 2020 bekräftar att silverets volatilitet är större (nästan dubbelt så stor som guldets).

Likviditet

Guldmarknaden är inte särskilt likvid, men den är mycket mer likvid än silvermarknaden, med tanke på marknadens storlek och den totala handelsvolymen.

Guldmarknaden är i allmänhet 5-8 gånger större än silvermarknaden.

Det är lätt att ta sig in och ut ur guld- och silvermarknaderna, antingen genom terminsmarknaderna (t.ex. GC, MGC, SI futures på NYMEX) eller genom en ETF (t.ex. GLD, SLV). Men det är svårare att göra större inköp av metallen utan att priset ändras.

Det bör dock inte vara något problem att handla med mindre volymer av metaller.

Kostnader för lagring och säkerhet

Fysiska innehav av guld och silver medför kostnader för lagring och säkerhet. Guldet placeras normalt i valv och andra säkra anläggningar, vilket innebär hyra, försäkring och transport.

Även om man väljer att inneha ädelmetaller i form av ett terminskontrakt eller en ETF beaktas dessa kostnader.

Guld och silver är strukturellt sett contango-marknader, vilket innebär att terminskurvan för priset lutar uppåt för att återspegla dessa kostnader över tiden.

Om du gör en fast investering, till exempel 1 miljon dollar av varje, kommer silver att ta mer plats än guld i ett säkert förvaringsutrymme. För en miljon dollar kan du köpa cirka 35 700 troy ounces silver om priset är cirka 28 dollar, medan du får 500 ounces guld för cirka 2 000 dollar per uns. Det är ungefär 2 500 pund eller 1 100 kilo silver (jämfört med 35 pund eller cirka 16 kilo guld).

För samma värde tar silver med andra ord cirka 70 gånger mer utrymme och vikt i anspråk. Detta ökar lagringskostnaderna och gör även transporten dyrare. Detta kommer också att återspeglas i den relativa lutningen på kurvan för silverterminer eller i priset på en ETF som backas upp av silverterminer, allt annat lika.

Diversifiering

Som nämnts tidigare i artikeln erbjuder guld en diversifieringsfördel jämfört med silver, med tanke på dess industriella användning och därmed dess koppling till den ekonomiska cykeln. Guldet används i liten utsträckning inom industrin, medan silverets efterfrågan inom industrin kan påverka priserna i samband med en positiv konjunkturutveckling.

Detta ger guldet en lägre korrelation med alla andra tillgångsklasser.

Centralbankerna köper guld för att diversifiera sin exponering mot USD, EUR, JPY och andra system. De är dock inte köpare på silvermarknaden.

Slutsats

Silver har varit en del av den monetära historien i tusentals år. Människor har alltid värderat silver och andra ädelmetaller, och silver har varit en del av kulturen och samhället runt om i världen.

Även om ekonomikurserna inte längre behandlar guld eller silver i någon större utsträckning sedan USA övergav guldstandarden 1971, är silver fortfarande en viktig reservtillgång.

Många investerare äger inte tillräckligt många av dem. Eftersom aktier har klarat sig relativt bra sedan finanskrisen håller sig folk till det som har gått bra och tenderar att undervärdera andra tillgångsklasser.

Eftersom de utvecklade ekonomierna befinner sig i en svår finansiell och monetär situation bör guld och silver spela en viktigare roll i framtiden.

De nominella räntorna är noll eller negativa i hela den utvecklade världen. Realräntorna är negativa. Investerare använder ädelmetaller som ett sätt att skydda sig.

Eftersom kontanter och obligationer inte tjänar någonting och aktier inte tjänar mycket mer, innebär detta att det finns mer utrymme för alternativa tillgångar i framtiden.

Guld är den viktigaste tillgången som ekonomier vänder sig till för att stödja pengar när fiatvalutor förlorar sitt värde. Historiskt sett har silver också haft ett visst värde i detta avseende.

Det fungerar som en form av diversifiering från de olika monetära system som har använts genom historien.

I en portfölj utgör silver ca 1-2 % av den totala allokeringen (och ca 10 % för guld).