Was bestimmt die Anleiherenditen?

Wir untersuchen die Determinanten der Renditen "risikofreier" Staatsanleihen.

An der Basis werden die Anleiherenditen durch ein Trio von Elementen bestimmt:

- Den aktuellen kurzfristigen Zinssätzen.

- Die erwarteten zukünftigen Zinssätze

- Eine Terminprämie

Obwohl das staatliche Kreditrisiko in vielen Ländern eine Rolle spielt, lassen wir es in dieser Diskussion außen vor und konzentrieren uns stattdessen auf Länder, von denen man erwarten kann, dass sie ihre nominalen Schulden begleichen (d. h. Länder mit einer Reservewährung).

Die Zentralbanken diktieren vor allem die kurzfristigen Zinssätze und deren vorhersehbaren Verlauf.

Wenn wir uns jedoch die langfristigen Zinssätze und Terminprämien anschauen, kommen externe Faktoren ins Spiel, die über politische Entscheidungen hinausgehen.

Die Geldpolitik mit ihrer Triade an grundlegenden Instrumenten - traditionelle Zinsanpassungen, quantitative Lockerung (QE) und zukunftsorientierte Ausrichtung - reagiert auf Wirtschaftsindikatoren und gestaltet die Bedingungen von kurzfristigen Laufzeiten hin zu längerfristigen Renditen.

Die Theorie und die empirische Evidenz legen jedoch nahe, dass externe Faktoren, die von der Geldpolitik unabhängig sind, tiefgreifende Auswirkungen auf die Renditen haben, insbesondere bei Anleihen mit langen Laufzeiten.

Beispielsweise richten sich 10-jährige Treasury Bills systematisch an Veränderungen der Wachstums- und Inflationsprognosen in diesem Zeitraum aus.

Ein Rückgang der nominalen Wachstumsprognosen kündigt in der Regel einen Rückgang der Anleiherenditen an.

Während die Maßnahmen der Zentralbanken die Anleiherenditen beeinflussen, sind es die wirtschaftlichen Fundamentaldaten, an denen sich die Anleihemärkte orientieren.

Wichtigste Erkenntnisse - Was bestimmt die Anleiherenditen?

- Die Zentralbanken beeinflussen die Anleiherenditen stark durch geldpolitische Instrumente.

- Nichtpolitische Faktoren, wie z. B. Wachstumsprognosen, beeinflussen die langfristigen Renditen.

- Terminprämien spiegeln die Risiken und die Nachfrage nach langfristigen Anleihen wider.

Wie investiert man in die Anleihenmärkte?

Broker für CFDs auf Anleihen

Einführung in die Anleiherenditen

Werfen wir einen Blick auf das Gesamtbild.

Was bestimmt die Anleiherenditen?

Anleiherenditen, insbesondere die von Staatsanleihen mit langer Laufzeit, werden von einer Unzahl von Faktoren beeinflusst.

Für Händler und Anleger auf den Anleihenmärkten ist es für den erfolgreichen Handel mit Anleihen, egal ob es sich um Anleihen-Futures, ETFs oder Anleihen selbst handelt, von entscheidender Bedeutung, diese Determinanten zu verstehen.

Hauptdeterminanten der Anleiherenditen

Die wichtigsten Determinanten der Anleiherenditen sind folgende:

Kurzfristige Zinssätze

Ein wichtiger Faktor ist der aktuelle kurzfristige Zinssatz, der hauptsächlich von der Zentralbank kontrolliert wird.

Dieser Zinssatz wird maßgeblich von den nominalen Wachstumsraten beeinflusst, die das reale Wachstum und die Inflation umfassen.

Die "Taylor-Regel" beschreibt, wie die Zentralbanken diesen Zinssatz festlegen, hauptsächlich auf der Grundlage von Arbeitslosen- und Inflationsraten.

Erwartete zukünftige Zinssätze

Sie werden durch die Geldpolitik bestimmt.

Die Zentralbanken verwenden Prognosen, um den erwarteten Pfad der Geldpolitik anzugeben, der sich wiederum auf die langfristigen Anleiherenditen auswirkt.

Terminprämie

Dies ist die zusätzliche Vergütung, die Anleger für das Halten einer langfristigen Anleihe anstelle einer kurzfristigen Anleihe erwarten.

Sie wird beeinflusst durch :

- Niveaus der Risikoaversion

- Schwankungen der Inflationsgewissheit

- Dynamik des Angebots und der Nachfrage nach Staatsanleihen, die von Einheiten wie Zentralbanken, Pensionsfonds, Unternehmen usw. gesteuert wird.

Die Rolle der Geldpolitik

Maßnahmen der Zentralbanken, wie der Kauf von Vermögenswerten mit längeren Laufzeiten (z. B. Anleihen, Unternehmenskredite), können die Terminprämien senken, was zu niedrigeren Anleiherenditen führt.

Diese Strategie ist als Quantitative Lockerung (QE) bekannt und wurde als Reaktion auf die Finanzkrise 2008 eingeführt.

Andere Instrumente wie die Ausrichtung auf die durchschnittliche Inflation, die Operation Twist und die Kontrolle der Zinskurve beeinflussen die Anleiherenditen ebenfalls.

Makroökonomische Kräfte

Die langfristigen Inflationserwartungen spielen eine wesentliche Rolle. Inländische Investoren bewerten die Inflation, um die gewünschte Anleiherendite zu bestimmen.

Liegt die Inflation beispielsweise bei 3 %, erwarten sie eine Anleiherendite von mindestens 3 %, um ihren realen Wohlstand (d. h. ihre Kaufkraft) zu erhalten.

Ausländische Investoren geben jedoch den Wechselkurseffekten den Vorzug vor den lokalen Inflationsraten.

Weitere Einflussfaktoren

- Tendenzielles Wachstum.

- Langfristige Inflationserwartungen.

- Unsicherheit in Bezug auf die Inflation.

- Nachfrage aus dem Ausland.

- Erwägungen in Bezug auf die Regulierung.

- Niveaus der Risikoaversion.

Trotz der Interventionen der Zentralbanken bleiben die fundamentalen Kräfte einflussreich.

Auch ohne Maßnahmen der Zentralbanken würde sich ein schwaches Wirtschaftswachstum wahrscheinlich in niedrigen Renditen niederschlagen.

Monetäre und nicht-monetäre Faktoren können die langfristigen Zinssätze und die Terminprämien beeinflussen.

Risiken und Überlegungen

Die mit Anleihen verbundenen Risiken sind vielfältig. Während sie zwischen 1981 und 2020 zuverlässige Absicherungen darstellten, hat ihre Wirksamkeit aufgrund der niedrigen Renditen abgenommen.

Wenn die Inflationserwartungen steigen, könnte sich dies sowohl auf Aktien als auch auf Anleihen auswirken. Ein Rückgang der langfristigen Wachstumsprognosen könnte Anleihen zugute kommen, aber Aktien schaden.

Anleihen bieten zwar eine Diversifizierung, ihre niedrigen Renditen begrenzen jedoch ihr Potenzial zur Erzielung von Erträgen.

Zerlegung der Anleiherenditen

Die Rendite einer Anleihe ist der durchschnittliche Zinssatz, der während der Laufzeit der Anleihe erwartet wird, zuzüglich einer Laufzeitprämie.

Es handelt sich jedoch nicht um einen einfachen Zinssatz. Zu diesem erwarteten Zinssatz kommt noch eine sogenannte "Terminprämie" hinzu.

Die Terminprämie gleicht die potenziellen Risiken aus, die mit dem Halten einer Anleihe über einen längeren Zeitraum verbunden sind, wie z. B. Inflation oder Zinsänderungen.

Im Wesentlichen umfasst die Anleiherendite sowohl die vorhersehbaren Erträge der Anleihe als auch den zusätzlichen Ausgleich für die Ungewissheit der Zukunft.

Die Erwartungstheorie

Die Theorie wird verwendet, um die politischen und nicht-politischen Faktoren der Anleiherenditen besser zu verstehen.

Die Erwartungstheorie ist eine grundlegende Theorie der Renditekurve. Sie besagt, dass die Terminprämien im Laufe der Zeit konstant bleiben, sich aber je nach Fälligkeit ändern können.

Grundsätzlich postuliert die Erwartungstheorie, dass die Terminprämien zwar im Zeitverlauf konstant bleiben, aber je nach Fälligkeit der Anleihe variieren können.

Mit anderen Worten: Während die Kompensation für potenzielle Risiken über einen bestimmten Zeitraum stabil bleiben kann, kann sie sich mit der Laufzeit oder Fälligkeit der Anleihe ändern.

Wenn wir die Erwartungstheorie verstehen, erhalten wir eine klarere Perspektive auf die zugrunde liegenden Faktoren, die die Renditen von Anleihen mit unterschiedlichen Laufzeiten formen und beeinflussen.

Zinssätze und Anleiherenditen verstehen

Um Anleiherenditen zu verstehen, ist es unerlässlich, die treibenden Kräfte hinter den Zinsänderungen zu verstehen.

Die Zentralbanken und die Zinssätze

- Die Zentralbanken der entwickelten Märkte kontrollieren hauptsächlich den kurzfristigen Zinssatz, in der Regel einen "Tagesgeldsatz" oder einen Dreimonatssatz.

- Diese Zinsanpassung ist die Hauptmethode zur Steuerung der Geldpolitik.

- Die Zentralbanken operieren mit Mandaten, die häufig Folgendes beinhalten:

- Die Aufrechterhaltung einer niedrigen und stabilen Inflation. Einige, wie die EZB, konzentrieren sich ausschließlich auf die Inflation.

- Die Gewährleistung einer niedrigen Arbeitslosenquote. Die Fed zielt beispielsweise sowohl auf die Inflation als auch auf die Arbeitslosigkeit ab und hat ein inoffizielles Mandat für Finanzstabilität. ein inoffizielles Mandat für Finanzstabilität.

Wirtschaftliche Rahmenbedingungen und Modelle

Die Zentralbanken verwenden verschiedene Modelle, um wirtschaftliche Ereignisse und ihre Auswirkungen zu verstehen:

- Gesamtnachfrage (AD) und Gesamtangebot (AS): Sie repräsentieren die Realwirtschaft (Waren und Dienstleistungen) bzw. die Finanzwirtschaft (Geld und Kredite).

- Taylor-Regel (TR): Modell, das veranschaulicht, wie die Zentralbanken die Zinssätze festlegen.

- Erwartungshypothese (EH): Diese Hypothese stellt einen Zusammenhang zwischen der Rendite von Anleihen und den aktuellen und erwarteten Zinssätzen her.

Gesamtnachfrage und Produktionslücke

- Die Produktionslücke ist ein zentrales Konzept, das die Differenz zwischen :

- Der potenziellen Produktion der Wirtschaft bei "Vollbeschäftigung".

- Dem aktuellen Produktionsniveau.

- Politische Entscheidungsträger und Händler überwachen die Arbeitslosenquote und die Beschäftigungsberichte und vergleichen die aktuelle Quote mit der "natürlichen Arbeitslosenquote".

- Die Realrendite (nominale Rendite abzüglich der Inflationserwartungen) spielt eine wichtige Rolle im Verhältnis der Gesamtnachfrage.

- Die Produktionslücke beeinflusst die Politik der Zentralbanken. Eine hohe Lücke kann zu einer lockeren Geldpolitik führen, während eine niedrige Lücke, die mit einem Anstieg der Inflation einhergeht, zu einer strafferen Politik führen kann.

- Die Realrendite wirkt sich auf verschiedene Kredit- und Sparquoten aus, was wiederum Auswirkungen auf den Wert von Vermögenswerten hat, was als "Vermögenseffekt" bezeichnet wird.

Gesamtangebot und Inflation

- Das Gesamtangebot verknüpft die Inflationsniveaus mit der erwarteten Inflation und der Produktionslücke.

- Die erwartete Inflation spielt aufgrund der "Psychologie der Inflation" eine Rolle für die tatsächliche Inflation. Wenn die Verbraucher erwarten, dass die Preise steigen, sind sie eher bereit, Geld auszugeben, was zu höheren Preisen führt.

- Unternehmen passen die Gehälter häufig an die Inflationserwartungen an. Eine höhere erwartete Inflation kann dazu führen, dass Arbeitnehmer über Lohnerhöhungen verhandeln.

- Die Inflation korreliert mit der Produktionslücke. Eine positive Produktionslücke kann zu Preiserhöhungen führen, während eine negative Produktionslücke zu Preissenkungen führen kann.

Die Geldpolitik und ihr Einfluss auf die Anleiherenditen.

Der oben dargestellte AD-AS-TR-EH-Rahmen integriert sowohl konventionelle als auch unkonventionelle geldpolitische Maßnahmen.

Unter diesen erscheint die Anpassung der kurzfristigen Zinssätze als die traditionellste Methode, und dieser Aspekt soll hier untersucht werden.

Einfluss der Zentralbank auf makroökonomische Variablen.

Die Zentralbanken üben einen gewissen Einfluss auf die kurzfristige Inflation und die Produktionslücke aus.

Aber wie genau üben sie diesen Einfluss aus, indem sie den kurzfristigen Zinssatz ändern?

Dieser Prozess wird im sogenannten "monetären Transmissionsmechanismus" zusammengefasst.

Der monetäre Transmissionsmechanismus erklärt

- Festsetzung des kurzfristigen Zinssatzes: Im AD-AS-TR-EH-Modell wirkt sich der kurzfristige Zinssatz nicht direkt auf die makroökonomischen Variablen aus. Sein Haupteinfluss liegt auf den nominalen Renditen langfristiger Anleihen.

- Einfluss auf die Realrenditen: Da die langfristigen Inflationserwartungen in der Regel stabil sind, schlagen sich Veränderungen bei den langfristigen Anleihen tatsächlich in Veränderungen der Realrenditen nieder.

- Auswirkungen auf die Produktionslücke und die Inflation: Über die Komponente der Gesamtnachfrage beeinflussen Veränderungen der realen Renditen die Produktionslücke. Gleichzeitig wirken sich über die Gesamtangebotskomponente (AS) Änderungen der Produktionslücke auf die Inflationsniveaus aus.

- Erreichen der gesetzten Ziele: Durch die Modulation des Nominalzinses können die Zentralbanken die makroökonomischen Variablen steuern, die sie überwachen sollen, nämlich die Inflation und die Produktion (dargestellt durch die Produktionslücke).

Bestimmung des Zinssatzes

- Datengestützte Entscheidungen : Die Zentralbanken überwachen kontinuierlich die Inflations- und Produktionsdaten, um fundierte Entscheidungen treffen zu können.

- Inflationsziel: Jede Zentralbank verfügt über ein Inflationsziel. Wenn die tatsächliche Inflation unter diesem Zielwert liegt, besteht die übliche Reaktion darin, den Zinssatz zu senken oder den Zinssatz über einen längeren Zeitraum niedrig zu halten. Umgekehrt, wenn die Inflation das Ziel übersteigt, wird der Zinssatz erhöht, um sowohl die Produktion als auch die Inflation zu dämpfen.

- Überwachung der Produktion: Einige Zentralbanken haben auch die Aufgabe, die Produktion zu überwachen. Wenn die Produktionslücke negativ ist (was darauf hindeutet, dass die aktuelle Produktion unter ihrem Potenzial liegt), ist die Zentralbank geneigt, den Zinssatz zu senken oder niedrig zu halten, um die Produktion zu stimulieren. Ist die Produktionslücke hingegen positiv (was bedeutet, dass die aktuelle Produktion über ihrem Potenzial liegt), kann sich die Zentralbank dafür entscheiden, den Zinssatz zu erhöhen, um einem möglichen Inflationsdruck vorzubeugen.

Die Taylor-Regel

1993 führte der Wirtschaftswissenschaftler John Taylor einen grundlegenden Rahmen zur Bestimmung des optimalen Zinssatzes einer Volkswirtschaft ein.

Dieser Rahmen, der als Taylor-Regel bekannt ist, wird von Wirtschaftswissenschaftlern, politischen Entscheidungsträgern und Händlern häufig verwendet, um den idealen Zinssatz zu bewerten, da er sich an den Wirtschaftsdaten orientiert.

Die Taylor-Regel ist wie folgt aufgebaut:

i = r* + π + bπ (π - π*) + bY (Y - Y*).

- π - π* wird als "Inflationslücke" bezeichnet. Sie ist die Differenz zwischen der aktuellen Inflationsrate, π, und dem Inflationsziel der Zentralbank, π*.

- Y - Y* ist die Produktionslücke. Sie ist die Differenz zwischen der Produktion Y und dem Vollbeschäftigungsniveau der Produktion Y*.

- bπ ist eine positive Zahl, sodass die Taylor-Regel deutlich macht, dass die Zentralbank einen höheren Zinssatz festlegen muss, wenn die Inflation über ihrem Ziel liegt, und einen niedrigeren Zinssatz, wenn die Inflation unter ihrem Ziel liegt.

- Da bY ebenfalls größer als Null ist, besagt die Taylor-Regel, dass der Zinssatz höher sein sollte, wenn die Produktionslücke positiv ist (Expansion), und niedriger, wenn die Produktionslücke negativ ist (Kontraktion).

Implikationen der Taylor-Regel

Die Formel lautet: Wenn die Inflation ihr Ziel übersteigt, muss die Zentralbank den Zinssatz erhöhen :

- Wenn die Inflation ihr Ziel übersteigt, muss die Zentralbank den Zinssatz erhöhen.

- Wenn die Produktionslücke positiv ist (was auf eine wirtschaftliche Expansion hindeutet), muss der Zinssatz höher sein, und umgekehrt, wenn die Produktionslücke negativ ist (was auf eine wirtschaftliche Schrumpfung hindeutet).

Was ist mit r*+π, den ersten beiden Termen der Formel für die Taylor-Regel?

r* (ausgesprochen "r star") ist der reale Gleichgewichtszinssatz und π ist die ökonomische Standardnotation für Inflation. Mit anderen Worten: r-star plus Inflation ist der nominale Zinssatz.

Um die Taylor-Regel als realen Zinssatz zu verstehen, müssen Sie nur die Inflation auf beiden Seiten der Gleichung abziehen:

Realer Zinssatz = i - π = r* + bπ (π - π*) + bY(Y - Y*).

(Um technisch genauer zu sein, müsste man die Inflationserwartungen für X Jahre, die der Laufzeit des Zinssatzes entsprechen, abziehen - z. B. die Inflationserwartungen für 10 Jahre, die von der Rendite 10-jähriger Anleihen abgezogen wurden - aber die realisierte Inflation ist ein Maß für die Qualitätssubstitution).

Die Taylor-Regel schreibt einen realen Zinssatz über r* vor, wenn die Inflationslücke oder die Produktionslücke positiv ist (überhitzte Wirtschaft), und einen realen Zinssatz unter r*, wenn die Inflationslücke oder die Produktionslücke negativ ist (atonetische Wirtschaft).

Sind beide gleich null, schreibt die Taylor-Regel einen Realzins von r* vor.

Folglich beschreibt r* den "natürlichen Zinssatz" oder den Zinssatz, bei dem eine Volkswirtschaft eine neutrale Geldpolitik betreiben würde, wenn es keine Inflation oder Produktionslücke gäbe.

Mit anderen Worten: Der reale Zinssatz ist mit einem Output, der dem potenziellen Output entspricht (d. h. Vollbeschäftigung), und einer stabilen Inflation vereinbar.

In der Praxis hängt der Realzinssatz über die Taylor-Regel von der Produktionslücke und der Inflationslücke ab.

Ebenso hängen die kurzfristig erwarteten zukünftigen realen Zinssätze von den Erwartungen bezüglich der Produktionslücke und der Inflationslücke ab.

Wie sieht es mit den langfristigen Erwartungen an den Realzins aus?

Mit zunehmend längeren Zeithorizonten verlieren die zyklischen Kräfte an Bedeutung.

Produktivitätstrends sind die wichtigste Determinante des Wachstums und der Wirtschaftsleistung auf lange Sicht.

Kurzfristig sind die Kreditzyklen, zu deren Kontrolle die Geldpolitik beiträgt, von größerer Bedeutung.

Die zyklischen Kräfte verlieren an Bedeutung, je mehr Zeit vergeht und je neutraler die Geldpolitik netto ist.

Folglich entspricht der erwartete zukünftige Realzins letztendlich r*.

Die langfristigen Erwartungen des realen Zinssatzes sind also durch r* verankert. Ebenso sind die langfristigen Erwartungen des Nominalzinses durch r* + πLT verankert, wobei πLT die langfristigen Inflationserwartungen darstellt.

Da die Renditen langfristiger Anleihen stark von den erwarteten künftigen Zinssätzen bestimmt werden, dürften ihre Renditen und Bewertungen empfindlicher auf Änderungen von r* + πLT reagieren als bei Anleihen mit kürzerer Laufzeit.

Generell gilt, dass alle langfristigen Vermögenswerte (einschließlich langfristiger Anleihen und Aktien) und empfindlicher auf Schwankungen von r* + πLT reagieren.

In einem späteren Abschnitt dieses Artikels zeigen wir, dass sich die langfristigen Renditen tendenziell im Gleichschritt mit den Veränderungen des natürlichen Zinssatzes und der langfristigen Inflationserwartungen entwickeln.

Terminprämie

Die Terminprämie ist die zusätzliche Entschädigung, die Anleihehändler und -anleger für das Halten einer langfristigen Anleihe bis zur Fälligkeit im Vergleich zur Erneuerung einer kurzfristigen Schuld (z. B. dreimonatige Treasury Bills) verlangen.

Die Terminprämien sind im Zeitverlauf positiv und steigen mit zunehmender Fälligkeit. Mit anderen Worten: Anleger werden in der Regel eine zusätzliche Rendite für das Halten von langfristigen Anleihen im Vergleich zu kurzfristigen Anleihen verlangen.

Die Terminprämien zu einem bestimmten Zeitpunkt können nicht genau bestimmt werden. Anhand der Ertragskurve können die durchschnittlichen Terminprämien zu einem bestimmten Zeitpunkt ermittelt werden. Einige Ökonomen schätzen die Terminprämien exakt (z. B. Kim und Wright (2005), das von der New Yorker Fed beibehaltene ACM-Modell). Diese Schätzungen sind jedoch mit erheblichen Standardfehlern behaftet.

Die allgemeine Idee hier ist es, die Triebkräfte der Terminprämien zu verstehen.

Terminprämien umfassen alle Faktoren, die die Rendite einer Anleihe außerhalb des Zinssatzes der Währung und der Erwartungen hinsichtlich der zukünftigen Zinssätze beeinflussen.

Zu den wichtigsten Faktoren gehören die folgenden:

- Veränderungen in der Risikowahrnehmung

- Veränderungen bei Angebot und Nachfrage

Risiko

Das Risiko spielt eine wichtige Rolle bei der Bestimmung der Anleiherenditen.

Wenn Händler/Anleger höhere Risiken wahrnehmen, die mit einer bestimmten Anleihe oder dem allgemeinen wirtschaftlichen Umfeld verbunden sind, verlangen sie als Ausgleich eine höhere Rendite.

Dieses Risiko kann aus verschiedenen Faktoren resultieren:

- Kreditrisiko: Möglichkeit, dass der Emittent der Anleihe seinen Verpflichtungen nicht nachkommt.

- Zinsrisiko: Die Möglichkeit, dass der Kurs der Anleihen aufgrund steigender Zinssätze sinkt.

- Wiederanlagerisiko: Das Risiko, dass Anleihegläubiger ihre Gelder zu niedrigeren Zinssätzen wieder anlegen müssen, wenn ihre Anleihen während einer Periode sinkender Zinssätze fällig werden.

- Liquiditätsrisiko: Das Risiko, dass ein Anleger nicht in der Lage ist, eine Anleihe schnell zu einem fairen Preis zu verkaufen.

Im Wesentlichen gilt: Je größer das wahrgenommene Risiko, desto höher ist die von den Anlegern geforderte Terminprämie, was zu höheren Anleiherenditen führt.

Angebot und Nachfrage

Die Dynamik von Angebot und Nachfrage auf dem Anleihenmarkt beeinflusst die Anleiherenditen maßgeblich :

Angebotsfaktoren

- Steuerpolitik der Regierungen: Wenn Regierungen ihre Kreditaufnahme erhöhen, geben sie mehr Anleihen aus, wodurch sich das Angebot erhöht.

- Finanzierungsbedarf von Unternehmen: Unternehmen können Anleihen ausgeben, um Kapital zu beschaffen, was das Gesamtangebot auf dem Anleihenmarkt beeinflusst.

Faktoren der Nachfrage

- Aktivitäten der Zentralbanken: Die Zentralbanken können die Nachfrage durch den Kauf oder Verkauf von Staatsanleihen beeinflussen. Im Rahmen der quantitativen Lockerung kaufen die Zentralbanken beispielsweise langfristige Wertpapiere, um die Geldmenge zu erhöhen und die Zinssätze zu senken.

- Anlegerstimmung: Wirtschaftliche Unsicherheiten oder geopolitische Spannungen können dazu führen, dass Anleger nach sichereren Anlagen suchen, wodurch die Nachfrage nach Staatsanleihen steigt.

- Ausländische Investitionen: Die Nachfrage kann auch von ausländischen Investoren beeinflusst werden, die nach Investitionsmöglichkeiten oder einer Diversifizierung ihrer Portfolios suchen.

Wenn die Nachfrage nach Anleihen das Angebot übersteigt, steigen die Kurse und die Renditen sinken.

Umgekehrt, wenn das Angebot die Nachfrage übersteigt, fallen die Anleihekurse und führen zu höheren Renditen.

Die Geldpolitik als Motor für Anleiherenditen

Die Geldpolitik ist einer der Haupttreiber der Anleiherenditen. Die verschiedenen geldpolitischen Instrumente sind sich eigentlich recht ähnlich, da sie auf im Wesentlichen die gleichen wirtschaftlichen Variablen (Inflation und kurzfristige Produktion) reagieren, um die Wirtschaft als Ganzes zu beeinflussen.

Die Zentralbanker setzen drei Haupthebel ein, um die Geldpolitik zu beeinflussen:

- Anpassungen der kurzfristigen Zinssätze.

- Vorausschauende Ausrichtung

- Quantitative Lockerung (Kauf von Vermögenswerten)

Höhe der Zinssätze

Die Geldpolitik spielt eine wichtige Rolle bei der Bestimmung der Anleiherenditen, wobei die Höhe der kurzfristigen Zinssätze ein wesentliches Instrument ist.

Die Zentralbanker passen diese Zinssätze auf der Grundlage von Wirtschaftsindikatoren, insbesondere der Inflation und der kurzfristigen Produktion, an.

Durch Erhöhung oder Senkung der kurzfristigen Zinssätze können die Zentralbanken die Kreditkosten, Verbraucherausgaben und Investitionen und damit die Wirtschaft insgesamt beeinflussen.

Höhere Zinssätze führen in der Regel zu höheren Anleiherenditen, da die Anleger eine höhere Rendite für ihre Investitionen verlangen, während niedrigere Zinssätze häufig zu niedrigeren Anleiherenditen führen.

Vorausschauende Orientierung

Die Zukunftsorientierung ist ein weiteres wichtiges Instrument.

Sie bedeutet, dass die Zentralbanken ihre Absichten in Bezug auf künftige geldpolitische Maßnahmen, insbesondere in Bezug auf Zinsanpassungen, offenlegen.

Indem sie den erwarteten Pfad ihrer Politik verdeutlichen, versuchen die Zentralbanken, die Erwartungen und das Verhalten von Haushalten, Unternehmen und Investoren zu beeinflussen.

Diese Transparenz kann dazu beitragen, die Märkte zu stabilisieren, die Inflationserwartungen zu verankern und die Wirtschaftsakteure bei ihren Entscheidungsprozessen zu leiten.

Ergebnisbasierte Zukunftsorientierung

Ergebnisbasierte Vorausschau verknüpft zukünftige geldpolitische Maßnahmen mit bestimmten wirtschaftlichen Ergebnissen.

Beispielsweise kann sich eine Zentralbank verpflichten, die Zinssätze so lange auf einem bestimmten Niveau zu halten, bis die Arbeitslosigkeit eine bestimmte Schwelle erreicht oder die Inflation ein bestimmtes Ziel erreicht.

Dieser Ansatz stellt eine klare Verbindung zwischen geldpolitischen Maßnahmen und wirtschaftlichen Ergebnissen her und ermöglicht es den Marktteilnehmern, ihre Erwartungen auf der Grundlage von beobachtbaren Wirtschaftsindikatoren anzupassen.

Zeitbasierte Prognoseorientierung

Im Gegensatz dazu verpflichten sich die Zentralbanken, eine bestimmte Politik für einen vorher festgelegten Zeitraum zu verfolgen.

Beispielsweise kann sich eine Zentralbank verpflichten, die Zinssätze in den nächsten zwei Jahren niedrig zu halten.

Diese Art der Orientierung bietet dem Markt Vorhersehbarkeit und Sicherheit und stellt sicher, dass Investoren, Unternehmen und Verbraucher ihre Handlungen auf der Grundlage eines bekannten politischen Zeitplans planen können.

Zusammenfassung

Die Zentralbanken handeln, indem sie:

- den aktuellen Zinssatz beeinflussen

- die erwartete Kurve der zukünftigen Zinssätze und

- die Terminprämien...

... durch die folgenden Instrumente:

- traditionelle Zinspolitik

- Zukunftsorientierung und

- Quantitative Lockerung (QE).

... die sich alle auf die Renditen langfristiger Anleihen auswirken.

Die Zentralbanken haben das Mandat, eine niedrige und stabile Inflation und (für viele) Vollbeschäftigung aufrechtzuerhalten. Die Reaktionsfunktion der geldpolitischen Entscheidungsträger ist daher mit der Entwicklung der Produktions- und Inflationsaussichten verknüpft.

Auf eine Verbesserung der Wirtschaftsbedingungen und/oder einen Anstieg der Inflation reagieren die Entscheidungsträger mit einer Straffung der Geldpolitik, was in der Regel zu höheren Renditen führt.

Ebenso reagieren sie auf eine Verschlechterung der Wirtschaftsbedingungen oder einen Rückgang der Inflation, indem sie eine akkommodierendere Haltung einnehmen, was in der Regel zu niedrigeren Renditen führt.

Änderungen der geldpolitischen Ausrichtung der Zentralbank, die Folgendes umfassen können:

- eine Überraschung in Bezug auf die Zinssätze

- eine andere Sicht auf den künftigen Zinspfad und/oder

- unerwartete Veränderungen in der Gesamtgröße und -zusammensetzung der Zentralbankbilanz...

... werden sich auch auf die Renditen längerer Laufzeiten auswirken.

Die Auswirkungen dieser Situation erstrecken sich auf alle Kategorien von Finanzanlagen.

Das beste Umfeld für Aktien ist zum Beispiel nicht eine boomende Wirtschaft, sondern eine Wirtschaft, die die Zentralbank durch Zinssenkungen und reichlich Liquidität anzukurbeln versucht.

Wenn die Inflation steigt und die Produktionslücke fast geschlossen ist (oder das Wachstum sogar über dem Trend liegt), will die Zentralbank beginnen, die Dinge zu verlangsamen, was die Finanzanlagen vor der Realwirtschaft treffen wird.

Faktoren der nicht monetären Politik, die die Anleiherenditen beeinflussen

Es gibt noch weitere Faktoren, die einen erheblichen Einfluss auf die Anleiherenditen ausüben:

- Veränderungen des Trendwachstums und der langfristigen Inflationserwartungen.

- Veränderungen der Inflationsvolatilität

- kurzfristige Veränderungen im Konjunkturzyklus und

- Veränderungen in der Nachfrage nach liquiden und sicheren Vermögenswerten.

Die Anleiherenditen, insbesondere die der längeren Laufzeiten, sind eng mit den langfristigen Inflations- und Wachstumserwartungen verknüpft.

Trotz der Maßnahmen der Zentralbanken tendieren die Renditen zehnjähriger Laufzeiten dazu, sich zusammen mit diesen langfristigen Erwartungen zu bewegen.

Historisch gesehen lag die erwartete durchschnittliche Inflationsrate, die aus der Differenz zwischen dem 10-jährigen TIPS und dem 10-jährigen Nominalzins abgeleitet wird, außerhalb von Rezessionen in der Regel zwischen 1,5 % und etwas über 2,5 %.

Der Rückgang des natürlichen Zinssatzes und des Trendwachstums kann etwa 85 % des Rückgangs der Renditen von US-Staatsanleihen in den letzten beiden Jahrzehnten erklären.

Schwankungen der Inflationsvolatilität

Die Volatilität der Inflation hat seit den turbulenten Zeiten der 1970er und frühen 1980er Jahre abgenommen.

Die massive geld- und haushaltspolitische Unterstützung der entwickelten Volkswirtschaften wirft jedoch Fragen über die Fähigkeit der Zentralbanken auf, die Inflation und ihre Erwartungen für die Zukunft zu steuern.

Die Unsicherheit in Bezug auf die Inflation ist in Rezessionen tendenziell höher, aber die erhöhte Nachfrage nach sicheren Häfen kann die Terminprämien vorübergehend beseitigen.

Kurzfristige Veränderungen im Wirtschaftszyklus

Anleihen mit kürzeren Laufzeiten werden stärker vom unmittelbaren Wirtschaftszyklus beeinflusst und reagieren stärker auf politische Faktoren.

Die Schwankungen im Konjunkturzyklus wirken sich auf die Inflations- und Produktionserwartungen aus, die wiederum die Anleiherenditen beeinflussen.

Die Herausforderung für die Zentralbanken besteht darin, diese Schwankungen zu steuern, ohne den Vermögensmärkten übermäßigen Schaden zuzufügen.

Entwicklung der Nachfrage nach liquiden und sicheren Vermögenswerten

Die Nachfrage nach Staatsanleihen wird nicht nur durch die quantitative Lockerung beeinflusst.

Faktoren wie die unsichere Inflation, die Risikoaversion und Veränderungen in der Nettonachfrage nach diesen Anleihen spielen eine Rolle.

So haben beispielsweise die expandierenden asiatischen Volkswirtschaften, die Ölproduzenten und die Schwellenländer einen größeren Appetit auf sichere ausländische Staatsanleihen gezeigt.

Diese Faktoren haben historisch gesehen die Terminprämien beeinflusst und werden dies wahrscheinlich auch in Zukunft tun.

Warum waren die Anleiherenditen zwischen 2008 und 2021 so niedrig?

Selbst wenn Covid-19 hypothetisch nie stattgefunden hätte und nie ein beispielloses Ausmaß an geld- und haushaltspolitischer Unterstützung erforderlich gewesen wäre, wären die langfristigen Anleiherenditen im historischen Vergleich immer noch niedrig.

Das Wirtschaftswachstum ist eine mechanische Funktion des Produktivitätswachstums und des Wachstums der Erwerbsbevölkerung.

Die Verlangsamung der Inflation in diesem Zeitraum ist auf mehrere Faktoren zurückzuführen, darunter :

- Hohe Schulden im Verhältnis zum Einkommen (d. h. wenn die Schulden bezahlt werden müssen, lenken sie die Ausgaben von der Realwirtschaft ab).

- Eine alternde Demografie (nicht genügend Arbeitskräfte, was zu steigenden Verbindlichkeiten im Verhältnis zum Einkommen führt).

- Verlagerung der Produktion in verschiedenen Formen an profitablere Standorte, was die Löhne der einheimischen Arbeitnehmer in Ländern mit teureren Arbeitskräften drückt.

- Die Technologie trägt zu einer größeren Preistransparenz auf gesamtwirtschaftlicher Ebene bei und verringert die Abhängigkeit von teuren Arbeitskräften.

- Im Laufe der Zeit wurde in den USA die Rolle der Gewerkschaften und Gewerkschaftsorganisationen geschwächt.

Dies führte zu einem Rückgang der realen und nominalen Gleichgewichtszinssätze in den entwickelten Märkten.

Inmitten all dessen gab es generell :

- Ein starkes Vertrauen in die Fähigkeit der Zentralbanker, die Inflation zu kontrollieren.

- Eine starke Nachfrage nach Staatsschulden als Quelle für die Speicherung von Ersparnissen.

- Niedrige Niveaus der Risikoaversion.

Die Maßnahmen der Zentralbanken mischten sich ein:

- Niedrige Zinssätze

- Gezielte Käufe von Vermögenswerten (QE), um das Nettoangebot an langlaufenden Schulden zu verringern und die Terminaufschläge zu senken.

Niedrige Anleiherenditen können und werden aufgrund einer Kombination aus politischen und nichtpolitischen Faktoren niedrig bleiben.

Was kann die Anleiherenditen sinken lassen?

Es gibt viele verschiedene Faktoren:

Politik der Zentralbanken

Wenn Zentralbanken ihre Leitzinsen senken oder politische Maßnahmen wie die quantitative Lockerung durchführen, kann dies die Anleiherenditen drücken.

Wirtschaftliche Verlangsamung

In Zeiten wirtschaftlicher Unsicherheit oder einer Rezession tendieren Anleger dazu, in sicherere Anlagen wie Staatsanleihen zu investieren.

Die erhöhte Nachfrage kann die Anleihekurse in die Höhe treiben und die Renditen sinken lassen.

Niedrige Erwartungen an die Inflation

- Wenn die Anleger erwarten, dass die Inflation in Zukunft sinken wird, sind sie möglicherweise eher bereit, niedrigere Renditen zu akzeptieren.

- Die Zentralbanken können auch die Zinssätze senken, um die niedrige Inflation zu bekämpfen, wodurch die Anleiherenditen noch weiter sinken.

Steigende Nachfrage nach sicheren Häfen.

- Geopolitische Spannungen, die Volatilität der Finanzmärkte oder globale Krisen können die Nachfrage nach Anleihen erhöhen, da diese als sicherer Ort für die Geldanlage angesehen werden.

- Diese erhöhte Nachfrage kann die Anleihekurse nach oben und die Renditen nach unten treiben.

Ausländische Investitionen

Wenn die ausländischen Anleihemärkte noch niedrigere Renditen bieten oder als riskanter wahrgenommen werden, könnten internationale Anleger inländische Anleihen kaufen, wodurch deren Kurse steigen und die Renditen sinken würden.

Erwartungen an zukünftige Zinssenkungen

Wenn die Anleger davon ausgehen, dass die Zentralbanken die Zinsen in Zukunft senken werden, könnten sie jetzt Anleihen kaufen, weil sie erwarten, dass künftige Anleihen noch niedrigere Renditen bieten werden.

Regulatorische und institutionelle Faktoren

- Banken, Pensionsfonds und Versicherungsgesellschaften sind häufig regulatorisch verpflichtet, bestimmte Beträge an Staatsanleihen zu halten.

- Wenn diese Institutionen ihre Bestände an Anleihen erhöhen, kann dies die Kurse der Anleihen in die Höhe treiben und die Renditen senken.

Angebotsrestriktionen

- Wenn eine Regierung die Anzahl der von ihr ausgegebenen Anleihen reduziert, kann das geringere Angebot zu steigenden Anleihekursen und sinkenden Renditen führen.

Grundsätzlich können die Anleiherenditen aufgrund einer Kombination aus makroökonomischen Faktoren, der Politik der Zentralbanken, der Anlegerstimmung und der institutionellen und regulatorischen Dynamik sinken.

Dies ist ein komplexes Zusammenspiel, das Händler/Investoren genau beobachten sollten.

Wie weit können die Renditen von Staatsanleihen sinken?

Wir wissen, dass der Boden für die Renditen von Staatsanleihen nicht bei null liegt.

Viele Länder haben ihre Renditen unter Null gesenkt, darunter auch die USA bei kürzeren Laufzeiten, um der geringen Wahrscheinlichkeit Rechnung zu tragen, dass die Fed beschließt, in den Bereich negativer Zinsen zu wechseln.

Die Logik, die der Idee einer Untergrenze knapp unter Null zugrunde liegt, stützt sich auf theoretische Alternativen.

Zu einem bestimmten Zeitpunkt könnte eine Person Banknoten mit einer Rendite von null stapeln und damit eine höhere Rendite erzielen als ein Finanztitel mit einer Rendite von weniger als null.

Es spielen aber auch andere Faktoren eine Rolle.

- a) Anleihen gelten als risikoarme Vermögensreserve.

- b) Es besteht ein Diversifizierungspotenzial, wenn man Geld in Anleihen als Risikoabsicherung gegenüber Aktien anlegt.

- c) Anleihen dienen einigen Finanzinstituten häufig als regulatorisches Kapital. Es gibt also Gründe, warum Unternehmen des Privatsektors sie trotz ihres geringen Potenzials zur Erzielung von Erträgen kaufen möchten.

- d) Die Renditen anderer Finanzanlagen sind ebenfalls niedrig. Wenn die Anleiherenditen sinken, sinken tendenziell auch die Renditen anderer Finanzanlagen, da Investoren diese kaufen, wenn sie vergleichsweise attraktiver erscheinen.

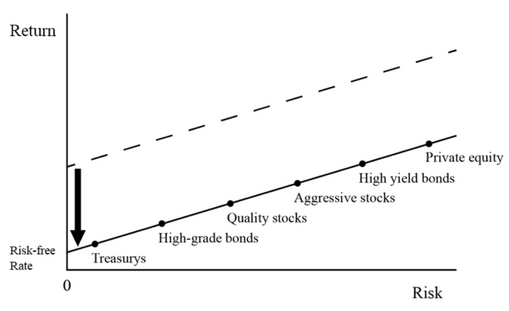

Das folgende Diagramm veranschaulicht dieses Phänomen:

Schlussfolgerung

Die Renditen von Staatsanleihen, dem Eckpfeiler der globalen Finanzmärkte, werden von einer Reihe miteinander verbundener Faktoren beeinflusst.

Im Zentrum dieser Determinanten steht der komplexe Tanz zwischen der Geldpolitik und den breiteren wirtschaftlichen Bedingungen.

Die Geldpolitik

Die Zentralbanken üben einen erheblichen Einfluss auf die Anleiherenditen aus, indem sie Instrumente wie :

- Die Anpassung der kurzfristigen Zinssätze.

- Die Umsetzung von vorausschauenden Leitlinien, die sowohl ergebnisorientiert als auch zeitorientiert sind.

- Die quantitative Lockerung oder der Ankauf von Vermögenswerten.

Die Taylor-Regel

Dieser von dem Wirtschaftswissenschaftler John Taylor vorgeschlagene Rahmen bietet einen mathematischen Ansatz, um den angemessenen Zinssatz für eine Volkswirtschaft unter Berücksichtigung von Inflation und Produktionslücken zu ermitteln.

Term-Prämie

Dies ist die zusätzliche Entschädigung, die Anleger für das Halten von langfristigen Anleihen im Vergleich zu kurzfristigen Schulden verlangen.

Sie wird von Faktoren wie der Unsicherheit der Inflation, der Risikoaversion und Änderungen der Nachfrage nach Staatsanleihen beeinflusst.

Faktoren der nicht monetären Politik

Über die Maßnahmen der Zentralbanken hinaus werden die Anleiherenditen beeinflusst durch :

- Langfristige Wachstums- und Inflationserwartungen.

- Kurzfristige Schwankungen des Konjunkturzyklus.

- Die Nachfrage nach liquiden und sicheren Vermögenswerten, insbesondere in Zeiten wirtschaftlicher Unsicherheit.

Potenzial für sinkende Renditen.

Faktoren wie die Politik der Zentralbanken, Konjunkturabschwächungen, niedrige Inflationserwartungen und eine erhöhte Nachfrage nach sicheren Anlagen können die Anleiherenditen sinken lassen, wie es in einigen entwickelten Märkten zu beobachten war.

Zusammenfassend

Die Renditen von Staatsanleihen sind nicht einfach nur Zahlen; sie spiegeln die allgemeine Wirtschaftslandschaft, die Politik der Zentralbanken, die Marktstimmung und globale Ereignisse wider.

Das Verständnis dieser entscheidenden Faktoren ist für Händler, Anleger, politische Entscheidungsträger und alle, die die Entwicklung der Weltwirtschaft verfolgen, wichtig.