Technische Analyse von Flaggen- und Wimpelmustern

|

|

|

|

|

|

|

|

|

|

|

|

|

|

|

|

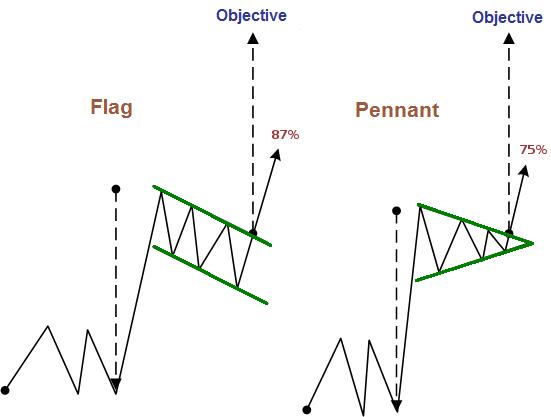

Flaggen und Wimpel können zu den Fortsetzungsmustern von Devisenkursen gezählt werden. Sie bilden sich meist nach einer starken Bewegung und haben eine sehr kurze Lebensdauer. Statistiken belegen, dass Flaggen und Wimpel zu den zuverlässigsten charttechnischen Fortsetzungsmustern gehören.

Flaggen bestehen aus einem Kanal mit parallelen Trendlinien, die gegen den Trend verlaufen.

Wimpel ähneln sehr den symmetrischen Dreiecken, sind aber in der Regel kleiner in der Größe (Volatilität) und in der Dauer.

Wichtige Punkte

➡️ Flaggen und Wimpel sind Fortsetzungsmuster, die eine vorübergehende Pause in einem starken Trend signalisieren.

➡️ Die Psychologie hinter diesen Preismustern zu verstehen, kann Ihnen helfen, kurzfristige Marktbewegungen zu antizipieren.

➡️ Märkte mit hoher Liquidität und starken Trends sind ideal, um Flaggen und Wimpel zu erkennen.

Flaggen- und Wimpelfiguren: Wenn ein Trend ins Stocken gerät.

Selbst wenn eine Aktie, eine Kryptowährung, ein Rohstoff oder ein anderes Wertpapier eindeutig in eine Richtung zeigt, kann es vorkommen, dass sie für mehrere Zeiträume rückwärts läuft, bevor sie den vorherrschenden Trend wieder aufnimmt. Diese Preisaktion erzeugt Muster, die als Flaggen und Wimpel bezeichnet werden und die technische Analysten verwenden, um eine vorübergehende Pause vor der Wiederaufnahme eines Trends zu erkennen.

Beide Muster bieten Möglichkeiten für Tradern, die eine Position eingehen oder ergänzen, eine Stop-Loss-Order setzen und/oder von einem kurzfristigen Tagesgeschäft oder einem längerfristigen Handelsgeschäft profitieren möchten. Sehen wir uns an, wie man Flaggen- und Wimpelmuster auf einem Chart erkennt und wie man die zugrunde liegende Marktpsychologie verstehen kann.

Anatomie eines Flaggenmusters

Flaggen treten in einem Markt auf, der sich in einem Trend (nach oben oder unten) befindet. Auf einem Chart sehen sie wie Rechtecke aus, die sich gegen den vorherrschenden Trend neigen. Die Flagge ist durch annähernd parallele Kursbewegungen gekennzeichnet, was an den oberen und unteren Trendlinien zu erkennen ist, die das bilden, was Techniker einen „Kanal“ nennen. Siehe Abbildung 1.

Eine steilere Pole bedeutet, dass der Trend stärker ausgeprägt ist. Beachten Sie in Abbildung 1, dass die rechteckige Form der Flagge gegen den vorherrschenden Trend geneigt ist. Die obere und die untere Trendlinie verlaufen fast parallel.

Abbildung 1: Nach einem starken Aufwärtstrend trat die Aktie in eine Konsolidierungsphase ein - sechs aufeinanderfolgende Abwärtsperioden von ungefähr gleicher Breite -, bevor sie den Aufwärtstrend wieder aufnahm.

Bullische Flaggen und bärische Flaggen

Flaggen, die sich im Rahmen eines Aufwärtstrends bilden, werden als bullische Flaggen bezeichnet, da davon ausgegangen wird, dass sich der Trend nach oben fortsetzt. Bullische Flaggen neigen sich nach unten, da sie sich bilden, wenn die Kurse in einem Abwärtstrend zurückgehen.

In einem Abwärtstrend werden Flaggenmuster als baissierende Flaggen bezeichnet, da die vermutete Fortsetzung des Trends abwärts gerichtet ist. Baissierende Flaggen neigen sich nach oben und markieren eine vorübergehende Erholung inmitten eines starken Abwärtstrends.

Die Psychologie des Flaggenmusters

In einem starken Aufwärtstrend nimmt der obere Teil einer Flagge Gestalt an, wenn die Käufer beginnen, ihre Gewinne mitzunehmen. Die Zahl der neuen Käufer nimmt ab. Wenn die Kurse zurückgehen, zögern die potenziellen Verkäufer, in großer Zahl in Aktion zu treten. Dies führt zu einem leichten Rückgang, da nur eine begrenzte Anzahl von Käufern und Verkäufern neue Positionen aufbaut oder bestehende Positionen auflöst.

Während sich die Flagge bildet und ausdehnt, befinden sich Bullen und Bären in einem vorübergehenden Gleichgewichtszustand. Weder die einen noch die anderen können entscheiden, ob der Preis einer Aktie zu diesem Zeitpunkt deutlich höher oder niedriger sein sollte. Schließlich entscheiden die Käufer, dass der Rückgang der Aktie vielleicht nur eine „Verschnaufpause“ und keine echte Umkehr ist. Die Bullen gewinnen wieder Vertrauen in den vorherrschenden Trend; die (neuen oder bestehenden) Käufer kaufen genügend Aktien, um die Kurse nach oben zu treiben und aus der Konsolidierungsspanne auszubrechen (was einen „Breakout“ markiert) und die Kontrolle über den Markt zu übernehmen.

In einem starken Abwärtstrend (bei dem eine Flagge ein bärisches Fortsetzungsmuster ist) passiert das Gegenteil: Leerverkäufer übernehmen die Kontrolle über den Markt und führen zu einem Ausbruch nach unten.

Anatomie eines Wimpelmusters

Wimpelmuster treten auch in einem Markt auf, der sich in einem Trend (nach oben oder unten) befindet. Auf einem Chart sieht ein Wimpelmuster wie ein kleines symmetrisches Dreieck aus, wobei die Preisspannen zum Ende der Formation hin immer enger werden. Der „Pol“ eines Wimpelmusters ist oft außergewöhnlich steil und wird von einem großen Volumen begleitet, was auf einen starken Preisanstieg hindeutet. In Abbildung 2 ist zu erkennen, dass die Fahnenstange aus einem Preissprung vor der Markteröffnung bestand, wodurch eine große Preislücke entstand. Nach dem Rückschlag bewegten sich die Preise weiter seitwärts und bildeten ein Dreieck. Das Volumen ging während dieser Konsolidierung zurück.

Abbildung 2: Nach einem starken Anstieg (vielleicht aufgrund einer Nachricht wie der Bekanntgabe eines Gewinns) sinkt der Aktienkurs und bewegt sich dann in einer immer engeren Preisspanne seitwärts, bis die Aktien aus dem Wimpel „ausbrechen“.

Die Psychologie hinter dem Wimpelmuster

Nach einem starken Kursanstieg schließen einige Händler ihre Positionen, um Gewinne mitzunehmen. Das Wimpel-Szenario ist dem Flaggen-Szenario ähnlich, aber aufgrund der Stärke und Plötzlichkeit des Kursanstiegs („Flaggenmast“) zögern Bullen und Bären noch mehr, neue Positionen zu eröffnen, wenn die Kurse beginnen, sich zurückzuziehen.

Diese größere Zurückhaltung beim Kaufen oder Verkaufen führt zu einem geringeren Handelsvolumen und einer geringeren Volatilität. Die abwartende Haltung der Marktteilnehmer schlägt sich in einem geringeren Handelsvolumen nieder. Dennoch steigt die Spannung, da sowohl Bullen als auch Bären begierig darauf sind, den Abzug zu betätigen, sobald die Preise aus der Spanne herausfallen.

Wenn die Preise aus der Spanne in Richtung des vorherrschenden Trends ausbrechen, bestätigt dies die Erwartungen derjenigen, die in diese Richtung handeln. In Abbildung 2 haben die Käufer die Kontrolle über den Markt übernommen, sobald die Preise die reduzierte Spanne des Wimpels überschritten haben. Das Volumen steigt zu diesem Zeitpunkt häufig an.

Es sei darauf hingewiesen, dass bei einem starken Abwärtstrend (bei dem ein Wimpel ein bärisches Fortsetzungsmuster ist) das Gegenteil der Fall ist: Die Leerverkäufer übernehmen die Kontrolle über den Markt.

Ideale Märkte zum Aufspüren von Flaggen und Wimpeln

Wenn Sie nach diesen Mustern suchen, werden Sie wahrscheinlich mehr Flaggen als Wimpel finden, da die Voraussetzungen für Wimpel seltener erfüllt werden müssen. Suchen Sie nach Märkten, die zwei Merkmale aufweisen:

- Hohe Liquidität. Da das Kennzeichen eines Wimpels - und in geringerem Maße auch einer Flagge - ein beobachtbarer Rückgang des Volumens ist, ist das Muster bei börsennotierten Wertpapieren mit einem hohen durchschnittlichen Tagesvolumen und engen Geld-/Briefspannen stärker ausgeprägt.

- Starker Trend. Ein starker Trend, der häufig mit einem Anstieg des Volumens einhergeht, trägt zur Bildung von Fahnenstangen bei.

In diesem Sinne können Sie in den folgenden Märkten nach Flaggen und Wimpeln suchen:

- Aktien aus Sektoren mit hohem Volumen wie Informationstechnologie, diskretionäre Konsumgüter und Energie.

- Wichtige Währungspaare, wie der Euro gegenüber dem US-Dollar (EUR/USD), die innerhalb der Weltwirtschaft rund um die Uhr stark gehandelt werden.

- Gefragte Rohstoffe wie Öl und Gold, die in der Weltwirtschaft eine wichtige Rolle spielen.

- Kryptowährungen wie Bitcoin und Ethereum, die nicht nur bei Händlern und Anlegern beliebt sind, sondern auch ihren Weg als alternative sichere Häfen zum Fiat-Geld machen.

Wie bei jedem Chartmuster funktionieren auch Flaggen und Wimpel nicht immer und können niemals ein Ergebnis garantieren. Sie bieten jedoch eine Struktur, die Ihnen bei der Planung Ihrer Transaktionen hilft, unabhängig davon, ob sich der Kurs in die von Ihnen bevorzugte Richtung bewegt oder nicht. Es kann auch hilfreich sein, bei der Planung Ihrer Transaktionen andere Indikatoren zur Beurteilung von Volumen, Momentum und Fundamentaldaten zu verwenden.

Zusätzliche Tipps für den Handel mit Flaggen und Wimpeln

Achten Sie auf die Neigung. Flaggen, die sich in Richtung des vorherrschenden Trends neigen, sind möglicherweise nicht so zuverlässig, wie wenn sie sich gegen den Trend neigen. Eine Flagge, die sich in Richtung des Trends neigt, kann auf eine nachlassende Dynamik und eine geringere Spannung für einen starken Ausbruch hindeuten.

Im Idealfall neigen sich die Wimpel nicht. Wenn sie es doch tun, kann eine Neigung entgegen dem vorherrschenden Trend aus denselben Gründen zuverlässiger sein.

Verwenden Sie den Breakpoint, um Einstiegspunkte zu bestimmen. Wenn Sie den Handel mit einer Long-Position beginnen, geben Sie eine Order auf, entweder wenn die Kurse darüber steigen (wenn Sie ein Daytrader sind, der jeden Tick beobachtet) oder wenn sie über der oberen Trendlinie des Musters schließen (wenn Sie ein Swingtrader sind, der einen längerfristigen Handel anstrebt). Wenn Sie mit einer Short-Position beginnen, suchen Sie nach einem Ausbruch nach unten.

Verwenden Sie die Fahnenstange, um ein Gewinnziel festzulegen. Viele Flaggen- und Wimpelhändler berechnen die Höhe der gesamten Formation vom Beginn des Fahnenmastes bis zur Spitze (oder dem unteren Ende, bei einem Abwärtstrend) der Flagge oder des Wimpels und verwenden diese als Gewinnziel. In Abbildung 2 liegt der Flaggenstock beispielsweise etwa 15 Dollar höher (von 172 auf 187 Dollar). Angenommen, Sie hätten zum Zeitpunkt des Ausbrechens der Fahne (bei 182 US-Dollar) gekauft, könnte Ihr Gewinnziel bei (182 US-Dollar + 15 US-Dollar) = 197 US-Dollar liegen.

Da ein Händler immer ein Gewinnziel mit einer Verlustgrenze verbinden sollte, könnten Sie auch erwägen, eine Stop-Loss-Order einige Punkte unterhalb des untersten Teils der unteren Trendlinie eines Musters (oder des nächstgelegenen Unterstützungsniveaus unterhalb dieser Linie) zu platzieren.

Schlussfolgerung

Flaggen und Wimpel sind Konsolidierungsmuster, die auf die Fortsetzung eines Trends hindeuten. Wenn Sie sie richtig erkennen und einsetzen, können sie klare Einstiegs- und Ausstiegssignale liefern. Die Bestätigung dieser Muster durch eine Analyse des Volumens und der Dynamik kann Ihre Erfolgschancen erhöhen. Denken Sie daran, dass sie in trendorientierten Märkten mit hoher Liquidität am effektivsten sind.

Häufig gestellte Fragen

Was sind Flaggen und Wimpel?

Dies sind charttechnische Fortsetzungsmuster. Sie signalisieren eine vorübergehende Pause in einem markanten Trend, bevor dieser wieder Fahrt aufnimmt.

Was ist der Unterschied zwischen einer Flagge und einem Wimpel?

Die Flagge bildet einen Kanal mit parallelen Linien, die gegen den Trend geneigt sind.

Der Wimpel ähnelt einem kleinen symmetrischen Dreieck; er ist kompakter, sowohl was die Dauer als auch was die Amplitude betrifft.

Warum treten diese Muster auf?

Sie zeigen einen Moment des Zögerns oder der Gewinnmitnahme nach einem starken Impuls. Der Markt stabilisiert sich kurzzeitig, bevor eine neue Beschleunigung einsetzt.

Kann man ihnen zu 100 % vertrauen?

Nein. Wie alle technischen Muster garantieren sie nichts. Sie müssen durch andere Analyseelemente wie Volumen, Momentum oder andere technische Indikatoren bestätigt werden.

Auf welchen Märkten sind diese Muster am relevantesten?

Sie sind am häufigsten und zuverlässigsten in liquiden und stark direktionalen Märkten, wie :

- Aktien mit hohem Volumen (z. B. Technologie, Energie).

- Große Währungspaare (wie EUR/USD).

- Beliebte Rohstoffe (Gold, Öl).

- Aktive Kryptowährungen (Bitcoin, Ethereum).

Spielt die Neigung des Musters eine Rolle?

Ja. Eine Neigung gegen den Trend ist oft zuverlässiger. Ein Muster, das sich in Richtung des Trends neigt, kann auf eine nachlassende Bewegung hinweisen.

Trading CFD basiert auf Spekulationen und birgt ein erhebliches Verlustrisiko, weshalb es nicht für alle Anleger geeignet ist (74 bis 89% der Konten privater Anleger verlieren Geld)