O que é um broker formador de mercado?

Os criadores de mercado são fornecedores de liquidez que fornecem cotações tanto do lado da oferta como da procura do mercado numa base contínua, independentemente das suas próprias opiniões sobre os movimentos futuros do activo.

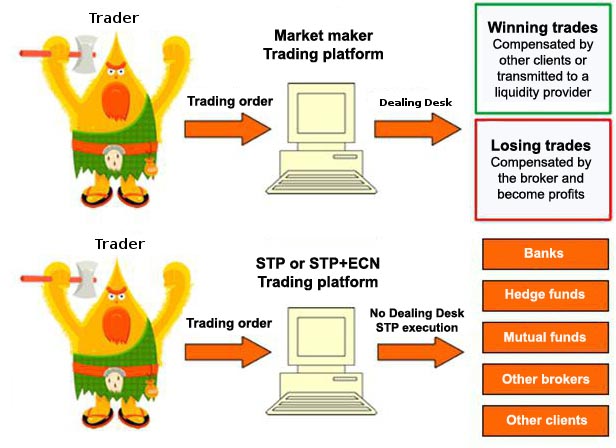

Quando faz uma transacção, a sua contraparte, a pessoa do outro lado da sua transacção, é, portanto, um criador de mercado. Os criadores de mercado têm muitos nomes, tais como fornecedor de liquidez, broker Dealing Desk ou broker Market Maker (MM).

Quando se pretende comprar ou vender um instrumento financeiro como um par de moedas, ouro ou moedas criptográficas, é provável que se esteja a lidar com um criador de mercado.

Os criadores de mercado são as contrapartes da sua transacção, o que significa que quando quiser comprar, o criador de mercado fornecerá uma cotação de compra e se quiser vender, o criador de mercado fornecerá um preço de venda. Como grande fornecedor de liquidez ao mercado, os criadores de mercado tomarão sempre o outro lado da sua transacção, mesmo que pensem que a transacção é susceptível de ser do seu interesse.

Como os criadores de mercado são a contraparte do seu negócio, eles ganham quando você perde e perdem quando você ganha. É por isso que os ouvirá por vezes referidos como brokers "b-book", uma vez que tomam o outro lado do livro razão.

O papel dos criadores de mercado

Os criadores de mercado, que são tipicamente bancos internacionais, instituições financeiras, multinacionais, investidores privados ou corretores, desempenham dois papéis importantes que tornam a negociação possível.

Os criadores de mercado fornecem liquidez ao mercado

Em primeiro lugar, eles fornecem liquidez ao mercado, razão pela qual são por vezes chamados fornecedores de liquidez. Ajudam a gerir a liquidez disponível para que a oferta satisfaça a procura de forma atempada.

Os criadores de mercado garantem que haverá uma contraparte

Em segundo lugar, os criadores de mercado garantem que existirá uma contraparte na transacção. Fornecem continuamente cotações de compra e venda, desde que tenham liquidez. Sem os criadores de mercado, os bens seriam ilíquidos, pois seria difícil encontrar alguém que tenha uma visão oposta à profissão que se pretende fazer.

Como os Market Makers ganham e perdem dinheiro

Diz-se que os brokers dos Market Makers "fazem o mercado", uma vez que estabelecem o preço de compra e venda para cada transacção. Fornecem as suas próprias cotações (geralmente combinadas com preços interbancários), o que lhes permite comprar ao melhor preço "bid" disponível e vender ao melhor preço "ask" disponível. Esta diferença entre o preço de compra e de venda é conhecida como o spread e é a fonte de lucro do corretor.

Quanto mais alto for o preço pedido em comparação com o preço da oferta, mais lucro o broker Market Maker obtém. Este spread compensa o Market Maker pelo risco que corre com a transacção.

Estes brokers também podem perder dinheiro se o mercado se mover contra eles e não forem capazes de reagir com rapidez suficiente a estes acontecimentos. Para se protegerem de perdas paralisantes quando o mercado se vira contra elas, utilizam estratégias de cobertura.

Brokers Market Makers, também conhecidos como Dealing Desk

Para fazer uma transacção, terá quase sempre de se ligar a um Market Maker, o que inevitavelmente significa utilizar os serviços de um broker, que pode ser um Dealing Desk (DD) ou No Dealing Desk (NDD) broker.

Os brokers DD serão sempre a contraparte dos seus negócios, pelo que lidará directamente com eles. Mesmo que o corretor opte por utilizar outro fornecedor de liquidez de terceiros, os clientes continuam a negociar com o broker DD.

Isto é diferente de um broker NDD que liga comerciantes profissionais e retalhistas a fornecedores de liquidez utilizando métodos de execução como as Redes de Comunicação Electrónica (ECN), Processamento Directo (STP) e Acesso Directo ao Mercado (DMA). Os clientes dos corretores STP ou ECN não lidam com o próprio broker.

O que é que um broker Dealing Desk faz quando recebe um pedido comercial

Os brokers DD têm a capacidade de avaliar todos os pedidos de transacção dos seus clientes. A partir daí, ou internalizam o comércio ou utilizam um terceiro fornecedor de liquidez para completar o comércio. Nunca saberá como o corretor obtém a liquidez para completar a sua transacção.

Os brokers DD utilizam a sua própria liquidez

Se eles decidirem internalizar a transacção, é o que acontece:

- Encontrar um cliente para utilizar como contraparte: Se os clientes fizerem ofertas ou ofertas que tomem o outro lado, então o broker pode utilizar cada uma das transacções opostas para completar a transacção.

Os brokers DD geralmente escolhem executar o negócio do seu lado quando podem:

- A velocidade é uma prioridade: A utilização dos recursos próprios do broker pode ser mais rápida do que a ligação com um fornecedor de liquidez.

- A dimensão das transacções é demasiado pequena: os fornecedores de liquidez (grossistas) não acham lucrativo lidar com posições pequenas. No entanto, os brokers da DD querem atrair e reter os seus clientes e, portanto, preencherão esta lacuna.

- Reduzir custos: Os brokers podem poupar nos custos utilizando a sua própria liquidez.

- Tornar práticos os spreads fixos: Os fornecedores de liquidez não oferecem spreads fixos. Os brokers DD podem assim controlar melhor os riscos associados aos spreads fixos, utilizando a sua própria liquidez.

Os brokers da DD enviarão a encomenda a um terceiro agente de mercado quando :

- Não conseguem encontrar um cliente para internalizar o negócio: se não conseguirem encontrar uma ordem correspondente com os clientes, podem recorrer a um fornecedor de liquidez.

- Falta de liquidez: se a mesa de operações não tiver liquidez, poderá ter de recorrer a um fornecedor de liquidez.

- Grande posição: Se a posição do comerciante for excepcionalmente grande, a mesa de negociação pode não ter a liquidez disponível.

- Incentivo: Em alguns casos, os fornecedores de liquidez de terceiros fornecem incentivos suficientes para que os brokers do DD os utilizem.

Quando um broker utiliza um terceiro criador de mercado ou fornecedor de liquidez, diz-se que está a cobrir a sua posição.

Pode confiar nos criadores de mercado com as suas cotações?

Uma vez que os brokers de mercado fornecem as suas próprias cotações e ganham quando se perde, é fácil pensar que é do seu interesse manipular os spreads a seu favor. Fique descansado, isto não acontece, pelo menos não com brokers que usam um bom regulador.

Razões pelas quais as propagações dos criadores de mercado não são manipuladas:

- Regulamento: Os bons reguladores financeiros tais como FCA (UK), CySEC (Chipre), NFA (EUA), ASIC (Austrália), FSA (Japão) exigem que os corretores ofereçam preços justos. Reguladores de nível 3 tais como IFSC (Belize), FSB (Bahamas) podem não ser muito rigorosos a este respeito.

- Concorrência: A concorrência entre brokers é intensa, o que assegura preços próximos (ou mesmo idênticos) às taxas interbancárias.

- Reservas de liquidez: Para assegurar a integridade dos preços, muitos criadores de mercado simplesmente igualam ou agrupam os preços numa reserva de liquidez.

Vantagens e desvantagens dos criadores de mercado

Há vantagens e desvantagens em escolher um broker de mercado, que deve ser listado.

Vantagens

1. As comissões estão incluídas no spread

Existem dois tipos de contas de negociação.

- Contas padrão: sem comissão ou com comissões incluídas no spread.

- Contas ECN ou Pro: com spreads interbancários mais comissão.

Os brokers DD oferecem contas padrão, por isso, embora os spreads sejam mais amplos, isto não significa necessariamente custos comerciais mais elevados. Terá de comparar os spreads dos brokers DD com os dos brokers ECN e também adicionar os seus custos de comissão para determinar que tipo de corretor oferece os custos mais baixos.

Enquanto as contas Standard podem custar um pouco mais, os brokers novatos e traders a longo prazo podem ver a falta de comissão como uma vantagem devido à sua estrutura de custos mais simples.

2. Os spreads podem ser fixos ou variáveis

Os criadores de mercado podem oferecer spreads fixos ou variáveis, seria muito raro que os brokers da No Dealing Desk oferecessem spreads fixos.

Como os preços de mercado estão em constante mudança, não é do interesse dos principais fornecedores de liquidez assumir o risco de oferecer spreads fixos. Os brokers DD, por outro lado, podem estar dispostos a assumir este risco para atrair clientes que preferem uma estratégia de negociação com spreads estáveis em tempos de volatilidade do mercado.

3. Uma escolha mais vasta de instrumentos de trading

Os brokers DD oferecem geralmente mais instrumentos de trading. Enquanto quase todas as brokers oferecem CFDs em pares de divisas como EUR/USD, índices, ouro, prata, moedas criptográficas, pode encontrar brokers DD que oferecem opções menos comuns como obrigações, taxas de juro, futuros e opções de baunilha. Pode também descobrir que oferecem uma maior variedade destes produtos, tais como pares de divisas cruzadas como GBP/AUD e pares de divisas exóticas.

4. Mais características - gestão de risco, formação

Os brokers DD oferecem geralmente uma experiência de trading mais abrangente do que os brokers NDD. As características que os brokers da DD geralmente oferecem são as seguintes:

- A sua própria plataforma de trading interna: concebida especificamente para os seus clientes. Os corretores NDD utilizam plataformas de trading populares tais como cTrader, MetaTrader 4, ou MetaTrader 5.

- Gestão extensiva do risco: ferramentas para gerir melhor o elevado risco de trading, tais como a garantia de stop loss.

- Bibliotecas educativas : (por vezes disponível gratuitamente). Cobrindo tópicos tais como trading online, trading forex e estratégias de trading.

5. Sem depósito mínimo

Muitos brokers NDD normalmente exigem um depósito mínimo para abrir uma conta, embora este seja normalmente muito baixo. Os brokers DD não têm, na maioria das vezes, um depósito mínimo.

Desvantagens

1. Conflito de interesses

Como a brokers Dealing Desk é a sua contraparte, eles têm um conflito de interesses natural, uma vez que ganham quando você perde. Embora a maioria dos brokers opere com integridade, isto deve ser tido em conta.

2. Falta de transparência - não se consegue ver os preços interbancários

Como o broker DD actua como intermediário entre o trader e os pools de liquidez, não terá visibilidade dos preços interbancários oferecidos pelos fornecedores de liquidez.

3. Pode não aceitar todas as posições ou fornecer requotes

Os brokers da DD podem rejeitar o seu negócio ou oferecer uma cotação revista (chamada de requote).

Por exemplo, se um broker souber que o comércio é muito grande e muito lucrativo, poderá olhar para ele com mais atenção. Nesta altura, podem processar a ordem internamente, passar a ordem a um fornecedor externo de liquidez, ou rejeitar a ordem.

4. Citações artificiais

Os brokers da DD criam o seu próprio mercado e podem, portanto, fixar os seus próprios preços. Embora estes preços sejam normalmente alinhados com os preços interbancários, são sempre estabelecidos pelo corretor.

5. Espalhamento mais amplo

Os spreads mais largos podem levar a custos de transacção mais elevados. Como regra geral, se for um comerciante frequente, provavelmente preferirá uma conta de trading ECN ou STP com comissões.

6. A descamação é frequentemente proibida

Os brokers da DD perdem dinheiro quando se tem lucro. Assim, geralmente não permitem estratégias de escalada, onde os comerciantes visam pequenos lucros com muitos negócios rápidos que não dão tempo aos corretores para cobrir o risco.

7. Os instrumentos de trading social não estão geralmente disponíveis

Muitos corretores DD têm plataformas comerciais próprias que não permitem a integração de serviços de terceiros. Por esta razão, a maioria dos instrumentos de trading social não estão disponíveis.

8. Plataformas de trading proprietárias

Embora isto possa ser visto como uma força, uma vez que uma boa plataforma de trading é concebida para satisfazer as necessidades dos clientes, também pode ser uma fraqueza. Muitos corretores concebem as suas plataformas de trading para que apenas os seus clientes as possam utilizar, com o objectivo de trancar o cliente no seu ecossistema. Isto pode tornar difícil deixar o broker se quiser inscrever-se com um novo broker.

Conclusão

Os criadores de mercado desempenham um papel essencial na viabilização do comércio. Sem eles, seria difícil encontrar uma parte com liquidez disposta a tomar o outro lado do seu negócio.

Ao escolher um broker para negociar forex, tem a escolha entre um broker com ou sem uma mesa de negociação. O primeiro é quase sempre um criador de mercado, enquanto o segundo oferece preços ECN, STP ou DMA.

Este artigo analisou a forma como um criador de mercado trabalha no trading forex. Estes corretores têm uma série de vantagens, mas também algumas desvantagens. Pode descobrir que os Brokers Market Maker têm características que não encontrará num broker STP ou ECN, no entanto, os Brokers DD continuam a ser uma escolha popular.

A negociação de CFDs baseia-se na especulação e envolve um risco significativo de perda, pelo que não é adequado para todos os investidores (74-89% das contas de pequenos investidores perdem dinheiro a negociar CFDs).

| Anterior : Classificação dos brokers de CFD e dos corretores de acções | Em seguida : Broker STP |