O que é um broker DMA (Direct Market Access)?

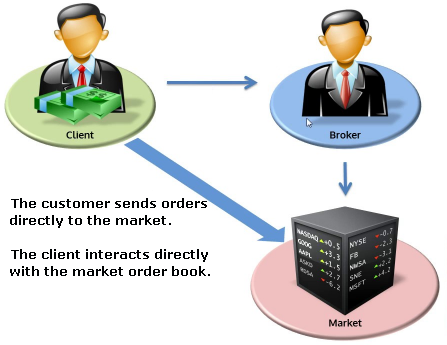

O termo "Acesso Directo ao Mercado" (DMA) é utilizado nos mercados financeiros para descrever sistemas electrónicos de trading que dão aos investidores que desejam negociar instrumentos financeiros os meios para interagir com a carteira de ordens de uma bolsa.

Quando se trata de trading de CFD, DMA refere-se a um tipo de trading que dá aos traders acesso directo ao mercado subjacente através da transmissão directa de instruções para uma bolsa. Isto significa que não há intervenção de brokers e que a transparência é primordial. Como broker da DMA oferece ao trader acesso directo aos mercados, todas as transacções são cobertas.

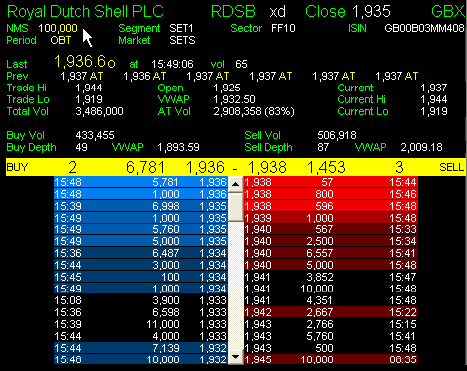

Direct Market Access (DMA), também conhecido como Trading Level 2 ou L2, uma vez que permite o acesso a dados abrangentes de profundidade de mercado de várias bolsas. Utilizando dados de nível 2, é possível avaliar o sentimento do mercado e a liquidez. A negociação DMA também lhe permite colocar ordens a qualquer nível e potencialmente no spread quando negoceia CFDs DMA, bem como agir como um criador de preços.

Os CFDs DMA oferecem aos traders muitas das vantagens da trading convencional, mas com o benefício adicional de alavancagem, ou seja, trading em margem.

O que são dados de Nível 2?

Se quiser preços em tempo real, necessita de dados de Nível 1 em tempo real. Isto normalmente mostra o preço de oferta mais alto, o preço de pedido mais baixo e o volume disponível.

Os dados de nível 2 são muito mais detalhados. Mostra a profundidade do mercado: a melhor oferta e oferta, os volumes disponíveis, mas também as outras melhores ofertas e ofertas na carteira de encomendas electrónica da bolsa. Assim, de um lado do ecrã haverá uma lista de preços de compra e, do outro, uma lista de preços de venda.

O número exacto de citações apresentadas varia entre as trocas. Alguns mostrarão apenas as cinco primeiras posições no livro de encomendas, enquanto outros - nomeadamente Nasdaq - permitir-lhe-ão ver todo o livro de encomendas.

A imagem de ecrã abaixo mostra um exemplo de um ecrã de nível 2. À esquerda, pode ver as licitações e o volume total a cada preço de licitação. À direita, pode ver as licitações e o volume total disponível a cada preço de licitação. A faixa amarela no topo indica a oferta mais alta e mais baixa, que é o preço de mercado actual.

CFD DMA (acções)

A negociação de CFD da DMA oferece aos traders a vantagem de poderem entrar ou sair das negociações a um preço mais favorável, dando-lhes uma vantagem sobre os traders que utilizam um broker Market Maker. Quando um trader DMA CFD coloca uma ordem, esta é instantaneamente exibida na bolsa e, portanto, tem um efeito sobre o preço das acções em que o CFD se baseia. É por isso que os traders da DMA CFD são chamados "price makers", uma vez que têm a capacidade de influenciar directamente o mercado.

É de notar que a trading DMA só é possível para stocks. É mais adequado para traders altamente capitalizados que desejam executar negócios no mercado subjacente. Os comerciantes que desejem negociar moedas, mercadorias ou índices necessitarão de utilizar os serviços de um broker de CFDs, uma vez que estes CFDs são normalmente oferecidos numa gama mais vasta de instrumentos.

Vantagens do trading de DMA CFD

- Transparência. Os traders podem ver a profundidade do mercado para cada acção e os níveis que os outros participantes estão dispostos a negociar.

- Tornar-se um criador de preços. Ao enviar todas as encomendas DMA para o mercado vivo, os traders podem influenciar a oferta e a procura exercendo uma pressão ascendente no lado da compra e uma pressão descendente no lado da venda.

- Melhor liquidez. Um modelo DMA permite ao trader aceder à mesma liquidez que o mercado subjacente. Podem também negociar nas fases de abertura e encerramento, onde uma proporção considerável do volume diário pode ser comercializada.

- Velocidade de execução. Um modelo DMA permite uma menor intervenção entre o trader e o mercado subjacente, de modo que não há uma reavaliação de preços. O foco na transparência e rapidez de execução beneficia em última análise os traders .

- Transacção no âmbito do spread. Os traders podem colocar ordens dentro da melhor oferta e oferta actual, quando disponível.

- Aumento da funcionalidade do pedido. Os traders podem usar as instruções "Preencher ou Matar" e "Executar e Eliminar" em conjunto com as ordens de limite e de mercado.

Em resumo, com o modelo DMA, os traders beneficiam de preços em tempo real, profundidade total do mercado e a capacidade de aceder à carteira de encomendas da bolsa. Além disso, oferece a possibilidade de alavancagem, comissões competitivas e vendas a descoberto, tornando os CFDs DMA uma poderosa ferramenta de negociação.

Quem utiliza o acesso directo ao mercado?

O acesso directo ao mercado é recomendado para traders avançados, uma vez que pode apresentar dificuldades. Por exemplo, os traders têm acesso a estratégias comerciais avançadas - tais como o trading algorítmico - que são mais adequadas para traders experientes.

Além disso, é também adequado para investidores que procuram fazer grandes volumes de negócios devido aos requisitos de execução de grandes volumes de ordens.

Para além dos traders individuais, os utilizadores incluem também empresas compradoras, tais como fundos de cobertura, fundos mútuos, fundos de pensões e fundos de private equity. As empresas Buy-side podem utilizar a infra-estrutura tecnológica fornecida pelas empresas sell-side (isto é, bancos de investimento) para obterem acesso directo ao mercado. Muitas empresas do lado das vendas fornecem agora serviços de acesso directo ao mercado aos seus clientes.

Brokers DMA

Aqui está uma selecção dos melhores brokers de CFD para investir em acções com acesso directo aos mercados bolsistas:

- XTB: 2000 acções e 16 ETFs comissão livre até 100.000 euros volume mensal, depois 0,2% comissão

- Admirals: mais de 4000 acções, 0,10% a 0,15% de comissão

- IG: negociação de acções (CFD) diretamente com dados de nível 2 para intervir no livro de ordens.

A negociação de CFDs baseia-se na especulação e envolve um risco significativo de perda, pelo que não é adequado para todos os investidores (74-89% das contas de pequenos investidores perdem dinheiro a negociar CFDs).

| Anterior : Broker ECN | Em seguida : Broker Islâmico |