Modelo de Grinold e Kroner - cálculo do rendimento esperado de uma ação

O modelo de Grinold e Kroner - por vezes designado por modelo G-K - é uma teoria financeira que fornece uma fórmula para calcular a rendibilidade esperada de uma ação ou de um índice do mercado de acções relativamente a um ativo sem risco de crédito.

O modelo foi desenvolvido por Richard C. Grinold e Kenneth F. Kroner e tem sido uma ferramenta para analistas financeiros e gestores de investimentos.

Principais lições - Modelo de Grinold e Kroner

- O modelo de Grinold e Kroner é um quadro analítico que fornece uma fórmula para calcular a rendibilidade esperada de uma ação ou de um índice do mercado de acções.

- Tem em conta factores como o rendimento dos dividendos, a inflação esperada, o crescimento dos lucros, as variações das acções em circulação e as variações do rácio preço/lucros (P/E).

- As limitações do modelo incluem pressupostos simplistas, dependência de dados históricos, tratamento inadequado do risco, desconhecimento do sentimento do mercado e de factores comportamentais, não consideração de certas variáveis macroeconómicas, dificuldade em estimar os factores de produção e negligência das fricções do mercado e dos custos de transação.

- Contribuiu para a teoria financeira moderna e levou ao desenvolvimento de outros modelos, como o modelo Fed, que compara a rendibilidade dos lucros com a rendibilidade das obrigações do Tesouro a 10 anos como medida de avaliação do mercado.

A equação de Grinold e Kroner

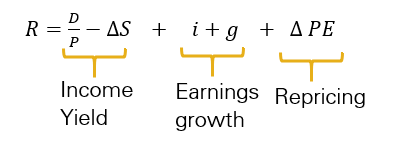

Este modelo estabelece que a rendibilidade esperada de uma ação ou de um índice do mercado de acções (E[R]) é a soma da rendibilidade dos dividendos, da inflação esperada, do crescimento dos lucros, das variações das acções em circulação e das variações do rácio preço/lucros (P/E).

A representação matemática do modelo de Grinold e Kroner é a seguinte

- E[R] = Div/P + i + g - ∆S + ∆(P/E)

Onde:

- Div/P representa o dividend yield, ou seja, o dividendo esperado para o próximo período dividido pelo preço atual.

- i é a taxa de inflação esperada, que indica a taxa de aumento do nível geral de preços dos bens e serviços.

- g é a taxa de crescimento real dos lucros. A soma do crescimento real e da inflação dá essencialmente o crescimento nominal.

- ∆S representa a variação do número de acções em circulação, sendo que um aumento do número de acções em circulação conduz a uma diminuição da rendibilidade esperada.

- ∆(P/E) representa as alterações no rácio P/E. Existe uma relação positiva entre as alterações no rácio BV e os retornos esperados (ou seja, expansão múltipla).

CFA Nível 3 (2021) | Expectativas do mercado de capitais: modelo Grinold-Kroner

Dados empíricos: Grinold, Kroner e Siegel (2011)

Num estudo realizado em 2011, Grinold, Kroner e Siegel forneceram uma estimativa empírica dos dados do modelo de Grinold e Kroner.

A sua investigação resultou numa estimativa do prémio de risco das acções entre 3,5% e 4%.

O prémio de risco das acções é a diferença entre o rendimento total esperado de um índice de acções ponderado pela capitalização e o rendimento de uma obrigação do Estado sem risco (neste caso, uma obrigação a 10 anos).

Isto significa, por exemplo, que se uma obrigação do Estado a 10 anos rende 3%, um investidor numa determinada ação (ou mercado de acções) pode esperar exigir um rendimento de 6,5% a 7% ao longo do tempo.

O oposto deste rendimento seria o rácio P/E (1/0,065 = 15,4x, 1/0,07 = 14,3x).

O modelo Fed

O controverso modelo Fed é uma extensão interessante do modelo Grinold e Kroner.

Este modelo compara a rendibilidade dos lucros (o inverso do rácio BV) com a rendibilidade nominal das obrigações do Tesouro a 10 anos.

Implica que, se a rendibilidade dos lucros for superior à rendibilidade das obrigações do Tesouro a 10 anos, as acções estão subavaliadas e vice-versa.

Embora tenha os seus críticos, o modelo do Fed é frequentemente utilizado como um indicador rápido e exato da avaliação do mercado.

Limitações do modelo Grinold Kroner

Embora o modelo forneça um quadro para a compreensão dos factores determinantes da rendibilidade das acções, também tem várias limitações.

Apresentamos de seguida algumas das principais limitações do modelo Grinold-Kroner:

Pressupostos simplistas

O modelo G-K baseia-se em pressupostos simplificadores que podem não refletir a complexidade dos mercados reais.

Por exemplo, parte do princípio de que os rendimentos esperados são determinados apenas pelos dividendos, pelo crescimento dos lucros e pelas alterações nos rácios de avaliação, negligenciando assim outros factores susceptíveis de influenciar os preços das acções.

Dependência de dados históricos

O modelo baseia-se fortemente em dados históricos para estimar os retornos futuros.

No entanto, o desempenho passado pode não ser um indicador fiável do desempenho futuro, particularmente durante períodos de mudanças significativas no mercado ou na estrutura.

Tratamento inadequado do risco

O modelo G-K parte do princípio de que os investidores apenas se preocupam com a média e a variância dos retornos, medidos pelo retorno esperado e pela volatilidade do mercado.

Este pressuposto não tem em conta a complexidade do risco, como o risco de cauda ou as distribuições não normais dos retornos.

Ignora o sentimento do mercado e os factores comportamentais

O modelo não tem em conta a influência do sentimento do mercado, da psicologia do trader/investidor ou dos enviesamentos comportamentais nos preços dos activos.

Estes factores podem ter um impacto significativo nos preços de mercado e podem levar a desvios em relação às previsões do modelo.

Não tomada em consideração de certas variáveis macroeconómicas

O modelo G-K não incorpora explicitamente certas variáveis macroeconómicas susceptíveis de afetar os preços dos activos, o que pode ter uma influência substancial na rendibilidade das acções.

Ignorar estes factores pode limitar a capacidade do modelo para prever com precisão os preços dos activos.

Falta de perspetiva global

O modelo G-K centra-se essencialmente em factores internos e pode não captar adequadamente o impacto da dinâmica dos mercados mundiais, do comércio internacional ou dos fluxos de capitais transfronteiras na rendibilidade das acções.

Dificuldade em estimar os factores de produção

O modelo G-K requer estimativas precisas de variáveis como as taxas de crescimento dos dividendos e as alterações nos rácios de avaliação.

No entanto, estas estimativas podem ser difíceis de determinar e pequenas alterações nos pressupostos podem conduzir a variações significativas nas rendibilidades previstas.

Negligencia as fricções do mercado e os custos de transação

O modelo pressupõe mercados sem fricções e não tem em conta os custos de transação, o impacto no mercado ou outras despesas relacionadas com o trading.

Na realidade, estes custos podem afetar significativamente os retornos do investimento e podem levar a desvios das previsões do modelo.

Conclusão

Uma grande parte das finanças está ligada ao conceito de expectativas. Se eu tomar esta decisão, o que é que vou receber?

O modelo de Grinold e Kroner fornece um quadro analítico para determinar a rendibilidade esperada de uma ação ou de um índice do mercado de acções.

Incorpora uma série de factores, tais como rendimentos de dividendos, inflação esperada, crescimento dos lucros reais, alterações nas acções em circulação e alterações no rácio preço/lucros.

Embora seja um modelo complexo, fornece aos investidores uma abordagem abrangente para avaliar os potenciais rendimentos.

O modelo também serve de base a outros modelos e análises financeiras, incluindo o modelo da Fed, dando um contributo significativo para a teoria financeira moderna.

| Corretores | Instrumentos financeiros | Comissões de corretagem (Euronext) | Nossa opinião |

|---|---|---|---|

| Conta de títulos, conta margem | Sem comissão para um volume mensal máximo de 100 000 euros, depois 0,20%. | XTB: Transacções sem comissões, mas com uma escolha de títulos limitada a 3.600 acções e 1.350 ETF. Conta de demonstração gratuita para testar a plataforma. | |

| O investimento envolve risco de perda | |||