V2-Ratio (V2R) - Maß für die Leistung und das Risiko von Investitionen.

Die V2-Ratio, die in der traditionellen Finanzliteratur weniger häufig thematisiert wird, ist ein Maß für die Performance und das Risiko von Investitionen.

Sie soll einen umfassenderen Einblick in die risikobereinigte Rendite eines Portfolios bieten.

Er konzentriert sich auf die Volatilität der Renditen und die Regelmäßigkeit der Outperformance im Vergleich zu einer Benchmark.

Wichtigste Erkenntnisse - Kennzahl V2

Verbesserte Risikobewertung :

Die V2-Ratio liefert eine differenziertere Messung der risikobereinigten Renditen, indem sie Anlagen/Portfolios, die unter dem Marktdurchschnitt liegen, stärker bestraft und dabei die Volatilität der Renditen berücksichtigt.

Vergleich mit dem Referenzindex :

Er ermöglicht es Händlern/Investoren, die Überschussrendite eines Vermögenswerts, eines Portfolios oder einer Strategie mit einem bestimmten Referenzindex zu vergleichen.

Verbesserung im Vergleich zu herkömmlichen Messungen :

Die V2-Kennzahl soll eine umfassendere Bewertung als herkömmliche Messgrößen wie Sharpe-, Informations- oder Sterling-Ratio bieten, indem sie die Bedeutung negativer Abweichungen vom Markt hervorhebt.

Berechnung und Komponenten

Die V2-Ratio kann wie folgt konzeptualisiert werden:

V2-Ratio = ER - PF × DR / σ

Wobei :

- ER = Überrendite (Rendite der Anlage - Rendite der Benchmark).

- PF = Penalty Factor (ein Wert > 1, um die Auswirkungen der Underperformance zu erhöhen).

- DR = Downside Risk (Maß für die Underperformance, kann eine negative Überschussrendite oder ein anderes Maß sein).

- σ = Standardabweichung der Überschussrenditen oder ein anderes Risikomaß.

In dieser Formel:

- Die Überschussrenditen (ER) liefern ein Maß für die Out- oder Underperformance der Anlage/des Portfolios im Vergleich zur Benchmark.

- Der Penalty-Faktor (PF) verstärkt die Auswirkungen der Underperformance (passt sich der Idee an, schlechte Renditen zu überstrafen).

- Das Abwärtsrisiko (DR) konzentriert sich auf die negativen Aspekte der Anlageperformance.

- Der Nenner, die Standardabweichung der Überschussrenditen (σ), dient als Risikomaß, ähnlich der Sharpe-Ratio.

Denken Sie daran, dass es sich hierbei um eine konzeptionelle Interpretation handelt.

Die tatsächliche Formel - V2R wird nicht häufig verwendet und ist nicht standardisiert - könnte variieren und sollte an spezifische Anlagestrategien und Risikopräferenzen angepasst werden.

Die Wahl von Komponenten wie dem Straffaktor und der Messung des Abwärtsrisikos würde davon abhängen, wie streng Sie eine unterdurchschnittliche Wertentwicklung bestrafen möchten und welche Aspekte des Risikoprofils der Anlage für Ihre Analyse am relevantesten sind.

Interpretation

- Ein höheres V2-Verhältnis weist auf eine günstigere risikobereinigte Rendite hin.

- Sie bedeutet, dass das Portfolio regelmäßig höhere Renditen als die Benchmark erwirtschaftet, wobei die Volatilität dieser Überschussrenditen geringer ist.

- Eine niedrigere V2-Ratio deutet auf eine weniger regelmäßige Outperformance oder eine höhere Volatilität der Überschussrenditen hin.

Python-Code der V2-Ratio

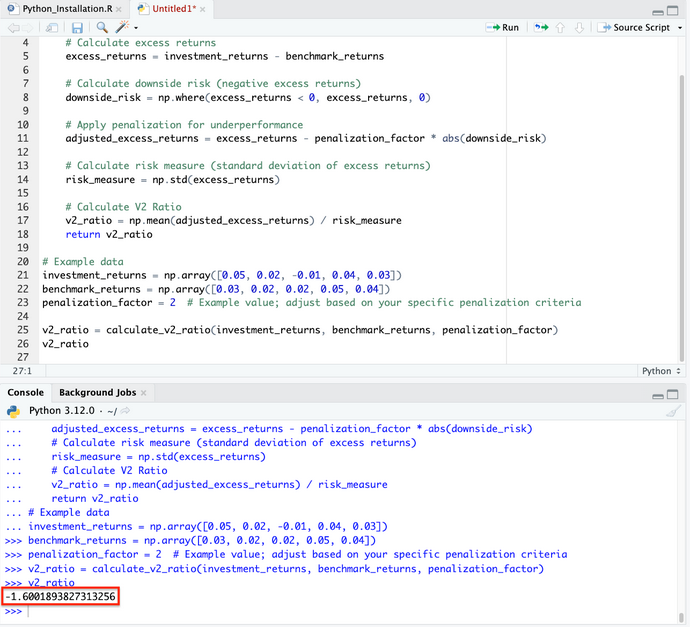

Hier ein Beispiel für die Implementierung der V2R in Python :

import numpy as np

def calculate_v2_ratio(investment_returns, benchmark_returns, penalization_factor):

# Calculate excess returns

excess_returns = investment_returns - benchmark_returns

# Calculate downside risk (negative excess returns)

downside_risk = np.where(excess_returns < 0, excess_returns, 0)

# Apply penalization for underperformance

adjusted_excess_returns = excess_returns - penalization_factor * abs(downside_risk)

# Calculate risk measure (standard deviation of excess returns)

risk_measure = np.std(excess_returns)

# Calculate V2 Ratio

v2_ratio = np.mean(adjusted_excess_returns) / risk_measure

return v2_ratio

# Example data

investment_returns = np.array([0.05, 0.02, -0.01, 0.04, 0.03])

benchmark_returns = np.array([0.03, 0.02, 0.02, 0.05, 0.04])

penalization_factor = 2 # Example value; adjust based on your specific penalization criteria

v2_ratio = calculate_v2_ratio(investment_returns, benchmark_returns, penalization_factor)

v2_ratio

(Achten Sie darauf, dass Sie jeglichen Code wie im Bild unten dargestellt einrücken).

Die berechnete Kennzahl V2, die auf der Grundlage der Renditen der Anlage und der Benchmark, die mit einem Straffaktor von 2 bereitgestellt wurden, berechnet wurde, beträgt etwa -1,60.

Dieser negative Wert zeigt an, dass die Rendite der Anlage nach Anwendung des Strafzinses für Underperformance geringer ist als die risikobereinigte Rendite des Referenzindex.

Die Auslegung der Kennzahl V2 hängt vom spezifischen Kontext der Anlage und den Marktbedingungen ab.

Der Penalty-Faktor kann je nach den verschiedenen Trading-/Anlagestrategien und der Risikobereitschaft angepasst werden.

Bedeutung

Risikobereinigte Performance

Die Kennzahl V2 ist besonders nützlich, um die Leistung eines Portfolios in Bezug auf Rendite und Risiko zu bewerten.

Sie vermittelt ein ausgewogenes Bild von der Qualität des Portfoliomanagements im Vergleich zu seiner Benchmark.

Portfoliomanagement

Für Portfoliomanager kann diese Kennzahl ein guter Indikator sein, um die Effektivität ihrer Trading-/Investmentstrategien zu beurteilen - insbesondere im Hinblick auf die Steuerung der Volatilität und die Erzielung regelmäßiger Überschussrenditen.

Entscheidungsfindung des Anlegers

Händler/Investoren können die V2-Ratio nutzen, um verschiedene Portfolios oder Fonds zu vergleichen, insbesondere wenn sie nach Optionen suchen, die ihren Referenzindex nicht nur übertroffen haben, sondern dies auch regelmäßig und mit geringerer Volatilität getan haben.

Vorteile

Betonung der Regelmäßigkeit

Die V2-Ratio legt einen starken Schwerpunkt auf die Regelmäßigkeit der Outperformance, ein wichtiger Aspekt für den Erfolg einer langfristigen Anlage.

Bewertung der Volatilität

Indem die Standardabweichung der Überrenditen in ihre Berechnung einbezogen wird, vermittelt die V2-Ratio einen Eindruck davon, wie volatil oder stabil die Wertentwicklung des Portfolios im Vergleich zu seinem Referenzindex ist.

Grenzen

Abhängigkeit vom Referenzindex

Wie bei vielen Leistungsindikatoren hängt die Wirksamkeit der V2-Ratio von der Wahl einer geeigneten Benchmark ab.

Eine schlecht gewählte Benchmark kann zu irreführenden Schlussfolgerungen führen.

Wenig verwendet

Die V2-Ratio wird nicht so häufig verwendet oder anerkannt wie andere Leistungskennzahlen wie die Sharpe-Ratio oder das Jensen-Alpha.

Dies könnte ihre Nützlichkeit in breiteren Kontexten der Investmentanalyse einschränken.

Möglichkeit, dass der kurzfristigen Volatilität zu viel Bedeutung beigemessen wird.

Die Bewertung der Volatilität ist wichtig, aber es besteht die Gefahr, dass kurzfristige Schwankungen die Kennzahl zu stark beeinflussen.

Dies könnte die langfristigen Performancetrends überlagern.

Schlussfolgerung

Die V2-Ratio ist ein wertvolles Instrument zur Bewertung der risikobereinigten Performance von Anlageportfolios, wobei der Schwerpunkt besonders auf der Konsistenz und Stabilität der Überschussrenditen im Vergleich zu einer Benchmark liegt.

Obwohl er eine differenziertere Sicht auf die Performance bietet als einige herkömmliche Messungen, hängt seine Wirksamkeit von der Wahl einer geeigneten Benchmark und einer ausgewogenen Interpretation ab, die sowohl die kurzfristige Volatilität als auch die langfristigen Performanceziele berücksichtigt.

Für Anleger und Portfoliomanager kann die V2-Ratio andere Performancemaße ergänzen, um ein umfassenderes Verständnis der Performancemerkmale eines Portfolios zu vermitteln.

| Broker | Finanzielle Unterstützung | Maklergebühren (Euronext) | Unsere Meinung |

|---|---|---|---|

| Wertpapierkonto, Konto auf Margin | Keine Kommissionen für ein maximales monatliches Volumen von 100.000 EUR, dann 0,20%. | XTB: Handel ohne Provisionen, aber mit einer begrenzten Auswahl an Wertpapieren von 3600 Aktien und 1350 ETFs. Kostenloses Demokonto, um die Plattform zu testen. | |

| Investieren birgt Verlustrisiken | |||

| Früher : Finanzkennzahlen von Unternehmen | Folgende : Wie Sie die besten Aktien für den Day-Trading finden |