نسبة V2 (V2R) – قياس أداء الاستثمار والمخاطر

إن نسبة V2، التي لا تتم مناقشتها كثيرًا في الأدبيات المالية التقليدية، هي مقياس لأداء الاستثمار والمخاطر.

وهي مصممة لتوفير رؤية أكثر اكتمالا لعائد المحفظة المعدل حسب المخاطر.

وهو يركز على تقلب العائدات واتساق الأداء المتفوق مقارنة بالمعيار المعياري.

الدروس الرئيسية - النسبة V2

تحسين تقييم المخاطر:

توفر نسبة V2 مقياسًا أكثر دقة للعوائد المعدلة حسب المخاطر من خلال فرض عقوبات شديدة على الاستثمارات/المحافظ التي يكون أداؤها ضعيفًا في السوق، مع الأخذ في الاعتبار تقلبات الأداء.

المقارنة مع المؤشر القياسي:

فهو يسمح للمتداولين/المستثمرين بمقارنة العائد الزائد للأصل أو المحفظة أو الإستراتيجية مقابل معيار محدد.

التحسين على القياسات التقليدية:

وتهدف نسبة V2 إلى تقديم تقييم أكثر شمولاً من المقاييس التقليدية مثل نسب شارب أو المعلومات أو الجنيه الاسترليني، مع التركيز على أهمية الانحرافات السلبية عن السوق.

الحساب والمكونات

يمكن تصور نسبة V2 على النحو التالي:

النسبة V2 = ER - PF × DR / σ

أو :

- ER = العائد الزائد (عائد الاستثمار - عائد المعيار)

- PF = عامل العقوبة (القيمة > 1 لزيادة تأثير الأداء الضعيف)

- DR = مخاطر الجانب السلبي (مقياس الأداء الضعيف، قد يكون عائدًا زائدًا سلبيًا أو مقياسًا آخر)

- σ = الانحراف المعياري للعوائد الزائدة أو أي مقياس آخر للمخاطر

في هذه الصيغة:

- توفر العوائد الزائدة (ER) مقياسًا للأداء المتفوق أو ضعف الأداء للاستثمار/المحفظة مقارنة بالمعيار القياسي.

- يعمل عامل العقوبة (PF) على تضخيم تأثير الأداء الضعيف (يتوافق مع فكرة الإفراط في معاقبة العوائد الضعيفة).

- تركز مخاطر الجانب السلبي (DR) على الجوانب السلبية لأداء الاستثمار.

- القاسم، الانحراف المعياري للعوائد الزائدة (σ)، بمثابة مقياس للمخاطر، على غرار نسبة شارب.

تذكر أن هذا تفسير مفاهيمي.

الصيغة الفعلية - V2R لا تستخدم على نطاق واسع وليست موحدة - يمكن أن تختلف ويجب أن تكون مصممة خصيصا لاستراتيجيات استثمار محددة وتفضيلات المخاطر.

يعتمد اختيار المكونات مثل عامل العقوبة وقياس المخاطر السلبية على مدى صرامة رغبتك في معاقبة الأداء الضعيف وجوانب ملف تعريف مخاطر الاستثمار الأكثر صلة بتحليلك.

تفسير

- تشير نسبة V2 الأعلى إلى أداء أكثر ملائمة للمخاطر المعدلة.

- وهو يعني ضمنا أن المحفظة تولد بانتظام عوائد أعلى من المؤشر المعياري، مع انخفاض تقلب هذه العائدات الزائدة.

- وتشير نسبة V2 المنخفضة إلى أداء متفوق أقل اتساقا أو تقلبات أكبر في العائدات الزائدة.

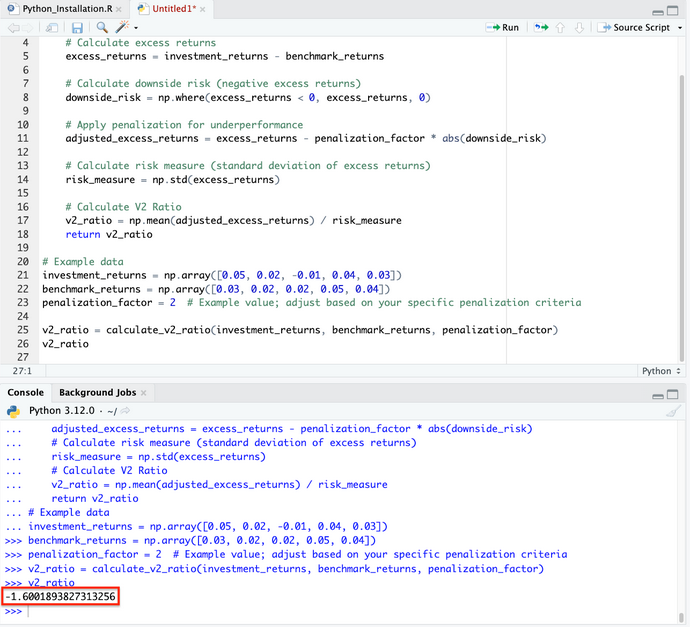

نسبة رمز بايثون V2

فيما يلي مثال لتطبيق V2R في بايثون:

import numpy as np

def calculate_v2_ratio(investment_returns, benchmark_returns, penalization_factor):

# Calculate excess returns

excess_returns = investment_returns - benchmark_returns

# Calculate downside risk (negative excess returns)

downside_risk = np.where(excess_returns < 0, excess_returns, 0)

# Apply penalization for underperformance

adjusted_excess_returns = excess_returns - penalization_factor * abs(downside_risk)

# Calculate risk measure (standard deviation of excess returns)

risk_measure = np.std(excess_returns)

# Calculate V2 Ratio

v2_ratio = np.mean(adjusted_excess_returns) / risk_measure

return v2_ratio

# Example data

investment_returns = np.array([0.05, 0.02, -0.01, 0.04, 0.03])

benchmark_returns = np.array([0.03, 0.02, 0.02, 0.05, 0.04])

penalization_factor = 2 # Example value; adjust based on your specific penalization criteria

v2_ratio = calculate_v2_ratio(investment_returns, benchmark_returns, penalization_factor)

v2_ratio

(تأكد من وضع مسافة بادئة لأي رمز كما هو موضح في الصورة أدناه).

تبلغ نسبة V2 المحسوبة، استنادًا إلى عوائد الاستثمار والمؤشر القياسي المقدم مع عامل عقوبة قدره 2، حوالي -1.60.

تشير هذه القيمة السلبية إلى أنه بعد تطبيق عقوبة الأداء الضعيف، يكون أداء الاستثمار أقل من أداء المؤشر القياسي بعد تعديل المخاطر.

يعتمد تفسير نسبة V2 على سياق الاستثمار المحدد وظروف السوق.

يمكن تعديل عامل العقوبة بناءً على استراتيجيات التداول/الاستثمار المختلفة ورغبة المخاطرة.

معنى

الأداء المعدل للمخاطر

تعتبر نسبة V2 مفيدة بشكل خاص لتقييم أداء المحفظة من حيث العائد والمخاطر.

وهو يعطي رؤية متوازنة لجودة إدارة المحافظ مقارنة بمؤشرها القياسي.

إدارة المحافظ

بالنسبة لمديري المحافظ، يمكن أن تكون هذه النسبة مؤشرا جيدا لتقييم فعالية استراتيجيات التداول / الاستثمار الخاصة بهم - وخاصة فيما يتعلق بإدارة التقلبات وتحقيق عوائد زائدة ثابتة.

اتخاذ قرار المستثمر

يمكن للمتداولين/المستثمرين استخدام نسبة V2 لمقارنة المحافظ أو الصناديق المختلفة، خاصة عند البحث عن الخيارات التي لم تتفوق فقط على معيارها القياسي، ولكنها فعلت ذلك باتساق وتقلب أقل.

فوائد

التركيز على الانتظام

تركز نسبة V2 بشدة على اتساق الأداء المتفوق، وهو جانب مهم لنجاح الاستثمار على المدى الطويل.

تقييم التقلب

من خلال تضمين الانحراف المعياري للعوائد الزائدة في حسابها، تعطي نسبة V2 فكرة عن تقلب أو استقرار أداء المحفظة مقارنة بمعيارها القياسي.

حدود

الاعتماد على المعيار

وكما هو الحال مع العديد من مؤشرات الأداء، تعتمد فعالية نسبة V2 على اختيار المعيار المرجعي المناسب.

يمكن أن يؤدي المعيار الذي تم اختياره بشكل سيئ إلى استنتاجات مضللة.

تستخدم قليلا

نسبة V2 ليست شائعة الاستخدام أو معروفة مثل مقاييس الأداء الأخرى مثل نسبة شارب أو ألفا جنسن.

وهذا يمكن أن يحد من فائدته في سياقات تحليل الاستثمار الأوسع.

إمكانية التركيز بشكل مفرط على التقلبات على المدى القصير

من المهم تقييم التقلبات، ولكن هناك خطر من أن تؤثر التقلبات قصيرة المدى على النسبة بشكل كبير.

وهذا يمكن أن يطغى على اتجاهات الأداء على المدى الطويل.

خاتمة

تعتبر نسبة V2 أداة قيمة لتقييم أداء المحافظ الاستثمارية المعدل حسب المخاطر، مع التركيز بشكل خاص على اتساق واستقرار العائدات الزائدة مقارنة بالمعيار المعياري.

ورغم أنه يقدم رؤية أكثر دقة للأداء مقارنة ببعض المقاييس التقليدية، فإن فعاليته تعتمد على اختيار معيار مرجعي مناسب وتفسير متوازن يأخذ في الاعتبار كلاً من التقلبات على المدى القصير وأهداف الأداء على المدى الطويل.

بالنسبة للمستثمرين ومديري المحافظ، يمكن لنسبة V2 أن تكمل مقاييس الأداء الأخرى لتوفير فهم أكثر اكتمالا لخصائص أداء المحفظة.

| الوسطاء | الأدوات المالية | رسوم الوساطة (يورونكست) | رأينا |

|---|---|---|---|

| حساب الأوراق المالية، حساب الهامش | بدون عمولة لحجم شهري بحد أقصى 100,000 يورو، ثم 0.20%. | XTB: تداول بدون عمولة، ولكن مع اختيار الأوراق المالية التي تقتصر على 3,600 سهم و1,350 من صناديق المؤشرات المتداولة. حساب تجريبي مجاني لاختبار المنصة. | |

| الاستثمار ينطوي على مخاطر الخسارة | |||

| سابق : النسب المالية للشركة | التالية : كيف تجد أفضل الأسهم للتداول اليومي |