Calcular el apalancamiento operativo para determinar la rentabilidad de una empresa

El apalancamiento operativo es un ratio financiero que mide el porcentaje de costes fijos en relación con los costes variables y los costes totales.

Suele utilizarse para calcular el punto de equilibrio y es una medida clave para determinar la rentabilidad de una empresa.

El ratio de apalancamiento operativo puede expresarse de la siguiente manera:

- Apalancamiento operativo = (Costes fijos totales / Costes totales)

En un escenario de bajo apalancamiento operativo, esto significa que una gran proporción de las ventas de la empresa son en forma de costes variables, por lo que sólo incurre en estos costes cuando se produce una venta.

En este caso, la empresa obtiene un beneficio menor por cada venta adicional que realiza, pero también significa que no necesita generar un gran volumen de ventas para cubrir su menor base de costes fijos.

El nivel de apalancamiento operativo de una empresa puede verse afectado por muchos factores, como su modelo de negocio, su sector y su etapa de crecimiento.

Por ejemplo, las empresas con elevados costes de capital inicial, como en I+D o fabricación, tendrán generalmente un mayor apalancamiento operativo que las empresas con menores costes iniciales.

Las nuevas empresas y las empresas en fase inicial también tienden a tener un mayor apalancamiento operativo que las empresas más consolidadas. Esto se debe a que a menudo tienen costes fijos elevados pero ingresos bajos, ya que todavía están en proceso de ampliación.

El apalancamiento operativo puede ser un arma de doble filo. Por un lado, puede generar mayores beneficios cuando aumentan las ventas.

Sin embargo, también puede magnificar las pérdidas cuando las ventas disminuyen. Por eso es importante que los inversores conozcan el apalancamiento operativo de una empresa antes de invertir.

Ejemplos de apalancamiento operativo

Las empresas de software suelen tener un elevado apalancamiento operativo.

Esto se debe a que sus costes están relacionados principalmente con el desarrollo y la comercialización. No hay costes variables elevados asociados a cada venta como en la fabricación.

Si una empresa de software tiene un gran número de ventas, puede ser muy rentable. Esto suele ser cierto para muchos negocios digitales en general.

El comercio minorista es otro ejemplo de apalancamiento operativo. Las tiendas tienen costes fijos elevados, como el alquiler y los salarios del personal.

Sin embargo, sus costes variables son bajos porque sólo tienen que comprar existencias cuando se venden. Esto significa que un pequeño aumento de las ventas puede dar lugar a un gran aumento de los beneficios.

El inconveniente es que una pequeña caída de las ventas también puede dar lugar a una gran caída de los beneficios. Esta es la razón por la que muchos minoristas quiebran durante las recesiones económicas.

Apalancamiento operativo y beneficios

El apalancamiento operativo es un factor clave en los beneficios. Cuanto mayor sea el ratio, mayor será el potencial de beneficios.

Sin embargo, es importante recordar que el apalancamiento operativo también aumenta el riesgo. De hecho, una pequeña caída de las ventas puede tener un efecto desproporcionado en los beneficios.

Por lo tanto, los inversores deben considerar detenidamente el apalancamiento operativo de una empresa antes de invertir. También deben vigilar de cerca las ventas de la empresa para asegurarse de que cumplen las expectativas.

Apalancamiento operativo y umbral de rentabilidad

El umbral de rentabilidad es el nivel de ventas en el que una empresa no tiene beneficios ni pérdidas.

Se calcula dividiendo los costes fijos por el margen de contribución (ventas menos costes variables).

Fórmula del apalancamiento operativo

La fórmula del apalancamiento operativo es la siguiente

- Apalancamiento operativo = (Costes fijos totales / Costes totales)

Para calcular el umbral de rentabilidad, necesitamos saber dos cosas: los costes fijos y los costes variables.

Los costes fijos son los que no varían con el volumen de ventas, como el alquiler y los seguros.

Los costes variables son los que tienden a cambiar con el volumen de ventas, como las materias primas y la mano de obra (por ejemplo, comisiones, primas, cantidad de ayuda necesaria).

El margen de contribución es la diferencia entre las ventas y los costes variables.

Representa la proporción de cada venta que está disponible para cubrir los costes fijos y contribuir a los beneficios.

Así, el umbral de rentabilidad puede calcularse de la siguiente manera:

- Punto de equilibrio = Costes fijos / Margen de contribución

Por ejemplo, supongamos que una empresa tiene unos costes fijos de 100.000 dólares y un margen de contribución del 20%.

Esto significa que por cada dólar de ventas, la empresa dispone de 0,20 dólares para cubrir los costes fijos y contribuir a los beneficios.

Para calcular el umbral de rentabilidad, basta con dividir los costes fijos por el margen de contribución:

- Punto de equilibrio = 100.000 $ / 20% = 500.000 $.

Esto significa que la empresa debe generar 500.000 $ en ventas para alcanzar el punto de equilibrio.

Cualquier venta por encima de esta cantidad dará lugar a un beneficio, mientras que cualquier venta por debajo de esta cantidad dará lugar a una pérdida.

Ejemplo de umbral de rentabilidad

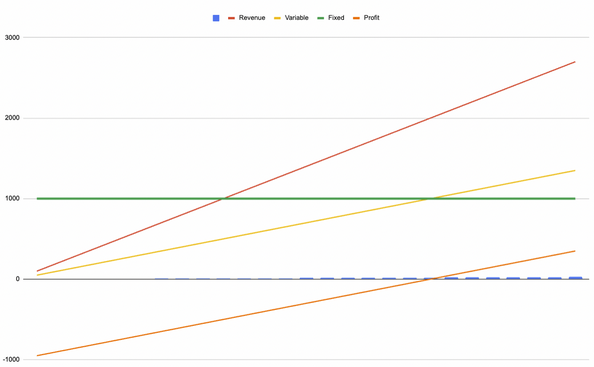

Consideremos una empresa con las siguientes características

- Coste fijo de 1.000 $ al mes

- Ingresos de 100 $ por venta

- Costes de 50 $ por venta

El gráfico siguiente muestra este negocio.

La línea verde muestra los costes fijos. La línea amarilla muestra los costes variables, la roja los ingresos y la naranja los beneficios.

Gráfico de equilibrio que muestra los costes fijos, los costes variables, los ingresos y los beneficios.

Según estos datos económicos, la empresa alcanzará el punto de equilibrio en la 20ª venta porque los ingresos (20 * 100 $ = 2.000 $) serán superiores a la suma de los costes fijos (1.000 $) y los costes variables (20 * 50 $ = 1.000 $).

Cuando los empresarios hablan de "escala", suelen referirse a una empresa que tiene un volumen de ventas suficiente para superar sus costes variables y no variables.

Para una empresa de medios de comunicación, por ejemplo, los costes suelen ser los de creación de contenidos y marketing. En este caso, "escala" significa, por tanto, conseguir un cierto número de visitas para producir suficientes ingresos que superen los costes totales.

Importancia del umbral de rentabilidad

El umbral de rentabilidad es importante por dos razones.

En primer lugar, nos indica el nivel mínimo de ventas que debe generar una empresa para evitar pérdidas.

En segundo lugar, es un objetivo que los directivos deben alcanzar.

Si una empresa está actualmente por debajo de su umbral de rentabilidad, la dirección sabe que debe tomar medidas para aumentar las ventas.

Por otro lado, si una empresa ya está por encima de su umbral de rentabilidad, sabe que va por buen camino y puede continuar con su estrategia actual.

En ambos casos, el umbral de rentabilidad es una herramienta útil para gestionar una empresa.

¿Qué puede decir el apalancamiento operativo sobre el riesgo empresarial?

El apalancamiento operativo es un motor clave de los beneficios, pero también aumenta el riesgo.

De hecho, una pequeña caída de las ventas puede tener un efecto desproporcionado en los beneficios.

Por tanto, los inversores deben examinar detenidamente el apalancamiento operativo de una empresa antes de invertir. También deben vigilar de cerca las ventas de la empresa para asegurarse de que cumplen las expectativas.

Grado de apalancamiento operativo (DOL)

El grado de apalancamiento operativo (DOL) es una medida del cambio en los beneficios operativos de una empresa en respuesta a un cambio en las ventas.

Se calcula dividiendo la variación porcentual de los beneficios por la variación porcentual de las ventas. Es aproximadamente igual a la variación del EBIT dividida por la variación de los ingresos.

Un DOL más alto significa que los beneficios de una empresa son más sensibles a los cambios en las ventas.

Por lo tanto, un DOL alto suele considerarse más arriesgado que un DOL bajo.

Sin embargo, es importante recordar que un DOL alto también puede dar lugar a mayores beneficios si aumentan las ventas, por lo que es posible equilibrar ambos, como sugiere el término "apalancamiento".

| Corredores | Instrumentos financieros | Comisiones de corretaje (Euronext) | Nuestra opinión |

|---|---|---|---|

| Cuenta de valores, cuenta de margen | Sin comisiones para un volumen mensual máximo de 100.000 euros, después 0,20%. | XTB: Trading sin comisiones, pero con una selección de valores limitada a 3.600 acciones y 1.350 ETF. Cuenta demo gratuita para probar la plataforma. | |

| Invertir implica un riesgo de pérdida | |||

FAQ - Apalancamiento operativo

¿Cuál es la diferencia entre apalancamiento operativo y apalancamiento financiero?

El apalancamiento operativo es una medida de la variación de los beneficios de una empresa en respuesta a una variación de las ventas.

El apalancamiento financiero es una medida de la producción o el valor de los fondos propios de una empresa en relación con el importe de su deuda.

¿Qué es el apalancamiento operativo (OL)?

El grado de apalancamiento operativo (OL) mide en qué medida varían los beneficios de explotación de una empresa ante un cambio en las ventas.

Se calcula dividiendo la variación porcentual de los beneficios por la variación porcentual de las ventas.

Un mayor DOL significa que los beneficios de la empresa son más sensibles a los cambios en las ventas.

¿Por qué es importante el umbral de rentabilidad?

El umbral de rentabilidad es importante porque nos indica el nivel mínimo de ventas que debe generar una empresa para evitar pérdidas.

También es un objetivo que los directivos deben alcanzar. Si una empresa está actualmente por debajo de su umbral de rentabilidad, la dirección sabe que debe tomar alguna medida para aumentar las ventas.

Por otro lado, si una empresa ya está por encima de su umbral de rentabilidad, la dirección sabe que va por buen camino y puede continuar con su estrategia actual.

En cualquier caso, el umbral de rentabilidad es una herramienta útil para gestionar una empresa.

Resumen - Apalancamiento operativo

El apalancamiento operativo es una medida de la variación del volumen de negocio de una empresa en relación con las variaciones del coste de los bienes vendidos y otros costes variables.

Cuanto mayor es el apalancamiento operativo, más sensibles son los beneficios de la empresa a las variaciones de las ventas. En general, los inversores deben tener cuidado con las empresas con un elevado apalancamiento operativo porque son más arriesgadas.

En consecuencia, las empresas con un elevado apalancamiento operativo suelen tener costes de capital más elevados y valoraciones más bajas, en igualdad de condiciones.

El apalancamiento operativo se calcula dividiendo las ventas de una empresa por sus costes operativos. La cifra resultante se multiplica por el margen de explotación de la empresa. Esta cifra indica cuánto deben aumentar o disminuir las ventas para que la empresa alcance el punto de equilibrio.

Por ejemplo, si una empresa tiene un apalancamiento operativo de 2 y sus ventas disminuyen un 10%, sus beneficios disminuirán un 20%. Por el contrario, si sus ventas aumentan un 10%, sus beneficios aumentarán un 20%.

Los inversores deben conocer el apalancamiento operativo de una empresa antes de invertir. Las empresas con un elevado apalancamiento operativo son más arriesgadas, y esto debe tenerse en cuenta a la hora de tomar decisiones de negociación e inversión en los mercados.