Bonos ligados a la inflación y TIPS: Introducción

Los bonos ligados a la inflación (ILB), también conocidos como bonos protegidos contra la inflación o linkers, son un tipo de valor de renta fija cuyo principal está indexado a la tasa de inflación o deflación.

El concepto de bonos ligados a la inflación no es nuevo. La gente quiere poseer valores que les proporcionen un flujo regular de ingresos, pero también protección contra la inflación.

Si el principal está indexado a la tasa de inflación, el titular de un valor vinculado a la inflación no tiene que preocuparse de que sus ingresos caigan en términos reales.

Los bonos indexados a la inflación han existido de una forma u otra desde al menos el siglo XVIII. La Massachusetts Bay Company emitió un bono vinculado a la inflación en 1780.

El gobierno británico emitió bonos ligados a la inflación (ILG) en 1981 y el gobierno estadounidense emitió valores protegidos contra la inflación (TIPS) en 1997.

Sin embargo, la mayoría de los valores de renta fija son valores tradicionales de tipo nominal. Esto causa problemas cuando el efectivo y los rendimientos de los bonos dejan de generar rendimientos eficientes, obligando a los inversores a buscar alternativas.

La cuestión de los rendimientos nominales del cero por ciento

Los bancos centrales de los países desarrollados prefieren mantener la inflación en un porcentaje positivo bajo.

Tradicionalmente, su objetivo se sitúa en torno al 2% anual, con la idea de que se trata de un objetivo simétrico o medio. Si los tipos de los bonos se acercan a cero, significa que son más que inútiles para aumentar su poder adquisitivo a lo largo del tiempo.

Los inversores pueden seguir utilizando los bonos como una forma de preservar la riqueza y los operadores pueden utilizarlos como un medio de especular sobre la trayectoria futura de los tipos de interés. Pero el uso estándar de los bonos - la generación de ingresos - ya no existe.

Dado que las economías de mercado desarrolladas tienen tanta deuda y otros pasivos en relación con los ingresos, los bonos están más cerca de ser un vehículo de endeudamiento que una inversión tradicional.

Los rendimientos nominales no pueden bajar de cero o un poco menos. Después de eso, los incentivos para que prestamistas y prestatarios estimulen la creación de crédito no cambian mucho.

Los prestamistas siguen teniendo que ser cautos sobre a quién prestan. Y pasado un tiempo, unos tipos más bajos no van a animar a la gente a embarcarse en proyectos e inversiones que ayuden a financiar el gasto en la economía real.

La tasa de rendimiento adicional de un bono nominal no es muy alta cuando su rendimiento ya es cercano a cero.

Hay pocas ventajas en términos de precio y muchas desventajas si la inflación repunta y los tipos reales se normalizan, por ejemplo.

Este problema de los bajos rendimientos de los bonos nominales también conlleva otros problemas.

Los bonos no pueden utilizarse para diversificar el riesgo de la renta variable si su precio no puede subir mucho.

Además, el bajo tipo de descuento de los beneficios significa que el precio de prácticamente todos los activos financieros es alto. Esto reduce su potencial de revalorización. También crea un terrible potencial de caída en la otra dirección en caso de una fuerte caída de los beneficios o una subida de los tipos de interés.

También debilita la moneda, porque menos gente quiere tener divisas y bonos. Los bonos son simplemente un flujo de dinero fiduciario a largo plazo. Son una promesa de entregar dinero a lo largo del tiempo. Si ni el efectivo ni los bonos rinden mucho, la gente querrá deshacerse cada vez más de este dinero.

Inversores en bonos nacionales e internacionales

También existe una diferencia entre los deseos de los inversores nacionales e internacionales cuando se trata de un mercado de bonos concreto.

Los inversores nacionales están interesados en el rendimiento real. En otras palabras, cuál es el rendimiento nominal del bono en relación con la tasa de inflación. Cuanto mayor sea el rendimiento real, mejor.

Los inversores extranjeros están más interesados en la divisa. Si invierten en un bono denominado en USD, por ejemplo, y su moneda nacional es el euro, tienen que preocuparse por las fluctuaciones del tipo de cambio.

El coste de la cobertura también influye en el rendimiento de los bonos y en los tipos de cambio relativos. Esto es especialmente cierto en el caso de una divisa internacional como el dólar.

Un trader de la UE que cambia euros por bonos del Tesoro de EE.UU. está haciendo una apuesta que implica :

- el cupón del bono

- las variaciones de los tipos de interés estadounidenses (nominales para un bono a tipo fijo, reales para un bono indexado a la inflación)

- la evolución del tipo de cambio EUR/USD.

Para un inversor nacional, si el rendimiento nominal es tan bajo que se sitúa en cierta medida por debajo de la inflación, sabe que su poder adquisitivo se erosionará con el tiempo.

Para un inversor extranjero, si el rendimiento del bono es bajo y EE.UU. tiene que crear dinero y emitir mucha deuda para hacer frente a sus intratables problemas financieros, tiene que preocuparse de que le devuelvan el dinero en una moneda devaluada.

Por eso, históricamente, cuando un país debía moneda a otro, a menudo se denominaba en oro para evitar que simplemente imprimieran lo que necesitaban en términos nominales (por ejemplo, Alemania y sus reparaciones de guerra en la década de 1920, que esencialmente garantizaban enormes problemas de inflación).

El caso de China y su propiedad de deuda estadounidense

China posee un gran número de bonos estadounidenses, por lo que actualmente se encuentra en un dilema. Los bonos no rinden mucho y EE.UU. está imprimiendo dinero (y seguirá haciéndolo) para reducir su deuda con el tiempo, lo que provocará una devaluación del dólar.

Además, la creciente influencia de China en el mundo está creando un conflicto geopolítico con Estados Unidos y algunos países europeos. Esto crea ciertos riesgos de suspensión de los pagos del servicio de la deuda del Tesoro estadounidense si las relaciones se deterioran lo suficiente.

Con el tiempo, por tanto, China querrá alejarse de esta deuda. Quiere comprar los activos que sabe que necesita.

Comprará activos, divisas y sustitutos probados de divisas como el oro. También necesitan petróleo, ya que dependen de las importaciones, así que van a comprarlo.

No sólo comprarán petróleo y materias primas, sino también productores de materias primas, porque sólo pueden tener una cierta cantidad de acciones de materias primas.

China también comprará otro tipo de empresas que puedan considerarse reservas de riqueza, en lugar de exponerse a bonos denominados en dólares depreciados.

Además, cuando los tipos de interés están anclados en niveles muy bajos en la mayoría de los mercados desarrollados, la volatilidad de las divisas debe aumentar, a menos que se refleje en la volatilidad económica.

Los tipos de interés están anclados en niveles muy bajos a corto plazo o incluso a más largo plazo mediante políticas como el control de la curva de rendimientos (YCC).

En este caso, las divisas se convierten en el principal canal de negociación de las perspectivas económicas relativas de los distintos países.

Demanda de bonos ligados a la inflación

El interés por los bonos ligados a la inflación ha aumentado a medida que los tipos de interés en los mercados desarrollados se han vuelto extremadamente bajos y, en algunos casos, negativos.

Esto ha afectado no sólo al efectivo, sino también a los bonos nominales tradicionales.

La gente quiere y necesita alternativas.

Pueden recurrir a reservas de riqueza no fiduciarias como el oro, los metales preciosos y determinadas materias primas.

Pueden recurrir a otras divisas y a otros países que no se enfrentan a estos problemas de bajo rendimiento. Si los bajos rendimientos son representativos de Occidente, no lo son en general de Oriente y de muchos otros mercados emergentes cíclicos.

Pueden estar interesados en ciertos tipos de renta variable que implican la venta de productos que la gente necesita y que coinciden con la dirección de la economía.

También existen bonos ligados a la inflación que eliminan el "techo de precios" de los bonos nominales (ya que los rendimientos nominales de los bonos no pueden bajar más que los rendimientos reales). Los rendimientos y los precios se mueven a la inversa.

¿Cómo funcionan los bonos ligados a la inflación?

Los bonos ligados a la inflación son un tipo de cobertura contra la inflación.

Están vinculados al coste de los bienes de consumo medido por un tipo de índice de inflación. El índice más común es el Índice de Precios al Consumo (IPC).

Con un bono vinculado a la inflación, el principal (valor nominal) aumenta con la inflación.

¿Son los bonos ligados a la inflación una buena inversión?

Como cualquier otra cosa, los bonos ligados a la inflación no deben sobrevalorarse. Pueden formar parte de una cartera para protegerse de la inflación.

Son una alternativa a los bonos nominales. Tradicionalmente, la inflación es mala para los bonos.

Si alguien está sentado sobre una pila de bonos ordinarios y la inflación sube, sus bonos perderán gran parte de su valor en términos de capital y poder adquisitivo real.

Lo ideal sería que las carteras estuvieran cuidadosamente equilibradas entre varias clases de activos, países y divisas.

¿Quién emite bonos ligados a la inflación?

Los gobiernos de EE.UU. y el Reino Unido son los principales emisores de bonos ligados a la inflación a nivel soberano, en forma de TIPS y Gilts ligados a la inflación (ILGs) respectivamente.

Muchos otros gobiernos también los emiten.

¿Qué gobiernos y países tienen más bonos ligados a la inflación?

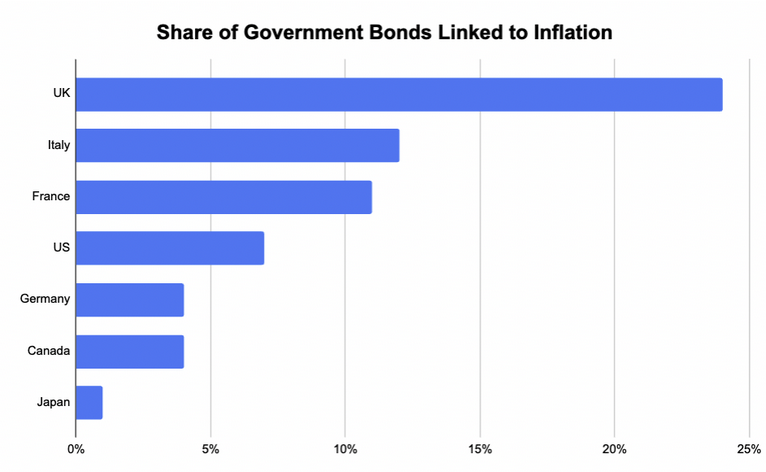

El Reino Unido es tradicionalmente el mercado con mayor porcentaje de deuda vinculada a la inflación, con alrededor de una cuarta parte de la deuda soberana.

Le siguen Italia y Francia, con algo más del 10%.

Estados Unidos siempre ha tenido entre un 5% y un 10% de su deuda pública vinculada a la inflación.

Alemania y Canadá rondan el 5%.

Japón ronda el 1%.

¿Por qué invertir en bonos ligados a la inflación si la inflación es baja?

Los precios de los activos son los que son porque tienen en cuenta las expectativas. Lo que se sabe ya se tiene en cuenta en el precio.

La baja inflación ya se tiene en cuenta en el precio de los bonos ligados a la inflación, porque los operadores asumen que la Reserva Federal será capaz de controlar la inflación en torno a su mandato de alrededor del dos por ciento.

Tasa de inflación implícita a 10 años (deducida de los bonos TIPS estadounidenses a 10 años)

Tasa de inflación implícita a 30 años

¿Por qué los TIPS tienen un rendimiento negativo?

El rendimiento de un bono TIPS es igual al rendimiento del bono del Tesoro correspondiente menos la tasa de inflación esperada durante la vida del bono.

Cuando el rendimiento de los bonos del Tesoro es inferior a la tasa de inflación, los bonos TIPS correspondientes tienen un rendimiento negativo.

Si un bono del Tesoro estadounidense tiene un rendimiento del 1% y la inflación se estima en el 2%, los bonos TIPS correspondientes tendrán un rendimiento de menos 1% (100 puntos básicos negativos).

Si la inflación alcanzara el 3%, el rendimiento del bono TIPS sería de menos 1% más 3%, es decir, un 2% en total.

Cuando vence un bono TIPS, usted recibe el capital ajustado o el capital original, el mayor de los dos.

¿Con qué frecuencia se ajustan los TIPS a la inflación?

Los TIPS siempre se ajustan a la inflación cuando el mercado está abierto (de 8 de la mañana a 5 de la tarde, hora del este, de lunes a viernes, excepto festivos).

Los precios de los TIPS se mueven en línea con las expectativas de inflación.

Cada seis meses, los bonos TIPS están sujetos a ajustes por inflación, conocidos como ajustes semestrales por inflación.

Estos ajustes son tratados como ingresos imponibles por el IRS para los comerciantes con sede en EE.UU.. Se trata de una forma de "ingresos fantasma", lo que significa que no verá este dinero hasta que venda el bono o éste venza.

Algunas personas mantienen TIPS en una cuenta de jubilación con impuestos diferidos para evitar estas complicaciones fiscales.

¿Qué ocurre con los TIPS en caso de deflación?

El principal se ajustaría a la baja. Además, sus pagos semestrales de intereses serían más bajos que si el IPC se mantuviera igual o más alto.

¿Cuáles son las ventajas de los bonos ligados a la inflación en comparación con los bonos nominales normales?

Mientras que los rendimientos nominales están limitados en su caída, lo que tiene el efecto de limitar la subida de los precios, los rendimientos reales no lo están.

Los bonos ligados a la inflación se valoran sobre la base de los rendimientos reales, que corresponden al tipo de interés nominal menos la inflación.

La relación entre los tipos de interés nominales (i), los tipos de interés reales (r) y la inflación (π) se representa mediante lo que comúnmente se conoce como la ecuación de Fisher (en honor al economista y estadístico estadounidense Irving Fisher):

i = r + π

Los tipos de interés reales se obtienen reordenando la ecuación:

r = i - π

La inflación puede subir mucho más que los tipos nominales. En este caso, los bonos ligados a la inflación verían su principal ajustado al alza.

En el caso de un bono de tipo nominal, el aumento de la inflación debería provocar la caída de su valor, ya que los operadores quieren más compensación por mantenerlo. (La excepción es cuando los tipos reales caen en una cantidad igual o mayor).

Países con bonos ligados a la inflación

Estados Unidos

Los TIPS estadounidenses son los más populares internacionalmente, ya que están denominados en USD, la principal moneda de reserva del mundo.

Reino Unido

Los gilts británicos son emitidos por la Oficina de Gestión de la Deuda del Reino Unido y están indexados al índice de precios al consumo.

El Reino Unido también tiene bonos minoristas emitidos por National Savings and Investments (NS&I), que también están indexados al RPI.

Francia

Francia tiene bonos ligados a la inflación (OAT), a menudo denominados OATi u OAT€i.

La OATi está indexada al IPC francés (excluido el tabaco). El OAT€I está indexado al IPCA de la UE (también excluido el tabaco).

Alemania

Alemania emite el iBund y el iBobl.

Se indexan del mismo modo que el OAT€I sobre el IPCA de la UE, excluido el tabaco.

Italia y Grecia

Italia y Grecia también ofrecen bonos en euros, indexados al IPCA de la UE excluido el tabaco.

Italia también ha emitido bonos ligados a la inflación para inversores particulares (BTP Italia), indexados al IPC italiano excluido el tabaco.

España

España tiene bonos indexados a la inflación: Bonos indexados del Estado y Obligaciones indexadas del Estado.

Estos bonos también están indexados al mismo índice que los demás países de la UE, es decir, el IPCA de la UE excluido el tabaco.

Suecia

Suecia tiene bonos del Tesoro indexados a la inflación y al IPC sueco.

Japón

Japón tiene su JGBi indexado a la inflación.

Está indexado al IPC nacional excluyendo los precios de los alimentos frescos (un tipo de inflación subyacente).

Canadá

Canadá emite lo que denomina un bono de rendimiento real (RRB).

Está indexado al IPC total de Canadá.

Australia

Australia emite bonos indexados al capital.

Están indexados a un índice de inflación que toma la media ponderada de las ocho capitales.

Hong Kong

Hong Kong emite bonos minoristas indexados a la inflación llamados iBonds.

Están vinculados al índice compuesto de precios al consumo de la ciudad-estado (CCPI).

Rusia

Rusia emite bonos del gobierno federal (GKO-OFZ).

Están indexados al IPC ruso.

India

India emite lo que denomina bonos ligados a la inflación.

Su principal se ajusta al alza o a la baja según el IPC del país.

(La India se ha basado tradicionalmente en el Índice de Precios al por Mayor (IPM) para medir la inflación, que mide los cambios en los precios de los productos al por mayor en lugar de los precios al consumo. Sin embargo, India ha adoptado más recientemente el Índice de Precios al Consumo (IPC), que también se utiliza más en el resto del mundo).

Israel

El Ministerio de Finanzas israelí emite letras del Tesoro indexadas al IPC del país.

América Latina

México y algunos países latinoamericanos también emiten bonos vinculados a la inflación.

Sus medidas de inflación también se denominan con términos diferentes, pero son esencialmente una forma de índice de precios al consumo.

México

México tiene Udibonos, indexados a los IDU.

Brasil

Brasil emite Notas do Tesouro Nacional: Series B y C. La serie B está indexada a un índice denominado IPCA. La Serie B está indexada al IGP-M.

Argentina

Argentina tiene lo que se conoce como Bonos CER. CER es el acrónimo de Coeficiente de Estabilización de Referencia.

Está vinculado al indicador IPC del INDEC.

Colombia

Colombia emite COLTES, indexados al IPC a través de la UVR (un tipo de aproximación al valor real).

Brókers de CFD sobre bonos

Conclusión

Los bonos ligados a la inflación (ILB) son cada vez más demandados por los traders e inversores como alternativa a los bonos nominales de bajo rendimiento.

Cada vez más, muchos participantes en el mercado querrán salir de los bonos nominales por diversas razones.

Está la falta de rendimiento (a menudo negativo en términos reales).

También está la reducción de la diversificación del riesgo y el riesgo de ser reembolsado en moneda depreciada cuando los tipos de interés sean tan bajos que la gente pierda interés en mantener la moneda (los bonos son una promesa de entregar moneda a lo largo del tiempo).

Mientras que los inversores buscan tradicionalmente otras reservas para la inflación como el oro, los metales preciosos, ciertas materias primas y la renta variable, y otros lugares donde los bonos nominales aún tienen rendimientos respetables, los bonos ligados a la inflación pueden convertirse en una parte cada vez más importante de esta asignación.

Es probable que el aumento de la asignación a bonos ligados a la inflación y a algunas o todas estas alternativas, así como a otras, sea una tendencia creciente en el futuro.

Los inversores tratarán de diversificar con prudencia frente a un conjunto único de riesgos y retos de futuro asociados a las inversiones en bonos nominales tradicionales.