¿Qué es un broker creador de mercado?

Los creadores de mercado son proveedores de liquidez que proporcionan cotizaciones tanto en el lado de la oferta como en el de la demanda del mercado de forma continua, independientemente de sus propias opiniones sobre los futuros movimientos del activo.

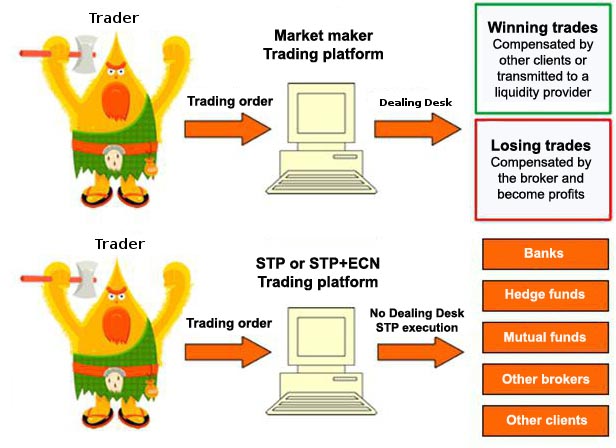

Cuando opera, su contraparte, la persona al otro lado de su operación, es, por lo tanto, un creador de mercado. Los creadores de mercado tienen muchos nombres, como proveedor de liquidez, broker Dealing Desk o broker Market Maker (MM).

Cuando quiera comprar o vender un instrumento financiero como un par de divisas, oro o criptodivisas, lo más probable es que esté tratando con un creador de mercado.

Los creadores de mercado son las contrapartes de su transacción, lo que significa que cuando usted quiere comprar, el creador de mercado le proporcionará una cotización de oferta y si quiere vender, el creador de mercado le proporcionará un precio de demanda. Al ser un importante proveedor de liquidez al mercado, los creadores de mercado siempre se pondrán del otro lado de su operación, incluso si creen que la operación puede ser de su interés.

Como los creadores de mercado son la contraparte de su operación, ganan cuando usted pierde y pierden cuando usted gana. Por ello, a veces se les denomina brokers "b-book", ya que se encargan del otro lado del libro de cuentas.

El papel de los creadores de mercado

Los creadores de mercado, que suelen ser bancos internacionales, instituciones financieras, multinacionales, inversores privados o corredores, desempeñan dos importantes funciones que hacen posible la negociación.

Los creadores de mercado proporcionan liquidez al mercado

En primer lugar, proporcionan liquidez al mercado, por lo que a veces se les llama proveedores de liquidez. Ayudan a gestionar la liquidez disponible para que la oferta satisfaga la demanda en el momento oportuno.

Los creadores de mercado garantizan que habrá una contraparte

En segundo lugar, los creadores de mercado garantizan que habrá una contraparte en la transacción. Proporcionan continuamente cotizaciones de compra y venta mientras tengan liquidez. Sin los creadores de mercado, los activos no tendrían liquidez, ya que sería difícil encontrar a alguien que tenga una opinión opuesta a la operación que se quiere realizar.

Cómo ganan y pierden dinero los Market Makers

Se dice que los brokers Market Makers "hacen el mercado", ya que fijan tanto el precio de compra como el de venta de cada transacción. Proporcionan sus propias cotizaciones (normalmente ajustadas a los precios interbancarios), lo que les permite comprar al mejor precio "de oferta" disponible y vender al mejor precio "de demanda" disponible. Esta diferencia entre el precio de compra y el de venta se conoce como diferencial y es la fuente de beneficios del corredor.

Cuanto más alto sea el precio de demanda en comparación con el precio de oferta, más beneficios obtendrá el broker Market Maker. Este diferencial compensa al creador de mercado por el riesgo que asume con la operación.

Estos brokers también pueden perder dinero si el mercado se mueve en su contra y no son capaces de reaccionar con la suficiente rapidez ante estos acontecimientos. Para protegerse de las pérdidas que se producen cuando el mercado se vuelve en su contra, utilizan estrategias de cobertura.

Brokers Market Makers, también conocidos como Dealing Desk

Para realizar una operación, casi siempre tendrá que conectarse a un creador de mercado, lo que inevitablemente significa utilizar los servicios de un broker, que puede ser un broker Dealing Desk (DD) o No Dealing Desk (NDD).

Los brokers de DD siempre serán la contraparte de sus operaciones, por lo que usted trata directamente con ellos. Incluso si el broker opta por utilizar otro proveedor de liquidez externo, los clientes siguen tratando con el broker de DD.

Esto es diferente de un broker NDD que conecta a los operadores profesionales y minoristas con los proveedores de liquidez utilizando métodos de ejecución como las redes de comunicación electrónica (ECN), el procesamiento directo (STP) y el acceso directo al mercado (DMA). Los clientes de los brokers STP o ECN no tratan con el propio broker.

¿Qué hace un broker Dealing Desk cuando recibe una solicitud de negociación?

Los brokers DD tienen la capacidad de evaluar todas las solicitudes de transacciones de sus clientes. A partir de ahí, internalizan la operación o utilizan un proveedor de liquidez externo para completar la operación. Nunca sabrá cómo el broker obtiene la liquidez para completar su operación.

Los brokers DD utilizan su propia liquidez

Si deciden internalizar la transacción, esto es lo que ocurre:

- Encontrar un cliente para utilizarlo como contraparte: Si los clientes hacen pujas u ofertas que toman la otra parte, entonces el broker puede utilizar cada operación contraria para completar la transacción.

Los brokers de DD suelen optar por ejecutar la operación por su parte cuando pueden:

- La velocidad es una prioridad: utilizar los recursos propios del broker puede ser más rápido que conectarse con un proveedor de liquidez.

- El tamaño de las transacciones es demasiado pequeño: a los proveedores de liquidez (mayoristas) no les resulta rentable tratar con posiciones pequeñas. Sin embargo, los brokers de DD quieren atraer y retener a sus clientes y, por lo tanto, llenarán este vacío.

- Reducción de costes: los brokers pueden ahorrar costes utilizando su propia liquidez.

- Hacer que los diferenciales fijos sean prácticos: Los proveedores de liquidez no ofrecen diferenciales fijos. Por lo tanto, los corredores de DD pueden controlar mejor los riesgos asociados a los diferenciales fijos utilizando su propia liquidez.

Los brokers de DD enviarán la orden a un tercer creador de mercado cuando :

- No pueden encontrar un cliente para internalizar la operación: si no encuentran una orden coincidente con los clientes, pueden recurrir a un proveedor de liquidez.

- Falta de liquidez: si la mesa de operaciones carece de liquidez, puede necesitar recurrir a un proveedor de liquidez.

- Posición grande: Si la posición del operador es excepcionalmente grande, la mesa de operaciones puede no tener la liquidez disponible.

- Incentivo: En algunos casos, los proveedores de liquidez de terceros ofrecen suficientes incentivos para que los brokers de DD los utilicen.

Cuando un broker recurre a un tercer creador de mercado o proveedor de liquidez, se dice que está cubriendo su posición.

¿Puede confiar en las cotizaciones de los creadores de mercado?

Dado que los corredores creadores de mercado proporcionan sus propias cotizaciones y ganan cuando usted pierde, es fácil pensar que les interesa manipular los diferenciales a su favor. Tenga la seguridad de que esto no ocurre, al menos con los brokers que utilizan un buen regulador.

Razones por las que los diferenciales de los creadores de mercado no están manipulados:

- Regulación: Los buenos reguladores financieros, como la FCA (Reino Unido), la CySEC (Chipre), la NFA (Estados Unidos), la ASIC (Australia) o la FSA (Japón), exigen a los brokers que ofrezcan precios justos. Los reguladores de nivel 3, como la IFSC (Belice) o el FSB (Bahamas), pueden no ser muy estrictos en este sentido.

- Competencia: La competencia entre los brokers es intensa, lo que garantiza precios cercanos (o incluso idénticos) a los tipos interbancarios.

- Grupos de liquidez: Para garantizar la integridad de los precios, muchos creadores de mercado se limitan a igualar o agrupar los precios en un grupo de liquidez.

Ventajas y desventajas de los creadores de mercado

La elección de un broker creador de mercado tiene ventajas y desventajas, que conviene enumerar.

Ventajas

1. Las comisiones están incluidas en el diferencial

Hay dos tipos de cuentas comerciales.

- Cuentas estándar: sin comisión o con gastos de comisión incluidos en el diferencial.

- Cuentas ECN o Pro: con spreads interbancarios más comisión.

Los brokers de DD ofrecen cuentas estándar, por lo que, aunque los diferenciales son más amplios, esto no significa necesariamente que los costes de negociación sean mayores. Tendrá que comparar los spreads de los brokers DD con los de los brokers ECN y también sumar sus costes de comisión para determinar qué tipo de broker ofrece los costes más bajos.

Aunque las cuentas estándar pueden costar un poco más, los brokers principiantes y los traders a largo plazo pueden ver la ausencia de comisiones como una ventaja debido a su estructura de costes más sencilla.

2. Los diferenciales pueden ser fijos o variables

Los creadores de mercado pueden ofrecer spreads fijos o variables, sería muy inusual que los brokers No Dealing Desk ofrecieran spreads fijos.

Como los precios del mercado cambian constantemente, a los principales proveedores de liquidez no les interesa asumir el riesgo de ofrecer diferenciales fijos. Los brokers DD, por el contrario, pueden estar dispuestos a asumir este riesgo para atraer a los clientes que prefieren una estrategia de trading con spreads estables en tiempos de volatilidad del mercado.

3. Una mayor variedad de instrumentos de trading

Los brokers DD suelen ofrecer más instrumentos de trading. Mientras que casi todos los brokers ofrecen CFDs sobre pares de divisas como el EUR/USD, índices, oro, plata, criptodivisas, puede encontrar brokers de DD que ofrecen opciones menos comunes como bonos, tipos de interés, futuros y opciones vainilla. También puede encontrar que ofrecen una mayor variedad de estos productos, como pares de divisas cruzados como GBP/AUD y pares de divisas exóticas.

4. Más funciones: gestión de riesgos, formación

Los brokers DD suelen ofrecer una experiencia de trading más completa que los brokers NDD. Las características que suelen ofrecer los corredores de DD son las siguientes:

- Su propia plataforma de trading interna: diseñada específicamente para sus clientes. Los brokers NDD utilizan plataformas de negociación populares como cTrader, MetaTrader 4 o MetaTrader 5.

- Amplia gestión del riesgo: herramientas para gestionar mejor el alto riesgo del trading, como el stop loss garantizado.

- Bibliotecas educativas : (a veces disponible de forma gratuita). Cubre temas como el trading online, el trading de divisas y las estrategias de trading.

5. Sin depósito mínimo

Muchos brokers NDD suelen exigir un depósito mínimo para abrir una cuenta, aunque suele ser muy bajo. Los brokers DD no suelen tener un depósito mínimo.

Desventajas

1. Conflicto de intereses

Como el broker Dealing Desk es su contraparte, tiene un conflicto de intereses natural, ya que gana cuando usted pierde. Aunque la mayoría de los brokers operan con integridad, hay que tenerlo en cuenta.

2. Falta de transparencia: no se pueden ver los precios interbancarios

Como el broker de DD actúa como intermediario entre el operador y los pools de liquidez, usted no tendrá visibilidad de los precios interbancarios ofrecidos por los proveedores de liquidez.

3. Puede que no acepte todos los puestos o que no proporcione recotizaciones

Los brokers DD pueden rechazar su operación u ofrecer una cotización revisada (llamada recotización).

Por ejemplo, si un broker sabe que la operación es muy grande y muy rentable, es posible que la examine con más detenimiento. En este punto, pueden procesar la orden internamente, pasarla a un proveedor de liquidez externo o rechazarla.

4. Citas artificiales

Los brokers DD crean su propio mercado y, por tanto, pueden fijar sus propios precios. Aunque estos precios suelen estar alineados con los precios interbancarios, siempre son fijados por el broker.

5. Mayores márgenes de maniobra

Unos spreads más amplios pueden provocar unos costes de transacción más elevados. Como regla general, si usted es un operador frecuente, probablemente preferirá una cuenta de trading ECN o STP con comisiones.

6. El scalping suele estar prohibido

Los brokers DD pierden dinero cuando usted obtiene beneficios. Por lo tanto, no suelen permitir las estrategias de scalping, en las que los traders buscan pequeños beneficios con muchas operaciones rápidas que no dan tiempo a los brokers a cubrir el riesgo.

7. Las herramientas de comercio social no suelen estar disponibles

Muchos brokers DD tienen plataformas de trading propias que no permiten la integración de servicios de terceros. Por esta razón, la mayoría de las herramientas de trading social no están disponibles.

8. Plataformas de trading propias

Aunque esto puede considerarse un punto fuerte, ya que una buena plataforma de trading está diseñada para satisfacer las necesidades de los clientes, también puede ser un punto débil. Muchos brokers diseñan sus plataformas de negociación para que sólo puedan utilizarlas sus clientes, con el objetivo de encerrar al cliente en su ecosistema. Esto puede dificultar el abandono del broker si se quiere contratar un nuevo Broker.

Conclusión

Los creadores de mercado desempeñan un papel esencial para hacer posible el trading. Sin ellos, sería difícil encontrar un partido con liquidez dispuesto a aceptar la otra parte de su comercio.

A la hora de elegir un broker para operar en el mercado de divisas, puede elegir entre un broker con o sin mesa de operaciones. El primero es casi siempre un creador de mercado, mientras que el segundo ofrece precios ECN, STP o DMA.

En este artículo se ha analizado cómo funciona un creador de mercado en el trading de divisas. Estos brokers tienen una serie de ventajas, pero también algunos inconvenientes. Usted puede encontrar que los brokers Market Maker tienen características que no encontrará en un broker STP o ECN, sin embargo, los brokers DD siguen siendo una opción popular.

Las operaciones con CFD se basan en la especulación e implican un importante riesgo de pérdida, por lo que no son adecuadas para todos los inversores (entre el 74 y el 89% de las cuentas de inversores minoristas pierden dinero con las operaciones con CFD).

| Anterior : Clasificación de brokers de CFD y corredores de bolsa | Siguiente : Broker STP |