Inflationslänkade obligationer och TIPS: En grundkurs

Inflationsindexerade obligationer (ILB) - även kallade inflationsskyddade obligationer eller linkers - är en typ av räntebärande värdepapper vars kapital är indexerat till inflations- eller deflationstakten.

Konceptet med realränteobligationer är inte nytt. Människor vill äga värdepapper som ger dem en regelbunden inkomstström, men också skydd mot inflation.

Om kapitalet är indexerat till inflationstakten behöver innehavaren av ett realräntevärdepapper inte oroa sig för att inkomsten från det kommer att falla i reala termer.

Realränteobligationer har funnits i en eller annan form sedan åtminstone 1700-talet. Massachusetts Bay Company gav ut en inflationslänkad obligation 1780.

Den brittiska regeringen emitterade inflationslänkade obligationer (ILG) 1981 och den amerikanska regeringen emitterade inflationsskyddade värdepapper (TIPS) 1997.

De flesta räntebärande värdepapper är dock traditionella värdepapper med nominell ränta. Detta skapar problem när kontant- och obligationsräntor inte längre ger en effektiv avkastning, vilket tvingar investerarna att leta efter alternativ.

Frågan om nominella avkastningar på noll procent

Centralbanker i utvecklade länder föredrar att hålla inflationen på en låg positiv procentandel.

Traditionellt siktar de på cirka 2 % per år, och tanken är att detta är ett symmetriskt eller genomsnittligt mål. Om obligationsräntorna är nära noll betyder det att de är värre än värdelösa för att öka din köpkraft över tiden.

Investerare kan fortfarande använda obligationer som en form av förmögenhetsbevarande och handlare kan använda dem som ett sätt att spekulera i den framtida räntebanan. Men den vanliga användningen av obligationer - inkomstgenerering - existerar inte längre.

Eftersom utvecklade marknadsekonomier har så mycket skulder och andra åtaganden i förhållande till inkomsterna, är obligationer närmare ett låneinstrument än en traditionell investering.

Den nominella avkastningen kan inte gå under noll eller lite mindre. Därefter förändras inte incitamenten för långivare och låntagare att stimulera kreditskapandet särskilt mycket.

Långivarna måste fortfarande vara försiktiga med vem de lånar ut till. Och efter ett tag kommer lägre räntor inte att uppmuntra människor att påbörja projekt och investeringar som hjälper till att finansiera utgifter i den reala ekonomin.

Den extra avkastningen på en nominell obligation är inte särskilt hög när dess avkastning redan är nära noll.

Det finns få fördelar när det gäller priset och många nackdelar om till exempel inflationen tar fart och realräntorna normaliseras.

Detta problem med låg avkastning på nominella obligationer leder också till andra problem.

Obligationer kan inte användas för att diversifiera aktierisken om deras pris inte kan stiga mycket.

Dessutom innebär den låga diskonteringsräntan på vinster att priset på i stort sett alla finansiella tillgångar är högt. Detta minskar deras apprecieringspotential. Det skapar också en fruktansvärd potential för ett fall åt andra hållet i händelse av ett kraftigt vinstfall eller en ränteuppgång.

Det försvagar också valutan, eftersom färre människor vill hålla valutor och obligationer. Obligationer är helt enkelt ett långsiktigt flöde av fiatpengar. De är ett löfte om att leverera pengar över tid. Om varken kontanter eller obligationer ger någon större avkastning kommer människor i allt högre grad att vilja göra sig av med dessa pengar.

Inhemska och internationella obligationshandlare

Det finns också en skillnad mellan inhemska och internationella investerares önskemål när det gäller en viss obligationsmarknad.

Inhemska investerare är intresserade av den reala avkastningen. Med andra ord, vad är den nominella avkastningen på obligationen i förhållande till inflationstakten. Ju högre realavkastning, desto bättre.

Utländska investerare är mer intresserade av valuta. Om de investerar i en obligation som är denominerad i USD, till exempel, och deras hemvaluta är euro, måste de oroa sig för växelkursfluktuationer.

Kostnaden för valutasäkring påverkar också obligationsräntorna och de relativa växelkurserna. Detta gäller särskilt för en internationell valuta som dollarn.

En EU-baserad handlare som växlar euro mot amerikanska statsobligationer gör ett vad som involverar :

- kupongen på obligationen

- förändringar i de amerikanska räntorna (nominella för en obligation med fast ränta, reala för en inflationsindexerad obligation)

- förändringar i växelkursen EUR/USD.

Om den nominella avkastningen är så låg att den i viss mån understiger inflationen vet en inhemsk investerare att hans köpkraft kommer att urholkas med tiden.

För en utländsk investerare, om avkastningen på obligationen är låg och USA måste skapa pengar och utfärda en massa skulder för att hantera sina svårlösta finansiella problem, måste han oroa sig för att bli återbetald i en devalverad valuta.

Det är därför som ett land som var skyldigt ett annat land valuta historiskt sett ofta var denominerat i guld för att undvika att de helt enkelt tryckte upp vad de behövde i nominella termer (till exempel Tyskland och dess krigsskadestånd på 1920-talet, vilket i princip garanterade enorma inflationsproblem).

Fallet Kina och dess ägande av amerikanska skulder

Kina äger ett stort antal amerikanska obligationer och befinner sig därför för närvarande i ett dilemma. Obligationerna ger inte mycket i avkastning och USA trycker pengar (och kommer att fortsätta med det) för att minska sin skuld över tiden, vilket leder till en devalvering av dollarn.

Dessutom skapar Kinas växande inflytande i världen en geopolitisk konflikt med USA och vissa europeiska länder. Detta skapar vissa risker för inställda skuldbetalningar på amerikanska statspapper om relationerna försämras tillräckligt mycket.

Med tiden kommer Kina därför att vilja röra sig bort från denna skuld. Man vill köpa de tillgångar som man vet att man behöver.

De kommer att köpa tillgångar, valutor och beprövade valutasubstitut som guld. De behöver också olja, eftersom de är beroende av import, så de kommer att köpa den.

De kommer inte bara att köpa olja och råvaror, utan de kommer också att köpa råvaruproducenter, eftersom de bara kan hålla en viss mängd råvaruaktier.

Kina kommer också att köpa andra typer av företag som kan betraktas som förmögenhetsreserver, i stället för att exponera sig mot obligationer som är denominerade i deprecierade dollar.

När räntorna dessutom ligger fast på mycket låga nivåer på de flesta utvecklade marknader måste valutavolatiliteten öka, såvida den inte återspeglas i ekonomisk volatilitet.

Räntorna är förankrade i mycket låga kortfristiga räntor eller till och med långfristiga räntor genom policyer som yield curve control (YCC).

I detta fall blir valutor den viktigaste kanalen för handel med de relativa ekonomiska utsikterna för olika länder.

Efterfrågan på realränteobligationer

Intresset för realränteobligationer har ökat i takt med att räntorna på de utvecklade marknaderna blivit extremt låga och i vissa fall negativa.

Detta har påverkat inte bara kontanter utan även traditionella nominella obligationer.

Människor vill ha och behöver alternativ.

De kan vända sig till icke-fiatreserver av förmögenhet som guld, ädelmetaller och vissa råvaror.

De kan vända sig till andra valutor och andra länder som inte står inför dessa problem med låg avkastning. Om låga räntor är representativa för västvärlden är de i allmänhet inte representativa för östvärlden och många andra cykliska tillväxtmarknader.

De kan vara intresserade av vissa typer av aktier som handlar om att sälja produkter som människor behöver och som matchar ekonomins riktning.

Det finns också inflationslänkade obligationer som tar bort "pristaket" på nominella obligationer (eftersom nominella obligationsräntor inte kan gå lägre än realräntor). Räntor och priser rör sig omvänt.

Hur fungerar realränteobligationer?

Realränteobligationer är ett slags skydd mot inflation.

De är kopplade till kostnaden för konsumentvaror mätt med en typ av inflationsindex. Det vanligaste indexet är konsumentprisindex (KPI).

Med en realränteobligation ökar kapitalbeloppet (nominellt värde) med inflationen.

Är realränteobligationer en bra investering?

Som allt annat ska man inte överskatta realobligationer. De kan ingå i en portfölj för att skydda mot inflation.

De är ett alternativ till nominella obligationer. Traditionellt sett är inflation dåligt för obligationer.

Om någon sitter på en hög med vanliga obligationer och inflationen stiger, kommer deras obligationer att förlora mycket av sitt värde i termer av kapital och real köpkraft.

Helst ska portföljerna vara noggrant balanserade över flera tillgångsslag, länder och valutor.

Vem emitterar realränteobligationer?

USA:s och Storbritanniens regeringar är de största emittenterna av inflationslänkade obligationer på statsnivå, i form av TIPS respektive inflationslänkade Gilts (ILG).

Många andra stater emitterar också sådana obligationer.

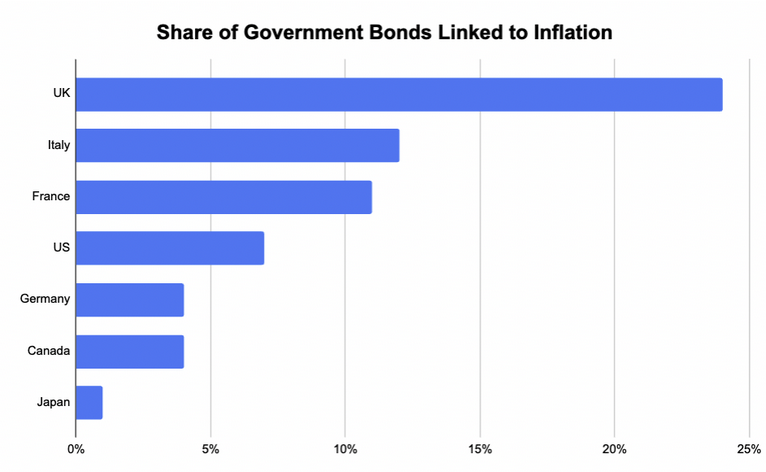

Vilka regeringar och länder har flest realränteobligationer?

Storbritannien är traditionellt den marknad som har den högsta andelen inflationslänkad skuld och står för cirka en fjärdedel av statsskulden.

Italien och Frankrike följer därefter med strax över 10 %.

USA har alltid haft mellan 5 och 10 procent av sin statsskuld kopplad till inflationen.

Tyskland och Kanada ligger båda runt 5 %.

Japan ligger på cirka 1 procent.

Varför investera i realränteobligationer om inflationen är låg?

Tillgångspriser är vad de är eftersom de tar hänsyn till förväntningar. Det som är känt är redan inräknat i priset.

Låg inflation är redan inräknad i priset på realränteobligationer, eftersom handlarna antar att Fed kommer att kunna kontrollera inflationen runt sitt mandat på cirka två procent.

10-årig break-even-inflation (härledd från 10-åriga amerikanska TIPS-obligationer)

30-årig break-even inflationstakt

Varför har TIPS en negativ avkastning?

Avkastningen på en TIPS-obligation är lika med avkastningen på motsvarande statsobligation minus den förväntade inflationstakten under obligationens löptid.

När avkastningen på statsobligationer är lägre än inflationstakten har motsvarande TIPS-obligationer en negativ avkastning.

Om en amerikansk statsobligation har en avkastning på 1% och inflationen beräknas till 2%, kommer motsvarande TIPS-obligationer att ha en avkastning på minus 1% (minus 100 baspunkter).

Om inflationen skulle nå tre procent skulle avkastningen på TIPS-obligationen bli minus en procent plus tre procent, eller totalt två procent.

När en TIPS-obligation förfaller får du det högsta av det justerade kapitalet eller det ursprungliga kapitalet.

Hur ofta justeras TIPS för inflation?

TIPS justeras alltid för inflation när marknaden är öppen (08.00-17.00 EST måndag till fredag, exklusive allmänna helgdagar).

TIPS-priserna rör sig i linje med inflationsförväntningarna.

Var sjätte månad är TIPS-obligationer föremål för inflationsjusteringar, så kallade halvårsvisa inflationsjusteringar.

Dessa justeringar behandlas som skattepliktig inkomst av IRS för USA-baserade handlare. Detta är ett slags "fantominkomst", vilket innebär att du inte kommer att se dessa pengar förrän du säljer obligationen eller den förfaller.

Vissa personer har TIPS i ett pensionssparande med uppskjuten skatt för att undvika dessa skattekomplikationer.

Vad händer med TIPS i händelse av deflation?

Kapitalbeloppet skulle justeras nedåt. Dessutom skulle dina halvårsvisa räntebetalningar bli lägre än om KPI var oförändrat eller högre.

Vilka är fördelarna med realränteobligationer jämfört med vanliga nominella obligationer?

Medan nominella räntor är begränsade i sitt fall, vilket har effekten att begränsa prisuppgången, är reala räntor inte det.

Realobligationer värderas på basis av realräntan, som motsvarar den nominella räntan minus inflationen.

Förhållandet mellan nominella räntor (i), realräntor (r) och inflation (π) beskrivs av vad som brukar kallas Fisher-ekvationen (efter den amerikanske ekonomen och statistikern Irving Fisher):

i = r + π

Realräntor kan hittas genom att arrangera om ekvationen:

r = i - π

Inflationen kan stiga mycket mer än de nominella räntorna. I detta fall skulle inflationsindexerade obligationer få sitt kapitalbelopp justerat uppåt.

När det gäller en obligation med nominell ränta bör stigande inflation leda till att dess värde sjunker, eftersom handlarna vill ha mer ersättning för att inneha den. (Undantaget är när realräntorna sjunker med ett lika stort eller större belopp).

Länder med realränteobligationer

Förenta staterna

Amerikanska TIPS är de mest populära internationellt, eftersom de är denominerade i USD, världens ledande reservvaluta.

Storbritannien

UK gilts emitteras av UK Debt Management Office och indexeras till detaljhandelsprisindex.

Storbritannien har också obligationer som emitteras av National Savings and Investments (NS&I), som också indexeras till detaljhandelsprisindex.

Frankrike

Frankrike har inflationslänkade obligationer (OAT), ofta kallade OATi eller OAT€i.

OATi är indexerad till det franska KPI (exklusive tobak). OAT€I är indexerad till EU:s HIKP (också exklusive tobak).

Tyskland

Tyskland ger ut iBund och iBobl.

Dessa indexeras på samma sätt som OAT€I på EU:s HIKP exklusive tobak.

Italien och Grekland

Italien och Grekland erbjuder också €i-obligationer, indexerade till EU:s HIKP exklusive tobak.

Italien har också emitterat inflationsindexerade obligationer för icke-professionella investerare (BTP Italia), indexerade till det italienska KPI exklusive tobak.

Spanien

Spanien har realränteobligationer: Bonos indexados del Estado och Obligaciones indexadas del Estado.

Dessa obligationer är också indexerade till samma index som de andra EU-länderna, dvs. EU HICP exklusive tobak.

Sverige

Sverige har statsobligationer indexerade till inflation och svensk KPI.

Japan

Japan har sin JGBi indexerad till inflationen.

Den är indexerad till det nationella KPI exklusive färskvarupriser (en typ av kärninflation).

Kanada

Kanada emitterar en så kallad Real Return Bond (RRB).

Den är indexerad till Kanadas totala KPI.

Australien

Australien emitterar kapitalindexerade obligationer.

De är indexerade till ett inflationsindex som tar det vägda genomsnittet av de åtta huvudstäderna.

Hong Kong

Hongkong emitterar inflationsindexerade retailobligationer som kallas iBonds.

De är kopplade till stadsstatens sammansatta konsumentprisindex (CCPI).

Ryssland

Ryssland emitterar federala statsobligationer (GKO-OFZ).

De är indexerade till det ryska KPI.

Indien

Indien emitterar vad man helt enkelt kallar inflationsindexerade obligationer.

Deras kapital justeras upp eller ner i enlighet med landets KPI.

(Indien har traditionellt använt sig av grossistprisindex (WPI) för att mäta inflationen, vilket mäter förändringar i grossistpriser istället för konsumentpriser. Indien har dock på senare tid infört ett konsumentprisindex (CPI), som också används i större utsträckning i resten av världen).

Israel

Det israeliska finansministeriet emitterar statsskuldväxlar som är indexerade till landets KPI.

Latinamerika

Mexiko och vissa latinamerikanska länder ger också ut realränteobligationer.

Deras inflationsmått benämns också med olika termer, men är i huvudsak en form av konsumentprisindex.

Mexiko

Mexiko har Udibonos, indexerade till UDI.

Brasilien

Brasilien utfärdar Notas do Tesouro Nacional: Serie B och C. Serie B är indexerad till ett index som heter IPCA. Serie B är indexerad till IGP-M.

Argentina

Argentina har vad som kallas Bonos CER. CER står för Coeficiente de Estabilización de Referencia (referensstabiliseringskoefficient, eller i huvudsak indexering).

Den är kopplad till INDEC IPC-mätaren.

Colombia

Colombia ger ut COLTES, som indexeras till KPI genom UVR (en typ av realvärdesapproximation).

CFD-mäklare för obligationer

Slutsats

Inflationslänkade obligationer (ILB) efterfrågas alltmer av handlare och investerare som ett alternativ till lågavkastande nominella obligationer.

Allt fler marknadsaktörer kommer att vilja ta sig ur nominella obligationer av en rad olika skäl.

Det finns en brist på avkastning (ofta negativ i reala termer).

Det handlar också om minskad riskspridning och risken att bli återbetalad i deprecierad valuta när räntorna är så låga att folk tappar intresset för att hålla valutan (obligationer är ett löfte om att leverera valuta över tiden).

Medan investerare traditionellt tittar på andra inflationsreserver som guld, ädelmetaller, vissa råvaror och aktier och andra platser där nominella obligationer fortfarande har respektabla avkastningar, kan realränteobligationer bli en allt viktigare del av denna allokering.

Att öka allokeringen till realränteobligationer och vissa eller alla av dessa alternativ, liksom andra, kommer sannolikt att vara en växande trend i framtiden.

Investerare kommer att försöka diversifiera på ett försiktigt sätt mot bakgrund av en unik uppsättning risker och framåtblickande utmaningar som är förknippade med traditionella nominella obligationsinvesteringar.