Hantel-Anlagestrategie - Wie nutzt man ein "Barbell"-Portfolio?

Was ist eine Barbell- oder Hantel-Anlagestrategie? In diesem Artikel betrachten wir einige verwandte Beiträge und erläutern die Vermögensallokation bei der Anwendung einer Barbell-Strategie (wie sie von Nassim Taleb in dem Buch Antifragile erfunden wurde).

Eine Barbell-Anlagestrategie zielt darauf ab, das Risiko mit dem größten Teil des Portfolios zu minimieren, sich aber mit kleinen, kostengünstigen, aber risikoreichen Positionen im Rest des Portfolios "Schwarzen Schwan"-Ereignissen auszusetzen.

Wichtigste Erkenntnisse:

Diversifizierung und Ausgewogenheit

- Die Hantel-Anlagestrategie legt den Schwerpunkt auf die Ausgewogenheit des Portfolios zwischen Vermögenswerten mit hohem Risiko und Vermögenswerten mit niedrigem Risiko.

- Anstatt zu versuchen, die Richtung des Marktes vorherzusagen oder sich auf Vermögenswerte mit mittlerem Risiko zu konzentrieren, die nur mäßige Renditen bei schwer abschätzbaren Risiken bieten.

Verwaltung des Risikos

- Durch die Kombination von Vermögenswerten mit kontrastierenden Risikoprofilen, wie z. B. Aktien mit hohem Risiko und Anleihen mit niedrigem Risiko, ermöglicht die Strategie die Steuerung des Gesamtrisikos des Portfolios.

- Diese Konstellation ermöglicht Kapitalzuwachs bei steigenden Märkten und Risikoreduzierung bei fallenden Märkten, um den Kompromiss zwischen Risiko und Ertrag zu erleichtern.

Anpassungsfähigkeit und langfristige Orientierung

- Dieser Ansatz versucht, sich gegen Marktvolatilität und Wirtschaftsschwankungen zu schützen, wobei der sichere Teil des Portfolios stabil bleibt und der riskante Teil sich auszahlen kann oder auch nicht (z. B. tiefe OTM-Put-Optionen im Vergleich zu risikoreichen Startups).

Backtesting des Barbell-Ansatzes

- Wir führen ein Backtesting des Barbell-Ansatzes durch und vergleichen ihn mit dem S&P 500 und einem traditionellen ausgewogenen Portfolio.

Hantelstrategie in der realen Welt

In einem früheren Artikel haben wir uns mit der Leistung von Universa Investment während der Covid-19-Pandemie dank seiner Strategie zur Absicherung des Tail-Risikos befasst. Diese Strategie stützt sich auf das, was gemeinhin als Hantelportfolio bezeichnet wird.

Universas Kapitalrisiko im "hochriskanten" Teil seines Portfolios beträgt nur 2-3 % seines Gesamtkapitals - das ist der Teil, der in Put-Optionen gesteckt wird, um von gelegentlichen Marktverwerfungen zu profitieren.

Das Unternehmen hat mindestens 3 Milliarden US-Dollar durch fallende Märkte verdient, wobei das Gesamtrisiko durch Derivate nur etwa 100 Millionen US-Dollar beträgt.

Der andere Teil seines Portfolios besteht aus sicheren Vermögenswerten wie Bargeld, Staatsanleihen und erstklassigen Unternehmensanleihen, die sicher Geld einbringen.

Die Rendite der sicheren Vermögenswerte finanziert im Wesentlichen das Engagement in Derivaten.

Universa macht ihren Kunden klar, dass sie nicht erwartet, in unterdurchschnittlichen oder hervorragenden Marktumfeldern für Aktien etwas zu erwirtschaften. Andererseits erwartet sie aufgrund ihrer sehr konvexen Exposition gegenüber starken Marktrückgängen, viel zu verdienen, wenn der Markt zusammenbricht.

Da die meisten Investmentfonds ein Aktienbeta haben (d. h. sie halten eine Long-Position in einer großen Anzahl von Aktien) und auch anderen Arten von Aktienrisiken ausgesetzt sind (z. B. Immobilien, Private Equity, Start-up-Unternehmen), könnte es eine sinnvolle Verwendung des Kapitals sein, einen Teil ihres Portfolios einer Strategie zur Absicherung des rückwärtigen Risikos hinzuzufügen.

Dies ist etwas Einzigartiges, das die schlechte Performance des größten Teils des Portfolios ausgleichen kann.

Universa ist ein Beispiel, das nach der Covid-19-Pandemie viel Medienaufmerksamkeit erhielt, aber es ist nicht das einzige Unternehmen, das solche Strategien für Extremrisiken einsetzt.

Hantel-Portfolios

Hantelportfolios - und Portfolios, die die Konzepte der "Hantelstrategie" nutzen - gibt es in der einen oder anderen Form.

Sie sind jedoch aufgrund ihres geringen Risikos nicht beliebt.

Insbesondere für institutionelle Fonds ist es ohne eine regelmäßige zweistellige jährliche Rendite - oder zumindest etwas, das die passive Indexverwaltung innerhalb akzeptabler Risikoparameter übertrifft - schwierig, sich weiterzuentwickeln.

Struktur eines hantelförmigen Portfolios

Trader, die den Ansatz des Hantelportfolios verfolgen, strukturieren das Portfolio so, dass es eine Dichotomie zwischen "hohem Risiko" und "niedrigem Risiko" gibt und wenig oder gar nichts dazwischen :

Es ist eine Kombination aus folgenden Elementen zu beobachten

- i) eine kleine Allokation in Richtung nichtlinearer, hochkonvexer Wetten auf der einen Seite, die nicht viel verlieren, wenn sie nicht eintreten, aber viel einbringen können, wenn sie eintreten, und

- ii) eine höhere Allokation in Vermögenswerte mit geringerer Volatilität und niedrigeren Renditen, die niedrige und stabile Renditen bieten.

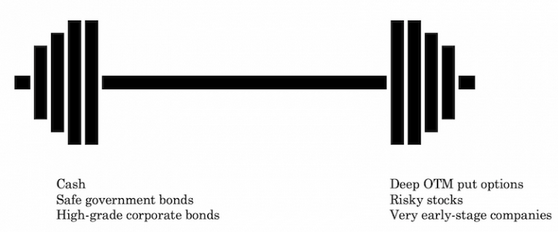

Sichere Vermögenswerte

- Staatsanleihen

- Staatsanleihen

- Barmittel oder Barmitteläquivalente

- Unternehmensanleihen mit hoher Bonität

- Einlagen mit fester Laufzeit

Riskante Vermögenswerte mit konvexen Hanteln

- Aus dem Geld liegende Verkaufsoptionen (OTM)

- Investitionen in Risikokapital

- Persönliche Projekte mit hohem Risiko (Gründung eines neuen Unternehmens ohne vorherige Erfahrung).

- Aktien mit hohem Risiko

- Taktisches Daytrading

- Rohstoffe mit spekulativem Potenzial

- Kryptowährungen

Da sich die Wettarten hinsichtlich des Risikos und der potenziellen Rendite stark voneinander unterscheiden - praktisch an den entgegengesetzten Enden eines Spektrums -, erklärt sich daraus der Name "Barbell"-Portfolio.

Sie haben Allokationen auf jeder Seite des Risiko-Rendite-Spektrums, was zu einer dichotomen Gewichtung führt.

Hier ein Beispiel, was man an jedem Ende der Hantel betrachten könnte:

Universa verwendet Put-Optionen in ihrem "risikoreichen" Korb, aber es muss sich dabei nicht zwangsläufig um Put-Optionen handeln.

Es kann sich dabei um praktisch alles handeln, das ein hohes Ertragspotenzial bietet, aber mit hoher Wahrscheinlichkeit nicht realisiert wird oder einfach ein hohes Risiko oder eine hohe Preisvolatilität aufweist.

Dabei kann es sich um Dinge wie z. B.:

- Hochspekulative Aktien, Unternehmen und Geschäftsprojekte.

- Unternehmen in der Gründungsphase oder sogar Unternehmen in der Vorerwerbsphase.

- Kryptowährungen

- Jede Art von Derivatstruktur mit einer geringen Gewinnwahrscheinlichkeit.

Wenn Trader pro Jahr einige Prozent ihres Portfolios auf hochkonvexe und asymmetrische Wetten riskieren und die restlichen 2 bis 4 Prozent auf "sichere Wetten" zurückführen, bleibt das Portfolio in einem normalen Jahr stabil.

Die Renditen der sicheren Wetten gleichen tatsächlich die Verluste der langfristigen Wetten aus.

Meistens wird dies nicht das spannendste Portfolio sein und Sie werden nicht viel Wachstum sehen.

Aber von Zeit zu Zeit, vielleicht alle zehn Jahre, kann ein solches Portfolio außergewöhnliche Renditen aufweisen, mit dreistelligen oder sogar vierstelligen prozentualen Gewinnen innerhalb eines Jahres, wenn es in spekulative Anlagen mit hoher Konvexität investiert wird.

Viele institutionelle Anleger, die etwas anderes suchen als das, was sie bereits haben, können davon profitieren, wenn sie der Meinung sind, dass es ihnen hilft, Risiken effektiver zu steuern oder die Renditen zu steigern.

| Broker | Finanzielle Unterstützung | Maklergebühren (Euronext) | Unsere Meinung |

|---|---|---|---|

| Wertpapierkonto, Konto auf Margin | Keine Kommissionen für ein maximales monatliches Volumen von 100.000 EUR, dann 0,20%. | XTB: Handel ohne Provisionen, aber mit einer begrenzten Auswahl an Wertpapieren von 3600 Aktien und 1350 ETFs. Kostenloses Demokonto, um die Plattform zu testen. | |

| Investieren birgt Verlustrisiken | |||

Die Barbell-Philosophie von Nassim Taleb

Nassim Talebs Plädoyer für den "Barbell"-Ansatz im Risikomanagement spiegelt seine umfassendere Philosophie über Ungewissheit, Risiko und Entscheidungsfindung unter Bedingungen der Intransparenz wider.

Hier sind die Schlüsselelemente dieses Ansatzes :

Konzept der Hantelstrategie

- Die Mitte meiden - Talebs "Barbell"-Strategie empfiehlt, Investitionen mit mittlerem Risiko zu meiden. Er postuliert, dass das Risiko von Natur aus schwer genau zu berechnen ist. Stattdessen befürwortet er eine binäre Anlagestrategie.

- Kombination von Extremen - Die Strategie beinhaltet eine lineare Kombination von Extremen: auf der einen Seite hyperkonservativ und auf der anderen Seite hyperaggressiv zu sein.

- Robustheit gegenüber Fehleinschätzungen - Durch die Konzentration auf die Extreme und die Vermeidung der Mitte wird die "Barbell"-Strategie als robuster gegenüber Fehleinschätzungen des Risikos angesehen.

Anwendung auf das Investieren

Asset Allocation - In der Regel wird ein großer Teil des Portfolios (80-90%) in extrem sichere Anlagen wie Schatzanweisungen investiert, um das Kapital zu erhalten.

- Spekulative Komponente - Der verbleibende Teil wird in diversifizierte spekulative Wetten mit hohem Risiko investiert, die auf hohe Renditen abzielen.

- Spekulation mit begrenztem Rückgang - Eine andere Form der Hantelstrategie besteht darin, sich in spekulativen Anlagen zu engagieren, deren potenzieller Rückgang begrenzt ist, was ein aggressives Eingehen von Risiken mit einem kontrollierten Verlustpotenzial ermöglicht.

Philosophische Grundlagen

- Skepsis gegenüber der Risikomessung - Talebs Ansatz entspringt einer Skepsis gegenüber der Genauigkeit und Zuverlässigkeit von Instrumenten und Modellen zur Risikomessung. Er betont die unvorhersehbare Natur der realen Welt.

- Vorliebe für Extreme - Sein Festhalten an der Hantelstrategie spiegelt seine Überzeugung wider, dass es in unsicheren Umgebungen besser ist, seine Investitionen auf die Kapitalmärkte zu konzentrieren. Er argumentiert, dass die Konzentration von Investitionen auf Extreme zu einer Reihe von besser vorhersehbaren und kontrollierten Ergebnissen führen kann.

Auswirkungen auf die Entscheidungsfindung

- Einflüsse auf finanzielle und persönliche Entscheidungen - Die Hantelstrategie ist nicht nur ein Ansatz für Finanzinvestitionen, sondern auch eine Lebensphilosophie. Taleb schlägt vor, dieses Prinzip auf verschiedene Bereiche anzuwenden, darunter Politik, Wirtschaft und persönliche Lebensentscheidungen wie körperliche Betätigung (z. B. mäßiges Ruhen/Wandern im Vergleich zu kurzen, intensiven Trainingseinheiten).

Im Großen und Ganzen

Nassim Talebs Hantelstrategie ist eine Manifestation seiner umfassenderen philosophischen Position zur Ungewissheit.

Er befürwortet einen Ansatz für das Risikomanagement, der moderate Risiken zugunsten einer Mischung aus extremem Konservatismus und aggressiver Spekulation verdrängt.

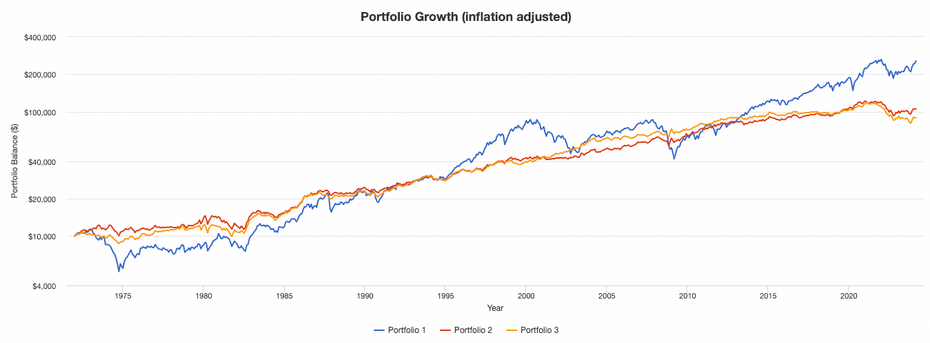

Backtesting der Barbell-Strategie

Wie verhält sich das barbell-Portfolio in einem Backtest?

Wir haben die folgenden Portfolios getestet:

Portfolio 1 - Alle Aktien

- Amerikanischer Aktienmarkt: 100%.

Portfolio 2 - Traditionelleres ausgewogenes Portfolio.

- Amerikanischer Aktienmarkt: 30%.

- 10-jährige Staatsanleihen: 50%.

- Gold: 20%

Portfolio 3 - Hanteln

- 10-jährige Staatsanleihen: 70%.

- Gold: 10%.

- Amerikanische Mikrokapitalisierung: 20%.

Hier folgen wir dem traditionellen Hantelansatz, bei dem 80 % in sicherere Anlagen investiert werden (70 % US-Schatzanweisungen und 10 % Gold), während die restlichen 20 % des Portfolios in riskantere Mikrokapitalisierungen investiert werden.

Ergebnisse

Statistiken zur Portfolioperformance:

| Metriken | Portfolio 1 (Aktien) | Portfolio 2 (Ausgewogen) | Portfolio 3 (Hanteln) |

|---|---|---|---|

| Anfänglicher Saldo | 10,000 $ | 10,000 $ | 10,000 $ |

| Endgültiger Saldo | 1,925,614 $ | 793,062 $ | 670,207 $ |

| CAGR | 10.61% | 8.74% | 8.39% |

| Standardabweichung | 15.75% | 7.91% | 7.33% |

| Bestes Jahr | 37.82% | 33.50% | 34.78% |

| Schlechtester Jahr | -37.04% | -13.63% | -15.39% |

| Drawdown max. | -50.89% | -17.23% | -21.61% |

| Sharpe Ratio | 0.44 | 0.54 | 0.53 |

| Sortino Ratio | 0.64 | 0.85 | 0.84 |

| Korrelation mit dem Markt | 1.00 | 0.64 | 0.53 |

Insgesamt lieferte das Hantelportfolio auf risikobereinigter Basis recht gute Ergebnisse.

Seine Sharpe- und Sortino-Ratios entsprachen denen eines eher traditionell ausgewogenen Portfolios (S&P 500 oder gleichwertig, moderate Anleihen, moderates Gold).

Sein Drawdown war etwas höher.

Der (Barbell-)Ansatz funktioniert bei negativen Realzinsen aufgrund des hohen Engagements in sicheren Anlagen möglicherweise ebenfalls nicht so gut.

Obwohl der 100%ige Aktienansatz auf den ersten Blick "gewinnbringend" ist, ist es wichtig zu erkennen, dass ausgewogene und hantelförmige Ansätze diese Art von Rendite mit einer Volatilität erzielen können, die nur halb so hoch oder niedriger ist als die des 100%igen Aktienansatzes.

Ein guter Finanzingenieur könnte dieses Portfolio mit der gleichen Volatilität wie der S&P 500 verwalten und höhere Renditen von etwa 7 % pro Jahr erzielen.

Das Hantelportfolio weist eine geringere Korrelation mit dem gesamten Aktienmarkt auf als das traditionellere ausgewogene Portfolio, sowie eine etwas bessere Asymmetrie (aber eine höhere Abflachung, was zu einem größeren maximalen Rückgang führt).

Der Anhang am Ende dieses Artikels enthält weiterführende Messungen zur Beschreibung dieser Portfolios.

Hantelkonzepte für Nicht-Hantel-Trader

Für jeden Trader ist es wichtig, das Gap-Risiko (tail risk) vorsichtig abzusichern.

Idealerweise sollte die Absicherung so erfolgen, dass die Vorteile die Kosten überwiegen.

Aufgrund der Prämie für das Volatilitätsrisiko ist bei strukturell teuren Optionen (ähnlich wie bei Standard-Versicherungspolicen, die von privaten Versicherungsgesellschaften ausgegeben werden, um Gewinne zu erzielen und den Fortbestand ihres Geschäfts zu sichern) eine ewige Absicherung ein Hemmschuh für die langfristige Performance.

Wenn man das Tail-Risiko mit Schwerpunkt auf dem Wert absichert, ist es sinnvoll, sich auf einen Wirtschafts- und Börsenschock vorzubereiten, wenn dies gerechtfertigt ist. Mit anderen Worten, wenn die Volatilität billig ist und dies zum Zeitpunkt der Wette gerechtfertigt ist.

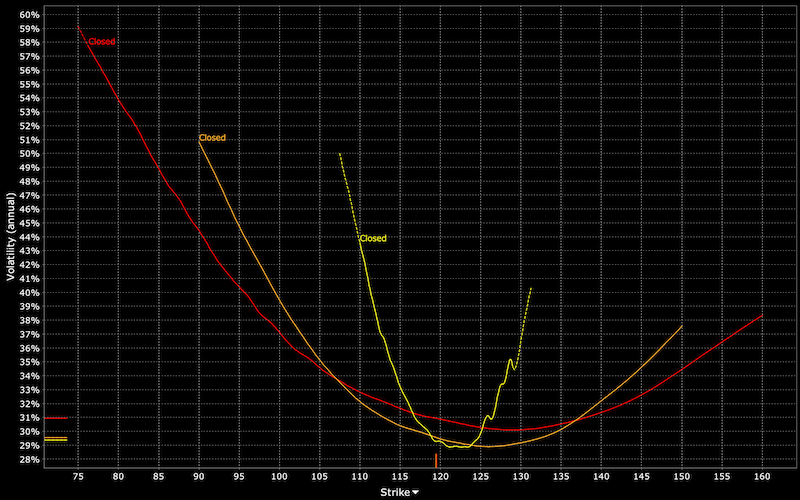

Wie kann ich feststellen, ob die Volatilität billig ist?

Die einfachste Methode besteht darin, die realisierte historische Volatilität des Vermögenswerts, mit dem Sie handeln, zu betrachten und sie mit der impliziten zukünftigen Volatilität zu vergleichen.

Fast alle Broker verfügen über einen Rechner für die implizite Volatilität in einer Optionskette, die oft mit "IV" gefolgt von einem jährlichen Prozentsatz angegeben wird.

Die historische Volatilität des S&P 500 liegt beispielsweise bei etwa 15 bis 16 % annualisiert. Im folgenden Beispiel liegt die implizite Volatilität bei etwa 22 %, was die Option teurer als normal macht.

Einige Optionsbroker geben sogar die implizite Volatilität für alle Ausübungspreise einer bestimmten Laufzeit an.

Die implizite Volatilität ist nicht für alle Ausübungspreise statisch.

Bei Aktien benötigen die Traders eher einen Schutz nach unten, um sich vor Verlusten zu schützen, weshalb Verkaufsoptionen in der Regel teurer sind als Kaufoptionen. Dies führt zu einer Asymmetrie der Volatilität, bei der die IVs von Put-Optionen tendenziell höher sind als die IVs von Call-Optionen.

Gleichzeitig kann die historische Volatilität zwar ein guter Indikator dafür sein, wie sich ein Vermögenswert wahrscheinlich verhält, aber die Zukunft gleicht nicht immer der Vergangenheit.

Beispielsweise ist die Volatilität von Staatsanleihen geringer als in der Vergangenheit, da die Zentralbanken sie auf Null halten, damit die heutigen, hoch verschuldeten Volkswirtschaften weiter funktionieren können.

Diese geringere Volatilität der Zinssätze, sowohl kurz- als auch langfristig, verringert auch die Volatilität der Währungen.

Preisdynamik bei Investitionen in Hanteln

Hantelportfolios sollen dabei helfen, in Abschwungphasen einen Vorsprung zu gewinnen und sich in Boomphasen über Wasser zu halten.

Viele Trader und Institutionen sind der Ansicht, dass ein Portfolio ständig voll investiert sein sollte. Der Ansatz von Universa besteht darin, nur einen kleinen Teil des Portfolios in konvexe Wetten zu investieren und den Rest in sicherere Anlagen mit niedrigeren Erträgen.

Für die meisten Anleger funktioniert diese Art von Ansatz nicht, da sie Gefahr laufen, Jahre, ein Jahrzehnt oder sogar noch länger ohne Kapitalzuwachs auszukommen.

Hantelportfolios besetzen jedoch eine Marktlücke. Jeder Investmentmanager, der externe Kunden gewinnen möchte, muss sich in irgendeiner Weise von anderen abheben.

Voll investiert zu sein, ist für Investmentgesellschaften, die Provisionen erwirtschaften wollen, in der Regel gut, für die Kunden aber nicht unbedingt die beste Lösung.

Im Fall des Hantelportfolios ist die wichtigste Überlegung nicht unbedingt, sehr wenig oder gar nichts mit Bargeld oder bargeldähnlichen Wertpapieren zu verdienen, sondern etwas mehr durch die Investition in Anleihen und Standardaktien zu verdienen.

Dies ist der übliche Kompromiss in konventionellen Portfolios.

Anstatt "Extreme" gegeneinander auszuspielen, wird die Asset Allocation auf einem Kontinuum in Bezug auf die Allokation von Bargeld, Anleihen und Aktien betrachtet, wobei die Rendite und das Risiko jedes einzelnen absolut und im Verhältnis zu den anderen betrachtet werden.

Im Gegensatz dazu geht es bei einer hantelförmigen Portfoliostrategie um die Optionalität von Barmitteln.

Mit anderen Worten: Es geht darum, was sie Ihnen einbringen können, wenn die Vermögenswerte im Vergleich zu den potenziellen Kosten, die entstehen, wenn sie auf höheren Niveaus gehalten werden, ausreichend billig werden.

Doch Anlageverwalter mögen es nicht, wenn sie viel Bargeld und bargeldähnliche Vermögenswerte haben, denn das ist nicht gut für das Geschäft.

Die Menschen wollen keine Verwaltungsgebühren dafür zahlen, dass ihre Barmittel ungenutzt bleiben.

Die Menschen sind von Natur aus ungeduldig. Die anspruchsvollsten Kunden (Pensionsfonds, Staatsfonds, Stiftungsfonds usw.) haben zwar gesunde Erwartungen, wollen aber dennoch Ergebnisse erzielen, um im Geschäft zu bleiben.

Es ist nicht leicht, ihnen klarzumachen, dass sie auf aktuelle Gewinne zugunsten zukünftiger Gewinne verzichten sollten, die vielleicht nicht eintreten werden. Dies ist das klassische Rätsel des wertorientierten Anlegers, der sich lieber von teuren Märkten fernhält, um sie die meiste Zeit über in die Höhe schießen zu sehen.

Die meisten Investmentmanager können nicht eine hantelförmige Portfoliostrategie - d. h. eine starke Konzentration auf sehr sichere Vermögenswerte - haben und erwarten, dass ihr Unternehmen floriert.

Universa ist einzigartig, aber es wird auch nicht viel Geld für sie ausgegeben - zumindest nicht vor Covid -, und das aus gutem Grund. Nur wenige Kunden sind bereit, Jahr für Jahr keine Gewinne zu sehen.

Die treuhänderische Pflicht besteht darin, das Beste für die Kunden zu tun, auch wenn dies zu einem kleineren Kundenstamm führt.

Diejenigen, die bereit sind, in einen Leaky-Hedge-Fonds zu investieren, werden dies wahrscheinlich nur in kleinen Mengen tun, um ihr Aktienrisiko auszugleichen.

Andere Arten von Hantelstrategien

Hantelstrategien beziehen sich häufig auf Portfolios aus festverzinslichen Wertpapieren.

Ein Teil des Portfolios kann aus Wertpapieren mit längerer Laufzeit (z. B. über 10 Jahre) bestehen, die höhere Renditen bieten, während der andere Teil aus Wertpapieren mit kürzerer Laufzeit (z. B. unter 5 Jahren) bestehen kann, deren Preis stabiler ist.

Die Hantel kann jedoch viele verschiedene Ansätze bedeuten.

Es kann sich um eine einfache Dichotomie zwischen Aktien und Anleihen handeln, wie ein 60/40- oder 50/50-Portfolio.

Auch die Gewichtungen können variieren, um bestimmte Ziele zu erreichen.

Ein "Barbell"-Portfolio versucht, eine Diversifizierung zu bieten, sodass man gleichzeitig Zugang zu sicheren Renditen und riskanteren Anlagen (die höhere Renditen liefern können) hat.

Viele Portfolios gehen so vor, weisen aber keine deutliche Dichotomie zwischen diesen beiden Arten von Vermögenswerten auf.

In einem Fixed-Income-Kontext können kurzfristige Renditen von den aktuellen Zinssätzen profitieren, während gleichzeitig Wertpapiere mit längeren Laufzeiten gehalten werden, die höhere Renditen bieten.

Sollten die Zinssätze steigen, würden Anleihen mit kürzerer Duration nicht mehr so ein Kursrisiko darstellen und könnten durch neue Anleihen mit höheren Renditen ersetzt werden.

Die Hantelstrategie ist eine aktivere Form des Tradings, sei es aufgrund der kürzeren Laufzeiten einiger Wertpapiere und des Erneuerungsprozesses, der Beobachtung des riskantesten Teils eines Portfolios oder anderer Faktoren.

Wie im Fall von Universa ermöglicht die Barbell-Strategie einem Portfolio, sichere Renditen zu erzielen, die dabei helfen, den riskanteren Teil des Portfolios effektiv zu finanzieren.

Sie nutzt Barmittel und Anleihen, um den Put-Optionsteil des Portfolios zu finanzieren. Die mit Barmitteln und Anleihen verbundene Liquidität bietet auch eine gewisse Flexibilität, wenn man ein Portfolio aktiver verwalten möchte.

Der Manager eines Hantelportfolios kann das Ziel verfolgen, eine Rendite zu erzielen, die mindestens der Inflationsrate entspricht, um einen Kaufkraftverlust im Laufe der Zeit zu vermeiden.

Um dies zu erreichen, kann das Portfolio in inflationsgeschützte Anleihen und eine Mischung aus anderen Wertpapieren investieren, um die Inflationsrate zu erreichen, zuzüglich etwaiger zusätzlicher Erträge, die erforderlich sind, um den riskantesten Teil eines Portfolios zu finanzieren (z. B. OTM-Optionen).

Zu berücksichtigende Risiken

Risiko von Zinssätzen

Das traditionelle Portfolio aus lang- und kurzlaufenden Anleihen ist mit einem Zinsrisiko behaftet.

Wenn die Zinssätze steigen, fallen die Kurse der Anleihen, insbesondere bei Anleihen mit langen Laufzeiten. Ein Anleger kann auf Wertpapieren mit einer Laufzeit von mehr als 10 Jahren sitzen bleiben, die weniger Rendite abwerfen als sicherere Instrumente mit kürzerer Laufzeit, wenn sie zu Zeiten niedrigerer Renditen gekauft worden wären.

Er kann entweder die Anleihe verkaufen und einen Verlust realisieren oder auf eine bessere Performance der Anleihen in der Zukunft setzen.

Risiko der Inflation

Portfolios, die viele nominalverzinsliche Anleihen enthalten, sind mit einem Inflationsrisiko konfrontiert.

Die meisten Anleihen sind festverzinslich. Wenn eine Anleihe 1 % einbringt und die Inflation 3 % beträgt, hat der Händler eine reale Rendite von minus 2 %.

Profitieren Sie nicht von den "Dingen in der Mitte".

Ein Hantelportfolio investiert in eine Mischung aus risikoarmen und risikoreichen Vermögenswerten, mit wenig oder keiner Allokation in mittlere Vermögenswerte wie sichere Aktien, Anleihen mit mäßiger Bonität usw.

Es wird einen Zeitpunkt geben, an dem diese Arten von Vermögenswerten sowohl absolut als auch relativ gesehen besser abschneiden werden. Eine breite Diversifizierung, nicht nur an jedem Ende des Spektrums, kann dazu beitragen, die risikobereinigten Renditen zu verbessern.

Ein Portfolio, das stark oder ausschließlich in Vermögenswerte mit mittlerer Laufzeit oder mäßigem Risiko investiert, wird als "Bullet"-Portfolio bezeichnet.

Reinvestitionsrisiko

Das Wiederanlagerisiko entsteht, wenn Anleihen fällig werden und die Renditen der neuen Schulden niedriger sind als die Renditen der Anleihen, die gerade ihr Kapital zurückgezahlt haben.

In einer Welt mit niedrigen Zinssätzen ist dies für viele Anleger Realität. Vor der Finanzkrise konnten sie mit sicheren Staatsanleihen Renditen von 5 % erzielen. Heute schauen sie auf die Renditekurve und sehen Renditen von 1 % oder sogar negative nominale Renditen.

Es gibt also nicht genügend tragfähige Alternativtitel. Das bedeutet, dass die Marktteilnehmer auf riskantere Wertpapiere mit einem höheren Kreditrisiko oder einer längeren Laufzeit ausweichen oder riskantere Strategien verfolgen müssen, um die von ihnen gewünschten Renditen zu erzielen.

Hanteln in einer Welt mit niedrigen Zinssätzen.

Das Black-Scholes-Modell sieht vor, dass Put-Optionen bei hohen Zinssätzen billiger sind.

Das ist logisch, da jeder Gewinnrückgang, der die Aktienkurse nach unten drücken könnte, normalerweise durch eine Senkung der Zinssätze "aufgefangen" werden kann.

In einer Welt mit niedrigen Zinssätzen funktioniert dieser Prozess normalerweise nicht mehr wie erwartet. Put-Optionen werden teurer, da es weniger einfach ist, sinkende Gewinne durch niedrigere Zinssätze auszugleichen. Der Schutz von Put-Optionen ist daher teurer.

Wenn die Zinsen hoch sind, sorgt dies außerdem dafür, dass Hantelstrategien für diejenigen gut funktionieren, die sich auf Investitionen in Bargeld und Anleihen verlassen, um den riskantesten Teil ihres Portfolios zu finanzieren.

Wenn die Zinssätze sinken, werden die potenziellen Gewinnspannen der Hantelportfoliostrategie auf beiden Seiten verringert.

Der sichere Teil des Portfolios bringt weniger ein und der riskante Teil des Portfolios wird teurer (z. B. Put-Optionen) und/oder riskanter.

Spekulative Aktien sind noch teurer als normal, weil sie zu niedrigeren Zinssätzen abgezinst werden und mehr Menschen in sie investieren, ohne dass andere Wertpapiere viel einbringen.

Es ist daher zu erwarten, dass sich die Praktiker der Hantelstrategie in diesen Zeiten anpassen werden.

Der sichere Teil des Portfolios muss vielleicht riskanter werden. Oder in den meisten Jahren leichte Verluste hinnehmen.

Möglicherweise muss er Anleihen und andere weniger kreditwürdige Wertpapiere oder Wertpapiere mit längerer Laufzeit enthalten. Diese Wertpapiere sind mit einem höheren Kursrisiko und einer höheren Volatilität verbunden. Der Anlageverwalter kann auch den Anteil des risikoreicheren Teils des Portfolios verringern.

Konvexität des Hantelportfolios

Die Hantelportfoliostrategie gilt als konvex, da es sich um eine Handels- oder Anlagetechnik handelt, die versucht, die Vorteile von risikoreichen und ertragreichen Anlagen sowie von risikoarmen und ertragsarmen Anlagen zu nutzen.

Die Strategie besteht darin, ein Portfolio aufzubauen, das stark zum einen oder anderen Ende des Risiko-Rendite-Spektrums hin gewichtet ist.

Ein typisches Hantelportfolio kann beispielsweise zu 80 % aus risikoreichen und ertragreichen Anlagen und zu 20 % aus risikoarmen und ertragsschwachen Anlagen bestehen.

Die Variation dieses Prozentsatzes hängt davon ab, in welchem Teil des Zyklus wir uns gerade befinden.

In Phasen, in denen Aktien und risikobehaftete Vermögenswerte teurer sind, legen Händler, die eine Hantelstrategie verfolgen, in der Regel einen größeren Teil des Portfolios in Bargeld oder kurzfristige Anleihen an.

Wie bestimmt ein Anleger, ob Aktien teuer sind?

Um festzustellen, ob Aktien und andere risikoreiche Anlagen teuer sind, geht man in der Regel wie folgt vor:

- Sind die Vielfachen der zukünftigen Gewinne (d. h. das KGV) im Vergleich zum Durchschnitt hoch?

- Gibt es viele neue Käufer auf dem Markt (z. B. steigende Beteiligung von Privatpersonen am Markt, größere Aktivität bei Optionen)?

- Ist die Inflation im Vergleich zum Ziel der Zentralbank hoch?

- Ist die Arbeitslosigkeit niedrig? Sind die Arbeitsmärkte sehr angespannt?

- Strafft die Zentralbank ihre Politik?

Vorteile

Der Hauptvorteil der Hantelportfoliostrategie besteht darin, dass sie es Anlegern ermöglicht, das Aufwärtspotenzial von Anlagen mit hohem Risiko und hoher Rendite zu nutzen, während sie gleichzeitig einen gewissen Schutz vor Rückgängen bei Anlagen mit niedrigem Risiko und niedriger Rendite bietet.

Diese Art der Portfoliokonstruktion kann sich unter volatilen Marktbedingungen, wenn die Richtung des Marktes ungewiss ist, als besonders vorteilhaft erweisen.

Ein weiterer Vorteil der Hantelportfoliostrategie besteht darin, dass sie Anlegern dabei helfen kann, ihre Portfolios zu diversifizieren und das Gesamtrisiko zu senken.

Indem sie sowohl risikoreiche als auch risikoarme Anlagen in das Portfolio aufnehmen, können die Anleger das Risiko einer Anlage durch die Stabilität einer anderen ausgleichen.

Das Ergebnis ist ein effizienteres Portfolio, das besser in der Lage ist, der Marktvolatilität zu widerstehen.

Nachteile

Für viele Trader kann diese Strategie bedeuten, dass sie ein zu hohes Risiko eingehen, um bequem zu sein.

Außerdem kann es schwierig sein, diese Strategie regelmäßig neu auszugleichen, was im Laufe der Zeit zu suboptimalen Ergebnissen führen kann.

Trotz dieser Nachteile kann diese Strategie ein nützliches Instrument für Händler sein, die das Aufwärtspotenzial von risikoreichen und ertragreichen Anlagen nutzen und gleichzeitig einen gewissen Schutz vor Rückschlägen bieten wollen.

Bei richtiger Anwendung kann die Hantelportfoliostrategie zu höheren risikobereinigten Renditen und einem insgesamt effizienteren Portfolio führen.

Pensionsfonds und Anleihen

Pensionsfonds verfolgen ein ähnliches Konzept wie die Hantelportfoliostrategie.

Wenn die risikobehafteten Vermögenswerte steigen, versuchen sie häufig zu verkaufen, um weniger risikobehaftete Vermögenswerte zu kaufen.

Umgekehrt versuchen sie bei sinkenden Risikoaktiva häufig, diese durch den Verkauf von sichereren Aktiva zu kaufen.

Daher ist die Rentenstrategie ziemlich analog zu dem Kerngedanken, der der hantelförmigen Portfoliostrategie zugrunde liegt.

Optionsbroker

Häufig gestellte Fragen

Warum ist die Hantelstruktur am besten, wenn die Renditekurve flach wird?

Wenn eine Renditekurve flach ist, verleitet sie Händler und Anleger dazu, einen größeren Teil ihres Kapitals in Anleihen mit kürzerer Laufzeit zu investieren, deren Renditen denen von Anleihen mit längerer Laufzeit entsprechen, mit dem Vorteil eines geringeren Kursrisikos.

Eine flache Renditekurve deutet auch darauf hin, dass ein Wirtschaftsabschwung wahrscheinlich ist, was das Halten von Risikoanlagen weniger attraktiv macht.

In diesem Fall kann es sinnvoller sein, eine hantelförmige Struktur anzunehmen.

Wie kann die hantelförmige Portfoliostrategie Anlegern helfen, ihre Portfolios zu diversifizieren und das Gesamtrisiko zu senken?

Indem sie sowohl risikoreiche als auch risikoarme Anlagen in das Portfolio aufnehmen, können Trader das Risiko einer Anlage durch die Stabilität und den Kapitalerhalt einer anderen Anlage ausgleichen.

Dies kann zu einem effizienteren Portfolio führen, das besser in der Lage ist, die mit risikoreichen Anlagen verbundenen starken Auf- und Abschwünge zu tolerieren.

Was sind die Hauptnachteile der Hantelportfoliostrategie?

Der Hauptnachteil der Hantelportfoliostrategie besteht darin, dass der Trader genügend risikoreiche und ertragreiche Vermögenswerte kaufen muss, um die gewünschte Gewichtung im Portfolio zu erreichen.

Für viele Händler kann dies bedeuten, dass sie zu viele Risiken eingehen, um sich wohlzufühlen.

Darüber hinaus kann es bei dieser Strategie schwierig sein, regelmäßig das Gleichgewicht wiederherzustellen, was im Laufe der Zeit zu suboptimalen Ergebnissen führen kann.

Wenn ein Trader z. B. 90 % in Aktien und 10 % in Anleihen investiert, weil er die Risikoaktiva für gering hält und die Aktienkurse weiter fallen, kann es sein, dass er gute Geschäfte nicht wahrnehmen kann, weil er bereits "voll investiert" ist, d. h. praktisch das Maximum seiner Allokation erreicht hat.

Außerdem ist ein Hantelportfolio nicht das Gleiche wie ein ausgewogenes Portfolio.

Ein ausgewogenes Portfolio bemüht sich, Umweltverzerrungen zu vermeiden.

Ein Hantelportfolio ist immer stark risikoorientiert. Selbst wenn ein Portfolio zu 60/40 aus Aktien und Anleihen besteht, sind Aktien volatiler als Anleihen, so dass die Risikogewichtung eher bei 90/10 liegt.

In einem 80/20-Aktien/Anleihen-Portfolio befindet sich fast das gesamte Risiko im Aktienteil.

Das Halten von Bargeld gegen riskante Vermögenswerte kann dazu beitragen, das Gesamtrisiko eines Portfolios zu verringern, gleicht es aber nicht sehr gut aus.

Trotz dieser Nachteile kann die Hantelportfoliostrategie ein nützliches Instrument für Händler sein, die das Aufwärtspotenzial von risikoreichen und ertragreichen Anlagen nutzen und gleichzeitig einen gewissen Schutz vor Rückschlägen bieten wollen.

Bei richtiger Anwendung kann diese Strategie zu höheren risikobereinigten Renditen und einem insgesamt effizienteren Portfolio führen.

Verwenden institutionelle Händler die Hantelportfolio-Strategie?

Ja, institutionelle Händler verwenden häufig die Hantelportfoliostrategie oder ähnliche Strategien, um das von ihnen gewünschte Risiko- und Ertragsprofil zu erreichen.

Da sie jedoch Zugang zu einem breiteren Spektrum an Vermögenswerten, Kapital und Produkten (z. B. Swaps) haben, sind sie oft in der Lage, höhere Risiken einzugehen als individuelle Händler.

Dies kann zu höheren Renditen führen, bedeutet aber auch, dass ihre Verluste in Zeiten der Marktvolatilität vergrößert werden können.

Wie können Anleger die Hantelportfolio-Strategie umsetzen?

Anleger können die Hantelportfoliostrategie auf verschiedene Weise umsetzen.

Eine Möglichkeit besteht darin, in zwei verschiedene Portfolios zu investieren, von denen eines aus risikoreichen und ertragreichen Anlagen besteht und das andere aus risikoarmen und ertragsschwachen Anlagen.

Der Anleger weist dann jedem Portfolio einen Teil seines Gesamtkapitals zu, je nachdem, welches Risiko-Rendite-Profil er anstrebt.

Eine andere Möglichkeit, diese Strategie umzusetzen, besteht darin, in ein einziges Portfolio zu investieren, das sowohl aus risikoreichen und ertragreichen Anlagen als auch aus risikoarmen und ertragsschwachen Anlagen besteht.

Der Anleger weist dann einen Teil seines Gesamtkapitals jeder Anlage entsprechend dem von ihm gewünschten Risiko-/Renditeprofil zu.

Gibt es Regeln für die Hantelportfoliostrategie?

Ein Trader kann "voll investiert" sein, wenn 90 % seines Vermögens aus Aktien oder anderen risikobehafteten Vermögenswerten und 10 % aus Bargeld oder kurzfristigen Anleihen bestehen.

Mit anderen Worten: Ein Trader kann es sich zur Regel machen, immer 10 % seiner Vermögenswerte als vorsichtige Pufferzone in liquiden Mitteln zu halten.

Diese liquiden Mittel können dazu beitragen, das Gesamtrisiko des Portfolios zu senken und die Neuausrichtung in Zeiten volatiler Märkte zu erleichtern.

Schlussfolgerung

Die Hantel- oder Barbell-Portfolio-Strategie ist eine beliebte Anlagestrategie, mit der Anleger vom Aufwärtspotenzial risikoreicher und ertragreicher Anlagen profitieren können, während sie gleichzeitig einen gewissen Schutz vor Rückgängen bei risikoarmen und ertragsschwachen Anlagen bieten.

Anleger können diese Strategie auf unterschiedliche Weise umsetzen.

Eine Möglichkeit besteht darin, in zwei verschiedene Portfolios zu investieren, von denen eines aus risikoreichen und ertragreichen Anlagen und das andere aus risikoarmen und ertragsschwachen Anlagen besteht.

Eine weitere Möglichkeit zur Umsetzung der Strategie besteht darin, in ein einziges Portfolio zu investieren, das sowohl aus risikoreichen und ertragreichen Anlagen als auch aus risikoarmen und ertragsschwachen Anlagen besteht. Der Anleger weist dann einen Teil seines Gesamtkapitals jeder Anlage entsprechend dem von ihm gewünschten Risiko-/Renditeprofil zu.

Die Hantelportfoliostrategie ist nicht einfach, da sie regelmäßig neu ausbalanciert werden muss, was im Laufe der Zeit zu suboptimalen Ergebnissen führen kann.

Diese Art der Portfoliokonstruktion kann besonders unter volatilen Marktbedingungen von Vorteil sein, wenn die Richtung des Marktes ungewiss ist. Auch wenn diese Strategie gewisse Risiken birgt, kann sie ein nützliches Instrument für Anleger sein, die nach höheren risikobereinigten Renditen streben.

Anhang

Ertrags- und Risikomessungen des Portfolios

| Metriken | S&P 500 | Ausgewogen | Hanteln |

|---|---|---|---|

| Arithmetisches Mittel (monatlich) | 0.95% | 0.73% | 0.70% |

| Arithmetisches Mittel (annualisiert) | 11.99% | 9.08% | 8.68% |

| Geometrischer Durchschnitt (monatlich) | 0.84% | 0.70% | 0.67% |

| Geometrischer Mittelwert (annualisiert) | 10.61% | 8.74% | 8.39% |

| Standardabweichung (monatlich) | 4.55% | 2.28% | 2.12% |

| Standardabweichung (annualisiert) | 15.75% | 7.91% | 7.33% |

| Abweichung nach unten (monatlich) | 2.95% | 1.23% | 1.13% |

| Maximaler Drawdown | -50.89% | -17.23% | -21.61% |

| Korrelation mit dem Aktienmarkt | 1.00 | 0.64 | 0.53 |

| Beta(*) | 1.00 | 0.32 | 0.25 |

| Alpha (annualisiert) | 0.00% | 5.08% | 5.55% |

| R2 | 100.00% | 40.65% | 28.10% |

| Sharpe-Ratio | 0.44 | 0.54 | 0.53 |

| Sortino Ratio | 0.64 | 0.85 | 0.84 |

| Treynor-Ratio (%) | 6.93 | 13.35 | 15.83 |

| Calmar-Ratio | 0.39 | 0.10 | -0.18 |

| Aktive Rendite | 0.00% | -1.87% | -2.22% |

| Tracking Error | 0.00% | 12.32% | 13.40% |

| Information-Ratio | N/A | -0.15 | -0.17 |

| Skewness | -0.51 | 0.09 | 0.13 |

| Übermäßige Kurtosis | 1.88 | 1.37 | 1.59 |

| Historischer Risikowert (5%) | 7.12% | 2.87% | 2.51% |

| Analytischer Risikowert (5%) | 6.53% | 3.03% | 2.78% |

| Bedingter Risikowert (5%) | 10.01% | 4.08% | 3.85% |

| Capture Ratio nach oben (%) | 100.00 | 41.17 | 35.06 |

| Capture Ratio nach unten (%) | 100.00 | 21.95 | 13.34 |

| Sichere Abzugsrate | 4.30% | 5.20% | 4.92% |

| Ewige Auszahlungsrate | 6.05% | 4.43% | 4.12% |

| Positive Perioden | 391 sur 626 (62.46%) | 397 sur 626 (63.42%) | 399 sur 626 (63.74%) |

| Verhältnis von Gewinnen zu Verlusten | 1.03 | 1.32 | 1.37 |

| * Der US-Aktienmarkt dient als Referenz für die Berechnungen. Die Messungen des Value at Risk sind Monatswerte. | |||