Hantelinvesteringsstrategi - Hur använder man en "barbell" portfölj?

Vad är en "barbell" eller "dumbbell" investeringsstrategi? I den här artikeln tittar vi på några relaterade inlägg och förklarar tillgångsallokering när man använder en barbellstrategi (som uppfanns av Nassim Taleb i boken Antifragile).

En barbell-strategi syftar till att minimera risken med den största delen av portföljen, men exponeras för "svarta svanar" med små, billiga men högriskpositioner i resten av portföljen.

Viktiga slutsatser:

Diversifiering och balans

- Hantelns investeringsstrategi fokuserar på att balansera portföljen mellan högrisk- och lågrisktillgångar.

- Istället för att försöka förutse marknadsriktningen eller fokusera på medelrisktillgångar som endast ger måttlig avkastning med risker som är svåra att uppskatta.

Riskhantering

- Genom att kombinera tillgångar med olika riskprofiler, t.ex. aktier med hög risk och obligationer med låg risk, gör strategin det möjligt att hantera portföljens totala risk.

- Denna konfiguration möjliggör kapitaltillväxt under marknadsuppgångar och riskminskning under nedgångar, för att underlätta avvägningen mellan risk och avkastning.

Anpassningsförmåga och långsiktig inriktning

- Denna strategi försöker skydda mot marknadsvolatilitet och ekonomiska fluktuationer, där den säkra delen av portföljen förblir stabil och den riskfyllda delen eventuellt bär frukt eller inte (till exempel djupa OTM-puts kontra nystartade företag med hög risk).

Backtestning av Barbell-metoden

- Vi backtestar Barbell-metoden och jämför den med S&P 500 och en traditionell balanserad portfölj.

Hantelstrategi i den verkliga världen

I en tidigare artikel diskuterade vi Universa Investments resultat under Covid-19-pandemin tack vare dess hedgingstrategi för tail-risk. Denna strategi bygger på vad som brukar kallas en barbellportfölj.

Universas kapitalrisk i högriskdelen av portföljen utgör endast 2 till 3 procent av det totala kapitalet - dvs. den del som allokeras till säljoptioner för att dra nytta av tillfälliga marknadsuppgångar.

Företaget har tjänat minst 3 miljarder dollar på marknadsnedgången, med en total derivatexponering på endast cirka 100 miljoner dollar.

Den andra delen av portföljen består av säkra tillgångar som kontanter, statsobligationer och blue-chip företagsobligationer som ger en säker avkastning.

Avkastningen på de säkra tillgångarna finansierar i princip exponeringen mot derivat.

Universa är tydlig mot sina kunder att man inte förväntar sig att generera något i sämre eller mycket bra aktiemarknadsmiljöer. Å andra sidan förväntar man sig att tjäna mycket när marknaden kollapsar, på grund av sin mycket konvexa exponering mot kraftiga marknadsfall.

Med tanke på att de flesta investeringsfonder har ett aktiebeta (dvs. de är långa i ett stort antal aktier) och är exponerade mot andra typer av aktierisk (t.ex. fastigheter, private equity, nystartade företag), kan det vara en förnuftig användning av kapital att lägga en del av sin portfölj till en strategi för risksäkring mot bakåtrisker.

Det är något unikt som kan kompensera för den dåliga utvecklingen för huvuddelen av portföljen.

Universa är ett exempel som fick mycket uppmärksamhet i media efter covid-19-pandemin, men det är inte ensamt om att använda sådana extrema riskstrategier.

Hantel-portföljer

Dumbbellportföljer - och portföljer som använder sig av dumbbellstrategikoncept - existerar i en eller annan form.

Men de är inte populära på grund av sin låga risknivå.

I synnerhet för institutionella fonder är det svårt att utvecklas utan en regelbunden tvåsiffrig årlig avkastning - eller åtminstone något som överträffar passiv indexförvaltning inom acceptabla riskparametrar.

Hantelportföljens struktur

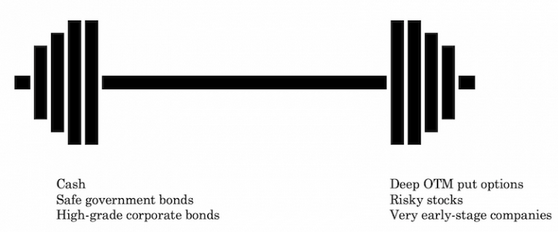

Traders som använder sig av en skivstångsportfölj strukturerar portföljen så att det finns en dikotomi mellan "hög risk" och "låg risk" och lite, om något, däremellan:

Det finns en kombination av

- i) en liten fördelning till icke-linjära, högkonvexa satsningar å ena sidan, som inte förlorar mycket om de inte slår in, men som kan betala sig rejält om de gör det, och

- ii) en större allokering till mindre volatila tillgångar med lägre avkastning, som ger låg och stabil avkastning.

Säkra tillgångar

- Statsskuldväxlar

- Statsobligationer

- Likvida medel eller motsvarigheter till likvida medel

- Företagsobligationer av hög kvalitet

- Inlåning med fast löptid

Konvexa riskfyllda tillgångar

- Out-of-the-money (OTM) säljoptioner

- Investeringar i riskkapital

- Personliga projekt med hög risk (starta ett nytt företag utan tidigare erfarenhet)

- Aktier med hög risk

- Taktisk dagshandel

- Råvaror med spekulativ potential

- Kryptovalutor

Dessa typer av satsningar skiljer sig mycket från varandra när det gäller risk och potentiell avkastning - de befinner sig praktiskt taget i var sin ände av ett spektrum - vilket förklarar namnet "skivstångsportfölj".

Du har allokeringar på varje sida av risk/avkastningsspektrumet, vilket ger en dikotom viktning.

Här är ett exempel på vad som kan anses vara i vardera änden av skivstången:

Universa använder säljoptioner i sin "högrisk"-korg, men dessa är inte nödvändigtvis säljoptioner.

De kan vara praktiskt taget vad som helst som erbjuder potential för hög avkastning, men som har en hög sannolikhet att inte förverkligas, eller som helt enkelt har hög risk eller hög prisvolatilitet.

Detta kan omfatta saker som t.ex:

- Högspekulativa aktier, företag och affärsverksamheter

- Nystartade företag eller företag som ännu inte nått intäkter.

- Kryptovalutor

- Alla typer av derivatstrukturer med låg sannolikhet för vinst.

Om tradern riskerar några procent av sin portfölj per år på mycket konvexa och asymmetriska satsningar och returnerar de återstående 2-4% på "säkra satsningar", kommer portföljen att förbli stabil under ett normalt år.

Avkastningen på säkra satsningar kompenserar effektivt förlusterna på långsiktiga satsningar.

För det mesta kommer det inte att vara den mest spännande portföljen och du kommer inte att se mycket tillväxt.

Men då och då, kanske vart tionde år, kan den här typen av portfölj ge en exceptionell avkastning, med tresiffriga eller till och med fyrsiffriga procentuella vinster under ett år, om den investeras i spekulativa investeringar med hög konvexitet.

Många institutionella investerare som letar efter något annat än det de redan har kan dra nytta av det om de känner att det hjälper dem att hantera risker eller förbättra avkastningen mer effektivt.

| Mäklare | Finansiella instrument | Courtageavgifter (Euronext) | Vår åsikt |

|---|---|---|---|

| Värdepapperskonto, marginalkonto | Inget courtage för en månadsvolym på högst 100 000 euro, därefter 0,20%. | XTB: Courtagefri handel, men med ett urval av värdepapper begränsat till 3 600 aktier och 1 350 ETF:er. Gratis demokonto för att testa plattformen. | |

| Investering innebär risk för förlust | |||

Nassim Talebs barbell-filosofi

Nassim Talebs förespråkande av "skivstångsmetoden" för riskhantering återspeglar hans bredare filosofi om osäkerhet, risk och beslutsfattande under förhållanden med opacitet.

Här är de viktigaste delarna i denna strategi:

Hantelstrategins koncept

- Undvik mitten - Talebs "skivstångsstrategi" förespråkar att man undviker investeringar med medelhög risk. Han postulerar att risk i sig är svårt att beräkna exakt. Istället rekommenderar han en binär investeringsstrategi.

- Kombination av ytterligheter - Strategin innebär en linjär kombination av ytterligheter: att vara hyperkonservativ å ena sidan och hyperaggressiv å andra sidan.

- Robusthet mot skattningsfel - Genom att koncentrera sig på ytterligheterna och undvika mitten anses barbellstrategin vara mer robust mot riskskattningsfel.

Tillämpning på investeringar

- Tillgångsallokering - I allmänhet allokeras en stor del av portföljen (80-90%) till extremt säkra investeringar, såsom statsskuldväxlar, för att bevara kapitalet.

- Spekulativ komponent - Den återstående delen investeras i diversifierade spekulativa satsningar med hög risk som syftar till hög avkastning.

- Spekulation med begränsad nedsida - En annan form av hantelstrategi är att investera i spekulativa investeringar med begränsad nedsida, vilket möjliggör ett aggressivt risktagande med kontrollerad förlustpotential.

Filosofiska grunder

- Skepsis mot riskmätning - Talebs strategi grundar sig i en skepsis mot noggrannheten och tillförlitligheten hos verktyg och modeller för riskmätning. Han betonar att den verkliga världen är oförutsägbar.

- Förkärlek för extremer - Hans hängivenhet till hantelstrategin återspeglar hans övertygelse att det i osäkra miljöer är att föredra att koncentrera investeringarna till kapitalmarknaderna. Han hävdar att en koncentration av investeringarna till ytterligheter kan leda till ett mer förutsägbart och kontrollerat utbud av resultat.

Inverkan på beslutsfattandet

Påverkan på finansiella och personliga beslut - Barbell-strategin är inte bara en strategi för finansiella investeringar, det är också en livsfilosofi. Taleb föreslår att denna princip tillämpas på en mängd olika områden, inklusive politik, ekonomi och personliga livsstilsval som motion (till exempel måttlig vila/promenad kontra korta perioder av intensiv motion).

Övergripande

Nassim Talebs hantelstrategi är en manifestation av hans bredare filosofiska ståndpunkt om osäkerhet.

Han förespråkar en riskhantering som undviker måttliga risker till förmån för en blandning av extrem konservatism och aggressiv spekulation.

Backtesting av barbell-strategin

Hur presterar barbell-portföljen i ett backtest?

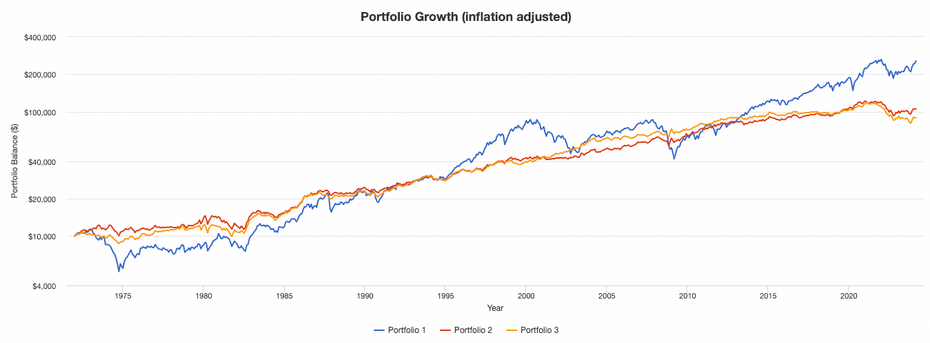

Vi testade följande portföljer:

Portfölj 1 - Alla aktier

- Amerikanska aktiemarknaden: 100 %.

Portfölj 2 - Mer traditionell balanserad portfölj

- Amerikanska aktiemarknaden: 30

- 10-åriga statsobligationer: 50%.

- Guld: 20%.

Portfölj 3 - Hantlar

- 10-åriga statsobligationer: 70

- Guld: 10

- Amerikanska mikrokapitaliseringar: 20%.

Här följer vi den traditionella hantelmetoden, med 80 % i säkrare tillgångar (70 % amerikanska statsobligationer och 10 % guld), och de återstående 20 % av portföljen investerad i mer riskfyllda mikrokapitaliseringar.

Resultat

Statistik över portföljens resultat:

| Mätetal | Portfölj 1 (aktier) | Portfölj 2 (balanserad) | Portfölj 3 (Hantlar) |

|---|---|---|---|

| Initial balans | 10,000 $ | 10,000 $ | 10,000 $ |

| Slutligt saldo | 1,925,614 $ | 793,062 $ | 670,207 $ |

| CAGR | 10.61% | 8.74% | 8.39% |

| Standardavvikelse | 15.75% | 7.91% | 7.33% |

| Bästa år | 37.82% | 33.50% | 34.78% |

| Sämsta år | -37.04% | -13.63% | -15.39% |

| Max. Drawdown | -50.89% | -17.23% | -21.61% |

| Sharpe-kvot | 0.44 | 0.54 | 0.53 |

| Sortino-kvot | 0.64 | 0.85 | 0.84 |

| Korrelation med marknaden | 1.00 | 0.64 | 0.53 |

Överlag presterade hantelportföljen ganska bra på en riskjusterad basis.

Sharpe- och Sortino-kvoterna var likvärdiga med dem för en mer traditionellt balanserad portfölj (S&P 500 eller motsvarande, måttliga obligationer, måttligt guld).

Dess drawdown var något högre.

Barbell-strategin kanske inte heller fungerar lika bra när realräntorna är negativa på grund av den höga exponeringen mot säkra tillgångar.

Även om 100% aktier är en "vinnare" vid första anblicken, är det viktigt att inse att balanserade och barbell-strategier kan uppnå denna typ av avkastning med en volatilitet som är mindre än eller lika med hälften av den för 100% aktier.

En duktig finansingenjör skulle kunna förvalta denna portfölj med samma volatilitet som S&P 500 och uppnå en avkastning på cirka 7 procent per år.

Hantelportföljen har en lägre korrelation med den totala aktiemarknaden än den mer traditionella balanserade portföljen, samt en något bättre skevhet (men mer utplaning, vilket innebär en större maximal nedsida).

Bilagan i slutet av denna artikel innehåller mer avancerade mått som beskriver dessa portföljer.

Dumbbell-koncept för icke-dumbbell-handlare

Det är viktigt för alla handlare att säkra sin svansrisk på ett klokt sätt.

Helst bör hedging göras på ett sådant sätt att fördelarna överväger kostnaderna.

På grund av volatilitetsriskpremien, när optioner är strukturellt dyra (som standardförsäkringar som utfärdas av privata försäkringsbolag för att göra vinst och säkerställa kontinuiteten i deras verksamhet), är evig hedging en nackdel för den långsiktiga prestandan.

När svansrisken täcks med betoning på värde är det vettigt att förbereda sig för en ekonomisk chock och marknadschock när det är motiverat. Med andra ord, när volatiliteten är billig och det är vettigt vid tidpunkten för satsningen.

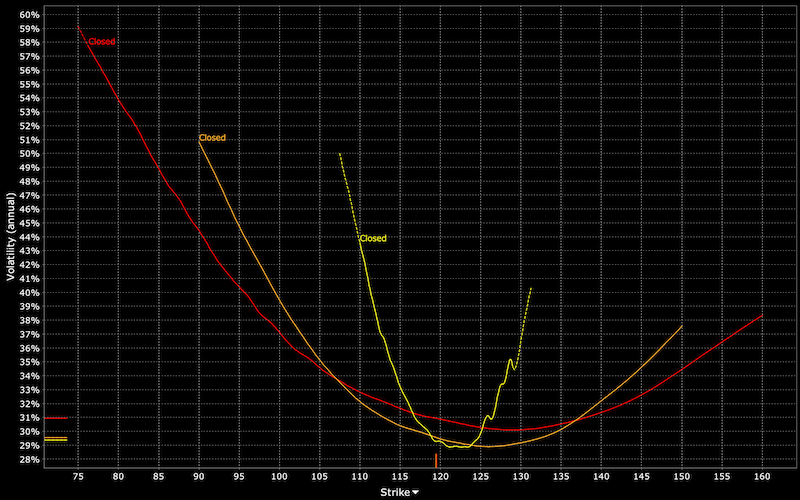

Hur vet man om volatiliteten är billig?

Den enklaste metoden är att titta på den historiska realiserade volatiliteten för den tillgång du handlar och jämföra den med den implicita volatiliteten framöver.

Nästan alla mäklare har en kalkylator för implicit volatilitet i en optionskedja, ofta angiven med "IV" följt av en årlig procentsats.

Till exempel är den historiska volatiliteten för S&P 500 cirka 15-16% på årsbasis. I exemplet nedan är den implicita volatiliteten cirka 22 %, vilket gör optionen dyrare än normalt.

Vissa optionsmäklare anger till och med den implicita volatiliteten för alla lösenpriser för en viss löptid.

Den implicita volatiliteten är inte statisk för alla lösenpriser.

I aktier behöver Traders mer nedåtriktat skydd för att skydda sig mot förluster, vilket gör att säljoptioner i allmänhet är dyrare än köpoptioner. Detta resulterar i volatilitetsasymmetri, där put IV tenderar att vara högre än call IV.

Även om historisk volatilitet kan vara en bra indikator på hur en tillgång sannolikt kommer att utvecklas är framtiden inte alltid som det förflutna.

Volatiliteten för statsobligationer är till exempel lägre än tidigare, eftersom centralbankerna håller dem på noll så att dagens högt skuldsatta ekonomier kan fortsätta att fungera.

Den lägre volatiliteten i både korta och långa räntor minskar också valutavolatiliteten.

Prisdynamik för skivstångsinvesteringar

Hantelportföljer är utformade för att hjälpa dig att ligga steget före under nedgångar och hålla dig flytande under uppgångar.

Många traders och institutioner anser att en portfölj alltid ska vara fullinvesterad. Universas strategi är att endast investera en liten del av portföljen i konvexa satsningar och resten i säkrare tillgångar med lägre avkastning.

För de flesta investerare fungerar inte denna typ av strategi, eftersom de riskerar att stå utan kapitaltillväxt i flera år eller ett decennium eller mer.

Men hedgeportföljer har en nisch på marknaden. Alla investeringsförvaltare som vill locka externa kunder måste differentiera sig på något sätt.

Att vara fullt investerad är i allmänhet bra för värdepappersföretag som vill generera provisioner, men det är inte nödvändigtvis den bästa lösningen för kunderna.

När det gäller hantelportföljen är det viktigaste inte nödvändigtvis att tjäna mycket lite, om ens något alls, i kontanter eller kontantliknande värdepapper, utan att tjäna lite mer genom att investera i standardobligationer och aktier.

Detta är den vanliga kompromissen för konventionella portföljer.

Istället för kontrasterande "ytterligheter" betraktas tillgångsfördelningen längs ett kontinuum när det gäller kontanter, obligationer och aktier, där man tittar på avkastning och risk för var och en i absoluta termer och i förhållande till den andra.

Däremot handlar en hantelportföljstrategi om kontantoptionalitet.

Med andra ord handlar det om hur mycket de kan ge dig om tillgångarna blir tillräckligt billiga i förhållande till den potentiella kostnaden för att hålla dem på högre nivåer.

Men investeringsförvaltare gillar inte mycket kontanter och kontantliknande tillgångar, eftersom det inte är bra för affärerna.

Människor vill inte betala förvaltningsavgifter för att deras kontanter ska stå oanvända.

Människor är av naturen otåliga. Även om de mest sofistikerade kunderna (pensionsfonder, statliga investeringsfonder, stiftelser etc.) har sunda förväntningar vill de fortfarande ha resultat för att kunna vara med i matchen.

Det är inte lätt att få dem att förstå att de bör avstå från nuvarande vinster till förmån för framtida vinster som kanske inte kommer att realiseras. Det är den klassiska gåtan för värdeinvesteraren som föredrar att hålla sig borta från dyra marknader bara för att se dem skjuta i höjden för det mesta.

De flesta investeringsförvaltare kan inte ha en hantelportföljstrategi - det vill säga en hög koncentration av mycket säkra tillgångar - och förvänta sig att deras verksamhet ska blomstra.

Universa är unikt, men det finns inte heller mycket pengar i det - åtminstone inte före Covid - och det av goda skäl. Få kunder är beredda att inte se vinster år efter år.

Förvaltarens skyldighet är att göra det som är bäst för kunderna, även om det leder till en mindre kundbas.

De som är beredda att investera i en hedgefond med läckage kommer förmodligen bara att göra det i små belopp för att balansera sin aktierisk.

Andra typer av barbell-strategier

Barbell-strategier består ofta av portföljer med räntebärande värdepapper.

En del av portföljen kan bestå av värdepapper med längre löptid (t.ex. över 10 år) som ger högre avkastning, medan den andra delen kan bestå av värdepapper med kortare löptid (t.ex. under 5 år) som är mer stabila i pris.

Men hantel kan betyda många olika tillvägagångssätt.

Det kan vara en enkel dikotomi mellan aktier och obligationer, till exempel en 60/40- eller 50/50-portfölj.

Viktningen kan också variera beroende på vad som behövs för att uppnå vissa mål.

En "barbell"-portfölj försöker ge diversifiering så att du har tillgång till både säker avkastning och mer riskfyllda tillgångar (som kan ge högre avkastning) på samma gång.

Många portföljer gör detta, men det finns ingen tydlig dikotomi mellan dessa två typer av tillgångar.

När det gäller räntebärande tillgångar kan kortfristiga avkastningar dra nytta av de aktuella räntorna samtidigt som de innehar värdepapper med längre löptid som ger högre avkastning.

Om räntorna skulle stiga skulle obligationer med kortare löptid inte innebära lika stor prisrisk och skulle kunna ersättas av nya obligationer med högre avkastning.

Barbell-strategin är en mer aktiv form av handel, oavsett om det beror på den kortare löptiden för vissa värdepapper och förnyelseprocessen, spårning av den mest riskfyllda delen av en portfölj eller andra faktorer.

I likhet med Universa gör barbellstrategin det möjligt för en portfölj att få säker avkastning för att effektivt finansiera en mer riskfylld del av portföljen.

Den använder kontanter och obligationer för att finansiera säljdelen av portföljen. Likviditeten som förknippas med kontanter och obligationer ger också flexibilitet om du vill förvalta en portfölj mer aktivt.

Förvaltaren av en barbell-portfölj kan sträva efter att uppnå en avkastning som minst motsvarar inflationstakten för att undvika en förlust av köpkraft över tiden.

För att göra detta kan portföljen investera i inflationsskyddade obligationer och en blandning av andra värdepapper för att uppnå inflationstakten, plus eventuell ytterligare avkastning som behövs för att finansiera den mest riskfyllda delen av en portfölj (t.ex. OTM-optioner)

Risker att ta hänsyn till

Ränterisk

Den traditionella portföljen med lång- och kortfristiga obligationer är utsatt för ränterisk.

När räntorna stiger faller obligationspriserna, särskilt för obligationer med lång löptid. En investerare kan bli sittande med värdepapper med en löptid på mer än 10 år som ger mindre avkastning än säkrare kortfristiga instrument om de hade köpts när avkastningen var lägre.

Handlaren kan antingen sälja obligationen och göra en förlust eller satsa på att obligationen kommer att ge bättre avkastning i framtiden.

Inflationsrisk

Portföljer som innehåller ett stort antal nominella obligationer är utsatta för inflationsrisk.

De flesta obligationer har fast ränta. Om en obligation ger 1 % i avkastning och inflationen är 3 % har handlaren en real avkastning på minus 2 %.

Att inte dra nytta av "saker i mitten

En hantelportfölj investerar i en blandning av lågrisk- och högrisktillgångar, med liten eller ingen allokering till mellanliggande tillgångar som säkra aktier, obligationer av medelhög kvalitet osv.

Det kommer att komma en tid då dessa typer av tillgångar kommer att prestera bättre i absoluta och relativa termer. Bred diversifiering, inte bara i båda ändarna av spektrumet, kan bidra till att förbättra den riskjusterade avkastningen.

En portfölj som i hög grad eller uteslutande investerar i tillgångar med medelhög duration eller måttlig risk kallas en bulletportfölj.

Återinvesteringsrisk

Återinvesteringsrisk uppstår när obligationer förfaller och avkastningen på nya skulder är lägre än avkastningen på obligationer som just har återbetalat sitt kapital.

I en värld med låga räntor är detta en realitet för många investerare. Före finanskrisen kunde de få en avkastning på 5 % på säkra statsobligationer. Idag tittar de på avkastningskurvan och ser en avkastning på 1 %, eller till och med negativ nominell avkastning.

Det finns alltså inte tillräckligt många livskraftiga alternativ. Det innebär att aktörerna måste vända sig till mer riskfyllda värdepapper, med högre kreditrisk eller längre löptid, eller tillämpa mer riskfyllda strategier för att generera den avkastning de vill ha.

Hantel i en värld av låga räntor

Black-Scholes-modellen förutspår att säljoptioner är billigare när räntorna är höga.

Detta är logiskt eftersom en eventuell vinstnedgång som får aktierna att falla normalt kan "kompenseras" av en räntenedgång.

I en värld med låga räntor fungerar denna process normalt inte längre som avsett. Puts blir dyrare eftersom det är mindre lätt att kompensera för fallande vinster med lägre räntor. Att skydda säljoptioner blir därför dyrare.

Dessutom, när räntorna är höga, gör detta att dumbbell-strategier fungerar bra för dem som förlitar sig på kontanter och obligationsinvesteringar för att finansiera den mest riskfyllda delen av sin portfölj.

När räntorna faller minskar de potentiella marginalerna för skivstångsportföljstrategin på båda sidor.

Den säkra delen av portföljen avkastar mindre och den riskfyllda delen av portföljen blir dyrare (till exempel säljoptioner) och/eller mer riskfylld.

Spekulativa aktier är till och med dyrare än normalt eftersom de diskonteras till lägre räntor och fler människor investerar i dem utan någon större avkastning från andra värdepapper.

Vi kan därför förvänta oss att utövare av barbellstrategin anpassar sig under dessa perioder.

Den säkra delen av portföljen kan behöva bli mer riskfylld. Eller acceptera små förluster de flesta år.

Den kan behöva innehålla obligationer och andra värdepapper med lägre kreditvärdighet eller längre löptid. Dessa värdepapper medför högre prisrisk och volatilitet. Investeringsförvaltaren kan också minska andelen av den mest riskfyllda delen av portföljen.

Konvexitet för barbell-portföljen

Barbell-portföljstrategin anses vara konvex eftersom det är en handels- eller investeringsteknik som försöker utnyttja fördelarna med investeringar med hög risk och hög avkastning samt investeringar med låg risk och låg avkastning.

Strategin innebär att man konstruerar en portfölj som är tungt viktad mot den ena eller andra änden av risk-avkastningsspektrumet.

En typisk barbellportfölj kan till exempel bestå av 80 % högrisktillgångar med hög avkastning och 20 % lågrisktillgångar med låg avkastning.

Variationen i denna procentsats beror på vilken del av cykeln vi befinner oss i.

Under perioder då aktier och riskfyllda tillgångar är dyrare placerar handlare som följer en barbell-strategi i allmänhet en större andel av portföljen i kontanter eller kortfristiga obligationer.

Hur avgör en investerare om aktier är dyra?

För att avgöra om aktier och andra riskfyllda tillgångar är dyra brukar man gå tillväga på följande sätt:

- Är framtida vinstmultiplar (dvs. P/E-tal) höga i förhållande till genomsnittet?

- Finns det många nya köpare på marknaden (t.ex. har detaljhandelns deltagande på marknaden ökat, optionsaktiviteten är högre)?

- Är inflationen hög i förhållande till centralbankens mål?

- Är arbetslösheten låg? Är arbetsmarknaderna mycket strama?

- Håller centralbanken på att strama åt politiken?

Fördelar

Den främsta fördelen med barbell-portföljstrategin är att den gör det möjligt för investerare att dra nytta av uppgångspotentialen hos högriskinvesteringar med hög avkastning, samtidigt som den erbjuder ett visst skydd mot nedgångspotentialen hos lågriskinvesteringar med låg avkastning.

Denna typ av portföljkonstruktion kan vara särskilt fördelaktig under volatila marknadsförhållanden, när marknadens riktning är osäker.

En annan fördel med barbell-portföljstrategin är att den kan hjälpa investerare att diversifiera sina portföljer och minska den totala risken.

Genom att inkludera både högrisk- och lågrisktillgångar i portföljen kan investerare kompensera risken i en investering med stabiliteten i en annan.

Resultatet blir en mer effektiv portfölj som bättre kan stå emot marknadsvolatilitet.

Nackdelar

För många handlare kan denna strategi innebära att man tar på sig för mycket risk för att det ska kännas bekvämt.

Dessutom kan denna strategi vara svår att ombalansera regelbundet, vilket kan leda till suboptimala resultat över tid.

Trots dessa nackdelar kan denna strategi vara ett användbart verktyg för handlare som vill dra nytta av uppgångspotentialen hos investeringar med hög risk och hög belöning, samtidigt som de erbjuder ett visst skydd mot nedgångar.

När den används på rätt sätt kan barbellportföljstrategin leda till överlägsen riskjusterad avkastning och en mer effektiv totalportfölj.

Pensionsfonder och obligationer

Pensionsfonder följer ett liknande koncept som barbellportföljstrategin.

När riskfyllda tillgångar ökar försöker de ofta sälja för att köpa mindre riskfyllda tillgångar.

Omvänt, när riskfyllda tillgångar faller, försöker de ofta köpa dem genom att sälja säkrare tillgångar.

Som ett resultat är repostrategin ganska lik den centrala idén bakom hantelportföljstrategin.

Mäklare av optioner

Vanliga frågor

Varför är skivstångsstrukturen bäst när avkastningskurvan planar ut?

När en avkastningskurva är flack uppmuntrar det handlare och investerare att placera mer av sitt kapital i obligationer med kortare löptid som har motsvarande avkastning som obligationer med längre löptid, med fördelen av lägre prisrisk.

En flack avkastningskurva indikerar också att en ekonomisk avmattning är sannolik, vilket gör det mindre attraktivt att hålla riskfyllda tillgångar.

I detta fall kan det vara mer meningsfullt att anta en hantelstruktur.

Hur kan portföljstrategin med hantel hjälpa investerare att diversifiera sina portföljer och minska den totala risken?

Genom att inkludera både högrisk- och lågrisktillgångar i portföljen kan traders kompensera risken med en investering med stabiliteten och kapitalbevarandet hos en annan.

Detta kan leda till en mer effektiv portfölj som bättre klarar av de kraftiga upp- och nedgångar som förknippas med riskfyllda tillgångar.

Vilka är de största nackdelarna med barbell-portföljstrategin?

Den största nackdelen med barbell-portföljstrategin är att tradern måste köpa tillräckligt många tillgångar med hög risk och hög avkastning för att uppnå den önskade viktningen i portföljen.

För många handlare kan detta innebära att man tar på sig för mycket risk för att känna sig bekväm.

Dessutom kan denna strategi vara svår att ombalansera regelbundet, vilket kan leda till suboptimala resultat över tid.

Om en handlare t.ex. investerar 90 % i aktier och 10 % i obligationer eftersom han anser att risktillgångarna är låga och att aktiekurserna fortsätter att falla, riskerar han att missa fynd eftersom han redan är "fullinvesterad", dvs. han har nästan nått sin maximala tilldelning.

Dessutom är en skivstångsportfölj inte samma sak som en balanserad portfölj.

En balanserad portfölj strävar efter att undvika miljöbias.

En barbellportfölj är alltid mycket riskorienterad. Även om en portfölj består av 60/40 aktier och obligationer är aktier mer volatila än obligationer, så riskviktningen är snarare 90/10.

I en 80/20 aktie/obligationsportfölj ligger nästan all risk i aktiedelen.

Att hålla kontanter mot riskfyllda tillgångar kan bidra till att minska den totala risken i en portfölj, men balanserar den inte särskilt bra.

Trots dessa nackdelar kan barbell-portföljstrategin vara ett användbart verktyg för handlare som vill dra nytta av uppgångspotentialen i högriskinvesteringar med hög avkastning, samtidigt som de ger ett visst skydd mot nedgångar.

När strategin används korrekt kan den leda till överlägsen riskjusterad avkastning och en mer effektiv totalportfölj.

Använder institutionella handlare barbell-portföljstrategin?

Ja, institutionella handlare använder ofta Barbell-portföljstrategin eller liknande strategier för att uppnå sin önskade risk/avkastningsprofil.

Eftersom de har tillgång till ett större utbud av tillgångar, kapital och produkter (t.ex. swappar) kan de ofta ta på sig större risker än enskilda handlare.

Detta kan leda till högre avkastning, men det innebär också att deras förluster kan bli större under perioder av marknadsvolatilitet.

Hur kan investerare implementera barbellportföljstrategin?

Investerare kan implementera barbellportföljstrategin på ett antal olika sätt.

Ett sätt är att investera i två separata portföljer, där den ena består av investeringar med hög risk och hög avkastning och den andra av investeringar med låg risk och låg avkastning.

Investerarna fördelar sedan en del av sitt totala kapital till varje portfölj i enlighet med den risk/avkastningsprofil de vill uppnå.

Ett annat sätt att genomföra denna strategi är att investera i en enda portfölj som består av både högriskinvesteringar med hög avkastning och lågriskinvesteringar med låg avkastning.

Investerarna fördelar sedan en del av sitt totala kapital till varje investering i enlighet med sin önskade risk/avkastningsprofil.

Finns det några regler för dumbbell-portföljstrategin?

En trader kan vara "fullinvesterad" när 90 % av hans tillgångar finns i aktier eller andra riskfyllda tillgångar och 10 % i kontanter eller kortfristiga obligationer.

Med andra ord kan en traders regel vara att alltid ha 10 % av sina tillgångar i kontanter, som en försiktig buffert.

Dessa kontanter kan bidra till att minska den totala portföljrisken och underlätta ombalansering under perioder av marknadsvolatilitet.

Slutsats

Barbell-portföljstrategin är en populär investeringsstrategi som gör det möjligt för investerare att dra nytta av den uppåtriktade potentialen hos högriskinvesteringar med hög avkastning, samtidigt som de erbjuder ett visst skydd mot nedåtriktade investeringar med låg risk och låg avkastning.

Investerare kan implementera denna strategi på ett antal olika sätt.

Ett sätt är att investera i två separata portföljer, där den ena består av högriskinvesteringar med hög avkastning och den andra av lågriskinvesteringar med låg avkastning.

Ett annat sätt att genomföra strategin är att investera i en enda portfölj som består av både högriskinvesteringar med hög avkastning och lågriskinvesteringar med låg avkastning. Investeraren allokerar sedan en del av sitt totala kapital till varje investering enligt sin önskade risk/avkastningsprofil.

En barbell-portföljstrategi är inte lätt att ombalansera regelbundet, vilket kan leda till suboptimala resultat över tid.

Denna typ av portföljkonstruktion kan vara särskilt fördelaktig under volatila marknadsförhållanden, när marknadens riktning är osäker. Även om denna strategi innebär en viss risk kan den vara ett användbart verktyg för investerare som söker högre riskjusterad avkastning.

Bilaga

Mått på portföljrisk och avkastning

| Mått | S&P 500 | Balanserad | Hantlar |

|---|---|---|---|

| Aritmetiskt genomsnitt (månadsvis) | 0.95% | 0.73% | 0.70% |

| Aritmetiskt medelvärde (annualiserat) | 11.99% | 9.08% | 8.68% |

| Geometriskt medelvärde (månadsvis) | 0.84% | 0.70% | 0.67% |

| Geometriskt medelvärde (annualiserat) | 10.61% | 8.74% | 8.39% |

| Standardavvikelse (månadsvis) | 4.55% | 2.28% | 2.12% |

| Standardavvikelse (på årsbasis) | 15.75% | 7.91% | 7.33% |

| Nedåtgående avvikelse (månadsvis) | 2.95% | 1.23% | 1.13% |

| Maximal drawdown | -50.89% | -17.23% | -21.61% |

| Korrelation med aktiemarknaden | 1.00 | 0.64 | 0.53 |

| Beta(*) | 1.00 | 0.32 | 0.25 |

| Alfa (annualiserad) | 0.00% | 5.08% | 5.55% |

| R2 | 100.00% | 40.65% | 28.10% |

| Sharpe-kvot | 0.44 | 0.54 | 0.53 |

| Sortino-kvot | 0.64 | 0.85 | 0.84 |

| Treynor-kvot (%) | 6.93 | 13.35 | 15.83 |

| Calmar-kvot | 0.39 | 0.10 | -0.18 |

| Aktiv avkastning | 0.00% | -1.87% | -2.22% |

| Trackingfel | 0.00% | 12.32% | 13.40% |

| Informationskvot | N/A | -0.15 | -0.17 |

| Skevhet | -0.51 | 0.09 | 0.13 |

| Överskott Kurtosis | 1.88 | 1.37 | 1.59 |

| Historiskt riskvärde (5%) | 7.12% | 2.87% | 2.51% |

| Analytiskt riskvärde (5%) | 6.53% | 3.03% | 2.78% |

| Villkorligt riskvärde (5%) | 10.01% | 4.08% | 3.85% |

| Capture-kvot på uppsidan (%) | 100.00 | 41.17 | 35.06 |

| Capture-kvot nedåt (%) | 100.00 | 21.95 | 13.34 |

| Säker uttagsränta | 4.30% | 5.20% | 4.92% |

| Evig uttagsränta | 6.05% | 4.43% | 4.12% |

| Positiva perioder | 391 sur 626 (62.46%) | 397 sur 626 (63.42%) | 399 sur 626 (63.74%) |

| Vinst/förlust-kvot | 1.03 | 1.32 | 1.37 |

| * Den amerikanska aktiemarknaden används som jämförelseindex för beräkningarna. Value at risk-mått är månadsvärden. | |||

| Föregående : Hur man investerar när aktiemarknaden sjunker | Följande : Hur man mäter marknadsrisknivåer med VaR och CVaR |