Strategia di investimento con manubri - Come utilizzare un portafoglio "barbell"?

Che cos'è una strategia di investimento "barbell" o "dumbbell"? In questo articolo, esaminiamo alcuni post correlati e spieghiamo l'asset allocation quando si utilizza una strategia "barbell" (come inventato da Nassim Taleb nel libro Antifragile).

Una strategia di investimento "barbell" mira a minimizzare il rischio con la porzione più ampia del portafoglio, ma a esporsi agli eventi "cigno nero" con piccole posizioni a basso costo ma ad alto rischio nel resto del portafoglio.

Risultati principali:

Diversificazione ed equilibrio

- La strategia d'investimento dumbbell si concentra sul bilanciamento del portafoglio tra attività ad alto rischio e a basso rischio.

- Invece di cercare di prevedere la direzione del mercato o di concentrarsi su attività a medio rischio che offrono solo rendimenti moderati con rischi difficili da stimare.

Gestione del rischio

- Combinando attività con profili di rischio contrastanti, come azioni ad alto rischio e obbligazioni a basso rischio, la strategia consente di gestire il rischio complessivo del portafoglio.

- Questa configurazione consente di apprezzare il capitale durante le fasi di rialzo dei mercati e di ridurre il rischio durante le fasi di ribasso, per facilitare il trade-off rischio/rendimento.

Adattabilità e orientamento al lungo termine

- Questo approccio cerca di proteggere dalla volatilità dei mercati e dalle fluttuazioni economiche, con la parte sicura del portafoglio che rimane stabile e la parte rischiosa che può dare o meno i suoi frutti (ad esempio, put OTM profonde contro start-up ad alto rischio).

Backtesting dell'approccio Barbell

- Eseguiamo un backtest dell'approccio Barbell e lo confrontiamo con l'S&P 500 e con un portafoglio bilanciato tradizionale.

La strategia Dumbbell nel mondo reale

In un precedente articolo abbiamo parlato della performance di Universa Investment durante la pandemia Covid-19 grazie alla sua strategia di copertura del rischio di coda. Questa strategia si basa su quello che è comunemente noto come portafoglio a bilanciere.

Il rischio di capitale di Universa nella parte "ad alto rischio" del suo portafoglio rappresenta solo il 2-3% del suo capitale complessivo, ossia la parte allocata alle opzioni put per trarre vantaggio da occasionali sconvolgimenti del mercato.

La società ha guadagnato almeno 3 miliardi di dollari dalla flessione del mercato, con un'esposizione totale ai derivati di soli 100 milioni di dollari circa.

L'altra parte del portafoglio è costituita da attività sicure, come contanti, titoli di Stato e obbligazioni societarie di prim'ordine che rendono in modo sicuro.

Il rendimento degli asset sicuri finanzia essenzialmente l'esposizione ai derivati.

Universa chiarisce ai suoi clienti che non si aspetta di generare nulla in contesti di mercato azionario inferiori alla media o eccellenti. D'altro canto, si aspetta di guadagnare molto quando il mercato crolla, grazie alla sua esposizione altamente convessa ai forti ribassi del mercato.

Dato che la maggior parte dei fondi d'investimento ha un beta azionario (cioè è lunga su un gran numero di azioni) ed è esposta ad altri tipi di rischio azionario (ad esempio, immobiliare, private equity, società early stage), l'aggiunta di una parte del portafoglio a una strategia di copertura del rischio posteriore potrebbe essere un uso ragionevole del capitale.

Si tratta di qualcosa di unico che può compensare la scarsa performance della maggior parte del portafoglio.

Universa è un esempio che ha ricevuto molta attenzione da parte dei media dopo la pandemia di Covid-19, ma non è la sola a utilizzare strategie di rischio estremo di questo tipo.

Portafogli Dumbbell

I portafogli Dumbbell e i portafogli che utilizzano i concetti delle strategie Dumbbell esistono in una forma o nell'altra.

Ma non sono popolari a causa del loro basso livello di rischio.

In particolare per i fondi istituzionali, senza un rendimento annuo regolare a due cifre - o almeno qualcosa che superi la gestione passiva degli indici entro parametri di rischio accettabili - è difficile che si evolvano.

Struttura di portafoglio a bilanciere

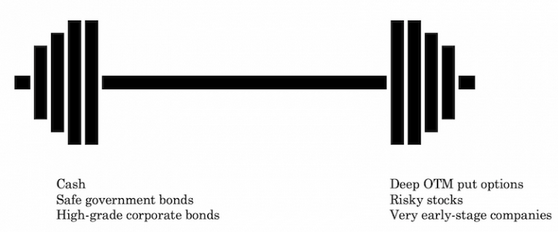

I trader che adottano l'approccio del portafoglio a bilanciere strutturano il portafoglio in modo che vi sia una dicotomia tra "alto rischio" e "basso rischio" e poco, o nulla, nel mezzo:

Si tratta di una combinazione di

- i) una piccola allocazione a scommesse non lineari e ad alta convessità, che non perdono molto se non si rivelano efficaci, ma che possono rendere molto bene se lo sono, e

- ii) un'allocazione maggiore ad attività meno volatili e con rendimenti più bassi, che offrono rendimenti bassi e stabili.

Attività sicure

- Buoni del Tesoro

- Titoli di Stato

- Contanti o equivalenti

- Obbligazioni societarie di alta qualità

- Depositi a termine

Attività rischiose convesse

- Put out-of-the-money (OTM)

- Investimenti in capitale di rischio

- Progetti personali ad alto rischio (creazione di una nuova attività senza esperienza precedente)

- Azioni ad alto rischio

- Day trading tattico

- Materie prime con potenziale speculativo

- Criptovalute

I tipi di scommesse sono molto diversi tra loro in termini di rischio e rendimento potenziale, praticamente agli estremi opposti di uno spettro, il che spiega il nome di portafoglio "bilanciere".

Le allocazioni si trovano su ciascun lato dello spettro rischio/rendimento, con una ponderazione dicotomica.

Ecco un esempio di ciò che potrebbe essere considerato ai due estremi del bilanciere:

Universa utilizza le opzioni put nel suo paniere "ad alto rischio", ma non si tratta necessariamente di opzioni put.

Può trattarsi di qualsiasi cosa che offra un potenziale di rendimento elevato, ma che abbia un'alta probabilità di non realizzarsi, o che sia semplicemente ad alto rischio o ad alta volatilità di prezzo.

Si tratta di azioni, società e società altamente speculative:

- azioni, società e iniziative commerciali altamente speculative

- Start-up o addirittura società in fase di pre-revenue.

- Criptovalute

- Qualsiasi tipo di struttura derivata con una bassa probabilità di guadagno.

Se i trader rischiano pochi centesimi del loro portafoglio all'anno su scommesse altamente convesse e asimmetriche e restituiscono il restante 2-4% su "scommesse sicure", il portafoglio rimarrà stabile nel corso di un anno normale.

I rendimenti delle scommesse sicure compensano effettivamente le perdite delle scommesse a lungo termine.

Nella maggior parte dei casi non sarà un portafoglio entusiasmante e non si vedrà una grande crescita.

Ma di tanto in tanto, magari ogni dieci anni, questo tipo di portafoglio può mostrare rendimenti eccezionali, con guadagni percentuali a tre o addirittura a quattro cifre in un anno, se investito in investimenti speculativi ad alta convessità.

Molti investitori istituzionali alla ricerca di qualcosa di diverso da ciò che già possiedono possono trarne beneficio se ritengono che questo li aiuti a gestire il rischio o a migliorare i rendimenti in modo più efficace.

| Broker | Strumenti finanziari | Commissioni di brokeraggio (Euronext) | Nostra opinione |

|---|---|---|---|

| Conto titoli, conto a margine | Nessuna commissione per un volume massimo mensile di 100.000 euro, poi 0,20%. | XTB: trading senza commissioni, ma con una scelta di titoli limitata a 3.600 azioni e 1.350 ETF. Conto demo gratuito per testare la piattaforma. | |

| L'investimento comporta un rischio di perdita | |||

La filosofia "barbell" di Nassim Taleb

La difesa dell'approccio "barbell" alla gestione del rischio da parte di Nassim Taleb riflette la sua filosofia più ampia sull'incertezza, il rischio e il processo decisionale in condizioni di opacità.

Ecco gli elementi chiave di questo approccio:

Concetto di strategia del manubrio

- Evitare la via di mezzo - La strategia del "bilanciere" di Taleb raccomanda di evitare gli investimenti a medio rischio. Egli sostiene che il rischio è intrinsecamente difficile da calcolare con precisione. Raccomanda invece una strategia di investimento binaria.

- Combinazione di estremi - La strategia prevede una combinazione lineare di estremi: essere iper-conservatori da un lato e iper-aggressivi dall'altro.

- Robustezza di fronte agli errori di stima - Concentrandosi sugli estremi ed evitando il centro, la strategia barbell è considerata più robusta di fronte agli errori di stima del rischio.

Applicazione agli investimenti

- Asset allocation - In genere, gran parte del portafoglio (80-90%) è allocato in investimenti estremamente sicuri, come i buoni del Tesoro, al fine di preservare il capitale.

- Componente speculativa - La parte restante è investita in scommesse speculative diversificate ad alto rischio che mirano a rendimenti elevati.

- Speculazione a ribasso limitato - Un'altra forma di strategia dumbbell consiste nell'impegnarsi in investimenti speculativi con un potenziale di ribasso limitato, consentendo un'assunzione di rischio aggressiva con un potenziale di perdita controllato.

Basi filosofiche

- Scetticismo sulla misurazione del rischio - L'approccio di Taleb deriva dallo scetticismo sull'accuratezza e l'affidabilità degli strumenti e dei modelli di misurazione del rischio. Egli sottolinea la natura imprevedibile del mondo reale.

- Preferenza per gli estremi - La sua adesione alla strategia del manubrio riflette la sua convinzione che, in ambienti incerti, sia preferibile concentrare gli investimenti nei mercati dei capitali. Sostiene che concentrare gli investimenti negli estremi può portare a una gamma di risultati più prevedibili e controllati.

Impatto sul processo decisionale

- Influenza sulle decisioni finanziarie e personali - La strategia del bilanciere non è solo un approccio agli investimenti finanziari, ma anche una filosofia di vita. Taleb suggerisce di applicare questo principio a diversi ambiti, tra cui la politica, l'economia e le scelte di vita personale come l'esercizio fisico (ad esempio, riposo moderato/camminata rispetto a brevi periodi di esercizio intenso).

In generale

La strategia del manubrio di Nassim Taleb è una manifestazione della sua posizione filosofica più ampia sull'incertezza.

Egli sostiene un approccio alla gestione del rischio che rifugge dai rischi moderati a favore di un mix di estremo conservatorismo e speculazione aggressiva.

Backtesting della strategia Barbell

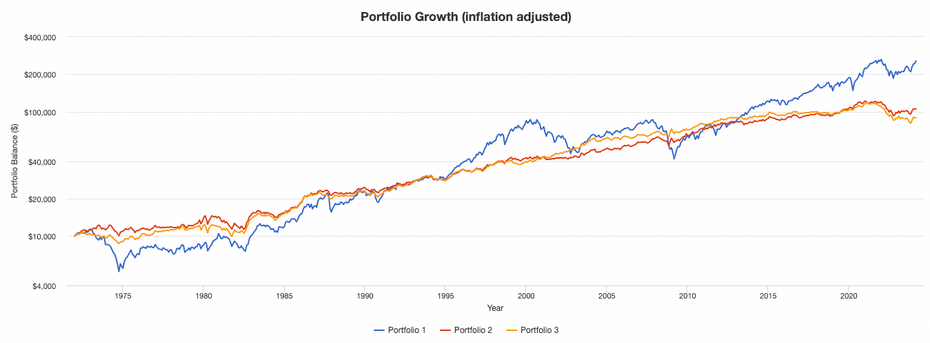

Come si comporta il portafoglio Barbell in un backtest?

Abbiamo testato i seguenti portafogli:

Portafoglio 1 - Tutte le azioni

- Mercato azionario statunitense: 100%.

Portafoglio 2 - Portafoglio bilanciato più tradizionale

- Mercato azionario statunitense: 30

- Obbligazioni del Tesoro a 10 anni: 50%.

- Oro: 20%.

Portafoglio 3 - Manubri

- Titoli del Tesoro a 10 anni: 70

- Oro: 10

- Microcapitalizzazione USA: 20%.

In questo caso seguiamo il tradizionale approccio a manubrio, con l'80% in asset più sicuri (70% Treasury USA e 10% oro) e il restante 20% del portafoglio investito in microcapitalizzazioni più rischiose.

Risultati

Statistiche di performance del portafoglio:

| Metriche | Portafoglio 1 (Azionario) | Portafoglio 2 (bilanciato) | Portafoglio 3 (Manubri) |

|---|---|---|---|

| Saldo iniziale | 10,000 $ | 10,000 $ | 10,000 $ |

| Saldo finale | 1,925,614 $ | 793,062 $ | 670,207 $ |

| CAGR | 10.61% | 8.74% | 8.39% |

| Deviazione standard | 15.75% | 7.91% | 7.33% |

| Anno migliore | 37.82% | 33.50% | 34.78% |

| Anno peggiore | -37.04% | -13.63% | -15.39% |

| Drawdown massimo | -50.89% | -17.23% | -21.61% |

| Rapporto Sharpe | 0.44 | 0.54 | 0.53 |

| Rapporto Sortino | 0.64 | 0.85 | 0.84 |

| Correlazione con il mercato | 1.00 | 0.64 | 0.53 |

Nel complesso, il portafoglio dumbbell ha ottenuto una performance abbastanza buona su base corretta per il rischio.

I suoi indici di Sharpe e Sortino sono equivalenti a quelli di un portafoglio tradizionalmente bilanciato (S&P 500 o equivalente, obbligazioni moderate, oro moderato).

Il drawdown è stato leggermente superiore.

L'approccio barbell potrebbe non funzionare altrettanto bene quando i tassi d'interesse reali sono negativi, a causa dell'elevata esposizione agli asset sicuri.

Sebbene l'approccio al 100% di azioni sia a prima vista "vincente", è importante rendersi conto che gli approcci bilanciati e barbell possono ottenere questo tipo di rendimento con una volatilità inferiore o pari alla metà di quella dell'approccio al 100% di azioni.

Un buon ingegnere finanziario potrebbe gestire questo portafoglio con la stessa volatilità dell'S&P 500 e ottenere un rendimento di circa il 7% all'anno.

Il portafoglio dumbbell presenta una correlazione inferiore con il mercato azionario complessivo rispetto al più tradizionale portafoglio bilanciato, nonché una skewness leggermente migliore (ma un maggiore appiattimento, che si traduce in un maggiore ribasso massimo).

L'appendice alla fine di questo articolo presenta misure più avanzate che descrivono questi portafogli.

Concetti Dumbbell per i trader non-Dumbbell

È importante per tutti i trader coprire il rischio di coda in modo prudente.

Idealmente, la copertura dovrebbe essere effettuata in modo tale che i benefici superino i costi.

A causa del premio per il rischio di volatilità, quando le opzioni sono strutturalmente costose (come le polizze assicurative standard emesse dalle compagnie di assicurazione private per ottenere un profitto e garantire la continuità della loro attività), la copertura perpetua è un freno alla performance di lungo termine.

Quando il tail risk è coperto con un'enfasi sul valore, ha senso prepararsi a uno shock economico e di mercato quando è giustificato. In altre parole, quando la volatilità è a buon mercato e ha senso al momento della scommessa.

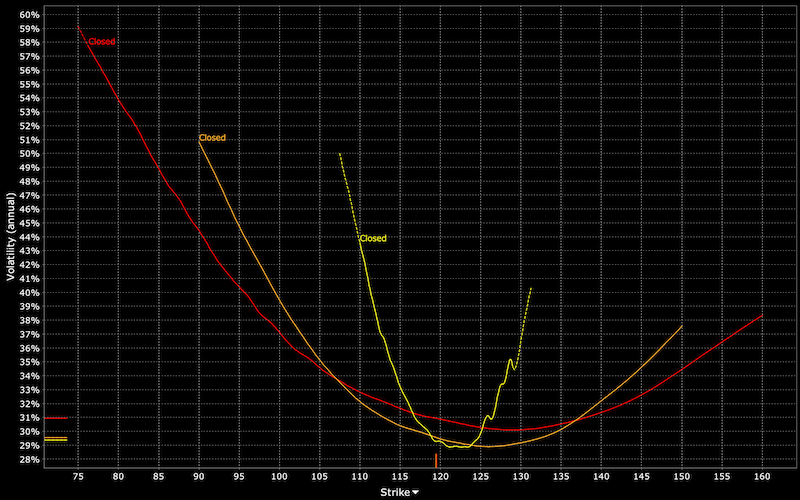

Come si fa a sapere se la volatilità è a buon mercato?

Il metodo più semplice consiste nell'esaminare la volatilità storica realizzata dell'asset che si sta negoziando e confrontarla con la volatilità implicita futura.

Quasi tutti i broker dispongono di un calcolatore di volatilità implicita nella catena di opzioni, spesso indicato con "IV" seguito da una percentuale annuale.

Ad esempio, la volatilità storica dello S&P 500 si aggira intorno al 15-16% annualizzato. Nell'esempio seguente, la volatilità implicita è di circa il 22%, il che rende l'opzione più costosa del normale.

Alcuni broker di opzioni indicano persino la volatilità implicita per tutti i prezzi d'esercizio di una determinata scadenza.

La volatilità implicita non è statica per tutti i prezzi di esercizio.

Nelle azioni, i trader hanno bisogno di una maggiore protezione al ribasso per proteggersi dalle perdite, il che rende le put generalmente più costose delle call. Ne consegue un'asimmetria della volatilità, in cui le IV delle put tendono a essere più alte delle IV delle call.

Allo stesso tempo, anche se la volatilità storica può essere un buon indicatore della probabile performance di un asset, il futuro non è sempre come il passato.

Ad esempio, la volatilità dei titoli di Stato è più bassa che in passato, perché le banche centrali li mantengono a zero per consentire alle economie fortemente indebitate di oggi di continuare a funzionare.

Questa minore volatilità dei tassi di interesse a breve e a lungo termine riduce anche la volatilità delle valute.

Dinamica dei prezzi per gli investimenti a bilanciere

I portafogli a bilanciere sono concepiti per aiutarvi ad avanzare durante le fasi di ribasso e a rimanere a galla durante le fasi di rialzo.

Molti trader e istituzioni ritengono che un portafoglio debba essere sempre completamente investito. L'approccio di Universa consiste nell'investire solo una piccola parte del portafoglio in scommesse convesse e il resto in attività più sicure e a basso rendimento.

Per la maggior parte degli investitori questo tipo di approccio non funziona, perché rischiano di dover affrontare anni o un decennio o più senza apprezzamento del capitale.

Ma i portafogli hedge occupano una nicchia di mercato. Qualsiasi gestore di investimenti che voglia attrarre clienti esterni deve differenziarsi in qualche modo.

Essere completamente investiti è generalmente una buona cosa per le società di investimento che vogliono generare commissioni, ma non è necessariamente la soluzione migliore per i clienti.

Nel caso del portafoglio dumbbell, la considerazione principale non è necessariamente quella di guadagnare poco, se non nulla, in contanti o titoli simili, ma di guadagnare un po' di più investendo in obbligazioni e azioni standard.

Questo è il solito compromesso dei portafogli convenzionali.

Invece di contrapporre gli "estremi", l'asset allocation viene considerata lungo un continuum in termini di liquidità, obbligazioni e azioni, esaminando il rendimento e il rischio di ciascuno in termini assoluti e relativi.

Al contrario, una strategia di portafoglio "dumbbell" è incentrata sull'opzionalità della liquidità.

In altre parole, si tratta di capire quanto possono farvi guadagnare se le attività diventano sufficientemente economiche rispetto al costo potenziale di detenerle a livelli più alti.

Ma ai gestori degli investimenti non piace avere molta liquidità e attività simili alla liquidità, perché non è un bene per gli affari.

La gente non vuole pagare le commissioni di gestione per tenere i propri contanti fermi.

Le persone sono naturalmente impazienti. Sebbene i clienti più sofisticati (fondi pensione, fondi sovrani, fondi di dotazione, ecc.) abbiano aspettative sane, vogliono comunque dei risultati per rimanere in gioco.

Non è facile far capire loro che devono rinunciare ai guadagni attuali a favore di guadagni futuri che potrebbero non realizzarsi. È il classico enigma dell'investitore value che preferisce stare lontano dai mercati costosi per poi vederli salire il più delle volte.

La maggior parte dei gestori di investimenti non può avere una strategia di portafoglio "dumbbell", ossia un'alta concentrazione di attività molto sicure, e aspettarsi che la propria attività prosperi.

Universa è unica nel suo genere, ma non ci sono molti soldi che vi si dedicano, almeno prima di Covid, per una buona ragione. Pochi clienti sono disposti a non vedere guadagni anno dopo anno.

Il dovere fiduciario è quello di fare ciò che è meglio per i clienti, anche se questo porta a una base di clienti più piccola.

Coloro che sono disposti a investire in un hedge fund con perdite probabilmente lo faranno solo in piccole quantità per bilanciare il rischio azionario.

Altri tipi di strategie barbell

Le strategie barbell spesso prevedono portafogli di titoli a reddito fisso.

Una parte del portafoglio può essere costituita da titoli a più lunga scadenza (ad esempio, oltre 10 anni) che offrono rendimenti più elevati, mentre l'altra parte può essere costituita da titoli a più breve scadenza (ad esempio, meno di 5 anni) che hanno un prezzo più stabile.

Ma il manubrio può significare molti approcci diversi.

Può essere una semplice dicotomia tra azioni e obbligazioni, come ad esempio un portafoglio 60/40 o 50/50.

Le ponderazioni possono variare anche in funzione di ciò che è necessario per raggiungere determinati obiettivi.

Il portafoglio "barbell" cerca di fornire una diversificazione in modo da avere accesso sia a rendimenti sicuri che ad attività più rischiose (che possono fornire rendimenti più elevati) allo stesso tempo.

Molti portafogli fanno questo, ma non esiste una dicotomia netta tra questi due tipi di attività.

In un contesto di reddito fisso, i rendimenti a breve termine possono beneficiare degli attuali tassi d'interesse pur detenendo titoli a più lunga scadenza che offrono rendimenti più elevati.

Se i tassi d'interesse dovessero aumentare, le obbligazioni a più breve durata non presenterebbero lo stesso rischio di prezzo e potrebbero essere sostituite da nuove obbligazioni che offrono rendimenti più elevati.

La strategia barbell è una forma di trading più attiva, sia a causa della minore durata di alcuni titoli e del processo di rinnovo, sia per il monitoraggio della parte più rischiosa di un portafoglio o per altri fattori.

Come nel caso di Universa, la strategia barbell consente a un portafoglio di ottenere rendimenti sicuri per contribuire a finanziare efficacemente una parte più rischiosa del portafoglio.

Per finanziare la parte put del portafoglio si utilizzano liquidità e obbligazioni. La liquidità associata alla liquidità e alle obbligazioni offre anche una certa flessibilità se si desidera gestire il portafoglio in modo più attivo.

Il gestore di un portafoglio barbell può puntare a ottenere un rendimento almeno pari al tasso di inflazione, per evitare una perdita di potere d'acquisto nel tempo.

A tal fine, il portafoglio può investire in obbligazioni protette dall'inflazione e in un mix di altri titoli per raggiungere il tasso di inflazione, oltre a eventuali rendimenti aggiuntivi necessari per finanziare la parte più rischiosa del portafoglio (ad esempio, le opzioni OTM).

Rischi da tenere in considerazione

Rischio di tasso d'interesse

Il portafoglio tradizionale di obbligazioni a lungo e a breve termine è soggetto al rischio di tasso d'interesse.

Quando i tassi d'interesse aumentano, i prezzi delle obbligazioni scendono, soprattutto per quelle a lunga scadenza. Un investitore può ritrovarsi con titoli di durata superiore a 10 anni che rendono meno di strumenti più sicuri a breve termine se fossero stati acquistati quando i rendimenti erano più bassi.

Il trader può vendere l'obbligazione e subire una perdita, oppure puntare su un rendimento migliore in futuro.

Rischio di inflazione

I portafogli che contengono un gran numero di obbligazioni nominali sono esposti al rischio di inflazione.

La maggior parte delle obbligazioni è a tasso fisso. Se un'obbligazione rende l'1% e l'inflazione è del 3%, il trader ha un rendimento reale di meno 2%.

Non sfruttare le "cose di mezzo

Un portafoglio a manubrio investe in un mix di attività a basso rischio e ad alto rischio, con una scarsa o nulla allocazione ad attività intermedie come azioni sicure, obbligazioni di qualità moderata, ecc.

Arriverà il momento in cui questi tipi di attività avranno una performance migliore in termini assoluti e relativi. Un'ampia diversificazione, non solo ai due estremi dello spettro, può contribuire a migliorare i rendimenti corretti per il rischio.

Un portafoglio che investe in modo massiccio o esclusivo in attività a media duration o a rischio moderato è chiamato portafoglio bullet.

Rischio di reinvestimento

Il rischio di reinvestimento si verifica quando le obbligazioni giungono a scadenza e i rendimenti del nuovo debito sono inferiori a quelli delle obbligazioni che hanno appena rimborsato il capitale.

In un mondo di bassi tassi di interesse, questa è una realtà per molti investitori. Prima della crisi finanziaria, potevano ottenere rendimenti del 5% su titoli di Stato sicuri. Oggi, guardando la curva dei rendimenti, vedono rendimenti dell'1% o addirittura rendimenti nominali negativi.

Non ci sono quindi sufficienti alternative valide. Ciò significa che gli operatori devono rivolgersi a titoli più rischiosi, con un rischio di credito più elevato o una duration più lunga, o perseguire strategie più rischiose per generare i rendimenti desiderati.

Il barbell in un mondo di bassi tassi d'interesse

Il modello Black-Scholes prevede che le opzioni put siano più convenienti quando i tassi di interesse sono alti.

Ciò è logico, dato che qualsiasi calo dei profitti che potrebbe causare un ribasso delle azioni può essere normalmente "compensato" da una riduzione dei tassi d'interesse.

In un mondo di bassi tassi di interesse, questo processo non funziona più come previsto. Le put diventano più costose perché è meno facile compensare il calo degli utili con una riduzione dei tassi d'interesse. La protezione delle opzioni put diventa quindi più costosa.

Inoltre, quando i tassi di interesse sono elevati, le strategie dumbbell funzionano bene per coloro che si affidano alla liquidità e agli investimenti obbligazionari per finanziare la parte più rischiosa del loro portafoglio.

Quando i tassi d'interesse scendono, i margini potenziali della strategia di portafoglio a bilanciere si riducono da entrambe le parti.

La parte sicura del portafoglio rende meno e la parte rischiosa del portafoglio diventa più costosa (ad esempio, le opzioni put) e/o più rischiosa.

I titoli azionari speculativi sono ancora più costosi del normale perché scontano tassi d'interesse più bassi e un numero maggiore di persone vi investe senza ottenere grandi rendimenti da altri titoli.

Possiamo quindi aspettarci che i praticanti della strategia barbell si adattino in questi periodi.

La parte sicura del portafoglio potrebbe dover diventare più rischiosa. O accettare piccole perdite nella maggior parte degli anni.

Potrebbe essere necessario includere obbligazioni e altri titoli meno affidabili o con scadenze più lunghe. Questi titoli presentano un rischio di prezzo e una volatilità più elevati. Il gestore degli investimenti può anche ridurre la percentuale della parte più rischiosa del portafoglio.

Convessità del portafoglio barbell

La strategia del portafoglio barbell è considerata convessa perché è una tecnica di trading o di investimento che cerca di sfruttare i vantaggi degli investimenti ad alto rischio e alto rendimento e di quelli a basso rischio e basso rendimento.

La strategia prevede la costruzione di un portafoglio fortemente ponderato verso l'una o l'altra estremità dello spettro rischio-rendimento.

Ad esempio, un tipico portafoglio barbell potrebbe essere composto per l'80% da attività ad alto rischio e alto rendimento e per il 20% da attività a basso rischio e basso rendimento.

La variazione di questa percentuale dipende dalla fase del ciclo in cui ci troviamo.

Nei periodi in cui le azioni e gli asset rischiosi sono più costosi, i trader che seguono una strategia barbell generalmente collocano una quota maggiore del portafoglio in liquidità o in obbligazioni a breve termine.

Come fa un investitore a stabilire se le azioni sono costose?

Per determinare se le azioni e gli altri asset rischiosi sono costosi, in genere si procede come segue:

- I multipli degli utili futuri (cioè i rapporti P/E) sono elevati rispetto alla media?

- Ci sono molti nuovi acquirenti sul mercato (ad esempio, la partecipazione al mercato al dettaglio è in aumento, l'attività in opzioni è più elevata)?

- L'inflazione è elevata rispetto all'obiettivo della banca centrale?

- La disoccupazione è bassa? Il mercato del lavoro è molto rigido?

- La banca centrale sta inasprendo la sua politica?

Vantaggi

Il principale vantaggio della strategia di portafoglio barbell è che consente agli investitori di beneficiare del potenziale di rialzo degli investimenti ad alto rischio e ad alto rendimento, offrendo al contempo una certa protezione contro il ribasso degli investimenti a basso rischio e a basso rendimento.

Questo tipo di costruzione del portafoglio può essere particolarmente vantaggioso in condizioni di mercato volatili, quando la direzione del mercato è incerta.

Un altro vantaggio della strategia del portafoglio barbell è che può aiutare gli investitori a diversificare i loro portafogli e a ridurre il rischio complessivo.

Includendo nel portafoglio sia attività ad alto rischio che a basso rischio, gli investitori possono compensare il rischio di un investimento con la stabilità di un altro.

Il risultato è un portafoglio più efficiente, in grado di resistere meglio alla volatilità del mercato.

Svantaggi

Per molti trader, questa strategia può significare l'assunzione di un rischio eccessivo per il proprio benessere.

Inoltre, questa strategia può essere difficile da ribilanciare regolarmente, il che può portare a risultati non ottimali nel tempo.

Nonostante questi inconvenienti, questa strategia può essere uno strumento utile per i trader che desiderano beneficiare del potenziale di rialzo degli investimenti ad alto rischio e ad alto rendimento, offrendo al contempo una certa protezione dal ribasso.

Se utilizzata correttamente, la strategia del portafoglio barbell può portare a rendimenti superiori corretti per il rischio e a un portafoglio complessivo più efficiente.

Fondi pensione e obbligazioni

I fondi pensione seguono un concetto simile alla strategia del portafoglio barbell.

Quando gli asset rischiosi aumentano, spesso cercano di vendere per acquistare asset meno rischiosi.

Al contrario, quando gli asset rischiosi scendono, spesso cercano di acquistarli vendendo asset più sicuri.

Di conseguenza, la strategia dei repo è molto simile all'idea centrale della strategia del portafoglio a bilanciere.

Broker di opzioni

Domande frequenti

Perché la struttura a bilanciere è migliore quando la curva dei rendimenti si appiattisce?

Quando la curva dei rendimenti è piatta, incoraggia i trader e gli investitori a investire una parte maggiore del loro capitale in obbligazioni a breve scadenza che hanno rendimenti equivalenti a quelli delle obbligazioni a più lunga scadenza, con il vantaggio di un rischio di prezzo inferiore.

Una curva dei rendimenti piatta indica anche che è probabile un rallentamento dell'economia, il che rende meno attraente la detenzione di attività rischiose.

In questo caso, potrebbe essere più sensato adottare una struttura a manubrio.

In che modo la strategia del portafoglio a manubrio può aiutare gli investitori a diversificare i loro portafogli e a ridurre il rischio complessivo?

Includendo nel portafoglio sia attività ad alto rischio che a basso rischio, gli operatori possono compensare il rischio di un investimento con la stabilità e la conservazione del capitale di un altro.

Questo può portare a un portafoglio più efficiente, in grado di tollerare meglio i forti rialzi e i ribassi associati agli asset rischiosi.

Quali sono i principali svantaggi della strategia del portafoglio barbell?

Il principale svantaggio della strategia di portafoglio barbell è che il trader deve acquistare un numero sufficiente di asset ad alto rischio e ad alto rendimento per raggiungere la ponderazione desiderata nel portafoglio.

Per molti trader, questo può significare assumere un rischio eccessivo per sentirsi a proprio agio.

Inoltre, questa strategia può essere difficile da riequilibrare regolarmente, il che può portare a risultati non ottimali nel tempo.

Ad esempio, se un trader investe il 90% in azioni e il 10% in obbligazioni perché ritiene che gli asset rischiosi siano bassi e che i prezzi delle azioni continuino a scendere, corre il rischio di perdere le occasioni perché è già "completamente investito", cioè ha quasi raggiunto il massimo della sua allocazione.

Inoltre, un portafoglio a bilanciere non è la stessa cosa di un portafoglio bilanciato.

Un portafoglio bilanciato cerca di evitare le distorsioni ambientali.

Un portafoglio barbell è sempre fortemente orientato al rischio. Anche se un portafoglio è composto da azioni e obbligazioni al 60/40, le azioni sono più volatili delle obbligazioni, quindi la ponderazione del rischio è più simile a 90/10.

In un portafoglio 80/20 azioni/obbligazioni, quasi tutto il rischio è nella parte azionaria.

La detenzione di liquidità a fronte di attività rischiose può contribuire a ridurre il rischio complessivo di un portafoglio, ma non lo bilancia molto bene.

Nonostante questi svantaggi, la strategia del portafoglio barbell può essere uno strumento utile per i trader che desiderano beneficiare del potenziale di rialzo degli investimenti ad alto rischio e ad alto rendimento, fornendo al contempo una certa protezione contro il ribasso.

Se utilizzata correttamente, questa strategia può portare a rendimenti superiori corretti per il rischio e a un portafoglio complessivo più efficiente.

I trader istituzionali utilizzano la strategia del portafoglio barbell?

Sì, i trader istituzionali utilizzano spesso la strategia del portafoglio Barbell o strategie simili per ottenere il profilo di rischio/rendimento desiderato.

Tuttavia, poiché hanno accesso a una gamma più ampia di attività, capitali e prodotti (ad esempio, gli swap), sono spesso in grado di assumere un rischio maggiore rispetto ai trader individuali.

Questo può portare a rendimenti più elevati, ma significa anche che le perdite possono essere amplificate nei periodi di volatilità del mercato.

Come possono gli investitori implementare la strategia del portafoglio Barbell?

Gli investitori possono attuare la strategia del portafoglio barbell in diversi modi.

Un modo è quello di investire in due portafogli separati, uno composto da investimenti ad alto rischio e alto rendimento e l'altro da investimenti a basso rischio e basso rendimento.

Gli investitori assegnano quindi una parte del loro capitale totale a ciascun portafoglio in base al profilo di rischio/rendimento che desiderano ottenere.

Un altro modo di attuare questa strategia consiste nell'investire in un unico portafoglio composto sia da investimenti ad alto rischio e alto rendimento sia da investimenti a basso rischio e basso rendimento.

Gli investitori assegnano quindi una parte del loro capitale totale a ciascun investimento in base al profilo di rischio/rendimento desiderato.

Esistono regole per la strategia del portafoglio dumbbell?

Un trader può essere "completamente investito" quando il 90% del suo patrimonio è costituito da azioni o altri asset rischiosi e il 10% da liquidità o obbligazioni a breve termine.

In altre parole, la regola di un trader potrebbe essere quella di tenere sempre il 10% del suo patrimonio in contanti, come cuscinetto prudente.

La liquidità può contribuire a ridurre il rischio complessivo del portafoglio e a facilitare il ribilanciamento nei periodi di volatilità del mercato.

Conclusione

La strategia del portafoglio barbell è una strategia d'investimento popolare che consente agli investitori di beneficiare del potenziale di rialzo degli investimenti ad alto rischio e ad alto rendimento, offrendo al contempo una certa protezione contro il ribasso degli investimenti a basso rischio e a basso rendimento.

Gli investitori possono attuare questa strategia in diversi modi.

Un modo è quello di investire in due portafogli separati, uno composto da investimenti ad alto rischio e alto rendimento e l'altro da investimenti a basso rischio e basso rendimento.

Un altro modo di attuare la strategia consiste nell'investire in un unico portafoglio composto da investimenti ad alto rischio e alto rendimento e da investimenti a basso rischio e basso rendimento. L'investitore alloca una parte del suo capitale totale a ciascun investimento in base al profilo di rischio/rendimento desiderato.

La strategia del portafoglio barbell non è facile da ribilanciare regolarmente, il che può portare a risultati non ottimali nel tempo.

Questo tipo di costruzione del portafoglio può essere particolarmente vantaggioso in condizioni di mercato volatile, quando la direzione del mercato è incerta. Sebbene questa strategia comporti un certo rischio, può essere uno strumento utile per gli investitori alla ricerca di rendimenti più elevati corretti per il rischio.

Appendice

Misure di rischio e rendimento del portafoglio

| Metriche | S&P 500 | Bilanciato | Manubri |

|---|---|---|---|

| Media aritmetica (mensile) | 0.95% | 0.73% | 0.70% |

| Media aritmetica (annualizzata) | 11.99% | 9.08% | 8.68% |

| Media geometrica (mensile) | 0.84% | 0.70% | 0.67% |

| Media geometrica (annualizzata) | 10.61% | 8.74% | 8.39% |

| Deviazione standard (mensile) | 4.55% | 2.28% | 2.12% |

| Deviazione standard (annualizzata) | 15.75% | 7.91% | 7.33% |

| Deviazione verso il basso (mensile) | 2.95% | 1.23% | 1.13% |

| Massimo drawdown | -50.89% | -17.23% | -21.61% |

| Correlazione con il mercato azionario | 1.00 | 0.64 | 0.53 |

| Beta(*) | 1.00 | 0.32 | 0.25 |

| Alfa (annualizzato) | 0.00% | 5.08% | 5.55% |

| R2 | 100.00% | 40.65% | 28.10% |

| Rapporto Sharpe | 0.44 | 0.54 | 0.53 |

| Rapporto Sortino | 0.64 | 0.85 | 0.84 |

| Rapporto Treynor (%) | 6.93 | 13.35 | 15.83 |

| Rapporto Calmar | 0.39 | 0.10 | -0.18 |

| Rendimento attivo | 0.00% | -1.87% | -2.22% |

| Errore di inseguimento | 0.00% | 12.32% | 13.40% |

| Rapporto di informazione | N/A | -0.15 | -0.17 |

| Sbadataggine | -0.51 | 0.09 | 0.13 |

| Eccesso di curtosi | 1.88 | 1.37 | 1.59 |

| Valore a rischio storico (5%) | 7.12% | 2.87% | 2.51% |

| Valore a rischio analitico (5%) | 6.53% | 3.03% | 2.78% |

| Valore a rischio condizionato (5%) | 10.01% | 4.08% | 3.85% |

| Rapporto di cattura al rialzo (%) | 100.00 | 41.17 | 35.06 |

| Rapporto di cattura al ribasso (%) | 100.00 | 21.95 | 13.34 |

| Tasso di prelievo sicuro | 4.30% | 5.20% | 4.92% |

| Tasso di prelievo perpetuo | 6.05% | 4.43% | 4.12% |

| Periodi positivi | 391 sur 626 (62.46%) | 397 sur 626 (63.42%) | 399 sur 626 (63.74%) |

| Rapporto guadagno/perdita | 1.03 | 1.32 | 1.37 |

| * Il mercato azionario statunitense è utilizzato come benchmark per i calcoli. Le misure del Value at Risk sono valori mensili. | |||