Hyperinflation: Definition, Ursachen, Beispiele, Abhilfemaßnahmen

Hyperinflation bezeichnet eine Situation, in der die Inflation von Waren und Dienstleistungen sehr hoch ist und in der Regel nichtlinear ansteigt. Für Händler ist es wichtig, dieses Phänomen zu verstehen, da es auf einigen Märkten auftreten kann und wird und ganze Investitionen ruinieren kann.

Bei einer Hyperinflation sinkt der reale Wert des Geldes. Menschen, die ihr Geld in dieser Währung verdienen, haben einen zunehmenden Anreiz, ihr Vermögen in stabilere Währungen umzutauschen.

Dazu gehören stabilere Währungen, inflationsabsichernde Vermögenswerte wie Gold und andere reale Vermögenswerte wie Rohstoffe, Immobilien oder sogar Sachwerte wie Werkzeuge und Maschinen.

Bei vielen Arten von Konjunkturabschwüngen, die zu einer Inflation führen - wie kürzlich in der Türkei und in Argentinien - sind die politischen Entscheidungsträger in der Lage, eine Erholung herbeizuführen, bei der die Einkommen und Ausgaben steigen und die Inflationsraten auf ein normaleres Niveau zurückkehren.

Mit einer schwachen Währung sind einige Volkswirtschaften in der Lage, mehr zu exportieren und weniger zu importieren und/oder Finanzmittel (vom IWF oder anderswo) zu erhalten, die dazu beitragen, diese Zahlungsbilanzlücken zu schließen und das Gleichgewicht wiederherzustellen.

Einige inflationäre Depressionen gehen jedoch in eine Hyperinflation über, bei der sich die Preise für Waren und Dienstleistungen in der Regel jedes Jahr verdoppeln oder mehr. Dies geht mit extremen Vermögensverlusten und schweren wirtschaftlichen Härten einher.

Die Hauptursache für eine Hyperinflation liegt in der Dynamik der Währungsabwertung und der Unfähigkeit der politischen Entscheidungsträger, die Lücke zwischen den Auslandsausgaben, den Auslandseinnahmen und dem Schuldendienst zu schließen (ein Beispiel aus der Weimarer Republik der frühen 1920er Jahre wird später in diesem Artikel behandelt).

Wenn der Wechselkursverfall zu Inflation führt, kann er sich selbst verstärken und eine gefährliche Rückkopplungsschleife entstehen, die im Verhalten der Anleger und in der Psychologie aller Wirtschaftsteilnehmer begründet ist.

Bei den Anlegern wird jede Gelddruckwelle zunehmend in ausländische oder reale Vermögenswerte transferiert, anstatt für Waren und Dienstleistungen in der heimischen Wirtschaft ausgegeben zu werden, um das Wirtschaftswachstum anzukurbeln.

Dieses Verhalten überträgt sich von den Anlegern auf alle Wirtschaftsteilnehmer, um sich vor Inflation zu schützen und das Vermögen zu erhalten. Ausländische Investoren werden nicht investieren, es sei denn, sie werden mit einem Zinssatz entschädigt, der die Kombination aus Währungsabwertung und Inflationsrate ausgleicht (sobald die Hyperinflation einsetzt, ziehen sich ausländische Investoren vollständig zurück).

Anleihen in Landeswährung werden vernichtet, und die inländischen Aktienkurse folgen nicht mehr dem fallenden Wechselkurs. Die Währungsabwertung, die vor der Hyperinflation stattfand, stimuliert das Wachstum nicht mehr.

Für die Arbeitnehmer wirkt sich die Inflation auf die Löhne aus. Die Arbeitnehmer fordern höhere Löhne, um ihren Kaufkraftverlust auszugleichen. Die Produzenten wiederum wollen die Preise für ihre Waren und Dienstleistungen anheben, um die höheren Kosten für Arbeit und andere Inputs auszugleichen.

Das Ergebnis ist eine sich selbst verstärkende Rückkopplungsschleife: Das Geld verliert an Wert, die Preise steigen, die Politik druckt mehr Geld, um das Defizit zu decken, wodurch der Wert des Geldes ebenfalls sinkt, die Preise steigen wieder, und so weiter.

Der aktuelle Kontext

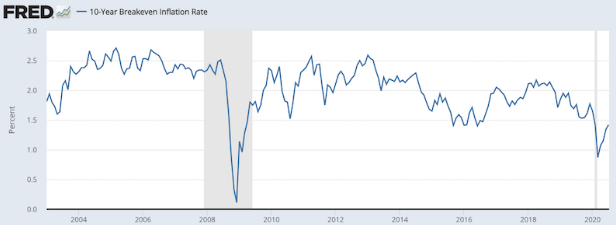

Aufgrund der durch das Coronavirus verursachten Schäden an der Wirtschaft und der darauf folgenden umfangreichen Konjunkturpakete in den USA (und anderen Ländern) haben einige die Vorstellung einer hohen potenziellen Inflation aufgrund übermäßiger Konjunkturmaßnahmen geäußert.

Dies führt auch zu wahrscheinlichen Zahlungsausfällen in Argentinien, Ecuador und Sambia, zusätzlich zum Libanon, der bereits in Verzug geraten ist.

Manche glauben, dass eine hohe Geldschöpfung sich direkt in höheren Preisen in der Realwirtschaft niederschlägt. Dies mag zwar unter den richtigen Umständen zutreffen, ist aber ein Fehler, wenn man auf der Ebene der Transaktionen denkt.

Es ist der Umfang der Ausgaben, der die Preise verändert. Dies gilt für alles, dessen Gleichgewichtspreis auf einem Markt bestimmt wird, auf dem der Preis eine Funktion des Gesamtbetrags der Ausgaben geteilt durch die Menge ist.

In der Finanzkrise von 2008 und der Koronaviruskrise von 2020 kam es zu einem starken Rückgang der Kreditvergabe. In beiden Fällen senkte die Zentralbank die Zinssätze, kaufte Finanzaktiva auf, und der Fiskus half mit Kreditgarantien und Direktzahlungen, um die Wirtschaftstätigkeit zu unterstützen.

Wenn die Geldmenge den Rückgang der Kredite ausgleicht, ändern sich die Preise nicht. Sie heben sich einfach gegenseitig auf, wenn die Geldmenge erhöht wird, um den fehlenden Kredit zu ersetzen.

Wenn die Kreditmenge schrumpft und die Geldmenge nicht erhöht wird, um das Defizit auszugleichen, sinkt der Gesamtbetrag der Ausgaben und die Preise fallen.

Wo ist das Auftreten einer Hyperinflation am wahrscheinlichsten?

Inflationäre Depressionen sind in allen Ländern und Währungen möglich, aber sie sind wahrscheinlicher in Ländern mit der folgenden Kombination von Bedingungen

- Sie haben keine Reservewährung

- Hohe Auslandsverschuldung

- Geringe Devisenreserven

- Große Defizite (d.h. ein hohes Haushalts- und/oder Leistungsbilanzdefizit)

- Negative Zinssätze in inflationsbereinigter Betrachtung

- Eine Geschichte mit hoher Inflation

Eine ausführlichere Erläuterung dieser Faktoren

Wenn ein Land keine Reservewährung hat, bedeutet dies, dass es weltweit keine Präferenz gibt, seine Währung, seine Schulden oder sein Finanzvermögen als Mittel zum Halten von Vermögen zu halten.

Wenn die Auslandsverschuldung hoch ist, wird das Land anfällig für einen Anstieg der Schuldenkosten, entweder durch höhere Zinssätze oder durch eine Aufwertung der Währung.

Bei geringen Devisenreserven hat ein Land möglicherweise nicht genügend Handlungsspielraum, um sich vor Kapitalabflüssen zu schützen. Wenn die Kapitalabflüsse den Umfang der Devisenreserven übersteigen, kann ein Land die Kontrolle über seine Währung verlieren (d.h. es hat kaum Möglichkeiten, eine Abwertung zu stoppen).

Bei einem Haushalts- oder Zahlungsbilanzdefizit muss die Regierung Kredite aufnehmen oder Geld schaffen, um es zu finanzieren.

Zinssätze unterhalb der Inflationsrate - d. h. negative Realzinsen - bedeuten, dass die Kreditgeber für das Halten des Geldes oder der Schulden nicht angemessen entlohnt werden. Wenn die Zentralbanken nicht über ausreichende Devisenreserven verfügen, können sie ihr Geld nicht auf dem offenen Markt kaufen, um es zu stützen.

Der nächste Schritt besteht darin, einen Zinssatz anzubieten, der sowohl die Abwertung der Währung als auch die Inflationsrate ausgleicht, um die Kreditgeber und die Inhaber der Währung zu entschädigen.

Für die Trader ist dies die Art und Weise, wie sie die Tiefpunkte von Währungen identifizieren können, die diese Art von Inflationskrisen durchlaufen (zuletzt die Türkei und Argentinien im Jahr 2018).

Wenn ein Land in der Vergangenheit derartige Probleme hatte und die Währung im Laufe der Zeit negative Renditen abwarf, ist es wahrscheinlicher, dass es an Vertrauen in den Wert der Währung und der Schulden mangelt.

Die Amerikaner haben zum Beispiel großes Vertrauen in ihre Währung. Die meisten in den USA ansässigen Anleger streuen nicht viel nach Währungen. Sie neigen dazu, viele Aktien und Anleihen zu halten, die auf ihre eigene Währung lauten; selbst die meisten Anlagen in Schwellenländern werden in USD umgerechnet. Dies ist der natürliche Trend.

Anleger in Schwellenländern - und insbesondere in Ländern, die mit Schulden- und Währungsproblemen zu kämpfen haben (z. B. Argentinien, Türkei, Russland) - sind in der Regel weniger abhängig von ihren Währungen, und viele entscheiden sich für eine Diversifizierung, indem sie ausländische Vermögenswerte und/oder alternative Vermögensreserven wie Gold halten.

Können diese Phänomene in stabileren Ländern auftreten?

Je mehr ein Land dem obigen Profil in Bezug auf diese sechs Hauptkriterien entspricht, desto wahrscheinlicher ist eine Depression mit Inflation verbunden. Der bekannteste Fall in der modernen Geschichte ist die Hyperinflation in der deutschen Weimarer Republik Anfang der 1920er Jahre. Dieser Fall wird im letzten Teil dieses Artikels in Form einer Mini-Fallstudie ausführlicher behandelt.

Reservewährungsländer, die keine hohen Fremdwährungsschulden haben, können inflationäre Depressionen erleben. Wenn sie jedoch auftreten, sind sie nicht viel weniger schwerwiegend und treten wahrscheinlich erst später im Prozess auf.

Wenn es zu einem Inflationsdruck kommt, ist dieser wahrscheinlich darauf zurückzuführen, dass übermäßig viele Konjunkturmaßnahmen ergriffen werden, um die deflationäre Depression auszugleichen, die für ein Land mit Reservewährung charakteristisch ist.

Wenn ein Land Kapitalabflüsse erlebt, wirkt sich dies negativ auf die Nachfrage nach seiner Währung aus und führt zu Abwertungsdruck. Wenn eine Währung abwertet, wird der Zielkonflikt zwischen Inflation und Wachstum noch akuter. Das gilt für jede Währung, unabhängig von der weltweiten Tendenz, sie als Reserve zu halten.

Wenn die Zentralbank eines Landes mit Reservewährung eine höhere Inflation zulässt, um ein höheres Wachstum aufrechtzuerhalten (d. h. sie erhöht die Zinsen nicht, um das Kreditwachstum zu fördern), indem sie Geld schöpft und eine lockere Geldpolitik betreibt, kann sie die Nachfrage nach ihrer Währung untergraben. Die Anleger könnten sie dann als minderwertig einstufen und ihren Status als Wertaufbewahrungsmittel schwächen.

Die typische Dynamik von Reservewährungsländern ohne Fremdwährungsschulden besteht darin, dass die Kreditklemme durch Geldschöpfung ausgeglichen wird. Aber die Geldschöpfung kann so weit überstrapaziert werden, dass es zu einer Inflation kommt. Anders als in Ländern ohne Reservewährung ist die Inflation jedoch in der Regel leicht zu neutralisieren, da die Zentralbank lediglich die Stimulierung (Gelddrucken) einstellen oder die Zinssätze, wenn auch nur geringfügig, erhöhen muss.

Dies gilt insbesondere für eine hoch verschuldete Wirtschaft. Länder, die vor kurzem eine Schuldenkrise durchgemacht haben, sind in der Regel im Verhältnis zu ihrem Einkommen immer noch hoch verschuldet. Das bedeutet, dass jede Straffung der Geldpolitik in der Regel sehr wirksam ist.

Was ist die Ursache der Hyperinflation in Deutschland?

Über die Hyperinflation der deutschen Weimarer Republik, die 1923 ihren Höhepunkt erreichte, sind ganze Bücher geschrieben worden. Der Kürze halber und angesichts der Tatsache, dass das Ziel dieses Artikels darin besteht, einen Überblick über die Mechanismen zu geben, wie und warum es zu einer Hyperinflation kommt, werden wir eine allgemeine Zusammenfassung geben.

Die Hyperinflation in der Weimarer Republik wurde durch die Reparationsforderungen infolge der Niederlage im Ersten Weltkrieg ausgelöst. Es zeigt auch, dass der größte Fehler, den ein Staatschef begehen kann, darin besteht, einen Krieg zu beginnen, ihn zu verlieren und dann mit einer erdrückenden Reparationsschuld belastet zu werden.

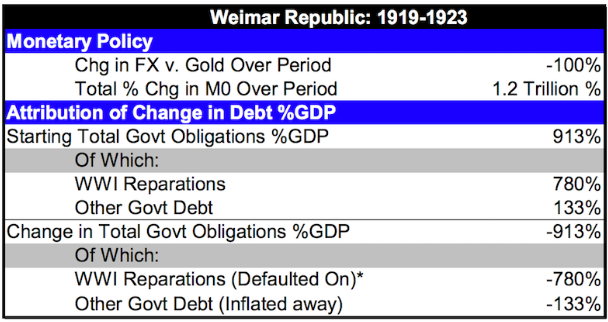

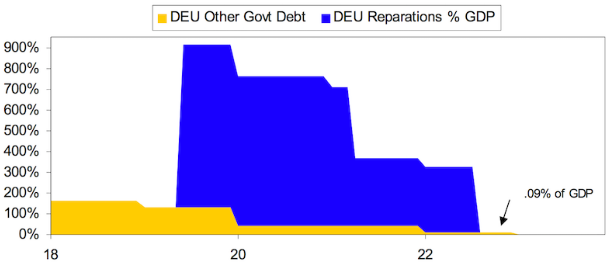

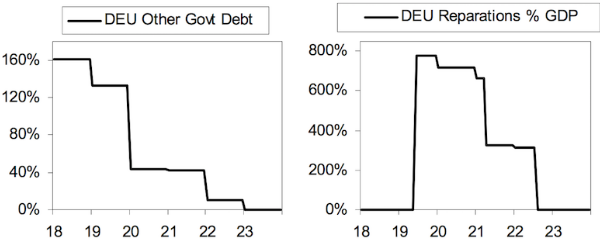

Im Jahr 1918, nach dem Ende des Krieges, hatte die Regierung eine Verschuldung im Verhältnis zum BIP von etwa 160 %, nachdem sie zur Finanzierung der Kriegsausgaben hohe Kredite aufgenommen hatte. Nachdem die Alliierten Deutschland jedoch Reparationsverpflichtungen auferlegt hatten, die in Gold zu zahlen waren, stiegen die Gesamtschulden und -verpflichtungen auf 913 % des BIP (wovon 780 % auf die Kriegsreparationen entfielen).

Als der Vertrag von Versailles 1919 unterzeichnet wurde, war bekannt, dass die Reparationszahlungen massiv ausfallen würden. Der genaue Betrag, der benötigt werden würde, wurde erst Anfang 1921 festgelegt. Sie belief sich auf 269 Milliarden Goldmark und musste aufgrund ihres Gewichts im Verhältnis zum Volkseinkommen umstrukturiert werden.

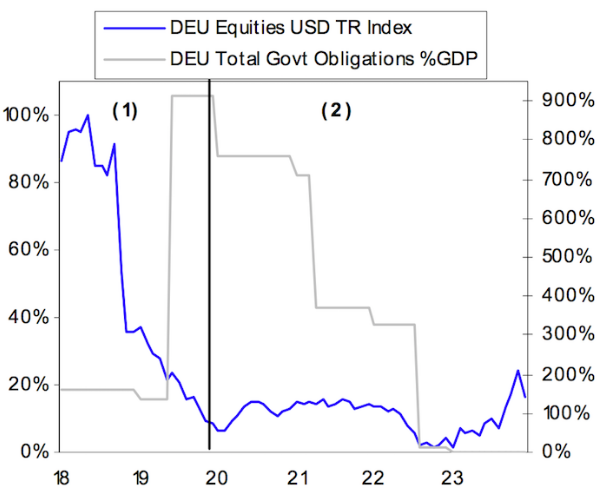

Die nachstehende Grafik zeigt die Verschuldung der Weimarer Republik im Verhältnis zum Wert ihres Aktienmarktes.

In den Jahren 1918 und 1919, gegen Ende des Krieges und kurz danach, sanken die deutschen Einkommen (real) um 5 % bzw. 10 %.

Als Reaktion darauf trug das Reich zu einer Erholung der Einkommen und Vermögenspreise bei, indem es die Papiermark gegenüber dem Dollar und dem Gold zwischen Ende 1919 und Anfang 1920 um 50 % abwertete.

Als die Mark fiel, stieg die Inflation, wie es sich gehört, unter anderem wegen der teureren Importe und der erhöhten Nachfrage nach Exporten.

Von 1920 bis 1922 untergrub die Inflation den Wert der auf Mark lautenden Staatsschulden. Dies änderte jedoch nichts an den Schulden im Zusammenhang mit den geleisteten Reparationen. Sie wurde absichtlich in Gold geschuldet, damit sie nicht durch Inflation beseitigt werden konnte.

Im Frühjahr 1921 strukturierten die Alliierten Reparationskommissionen die Reparationsschulden um, indem sie sie auf die Hälfte ihres ursprünglichen Wertes von 132 Milliarden Mark reduzierten. Mit 325 % des BIP blieb dies eine schwere Belastung für den Staat.

Mitte 1922 beschloss das Reich, die Reparationszahlungen einzustellen und damit die Schulden zu begleichen.

In der Folge wurden die Schulden durch Verhandlungen mehrmals umgeschichtet und erreichten 1929 112 Milliarden Mark, bevor sie 1932 endgültig abgeschrieben wurden. Die Höhe der Währungsabwertung veranlasste die Gläubiger (d. h. diejenigen, denen Geld geschuldet wurde), kurzfristige Kredite zu bevorzugen und Geld aus der Markwährung abzuziehen.

Dies führte zu einer weiteren Abwertung der Mark und zwang die Zentralbank, weiterhin Geld zu drucken, um Schulden aufzukaufen und zu verhindern, dass die Wirtschaft illiquide wird (d. h. es gibt nicht genug Geld, um die Nachfrage zu decken).

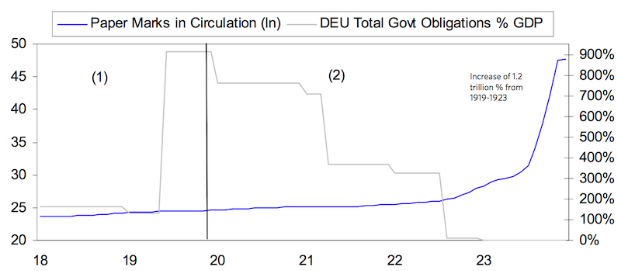

Diese Dynamik des Kapitalabflusses (Umtausch von Geld in andere nationale Währungen und Alternativwährungen wie Gold) und die Auffüllung des Vakuums durch Geld, das zum Kauf von Schulden gedruckt wurde, führte 1923 schließlich zur Hyperinflation. Dieser Prozess beschleunigte sich in den Jahren 1922 und 1923. Die öffentliche Verschuldung in Landeswährung lag schließlich bei 0,1 % des BIP.

Bis zum Ende der Hyperinflation im Jahr 1923 hatte die Reichsbank die Geldmenge M0 (d. h. Bargeld und Reserven) zwischen 1919 und 1923 um 1,2 Billionen Prozent erhöht.

Die Weimarer Republik erlebte damit eine der extremsten inflationären Depressionen der modernen Geschichte.

Bei Kriegsende stand die Reichsregierung vor der Wahl, die Wirtschaft stark schrumpfen zu lassen oder Geld zu drucken, um die Einkommen und die Vermögenspreise anzuheben, wobei sie die Währung und eine schwere Inflation in der Zukunft riskierte.

Die Regierung entschied sich jedoch unweigerlich für das Drucken, was dem natürlichen Wunsch entspricht, die Wirtschaft und die Einnahmen über Wasser zu halten. Die Abwertung um 50 % Ende 1919 reichte aus, um die Wirtschaft aus der Rezession zu führen.

Doch die extremen Stimulierungsmaßnahmen führten schließlich zu einem Vertrauensverlust in die Währung und zu einer Hyperinflation. Das Endergebnis ist eine Währung, die praktisch wertlos ist, sowohl als Rechnungseinheit (eine massive Reihe von Nullen) als auch für den Handel.

Die nachstehende Grafik zeigt, dass die Geldmenge im Verhältnis zum Gold um 100 % gesunken ist und die exponentielle Natur des Gelddruckens, das die Geldmenge um das 120-Billionen-Fache (1,2 Billionen Prozent) erhöht hat. Die öffentliche Verschuldung, die sich auf 133 % des BIP belief, wurde durch die Inflation ausgelöscht. Die goldbezogenen Reparationsschulden, die sich auf 780 % des BIP beliefen, fielen im Sommer 1922 aus und die Reparationszahlungen wurden eingestellt.

Die nachstehende Tabelle zeigt die Schuldverpflichtungen und ihre Höhe in Prozent des BIP, aufgeteilt in Reparationen und öffentliche Schulden, sowie ihre Entwicklung von 1918 bis zum Ende der Hyperinflation im Jahr 1923.

Die Reparationen wurden erst 1921 offiziell eingeführt, obwohl sie theoretisch bereits kurz nach Kriegsende bestanden. Es ging lediglich um die Frage, wie viel der Reichsregierung insgesamt in Rechnung gestellt werden würde. Dieser Betrag wurde zu Beginn des Jahres 1921 offiziell festgelegt. Sie wurde später, vor der Hyperinflation, auf 50 % des ursprünglichen Betrags gesenkt, ist aber immer noch eine beträchtliche Summe.

Die Staatsverschuldung in Landeswährung wurde durch die Inflation ausgehöhlt. Da die Reparationen jedoch auf Gold lauten, behalten sie ihren Wert, bis das Reich sie nicht mehr zurückzahlt.

Der Anstieg von M0 (Geld und Reserven) war nicht die Ursache für die Inflation und die Geldentwertung. Vielmehr wurde die Geldmenge erhöht, um der steigenden Inflation und der Geldentwertung zu begegnen.

So entstand ein sich selbst verstärkender Inflationszyklus. Der gestiegene Bedarf an Geld wurde durch die Schaffung von mehr Geld durch die Zentralbank gedeckt.

Dies führte zu einer schwachen Währung, höherer Inflation und weniger Kapital, das in Kredite floss. Dies schuf eine größere Nachfrage nach Geld, um mit den steigenden Preisen Schritt zu halten, worauf die Zentralbank reagierte.

Allgemeine Punkte

1) Schulden sind der Vermögenswert eines Unternehmens und die Verbindlichkeit eines anderen Unternehmens.

2) Schulden sind ein Versprechen, in der Zukunft Geld (d. h. Geld) in einer bestimmten Währung (z. B. USD, EUR, JPY, GBP usw.) bereitzustellen.

3) Geld und Schulden haben zwei wesentliche Funktionen: i) ein Tauschmittel und ii) ein Vermögensspeicher.

4) Diejenigen, die Schulden besitzen, hoffen, dass sie mit diesen Vermögenswerten in der Zukunft Geld erhalten können. Im Gegenzug planen sie, diese Vermögenswerte schließlich in Waren und Dienstleistungen (oder andere finanzielle Vermögenswerte) umzuwandeln. Daher achten die Inhaber dieser Vermögenswerte sehr genau darauf, wie hoch der Kaufkraftverlust (d. h. die Inflationsrate) im Verhältnis zu der Entschädigung (d. h. dem Zinssatz für die Schulden oder das Geld) ist, die sie für das Halten dieser Vermögenswerte erhalten.

5) Zentralbanken und andere Währungsbehörden können nur das Geld und den Kredit schaffen, den sie kontrollieren. Die US-Notenbank kann nur Geld und Kredite schaffen, die auf Dollar lauten, die EZB kann nur Geld und Kredite schaffen, die auf Euro lauten, und so weiter.

6) Zentralbanken und Kreditnehmer - die fiskalische Seite der Zentralregierung und Unternehmen des privaten Sektors über ihre Mitgliedsbanken - schaffen in der Regel größere Beträge an Schuldforderungen und -verbindlichkeiten. Es ist leicht, Schulden zu machen und finanzielle Vermögenswerte anzulegen, aber langfristig wird wenig darüber nachgedacht, wie diese Verbindlichkeiten bezahlt werden sollen.

Finanzielle Vermögenswerte sind letztlich Verbriefungen von Zahlungsströmen. Wenn diese Zahlungsströme nicht existieren oder zumindest nicht dem Wert des Vermögensgegenstandes entsprechen, dann ist das, was die Eigentümer dieser Vermögenswerte als "Vermögen" betrachten, in Wirklichkeit gar kein Vermögen, sondern nur einen Bruchteil seines Nennwertes oder gar nichts wert.

7) Je höher die Schuldenlast ist, desto schwieriger ist es für die Zentralbanken, eine angemessene Politik zu betreiben (sowohl Inflation versus Produktion als auch Einkommen versus Schuldendienst), damit die Wirtschaft nicht in eine deflationäre oder inflationäre Depression gerät, je nachdem, welche Kombination von Umständen in einem Land für beides anfällig macht.

8) Die Zentralbanken wollen Schuldenkrisen im Allgemeinen dadurch lindern, dass sie die Währung schaffen, in der die Schulden denominiert sind. Dies funktioniert in der Regel in Ländern mit Reservewährungen, in denen der überwiegende Teil der Schulden auf die Landeswährung lautet. Sie können die Zinssätze und Laufzeiten ändern, um die Verpflichtungen zu streuen, und Geld drucken, um etwaige Finanzierungslücken zu schließen.

Länder, die keine Reservewährungen haben, nehmen häufig Kredite in Fremdwährungen auf, was die Geldschöpfung zum Zwecke des Schuldenerlasses aufgrund der Veränderung der relativen Wechselkurse weniger sinnvoll macht. Die geldpolitischen Entscheidungsträger wollen auch in Finanzanlagen investieren, um die Kosten weiter zu senken und die Kreditzinsen zu verringern. Dadurch sinkt der Wert des Geldes, wenn alle anderen Faktoren gleich bleiben.

9) Finanz- und geldpolitische Entscheidungsträger können in der Regel ein Gleichgewicht zwischen deflationären Kräften (z. B. Schuldenabbau, Sparmaßnahmen) und inflationären Kräften (z. B. Gelddrucken) herstellen. Die Schuldenlast kann so umstrukturiert werden, dass sie über die Zeit verteilt wird. Sie schaffen es nicht immer, das richtige Gleichgewicht zu finden.

10) Besonders relevant für Schwellenländer, in denen inflationäre Depressionen üblich sind: Wenn eine Währung gegenüber einer anderen Währung zu einem Kurs fällt, der höher ist als der für diese Währung angebotene Zinssatz, verlieren der Inhaber der Währung und die auf diese Währung lautenden Schulden Geld.

Wenn die Anleger glauben, dass sich diese Schwäche fortsetzen wird, ohne dass sie durch höhere Zinsen ausgeglichen werden, wird die Währung weiter fallen. Außerdem wird sich der Verfall der Währung und seine Auswirkung auf die Inflation zunehmend verstärken, wenn er nicht gestoppt wird.

Die Gelddynamik ist der Schlüssel zur Hyperinflation

Die Währungsdynamik ist für den inflationären Charakter von Depressionen verantwortlich. Diejenigen, die auf die fallende Währung lautende Währungen und Schulden besitzen, werden diese verkaufen und in eine andere Währung oder ein anderes Wertaufbewahrungsmittel wie Edelmetalle wechseln wollen.

Wenn eine schwache Wirtschaft und eine Schuldenkrise zusammentreffen, ist es für eine Zentralbank oft unmöglich, die Zinssätze ausreichend anzuheben, um die schwache Währung zu kompensieren und sie wieder aufwerten zu lassen.

Infolgedessen verlässt das Geld die Währung und weicht sichereren Währungen und anderen Möglichkeiten der Vermögensspeicherung. Wenn das Geld das Land verlässt, geht die Kreditvergabe weiter zurück und die Wirtschaft verlangsamt sich. Die Zentralbank hat dann die Wahl, entweder die Kreditmärkte austrocknen zu lassen oder Geld zu schaffen, in der Regel in ausreichender Menge, um die Kreditklemme auszugleichen.

Wirtschaftswissenschaftler, Händler und andere Marktteilnehmer wissen, dass die Zentralbanken einen Kompromiss zwischen Produktion und Inflation eingehen müssen, wenn sie die Zinssätze und die Liquidität im Finanzsystem ändern.

Weniger bekannt ist, dass sich der Trade-off zwischen Produktion und Inflation deutlich verschärft, wenn das Geld das Land verlässt. Ebenso wird es überschaubarer, wenn Geld in ein Land fließt.

Diese positiven Kapitalzuflüsse können nämlich zur Erhöhung der Devisenreserven, zur Senkung der Zinssätze und/oder zur Aufwertung der Währung genutzt werden, je nachdem, wie die Zentralbank diesen Vorteil nutzen will.

Die Nachfrage nach der Währung und den Schulden eines Landes wird deren Preise erhöhen, während das Angebot konstant bleibt. Dies wird die Inflation verringern und das Wachstum steigern, wenn die Geldmenge und die Kreditvergabe konstant bleiben. Wenn es weniger Nachfrage nach dem Geld oder den Schulden eines Landes gibt, tritt der umgekehrte Prozess ein: Die Inflation steigt und das Wachstum nimmt ab.

Wenn ein Land über eine Reservewährung verfügt, hat dies einen Einkommenseffekt, da es Kredite zu niedrigeren Kosten aufnehmen kann.

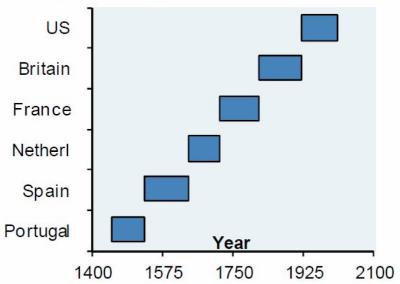

Eine Reservewährung zu haben, aufgrund des Einkommensvorteils übermäßig Kredite aufzunehmen und Haushalts- und Leistungsbilanzdefizite in einer Höhe zu haben, die den Status der Reservewährung gefährdet, ist ein klassisches Phänomen, das in der Geschichte immer wieder aufgetreten ist.

Veränderungen in der Nachfrage nach Geld und Schulden eines Landes beeinflussen die Zinssätze. Inwieweit dies geschieht, hängt davon ab, wie die Zentralbank ihre politischen Instrumente einsetzt. Wenn Geld eine Währung verlässt, sollten die realen Zinssätze weniger steigen, wenn die realen Wechselkurse stärker fallen.

Geld fließt aus einem Land ab, wenn Schulden, wirtschaftliche, soziale und/oder politische Probleme auftreten. Dies wirkt sich in der Regel auf die Währung aus, manchmal sogar erheblich.

Wer einen Kredit in einer stärkeren Währung aufnimmt (in der Regel wegen der niedrigeren Zinssätze, die in den wichtigsten Reservewährungen in der Regel niedriger sind) und damit eine Geschäftstätigkeit finanziert, die ihm Einkommen in der heimischen Währung verschafft, muss in der Regel mit steigenden Kreditkosten rechnen.

Dadurch wird die Wirtschaftstätigkeit in dem Land mit der schwachen Währung noch weniger rentabel, so dass die Währung gegenüber der starken Währung weiter einbricht.

Daher weisen Länder, die eine hohe Verschuldung, hohe Schuldenbeträge in einer oder mehreren Fremdwährungen und eine starke Abhängigkeit von ausländischen Kapitalzuflüssen aufweisen, in der Regel eine erhebliche Währungsschwäche auf.

Dies geschieht in der Regel, wenn ein Ereignis einen Abschwung der Wirtschaftstätigkeit auslöst. Eine schwache Währung führt zu einer Inflation zum Zeitpunkt des Abschwungs.

Normalerweise endet eine inflationäre Kontraktion, wenn die Geld- und Schuldenpreise auf einen Punkt fallen, an dem sie sehr billig sind, und die Nettokapitalzuflüsse wieder einsetzen. In der Regel trifft einer oder mehrere der folgenden drei Faktoren zu:

i) Die Anforderungen an den Schuldendienst werden reduziert, z. B. durch einen Schuldenerlass.

ii) Die Schulden werden nicht zurückgezahlt oder es wird genug Geld geschaffen, um die Rückzahlung der Schulden zu ermöglichen.

iii) Die Währung wertet stärker ab als die Inflation, so dass die Vermögenswerte und Exporte des Landes wettbewerbsfähig werden und sich seine Zahlungsbilanzposition verbessert.

Es ist wichtig, wie die Finanz- und Geldpolitiker mit dieser Situation umgehen. Eine Kontraktion, ob deflationär oder inflationär, ist ein Selbstkorrekturmechanismus. Im Grunde genommen ist die Verschuldung im Verhältnis zum Einkommen zu hoch.

Diese Situation muss endlich korrigiert werden, denn sie kann nicht ewig andauern. Politische Entscheidungen können den Prozess entweder fördern oder behindern. Nämlich: Sind die politischen Entscheidungsträger fähig und haben sie die Autorität, die bestmöglichen Entscheidungen zu treffen?

Wie man während der Hyperinflation investiert

Was ist bei einer Hyperinflation zu tun? Die meisten Trader haben noch nie eine Hyperinflation persönlich erlebt oder sich auf den Märkten eines Landes aufgehalten, das einen solchen Prozess durchläuft.

Unabhängig davon, ob Sie als Anleger (hoffentlich von außen) oder als Bürger dabei sind, gibt es einige Grundsätze, die Sie bei Investitionen während einer Hyperinflation beachten sollten:

- Leerverkauf der Währung

- Ziehen Sie Ihr Geld aus dem Land ab (d.h. besitzen Sie weder die Währung noch die Anleihen).

- Kaufen Sie Rohstoffe und Rohstoffsektoren, wie Metalle und Gold.

Was ist mit Aktien?

Manche Menschen sehen in Aktien eine Möglichkeit, sich gegen die Inflation zu schützen, ein allgemeiner Tipp.

In einer Welt der Hyperinflation sieht die Sache jedoch anders aus.

Während der Aktienmarkt unter normalen inflationären Umständen ein guter Ort sein kann, macht der Übergang von der Inflation zur Hyperinflation Aktien zu einem zunehmend schlechten Ort, um sein Vermögen zu lagern.

Normalerweise gibt es eine starke Korrelation zwischen Aktienkursen und Wechselkursen.

Wenn Sie beispielsweise ein in den USA ansässiger Anleger sind und auf USD lautende Aktien halten, sind Ihnen die täglichen Schwankungen des US-Dollars ziemlich egal. Wenn Ihre Heimatwährung stark steigt oder fällt, haben Sie im Allgemeinen keinen Grund, sich um Ihre Aktien in der Landeswährung zu sorgen.

In Zeiten der Hyperinflation kommt es zu einer Divergenz zwischen Aktienkursen und Wechselkursen.

Selbst wenn die Aktien in der Landeswährung weiter steigen, bleiben sie hinter den realen Werten zurück und verlieren Geld.

Gold wird zum bevorzugten Vermögenswert, Aktien werden zu einer schrecklichen Investition und Anleihen werden auf Null reduziert.

Im Allgemeinen wollen die Menschen jeden "realen" oder nicht-finanziellen Vermögenswert kaufen. Dazu gehören Grundstücke, Maschinen, Fabriken, Werkzeuge, Metalle und Naturstoffe.

Sogar Fertigwaren und Kapitalanlagen, wie z. B. Baumaschinen, werden als Vermögensvorräte gekauft, selbst wenn sie für ihre ursprüngliche Herstellung oder ihren Zweck nicht benötigt werden. In der Weimarer Republik wurden sogar Granit, Sandstein und verschiedene Mineralien zu begehrten Waren.

Wenn die Inflation die "Fluchtgeschwindigkeit" erreicht, d. h. wenn es den politischen Entscheidungsträgern nicht gelingt, das Ungleichgewicht zwischen Auslandseinkünften, Auslandsausgaben und Schuldendienst auszugleichen, und sie weiterhin Geld drucken, um die Lücke zu schließen, kommt es zu einer Hyperinflation.

An diesem Punkt wird das Geld seinen Status als Mittel zur Aufbewahrung von Reichtum nie wieder erlangen.

Was sollten Regierungen tun, wenn die Hyperinflation überhand nimmt?

Sie müssen eine neue Währung schaffen, die durch ein hartes Reserveaktivum gesichert ist. Es muss sich um einen Vermögenswert handeln, der keinen großen Nachfrageschwankungen unterliegt. In der Vergangenheit waren dies in der Regel Gold und in geringerem Maße Silber.

Daher wird eine Regierung in der Regel eine Währung schaffen, die durch Gold gedeckt ist, obwohl sie theoretisch auch durch etwas anderes gedeckt sein könnte (z. B. wenn ein ölreiches Land sie durch seine Ölreserven deckt).

Unabhängig davon, welches Medium verwendet wird, muss die Regierung gleichzeitig mit der Abschaffung der alten Währung eine neue Währung mit harter Unterlage schaffen.

Kann eine Hyperinflation vermieden werden?

Manche glauben, dass eine Hyperinflation vermieden werden kann, wenn die Politik einfach aufhört, Geld zu drucken. Es ist jedoch nicht einfach, die Geldschöpfung einzustellen.

Wenn die politischen Entscheidungsträger das Gelddrucken einstellen, weil das Kapital das Land verlässt, führt dies zu einem starken Rückgang der Liquidität und in der Regel zu einem sehr starken Rückgang der Wirtschaftstätigkeit. Je länger dieses Phänomen anhält, desto schwieriger wird es, es zu beenden.

Im Beispiel der Weimarer Republik verließ die Liquidität immer wieder das Land, weil es sehr schädlich war, sie in der Landeswährung zu halten. Nachdem das Unvermeidliche eingetreten war, verlor es buchstäblich im Sekundentakt an Wert.

Dies bedeutete, dass die umlaufende Geldmenge nicht mehr ausreichte, um Waren und Dienstleistungen zu kaufen. Im Oktober 1923 hätte man mit der gesamten deutschen Geldmenge der vorangegangenen zehn Jahre buchstäblich nur einen Bruchteil eines Laibes Brot kaufen können.

Hätten sie das Drucken eingestellt, wäre die Wirtschaftstätigkeit völlig zum Erliegen gekommen. Eine der beiden Verwendungen einer Währung ist die eines Tauschmittels (die andere ist die eines Vermögensgegenstandes).

Wenn kein Geld vorhanden ist, kann die Wirtschaftstätigkeit nicht normal ablaufen. Drucken scheint daher die beste Wahl zu sein, auch wenn es die Inflationsspirale anheizt, aus der es keinen Ausweg gibt.

Hinzu kommt, dass das Geld als Tauschmittel oft völlig ausfällt. Als Rechnungseinheit, mit einer langen Reihe von Nullen dahinter, ist sie nutzlos.

Die mangelnde Stabilität des Geldes führt dazu, dass Produzenten und Händler nicht bereit sind, ihre Waren und Dienstleistungen in der Landeswährung zu verkaufen. Daher werden die Erzeuger häufig verlangen, in Fremdwährung bezahlt zu werden oder andere benötigte Waren und Dienstleistungen zu tauschen.

In der Weimarer Republik wurde der US-Dollar zum Tauschmittel, aber es waren viel zu wenige im Umlauf. Und wegen des Wertes der Währung - und praktisch alle ausländischen Währungen waren angesichts der kontinuierlichen Abwertung von Sekunde zu Sekunde viel wertvoller - wurde sie gehortet.

Wenn die Bereitschaft der Produzenten, die nationale Währung zu akzeptieren, groß genug ist, führt das zu Illiquidität in der Wirtschaft. Dies führt zu einem Einbruch der Nachfrage.

Das Drucken von mehr Geld kann die Situation nicht lösen, da das Vertrauen in die Währung verloren gegangen ist. Die Folge ist, dass Geschäfte schließen und Unternehmen Personal abbauen.

Eine Hyperinflation geht Hand in Hand mit einer rasch schrumpfenden Wirtschaft. Sehr hohe und/oder beschleunigte Währungsabwertungen untergraben das Vertrauen und verursachen Chaos.

Nicht nur die Wirtschaft schrumpft, auch die Finanzanlagen können mit der Inflation und dem rapiden Währungsverfall nicht Schritt halten. Infolgedessen vernichtet die Hyperinflation den finanziellen Reichtum.

Schuldner, die Geld in heimischer Währung schuldeten, sahen ihre Schulden anschwellen und Kreditgeber sahen ihr Vermögen schwinden. Die Lage der Menschen auf allen Ebenen der Wirtschaft verschlechtert sich zusehends. Soziale und politische Konflikte verschärfen sich. Die internen Konflikte nehmen zu.

Viele Menschen, vor allem im öffentlichen Sektor, verweigern ebenfalls die Arbeit, weil sie nicht für wertloses Geld arbeiten wollen. Dies hat zur Folge, dass die Polizei und andere Beamte häufig ihre Arbeit einstellen.

Plünderungen, Verbrechen, Gewalt und allgemeine Anarchie brachen aus. Das Weimarer Deutschland begegnete diesen Problemen, indem es die Armee mit der Unterdrückung von Unruhen und Aufständen beauftragte. Die Armee war auch für die Verhaftungen zuständig.

Im Falle der Weimarer Republik konnte der Druck nicht gestoppt werden. Der Bedarf an Kriegsreparationen bedeutete, dass der Schuldendienst für das Ausland noch lange Zeit sehr hoch sein würde. Sie konnte auf keinen Fall in Verzug geraten, obwohl sie es 1932 schließlich doch tat.

Dies wirft die Frage auf: Warum haben die Gläubiger darauf bestanden, Deutschland trotz der offensichtlichen humanitären Krise, die es verursachen würde, so hart zu bestrafen?

Die Gläubiger waren besorgt über die Möglichkeit einer Zahlungsunfähigkeit des Landes, da sie befürchteten, dass dies zu einem Wiederaufleben des deutschen Militarismus führen würde, wie es nach dem Ausfall der Reparationen 1932 der Fall gewesen war.

Hitler kam im März 1933 an die Macht, zu einer Zeit, als der Rest der entwickelten Welt mit seiner eigenen wirtschaftlichen Depression zu kämpfen hatte, was populistische politische Bewegungen anheizte.

Wenn die wirtschaftlichen Bedingungen sehr schlecht sind, führt dies zu verschiedenen Formen des sozialen Unfriedens und schlägt sich in politischen Bewegungen nieder. Die Menschen wenden sich zunehmend an starke, charismatische Persönlichkeiten, die die Kontrolle über die Situation übernehmen.

Der Umfang des Kapitals, das die Reichsregierung vor dem Ende des Ersten Weltkriegs in voller Höhe und in nicht abgewerteter Währung (aufgrund der Goldbindung) zu zahlen hatte - und somit das Land verlassen musste, um diese Gläubiger zu bezahlen -, garantierte praktisch, dass Deutschland vor massiven Inflationsproblemen stehen würde.

Abgesehen vom Fall der Weimarer Republik entscheiden sich die Politiker oft dafür, weiterhin Geld zu schaffen, um externe Ausgaben zu decken, weil sie das Wachstum aufrechterhalten wollen. Langfristig müssen die Ausgaben mit den Einnahmen in Einklang gebracht werden, die wiederum mit der Produktivität in Einklang gebracht werden müssen.

Wenn über einen langen Zeitraum und in großem Umfang gedruckt wird, kann ein Land mit einer Hyperinflation konfrontiert werden, selbst wenn diese durch die Schließung der Lücke zwischen Ausgaben und Einnahmen und dem Schuldendienst hätte vermieden werden können, auch wenn dies zunächst einen starken wirtschaftlichen Rückgang bedeutet.

Aber es ist eine schwierige Entscheidung zu treffen.

Im schlimmsten Fall kann die gesamte Wirtschaftstätigkeit zum Erliegen kommen, wenn das Gelddrucken eingestellt wird - zumindest bis eine andere Währung mit einer soliden Grundlage gefunden wird. Dies ist auch der Grund, warum die Regierungen in der Vergangenheit dazu neigten, zwischen Fiat- und rohstoffbasierten Geldsystemen zu schwanken.

Warenbasierte Systeme werden wegen ihrer Disziplin bei der Geldschöpfung und Kreditvergabe geschätzt.

Wenn die wirtschaftlichen Probleme jedoch schwerwiegend genug werden, ändern die politischen Entscheidungsträger entweder die Umrechnung zwischen Geld und dem Rohstoff, der es stützt (in der Regel Gold), um mehr Geld und Kredit in das System zu bringen, oder sie geben das System ganz zugunsten eines Fiat-Währungssystems auf.

In einem Fiat-Geldsystem werden die Schuldenprobleme in der Regel so groß, dass die politischen Entscheidungsträger das Geld entwerten müssen, indem sie mehr davon schaffen, manchmal bis zu dem Punkt, an dem das Geld als nützliches Gut in Gefahr gerät.

Der Status einer Reservewährung ist nicht von Dauer.

Diese Wendepunkte in den Währungssystemen sind zwar selten, aber sie kommen vor und werden immer unterschätzt, weil sie selten zu unseren Lebzeiten stattfinden.

Anlagevermögen als Vermögensreserve

Eine überdurchschnittlich hohe Inflation ist ein Phänomen, das die meisten Trader und Investoren in ihrem Leben noch nicht erlebt haben. Es ist daher wichtig, die Geschichte zu betrachten, um besser zu verstehen, wie man in einem solchen Umfeld gut handeln kann.

Die Anleger sollten immer bedenken, dass das, in das sie ihr Geld investieren, grundsätzlich ein qualitativ hochwertiges Vermögen sein sollte. Wir glauben, dass dies in Zukunft ein wichtiger Aspekt sein wird, da die wichtigsten Triebkräfte der Finanzmärkte (z. B. niedrigere kurz- und langfristige Zinssätze, Steuersenkungen, die Auswirkungen der Globalisierung auf die Margenausweitung) nicht mehr vorhanden sind.

Dies gilt insbesondere für die entwickelten Märkte, wo die Bargeldzinsen nahe bei Null (oder in einigen Fällen sogar negativ) liegen und die Anleiherenditen nahe bei Null oder sogar negativ sind. Die Aktienrenditen werden auf diese Niveaus gedrückt, während Geld und Kredite aus der Risikokurve gedrängt werden.

Bargeld und Anleihen

Qualitativ hochwertige Vermögensreserven können unterschiedliche Formen annehmen. Traditionell handelt es sich dabei um Bargeld oder Anleihen. Wenn diese jedoch nominal nichts einbringen und real eine negative Rendite aufweisen, sind sie nicht die besten Investitionen und zur Erzielung von Einkommen praktisch unbrauchbar.

Es ist eine andere Portfoliostrategie erforderlich.

Es kann sinnvoll sein, nominale Anleihen in Ländern zu halten, in denen die Zinssätze noch deutlich positiv sind, entweder durch den Kauf der Anleihen selbst oder durch alternative Instrumente wie ETFs.

Wenn eine Deflation vorherrscht, was angesichts des Ausmaßes der deflationären Kräfte durchaus möglich ist, dürften diese Anleihen im Wert steigen. Außerdem haben sie von vornherein positive Spreads und können ein gewisses Maß an Währungsdiversifizierung bieten.

Inflationsgebundene Anleihen (gemeinhin als ILBs bekannt) sind für Anleger ebenfalls eine Überlegung wert.

Instrumente wie inflationsgeschützte Staatsanleihen (Treasury Inflation Protected Securities, TIPS) und inflationsgebundene Anleihen (Inflation Linked Gilts, ILG) bieten eine Basisrendite zuzüglich der Inflation (in der Regel definiert als Verbraucherpreisindex oder das von der Regierung offiziell festgelegte Maß). Sie sind ein wirksamer Inflationsschutz. Sie können eine weitere Quelle der Diversifizierung sein und auch von mäßigen Inflationsprognosen profitieren.

Aktien

Bestimmte Bestände können als Lager für hochwertigen Reichtum dienen, z. B. solche, die Grundgüter (Nahrungsmittel, Basismedikamente usw.) liefern, die immer und überall nachgefragt werden, da sie zum Leben benötigt werden. Aktien bestimmter Technologieunternehmen, die an der Spitze der Produktivität stehen, können ebenfalls ein guter Vermögensschutz sein.

Gold

Gold kann eine hochwertige Anlage als Alternative zu Bargeld sein. Die Zentralbanken wollen Vermögensreserven, und die Anleger sind an Währungsabsicherungen interessiert, wenn die Realzinsen unannehmbar niedrig werden.

Gold ist einfach eine Gegenwährung. Es ist praktisch das Gegenteil von Silber, dessen Preis in Dollar pro Feinunze, Euro pro Feinunze oder der jeweiligen Referenzwährung angegeben wird.

Obwohl Gold in den meisten Währungen einen hohen Preis hat, besteht die Dynamik nicht darin, dass "Gold steigt" oder dass sein Nutzen größer ist, sondern dass der Wert von Silber gesunken ist. Dies ist eine natürliche Folge der sinkenden Realzinsen und der anhaltenden Notwendigkeit, viel Geld zu drucken, um Schulden und zunehmend schuldenähnliche Verpflichtungen (z. B. im Zusammenhang mit Renten, Gesundheitsfürsorge, Versicherungen und anderen ungedeckten Forderungen) zu erfüllen.

Langfristig ist der Wert von Gold proportional zu den umlaufenden Währungen und Reserven im Verhältnis zum weltweiten Angebot. Er funktioniert eher wie eine Währung als eine Ware, die dem traditionellen Angebot und der Nachfrage eines physischen Gutes unterliegt.

Er dient als Bezugspunkt für den Wert des Geldes, ein Thema, das im Laufe der Zeit immer wichtiger werden wird.

Immobilien, Grundstücke und Sachanlagen

Immobilien und Grundstücke können gute Vermögensspeicher sein, aber sie hängen letztlich davon ab, wie sie genutzt werden, was ihren Wert beeinflusst und sich im Laufe der Zeit ändern kann.

Wenn wir zum Beispiel den Wert von Einkaufszentren und E-Commerce-Vertriebszentren vor 20 Jahren mit dem von heute vergleichen würden, wäre der relative Wert sehr unterschiedlich.

Investitionen in Grundstücke und Immobilien sind nach wie vor eine der ältesten Anlageformen überhaupt und können beim Aufbau eines jeden Portfolios eine Rolle spielen.

Digitale Währungen und Kryptowährungen

Neuere Formen von Vermögenswerten, wie z. B. digitale Währungen und die Unterkategorie der Kryptowährungen, könnten möglicherweise eine Rolle spielen, aber ihre Entwicklung steckt derzeit noch in den Kinderschuhen.

Die überwiegende Mehrheit der Kryptowährungsaktivitäten steht im Zusammenhang mit Spekulationen und nicht mit legitimen Wertschöpfungszielen (z. B. der Modernisierung der Zahlungsinfrastruktur, wo unsere derzeitigen Zahlungssysteme langsam und grenzüberschreitende Transaktionen ineffizient sind).

In der Zukunft könnten einige digitale Vermögenswerte die Vermittlungsfunktionen beschleunigen (z. B. die Beseitigung doppelter Informationen, die von verschiedenen Banken in vielen Transaktionsformen vorgehalten werden), die Kosten senken, die Geschäftsprozesse rationalisieren usw. Sie sind jedoch noch weit davon entfernt, Realität zu werden. Sie sind jedoch noch weit davon entfernt, robuste und zuverlässige Zahlungsnetze zu sein, die in größerem Umfang in finanziellen und nichtfinanziellen Kontexten eingesetzt werden können. Governance ist ein wichtiges Thema. Es macht daher wenig Sinn, Kryptowährungstechnologien (z. B. "Permissioned Blockchain") rasch zu integrieren, bis die Frage im rechtlichen und regulatorischen Bereich besser gelöst ist. Es braucht beispielsweise nicht viel, damit sich Miner und Validierer eines bestimmten Netzes zusammentun, um dessen Integrität zu untergraben.

Blockchains haben noch einen langen Weg vor sich, bevor sie von zentralen Währungsbehörden als Quelle für Reserven oder von großen institutionellen Anlegern als Währungsabsicherung betrachtet werden.

Kann eine Hyperinflation in den USA oder in den entwickelten Märkten auftreten?

Die USA weisen drei der sechs oben genannten Merkmale auf:

- Geringe Devisenreserven

- Große Finanzierungsdefizite

- Negative Realzinsen

Aber sie hat nicht die anderen:

- In den USA gab es in der Vergangenheit keine hohe Inflation (sie war eher episodisch).

- Sie haben keine hohe Auslandsverschuldung

- Und der Dollar ist eine Reservewährung.

Die USA verfügen über die größte Reservewährung der Welt, haben aber keine Devisenreserven/"Weltwährung". Die finanzielle Situation der USA ist unhaltbar, aber sie wird wahrscheinlich nicht zu einer galoppierenden Inflation führen, da sie keine Schulden in Fremdwährung haben, wie es normalerweise der Fall ist.

Allerdings werden die USA irgendwann mit einer hohen Schuldenlast konfrontiert sein. Und sie wird sich im Wesentlichen durch eine Abwertung aus der Affäre ziehen, da es keine anderen politisch akzeptablen Optionen gibt: Steuererhöhungen (die nicht möglich sind, weil die Produktivitätswachstumsraten zu niedrig sind), Ausgabenkürzungen, Senkung der Einnahmen.

Wenn der Verlust des Reservestatus eintritt, bedeutet dies, dass die Amerikaner nicht mehr so viel ausgeben können, weil der Verfall der Währung anhält, bis ein neues Zahlungsbilanzgleichgewicht erreicht ist.

Mit anderen Worten bedeutet dies, dass es genügend Zwangsverkäufe von realen und finanziellen Vermögenswerten und genügend Beschränkungen für den Erwerb dieser Vermögenswerte durch US-Unternehmen geben wird, damit diese mit weniger Schulden bezahlt werden können.

Dies wirkt wie ein selbstkorrigierender Prozess, um die übermäßige Kreditaufnahme und Ausgabenstruktur zu korrigieren, die zu ungewöhnlich hohen Schulden und Verbindlichkeiten im Verhältnis zu den Einnahmen geführt hat.

Die Verschuldung kann nicht über das Einkommen steigen, und das Einkommen kann nicht ewig über die Produktivität steigen.

Wenn die USA am Ende den Preis für ihre übermäßigen Ausgaben zahlen müssen, werden die sozialen und politischen Folgen verheerend sein.

Das bedeutet, dass die Amerikaner nicht mehr so viel Geld ausgeben können, weil die USA nicht mehr in der Lage sein werden, ihren Reservestatus zu nutzen, um große Geldbeträge zur Finanzierung dieser Ausgaben aufzunehmen.

Abschließende Überlegungen

Hyperinflation ist ein Zustand, in dem die wirtschaftliche Inflation sehr hoch ist und sich in der Regel beschleunigt.

Eine Hyperinflation wird in der Regel bei wirtschaftlichen Depressionen in Ländern mit den folgenden Merkmalen beobachtet:

- Fehlen einer Reservewährung

- Hohe Fremdwährungsschulden

- Geringe Devisenreserven

- Große Haushalts- und/oder Leistungsbilanzdefizite

- Negative Realzinsen, und

- Eine Vorgeschichte mit Inflation oder negativen Währungsrenditen, die das Vertrauen in die heimische Währung untergraben.

Wenn Länder, die sich in hohem Maße in einer Fremdwährung verschulden, einen wirtschaftlichen Schock erleiden, verliert ihre Währung im Allgemeinen an Wert, was es schwieriger macht, ihre Schulden zu bedienen, da ein großer Teil davon in einer Fremdwährung denominiert ist. Dies veranlasst sie, Geld zu drucken, um das Defizit zu decken, was zu Inflation führt, die wiederum Geld druckt, um die Schulden zu decken, und so weiter, bis eine gefährliche Spirale entsteht.

Wenn zum Beispiel die Währung, in der Sie Ihr Einkommen erzielen, um 50 % gegenüber der Währung, in der Sie Ihre Schulden bezahlen, abnimmt, bedeutet dies eine Verdoppelung Ihres Schuldendienstes. Wenn die Schuldenlast zu hoch ist und das Land nicht über Devisenreserven verfügt, muss es Geld drucken, um die Schulden zu bedienen, sofern es dazu in der Lage ist. Die zusätzliche Geldschöpfung führt zu einer weiteren Abwertung der Währung.

Dies veranlasst Einwohner und Investoren, ihr Geld aus dem Land zu bringen, da sie eine Abwertung der Währung und der darin enthaltenen Vermögenswerte befürchten. Wenn die Zentralbank keinen Zinssatz erhebt, der die Abwertungsrate und die Inflationsrate ausgleicht, entwickelt sich eine gefährliche Dynamik, die einen weiteren Rückgang der Geldmenge fördert.

Es ist die monetäre Dynamik, die den inflationären Charakter der Depression anheizt.

Auch in Ländern mit Reservewährungen kann es zu inflationären Depressionen kommen, aber wenn dies der Fall ist, geschieht dies in der Regel erst später, nach einem übermäßigen Einsatz von geldpolitischen Anreizen.