Was ist ein „Smart Beta”-Faktor-ETF?

- Ziel von Faktor-ETFs

- Erläuterung gemeinsamer Faktoren

- Warum sollten Sie Faktor-ETFs verwenden?

- Beispiele für ETFs, die Sie kennen sollten

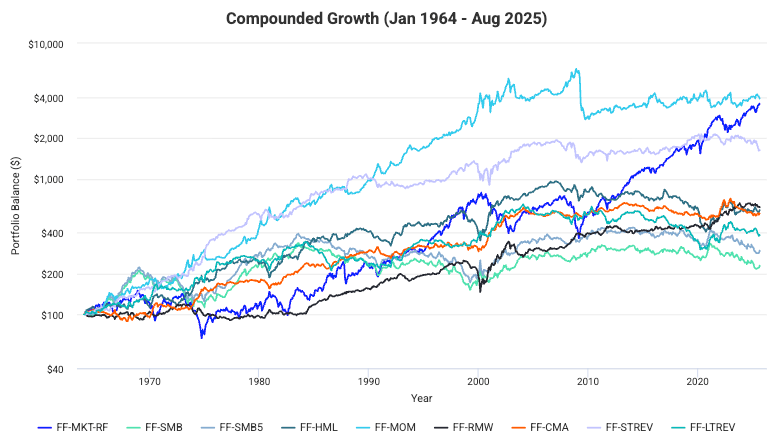

- Fama-French-Faktoren und ETF-Ausprägungen

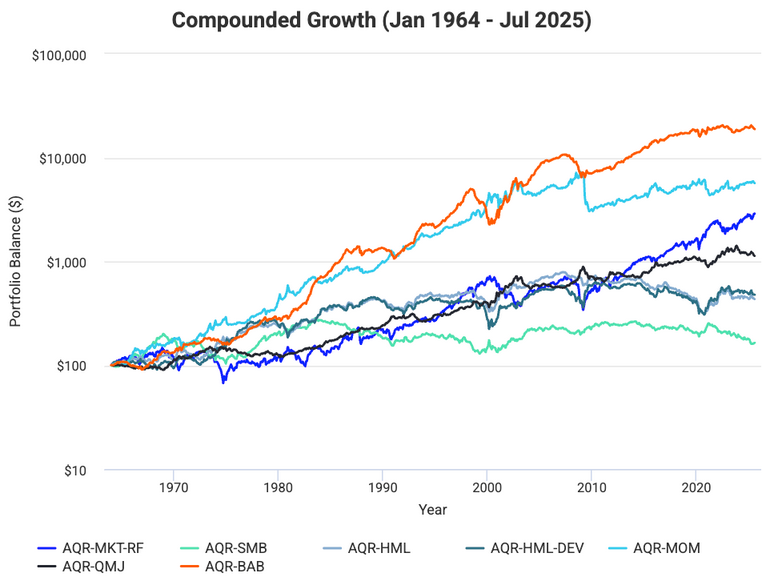

- AQR-Stilprämien und Ersatz-ETFs

- Modell der Q-Faktoren und Ersatz-ETF

- Internationale Faktorabdeckung: entwickelte und aufstrebende Märkte

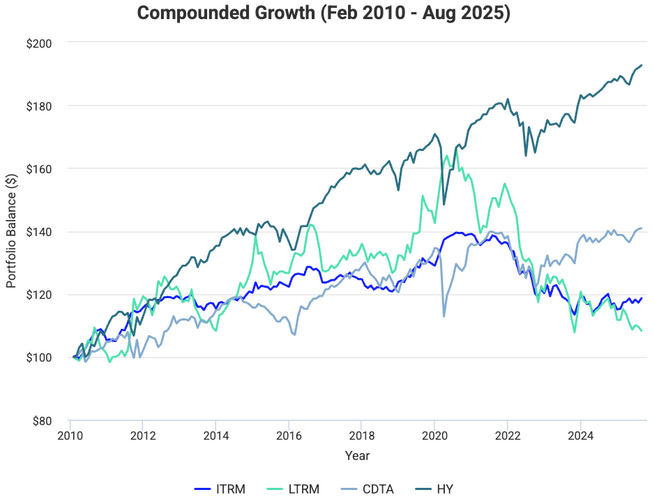

- Anleihefaktoren und alternative ETFs: Zinsen und Kredite als Anleihefaktoren

- Kombinieren Sie Prämien mit geringer Korrelation

- Das „ideale” Profil einer Aktie und wie ETFs diesem nahekommen

- Fazit

- Broker für Investitionen in ETFs

- FAQ – Faktor-ETFs

Faktor-ETFs bilden Aktien ab, die bestimmte Merkmale (Faktoren) aufweisen, die laut wissenschaftlichen und institutionellen/praktischen Untersuchungen Unterschiede in Bezug auf Risiko und Rendite erklären.

Sie werden oft als „Smart-Beta”-ETFs bezeichnet, da sie einen passiven Index mit aktiven Auswahlregeln und Ausrichtungen kombinieren.

Anstatt einfach einem marktgewichteten Index (z. B. dem S&P 500) zu folgen, konzentrieren sie sich auf messbare Merkmale wie geringe Volatilität, Größe, Qualität, Wert oder Dynamik.

Ziel von Faktor-ETFs

Faktoren existieren im Wesentlichen aufgrund des Ausgleichs von Risiken und Verhaltensverzerrungen, die sie über einen längeren Zeitraum hinweg aufrechterhalten.

Sie erklären, warum bestimmte Vermögenswerte höhere Renditen erzielen oder mit höheren Risiken verbunden sind.

Faktoren haben in der Regel einen längerfristigen Einfluss auf die Märkte und sind kurzfristig nicht leicht zu erfassen.

Der Value-Faktor beispielsweise ist eine langfristige Risikoprämie, die mit dem Besitz von günstigeren Aktien im Vergleich zu teureren Aktien verbunden ist, die in der Regel als Unternehmen mit höheren Gewinnen und Cashflow-Renditen definiert werden.

Das Momentum ist in der Regel kurzfristig besser geeignet, um von starken aktuellen Performance-Trends zu profitieren.

Für Trader/Anleger sind Faktor-ETFs eine praktische Möglichkeit, ihre Portfolios auf bewährte Quellen von Risikoprämien auszurichten, ohne dass sie:

- einzelne Aktien auswählen

- ihre eigene Methode zur Erfassung der Faktoren definieren müssen (z. B. wie definieren Sie Wert, Momentum usw.)

- das Portfolio verwalten

Faktor-ETFs setzen diese theoretischen und praktischen Ideen in investierbare Strategien um, die ausschließlich langfristig ausgerichtet sind.

Wichtige Ideen

Betrachten Sie Faktoren als die DNA der Wertentwicklung von Vermögenswerten.

Die wichtigsten Börsenfaktoren sind Markt, Größe, Wert, Momentum, Rentabilität, Investitionen und Umschwünge.

Ihre Korrelationen sind gering, wenn sie als Long-/Short-Paare formuliert werden, sodass ihre Kombination die Diversifizierung verbessern kann.

Gleichen Sie offensive Faktoren wie Momentum und Wert mit defensiven Faktoren wie Qualität und geringer Volatilität aus, um die Ergebnisse zu glätten.

Wichtige Punkte:

- Faktor-ETFs konzentrieren sich auf messbare Einflussfaktoren auf die Wertentwicklung von Vermögenswerten wie Wert, Qualität, Momentum, Größe und geringe Volatilität und nicht auf die Standardgewichtung nach Marktkapitalisierung.

- Akademische/praktische Modelle zeigen unabhängige und beständige Renditequellen mit geringen Korrelationen.

- Faktor-ETFs bieten einen praktikablen, transparenten und kostengünstigen Zugang zu denselben Ideen in einem Long-only-Format.

- Sie versuchen, die Risikoprämien besser zu erfassen, die aufgrund von Risikoausgleich und Verhaltensineffizienzen bestehen, die im Laufe jahrzehntelanger Forschung identifiziert wurden.

- Faktoren sind im Wesentlichen langfristige Performance-Treiber. Die kurzfristigen Ergebnisse können erheblich variieren.

- Wert und Rentabilität belohnen Geduld; Momentum kann über kürzere Zeiträume funktionieren.

- Diese ETFs helfen Anlegern, ihre Portfolios auf bewährte Merkmale auszurichten, ohne einzelne Titel auszuwählen.

- Zu den gängigen Fonds gehören VLUE (Wert), QUAL (Qualität), MTUM (Momentum), USMV (geringe Volatilität) und COWZ (Cashflow).

- Viele kombinieren mehrere Faktoren, um die Renditen zu diversifizieren und zu glätten.

- Multifaktor-ETFs wie LRGF oder DFAC vereinfachen diesen Ansatz in einem einzigen Fonds.

- Faktor-ETFs eignen sich für langfristige Anleger, die ein strukturiertes und evidenzbasiertes Risiko- und Renditeengagement suchen.

- Es ist zu beachten, dass diese ETFs ausschließlich auf steigende Kurse ausgerichtet sind und nicht der traditionellen Faktorpositionierung entsprechen, die sowohl den Kauf als auch den Leerverkauf umfasst.

Erläuterung gemeinsamer Faktoren

Wert

Wertorientierte ETFs konzentrieren sich auf Unternehmen, die auf der Grundlage von Kennzahlen wie dem Kurs-Gewinn-Verhältnis (KGV), dem Kurs-Buchwert-Verhältnis (KBV) oder der Dividendenrendite unterbewertet erscheinen.

Sie versuchen, die Tendenz des Marktes auszunutzen, auf kurzfristige Probleme überzureagieren, wodurch sich Chancen bei soliden Unternehmen ergeben, die im Vergleich zum Rest des Marktes mit attraktiven Renditen gehandelt werden.

Beispiel für einen ETF: iShares MSCI USA Value Factor ETF (VLUE)

Es ist zu beachten, dass Fonds wie SPYV oder VTV das Wort „Wert” in ihrem Namen tragen, aber nicht ausdrücklich wertorientierte ETFs sind.

Momentum

Momentum-ETFs konzentrieren sich auf Aktien, die in letzter Zeit eine starke Kursentwicklung verzeichnet haben.

Die Idee dahinter ist, dass Trends aufgrund von Verhaltensverzerrungen und der langsamen Verbreitung von Informationen auf dem Markt kurz- und mittelfristig tendenziell anhalten.

Wie misst man das Momentum?

Die meisten Momentum-Faktoren klassifizieren Aktien nach ihrer Gesamtrendite in den letzten 6 bis 12 Monaten. Häufig wird der letzte Monat ausgeschlossen, um kurzfristige Umschwünge zu vermeiden.

Die Aktien werden entweder mit ihren Pendants oder mit dem Aktienindex (z. B. dem S&P 500) verglichen. Eine höhere relative Performance führt zu einem höheren Momentum-Score.

Einige Modelle berücksichtigen auch eine Risikoanpassung. Das heißt, sie passen die Volatilität oder das Beta an. Auf diese Weise bevorzugen sie Aktien mit soliden risikobereinigten Renditen gegenüber solchen mit hohen Bruttogewinnen.

Beispiel für einen ETF: iShares MSCI USA Momentum Factor ETF (MTUM)

Qualität

Der Qualitätsfaktor legt den Schwerpunkt auf Unternehmen mit einer soliden Bilanz, stabilen Gewinnen und einer effizienten Betriebsführung.

Diese ETFs bevorzugen Unternehmen, die auch in Zeiten des wirtschaftlichen Abschwungs ihre Rentabilität und eine geringe Verschuldung aufrechterhalten können, was für Anleger attraktiv ist, die Stabilität und langfristiges Wachstum bevorzugen.

Beispiel für einen ETF: iShares MSCI USA Quality Factor ETF (QUAL)

Geringe Volatilität

ETFs mit geringer Volatilität wählen Aktien aus, deren Kursschwankungen geringer sind als die des Gesamtmarktes.

Sie sind für Anleger konzipiert, die regelmäßigere Renditen und geringere Kursrückgänge erzielen möchten, während sie weiterhin in Aktien investiert bleiben.

Beispiel für einen ETF: iShares MSCI USA Min Vol Factor ETF (USMV)

Größe

Der Faktor Größe spiegelt die Tendenz kleiner Unternehmen (Small Caps) wider, über lange Zeiträume hinweg eine bessere Performance zu erzielen als große Unternehmen.

ETFs dieser Kategorie legen mehr Gewicht auf Unternehmen mit kleiner und mittlerer Marktkapitalisierung, die oft ein schnelleres Wachstum verzeichnen (sie werden von institutionellen Anlegern in der Regel vernachlässigt), aber auch ein höheres Risiko aufweisen.

Beispiel für einen ETF: iShares Russell 2000 ETF (IWM) oder SPDR S&P 600 Small Cap ETF (SLY)

Warum sollten Sie Faktor-ETFs verwenden?

Faktor-ETFs ermöglichen es Händlern/Anlegern, ihr Risikoengagement anzupassen, ohne einzelne Wertpapiere auswählen zu müssen.

Beispielsweise kann ein vorsichtiger Anleger ETFs mit geringer Volatilität und Qualitäts-ETFs kombinieren, um mehr Stabilität zu erzielen.

Gleichzeitig kann ein wachstumsorientierter Anleger ein Engagement in Momentum- oder Small-Cap-Aktien hinzufügen.

Sie können auch zur Diversifizierung genutzt werden, da Faktoren oft unterschiedliche Performances in verschiedenen Marktzyklen aufweisen, wenn sie entsprechend isoliert werden (d. h. eine Long-Komponente und eine Short-Komponente).

Ein weiterer Vorteil ist die Transparenz: Anleger wissen genau, nach welchen Regeln die Aufnahme in den Fonds erfolgt. Die meisten Faktor-ETFs werden vierteljährlich oder halbjährlich neu gewichtet. Auf diese Weise haben sie ein konstantes Engagement in den von ihnen ausgewählten Merkmalen.

Beispiele für ETFs, die Sie kennen sollten

| Symbol | Name des Fonds | Hauptfaktor | Beschreibung |

| QUAL | iShares MSCI USA Quality Factor ETF | Qualität | Konzentriert sich auf US-Unternehmen mit hoher Rentabilität und geringer Verschuldung. |

| MTUM | iShares MSCI USA Momentum Factor ETF | Momentum | Allokation in Aktien, deren Kurse zuletzt einen starken Aufwärtstrend verzeichneten. |

| USMV | iShares MSCI USA Min Vol Factor ETF | Geringe Volatilität | Zielt auf Aktien ab, deren Volatilität unter der des Marktes liegen dürfte. |

| VLUE | iShares MSCI USA Value Factor ETF | Wert | Sucht nach unterbewerteten Unternehmen mit großer und mittlerer Marktkapitalisierung. |

| SMLV | SPDR SSGA US Small Cap Low Volatility ETF | Größe / Geringe Volatilität | Kombiniert das Wachstumspotenzial von Small Caps mit geringer Volatilität. |

| SIZE | iShares MSCI USA Size Factor ETF | Größe | Bevorzugt kleinere, agilere Unternehmen, die weniger stark abgedeckt sind und ein höheres Wachstumspotenzial aufweisen. |

| QVAL | Alpha Architect US Quantitative Value ETF | Wert / Qualität | Wählt hochwertige US-Aktien mithilfe quantitativer Modelle aus. |

| DFAC | Dimensional US Core Equity 2 ETF | Multifaktoriell | Kombiniert die Faktoren Größe, Wert und Rentabilität für ein diversifiziertes Engagement. |

Vergleichen wir einmal Faktor-ETFs mit der akademischen und praktischen Forschung zu Faktoren.

Fama-French-Faktoren und ETF-Ausprägungen

Markt (FF-MKT-RF)

Stellt die Risikoprämie von Aktien gegenüber Bargeld dar.

ETFs mit hohem Beta spiegeln dieses Engagement wider, wie beispielsweise der VTI oder der ITOT.

Größe: klein minus groß (FF-SMB, FF-SMB5)

Die Größenprämie war in den letzten Jahrzehnten gemischt, was hauptsächlich auf die multiple Expansion von Large Caps zurückzuführen ist, aber Small Caps können zusätzlich zu Large Caps eine Risikoprämie bieten.

ETFs: IWM oder SLY.

Wert: hoch minus niedrig (FF-HML)

Hält günstigere Aktien als teure Aktien.

ETF: VLUE für eine reinere Wertorientierung, QVAL für einen konzentrierten quantitativen Wert.

Klassische „Wert”-Indexfonds wie VTV sind breitere Stilboxen und explizite Faktor-Konstruktionen.

Momentum (FF-MOM)

Belohnt die jüngsten Gewinner gegenüber den jüngsten Verlierern. Muss nach einem festgelegten Zeitplan neu ausbalanciert werden, um die Relevanz des Signals aufrechtzuerhalten.

ETF: MTUM in den USA, IMTM international.

Rentabilität (FF-RMW) und Investition (FF-CMA)

Rentable Unternehmen und konservative Investoren tendieren dazu, eine Outperformance zu erzielen.

ETF: QUAL spiegelt die Rentabilität und die Solidität der Bilanz wider. Multifaktor-Fonds wie DFAC und AVUS integrieren Rentabilitäts- und Investitionsverzerrungen.

Umkehr: kurz- und langfristig

Eine kurzfristige Umkehr und eine langfristige Rückkehr zum Mittelwert sind bei Long-only-ETFs schwieriger zu erreichen.

Der Zugang erfolgt meist sehr indirekt über Multifaktor-Fonds oder aktive quantitative Fonds.

AQR-Stilprämien und Ersatz-ETFs

Die Untersuchungen von AQR heben die Strategien Wert, Momentum, Qualität (QMJ) und Anti-Beta-Wette (BAB) hervor.

Zu den Long-only-Ersatz-ETFs gehören VLUE für Wert, MTUM für Momentum, QUAL für Qualität und ETFs mit niedrigem Beta oder geringer Volatilität wie USMV oder SPLV für ein ähnliches Verhalten wie BAB.

Diese ETFs sind keine Long-Short-Strategien, aber sie reproduzieren die defensiven und verhaltensbezogenen Vorteile dieser Strategien in einem praktischen Format.

Modell der Q-Faktoren und Ersatz-ETF

Das Modell von Hou, Xue und Zhang legt den Schwerpunkt auf Investitionsintensität und Rentabilität. Größe und erwartetes Wachstum werden als ergänzende Indikatoren herangezogen.

Für ETFs kann QUAL für die Rentabilität, AVUS oder DFUS für einen integrierten Ansatz, der Rentabilität und vorsichtige Investitionen in den Vordergrund stellt, und DFAC für einen multifaktoriellen Ansatz hinsichtlich der Breite des Portfolios verwendet werden.

Internationale Faktorabdeckung: entwickelte und aufstrebende Märkte

Die gleichen Stile finden sich weltweit wieder, wobei die Intensität je nach Region variiert.

Zu den alternativen ETFs gehören IVLU für internationalen Wert, IQLT für internationale Qualität und IMTM für internationale Dynamik.

Diese ETFs tragen zur Diversifizierung der US-Faktorzyklen bei.

Anleihefaktoren und alternative ETFs: Zinsen und Kredite als Anleihefaktoren

Das Zins-/Duration-Risiko und die Kreditspreads erklären den größten Teil der Anleiherenditen.

Duration-Indikatoren: IEF für mittelfristige Staatsanleihen und TLT für langfristige Anleihen.

Kreditindikatoren: LQD für hochwertige Anleihen und HYG für Hochzinsanleihen.

Für eine Inflationsindexierung bieten TIP, SPIP oder SCHP ein Engagement in TIPS.

Kombinieren Sie Prämien mit geringer Korrelation

Kombinieren Sie Wert, Dynamik, Qualität und einen Indikator für geringe Volatilität in insgesamt ausgewogenen Risikogewichtungen und fügen Sie dann ein Basis-Beta und Anleihen für mehr Stabilität hinzu.

Beispiele für ETFs: VLUE, MTUM, QUAL, USMV, plus VTI und eine Mischung aus Laufzeiten wie IEF oder TLT.

Vornimmt vierteljährlich, halbjährlich oder nach Bedarf eine Neugewichtung vor, um die Zielengagements beizubehalten.

Das „ideale” Profil einer Aktie und wie ETFs diesem nahekommen

Hohe Qualität, Rentabilität, angemessene Bewertung, geringe Volatilität, optional mit konstanter Dynamik.

Sie können sich diesem Profil annähern, indem Sie QUAL und COWZ für Rentabilität und Cashflow, VLUE für die Bewertung, USMV für die Risikokontrolle und MTUM für die Bestätigung von Trends kombinieren.

Eine einzigartige Alternative ist DFAC oder AVUS für ein integriertes Multifaktor-Engagement, wenn dies Ihren Anforderungen entspricht.

Fazit

Faktor-ETFs ermöglichen es Anlegern, ihre Portfolios auf bestimmte Renditetreiber wie Wert, Qualität oder Momentum auszurichten.

Sie setzen die Auswirkungen von Markt, Größe, Wert, Momentum, Rentabilität, Investitionen und geringem Risiko auf praktische Weise in Portfolios um, die Sie halten können.

Ihre Gebühren sind oft etwas höher als die von allgemeinen ETFs, aber sie bieten eine gezieltere Strategie.

Allerdings unterliegen Faktoren Leistungszyklen. Beispielsweise kann der Wert jahrelang hinter dem Wachstum zurückbleiben, bevor sich das Blatt wendet.

Sie existieren zum Teil, weil sie psychologisch schwer zu verfolgen sein können.

Aus diesem Grund halten viele mehrere Faktor-ETFs, um die Performance zu glätten und die Diversifizierung aufrechtzuerhalten.

Broker für Investitionen in ETFs

| Broker | Finanzielle Unterstützung | Maklergebühren (Euronext) | Unsere Meinung |

|---|---|---|---|

| Wertpapierkonto, Konto auf Margin | Keine Kommissionen für ein maximales monatliches Volumen von 100.000 EUR, dann 0,20%. | XTB: Handel ohne Provisionen, aber mit einer begrenzten Auswahl an Wertpapieren von 3600 Aktien und 1350 ETFs. Kostenloses Demokonto, um die Plattform zu testen. | |

| Investieren birgt Verlustrisiken | |||

FAQ – Faktor-ETFs

Es ist zu beachten, dass viele der unten aufgeführten ETFs keine reinen Faktor-ETFs im Sinne von Hedgefonds sind.

Im Gegensatz zu den unten aufgeführten ETFs enthalten sie keine Short-Komponente, die das Markt-Beta ausgleicht.

Es handelt sich vielmehr um Long-only-Konstrukte mit spezifischen Ausrichtungen.

Was ist der beste Value-ETF?

Der iShares MSCI USA Value Factor ETF (VLUE) ist eine beliebte Wahl für spezifische Faktoren.

Er zielt auf US-Unternehmen mit großer und mittlerer Marktkapitalisierung ab, die auf Basis ihrer Gewinne und Bilanzkennzahlen unter ihrem inneren Wert gehandelt werden.

Er ist kostengünstig und transparent, mit einer Kostenquote von nur 0,08 %.

Was ist der beste Momentum-ETF?

Der iShares MSCI USA Momentum Factor ETF (MTUM) ist der beliebteste in diesem Bereich.

Er wählt Aktien aus, die in letzter Zeit einen starken Aufwärtstrend verzeichnet haben.

Er wird zweimal jährlich aktualisiert, um sich an die Veränderungen in der Marktführerschaft anzupassen, was Anlegern hilft, mit den leistungsstärksten Sektoren Schritt zu halten.

Welcher ist der beste ETF in Bezug auf Qualität?

Der iShares MSCI USA Quality Factor (QUAL) ETF konzentriert sich auf Unternehmen mit hoher Eigenkapitalrendite (ROE), stabilen Gewinnen und geringer Verschuldung.

Er bietet ein Engagement in finanziell soliden Unternehmen, die über verschiedene Marktzyklen hinweg gute Ergebnisse erzielen.

Der Vanguard US Quality Factor ETF (VFQY) ist ein weiteres Beispiel.

Diese Fonds wählen etwa 15 % der Unternehmen aus dem Russell 3000 Index aus.

Es ist auch zu beachten, dass Qualität sich von Wert unterscheidet. Qualität kann auch Unternehmen umfassen, deren Gewinne im Verhältnis zu ihrem Aktienkurs relativ gering sind (d. h. deren KGV höher ist).

Was ist der beste ETF mit geringer Volatilität?

Der iShares MSCI USA Min Vol Factor ETF (USMV) ist eine beliebte Wahl.

Er versucht, die Schwankungen des Portfolios zu reduzieren, indem er sich auf stabile Unternehmen konzentriert, die in der Vergangenheit eine geringe Volatilität aufgewiesen haben.

Der Invesco S&P 500 Low Volatility ETF (SPLV) ist ein weiterer ETF, der sich auf stabile und häufig gehandelte Blue-Chip-Aktien konzentriert.

Was ist der beste Size-ETF?

Der iShares MSCI USA Size Factor ETF (SIZE) konzentriert sich auf kleine Unternehmen mit höherem langfristigen Wachstumspotenzial.

Kleine Unternehmen tendieren auch dazu, zu Beginn des Konjunkturzyklus eine Outperformance zu erzielen und besser auf nationale Daten zu reagieren.

Er erfasst die Größenprämie, sofern diese ein Faktor bleibt, und bietet gleichzeitig ein diversifiziertes Engagement in US-Aktien.

Welcher ist der beste Wachstums-ETF?

Der Vanguard Growth ETF (VUG) bietet ein breites Engagement in US-Wachstumsaktien mit hoher Marktkapitalisierung, deren Erträge stetig steigen.

Er wird wegen seiner niedrigen Kosten (Kostenquote von 0,04 %) und seines einfachen Designs sehr geschätzt.

Was ist der beste Multifaktor-ETF?

Der iShares MSCI USA Multifactor ETF (LRGF) kombiniert Wert, Momentum, Qualität und Größe in einem einzigen Rahmen.

Einige komplexere Strategien sind teurer, aber diese basiert auf passivem Screening und weist eine Kostenquote von 0,08 % auf.

Was sind die besten internationalen Multifaktor-ETFs?

Der iShares International Equity Factor ETF und der iShares Emerging Markets Equity Factor ETF sind sehr beliebte internationale Multifaktor-ETFs.

Welcher ETF bietet die beste Dividendenrendite?

Der Vanguard High Dividend Yield ETF (VYM) wählt große US-Unternehmen aus, die überdurchschnittlich hohe Dividenden ausschütten.

Er ist nach wie vor breit diversifiziert (über 500 Aktien) und aufgrund seiner zuverlässigen Ausschüttungshistorie eine unverzichtbare Anlage für einkommensorientierte Anleger.

Es ist anzumerken, dass die Dividendenrendite des VYM in der Regel zwischen 2 und 3 % schwankt.

Welcher ETF ist in Bezug auf die Rentabilität am besten geeignet?

Der Dimensional US Equity ETF (DFUS) bevorzugt Unternehmen mit hoher operativer Rentabilität.

Er umfasst mehr als 2.000 Titel, bleibt jedoch stark auf seine 10 wichtigsten Titel (~35 %) konzentriert.

Welcher ETF ist der beste in Bezug auf Investitionen (Vermögenswachstum)?

Ehrlich gesagt gibt es meines Wissens nach keinen, der wirklich geeignet ist.

Der Avantis US Equity ETF (AVUS) ist bei Tradern/Anlegern beliebt, die sich für Faktoren interessieren, da er systematisch Faktoren bevorzugt, die mit höheren erwarteten Renditen verbunden sind.

Welcher ist der beste gehebelte ETF?

Der GDE (WisdomTree) kombiniert 90 % US-Aktien und 90 % Gold-Futures und schafft so ein nominelles Engagement von 180 % mit nur 100 Dollar Kapital.

Fonds wie NTSX, NTSI und NTSE kombinieren US-Staatsanleihen mit US-amerikanischen, internationalen und Schwellenländeraktien (Hebelstil 60/40).

Welcher ETF ist in Bezug auf den Cashflow am besten geeignet?

Der Pacer Cash Cows 100 ETF (COWZ) wählt US-Unternehmen aus, die solide Renditen in Bezug auf den freien Cashflow aufweisen.

Er hat aufgrund seiner Ausgewogenheit zwischen Wert und Rentabilität an Beliebtheit gewonnen, wobei überschuldete Unternehmen vermieden werden.

Er wählt im Wesentlichen die 100 besten Unternehmen des Russell 1000 anhand ihrer Cashflow-Renditen aus.

Welcher ist der beste ETF mit niedrigem Beta?

Der Invesco S&P 500 Low Beta ETF (USLB) konzentriert sich auf Aktien, die weniger empfindlich auf Marktschwankungen reagieren.

Er ist ideal für Anleger, die in Zeiten des wirtschaftlichen Abschwungs eine stabilere Performance erzielen möchten.

Was ist der beste ETF mit positiver Rendite?

Der WisdomTree Enhanced Commodity Strategy Fund (GCC) strebt Renditen aus Roll-Yield und Carry bei diversifizierten Rohstoffen an.

Er wird als taktische Absicherung gegen Inflation und makroökonomische Risiken eingesetzt.

| Früher : Reverse ETFs für Leerverkäufe | Folgende : Liste der hochrentierlichen ETFs |