Vad är en smart beta-faktor-ETF?

- Syftet med faktorbaserade ETF:er

- Vanliga faktorer förklarade

- Varför använda faktorbaserade ETF:er?

- Exempel på ETF:er att känna till

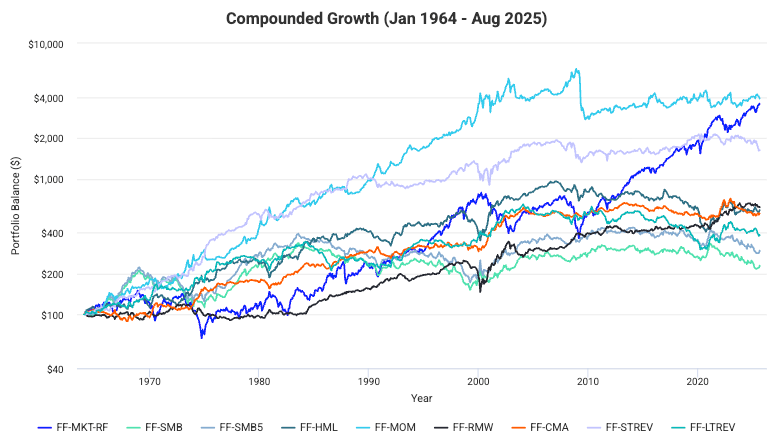

- Fama-French-faktorer och ETF-uttryck

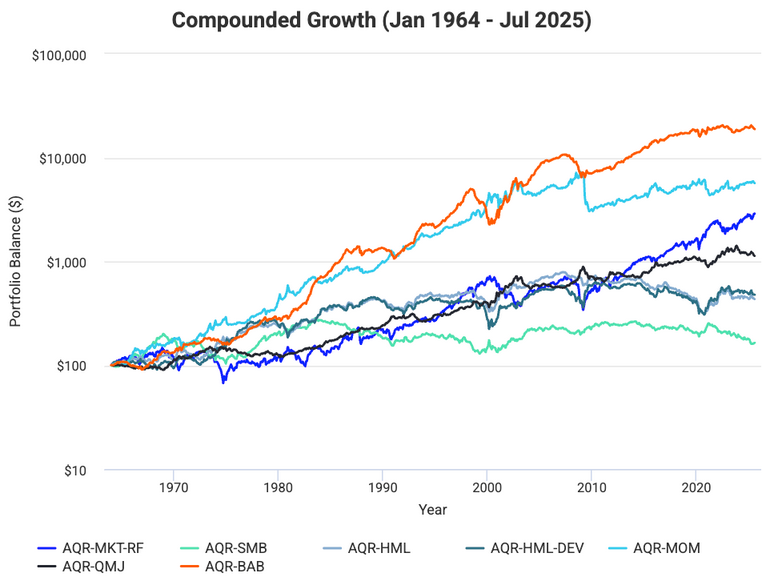

- AQR-premier och substitutiva ETF:er

- Modell för Q-faktorer och substitutiva ETF:er

- Internationell faktorbaserad täckning: utvecklade och tillväxtmarknader

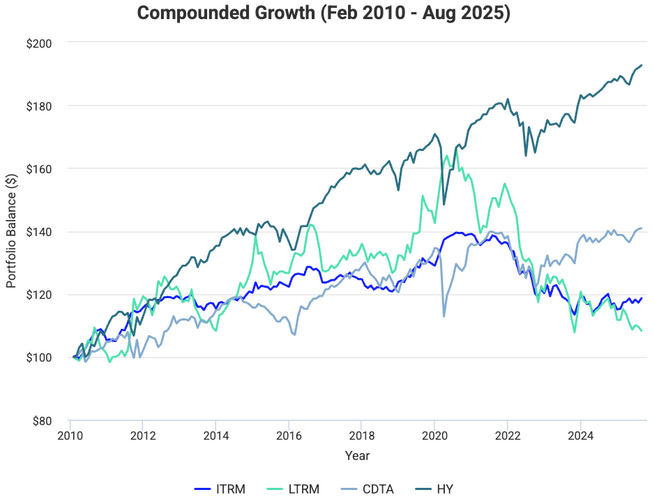

- Obligationsfaktorer och alternativa ETF:er: Räntor och kredit som obligationsfaktorer

- Kombinera premier med låg korrelation

- Den ”ideala” profilen för en aktie och hur ETF:er närmar sig den

- Slutsats

- Mäklare för att investera i ETF:er

- FAQ – Faktorbaserade ETF:er

Faktorbaserade ETF:er följer aktier som har specifika egenskaper (faktorer) som, enligt akademisk och institutionell/praktisk forskning, förklarar skillnaderna i risk och avkastning.

De kallas ofta för ”smart beta”-ETF:er eftersom de kombinerar ett passivt index med aktiva urvalsregler och riktlinjer.

I stället för att bara följa ett marknadsviktat index (till exempel S&P 500) fokuserar de på mätbara egenskaper som låg volatilitet, storlek, kvalitet, värde eller dynamik.

Syftet med faktorbaserade ETF:er

Faktorerna existerar i grunden på grund av riskkompensation och beteendemässiga snedvridningar som gör att de består över tid.

De förklarar varför vissa tillgångar genererar högre avkastning eller medför större risker.

Faktorerna har i allmänhet en mer långsiktig inverkan på marknaderna och är inte lätta att förstå på kort sikt.

Värdefaktorn är till exempel en långsiktig riskpremie som är förknippad med innehav av billigare aktier jämfört med dyrare aktier, vanligtvis definierade som företag med högre vinster och avkastning.

Momentum är vanligtvis mer hållbart på kort sikt som ett sätt att dra nytta av starka, senaste tidens prestandatrender.

För tradern och investerare är faktorbaserade ETF:er ett praktiskt sätt att rikta sina portföljer mot beprövade källor till riskpremier utan att behöva:

- välja enskilda aktier

- definiera sitt eget sätt att förstå faktorerna (till exempel hur man definierar värde, momentum etc.)

- förvalta portföljen

Faktorbaserade ETF:er omsätter dessa teoretiska och praktiska idéer i investeringsbara riktlinjer, enbart på lång sikt.

Viktiga idéer

Betrakta faktorerna som tillgångarnas prestations-DNA.

De viktigaste börsfaktorerna är marknad, storlek, värde, momentum, lönsamhet, investeringar och vändningar.

Deras korrelationer är svaga när de formuleras i form av långa/korta par, så deras kombination kan förbättra diversifieringen.

Balansera offensiva faktorer, som momentum och värde, med defensiva faktorer, som kvalitet och låg volatilitet, för att jämna ut resultaten.

Viktiga punkter att komma ihåg:

- Faktorbaserade ETF:er fokuserar på mätbara faktorer som påverkar tillgångars avkastning, såsom värde, kvalitet, momentum, storlek och låg volatilitet, snarare än standardviktning baserad på börsvärde.

- Akademiska/praktiska modeller visar på oberoende och bestående avkastningskällor med låga korrelationer.

- Faktorbaserade ETF:er erbjuder en genomförbar, transparent och kostnadseffektiv tillgång till samma idéer i ett long-only-format.

- De försöker bättre förstå de riskpremier som finns på grund av riskkompensation och beteendemässiga ineffektiviteter som identifierats under årtionden av forskning.

- Faktorerna är i grunden drivkrafter för långsiktig avkastning. Kortsiktiga resultat kan variera avsevärt.

- Värde och lönsamhet belönar tålamod; momentum kan fungera under kortare perioder.

- Dessa ETF:er hjälper investerare att inrikta sina portföljer mot beprövade egenskaper utan att välja ut enskilda värdepapper.

- De vanligaste fonderna är VLUE (värde), QUAL (kvalitet), MTUM (momentum), USMV (låg volatilitet) och COWZ (kassaflöde).

- Många kombinerar flera faktorer för att diversifiera och jämna ut avkastningen.

- Multifaktoriella ETF:er som LRGF eller DFAC förenklar denna strategi i en enda fond.

- Faktoriella ETF:er passar långsiktiga innehavare som söker en strukturerad och evidensbaserad exponering mot risk och avkastning.

- Det bör noteras att dessa ETF:er är enbart uppåtriktade och inte motsvarar traditionell faktorpositionering som innebär både köp och blankning.

Vanliga faktorer förklarade

Värde

ETF:er med fokus på värdefaktorn riktar in sig på företag som verkar vara undervärderade utifrån indikatorer som pris/vinst-förhållandet (P/E), pris/bokföringsvärde-förhållandet (P/B) eller direktavkastningen.

De försöker utnyttja marknadens tendens att överreagera på kortsiktiga problem, vilket skapar möjligheter i solida företag som handlas till attraktiva avkastningar jämfört med resten av marknaden.

Exempel på ETF: iShares MSCI USA Value Factor ETF (VLUE)

Det bör noteras att fonder som SPYV eller VTV har ordet ”värde” i sitt namn, men inte uttryckligen är värdeinriktade ETF:er.

Momentum

Momentum-ETF:er fokuserar på aktier som nyligen har haft en stark utveckling på börsen.

Tanken är att trender tenderar att bestå på kort och medellång sikt på grund av beteendemässiga snedvridningar och den långsamma spridningen av information på marknaden.

Hur mäter man momentum?

De flesta momentumfaktorer klassificerar aktier utifrån deras totala avkastning under de senaste 6 till 12 månaderna. Ofta exkluderas den senaste månaden för att undvika kortsiktiga svängningar.

Aktierna jämförs antingen med sina jämförelseaktier eller med börsindexet (till exempel S&P 500). En högre relativ avkastning ger dem ett högre momentum-betyg.

Vissa modeller inkluderar även en riskjustering. Med andra ord justerar de volatiliteten eller betavärdet. På så sätt gynnar de aktier med starka riskjusterade avkastningar snarare än aktier med höga bruttovinster.

Exempel på ETF: iShares MSCI USA Momentum Factor ETF (MTUM)

Kvalitet

Kvalitetsfaktorn lägger tonvikten på företag med en solid balansräkning, stabila vinster och effektiv drift.

Dessa ETF:er prioriterar företag som kan upprätthålla sin lönsamhet och en låg skuldsättning även i tider av ekonomisk avmattning, vilket tilltalar investerare som prioriterar stabilitet och långsiktig tillväxt.

Exempel på ETF: iShares MSCI USA Quality Factor ETF (QUAL)

Låg volatilitet

ETF:er med låg volatilitet väljer ut aktier vars kursfluktuationer är mindre än marknadens i stort.

De är avsedda för investerare som vill ha mer regelbundna avkastningar och mindre nedgångar samtidigt som de förblir investerade i aktier.

Exempel på ETF: iShares MSCI USA Min Vol Factor ETF (USMV)

Storlek

Storleksfaktorn speglar småbolagens (small caps) tendens att överträffa storbolagen över långa perioder.

ETF:er i denna kategori lägger större vikt vid små och medelstora företag, som ofta växer snabbare (de förbises vanligtvis av institutionella investerare), men som också medför en högre risk.

Exempel på ETF: iShares Russell 2000 ETF (IWM) eller SPDR S&P 600 Small Cap ETF (SLY)

Varför använda faktorbaserade ETF:er?

Faktorbaserade ETF:er gör det möjligt för handlare/investerare att anpassa sin riskexponering utan att välja enskilda värdepapper.

En försiktig investerare kan till exempel kombinera ETF:er med låg volatilitet och kvalitets-ETF:er för ökad stabilitet.

Samtidigt kan en tillväxtinriktad investerare lägga till exponering mot momentum eller småbolag.

De kan också användas för diversifiering, eftersom faktorerna ofta presterar olika beroende på marknadscykler när de isoleras på lämpligt sätt (dvs. en lång komponent och en kort komponent).

En annan fördel är transparensen: investerarna vet exakt vilka regler som avgör vilka som ingår i fonden. De flesta faktorbaserade ETF:er ombalanseras varje kvartal eller halvår. På så sätt har de en konstant exponering mot de egenskaper de har valt.

Exempel på ETF:er att känna till

| Symbol | Fondens namn | Huvudfaktor | Beskrivning |

| QUAL | iShares MSCI USA Quality Factor ETF | Kvalitet | Fokuserar på amerikanska företag med hög lönsamhet och låg skuldsättning. |

| MTUM | iShares MSCI USA Momentum Factor ETF | Momentum | Allokering till aktier som nyligen har uppvisat en stark uppåtgående trend. |

| USMV | iShares MSCI USA Min Vol Factor ETF | Låg volatilitet | Riktar in sig på aktier vars volatilitet förväntas vara lägre än marknadens. |

| VLUE | iShares MSCI USA Value Factor ETF | Värde | Söker efter undervärderade företag med stor och medelstor kapitalisering. |

| SMLV | SPDR SSGA US Small Cap Low Volatility ETF | Storlek/låg volatilitet | Kombinerar småbolags tillväxtpotential med låg volatilitet. |

| SIZE | iShares MSCI USA Size Factor ETF | Storlek | Fokuserar på mindre, mer flexibla företag med lägre täckning och högre tillväxtpotential. |

| QVAL | Alpha Architect US Quantitative Value ETF | Värde/kvalitet | Väljer ut amerikanska aktier av hög kvalitet med hjälp av kvantitativa modeller. |

| DFAC | Dimensional US Core Equity 2 ETF | Multifaktoriell | Kombinerar faktorerna storlek, värde och lönsamhet för en diversifierad exponering. |

Låt oss jämföra faktorbaserade ETF:er med akademisk och praktisk forskning om faktorer.

Fama-French-faktorer och ETF-uttryck

Marknad (FF-MKT-RF)

Representerar riskpremien för aktier jämfört med likvida medel.

ETF:er med hög beta speglar denna exponering, såsom VTI eller ITOT.

Storlek: liten minus stor (FF-SMB, FF-SMB5)

Storlekspremien har varit blandad under de senaste decennierna, främst på grund av den multipla expansionen av stora bolag, men småbolag kan tillföra en riskpremie utöver storbolagen.

ETF: IWM eller SLY.

Värde: högt minus lågt (FF-HML)

Innehar billigare aktier än dyra aktier.

ETF: VLUE för en renare värdeinriktning, QVAL för ett koncentrerat kvantitativt värde.

Traditionella värdeindexfonder som VTV är bredare stilboxar och explicita faktorkonstruktioner.

Momentum (FF-MOM)

Belönar de senaste vinnarna jämfört med de senaste förlorarna. Måste ombalanseras enligt ett fastställt schema för att signalen ska förbli relevant.

ETF: MTUM i USA, IMTM internationellt.

Lönsamhet (FF-RMW) och investering (FF-CMA)

Lönsamma företag och konservativa investerare tenderar att överträffa marknaden.

ETF: QUAL återspeglar lönsamhet och balansräkningens soliditet. Multifaktorfonder som DFAC och AVUS integrerar lönsamhets- och investeringsbias.

Omvändning: kort och lång sikt

Kortsiktig omvändning och långsiktig återgång till medelvärdet är svårare att uppnå i långa ETF:er.

De flesta tillgångar sker mycket indirekt via multifaktorfonder eller aktiva kvantitativa fonder.

AQR-premier och substitutiva ETF:er

AQR:s forskning lyfter fram strategier som värde, momentum, kvalitet (QMJ) och beta-betting (BAB).

Bland de långa substitutiva ETF:erna finns VLUE för värde, MTUM för momentum, QUAL för kvalitet och ETF:er med låg beta eller låg volatilitet som USMV eller SPLV för ett beteende som liknar BAB.

Dessa ETF:er är inte långa-korta strategier, men de återskapar de defensiva och beteendemässiga fördelarna med dessa strategier i ett praktiskt format.

Modell för Q-faktorer och substitutiva ETF:er

Modellen från Hou, Xue och Zhang prioriterar investeringsintensitet och lönsamhet. Storlek och förväntad tillväxt används som kompletterande indikatorer.

För ETF:er kan QUAL användas för lönsamhet, AVUS eller DFUS för en integrerad strategi som prioriterar lönsamhet och försiktiga investeringar, och DFAC för en multifaktoriell strategi för portföljens omfattning.

Internationell faktorbaserad täckning: utvecklade och tillväxtmarknader

Samma stilar återfinns på global nivå, med variationer i intensitet mellan olika regioner.

Bland de alternativa ETF:erna finns IVLU för internationellt värde, IQLT för internationell kvalitet och IMTM för internationell dynamik.

Dessa ETF:er bidrar till att diversifiera de amerikanska faktorcyklerna.

Obligationsfaktorer och alternativa ETF:er: Räntor och kredit som obligationsfaktorer

Ränte-/durationsrisken och kreditspreadarna förklarar större delen av obligationsavkastningen.

Durationindikatorer: IEF för medelfristiga statsobligationer och TLT för långfristiga obligationer.

Kreditindikatorer: LQD för högkvalitativa obligationer och HYG för högavkastande obligationer.

För indexering mot inflation erbjuder TIP, SPIP eller SCHP exponering mot TIPS.

Kombinera premier med låg korrelation

Kombinera värde, dynamik, kvalitet och en indikator på låg volatilitet i övergripande balanserade riskvikter, och lägg sedan till en basbeta och obligationer för ökad stabilitet.

Exempel på ETF: VLUE, MTUM, QUAL, USMV, plus VTI och en blandning av löptider som IEF eller TLT.

Ombalansera kvartalsvis, halvårsvis eller efter behov för att upprätthålla målexponeringarna.

Den ”ideala” profilen för en aktie och hur ETF:er närmar sig den

Hög kvalitet, lönsamhet, rimlig värdering, låg volatilitet, med konstant dynamik som tillval.

Du kan närma dig denna profil genom att kombinera QUAL och COWZ för lönsamhet och kassaflöden, VLUE för värdering, USMV för riskkontroll och MTUM för bekräftelse av trender.

Ett unikt alternativ är DFAC eller AVUS för en integrerad multifaktoriell exponering, om det är vad du söker.

Slutsats

Faktorbaserade ETF:er gör det möjligt för investerare att inrikta sina portföljer mot specifika avkastningsdrivande faktorer såsom värde, kvalitet eller momentum.

De översätter på ett praktiskt sätt effekterna av marknad, storlek, värde, momentum, lönsamhet, investering och låg risk till portföljer som du kan äga.

Deras avgifter är ofta något högre än för allmänna ETF:er, men de erbjuder en mer målinriktad strategi.

Faktorerna är dock föremål för prestationscykler. Till exempel kan värdet ligga efter tillväxten i flera år innan det vänder.

De finns delvis därför att de kan vara svåra att följa psykologiskt.

Därför innehar många flera faktorbaserade ETF:er för att jämna ut prestandan och upprätthålla diversifieringen.

Mäklare för att investera i ETF:er

| Mäklare | Finansiella instrument | Courtageavgifter (Euronext) | Vår åsikt |

|---|---|---|---|

| Värdepapperskonto, marginalkonto | Inget courtage för en månadsvolym på högst 100 000 euro, därefter 0,20%. | XTB: Courtagefri handel, men med ett urval av värdepapper begränsat till 3 600 aktier och 1 350 ETF:er. Gratis demokonto för att testa plattformen. | |

| Investering innebär risk för förlust | |||

FAQ – Faktorbaserade ETF:er

Det bör noteras att många av de ETF:er som nämns nedan inte är rena faktorbaserade ETF:er i den mening som hedgefonderna avser.

Till skillnad från de ETF:er som vi har listat nedan har de ingen kort komponent som kompenserar marknadens beta.

Det handlar snarare om långa konstruktioner med specifika bias.

Vilken är den bästa värde-ETF:en?

ETF:en iShares MSCI USA Value Factor (VLUE) är ett populärt val för specifika faktorer.

Den riktar sig till amerikanska företag med stor och medelstor kapitalisering som handlas under sitt inneboende värde baserat på deras vinster och redovisningsindikatorer.

Den är kostnadseffektiv och transparent, med en kostnadsprocent på endast 0,08 %.

Vilken är den bästa momentum-ETF:en?

ETF:en iShares MSCI USA Momentum Factor (MTUM) är den mest populära inom detta område.

Den väljer ut aktier som nyligen har uppvisat en stark uppåtgående trend.

Den uppdateras två gånger om året för att anpassas till förändringar i marknadsledarskapet, vilket hjälper investerare att hålla sig à jour med de sektorer som presterar bäst.

Vilken är den bästa ETF:en när det gäller kvalitet?

ETF:en iShares MSCI USA Quality Factor (QUAL) fokuserar på företag med hög avkastning på eget kapital (ROE), stabila vinster och låg skuldsättning.

Den erbjuder exponering mot finansiellt solida företag som presterar bra under olika marknadscykler.

Vanguard US Quality Factor ETF (VFQY) är ett annat exempel.

Dessa fonder väljer ut cirka 15 % av företagen i Russell 3000-indexet.

Det är också viktigt att notera att kvalitet skiljer sig från värde. Kvalitet kan fortfarande inkludera företag med relativt låga vinster (dvs. med högre P/E-tal) i förhållande till deras aktiekurs.

Vilken är den bästa ETF:en med låg volatilitet?

ETF:en iShares MSCI USA Min Vol Factor (USMV) är ett populärt val.

Den försöker minska fluktuationerna i portföljen genom att fokusera på stabila företag som historiskt sett har haft låg volatilitet.

Invesco S&P 500 Low Volatility ETF (SPLV) är ett annat alternativ, eftersom den fokuserar på stabila och välhandlade blue chip-aktier.

Vilken är den bästa storleksbaserade ETF:en?

ETF:en iShares MSCI USA Size Factor (SIZE) prioriterar små företag med högre långsiktig tillväxtpotential.

Små företag tenderar också att prestera bättre i början av konjunkturcykeln och reagera bättre på nationella data.

Den fångar storlekspremien, i den mån den fortfarande är en faktor, samtidigt som den upprätthåller en diversifierad exponering mot amerikanska aktier.

Vilken är den bästa tillväxt-ETF:en?

Vanguard Growth ETF (VUG) erbjuder en bred exponering mot amerikanska tillväxtaktier med högt marknadsvärde och ständigt ökande intäkter.

Den är mycket uppskattad för sina låga kostnader (kostnadsförhållande på 0,04 %) och sin enkla utformning.

Vilken är den bästa multifaktoriella ETF:en?

ETF:en iShares MSCI USA Multifactor (LRGF) kombinerar värde, momentum, kvalitet och storlek i ett och samma ramverk.

Vissa mer komplexa strategier kostar mer, men denna bygger på passiv filtrering och har en kostnadsprocent på 0,08 %.

Vilka är de bästa internationella multifaktoriella ETF:erna?

ETF:en iShares International Equity Factor och ETF:en iShares Emerging Markets Equity Factor är mycket populära internationella multifaktor-ETF:er.

Vilken är den bästa ETF:en när det gäller utdelningsavkastning?

ETF:en Vanguard High Dividend Yield (VYM) väljer ut stora amerikanska företag som betalar ut övergenomsnittliga utdelningar.

Den är fortfarande mycket diversifierad (över 500 aktier) och dess historik av tillförlitliga utdelningar gör den till en självklar investering för investerare som söker avkastning.

Det bör noteras att VYM:s utdelningsavkastning tenderar att ligga mellan 2 och 3 %.

Vilken är den bästa ETF:en när det gäller lönsamhet?

Dimensional US Equity ETF (DFUS) prioriterar företag med hög operativ lönsamhet.

Den omfattar över 2 000 aktier, men är fortfarande starkt viktad mot sina 10 största aktier (~35 %).

Vilken är den bästa ETF:en när det gäller investeringar (tillväxt av tillgångar)?

Ärligt talat, såvitt jag vet finns det ingen som är riktigt lämplig.

ETF:en Avantis US Equity (AVUS) är populär bland handlare/investerare som är intresserade av faktorer, eftersom den systematiskt prioriterar faktorer som är förknippade med högre förväntade avkastningar.

Vilken är den bästa ETF:en med hävstångseffekt?

GDE (WisdomTree) kombinerar 90 % amerikanska aktier och 90 % guldterminer, vilket skapar en nominell exponering på 180 % med endast 100 dollar i kapital.

Fonder som NTSX, NTSI och NTSE överlagrar amerikanska statsobligationer med amerikanska, internationella och tillväxtmarknadsaktier (60/40-typ av hävstångseffekt).

Vilken är den bästa ETF:en när det gäller kassaflöde?

ETF:en Pacer Cash Cows 100 (COWZ) väljer ut amerikanska företag som uppvisar starka avkastningar i termer av fritt kassaflöde.

Den har vunnit popularitet för sin balans mellan värde och lönsamhet, samtidigt som den undviker företag med hög skuldsättning.

Den väljer i huvudsak ut de 100 bästa företagen i Russell 1000 utifrån deras avkastning på fritt kassaflöde.

Vilken är den bästa ETF:en med låg beta?

ETF:en Invesco S&P 500 Low Beta (USLB) fokuserar på aktier som är mindre känsliga för marknadsfluktuationer.

Den är idealisk för investerare som vill uppnå en mer stabil avkastning i tider av ekonomisk avmattning.

Vilken är den bästa ETF:en med positiv avkastning?

WisdomTree Enhanced Commodity Strategy Fund (GCC) söker avkastning från rollover-avkastning och carry i diversifierade råvaror.

Den används som taktisk säkring mot inflation och makroekonomiska risker.

| Föregående : Inversa ETF:er för blankning | Följande : Lista över högavkastande ETF |