Teoria delle prospettive - Finanza comportamentale

Tradizionalmente, si ritiene che gli effetti netti delle perdite e dei profitti di ogni scelta siano combinati per presentare una valutazione complessiva che determina se una scelta è auspicabile. Gli accademici tendono ad usare "utilità" per descrivere il piacere e sostengono che preferiamo casi che massimizzano la nostra utilità.

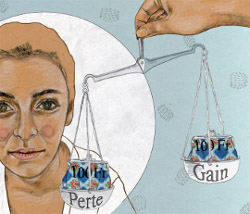

Tuttavia, la ricerca ha dimostrato che non trattiamo le informazioni in modo razionale. Nel 1979, Kahneman e Tversky introdussero un'idea chiamata teoria prospettica che sostiene il fatto che le persone apprezzano i guadagni e le perdite in modo diverso. Essi basano le loro decisioni principalmente sulla probabilità di guadagni piuttosto che sulle perdite potenziali, anche quando raggiungono lo stesso risultato economico.

Secondo la teoria prospettica, le perdite hanno un impatto maggiore sulle emozioni dei trader rispetto ad un importo equivalente di profitto. Ad esempio, in un modo di pensare tradizionale, l'importo di utilità guadagnato con un profitto di 50 euro deve essere uguale a una situazione in cui un commerciante guadagna 100 euro e perde 50 euro. In entrambi i casi, il risultato finale è un utile netto di 50 euro.

Nonostante il fatto che i trader finiscono sempre con un guadagno di 50€, la maggior parte di loro ritiene che un singolo guadagno di 50€ sia più favorevole che vincere 100€ e perdere 50€. E' la prova di un comportamento irrazionale.

Kahneman e Tversky hanno condotto una serie di studi in cui i soggetti hanno risposto a domande che riguardavano giudizi tra due decisioni monetarie con perdite e guadagni potenziali. Per esempio, nel loro studio sono state utilizzate le seguenti domande:

Hai 1000 € e devi scegliere una delle seguenti opzioni:

- Scelta A: Hai il 50% di probabilità di vincere 1000 €, e il 50% di vincere 0 €.

- Scelta B: Hai il 100% di possibilità di vincere 500€.

Hai 2000 € e devi scegliere una delle seguenti opzioni:

- Scelta A: Hai il 50% di probabilità di perdere 1000 €, e il 50% di perdere 0 €.

- Scelta B: hai il 100% di possibilità di perdere 500€.

Le persone che scelgono "B" sono più avverse al rischio di quelle che scelgono "A". Tuttavia, i risultati di questo studio hanno dimostrato che la stragrande maggioranza delle persone ha scelto "B" nella domanda 1 e "A" nella domanda 2. Le persone sono quindi più disposte a scegliere un livello ragionevole di guadagno (anche se hanno una ragionevole possibilità di guadagnare di più), ma sono disposte ad adottare un comportamento rischioso per limitare le perdite. In altre parole, le perdite hanno un peso maggiore di un importo equivalente di profitto.

Questa linea di pensiero ha creato la funzione di valore asimmetrico:

Questa funzione è una rappresentazione della differenza di utilità (quantità di dolore o piacere) che si ottiene come risultato di una certa quantità di profitto o perdita. È essenziale notare che non tutti hanno necessariamente una funzione di valore che assomiglia esattamente a questa; questa è la tendenza generale. La caratteristica più ovvia è come una perdita crei un senso di dolore maggiore del piacere creato da un guadagno equivalente. Ad esempio, la quantità di piacere generato da un beneficio di 50 euro è inferiore alla quantità di dolore causato da una perdita di 50 euro.

Pertanto, quando si verificano più eventi di guadagno e perdita, ogni evento viene valutato separatamente e combinato per creare una sensazione cumulativa. A seconda della funzione valore, se guadagni 50€, ma poi li perdi poco dopo, questo ha un effetto complessivo di -40 unità di utilità (un guadagno di 50€ dà 10 punti di piacere, ma una perdita di 50€ dà -50 punti).

Rilevanza finanziaria

La teoria prospettica può essere utilizzata per spiegare alcuni comportamenti finanziari illogici. Per esempio, ci sono persone che non vogliono mettere i loro soldi in banca per guadagnare interessi o che rifiutano di fare gli straordinari perché non vogliono pagare più tasse. Queste persone potrebbero beneficiare di fondi aggiuntivi al netto delle imposte, ma la teoria prospettica suggerisce che il beneficio (o utilità acquisita) del denaro aggiuntivo non è sufficiente a superare il senso di perdita derivante dal pagamento delle imposte.

La teoria prospettica spiega anche l'emergere dell'effetto di disposizione, che è una tendenza a tenere posizioni perse per troppo tempo e vendere titoli vincenti troppo presto. La logica sarebbe quella di mantenere le azioni vincenti per incoraggiare i guadagni e vendere le azioni perdenti per evitare perdite crescenti. Questo rappresenta il tipico comportamento di avversione al rischio.

L'altro lato della medaglia è che, poiché gli investitori mantengono le loro perdite per troppo tempo, sono disposti ad assumere un livello di rischio più elevato per evitare l'utilità negativa di una perdita potenziale. Purtroppo, molte azioni perdenti non guariscono mai e le perdite aumentano con risultati spesso disastrosi.

Evitare l'effetto della disposizione

È possibile ridurre al minimo l'effetto della disposizione utilizzando un concetto chiamato inquadratura edonica per cambiare il vostro approccio mentale.

Ad esempio, in situazioni in cui si ha la scelta di pensare a un beneficio di grandi dimensioni o a diversi piccoli benefici (come la ricerca di 100 € rispetto alla ricerca di due bollette da 50 €), pensare a questi ultimi può massimizzare la quantità di utenze positive.

E al contrario, per le situazioni in cui si ha la scelta di pensare a una grande perdita o a diverse piccole perdite, la situazione di una grande perdita creerebbe un'utilità meno negativa.

Per le situazioni in cui si ha la scelta di pensare ad un grande guadagno con una piccola perdita, creando un piccolo profitto (100 € e - 55 € = + 45 €), si riceverà un beneficio più positivo dal piccolo profitto.

Infine, per le situazioni in cui si ha la scelta di pensare ad una grande perdita con un piccolo profitto, creando una piccola perdita (- 100 € e + 55 € = - 45 €), sarebbe meglio cercare di gestire la situazione separando gli utili e le perdite.

Provate questi metodi per inquadrare i vostri pensieri e rendere la vostra esperienza più positiva e ridurre al minimo l'effetto di disposizione.

Trading su un conto demo gratuito

Sintesi - Teoria della finanza comportamentale

- Teoria della finanza comportamentale

- Anomalie nella teoria economica classica

- L'ancoraggio

- Contabilità mentale

- Conferma e pregiudizio retrospettivo

- Errore del giocatore

- Il comportamento della mandria dei traders

- Eccessiva fiducia degli investitori

- Bias di reazione eccessiva e disponibilità del trader

- L'effetto disposizione

- L'effetto dotazione

- La teoria delle prospettive

- Avversione alle perdite

- Conclusione

| Precedente : Finanza comportamentale | Seguente : La mente del trader forex |