Obbligazioni indicizzate all'inflazione e TIPS: una premessa

Le obbligazioni indicizzate all'inflazione (ILB) - note anche come obbligazioni protette dall'inflazione o linker - sono un tipo di titolo a reddito fisso il cui capitale è indicizzato al tasso di inflazione o deflazione.

Il concetto di obbligazioni indicizzate all'inflazione non è nuovo. Le persone desiderano possedere titoli che offrano loro un flusso costante di reddito, ma anche una protezione contro l'inflazione.

Se il capitale è indicizzato al tasso d'inflazione, il possessore di un titolo inflation-linked non deve preoccuparsi che il suo reddito diminuisca in termini reali.

Le obbligazioni indicizzate all'inflazione esistono, in una forma o nell'altra, almeno dal 1700. La Massachusetts Bay Company emise un titolo indicizzato all'inflazione nel 1780.

Il governo britannico ha emesso obbligazioni indicizzate all'inflazione (ILG) nel 1981 e il governo statunitense ha emesso titoli protetti dall'inflazione (TIPS) nel 1997.

Tuttavia, la maggior parte dei titoli a reddito fisso sono titoli tradizionali a tasso nominale. Questo crea problemi quando i rendimenti di contanti e obbligazioni non generano più rendimenti efficienti, costringendo gli investitori a cercare alternative.

Il problema dei rendimenti nominali dello zero per cento

Le banche centrali dei paesi sviluppati preferiscono mantenere l'inflazione a una bassa percentuale positiva.

Tradizionalmente, puntano a circa il 2% all'anno, in quanto si tratta di un obiettivo simmetrico o medio. Se i tassi delle obbligazioni sono prossimi allo zero, significa che sono più che inutili per aumentare il potere d'acquisto nel tempo.

Gli investitori possono ancora utilizzare le obbligazioni come forma di conservazione del patrimonio e i trader possono usarle come mezzo per speculare sul futuro andamento dei tassi di interesse. Ma l'uso standard delle obbligazioni - la generazione di reddito - non esiste più.

Poiché le economie dei mercati sviluppati hanno un debito e altre passività molto elevate rispetto al reddito, le obbligazioni sono più vicine a un veicolo di prestito che a un investimento tradizionale.

I rendimenti nominali non possono scendere sotto lo zero o poco meno. Dopodiché, gli incentivi per i prestatori e i mutuatari a stimolare la creazione di credito non cambiano molto.

I prestatori devono ancora fare attenzione a chi concedere i prestiti. E dopo un po', i tassi più bassi non incoraggeranno le persone a intraprendere progetti e investimenti che contribuiscono a finanziare la spesa nell'economia reale.

Il tasso di rendimento aggiuntivo di un'obbligazione nominale non è molto elevato quando il suo rendimento è già prossimo allo zero.

Ci sono pochi vantaggi in termini di prezzo e molti svantaggi se l'inflazione sale e i tassi reali si normalizzano, ad esempio.

Il problema dei bassi rendimenti delle obbligazioni nominali comporta anche altri problemi.

Le obbligazioni non possono essere utilizzate per diversificare il rischio azionario se il loro prezzo non può salire molto.

Inoltre, il basso tasso di sconto sugli utili fa sì che il prezzo di quasi tutte le attività finanziarie sia elevato. Ciò riduce il loro potenziale di rivalutazione. Inoltre, crea un terribile potenziale di caduta nella direzione opposta in caso di forte calo degli utili o di aumento dei tassi di interesse.

Inoltre, indebolisce la valuta, perché meno persone vogliono detenere valute e obbligazioni. Le obbligazioni sono semplicemente un flusso a lungo termine di denaro fiat. Sono una promessa di consegna di denaro nel tempo. Se né i contanti né le obbligazioni rendono molto, le persone vorranno sempre più liberarsi di questo denaro.

Trader obbligazionari nazionali e internazionali

Esiste anche una differenza tra i desideri degli investitori nazionali e internazionali quando si tratta di un particolare mercato obbligazionario.

Gli investitori nazionali sono interessati al rendimento reale. In altre parole, qual è il rendimento nominale dell'obbligazione rispetto al tasso di inflazione. Più alto è il rendimento reale, meglio è.

Gli investitori stranieri sono più interessati alla valuta. Se investono in un'obbligazione denominata in USD, ad esempio, e la loro valuta nazionale è l'euro, devono preoccuparsi delle fluttuazioni del tasso di cambio.

Il costo della copertura influenza anche i rendimenti obbligazionari e i tassi di cambio relativi. Ciò è particolarmente vero per una valuta internazionale come il dollaro.

Un trader con sede nell'UE che scambia euro con Treasury statunitensi sta facendo una scommessa che riguarda :

- la cedola dell'obbligazione

- le variazioni dei tassi di interesse statunitensi (nominali per un'obbligazione a tasso fisso, reali per un'obbligazione indicizzata all'inflazione)

- variazioni del tasso di cambio EUR/USD.

Per un investitore nazionale, se il rendimento nominale è così basso da essere in qualche modo inferiore all'inflazione, sa che il suo potere d'acquisto si eroderà nel tempo.

Per un investitore straniero, se il rendimento dell'obbligazione è basso e gli Stati Uniti devono creare moneta ed emettere molto debito per far fronte ai loro intrattabili problemi finanziari, deve preoccuparsi di essere rimborsato in una valuta svalutata.

Per questo motivo, storicamente, quando un paese doveva della moneta a un altro paese, questa era spesso denominata in oro per evitare che il paese stampasse semplicemente ciò che gli serviva in termini nominali (ad esempio, la Germania e le sue riparazioni di guerra negli anni '20, che essenzialmente garantivano enormi problemi di inflazione).

Il caso della Cina e del suo possesso di debito statunitense

La Cina possiede un gran numero di obbligazioni statunitensi e si trova quindi in un dilemma. Le obbligazioni non rendono molto e gli Stati Uniti stanno stampando moneta (e continueranno a farlo) per ridurre il loro debito nel tempo, portando a una svalutazione del dollaro.

Inoltre, la crescente influenza della Cina nel mondo sta creando un conflitto geopolitico con gli Stati Uniti e alcuni Paesi europei. Ciò comporta un certo rischio di sospensione dei pagamenti del servizio del debito del Tesoro statunitense se le relazioni si deteriorano sufficientemente.

Con il tempo, quindi, la Cina vorrà allontanarsi da questo debito. Vuole acquistare le attività di cui sa di avere bisogno.

Acquisterà beni, valute e sostituti valutari comprovati come l'oro. Ha anche bisogno di petrolio, poiché dipende dalle importazioni, quindi lo comprerà.

Non solo compreranno petrolio e materie prime, ma anche produttori di materie prime, perché possono detenere solo una certa quantità di titoli di materie prime.

La Cina acquisterà anche altri tipi di società che possono essere considerate come riserve di ricchezza, invece di esporsi in obbligazioni denominate in dollari deprezzati.

Inoltre, quando i tassi di interesse sono bloccati a livelli molto bassi nella maggior parte dei mercati sviluppati, la volatilità delle valute deve aumentare, a meno che non si rifletta nella volatilità economica.

I tassi d'interesse sono ancorati a tassi a breve termine molto bassi o addirittura a tassi a lungo termine grazie a politiche come il controllo della curva dei rendimenti (YCC).

In questo caso, le valute diventano il principale canale di negoziazione delle prospettive economiche relative dei diversi paesi.

Domanda di obbligazioni indicizzate all'inflazione

L'interesse per le obbligazioni indicizzate all'inflazione è aumentato in quanto i tassi di interesse nei mercati sviluppati sono diventati estremamente bassi e, in alcuni casi, negativi.

Ciò ha colpito non solo i contanti, ma anche le obbligazioni nominali tradizionali.

Le persone vogliono e hanno bisogno di alternative.

Possono rivolgersi a riserve di ricchezza non liquide come l'oro, i metalli preziosi e alcune materie prime.

Possono rivolgersi ad altre valute e ad altri Paesi che non hanno problemi di bassi rendimenti. Se i bassi rendimenti sono rappresentativi dell'Occidente, non lo sono in genere dell'Oriente e di molti altri mercati emergenti ciclici.

I mercati emergenti possono essere interessati a determinati tipi di azioni che prevedono la vendita di prodotti di cui la gente ha bisogno e che corrispondono alla direzione dell'economia.

Esistono anche obbligazioni indicizzate all'inflazione che eliminano il "tetto di prezzo" delle obbligazioni nominali (poiché i rendimenti delle obbligazioni nominali non possono scendere oltre i rendimenti reali). I rendimenti e i prezzi si muovono inversamente.

Come funzionano le obbligazioni indicizzate all'inflazione?

Le obbligazioni indicizzate all'inflazione sono una sorta di copertura contro l'inflazione.

Sono legate al costo dei beni di consumo misurato da un tipo di indice di inflazione. L'indice più comune è l'indice dei prezzi al consumo (CPI).

Con un'obbligazione indicizzata all'inflazione, il capitale (valore nominale) aumenta con l'inflazione.

Le obbligazioni indicizzate all'inflazione sono un buon investimento?

Come ogni altra cosa, le obbligazioni indicizzate all'inflazione non devono essere sopravvalutate. Possono far parte di un portafoglio per proteggersi dall'inflazione.

Sono un'alternativa alle obbligazioni nominali. Tradizionalmente, l'inflazione è negativa per le obbligazioni.

Se una persona è seduta su un mucchio di obbligazioni ordinarie e l'inflazione aumenta, le sue obbligazioni perderanno molto del loro valore in termini di capitale e potere d'acquisto reale.

Idealmente, i portafogli dovrebbero essere attentamente bilanciati tra diverse classi di attività, paesi e valute.

Chi emette obbligazioni indicizzate all'inflazione?

I governi degli Stati Uniti e del Regno Unito sono i principali emittenti di obbligazioni indicizzate all'inflazione a livello sovrano, rispettivamente sotto forma di TIPS e di Gilt indicizzati all'inflazione (ILG).

Anche molti altri governi li emettono.

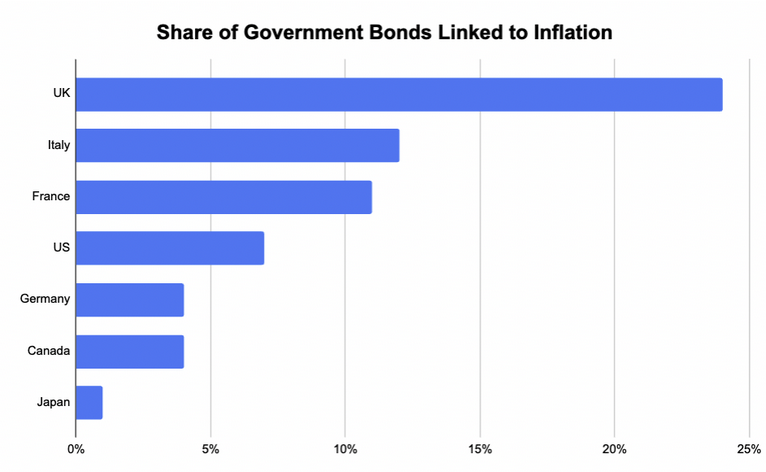

Quali sono i governi e i Paesi con il maggior numero di obbligazioni indicizzate all'inflazione?

Il Regno Unito è tradizionalmente il mercato con la più alta percentuale di debito indicizzato all'inflazione, con circa un quarto del debito sovrano.

L'Italia e la Francia seguono con poco più del 10%.

Gli Stati Uniti hanno sempre avuto tra il 5% e il 10% del loro debito pubblico legato all'inflazione.

Germania e Canada sono entrambi intorno al 5%.

Il Giappone si attesta intorno all'1%.

Perché investire in obbligazioni indicizzate all'inflazione se l'inflazione è bassa?

I prezzi degli asset sono tali perché tengono conto delle aspettative. Ciò che è noto è già stato inserito nel prezzo.

Il prezzo delle obbligazioni indicizzate all'inflazione tiene già conto della bassa inflazione, perché gli operatori presumono che la Fed sarà in grado di controllare l'inflazione intorno al suo mandato di circa il 2%.

Tasso di inflazione di pareggio a 10 anni (derivato dalle obbligazioni TIPS statunitensi a 10 anni)

Tasso di inflazione di pareggio a 30 anni

Perché i TIPS hanno un rendimento negativo?

Il rendimento di un titolo TIPS è pari al rendimento del corrispondente titolo del Tesoro meno il tasso d'inflazione previsto per la durata del titolo.

Quando il rendimento dei titoli del Tesoro è inferiore al tasso di inflazione, i corrispondenti titoli TIPS hanno un rendimento negativo.

Se un titolo del Tesoro USA ha un rendimento dell'1% e l'inflazione è stimata al 2%, le corrispondenti obbligazioni TIPS avranno un rendimento di meno 1% (100 punti base negativi).

Se l'inflazione dovesse raggiungere il 3%, il rendimento dell'obbligazione TIPS sarebbe pari a meno uno per cento più tre per cento, ovvero due per cento in totale.

Alla scadenza di un'obbligazione TIPS, si riceve il maggiore tra il capitale rettificato e il capitale originale.

Con quale frequenza i TIPS si adeguano all'inflazione?

I TIPS si adeguano sempre all'inflazione quando il mercato è aperto (dalle 8.00 alle 17.00 EST dal lunedì al venerdì, esclusi i giorni festivi).

I prezzi dei TIPS si muovono in linea con le aspettative di inflazione.

Ogni sei mesi, le obbligazioni TIPS sono soggette ad aggiustamenti dell'inflazione, noti come aggiustamenti semestrali dell'inflazione.

Questi aggiustamenti sono trattati come reddito imponibile dall'IRS per i trader con sede negli Stati Uniti. Si tratta di una sorta di "reddito fantasma", il che significa che non vedrete questo denaro fino alla vendita dell'obbligazione o alla sua scadenza.

Alcuni individui detengono i TIPS in un conto pensionistico a tassazione differita per evitare queste complicazioni fiscali.

Cosa succede ai TIPS in caso di deflazione?

Il capitale verrebbe adeguato al ribasso. Inoltre, i pagamenti semestrali degli interessi sarebbero inferiori rispetto a quelli che si avrebbero se l'IPC rimanesse invariato o superiore.

Quali sono i vantaggi delle obbligazioni indicizzate all'inflazione rispetto alle normali obbligazioni nominali?

Mentre i rendimenti nominali sono limitati nella loro discesa, il che ha l'effetto di limitare l'aumento dei prezzi, i rendimenti reali non lo sono.

Le obbligazioni indicizzate all'inflazione sono valutate sulla base dei rendimenti reali, che corrispondono al tasso di interesse nominale meno l'inflazione.

La relazione tra i tassi di interesse nominali (i), i tassi di interesse reali (r) e l'inflazione (π) è rappresentata da quella che è comunemente nota come l'equazione di Fisher (dal nome dell'economista e statistico americano Irving Fisher):

i = r + π

I tassi di interesse reali possono essere trovati riorganizzando l'equazione:

r = i - π

L'inflazione può aumentare molto più dei tassi nominali. In questo caso, le obbligazioni indicizzate all'inflazione vedrebbero il loro capitale corretto al rialzo.

Nel caso di un'obbligazione a tasso nominale, l'aumento dell'inflazione dovrebbe provocare una diminuzione del suo valore, in quanto gli operatori vogliono un compenso maggiore per la sua detenzione. (L'eccezione è rappresentata dal caso in cui i tassi reali scendano di un importo uguale o superiore).

Paesi con obbligazioni indicizzate all'inflazione

Stati Uniti

I TIPS statunitensi sono i più popolari a livello internazionale, in quanto denominati in USD, la principale valuta di riserva del mondo.

Regno Unito

I gilt britannici sono emessi dall'UK Debt Management Office e sono indicizzati all'indice dei prezzi al dettaglio.

Il Regno Unito ha anche obbligazioni al dettaglio emesse da National Savings and Investments (NS&I), anch'esse indicizzate all'indice dei prezzi al dettaglio.

Francia

La Francia ha obbligazioni indicizzate all'inflazione (OAT), spesso chiamate OATi o OAT€i.

L'OATi è indicizzato all'IPC francese (escluso il tabacco). L'OAT€I è indicizzato all'IPCA dell'UE (escluso il tabacco).

Germania

La Germania emette iBund e iBobl.

Questi sono indicizzati come l'OAT€I sull'IPCA dell'UE, escluso il tabacco.

Italia e Grecia

Anche l'Italia e la Grecia offrono obbligazioni €i, indicizzate all'IPCA dell'UE, tabacco escluso.

L'Italia ha anche emesso obbligazioni indicizzate all'inflazione per gli investitori al dettaglio (BTP Italia), indicizzate all'IPC italiano, tabacco escluso.

Spagna

La Spagna ha obbligazioni indicizzate all'inflazione: Bonos indexados del Estado e Obligaciones indexadas del Estado.

Anche queste obbligazioni sono indicizzate allo stesso indice degli altri Paesi dell'UE, ossia l'IPCA dell'UE, tabacco escluso.

Svezia

La Svezia ha titoli del Tesoro indicizzati all'inflazione e all'IPC svedese.

Giappone

Il Giappone ha i suoi JGBi indicizzati all'inflazione.

È indicizzato all'IPC nazionale, esclusi i prezzi degli alimenti freschi (un tipo di inflazione di base).

Canada

Il Canada emette il cosiddetto Real Return Bond (RRB).

È indicizzato all'IPC totale del Canada.

Australia

L'Australia emette obbligazioni indicizzate al capitale.

Sono indicizzate a un indice di inflazione che considera la media ponderata delle otto capitali.

Hong Kong

Hong Kong emette obbligazioni al dettaglio indicizzate all'inflazione chiamate iBond.

Sono legati all'indice composito dei prezzi al consumo (CCPI) della città-stato.

Russia

La Russia emette obbligazioni del governo federale (GKO-OFZ).

Sono indicizzati all'IPC russo.

India

L'India emette quelle che chiama semplicemente obbligazioni indicizzate all'inflazione.

Il loro capitale si adegua al rialzo o al ribasso in base all'IPC del Paese.

(Per misurare l'inflazione, l'India si è tradizionalmente basata sull'indice dei prezzi all'ingrosso (WPI), che misura le variazioni dei prezzi dei prodotti all'ingrosso anziché dei prezzi al consumo. Tuttavia, di recente l'India ha adottato l'indice dei prezzi al consumo (CPI), più utilizzato anche nel resto del mondo).

Israele

Il Ministero delle Finanze israeliano emette buoni del Tesoro indicizzati all'IPC del Paese.

America Latina

Anche il Messico e alcuni Paesi dell'America Latina emettono obbligazioni indicizzate all'inflazione.

Anche le loro misure dell'inflazione sono indicate con termini diversi, ma sono essenzialmente una forma di indice dei prezzi al consumo.

Messico

Il Messico ha Udibonos, indicizzati agli UDI.

Brasile

Il Brasile emette Notas do Tesouro Nacional: Serie B e C. La Serie B è indicizzata a un indice chiamato IPCA. La Serie B è indicizzata all'IGP-M.

Argentina

L'Argentina ha i cosiddetti Bonos CER. CER sta per Coeficiente de Estabilización de Referencia (coefficiente di stabilizzazione di riferimento, o essenzialmente indicizzazione).

È collegato all'indicatore INDEC IPC.

Colombia

La Colombia emette COLTES, indicizzati all'IPC attraverso l'UVR (un tipo di approssimazione del valore reale).

Broker di CFD obbligazionari

Conclusione

Le obbligazioni indicizzate all'inflazione (ILB) sono sempre più richieste da trader e investitori come alternativa alle obbligazioni nominali a basso rendimento.

Sempre più spesso, molti operatori di mercato vorranno uscire dalle obbligazioni nominali per una serie di motivi.

La mancanza di rendimento (spesso negativo in termini reali).

C'è anche la riduzione della diversificazione del rischio e il rischio di essere rimborsati in valuta deprezzata quando i tassi d'interesse sono così bassi da far perdere l'interesse a detenere la valuta (le obbligazioni sono una promessa di consegna di valuta nel tempo).

Mentre gli investitori guardano tradizionalmente ad altre riserve contro l'inflazione come l'oro, i metalli preziosi, alcune materie prime e azioni, e ad altri luoghi in cui le obbligazioni nominali hanno ancora rendimenti rispettabili, le obbligazioni indicizzate all'inflazione possono diventare una parte sempre più importante di questa allocazione.

L'aumento dell'allocazione alle obbligazioni indicizzate all'inflazione e ad alcune o tutte queste alternative, così come ad altre, sarà probabilmente una tendenza in crescita in futuro.

Gli investitori cercheranno di diversificare in modo prudente a fronte di un insieme unico di rischi e di sfide prospettiche associate agli investimenti in obbligazioni nominali tradizionali.