Cosa determina i rendimenti obbligazionari?

Analizziamo le determinanti dei rendimenti dei titoli di Stato "privi di rischio".

Fondamentalmente, i rendimenti obbligazionari sono determinati da una serie di fattori:

- Il tasso di interesse prevalente a breve termine

- I tassi di interesse futuri attesi

- Un premio a termine

Sebbene il rischio di credito sovrano abbia un ruolo in molti paesi, ai fini della presente trattazione lo lasceremo da parte, concentrandoci invece sui paesi che si prevede possano far fronte ai loro debiti nominali (ossia i paesi con una valuta di riserva).

Le banche centrali dettano principalmente i tassi di interesse a breve termine e il loro prevedibile andamento.

Tuttavia, quando si considerano i tassi di interesse a lungo termine e i premi a termine, entrano in gioco fattori esterni che vanno oltre le decisioni politiche.

La politica monetaria, con la sua triade di strumenti di base - aggiustamenti dei tassi di interesse tradizionali, quantitative easing (QE) e forward guidance - reagisce agli indicatori economici e modella le condizioni dalle scadenze a breve termine ai rendimenti a lungo termine.

Tuttavia, la teoria e l'evidenza empirica suggeriscono che i fattori esterni, indipendenti dalla politica monetaria, hanno un profondo impatto sui rendimenti, in particolare per le obbligazioni a lunga scadenza.

Ad esempio, i titoli del Tesoro a 10 anni sono sistematicamente allineati alle variazioni delle proiezioni di crescita e inflazione in questo periodo.

Un calo delle previsioni di crescita nominale preannuncia generalmente un calo dei rendimenti obbligazionari.

Sebbene le azioni delle banche centrali influenzino i rendimenti obbligazionari, sono i fondamentali economici a guidare i mercati obbligazionari.

Risultati principali - Cosa determina i rendimenti obbligazionari?

Le banche centrali influenzano fortemente i rendimenti obbligazionari attraverso gli strumenti monetari.

- I fattori non politici, come le previsioni di crescita, influenzano i rendimenti a lungo termine.

- I premi a termine riflettono i rischi e la domanda di obbligazioni a lungo termine.

Come investire nei mercati obbligazionari?

Broker di CFD obbligazionari

Introduzione ai rendimenti obbligazionari

Diamo uno sguardo al quadro generale.

Cosa determina i rendimenti obbligazionari?

I rendimenti obbligazionari, in particolare quelli dei titoli di Stato a lunga scadenza, sono influenzati da una miriade di fattori.

Per i trader e gli investitori nei mercati obbligazionari, la comprensione di questi fattori è essenziale per un trading di successo, che si tratti di future obbligazionari, ETF o obbligazioni stesse.

I principali fattori che determinano i rendimenti obbligazionari

I principali fattori che determinano i rendimenti obbligazionari sono i seguenti:

Tassi di interesse a breve termine

Un fattore importante è l'attuale tasso di interesse a breve termine, controllato principalmente dalla banca centrale.

Questo tasso è largamente influenzato dai tassi di crescita nominale, che comprendono la crescita reale e l'inflazione.

La "regola di Taylor" descrive come le banche centrali fissano questo tasso, principalmente sulla base dei tassi di disoccupazione e di inflazione.

Tassi di interesse futuri attesi

Sono determinati dalla politica monetaria.

Le banche centrali utilizzano le previsioni per indicare il percorso atteso della politica monetaria, che a sua volta influenza i rendimenti obbligazionari a lungo termine.

Premio a termine

È il rendimento aggiuntivo che gli investitori si aspettano di ottenere detenendo un'obbligazione a lungo termine piuttosto che un'obbligazione a breve termine.

È influenzato da :

- Livelli di avversione al rischio

- Fluttuazioni nella certezza dell'inflazione

- Dinamica della domanda e dell'offerta di debito pubblico, guidata da soggetti quali banche centrali, fondi pensione, imprese, ecc.

Il ruolo della politica monetaria

Le azioni delle banche centrali, come l'acquisto di attività a più lunga scadenza (ad esempio, obbligazioni, prestiti alle imprese), possono ridurre i premi a termine, portando a una diminuzione dei rendimenti obbligazionari.

Questa strategia, nota come quantitative easing (QE), è stata introdotta in risposta alla crisi finanziaria del 2008.

Anche altri strumenti, come l'inflation targeting medio, l'operation twist e il controllo della curva dei rendimenti, influenzano i rendimenti obbligazionari.

Forze macroeconomiche

Le aspettative di inflazione a lungo termine svolgono un ruolo fondamentale. Gli investitori nazionali valutano l'inflazione per determinare il rendimento obbligazionario desiderato.

Ad esempio, se l'inflazione è del 3%, si aspettano un rendimento obbligazionario di almeno il 3% per mantenere la loro ricchezza reale (cioè il potere d'acquisto).

Tuttavia, gli investitori stranieri privilegiano gli effetti valutari rispetto ai tassi d'inflazione locali.

Altri fattori d'influenza

- Crescita tendenziale.

- Aspettative di inflazione a lungo termine.

- Incertezza dell'inflazione.

- Domanda esterna.

- Considerazioni normative.

- Livelli di avversione al rischio.

Nonostante l'intervento della banca centrale, le forze fondamentali rimangono influenti.

Anche in assenza di interventi delle banche centrali, una crescita economica debole si tradurrebbe probabilmente in rendimenti bassi.

I fattori monetari e non monetari possono influenzare i tassi di interesse a lungo termine e i premi a termine.

Rischi e considerazioni

I rischi associati alle obbligazioni sono molteplici. Se tra il 1981 e il 2020 erano coperture affidabili, la loro efficacia è diminuita a causa dei bassi rendimenti.

L'aumento delle previsioni di inflazione potrebbe avere un impatto sia sulle azioni che sulle obbligazioni. Le previsioni di crescita a lungo termine più basse potrebbero avvantaggiare le obbligazioni ma danneggiare le azioni.

Sebbene le obbligazioni offrano diversificazione, i loro bassi rendimenti ne limitano il potenziale di generazione di reddito.

Composizione dei rendimenti obbligazionari

Il rendimento di un'obbligazione è il tasso di interesse medio previsto per la sua durata, più un premio a termine.

Tuttavia, non si tratta di un semplice tasso d'interesse. A questo tasso atteso si aggiunge il cosiddetto "premio a termine".

Il premio a termine compensa i rischi potenziali associati alla detenzione di un'obbligazione per un periodo più lungo, come l'inflazione o le variazioni dei tassi d'interesse.

In sostanza, il rendimento dell'obbligazione comprende sia i rendimenti prevedibili dell'obbligazione sia la compensazione aggiuntiva per le incertezze del futuro.

La teoria delle aspettative

La teoria delle aspettative viene utilizzata per comprendere meglio i driver politici e non politici dei rendimenti obbligazionari.

La teoria delle aspettative è una teoria di base della curva dei rendimenti. Essa afferma che i premi a termine rimangono costanti nel tempo, ma che possono variare a seconda della scadenza.

In sostanza, la teoria delle aspettative postula che i premi a termine, pur rimanendo costanti nel tempo, possono variare in base alla scadenza dell'obbligazione.

In altre parole, mentre la compensazione per i rischi potenziali può rimanere stabile in un determinato periodo, può variare in base alla durata o alla scadenza dell'obbligazione.

La comprensione della teoria delle aspettative ci permette di avere una prospettiva più chiara sui fattori sottostanti che modellano e influenzano i rendimenti obbligazionari a diverse scadenze.

Comprendere i tassi di interesse e i rendimenti obbligazionari

Per comprendere i rendimenti obbligazionari, è essenziale capire le forze trainanti che stanno alla base dei movimenti dei tassi di interesse.

Banche centrali e tassi di interesse

- Le banche centrali dei mercati sviluppati controllano principalmente il tasso di interesse a breve termine, di solito un tasso "overnight" o a tre mesi.

- Questo aggiustamento dei tassi è il principale metodo di gestione della politica monetaria.

- Le banche centrali operano con mandati che spesso includono:

- Mantenere un'inflazione bassa e stabile. Alcune, come la BCE, si concentrano esclusivamente sull'inflazione.

- Assicurare un basso tasso di disoccupazione. Ad esempio, la Fed ha come obiettivo sia l'inflazione che la disoccupazione e ha un mandato non ufficiale di stabilità finanziaria. un mandato non ufficiale di stabilità finanziaria.

Quadri e modelli economici

Le banche centrali utilizzano diversi modelli per comprendere gli eventi economici e il loro impatto:

- Domanda aggregata (AD) e offerta aggregata (AS): rappresentano rispettivamente l'economia reale (beni e servizi) e l'economia finanziaria (denaro e credito).

- Regola di Taylor (TR): modello che illustra come le banche centrali determinano i tassi di interesse.

- Ipotesi delle aspettative (EH): questa ipotesi stabilisce un legame tra i rendimenti obbligazionari e i tassi di interesse correnti e attesi.

Domanda aggregata e output gap

- L'output gap è un concetto essenziale che rappresenta la differenza tra :

- La produzione potenziale dell'economia in condizioni di "piena occupazione".

- Il livello attuale di produzione.

- I policy maker e gli operatori monitorano il tasso di disoccupazione e i rapporti sull'occupazione, confrontando il tasso attuale con il "tasso naturale di disoccupazione".

- Il rendimento reale (rendimento nominale meno le aspettative di inflazione) svolge un ruolo importante nella relazione di domanda aggregata.

- L'output gap influenza le politiche delle banche centrali. Un output gap elevato può portare a politiche monetarie più allentate, mentre un output gap basso accompagnato da un aumento dell'inflazione può portare a politiche più restrittive.

- Il rendimento reale influisce sui vari tassi di prestito e di risparmio, che a loro volta hanno un impatto sui valori delle attività, il cosiddetto "effetto ricchezza".

Offerta aggregata e inflazione

- L'offerta aggregata collega i livelli di inflazione all'inflazione attesa e all'output gap.

- L'inflazione attesa gioca un ruolo nell'inflazione effettiva a causa della "psicologia dell'inflazione". Se i consumatori si aspettano un aumento dei prezzi, saranno più propensi a spendere, con conseguente aumento dei prezzi.

- Le imprese spesso adeguano i salari in base alle aspettative di inflazione. Un'inflazione attesa più elevata può indurre i lavoratori a negoziare aumenti di stipendio.

- L'inflazione è correlata all'output gap. Un output gap positivo può portare a un aumento dei prezzi, mentre un gap negativo può portare a una riduzione dei prezzi.

La politica monetaria e la sua influenza sui rendimenti obbligazionari

Il quadro AD-AS-TR-EH presentato sopra incorpora politiche monetarie convenzionali e non convenzionali.

Tra queste, l'aggiustamento dei tassi di interesse a breve termine sembra essere il metodo più tradizionale, ed è questo aspetto che esamineremo.

L'influenza delle banche centrali sulle variabili macroeconomiche

Le banche centrali esercitano una certa influenza sull'inflazione a breve termine e sull'output gap.

Ma come esercitano esattamente questa influenza modificando il tasso di interesse a breve termine?

Questo processo è riassunto nel cosiddetto "meccanismo di trasmissione monetaria".

Il meccanismo di trasmissione monetaria spiegato

- Fissazione del tasso di interesse a breve termine: nel modello AD-AS-TR-EH, il tasso di interesse a breve termine non influisce direttamente sulle variabili macroeconomiche. La sua influenza principale è sul rendimento nominale delle obbligazioni a lungo termine.

- Influenza sui rendimenti reali: dato che le aspettative di inflazione a lungo termine sono generalmente stabili, le variazioni delle obbligazioni a lungo termine si riflettono effettivamente sulle variazioni dei rendimenti reali.

- Impatto sull'output gap e sull'inflazione: attraverso la componente della domanda aggregata, le variazioni dei rendimenti reali influenzano l'output gap. Allo stesso tempo, attraverso la componente dell'offerta aggregata (AS), le variazioni dell'output gap influenzano i livelli di inflazione.

- Raggiungere gli obiettivi: Modulando il tasso di interesse nominale, le banche centrali possono orientare le variabili macroeconomiche che sono tenute a monitorare, ossia l'inflazione e il prodotto (rappresentato dall'output gap).

Determinazione del tasso di interesse

- Decisioni basate sui dati: Le banche centrali monitorano costantemente i dati sull'inflazione e sulla produzione per prendere decisioni informate.

- Obiettivo di inflazione: ogni banca centrale ha un obiettivo di inflazione. Se l'inflazione effettiva è inferiore a questo obiettivo, la risposta abituale è quella di ridurre il tasso di interesse o di mantenerlo basso per un periodo prolungato. Al contrario, quando l'inflazione supera l'obiettivo, il tasso di interesse viene aumentato per moderare sia la produzione che l'inflazione.

- Monitoraggio della produzione: alcune banche centrali sono anche responsabili del monitoraggio della produzione. Se l'output gap è negativo (indicando che la produzione corrente è inferiore al potenziale), la banca centrale è propensa ad abbassare il tasso di interesse o a mantenerlo basso per stimolare la produzione. Se invece l'output gap è positivo (cioè la produzione corrente è superiore al suo potenziale), la banca centrale può scegliere di aumentare il tasso di interesse per prevenire eventuali pressioni inflazionistiche.

La regola di Taylor

Nel 1993, l'economista John Taylor ha introdotto un quadro fondamentale per determinare il tasso di interesse ottimale per un'economia.

Questo schema, noto come regola di Taylor, è ampiamente utilizzato da economisti, policy maker e trader per valutare il tasso di interesse ideale, dato il suo allineamento con i dati economici.

La regola di Taylor è costruita come segue:

i = r* + π + bπ (π - π*) + bY (Y - Y*)

- π - π* è chiamato "inflation gap". È la differenza tra il tasso di inflazione corrente, π, e l'obiettivo di inflazione della banca centrale, π*.

- Y - Y* è l'output gap. Si tratta della differenza tra la produzione Y e il livello di piena occupazione della produzione Y*.

- bπ è un numero positivo, quindi la regola di Taylor chiarisce che la banca centrale dovrebbe fissare un tasso di interesse più alto quando l'inflazione è superiore al suo obiettivo e un tasso di interesse più basso quando l'inflazione è inferiore al suo obiettivo.

- Poiché anche bY è maggiore di zero, la regola di Taylor stabilisce che il tasso di interesse dovrebbe essere più alto quando l'output gap è positivo (espansione) e più basso quando l'output gap è negativo (contrazione).

Implicazioni della regola di Taylor

La formula è la seguente: quando l'inflazione supera il suo obiettivo, la banca centrale deve aumentare il tasso di interesse:

- Quando l'inflazione supera il suo obiettivo, la banca centrale deve aumentare il tasso di interesse.

- Quando l'output gap è positivo (indicando un'espansione economica), il tasso di interesse dovrebbe essere più alto, e viceversa quando l'output gap è negativo (indicando una contrazione economica).

Che dire di r*+π, i primi due termini della formula della regola di Taylor?

r* (pronunciato "r-star") è il tasso di interesse reale di equilibrio e π è la notazione economica standard per l'inflazione. In altre parole, r-star più inflazione è il tasso di interesse nominale.

Per comprendere la regola di Taylor come tasso di interesse reale, è sufficiente sottrarre l'inflazione da entrambi i lati dell'equazione:

Tasso di interesse reale = i - π = r* + bπ (π - π*) + bY(Y - Y*)

(Per essere tecnicamente più precisi, dovremmo sottrarre le aspettative di inflazione su X anni corrispondenti alla scadenza del tasso di interesse - ad esempio, le aspettative di inflazione a 10 anni sottratte dai rendimenti obbligazionari a 10 anni - ma l'inflazione realizzata è una proxy di qualità).

La regola di Taylor prescrive un tasso di interesse reale superiore a r* quando l'inflazione o l'output gap sono positivi (economia in surriscaldamento) e un tasso di interesse reale inferiore a r* quando l'inflazione o l'output gap sono negativi (economia stagnante).

Quando entrambi sono pari a zero, la regola di Taylor prescrive un tasso di interesse reale pari a r*.

Di conseguenza, r* descrive il "tasso di interesse naturale" o il tasso al quale un'economia avrebbe una politica monetaria neutrale in assenza di inflazione o output gap.

In altre parole, il tasso d'interesse reale è compatibile con un prodotto pari al prodotto potenziale (cioè la piena occupazione) e un'inflazione stabile.

In pratica, il tasso di interesse reale dipende dall'output gap e dall'inflation gap attraverso la regola di Taylor.

Allo stesso modo, i tassi di interesse reali futuri attesi a breve termine dipendono dalle previsioni sull'output gap e sull'inflation gap.

E le aspettative a lungo termine del tasso di interesse reale?

Quando gli orizzonti temporali si allungano, le forze cicliche diventano meno importanti.

L'andamento della produttività è la principale determinante della crescita e della performance economica di lungo periodo.

Nel breve periodo sono più importanti i cicli del credito che la politica monetaria aiuta a controllare.

Le forze cicliche diventano meno importanti con il passare del tempo e la politica monetaria è neutrale in termini netti.

Di conseguenza, il tasso di interesse reale futuro atteso finisce per essere uguale a r*.

Le aspettative a lungo termine del tasso di interesse reale sono quindi ancorate a r*. Analogamente, le aspettative a lungo termine del tasso di interesse nominale sono ancorate da r* + πLT, dove πLT rappresenta le aspettative di inflazione a lungo termine.

Poiché i rendimenti delle obbligazioni a lungo termine sono fortemente determinati dai tassi di interesse futuri attesi, i loro rendimenti e le loro valutazioni dovrebbero essere più sensibili alle variazioni di r* + πLT rispetto alle obbligazioni a più breve termine.

In generale, tutte le attività a lungo termine (comprese le obbligazioni e le azioni a lungo termine) sono più sensibili alle variazioni di r* + πLT.

In una sezione successiva del presente lavoro, mostreremo che i rendimenti a lungo termine tendono a muoversi in linea con le variazioni del tasso di interesse naturale e delle aspettative di inflazione a lungo termine.

Premio a termine

Il premio a termine è il compenso aggiuntivo che gli operatori obbligazionari e gli investitori richiedono per mantenere un'obbligazione a lungo termine fino alla scadenza rispetto al rinnovo di un debito a breve termine (ad esempio, buoni del Tesoro a tre mesi).

I premi di durata sono positivi nel tempo e aumentano con la scadenza. In altre parole, gli investitori chiederanno generalmente un rendimento aggiuntivo per detenere obbligazioni a lungo termine piuttosto che a breve termine.

I premi a termine in un determinato momento non possono essere determinati con esattezza. La curva dei rendimenti può essere utilizzata per determinare i premi a termine medi in un determinato momento. Alcuni economisti stimano i premi a termine esatti (ad esempio, Kim e Wright (2005), il modello ACM gestito dalla Fed di New York). Ma queste stime sono soggette a errori standard significativi.

L'idea generale è quella di comprendere i fattori che determinano i premi a termine.

I premi a termine comprendono tutti i fattori che influenzano il rendimento di un'obbligazione, oltre al tasso di interesse della valuta e alle aspettative sui tassi di interesse futuri.

I fattori principali sono i seguenti:

- Cambiamenti nella percezione del rischio

- Variazioni della domanda e dell'offerta

Il rischio

Il rischio svolge un ruolo importante nel determinare i rendimenti obbligazionari.

Quando i trader/investitori percepiscono un rischio maggiore associato a una particolare obbligazione o al contesto economico generale, chiedono un rendimento più elevato come compensazione.

Il rischio può derivare da una serie di fattori:

- Rischio di credito: la possibilità che l'emittente dell'obbligazione non adempia ai propri obblighi.

- Rischio di tasso d'interesse: la possibilità che i prezzi delle obbligazioni scendano a causa dell'aumento dei tassi d'interesse.

- Rischio di reinvestimento: il rischio che gli obbligazionisti debbano reinvestire i loro fondi a tassi più bassi se le loro obbligazioni giungono a scadenza in un periodo di calo dei tassi di interesse.

- Rischio di liquidità: il rischio che un investitore non sia in grado di vendere rapidamente un'obbligazione a un prezzo equo.

In sostanza, maggiore è il rischio percepito, più alto è il premio a termine richiesto dagli investitori, con conseguente aumento dei rendimenti obbligazionari.

Domanda e offerta

Le dinamiche della domanda e dell'offerta nel mercato obbligazionario influenzano in modo significativo i rendimenti obbligazionari:

Fattori di offerta

- Politica fiscale dei governi: Quando i governi aumentano i loro prestiti, emettono più obbligazioni, aumentando così l'offerta.

- Fabbisogno di finanziamento delle imprese: le imprese possono emettere obbligazioni per raccogliere capitali, il che influisce sull'offerta complessiva del mercato obbligazionario.

Fattori di domanda

- Attività delle banche centrali: le banche centrali possono influenzare la domanda acquistando o vendendo titoli di Stato. Ad esempio, nell'ambito del quantitative easing, le banche centrali acquistano titoli a lungo termine per aumentare l'offerta di moneta e abbassare i tassi di interesse.

- Sentiment degli investitori: l'incertezza economica o le tensioni geopolitiche possono spingere gli investitori a cercare asset più sicuri, aumentando così la domanda di titoli di Stato.

- Investimenti esteri: la domanda può essere influenzata anche da investitori stranieri alla ricerca di opportunità di investimento o di diversificazione del portafoglio.

Quando la domanda di obbligazioni supera l'offerta, i prezzi aumentano e i rendimenti scendono.

Al contrario, quando l'offerta supera la domanda, i prezzi delle obbligazioni scendono e i rendimenti aumentano.

Politica monetaria, il motore dei rendimenti obbligazionari

La politica monetaria è uno dei principali motori dei rendimenti obbligazionari. I vari strumenti di politica monetaria sono in realtà piuttosto simili, poiché reagiscono a quelle che sono essenzialmente le stesse variabili economiche (inflazione e produzione a breve termine) per influenzare l'economia nel suo complesso.

I banchieri centrali utilizzano tre leve principali per influenzare la politica monetaria:

- Aggiustamenti dei tassi di interesse a breve termine

- Guida in avanti

- Quantitative easing (acquisto di attività)

Livelli dei tassi di interesse

La politica monetaria svolge un ruolo importante nel determinare i rendimenti obbligazionari e il livello dei tassi di interesse a breve termine è uno strumento essenziale.

I banchieri centrali regolano questi tassi in base agli indicatori economici, in particolare l'inflazione e la produzione a breve termine.

Aumentando o diminuendo i tassi di interesse a breve termine, le banche centrali possono influenzare i costi di finanziamento, la spesa dei consumatori e gli investimenti, e quindi l'economia nel suo complesso.

Un aumento dei tassi di interesse porta generalmente a un aumento dei rendimenti obbligazionari, in quanto gli investitori chiedono un rendimento più elevato per i loro investimenti, mentre un calo dei tassi spesso si traduce in una diminuzione dei rendimenti obbligazionari.

Guida previsionale

La forward guidance è un altro strumento essenziale.

Si tratta della comunicazione da parte delle banche centrali delle loro intenzioni in merito alle future azioni di politica monetaria, in particolare per quanto riguarda gli aggiustamenti dei tassi di interesse.

Chiarendo il percorso previsto per la loro politica, le banche centrali cercano di influenzare le aspettative e il comportamento di famiglie, imprese e investitori.

Questa trasparenza può contribuire a stabilizzare i mercati, ad ancorare le aspettative di inflazione e a guidare gli attori economici nel loro processo decisionale.

Previsioni basate sui risultati

Le previsioni basate sui risultati collegano le future azioni di politica monetaria a specifici risultati economici.

Ad esempio, una banca centrale può impegnarsi a mantenere i tassi di interesse a un determinato livello fino a quando la disoccupazione non avrà raggiunto una certa soglia o l'inflazione un determinato obiettivo.

Questo approccio stabilisce un chiaro legame tra le azioni di politica monetaria e i risultati economici, consentendo agli operatori di mercato di adeguare le proprie aspettative sulla base di indicatori economici osservabili.

La forward guidance basata sul tempo

Al contrario, le banche centrali si impegnano a seguire una particolare politica per un periodo predefinito.

Ad esempio, una banca centrale può impegnarsi a mantenere bassi i tassi di interesse per i prossimi due anni.

Questo tipo di politica offre prevedibilità e certezza al mercato, garantendo che gli investitori, le imprese e i consumatori possano pianificare le loro azioni sulla base di un calendario noto.

Sintesi

Le banche centrali agiscono:

- influenzando il tasso di interesse corrente

- la curva dei tassi di interesse futuri attesi e

- i premi a termine...

...utilizzando i seguenti strumenti:

- politica dei tassi d'interesse tradizionale

- forward guidance e

- allentamento quantitativo (QE).

... tutti fattori che hanno un impatto sui rendimenti obbligazionari a lungo termine.

Le banche centrali hanno il mandato di mantenere un'inflazione bassa e stabile e (per molti) la piena occupazione. La funzione di reazione dei responsabili della politica monetaria è quindi legata alle variazioni delle prospettive di produzione e inflazione.

I responsabili delle politiche rispondono al miglioramento delle condizioni economiche e/o all'aumento dell'inflazione con un inasprimento della politica monetaria, che generalmente si traduce in un aumento dei rendimenti.

Allo stesso modo, rispondono al deterioramento delle condizioni economiche o al calo dell'inflazione adottando un orientamento più accomodante, che generalmente si traduce in rendimenti più bassi.

Le variazioni dell'orientamento di politica monetaria della banca centrale, che possono includere:

- una sorpresa sui tassi di interesse

- una diversa visione del percorso dei tassi di interesse futuri, e/o

- cambiamenti inattesi nella dimensione e nella composizione complessiva del bilancio della banca centrale...

... influenzerà anche i rendimenti delle scadenze più lunghe.

Le implicazioni di questa situazione si estendono a tutte le categorie di attività finanziarie.

Ad esempio, il contesto migliore per le azioni non è un'economia in espansione, ma piuttosto un'economia che la banca centrale sta cercando di rilanciare abbassando i tassi e fornendo abbondante liquidità.

Quando l'inflazione è in aumento e l'output gap è quasi chiuso (o la crescita è addirittura superiore al trend), la banca centrale vuole iniziare a rallentare le cose, il che influirà sulle attività finanziarie prima che sull'economia reale.

Fattori di politica non monetaria che influenzano i rendimenti obbligazionari

Altri fattori hanno un'influenza significativa sui rendimenti obbligazionari:

- variazioni della crescita tendenziale e delle aspettative di inflazione a lungo termine

- variazioni della volatilità dell'inflazione

- le variazioni a breve termine del ciclo economico e

- le variazioni della domanda di attività liquide e sicure.

I rendimenti obbligazionari, in particolare quelli delle scadenze più lunghe, sono strettamente legati alle aspettative di crescita e inflazione a lungo termine.

Nonostante le azioni delle banche centrali, i rendimenti a 10 anni tendono a muoversi di pari passo con queste aspettative di lungo periodo.

Storicamente, il tasso medio di inflazione atteso, dedotto dalla differenza tra il tasso TIPS a 10 anni e il tasso nominale a 10 anni, si è generalmente attestato tra l'1,5% e poco più del 2,5% al di fuori delle recessioni.

Il calo del tasso di interesse naturale e della crescita tendenziale può spiegare circa l'85% del calo dei rendimenti dei Treasury USA negli ultimi due decenni.

Variazioni della volatilità dell'inflazione

La volatilità dell'inflazione è diminuita rispetto ai periodi tumultuosi degli anni Settanta e dei primi anni Ottanta.

Tuttavia, il massiccio sostegno monetario e fiscale fornito alle economie sviluppate solleva dubbi sulla capacità delle banche centrali di gestire l'inflazione e le aspettative per il futuro.

L'incertezza sull'inflazione tende ad essere maggiore durante le recessioni, ma l'aumento della domanda di titoli rifugio può temporaneamente ridurre i premi a termine.

Variazioni a breve termine del ciclo economico

Le obbligazioni a breve scadenza sono maggiormente influenzate dal ciclo economico immediato e sono più sensibili ai fattori politici.

Le fluttuazioni del ciclo economico influenzano le aspettative di inflazione e di produzione, che a loro volta influenzano i rendimenti obbligazionari.

La sfida per le banche centrali consiste nel gestire queste fluttuazioni senza causare danni eccessivi ai mercati degli asset.

Cambiamenti nella domanda di attività liquide e sicure

La domanda di titoli di Stato non è influenzata esclusivamente dal quantitative easing.

Fattori come l'incertezza sull'inflazione, l'avversione al rischio e le variazioni della domanda netta di questi titoli svolgono un ruolo importante.

Ad esempio, le economie asiatiche in crescita, i produttori di petrolio e i mercati emergenti hanno mostrato un maggiore appetito per i titoli di Stato esteri sicuri.

Questi fattori hanno storicamente influenzato i premi a termine e probabilmente continueranno a farlo in futuro.

Perché i rendimenti obbligazionari sono stati così bassi tra il 2008 e il 2021?

Anche se, ipoteticamente, la Covid-19 non fosse mai avvenuta e non fossero mai stati necessari livelli di sostegno monetario e fiscale senza precedenti, i rendimenti obbligazionari a lungo termine sarebbero comunque bassi rispetto agli standard storici.

La crescita economica è una funzione meccanica dell'aumento della produttività e della crescita della forza lavoro.

Il rallentamento dell'inflazione in questo periodo è legato a una serie di fattori:

- Elevato debito rispetto al reddito (se il debito deve essere pagato, la spesa viene distolta dall'economia reale).

- L'invecchiamento demografico (non c'è un numero sufficiente di lavoratori, con conseguente aumento degli obblighi rispetto al reddito).

- La delocalizzazione della produzione in varie forme verso luoghi più redditizi, che mette sotto pressione i salari dei lavoratori domestici nei Paesi in cui la manodopera è più costosa.

- La tecnologia contribuisce ad aumentare la trasparenza dei prezzi in tutta l'economia e riduce la dipendenza dalla manodopera costosa.

- Negli Stati Uniti il ruolo dei sindacati e delle organizzazioni sindacali si è indebolito nel tempo.

Ciò ha portato a un calo dei tassi di interesse di equilibrio, sia reali che nominali, nei mercati sviluppati.

In mezzo a tutto questo, c'è stata in generale :

- Forte fiducia nella capacità dei banchieri centrali di controllare l'inflazione.

- forte domanda di debito pubblico come fonte di accumulo di risparmio

- bassi livelli di avversione al rischio

Le azioni delle banche centrali hanno ostacolato la situazione:

- Bassi tassi di interesse

- Acquisti mirati di attività (QE) per ridurre l'offerta netta di debito a lungo termine e far scendere i premi a termine.

I bassi rendimenti obbligazionari possono e devono rimanere tali per una combinazione di fattori politici e non.

Cosa può provocare un calo dei rendimenti obbligazionari?

I fattori sono molteplici:

Politiche delle banche centrali

Quando le banche centrali abbassano i loro tassi di interesse di riferimento o attuano politiche come il quantitative easing, i rendimenti obbligazionari possono scendere.

Rallentamento economico

Durante i periodi di incertezza economica o di recessione, gli investitori tendono a rivolgersi ad asset più sicuri come i titoli di Stato.

L'aumento della domanda può spingere i prezzi delle obbligazioni al rialzo e i rendimenti al ribasso.

Basse aspettative di inflazione

- Quando gli investitori prevedono un calo dell'inflazione in futuro, possono essere più disposti ad accettare rendimenti più bassi.

- Anche le banche centrali possono abbassare i tassi di interesse per combattere la bassa inflazione, riducendo ulteriormente i rendimenti obbligazionari.

Aumento della domanda di beni rifugio

- Le tensioni geopolitiche, la volatilità dei mercati finanziari o le crisi globali possono aumentare la domanda di obbligazioni, considerate un luogo sicuro in cui mettere il proprio denaro.

- Questo aumento della domanda può spingere i prezzi delle obbligazioni al rialzo e i rendimenti al ribasso.

Investimenti esteri

Se i mercati obbligazionari esteri offrono rendimenti ancora più bassi o sono percepiti come più rischiosi, gli investitori internazionali potrebbero acquistare obbligazioni nazionali, facendone salire i prezzi e diminuendo i rendimenti.

Aspettative di futuri tagli dei tassi

Se gli investitori ritengono che le banche centrali taglieranno i tassi in futuro, potrebbero acquistare obbligazioni ora, anticipando che le obbligazioni future offriranno rendimenti ancora più bassi.

Fattori normativi e istituzionali

- Le banche, i fondi pensione e le compagnie di assicurazione sono spesso obbligati per regolamento a detenere determinate quantità di titoli di Stato.

- Quando queste istituzioni aumentano le loro partecipazioni obbligazionarie, possono far salire i prezzi delle obbligazioni e ridurre i rendimenti.

Vincoli di offerta

- Se un governo riduce il numero di obbligazioni emesse, la riduzione dell'offerta può portare a un aumento dei prezzi delle obbligazioni e a una riduzione dei rendimenti.

In sostanza, i rendimenti obbligazionari possono scendere a causa di una combinazione di fattori macroeconomici, politiche delle banche centrali, sentiment degli investitori e dinamiche istituzionali e normative.

Si tratta di un'interazione complessa che i trader/investitori devono monitorare attentamente.

Quanto possono scendere i rendimenti dei titoli di Stato?

Sappiamo che la soglia minima per i rendimenti dei titoli di Stato non è zero.

Molti paesi hanno abbassato i loro rendimenti sotto lo zero, compresi gli Stati Uniti per le scadenze più brevi, per tenere conto della remota possibilità che la Fed decida di passare al territorio dei tassi negativi.

La logica alla base dell'idea di un limite inferiore appena sotto lo zero si basa su alternative teoriche.

In un determinato momento, una persona potrebbe accumulare banconote con un rendimento pari a zero, che offrirebbero un rendimento migliore rispetto a un titolo finanziario con un rendimento inferiore a zero.

Ma entrano in gioco anche altri fattori.

- a) Le obbligazioni sono viste come una riserva di ricchezza a basso rischio.

- b) Esiste un potenziale di diversificazione che consiste nell'investire in obbligazioni come copertura del rischio rispetto alle azioni.

- c) Le obbligazioni sono spesso utilizzate come capitale regolamentare per alcune istituzioni finanziarie. Ci sono quindi ragioni per cui gli enti del settore privato potrebbero volerle acquistare nonostante il loro basso potenziale di generazione di reddito.

- d) Anche i rendimenti di altre attività finanziarie sono bassi. Quando i rendimenti obbligazionari scendono, tendono a scendere anche i rendimenti di altre attività finanziarie, che gli investitori acquistano quando appaiono comparativamente più interessanti.

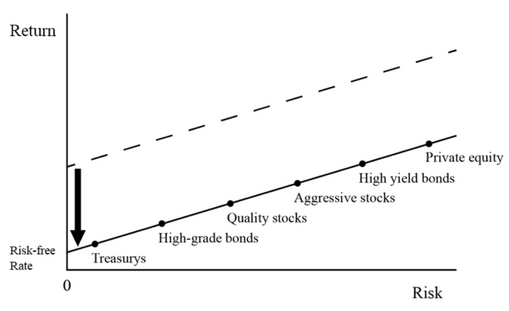

Il diagramma seguente illustra questo fenomeno:

Conclusione

I rendimenti dei titoli di Stato, pietra miliare dei mercati finanziari globali, sono influenzati da una serie di fattori interconnessi.

Al centro di questi fattori c'è la complessa danza tra la politica monetaria e le condizioni economiche generali.

Politica monetaria

Le banche centrali esercitano un'influenza significativa sui rendimenti obbligazionari attraverso strumenti quali:

- Regolazione dei tassi d'interesse a breve termine.

- Attuando una forward guidance, basata sia sui risultati che sul tempo.

- Quantitative easing o acquisto di attività.

La regola di Taylor

Questo schema, proposto dall'economista John Taylor, fornisce un approccio matematico per valutare il tasso di interesse appropriato per un'economia, tenendo conto dell'inflazione e dell'output gap.

Premio a termine

È il compenso aggiuntivo che gli investitori chiedono per detenere obbligazioni a lungo termine rispetto al debito a breve termine.

È influenzato da fattori quali l'incertezza sull'inflazione, l'avversione al rischio e le variazioni della domanda di titoli di Stato.

Fattori di politica non monetaria

Oltre alle azioni delle banche centrali, i rendimenti obbligazionari sono influenzati da:

- Previsioni di crescita e inflazione a lungo termine.

- Fluttuazioni a breve termine del ciclo economico.

- Domanda di attività sicure e liquide, in particolare in tempi di incertezza economica.

Potenziale di riduzione dei rendimenti

Fattori come le politiche delle banche centrali, il rallentamento dell'economia, le aspettative di bassa inflazione e l'aumento della domanda di asset sicuri possono far scendere i rendimenti obbligazionari, come si è visto in alcuni mercati sviluppati.

Per riassumere

I rendimenti dei titoli di Stato non sono solo numeri, ma riflettono il panorama economico generale, le politiche delle banche centrali, il sentiment del mercato e gli eventi globali.

Comprendere questi fattori determinanti è importante per i trader, gli investitori, i responsabili politici e tutti coloro che seguono gli sviluppi dell'economia globale.