Cos'è un broker DMA (Direct Market Access)?

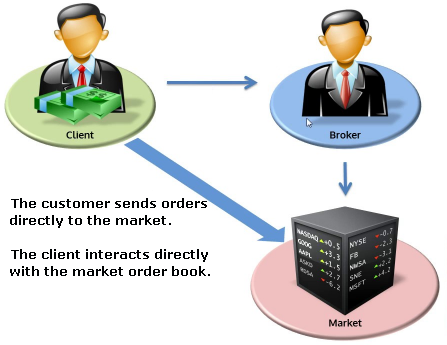

Il termine "Direct Market Access" (DMA) è usato nei mercati finanziari per descrivere i sistemi di trading elettronico che danno agli investitori che desiderano negoziare strumenti finanziari i mezzi per interagire con il libro degli ordini di una borsa.

Quando si tratta di trading di CFD, la DMA si riferisce a un tipo di trading che dà ai trader accesso diretto al mercato sottostante trasmettendo istruzioni direttamente a uno scambio. Questo significa che non c'è nessun intervento del broker e la trasparenza è fondamentale. Poiché un broker DMA offre al trader un accesso diretto ai mercati, tutte le transazioni sono coperte.

Direct Market Access (DMA), noto anche come trading di livello 2 o L2, in quanto permette l'accesso a dati completi sulla profondità del mercato da varie borse. Utilizzando i dati di livello 2, è possibile valutare il sentimento del mercato e la liquidità. Il trading DMA ti permette anche di piazzare ordini a qualsiasi livello e potenzialmente nello spread quando fai trading di CFD DMA, oltre ad agire come price maker.

I CFD DMA offrono ai trader molti dei vantaggi del trading convenzionale, ma con l'ulteriore vantaggio della leva finanziaria, cioè il trading con margine.

Cosa sono i dati di livello 2?

Se vuoi prezzi in diretta, hai bisogno di dati di livello 1 in tempo reale. Questo di solito mostra il prezzo di offerta più alto, il prezzo di richiesta più basso e il volume disponibile.

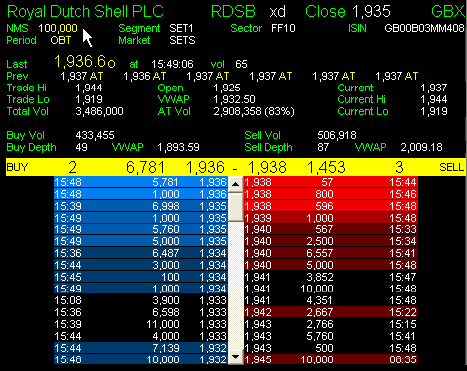

I dati di livello 2 sono molto più dettagliati. Mostra la profondità del mercato: la migliore offerta e offerta, i volumi disponibili, ma anche le altre migliori offerte e offerte nel libro degli ordini elettronico della borsa. Così, su un lato dello schermo ci sarà una lista di prezzi di acquisto e sull'altro lato una lista di prezzi di vendita.

Il numero esatto di quotazioni visualizzate varia tra le borse. Alcuni mostreranno solo le prime cinque posizioni nel libro degli ordini, mentre altri - in particolare il Nasdaq - ti permetteranno di vedere l'intero libro degli ordini.

La schermata qui sotto mostra un esempio di una schermata di livello 2. Sulla sinistra, puoi vedere le offerte e il volume totale ad ogni prezzo d'offerta. Sulla destra, puoi vedere le offerte e il volume totale disponibile ad ogni prezzo d'offerta. La banda gialla in alto indica l'offerta più alta e quella più bassa, che è l'attuale prezzo di mercato.

CFD DMA (Azioni)

Il trading di CFD DMA offre ai trader il vantaggio di poter entrare o uscire dagli scambi a un prezzo più favorevole, dando loro un vantaggio rispetto ai trader che utilizzano un broker Market Maker. Quando un trader di CFD DMA piazza un ordine, questo viene istantaneamente visualizzato sulla borsa e quindi ha un effetto sul prezzo dell'azione su cui si basa il CFD. Questo è il motivo per cui i trader di DMA CFD sono chiamati "price maker", poiché hanno la capacità di influenzare direttamente il mercato.

Va notato che il trading DMA è possibile solo per le azioni. È più adatto per i trader ad alta capitalizzazione che desiderano eseguire operazioni sul mercato sottostante. I trader che desiderano scambiare valute, materie prime o indici dovranno utilizzare i servizi di un broker di CFD market maker, poiché questi CFD sono solitamente offerti su una gamma più ampia di strumenti.

Vantaggi del trading CFD DMA

- Trasparenza. I trader possono vedere la profondità del mercato per ogni azione e i livelli che gli altri partecipanti sono disposti a scambiare.

- Diventa un creatore di prezzi. Inviando tutti gli ordini DMA nel mercato dal vivo, i trader possono influenzare la domanda e l'offerta esercitando una pressione al rialzo sul lato degli acquisti e una pressione al ribasso sul lato delle vendite.

- Migliore liquidità. Un modello DMA permette al trader di accedere alla stessa liquidità del mercato sottostante. Possono anche fare trading nelle fasi di apertura e chiusura, dove può essere scambiata una parte considerevole del volume giornaliero.

- Velocità di esecuzione. Un modello DMA permette un minore intervento tra il trader e il mercato sottostante, quindi non c'è un re-pricing. L'attenzione alla trasparenza e alla velocità di esecuzione alla fine va a vantaggio dei trader.

- Transazione all'interno dello spread. I trader possono piazzare ordini all'interno dell'attuale migliore offerta e offerta, se disponibile.

- Aumento della funzionalità degli ordini. I trader possono usare le istruzioni "Fill or Kill" e "Execute and Eliminate" insieme agli ordini limite e di mercato.

In sintesi, con il modello DMA, i trader beneficiano di prezzi in tempo reale, profondità completa del mercato e capacità di accedere al libro degli ordini della borsa. Inoltre, offre la possibilità di leva, commissioni competitive e vendita allo scoperto, rendendo i CFD DMA un potente strumento di trading.

Chi usa l'accesso diretto al mercato?

L'accesso diretto al mercato è raccomandato ai trader più esperti, poiché può presentare delle difficoltà. Per esempio, i trader hanno accesso a strategie di trading avanzate - come il trading algoritmico - che sono più adatte a trader esperti.

Inoltre, è anche adatto per gli investitori che stanno cercando di fare grandi volumi di scambi a causa dei requisiti di esecuzione degli ordini ad alto volume.

Oltre ai trader individuali, gli utenti includono anche aziende buy-side, come hedge fund, fondi comuni, fondi pensione e fondi di private equity. Le aziende buy-side possono usare l'infrastruttura tecnologica fornita dalle aziende sell-side (cioè le banche d'investimento) per ottenere un accesso diretto al mercato. Molte aziende sell-side ora forniscono servizi di accesso diretto al mercato ai loro clienti.

Broker DMA

Ecco una selezione dei migliori broker CFD per investire in azioni con accesso diretto ai mercati azionari:

- XTB: 2000 azioni e 16 ETF senza commissioni fino a EUR 100.000 di volume mensile, poi 0,2% di commissioni

- Admirals: oltre 4000 azioni, commissione da 0,10% a 0,15%

- IG: trading di azioni (CFD) direttamente con dati di livello 2 per intervenire nel portafoglio ordini.

Il trading di CFD si basa sulla speculazione e comporta un significativo rischio di perdita, quindi non è adatto a tutti gli investitori (il 74-89% dei conti degli investitori al dettaglio perdono denaro nel trading di CFD).

| Precedente : Broker ECN | Successivo : Broker islamici |