Cos'è un broker market maker?

I market maker sono fornitori di liquidità che forniscono quotazioni su entrambi i lati della domanda e dell'offerta del mercato su base continua, indipendentemente dalle loro opinioni sui futuri movimenti dell'attività.

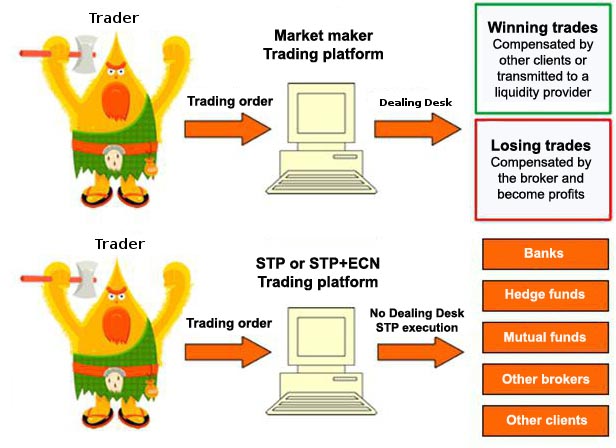

Quando fai uno scambio, la tua controparte, la persona dall'altra parte del tuo scambio, è quindi un market maker. I market maker vanno sotto molti nomi, come fornitore di liquidità, broker Dealing Desk o broker Market Maker (MM).

Quando vuoi comprare o vendere uno strumento finanziario come una coppia di valute, oro o criptovalute, è probabile che tu stia trattando con un market maker.

I market maker sono le controparti della vostra transazione, il che significa che quando volete comprare, il market maker vi fornirà una quotazione bid e se volete vendere, il market maker vi fornirà un prezzo ask. Essendo uno dei principali fornitori di liquidità al mercato, i market maker prenderanno sempre l'altro lato della tua operazione, anche se pensano che l'operazione sia probabilmente nel loro interesse.

Poiché i market maker sono la controparte del vostro commercio, vincono quando voi perdete e perdono quando voi vincete. Questo è il motivo per cui a volte li sentirete chiamare broker "b-book", poiché prendono l'altro lato del libro mastro.

Il ruolo dei market maker

I market maker, che sono tipicamente banche internazionali, istituzioni finanziarie, multinazionali, investitori privati o broker, svolgono due ruoli importanti che rendono possibile il trading.

I market maker forniscono liquidità al mercato

In primo luogo, forniscono liquidità al mercato, motivo per cui a volte sono chiamati fornitori di liquidità. Aiutano a gestire la liquidità disponibile in modo che l'offerta incontri la domanda in modo tempestivo.

I market maker garantiscono che ci sarà una controparte

In secondo luogo, i market maker garantiscono che ci sarà una controparte alla transazione. Forniscono continuamente quotazioni di acquisto e vendita finché hanno liquidità. Senza i market maker, le attività sarebbero illiquide, poiché sarebbe difficile trovare qualcuno che ha un punto di vista opposto al commercio che vuoi fare.

Come i market maker fanno e perdono soldi

Si dice che i broker Market Makers "fanno il mercato", in quanto stabiliscono sia il prezzo di acquisto che di vendita per ogni transazione. Forniscono le proprie quotazioni (di solito abbinate ai prezzi interbancari), il che permette loro di comprare al miglior prezzo "bid" disponibile e vendere al miglior prezzo "ask" disponibile. Questa differenza tra il prezzo di domanda e quello di offerta è nota come spread ed è la fonte di profitto del broker.

Più alto è il prezzo di domanda rispetto al prezzo di offerta, maggiore è il profitto del broker Market Maker. Questo spread compensa il Market Maker per il rischio che si assume con la transazione.

Questi broker possono anche perdere denaro se il mercato si muove contro di loro e non sono in grado di reagire abbastanza rapidamente a questi eventi. Per proteggersi dalle perdite paralizzanti quando il mercato si rivolta contro di loro, usano strategie di copertura.

Brokers Market Makers aka Dealing Desk

Per fare un trade, avrete quasi sempre bisogno di collegarvi a un Market Maker, il che significa inevitabilmente utilizzare i servizi di un broker, che può essere un broker Dealing Desk (DD) o No Dealing Desk (NDD).

I broker DD saranno sempre la controparte dei vostri scambi, quindi trattate direttamente con loro. Anche se il broker sceglie di usare un altro fornitore di liquidità di terze parti, i clienti continuano a trattare con il broker DD.

Questo è diverso da un broker NDD che collega i trader professionali e al dettaglio con i fornitori di liquidità utilizzando metodi di esecuzione come Electronic Communication Networks (ECN), Straight-through processing (STP) e Direct Market Access (DMA). I clienti dei broker STP o ECN non trattano con il broker stesso.

Cosa fa un broker Dealing Desk quando riceve una richiesta di compravendita

I broker DD hanno la capacità di valutare tutte le richieste di transazione dei loro clienti. Da lì, o internalizzano il commercio o usano un terzo fornitore di liquidità per completare il commercio. Non saprai mai come il broker ottiene la liquidità per completare il tuo trade.

I broker Dealing Desk usano la propria liquidità

Se decidono di internalizzare la transazione, ecco cosa succede:

- Trovare un cliente da usare come controparte: se i clienti fanno offerte che prendono l'altra parte, allora il broker può usare ogni scambio opposto per completare la transazione.

I broker DD generalmente scelgono di eseguire il trade dalla loro parte quando possono:

- La velocità è una priorità: usare le risorse proprie del broker può essere più veloce che connettersi con un fornitore di liquidità.

- La dimensione delle transazioni è troppo piccola: i fornitori di liquidità (grossisti) non trovano redditizio trattare piccole posizioni. Tuttavia, i broker DD vogliono attrarre e mantenere i loro clienti e quindi riempiranno questa lacuna.

- Ridurre i costi: i broker possono risparmiare sui costi utilizzando la propria liquidità.

- Rendere pratici gli spread fissi: i fornitori di liquidità non offrono spread fissi. I broker DD possono quindi controllare meglio i rischi associati agli spread fissi utilizzando la propria liquidità.

I broker DD invieranno l'ordine a un terzo market maker quando :

- Non riescono a trovare un cliente per internalizzare l'operazione: se non riescono a trovare un ordine corrispondente con i clienti, possono rivolgersi a un fornitore di liquidità.

- Mancanza di liquidità: se il dealing desk manca di liquidità, può essere necessario ricorrere a un fornitore di liquidità.

- Grande posizione: Se la posizione del trader è eccezionalmente grande, il dealing desk potrebbe non avere la liquidità disponibile.

- Incentivo: in alcuni casi, i fornitori di liquidità di terze parti forniscono un incentivo sufficiente per i broker DD ad usarli.

Quando un broker usa un terzo market maker o un fornitore di liquidità, si dice che sta coprendo la sua posizione.

Ci si può fidare dei market maker con le loro quotazioni?

Dato che i broker market-making forniscono le loro quotazioni e vincono quando voi perdete, è facile pensare che sia nel loro interesse manipolare gli spread a loro favore. State tranquilli, questo non succede, almeno non con i broker che usano un buon regolatore.

Ragioni per cui gli spread dei market maker non sono manipolati:

- Regolamentazione: I buoni regolatori finanziari come FCA (Regno Unito), CySEC (Cipro), NFA (USA), ASIC (Australia), FSA (Giappone) richiedono ai broker di offrire prezzi equi. I regolatori di livello 3 come IFSC (Belize), FSB (Bahamas) possono non essere molto severi in questo senso.

- Concorrenza: La concorrenza tra i broker è intensa, il che garantisce prezzi vicini (o addirittura identici) ai tassi interbancari.

- Pool di liquidità: per assicurare l'integrità dei prezzi, molti market maker semplicemente abbinano o mettono in comune i prezzi in un pool di liquidità.

Vantaggi e svantaggi dei market maker

Ci sono vantaggi e svantaggi nello scegliere un broker market-making, che dovrebbero essere elencati.

Vantaggi

1. Le commissioni sono incluse nello spread

Ci sono due tipi di conti di trading.

- Conti standard: senza commissioni o con spese di commissione incluse nello spread.

- Conti ECN o Pro: con spread interbancari più commissioni.

I broker DD offrono conti standard, quindi anche se gli spread sono più ampi, questo non significa necessariamente costi di trading più elevati. Dovrete confrontare gli spread dei broker DD con quelli dei broker ECN e aggiungere anche i loro costi di commissione per determinare quale tipo di broker offre i costi più bassi.

Mentre i conti standard possono costare un po' di più, i broker principianti e i trader a lungo termine possono vedere la mancanza di commissioni come un vantaggio a causa della loro struttura di costi più semplice.

2. Gli spread possono essere fissi o variabili

I market maker possono offrire spread fissi o variabili, sarebbe molto insolito per i broker No Dealing Desk offrire spread fissi.

Dato che i prezzi di mercato cambiano costantemente, non è nell'interesse dei principali fornitori di liquidità assumersi il rischio di offrire spread fissi. I broker Dealing Desk, d'altra parte, possono essere disposti a correre questo rischio per attirare i clienti che preferiscono una strategia di trading con spread stabili in tempi di volatilità del mercato.

3. Una più ampia scelta di strumenti di trading

I broker DD offrono generalmente più strumenti di trading. Mentre quasi tutti i broker offrono CFD su coppie di valute forex come EUR/USD, indici, oro, argento, criptovalute, è possibile trovare broker DD che offrono opzioni meno comuni come obbligazioni, tassi di interesse, futures e opzioni vanilla. Potresti anche scoprire che offrono una più ampia varietà di questi prodotti come coppie di valute incrociate come GBP/AUD e coppie di valute esotiche.

4. Altre caratteristiche - gestione del rischio, formazione

I broker DD generalmente offrono un'esperienza di trading più completa rispetto ai broker NDD. Le caratteristiche che i broker DD offrono generalmente sono le seguenti:

- La loro piattaforma di trading interna: progettata appositamente per i loro clienti. I broker NDD utilizzano piattaforme di trading popolari come cTrader, MetaTrader 4 o MetaTrader 5.

- Ampia gestione del rischio: strumenti per gestire meglio l'alto rischio del trading, come lo stop loss garantito.

- Biblioteche educative : (a volte disponibile gratuitamente). Coprendo argomenti come il trading online, il forex trading e le strategie di trading.

5. Nessun deposito minimo

Molti broker NDD di solito richiedono un deposito minimo per aprire un conto, anche se questo è di solito molto basso. I broker DD il più delle volte non hanno un deposito minimo.

Svantaggi

1. Conflitto d'interesse

Dato che il broker Dealing Desk è la vostra controparte, hanno un naturale conflitto d'interessi in quanto vincono quando voi perdete. Anche se la maggior parte dei broker opera con integrità, questo dovrebbe essere tenuto a mente.

2. Mancanza di trasparenza - non si possono vedere i prezzi interbancari

Poiché il broker DD funge da intermediario tra il trader e i pool di liquidità, non avrete visibilità dei prezzi interbancari offerti dai fornitori di liquidità.

3. Può non accettare tutte le posizioni o fornire requotes

I broker DD possono rifiutare il vostro scambio o offrire una quotazione rivista (chiamata requote).

Per esempio, se un broker sa che il commercio è molto grande e molto redditizio, potrebbe guardarlo più da vicino. A questo punto, possono elaborare l'ordine internamente, passarlo a un fornitore di liquidità esterno o rifiutarlo.

4. Citazioni artificiali

I broker DD creano il proprio mercato e possono quindi fissare i propri prezzi. Anche se questi prezzi sono di solito allineati ai prezzi interbancari, sono sempre fissati dal broker.

5. Spread più ampi

Spread più ampi possono portare a costi di transazione più alti. Come regola generale, se sei un trader frequente, probabilmente preferisci un conto di trading ECN o STP con commissioni.

6. Lo scalping è spesso proibito

I broker DD perdono soldi quando voi fate un profitto. Quindi di solito non permettono strategie di scalping, dove i trader mirano a piccoli profitti con molti scambi veloci che non danno ai broker il tempo di coprire il rischio.

7. Gli strumenti di social trading non sono generalmente disponibili

Molti broker DD hanno piattaforme di trading proprietarie che non permettono l'integrazione di servizi di terze parti. Per questo motivo, la maggior parte degli strumenti di social trading non sono disponibili.

8. Piattaforme di trading proprietarie

Mentre questo può essere visto come un punto di forza, in quanto una buona piattaforma di trading è progettata per soddisfare le esigenze dei clienti, può anche essere una debolezza. Molti broker progettano le loro piattaforme di trading in modo che solo i loro clienti possano usarle, con lo scopo di bloccare il cliente nel loro ecosistema. Questo può rendere difficile lasciare il broker se si vuole firmare con un nuovo broker.

Conclusione

I market maker giocano un ruolo essenziale nel rendere possibile il trading. Senza di loro, sarebbe difficile trovare una parte con liquidità disposta a prendere l'altra parte del tuo scambio.

Quando si sceglie un broker per il forex trading, si può scegliere tra un broker con o senza dealing desk. Il primo è quasi sempre un market maker, mentre il secondo offre prezzi ECN, STP o DMA.

Questo articolo ha esaminato come funziona un market maker nel forex trading. Questi broker hanno una serie di vantaggi, ma anche alcuni svantaggi. Potreste scoprire che i broker Market Maker hanno caratteristiche che non troverete in un broker STP o ECN, tuttavia, i broker DD rimangono una scelta popolare.

Il trading di CFD si basa sulla speculazione e comporta un significativo rischio di perdita, quindi non è adatto a tutti gli investitori (il 74-89% dei conti degli investitori al dettaglio perdono denaro nel trading di CFD).

| Precedente : Classifica dei broker CFD e dei broker di borsa | Successivo : Broker STP |