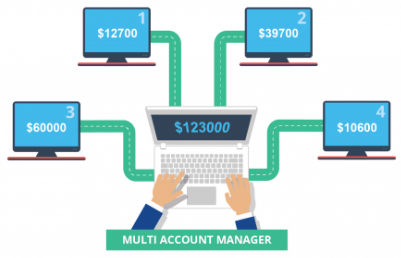

Come funziona un conto di trading MAM

Il trading Multi-Account Management (MAM) prevede che un master trader faccia trading per più utenti attraverso un unico terminale. I conti di ogni singolo investitore e trader sono combinati in un grande pool gestito dal master trader. Tutti gli ordini eseguiti dal gestore di trading MAM sono distribuiti tra i conti associati secondo la propensione al rischio e il capitale disponibile di ciascun utente.

I master trader utilizzano il software di un gruppo o società di trading MAM che permette loro di eseguire operazioni per conto dei loro clienti e investitori. Alcuni dei migliori software e strumenti MAM sono compatibili con piattaforme riconosciute nel settore come MetaTrader 4 (MT4).

Depositi e prelievi

I depositi e i prelievi per i singoli sottoconti all'interno di un pool di trading MAM sono gestiti dagli stessi investitori e trader; il gestore del fondo non può richiedere depositi o prelievi ai suoi clienti, gestisce solo le transazioni.

Tasse

Il trading MAM è spesso accompagnato da commissioni e clausole, come i depositi minimi. I depositi minimi possono variare da bassi e accessibili a decine di migliaia per i pacchetti premium e gli account manager più esperti.

Gli utenti di un conto di trading MAM pagano una commissione al trader basata sulla performance, spesso come una percentuale dei rendimenti. Questo dà al gestore del fondo un incentivo per prendersi cura del tuo denaro e fare i migliori scambi. Alcuni trader fanno anche pagare una commissione di gestione ai broker stessi sotto forma di una percentuale fissa permanente, anche se questo è poco comune.

Esempio di trading MAM

Il modo migliore per concettualizzare e capire il trading MAM è prendere un esempio.

Diciamo che investite 20.000 euro in un conto di trading MAM e vi viene assegnato o avete selezionato un trader esperto con una strategia di swing trading.

Se gli investimenti della prima settimana ti fanno guadagnare il 30%, alla fine di quella settimana il tuo saldo sarà di 26.000 € (20.000 € x 30% = 6.000 €).

Tuttavia, il gestore di trading MAM prenderà una commissione su questi profitti, per esempio, il 20%. Pertanto, il gestore del fondo prenderà €1.200 (€6.000 x 20% = €1.200) dai vostri profitti, lasciandovi con un saldo finale di €24.800 dopo la settimana di trading, un profitto netto di €4.800.

Strategie di trading MAM

I master trader eseguono le loro operazioni in base alla dimensione del capitale o all'allocazione dei lotti.

Dimensione dell'equità

Ecco un esempio di gestione delle operazioni MAM in base alla dimensione delle azioni. Consideriamo un gestore multi-account che ha cinque investitori con una gamma di dimensioni di investimento per un totale di 50.000 euro.

Il gestore del trading MAM potrebbe eseguire una posizione di 10 lotti su EUR/USD nel terminale principale. I rispettivi scambi per ogni investitore sarebbero quindi i seguenti:

- Investitore 1: 12.000 € / 50.000 € * 10 = 2,4 lotti

- Investitore 2: € 15.000 / € 50.000 * 10 = 3 lotti

- Investitore 3: €5.000 / €50.000 * 10 = 1 lotto

- Investitore 4: €10.000 / €50.000 * 10 = 2 lotti

- Investitore 5: 8.000 € / 50.000 € * 10 = 1,6 lotti

- Numero totale di lotti: 10

Assegnazione dei lotti

Per l'allocazione dei lotti, le transazioni sono divise per la proporzione di lotti che ogni trader mette a disposizione. Per esempio, consideriamo due sottoconti attivi in un pool di trading MAM che hanno allocazioni di lotti di 2 e 3 lotti, rispettivamente.

Se il trader principale negozia di nuovo 10 lotti, il volume degli scambi per ogni sottoconto sarà il seguente:

- Investitore 1: 2/5 * 10 = 4 lotti

- Investitore 2: 3/5 * 10 = 6 lotti

Come potete vedere, questo è un approccio molto simile al conto di trading MAM per dimensione del capitale, eccetto che gli investitori offrono dimensioni di trading relative piuttosto che quantità specifiche di capitale.

MAM Vs PAM Vs LAM

Ci sono alcune differenze chiave tra le soluzioni di trading Multi-Account Manager (MAM), Percentage Allocation Management (PAM) e Lot Allocation Management (LAM).

I terminali PAM permettono agli investitori di allocare una parte (percentuale) del loro capitale totale di trading per copiare le operazioni di un trader. Le soluzioni PAM ti permettono anche di seguire più trader e diversificare il tuo portafoglio assegnando diverse percentuali a diversi investitori.

D'altra parte, il trading LAM dà all'investitore il potere di scegliere il numero di lotti che possono essere scambiati da diversi trader. Il trading LAM è essenzialmente una versione più basilare delle soluzioni PAM che mirano a ridurre il rischio di perdite di trading.

Vantaggi del trading MAM

Il trading MAM ha diversi vantaggi:

- Forma di investimento trasparente

- Gamma di tipi di conto disponibili, tipicamente Full, Mini e Micro

- Fornisce livelli multipli di controllo sia per il trader che per l'investitore

- Non ci sono restrizioni sul numero di conti di trading e sull'ammontare dei depositi.

- Semplice e veloce, poiché non è necessario monitorare e analizzare attivamente il mercato da soli.

- Le azioni dei clienti possono iniziare a 0,01 (1000 unità) lotto per scambio, che è conveniente per coloro che hanno meno capitale da investire in una volta

Svantaggi del trading MAM

Nonostante i vantaggi, il trading MAM ha alcuni svantaggi:

- Può essere difficile interpretare i trade di un master trader MAM senza strumenti di alto livello.

- Può essere difficile per un sistema MAM calcolare il numero corretto di lotti da assegnare, specialmente quando c'è una grande differenza nel saldo o nella dimensione del capitale dei contributi dei singoli utenti, che a volte porta a quote di scambio sproporzionate per i conti più grandi.

- Se il lead trader apre una posizione di 0,01 lotti, di solito viene assegnata solo al conto di trading individuale con il saldo o il capitale più alto.

- Gli investitori disonesti possono rubare o replicare la strategia dei trader MAM, principalmente copiando le operazioni in tempo reale sul proprio conto separato.

Come iniziare a fare trading con MAM

Per iniziare il trading MAM, devi prima trovare un broker di trading MAM adatto. Quando si sceglie un fornitore, ci sono alcuni fattori importanti da considerare:

- Commissioni - Le commissioni variano da una società di trading MAM all'altra, quindi assicuratevi di essere a vostro agio con la struttura delle commissioni e che il deposito minimo sia alla vostra portata. Fate anche attenzione alle spese nascoste e alle spese di deposito o di ritiro.

- Regolamentazione - Qualunque sia il tuo stile di trading, dovresti sempre scegliere un fornitore che sia regolato da un organismo indipendente. Questo vi proteggerà dalle truffe, manterrà il vostro denaro al sicuro e vi darà un ricorso legale in caso di pratiche disoneste.

- Piattaforma - La maggior parte delle soluzioni di trading MAM usa MT4, ma alcuni possono usare un'altra piattaforma o un servizio su misura.

- Demo - Considera di provare prima un provider usando una soluzione demo. I conti demo ti permettono di testare la piattaforma e l'azienda, e assicurarti che siano adatti alle tue esigenze prima di impegnarti. Tutto questo viene fatto in un ambiente sicuro e simulato, con condizioni di mercato in tempo reale, ma nessun capitale reale.

- Requisiti - I requisiti variano da un brokeraggio MAM all'altro. Tutto, dai depositi minimi alla disponibilità geografica, può variare. Per esempio, se state cercando una soluzione MAM per il trading internazionale, controllate che questa opzione sia disponibile per voi.

- Account manager - Il fattore di rischio del trading MAM dipenderà principalmente dalla redditività dell'account manager, un po' come investire in un hedge fund o in un portafoglio di investimento già pronto. Anche se i manager sono spesso esperti, è importante fare le proprie ricerche. Controlla se puoi trovare una storia di trading del trader che gestisce la soluzione MAM.

Parola finale sul trading MAM

Il trading MAM offre diversi vantaggi sia ai trader nuovi che a quelli esperti. In primo luogo, il fatto che i vostri scambi sono gestiti per voi significa che i principianti possono ottenere solidi profitti sui mercati senza dover superare una grande curva di apprendimento. Allo stesso modo, il trading MAM richiede pochissima gestione attiva, il che è perfetto per i trader con poco tempo libero. Ma mentre il trading MAM offre anche molti livelli di controllo per i trader e gli investitori, ci sono ancora dei rischi e dovreste sempre assicurarvi che l'azienda sia completamente regolata e che la sua storia di trading sia trasparente.

| Deposito minimo | Commissioni di gestione | Compensazione per i traders | Conto Demo | |

|---|---|---|---|---|

| 300 $ | Spread da 0,8 a 1,5 pips (0 pip per AAAFX) | 0,5 pip per ogni operazione o il 20% degli utili | ||

| 2000 $ | Spread | 5$ per lotto | ||

| Confronta i conti gestiti e i siti di social trading | ||||

| Forex Trading comporta rischi significativi. Metti alla prova il vostro sistema su un conto demo !! Attenzione : la performance passata non è garanzia di risultati futuri. Il 74-89% dei conti degli investitori al dettaglio perde denaro negoziando CFD. | ||||

FAQs

Cos'è il trading MAM?

Il trading multi-account (MAM) permette a un investitore esperto di fare trading per più utenti tramite un unico terminale. I singoli trader avanzano dei fondi e il lead trader fa degli scambi che vengono replicati per tutti i conti del pool.

Qual è la differenza tra il trading MAM e il trading PAM?

Il trading MAM (Multi-Account Manager) offre al lead trader flessibilità nella dimensione delle posizioni assegnate ai sottoconti. Il trading PAM (Percentage Allocation Management) alloca le posizioni ai sottoconti in base alla dimensione del loro investimento rispetto al pool totale di azioni.

Come funziona il trading MAM?

Il trading Multi-Account Manager (MAM) fonde conti individuali e di investitori in un grande pool che diventa essenzialmente un fondo gestito. Tutti gli scambi effettuati dal trader principale saranno replicati ai sottoconti secondo il livello di rischio e le preferenze impostate da ciascun investitore.

Hai bisogno di una licenza per diventare un MAM Master Trader?

I traders forex non hanno bisogno di una licenza, ma i broker forex MAM sì. Questo significa che gli investitori stabiliti possono diventare un Master Trader con fornitori affidabili se possono dimostrare una solida storia di trading.

Per cosa sta l'acronimo MAM?

MAM sta per Multi-Account Management. Il software MAM permette a un trader o a un gestore di fondi di gestire un gran numero di conti individuali utilizzando un unico terminale.