Liquiditätsabgriffe beim Devisenhandel mit einer Handelsstrategie

Im Devisenhandel ist die Liquidität das lebenswichtige Element, das den Markt reibungslos funktionieren lässt. Sie steht für die Leichtigkeit, mit der Währungen zu stabilen Preisen gekauft oder verkauft werden können. Es gibt jedoch ein Phänomen, das die Händler von Zeit zu Zeit erschüttert und als "liquidity grab" bekannt ist. Dieses Ereignis spielt eine entscheidende Rolle beim Handel und bietet den Händlern sowohl Chancen als auch Herausforderungen. Das Verständnis von Liquidity Grabbing ist von entscheidender Bedeutung, insbesondere für diejenigen, die versuchen, effektiver durch den Devisenmarkt zu navigieren.

Wichtigste Erkenntnisse

- Psychologische Preisniveaus beeinflussen den Handel auf dem Devisenmarkt erheblich und dienen als Fokuspunkte für Liquiditätsnahmen.

- Um Liquiditätsnahmen erfolgreich zu identifizieren, muss man schnelle Preisbewegungen und -umkehrungen um die Schlüsselniveaus herum erkennen können.

- Die Analyse vergangener Liquiditätsnahmen kann Hinweise auf deren Mechanismen und potenzielle Indikatoren für zukünftige Liquiditätsnahmen liefern.

- Es ist unerlässlich, makroökonomische Ereignisse und Ankündigungen der Zentralbanken zu kennen, da sie Liquiditätsabnahmen beschleunigen können.

- Um effektiv zu sein, erfordert der Handel mit Liquiditätsabgriffen Disziplin, emotionale Kontrolle und eine gut durchdachte Risikomanagementstrategie.

Was ist Liquidität?

Die Liquidität auf dem Devisenmarkt bezieht sich auf die Fähigkeit, Währungen zu kaufen oder zu verkaufen, ohne dass es zu großen Preisschwankungen kommt. Ein liquider Markt ist voll von Käufern und Verkäufern, was gewährleistet, dass Transaktionen schnell und zu vorhersehbaren Preisen durchgeführt werden können. Dieses hohe Maß an Liquidität macht den Devisenmarkt besonders attraktiv, da er Stabilität und niedrige Transaktionskosten bietet.

Die Liquidität wirkt sich jedoch nicht nur auf die Art und Weise aus, wie Transaktionen ausgeführt werden, sondern beeinflusst auch die Handelsstrategien und die Volatilität des Marktes. Auf sehr liquiden Märkten neigen die Kurse dazu, sich leichter und mit weniger Manipulationen zu bewegen. Umgekehrt kann es auf weniger liquiden Märkten vorkommen, dass Transaktionen nicht wie geplant ausgeführt werden, was zu einer höheren Volatilität und dem Risiko unerwarteter Preisbewegungen führt.

Was ist eine Liquiditätsaufnahme?

Ein Liquiditätsgriff tritt auf, wenn es zu einem plötzlichen Anstieg der Käufe oder Verkäufe kommt, was zu starken Preisschwankungen führt. Dies geschieht häufig, wenn institutionelle Händler (die "Big Player") große Aufträge ausführen, die auf Bereiche abzielen, in denen viele Stop-Loss-Aufträge von privaten Händlern platziert werden. Ziel ist es, diese Stop-Loss-Orders auszulösen, um eine günstige Kursbewegung zu erzeugen, die es den institutionellen Händlern ermöglicht, zu günstigeren Kursen in ihre Positionen einzusteigen oder aus ihnen auszusteigen.

Die Mechanismen, die der Suche nach Liquidität zugrunde liegen, sind relativ einfach, aber zutiefst strategisch. Institutionelle Händler suchen nach Liquiditätstaschen, d. h. nach Orten, an denen private Händler Stop-Loss-Aufträge platziert haben. Indem sie den Kurs auf diese Niveaus treiben, können sie sich diese Liquidität "unter den Nagel reißen", was zu einem Sog führt. Dieses Phänomen unterscheidet sich von den normalen Marktschwankungen, die von allgemeinen Wirtschaftsnachrichten, Trends und der Stimmung der Händler abhängen. Liquiditätsimport ist eine bewusste Handlung institutioneller Händler, die darauf abzielt, die Marktbedingungen vorübergehend zu manipulieren.

Die Teilnehmer an Liquiditätszuführungen

Es gibt zwei Hauptarten von Teilnehmern: private Händler wie Sie und ich und institutionelle Händler wie Banken und Hedgefonds, die oft als "Smart Money" bezeichnet werden. Kleinere Händler tragen zur Liquidität des Marktes bei, sind aber bei Liquiditätsnahmen oft die Verlierer. Denn sie verfügen nicht über den finanziellen Marktanteil, den sie benötigen, um die Marktpreise maßgeblich zu beeinflussen.

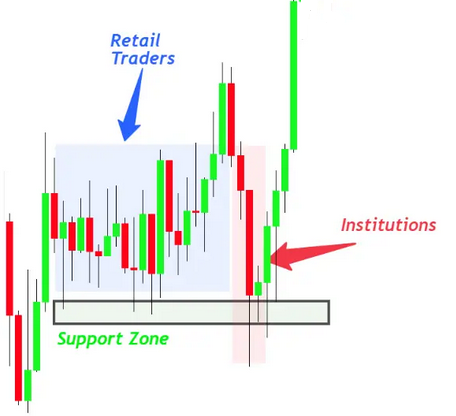

In der Abbildung unten zeigt der erste Teil, wie sich der Markt reibungslos knapp über einem speziellen Niveau bewegt, das als Supportzone bekannt ist. Hier sind die "normalen" Menschen, die als besondere Händler bezeichnet werden, aktiv und alles ist ziemlich ruhig. Im zweiten Teil sehen wir, wie der Kurs kurz unter dieses Niveau fällt und dann wieder steigt, nachdem er die Stopp-Loss-Marken dieser besonderen Händler berührt hat. Stop-Loss-Positionen sind wie Notausgänge, mit denen Händler ihre Verluste begrenzen können. Wenn sie aktiviert werden, ermöglichen sie es großen Akteuren oder Institutionen, zu niedrigeren Preisen zu kaufen. Dies ist der Grund, warum wir von Liquiditätsnahme sprechen. Denn die durch das Auslösen von Stop-Loss-Aufträgen geschaffene Liquidität wird von den Institutionen eingenommen.

Andererseits spielen die "Smart Money"-Akteure eine wesentliche Rolle bei der Auslösung von Liquiditätszuführungen. Dank ihres substanziellen Kapitals können sie große Aufträge ausführen, die den Markt in Bewegung bringen. Ihre Handlungen sind strategisch und zielen darauf ab, die vorhersehbaren Reaktionen des Marktes auf bestimmte Preisniveaus auszunutzen. Das Verhalten dieser institutionellen Händler zu verstehen, kann privaten Händlern helfen, sich ein Bild von möglichen Liquiditätsnahmen zu machen, indem es ihnen Hinweise darauf gibt, wann sie in den Markt ein- oder aussteigen sollten, um nicht von der Welle erfasst zu werden.

Erkennen von Liquiditätsabgriffen im Devisenhandel

Das Erkennen eines Liquiditätsabgriffs zum Zeitpunkt seines Auftretens kann der Schlüssel zu informierten Handelsentscheidungen sein. Es gibt eine Reihe von Indikatoren und Chartmustern, die einen potenziellen Liquiditätsabriss signalisieren.

Plötzliche Kursbewegungen, insbesondere solche, die sich innerhalb eines kurzen Zeitraums schnell umkehren, sind aufschlussreiche Zeichen. Beispielsweise kann ein plötzlicher Preisanstieg, der ein vorheriges Hoch oder Tief übersteigt und dann schnell wieder zurückgeht, darauf hindeuten, dass ein Liquiditätsabgriff stattgefunden hat.

Ein weiterer Indikator sind große Dochte in Candlestick-Charts, insbesondere in Bereichen, in denen man erwarten würde, dass Stop-Loss-Orders gebündelt werden, z. B. direkt über oder unter den jüngsten Höchst- und Tiefstständen oder wichtigen psychologischen Niveaus (runde Zahlen) und Unterstützungs- oder Widerstandsbereichen. Diese Dochte deuten darauf hin, dass der Kurs ein Niveau getestet hat, auf dem Liquidität beschlagnahmt wurde, und dann zurückging, entweder aufgrund eines anhaltenden Mangels an Interesse auf diesem Kursniveau oder weil die geplante Liquiditätsbeschlagnahmung erfolgreich war.

Handelsstrategie für Liquiditätsabnahmen im Devisenhandel.

Diese Handelsstrategie zielt auf Liquiditätsaufnahmen in Widerstandsbereichen ab, in denen die Preise kurzzeitig über den Widerstand hinausgehen, bevor sie wieder zurückfallen. Sie besteht darin, schwache Brüche zu identifizieren, indem man auf das Volumen und die Abwärtsmuster achtet, und dann Short-Positionen einzugehen, wenn die Preise in den Widerstandsbereich zurückfallen. Mit Stopp-Loss-Positionen, die zur Begrenzung von Verlusten oberhalb der Ausbruchsspitze gesetzt werden, und Gewinnzielen, die sich an den Unterstützungsniveaus orientieren, legt die Strategie den Schwerpunkt auf das Risikomanagement, indem sie die Größe der Transaktionen kontrolliert. Sie ist so konzipiert, dass sie die Umkehrdynamik ausnutzt, um potenzielle Gewinne zu erzielen, wobei Backtesting und Praxis zur Verfeinerung der Effektivität eingesetzt werden. Hier sind die Schritte, die Sie befolgen sollten:

- Widerstandsbereiche erkennen: Verwenden Sie historische Daten und technische Indikatoren, um Widerstandsbereiche zu erkennen, die der Kurs nur mit Mühe überwinden konnte.

- Achten Sie auf falsche Ausbrüche: Beobachten Sie, ob der Kurs den Widerstand mit geringem Volumen durchbricht, was auf einen falschen Ausbruch hindeutet.

- Bestätigen Sie die Liquiditätsaufnahme: Beobachten Sie eine schnelle Rückkehr zum Widerstandsbereich mit erhöhtem Verkaufsvolumen, was auf eine Umkehrung hindeutet.

- Eine Short-Position einnehmen: Sobald der Kurs in den Widerstandsbereich zurückkehrt, nehmen Sie eine Short-Position ein, indem Sie auf einen Kursrückgang wetten.

- Stop-Loss-Order setzen: Setzen Sie eine Stop-Loss-Order direkt über den Gipfel des falschen Ausbruchs, um potenzielle Verluste zu minimieren.

- Gewinnziele: Bestimmen Sie Ausstiegspunkte anhand der Unterstützungsniveaus unterhalb des Einstiegspunkts oder mithilfe technischer Indikatoren.

- Trailing-Stop-Loss verwenden: Setzen Sie einen Trailing-Stop-Loss ein, um Gewinne zu sichern, wenn sich der Kurs weiterhin günstig entwickelt.

- Das Risiko managen: Berechnen Sie die Positionsgröße auf der Grundlage der Höhe des Stop-Loss und einer vorher festgelegten Risikoschwelle (1-2 % des Handelskapitals).

- Laufende Kontrolle: Passen Sie den Stop-Loss und die Gewinnziele an die Marktentwicklung an.

- Backtest und Praxis: Testen Sie die Strategie anhand historischer Daten und üben Sie auf einem Demokonto, bevor Sie Live-Transaktionen durchführen.

Psychologische Zahlen und Liquiditätsaufnahmen

Psychologische Preisniveaus sind runde Zahlen, die von Händlern oft als wichtige Ziele oder Barrieren betrachtet werden, wie z. B. 1,3000 für das Paar GBP/USD oder 1,0000 für das Paar EUR/USD. Diese Niveaus sind wichtig, weil viele Händler um sie herum Aufträge platzieren, was sie für das Cash Grabbing geeignet macht. Zu verstehen, wie diese Niveaus funktionieren, kann Händlern einen Vorteil verschaffen, da sie Liquiditätsnahmen besser antizipieren und handeln können. Wenn sich beispielsweise ein Währungspaar einer runden Zahl nähert und plötzlich darüber oder darunter liegt, bevor es sich schnell umkehrt, kann dies ein Anzeichen für einen Liquiditätsabgriff sein, der auf Stop-Loss-Orders abzielt, die um diese psychologisch bedeutsamen Niveaus herum platziert wurden.

Fehler, die Sie vermeiden sollten

Ein häufiger Fehler ist es, den vorübergehenden Charakter einer Liquiditätsspritze nicht zu erkennen und sie mit einer echten Marktbewegung zu verwechseln. Händler sollten auch vermeiden, Stop-Loss-Aufträge zu nahe an psychologischen Niveaus oder bekannten Liquiditätszonen zu platzieren, ohne die Möglichkeit einer Liquiditätsaufnahme zu berücksichtigen. Disziplin und die Kontrolle der Emotionen sind entscheidend; impulsiv auf plötzliche Marktbewegungen ohne Bestätigung zu reagieren, kann zu Verlusten führen. Um erfolgreich mit Liquiditätsaufnahmen zu handeln, muss man einen ruhigen, kalkulierten Ansatz verfolgen und die Marktdynamik verstehen.

Abschließende Überlegungen

Das Verstehen und Handeln von Liquiditätsaufnahmen kann ein wertvoller Bestandteil der Strategie eines Devisenhändlers sein und bietet Möglichkeiten, aus den Marktbewegungen, die durch die Aktionen institutioneller Händler ausgelöst werden, Kapital zu schlagen. Indem sie die Bedeutung psychologischer Zahlen erkennen, Beispiele aus der realen Welt zum besseren Verständnis analysieren, über Marktereignisse auf dem Laufenden bleiben und die häufigsten Fallen vermeiden, können Händler ihre Erfolgschancen verbessern. Der Schlüssel liegt in der Praxis, in der Geduld und im ständigen Lernen, damit Sie die Strategien zur Liquiditätsaufnahme effektiv in Ihren gesamten Handelsansatz integrieren können, um bessere Ergebnisse zu erzielen.

Die besten CFD-Broker

| Früher : Handelsstrategie Open Range Breakout (ORB) | Folgende : Strukturbruch (BOS) im Trading |