Come ottimizzare un portafoglio composto da oro e azioni?

L'oro non viene utilizzato nella maggior parte dei portafogli, che sono generalmente composti da un mix di azioni e obbligazioni.

Tuttavia, l'oro ha un valore grazie alle sue proprietà uniche come riserva di ricchezza non finanziaria che ha dimostrato di compensare i ribassi delle azioni e delle obbligazioni.

Se ignoriamo le altre classi di attività (in particolare le obbligazioni), come possiamo ottimizzare un portafoglio composto da oro e azioni?

Oro contro azioni: la differenza fondamentale

Con le azioni e l'oro, è possibile scegliere tra attività produttive e materie prime inerti.

Le azioni rappresentano la proprietà delle aziende e i loro profitti/flussi di cassa nel tempo. Quando si possiede un'azione di un'azienda, si ha diritto ai suoi profitti, alle sue innovazioni e alla sua crescita futura.

Si tratta di attività produttive che generano flussi di cassa grazie ai dividendi e al reinvestimento. Le azioni sono il motore della creazione di ricchezza e si basano sul successo dell'azienda sottostante per aumentare il loro valore nel tempo.

Al contrario, l'oro è un bene statico. Non produce flussi di cassa, non genera interessi e non crea nulla. Si tratta di una riserva di valore non finanziaria che si basa interamente sulla rarità e sulla domanda per mantenere il proprio valore.

Come investimento, l'oro non è una scommessa sulla crescita economica, ma una scommessa sulla conservazione del potere d'acquisto.

Non “fa” nulla, è semplicemente lì. Il suo valore è semplicemente il riflesso del mondo che lo circonda.

A lungo termine (ma non a breve termine), il valore dell'oro riflette la crescita monetaria rispetto alle riserve mondiali di oro.

La visione tradizionale contro la realtà

Tradizionalmente, gli investitori raramente scelgono direttamente tra azioni e oro. Al contrario, il portafoglio standard combina azioni rischiose con obbligazioni più stabili.

Le obbligazioni sono sempre state considerate un “bene rifugio” perché offrono un rendimento contrattuale e generalmente presentano una volatilità inferiore rispetto alle azioni a causa della loro durata fissa.

In un portafoglio tipo 60/40, le obbligazioni costituiscono il contrappeso destinato a smorzare le fluttuazioni quando il mercato azionario vacilla, anche se le azioni continuano a dominare l'85-90% dei movimenti a causa della loro durata più lunga.

Ma la realtà dei mercati moderni mette in discussione questa visione tradizionale. In un contesto di tassi di interesse bassi o inflazione elevata, le obbligazioni potrebbero non offrire un rendimento reale o una protezione adeguata contro il calo delle azioni.

È qui che guadagna terreno l'argomento a favore della sostituzione o dell'integrazione delle obbligazioni con l'oro o qualcosa di fisico (cioè le materie prime).

Mentre le obbligazioni dipendono dalla solvibilità di un governo o di un'azienda, l'oro non comporta alcun rischio di controparte. Si tratta di un'attività finanziaria che non è contemporaneamente una passività di qualcun altro. Introducendo l'oro nella parte “sicura” di un portafoglio, un trader può evitare che l'intero portafoglio sia legato al sistema finanziario.

L'oro funge da ammortizzatore, spesso aumentando di valore nei periodi di paura o di svalutazione monetaria, quando le azioni e le obbligazioni possono crollare contemporaneamente.

In questo contesto, l'oro non è un concorrente delle azioni, ma un partner che può anche costituire un asset di qualità per aiutare a compensare il rischio legato alle azioni.

Punti chiave da ricordare - Oro vs azioni

- Le azioni sono attività produttive che generano reddito e costituiscono quindi un elemento essenziale per la costituzione di un patrimonio.

- L'oro è inerte e costituisce un tipo di attività monetaria che preserva il valore piuttosto che crearlo.

- L'oro segue la crescita monetaria a lungo termine e protegge il potere d'acquisto quando le valute si indeboliscono o quando l'inflazione aumenta (in modo imperfetto).

- Le obbligazioni fungono generalmente da bene rifugio, ma in alcuni contesti (ad esempio, inflazione elevata, conflitti geopolitici, performance negative delle valute, calo dei tassi reali), l'oro consente una migliore diversificazione e non comporta alcun rischio di controparte.

- Le azioni offrono rendimenti elevati nel lungo termine, ma sono accompagnate da forti ribassi, lunghi periodi di recupero quando subiscono perdite significative e una grande sensibilità ai cicli economici.

- L'oro tende ad aumentare in periodi di tensione, shock geopolitici o svalutazione monetaria. Si tratta di un contrappeso stabilizzatore diverso dalle azioni.

- L'oro ha dei costi reali: stoccaggio, assicurazione, spese ETF/costi di rollover (contratti a termine) e opportunità associate all'assenza di rendimento.

- Non si tratta di scegliere tra azioni e oro, ma di combinarli in un portafoglio per ottenere migliori rendimenti corretti per il rischio. La combinazione di azioni e oro attenua la volatilità e accorcia i periodi “sott'acqua”, trasformando i crolli in correzioni gestibili.

- Una combinazione del 63% di azioni e del 37% di oro ha storicamente prodotto rendimenti corretti per il rischio molto migliori, con una profondità di calo di circa il 60% rispetto al 100% di azioni, grazie alla diversificazione e al vantaggio del ribilanciamento sistematico che consiste nel “ridurre gli asset costosi e acquistare quelli meno costosi”. Il ribilanciamento tra due attività non correlate impone la strategia “comprare basso, vendere alto”, che crea un vantaggio matematico composto.

- Un portafoglio azioni-oro rafforza la sostenibilità rispetto a uno solo dei due, riducendo i ribassi e aumentando il potenziale di prelievo sicuro.

I vantaggi delle azioni

Le azioni sono generalmente il motore principale della crescita di un portafoglio, poiché rappresentano la proprietà di aziende produttive e redditizie.

Storicamente, questa classe di attività ha generato rendimenti superiori alle previsioni; l'indice S&P 500 ha registrato un CAGR (tasso di crescita annuale composto) di circa il 10,9% dal 1972.

Stime prudenti e prospettiche suggeriscono che i rendimenti futuri potrebbero essere inferiori a causa delle attuali valutazioni e dei tassi di crescita pratici della produttività futura. Tuttavia, le azioni rimangono il modo più efficace per trarre vantaggio dalla crescita economica a lungo termine.

La maggior parte del valore generato è capitalizzato nel prezzo della maggior parte delle azioni. Tuttavia, una componente chiave di questo rendimento totale proviene dai dividendi. Quando questi pagamenti in contanti vengono reinvestiti anziché spesi, consentono di acquistare ulteriori azioni, che a loro volta generano ulteriori dividendi.

Questo ciclo di capitalizzazione consente di trasformare un risparmio lineare in un accumulo esponenziale di ricchezza nel corso di diversi decenni.

Il profilo di rischio

Questo potenziale di rendimento elevato è tuttavia il premio pagato per accettare un rischio maggiore sotto forma di variazioni nominali più significative dei prezzi.

Le azioni sono note per la loro volatilità a breve termine a causa delle transazioni che reagiscono ampiamente alle variazioni della crescita attualizzata, dell'inflazione attualizzata, dei tassi di interesse, dei premi di rischio e delle notizie specifiche relative alle azioni.

Un portafoglio azionario ha tradizionalmente aumentato il suo valore nominale in circa il 76% degli anni, ma può anche perdere un valore sostanziale in un solo anno.

Le azioni sono indissolubilmente legate al ciclo economico.

Non è facile per i professionisti esperti negoziarle con precisione, poiché i prezzi non fluttuano in base a ciò che è “buono” o “cattivo”, ma a come le cose si evolvono rispetto a quanto attualizzato.

Sono molto sensibili alle recessioni economiche e alle recessioni degli utili. Quando gli utili delle aziende si contraggono, i prezzi delle azioni seguono generalmente lo stesso andamento.

Per trarre vantaggio da questo motore e dal fatto che la maggior parte degli investitori non sarà in grado di scegliere il momento giusto per entrare nel mercato (con conseguenti imposte e costi di transazione), è necessario avere la forza di resistere durante questi periodi di inevitabile e talvolta profonda flessione.

Gli argomenti a favore dell'oro

Mentre le azioni/i titoli fungono da motore per la creazione di ricchezza, l'oro funziona come un asset di diversificazione che può fungere da rete di sicurezza.

È ampiamente considerato come la polizza assicurativa definitiva contro le diverse forme di ricchezza finanziaria/titolarizzata.

Il suo ruolo principale è quello di fungere da copertura a lungo termine contro il deprezzamento monetario e il suo valore è semplicemente relativo alla sua valuta di riferimento.

Mentre le banche centrali aumentano la massa monetaria e l'inflazione erode il potere d'acquisto della moneta fiduciaria, l'oro, che non può essere stampato, mantiene storicamente il suo valore reale. Costituisce il contrappeso immutabile della moneta fiduciaria.

Inoltre, il valore dell'oro è amplificato durante le crisi geopolitiche, quando la fiducia tra i paesi si indebolisce, e in occasione di eventi imprevedibili. È una sorta di bene di ultima istanza.

Durante i periodi di volatilità, come la stagflazione degli anni '70 o l'inizio della pandemia del 2020 (quando ha registrato un calo di circa l'11%), l'oro può resistere meglio, o addirittura aumentare di valore, quando gli asset tradizionali crollano.

Questa performance non correlata offre una stabilità essenziale quando la paura domina il mercato.

Il costo di detenzione

L'oro, in quanto bene fisico non produttivo, comporta dei costi.

Innanzitutto, il costo opportunità.

L'oro non genera rendimenti né flussi di cassa. È un bene sterile: un'oncia d'oro rimane invariata. Pertanto, nei mercati rialzisti, quando le azioni sono in crescita e i tassi di interesse sono sufficientemente elevati da rendere attraenti le obbligazioni, il costo opportunità dell'oro lo rende poco interessante.

Oltre al costo opportunità, occorre tenere conto delle spese dirette.

Per chi detiene lingotti fisici, l'onere logistico comprende i costi di deposito sicuro e di assicurazione contro furti o smarrimenti.

Anche per i trader moderni che utilizzano ETF sull'oro o contratti a termine per evitare le seccature fisiche, c'è un prezzo da pagare sotto forma di rapporti di spesa per i primi e costi di rollover con una curva dei prezzi ascendente per i secondi.

Queste spese di gestione e questi costi di rollover, sebbene spesso modesti, incidono sul valore nel tempo.

Pertanto, l'oro non dovrebbe essere considerato una fonte di profitto, ma piuttosto una forma di assicurazione del portafoglio che genera costi, che si spera si apprezzerà abbastanza nel lungo termine da valerne la pena, o almeno che fungerà da diversificatore attenuando i rischi.

Ottimizzazione di un portafoglio “azioni + oro”

Le obbligazioni costituiscono una componente perfettamente valida di un portafoglio, in tutte le loro forme: obbligazioni statali, obbligazioni societarie, obbligazioni in valuta estera, obbligazioni in valuta locale, obbligazioni a rendimento nominale, obbligazioni indicizzate all'inflazione...

Ma tutte le classi di attività hanno i loro punti di forza e di debolezza, e le obbligazioni risentono dei periodi di aumento dei tassi di interesse, quando l'inflazione è elevata (e possono comportare una perdita reale del potere d'acquisto).

Un portafoglio composto al 100% da azioni evita questo scoglio, ma espone il suo detentore alla volatilità e a periodi di ripresa che possono durare diversi decenni.

Combinando azioni e oro, cerchiamo di appianare questa curva senza sacrificare il potenziale di crescita a lungo termine delle azioni.

Ci troviamo quindi essenzialmente di fronte a uno scenario classico di “frontiera efficiente” (equilibrio ottimale tra rischio e rendimento).

Possiamo innanzitutto provare un rapporto 80/20. L'idea alla base di un rapporto dell'80% di azioni e del 20% di oro è che è possibile beneficiare della maggior parte dell'aumento delle azioni riducendo al contempo il calo massimo in caso di ribassi del mercato. L'oro funge da freno durante i mercati rialzisti sfrenati, ma può servire in qualche modo da paracadute nei periodi di panico.

(Con un effetto leva adeguato, possiamo mantenere il 100% di azioni e aggiungere oro come complemento, ma nell'ambito di questo esercizio ci limitiamo a distribuire la torta).

Per coloro che privilegiano la conservazione piuttosto che la crescita aggressiva, il concetto di portafoglio permanente di Harry Browne dimostra la fattibilità di allocazioni in oro ancora più elevate (cioè pari a quelle di altri asset). L'idea è che l'esposizione all'oro può stabilizzare un portafoglio in tutte le fasi economiche (inflazione, deflazione e recessione).

Con due attività, ciò corrisponderebbe semplicemente a una ripartizione 50/50. (Il portafoglio permanente tradizionale è composto per il 25% da azioni, obbligazioni, liquidità e oro).

Ma per non entrare nei dettagli, durante i test e l'ottimizzazione dei rapporti standard adeguati al rischio (Sharpe, Sortino) e dei ribassi, abbiamo optato per il 63% di azioni e il 37% di oro quando abbiamo incluso solo questi due asset nel portafoglio.

Uno dei vantaggi della combinazione di attività è il ribilanciamento. Le azioni e l'oro raramente si muovono in modo sincronizzato. Un approccio sistematico/definito da regole richiede la vendita dell'attività che ha registrato un forte aumento (il vincitore) per acquistare l'attività che è rimasta indietro (il perdente).

Quando le azioni scendono, l'oro reagisce generalmente in modo diverso. L'investitore disciplinato vende l'oro a prezzi elevati per acquistare azioni a prezzi ridotti. Al contrario, durante un boom azionario, riduce le sue posizioni sulle azioni costose per ricostituire la sua allocazione in oro.

Questo ciclo meccanico “compra basso, vendi alto” crea un vantaggio matematico. Il ribilanciamento tra due asset volatili e non correlati può generare un rendimento geometrico combinato superiore a quello ottenuto detenendo uno solo di questi asset.

Risultati dell'analisi del portafoglio

Esamineremo quindi tre portafogli:

- azioni

- oro

- mix azioni-oro

Riepilogo delle performance

| Metrica | Azioni | Oro | Azioni-Oro |

|---|---|---|---|

| Saldo iniziale | 10,000 $ | 10,000 $ | 10,000 $ |

| Saldo finale | 2,607,436 $ | 840,654 $ | 2,976,706 $ |

| Rendimento annualizzato (CAGR) | 10.89 % | 8.58 % | 11.16 % |

| Deviazione standard | 15.64 % | 19.59 % | 12.46 % |

| Anno migliore | 37.82 % | 126.55 % | 62.10 % |

| Anno peggiore | -37.04 % | -32.60 % | -21.51% |

| Perdita massima | -50.89 % | -61.78 % | -29.09 % |

| Indice di Sharpe | 0.46 | 0.29 | 0.56 |

| Indice di Sortino | 0.67 | 0.48 | 0.86 |

Pertanto, in questo backtest abbiamo confrontato un portafoglio composto al 100% da azioni statunitensi con un portafoglio composto al 100% da oro e con un portafoglio composto al 63% da azioni e al 37% da oro.

Risultati: il portafoglio misto ha reagito come la maggior parte dei portafogli quando gli attivi hanno un rendimento additivo e un valore reale di diversificazione.

L'elemento più importante è stato il calo meno significativo. L'investitore che deteneva un portafoglio composto al 100% da azioni ha subito un calo del -50,89 % durante la crisi finanziaria mondiale del 2008. L'investitore che deteneva un portafoglio misto ha subito solo un calo del -29,09 %.

Come è possibile?

È qui che risiede l'interesse della diversificazione (molti movimenti sfavorevoli vengono parzialmente o totalmente annullati): il “bonus di ribilanciamento” in azione.

Poiché le azioni e l'oro spesso si muovono in direzioni non correlate tra loro, l'investitore nel portafoglio misto avrebbe venduto l'attività che era appena salita alle stelle per acquistare quella che era crollata.

Questo meccanismo automatico di “comprare basso, vendere alto” ha catturato la volatilità e l'ha trasformata in crescita composta.

I dati dimostrano che ignorando le obbligazioni e trovando il giusto rapporto oro, è possibile ottenere rendimenti simili con meno rischi.

Misure di rischio e rendimento

| Indicatore | Azioni | Oro | Azioni-Oro |

|---|---|---|---|

| Media aritmetica (mensile) | 0.97 % | 0.84 % | 0.95 % |

| Media aritmetica (annualizzata) | 12.25 % | 10.60 % | 12.02 % |

| Media geometrica (mensile) | 0.86 % | 0.69 % | 0.89 % |

| Media geometrica (annualizzata) | 10.89 % | 8.58 % | 11.16 % |

| Deviazione standard (mensile) | 4.52 % | 5.66 % | 3.60 % |

| Deviazione standard (annualizzata) | 15.64 % | 19.59 % | 12.46 % |

| Deviazione al ribasso (mensile) | 2.92 % | 3.17 % | 2.14 % |

| Drawdown massimo | -50.89 % | -61.78 % | -29.09 % |

| Correlazione con l'indice di riferimento | 1.00 | 0.02 | 0.79 |

| Beta(*) | 1.00 | 0.03 | 0.63 |

| Alfa (annualizzato) | 0.00 % | 9.76 % | 4.10 % |

| R2 | 100.00 % | 0.06 % | 62.41 % |

| Indice di Sharpe | 0.46 | 0.29 | 0.56 |

| Indice di Sortino | 0.67 | 0.48 | 0.86 |

| Indice di Treynor (%) | 7.15 | 180.98 | 11.03 |

| Indice di Calmar | 2.37 | 4.75 | 4.17 |

| Misura di Modigliani-Modigliani | 11.61 % | 8.98 % | 13.17 % |

| Rendimento attivo | 0.00 % | -2.31 % | 0.27 % |

| Errore di tracciamento | 0.00 % | 24.76 % | 9.59 % |

| Indice di informazione | N/A | -0.09 | 0.03 |

| Asimmetria | -0.52 | 0.84 | -0.24 |

| Eccesso di curtosi | 1.89 | 4.17 | 2.66 |

| Valore a rischio storico (5%) | 7.05 % | 6.42 % | 4.41 % |

| Valore a rischio analitico (5%) | 6.46 % | 8.46 % | 4.96 % |

| Valore a rischio condizionale (5%) | 9.93 % | 10.12 % | 7.02 % |

| Indice di cattura al rialzo (%) | 100.00 | 20.56 | 70.32 |

| Indice di cattura al ribasso (%) | 100.00 | -14.81 | 56.19 |

| Tasso di prelievo sicuro | 4.29 % | 5.59 % | 7.19 % |

| Tasso di prelievo perpetuo | 6.38 % | 4.36 % | 6.62 % |

| Periodi positivi | 405 su 646 (62,69 %) | 336 su 646 (52,01 %) | 408 su 646 (63,16 %) |

| Indice guadagni/perdite | 1.03 | 1.40 | 1.18 |

* Il mercato azionario statunitense funge da riferimento per i calcoli. Le misure del valore a rischio sono valori mensili.

Questa tabella di dati va oltre i semplici grafici di crescita e mostra la qualità strutturale del portafoglio misto.

Il punto più importante da ricordare qui è l'efficienza, che può essere misurata, ad esempio, dal rapporto di Sharpe e dal rapporto di Sortino.

La combinazione azioni-oro raggiunge un indice di Sharpe di 0,56, superando ampiamente l'indice di 0,46 del portafoglio composto al 100% da azioni.

In termini semplici, per ogni “unità” di rischio che avete sostenuto, il portafoglio misto vi ha fruttato più denaro. Ciò è confermato dalla volatilità, che è passata dal 15,64% per le azioni al 12,46% per il mix.

Possiamo anche esaminare la stima del tasso di prelievo sicuro (SWR). Questo indicatore stima l'importo che è possibile prelevare ogni anno durante la pensione senza andare in rovina.

- 100% azioni - Offre un SWR standard del 4,29%.

- Combinazione azioni-oro - Passa al 7,19%.

Poiché il portafoglio misto evita crolli significativi (come dimostra il calo massimo del -29% contro il -50%), preserva meglio il capitale.

Ciò consente a un pensionato di spendere potenzialmente più del proprio reddito annuo rispetto a un investitore che punta tutto sulle azioni, con un rischio minore di rovina.

Possiamo anche esaminare i rapporti di cattura. Il mix cattura il 70% del rialzo del mercato azionario, ma solo il 56% del suo calo. Un rapporto superiore a 1:1 è comune con portafogli più diversificati.

Questo profilo di rendimento asimmetrico, che consiste nel partecipare ai rialzi rimanendo parzialmente al riparo dai crolli, è essenziale per preservare il patrimonio a lungo termine.

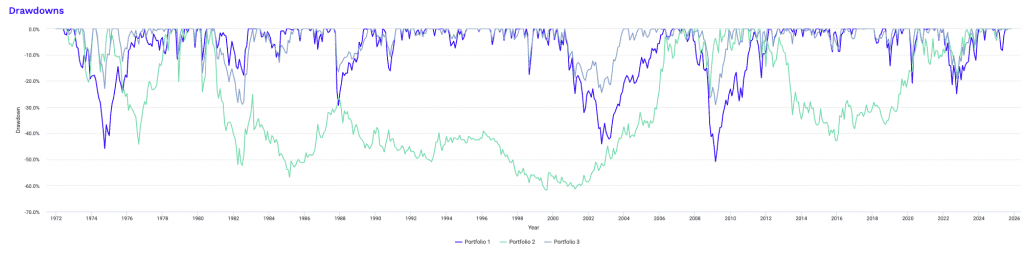

Di seguito possiamo vedere i cali (drawdown) di ciascun portafoglio.

Da notare il lungo periodo di calo dell'oro tra il 1981 e gli anni 2000. Ciò dimostra che non bisogna sopravvalutare un asset solo perché è di moda.

Ribassi registrati durante periodi di tensione storica sui mercati

| Periodo di stress | Inizio | Fine | Azioni | Oro | Azioni-Oro |

|---|---|---|---|---|---|

| Crisi petrolifera | Ottobre 1973 | Marzo 1974 | -12.61 % | -2.00 % | -5.60 % |

| Periodo del lunedì nero | Settembre 1987 | Novembre 1987 | -29.34 % | 0.00 % | -16.58 % |

| Crisi asiatica | Luglio 1997 | Gennaio 1998 | -3.72 % | -13.26 % | -4.22 % |

| Inadempienza del debito russo | Luglio 1998 | Ottobre 1998 | -17.57 % | -7.73 % | -14.21 % |

| Crollo delle dotcom | Marzo 2000 | Ottobre 2002 | -44.11 % | -12.24 % | -24.52 % |

| Crisi dei subprime | Novembre 2007 | Marzo 2009 | -50.89 % | -25.83 % | -29.09 % |

| Inizio della COVID-19 | Gennaio 2020 | Marzo 2020 | -20.89 % | -0.86 % | -13.23 % |

Il vero banco di prova per qualsiasi portafoglio non è il rendimento che genera durante un mercato rialzista, ma la sua performance durante i periodi di ribasso.

Questo grafico evidenzia i “periodi di stress” durante il periodo di prova, in particolare nel 2008, 2020 e 2000, ma anche molti altri al di fuori di queste date.

I dati confermano che la combinazione azioni-oro agisce come un ottimo ammortizzatore.

Esaminiamo più da vicino i due principali “distruttori di ricchezza” degli ultimi 30 anni: lo scoppio della bolla Internet e la crisi dei subprime del 2008.

Durante il crollo delle dotcom (2000-2002), un investitore puramente azionario ha visto quasi la metà del suo patrimonio svanire in un fondo S&P 500 standard (-44,11 %) e avrebbe ovviamente perso circa l'80% se avesse investito nel NASDAQ.

L'investitore con un portafoglio misto è stato invece protetto, subendo un calo molto più gestibile del -24,52 %.

La storia si ripete nel 2008: mentre il mercato azionario si è dimezzato (-50,89 %), la diversificazione ha limitato i danni al -29,09 %.

È importante notare che l'oro non ha sempre registrato un aumento vertiginoso durante queste crisi. Durante la crisi dei subprime, l'oro ha infatti subito un calo del 25%.

Tuttavia, poiché ha registrato un calo inferiore rispetto alle azioni e spesso ha seguito un andamento diverso, l'effetto combinato è stato una conservazione del valore. Anche durante lo shock improvviso causato dalla comparsa del COVID-19, il mix ha sovraperformato le azioni di oltre il 7%.

La combinazione trasforma un buco significativo in una correzione superabile.

Esaminiamo diversi cali:

Cali per il portafoglio 1 (azioni)

| Posizione | Inizio | Fine | Durata | Recupero in | Tempo di recupero | Periodo sott'acqua | Drawdown |

|---|---|---|---|---|---|---|---|

| 1 | Novembre 2007 | Febbraio 2009 | 1 anno e 4 mesi | Marzo 2012 | 3 anni e 1 mese | 4 anni e 5 mesi | -50.89 % |

| 2 | Gennaio 1973 | Settembre 1974 | 1 anno e 9 mesi | Dicembre 1976 | 2 anni e 3 mesi | 4 anni | -45.86 % |

| 3 | Settembre 2000 | Settembre 2002 | 2 anni e 1 mese | Aprile 2006 | 3 anni e 7 mesi | 5 anni e 8 mesi | -44.11 % |

| 4 | Settembre 1987 | Novembre 1987 | 3 mesi | Maggio 1989 | 1 anno e 6 mesi | 1 anno e 9 mesi | -29.34 % |

| 5 | Gennaio 2022 | Settembre 2022 | 9 mesi | Dicembre 2023 | 1 anno e 3 mesi | 2 anni | -24.94 % |

| 6 | Gennaio 2020 | Marzo 2020 | 3 mesi | Luglio 2020 | 4 mesi | 7 mesi | -20.89 % |

| 7 | Dicembre 1980 | Luglio 1982 | 1 anno e 8 mesi | Ottobre 1982 | 3 mesi | 1 anno e 11 mesi | -17.85 % |

| 8 | Luglio 1998 | Août 1998 | 2 mesi | Novembre 1998 | 3 mesi | 5 mesi | -17.57 % |

| 9 | Giugno 1990 | Ottobre 1990 | 5 mesi | Febbraio 1991 | 4 mesi | 9 mesi | -16.20 % |

| 10 | Ottobre 2018 | Dicembre 2018 | 3 mesi | Aprile 2019 | 4 mesi | 7 mesi | -14.28 % |

Riduzioni per il portafoglio 2 (oro)

| Posizione | Inizio | Fine | Durata | Recupero in | Tempo di recupero | Periodo sott'acqua | Drawdown |

|---|---|---|---|---|---|---|---|

| 1 | Ottobre 1980 | Août 1999 | 18 anni e 11 mesi | Aprile 2007 | 7 anni e 8 mesi | 26 anni e 7 mesi | -61.78 % |

| 2 | Gennaio 1975 | Août 1976 | 1 anno e 8 mesi | Luglio 1978 | 1 anno e 11 mesi | 3 anni e 7 mesi | -44.24 % |

| 3 | Settembre 2011 | Dicembre 2015 | 4 anni e 4 mesi | Luglio 2020 | 4 anni e 7 mesi | 8 anni e 11 mesi | -42.91 % |

| 4 | Marzo 2008 | Ottobre 2008 | 8 mesi | Maggio 2009 | 7 mesi | 1 anno e 3 mesi | -25.83 % |

| 5 | Febbraio 1980 | Marzo 1980 | 2 mesi | Giugno 1980 | 3 mesi | 5 mesi | -24.27 % |

| 6 | Luglio 1973 | Ottobre 1973 | 4 mesi | Gennaio 1974 | 3 mesi | 7 mesi | -20.49 % |

| 7 | Novembre 1978 | Novembre 1978 | 1 mese | Febbraio 1979 | 3 mesi | 4 mesi | -20.28 % |

| 8 | Août 2020 | Ottobre 2022 | 2 anni e 3 mesi | Novembre 2023 | 1 anno e 1 mese | 3 anni e 4 mesi | -18.08 % |

| 9 | Aprile 1974 | Giugno 1974 | 3 mesi | Novembre 1974 | 5 mesi | 8 mesi | -16.62 % |

| 10 | Dicembre 2009 | Gennaio 2010 | 2 mesi | Maggio 2010 | 4 mesi | 6 mesi | -8.37 % |

Riduzioni per il portafoglio 3 (azioni-oro)

| Posizione | Inizio | Fine | Durata | Recupero in | Tempo di recupero | Periodo sott'acqua | Drawdown |

|---|---|---|---|---|---|---|---|

| 1 | Novembre 2007 | Febbraio 2009 | 1 anno e 4 mesi | Marzo 2010 | 1 anno e 1 mese | 2 anni e 5 mesi | -29.09 % |

| 2 | Dicembre 1980 | Giugno 1982 | 1 anno e 7 mesi | Gennaio 1983 | 7 mesi | 2 anni e 2 mesi | -29.00 % |

| 3 | Settembre 2000 | Settembre 2002 | 2 anni e 1 mese | Dicembre 2003 | 1 anno e 3 mesi | 3 anni e 4 mesi | -24.52 % |

| 4 | Aprile 1974 | Settembre 1974 | 6 mesi | Febbraio 1975 | 5 mesi | 11 mesi | -22.99 % |

| 5 | Gennaio 2022 | Settembre 2022 | 9 mesi | Luglio 2023 | 10 mesi | 1 anno e 7 mesi | -19.24 % |

| 6 | Febbraio 1980 | Marzo 1980 | 2 mesi | Giugno 1980 | 3 mesi | 5 mesi | -16.96 % |

| 7 | Settembre 1987 | Novembre 1987 | 3 mesi | Luglio 1989 | 1 anno e 8 mesi | 1 anno e 11 mesi | -16.58 % |

| 8 | Maggio 1998 | Août 1998 | 4 mesi | Dicembre1998 | 4 mesi | 8 mesi | -15.21 % |

| 9 | Febbraio 2020 | Marzo 2020 | 2 mesi | Maggio 2020 | 2 mesi | 4 mesi | -13.23 % |

| 10 | Luglio 1983 | Luglio 1984 | 1 anno e 1 mese | Maggio 1985 | 10 mesi | 1 anno e 11 mesi | -13.00 % |

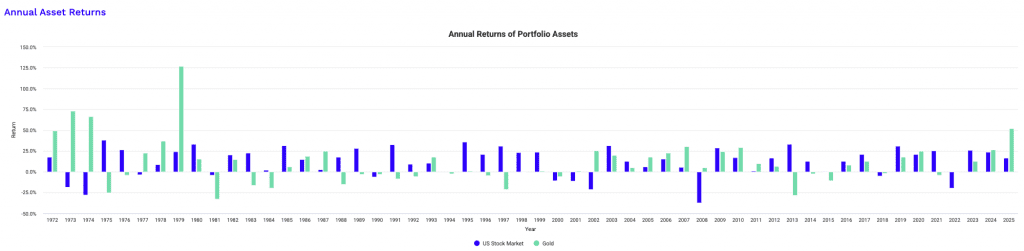

Questo grafico mostra che le azioni e l'oro si muovono a ritmi diversi. L'esempio più eclatante di questa relazione inversa si è verificato durante la stagflazione del 1973 e del 1974.

Il mercato azionario (in blu) ha subito perdite significative per diversi anni consecutivi, ma l'oro (in verde) è salito alle stelle, generando guadagni massicci che hanno completamente compensato il calo delle azioni.

Una tendenza protettiva simile si è manifestata durante la crisi finanziaria del 2008: quando le azioni sono crollate, l'oro ha chiuso l'anno in rialzo, fungendo da eccellente ammortizzatore.

Ci sono anni come il 2013 in cui il rapporto si è invertito: le azioni hanno registrato un forte rimbalzo mentre l'oro ha subito un forte calo (anche le obbligazioni hanno registrato risultati negativi quell'anno).

Tuttavia, “non correlato” non significa sempre “inverso” o distinto. Si tratta semplicemente di una previsione media.

Ci sono anni rari e dolorosi in cui entrambi gli asset perdono valore contemporaneamente, come nel 1981 e nel 2022. Questo accade di solito quando la politica monetaria è troppo restrittiva e la liquidità supera tutti gli altri asset.

Ciò dimostra che l'oro non è uno scudo magico che funziona ogni anno.

Tuttavia, la sua tendenza a lungo termine a zigzagare quando le azioni zaggiano è proprio ciò che riduce la volatilità complessiva del portafoglio nel tempo.

È molto utile disporre di altri asset per migliorare ulteriormente la situazione.

Rendimenti scorrevoli

| Periodo | Azioni | Oro | Azioni-Oro | ||||||

|---|---|---|---|---|---|---|---|---|---|

| Media | Max. | Min. | Media | Max. | Min. | Media | Max. | Min. | |

| 1 anno | 12.08 % | 66.73 % | -43.18 % | 10.39 % | 179.42 % | -37.71 % | 11.55 % | 77.56 % | -28.65 % |

| 3 anni | 11.30 % | 30.70 % | -16.27 % | 7.34 % | 70.26 % | -15.32 % | 10.49 % | 37.25 % | -7.63 % |

| 5 anni | 11.41 % | 27.25 % | -6.23 % | 6.56 % | 36.39 % | -14.69 % | 10.34 % | 25.56 % | -0.94 % |

| 7 anni | 11.36 % | 21.23 % | -3.02 % | 6.23 % | 38.74 % | -6.75 % | 10.20 % | 22.16 % | 3.22 % |

| 10 anni | 11.30 % | 18.89 % | -2.57 % | 5.29 % | 24.75 % | -5.99 % | 9.82 % | 17.10 % | 3.55 % |

| 15 anni | 11.06 % | 18.21 % | 4.25 % | 5.07 % | 15.89 % | -3.63 % | 9.61 % | 15.41 % | 5.17 % |

Mentre i rendimenti annuali ci mostrano cosa è successo in un determinato anno solare, i rendimenti mobili possono aiutare a rispondere a domande come: "Cosa succederebbe se acquistassi nel momento peggiore possibile?

Questo permette di eliminare la componente fortuna. Esamina tutti i possibili periodi di detenzione (ogni finestra di un anno, ogni finestra di cinque anni, ecc.) per rivelare la coerenza relativa della strategia.

Penso anche che il settore della gestione patrimoniale possa concentrarsi eccessivamente sugli orizzonti annuali, semplicemente perché è così che molte cose sono organizzate per motivi di convenienza e di riferimento.

In realtà, in molte strategie a lungo e breve termine, l'orizzonte annuale può essere relativamente rumoroso.

In questo caso, i dati mostrano che la diversificazione è un ottimo rimedio contro i “periodi sott'acqua”, quei momenti difficili in cui il saldo del vostro conto è inferiore al vostro investimento iniziale o al vostro livello più alto.

Uscire dal “decennio perduto”

Il dato più infelice per l'investitore che punta al 100% sulle azioni si trova nella riga “10 anni”. La colonna “Minimo” mostra -2,57%. Ciò significa che c'è stato un periodo di dieci anni in cui un investitore che puntava solo sulle azioni ha aspettato un intero decennio per ritrovarsi alla fine con meno soldi di quelli che aveva all'inizio. Non è il massimo.

(E se fossi stato un investitore giapponese e avessi attraversato la bolla del 1989-1990, sarebbe stato ancora peggio).

Ora guarda il mix azioni-oro per gli stessi periodi di 7 e 10 anni. Il “minimo” è positivo.

- 7 anni: le azioni potrebbero scendere del -3,02 %. Il mix è in aumento del +3,22 %.

- 10 anni: le azioni potrebbero scendere del -2,57 %. Il mix è in aumento del +3,55 %.

L'aggiunta dell'oro elimina efficacemente questi minimi in questi orizzonti temporali nel campione.

Dopo 7 anni, il portafoglio misto ha storicamente registrato un profitto, mentre l'investitore in azioni è ancora in attesa di una ripresa.

Attenuare le fluttuazioni

A breve termine (da 1 a 5 anni), la protezione è altrettanto essenziale.

Nel periodo peggiore di un anno, le azioni sono scese del -43,18 %. La combinazione ha attenuato questo calo al -28,65 %. Dopo 5 anni, il portafoglio misto presenta un rischio di ribasso quasi nullo (-0,94%), mentre le azioni possono ancora registrare un calo significativo (-6,23%).

Sebbene i rendimenti “medi” del mix siano leggermente inferiori a quelli delle azioni pure (ad esempio, 9,82% contro 11,30% su 10 anni), il compromesso è chiaro.

Il mix crea un limite minimo crescente per il vostro patrimonio, garantendovi che, anche se scegliete il momento peggiore della storia, eviterete i terribili periodi di perdita a lungo termine che danneggiano i piani pensionistici.

Conclusione

Il confronto tra azioni e oro non mira a designare un vincitore, ma a stabilire una relazione combinandoli in modo oculato al fine di raggiungere gli obiettivi di rendimento in modo più sicuro.

Le azioni costituiscono il motore produttivo della crescita, alimentato dagli utili delle imprese e dalla crescita della produttività nel tempo.

L'oro funge da punto di ancoraggio, una riserva di valore non finanziaria che preserva il potere d'acquisto nel lungo periodo.

I dati del nostro backtest 63% azioni / 37% oro mostrano un rendimento corretto per il rischio superiore – indice di Sharpe (0,56 contro 0,46) – rispetto a un portafoglio composto esclusivamente da azioni.

Questa combinazione è utile anche nei periodi difficili. Durante il “decennio perduto” degli anni 2000, in cui gli investitori azionari hanno atteso anni per raggiungere la soglia di redditività a causa di due forti ribassi, il portafoglio misto è rimasto positivo.

Ha trasformato il catastrofico calo del 50% del 2008 in una correzione sopportabile del 29%.

Poiché questi asset raramente si muovono in modo sincronizzato e la loro allocazione rimane entro intervalli specifici, il trader disciplinato è matematicamente costretto ad “acquistare basso e vendere alto”.

In definitiva, i dati suggeriscono che un portafoglio composto da azioni e oro offre un modo efficace per preservare il proprio patrimonio senza sacrificare la crescita a lungo termine.

Non è necessario scegliere l'uno o l'altro, ma entrambi.

Broker per investire in borsa

| Broker | Strumenti finanziari | Commissioni di brokeraggio (Euronext) | Nostra opinione |

|---|---|---|---|

| Conto titoli, conto a margine | Nessuna commissione per un volume massimo mensile di 100.000 euro, poi 0,20%. | XTB: trading senza commissioni, ma con una scelta di titoli limitata a 3.600 azioni e 1.350 ETF. Conto demo gratuito per testare la piattaforma. | |

| L'investimento comporta un rischio di perdita | |||

Allegato

Rendimenti annuali per i portafogli configurati

| Anni | Azioni | Oro | Azioni-Oro | |||

|---|---|---|---|---|---|---|

| Rendimento | Saldo | Rendimento | Saldo | Rendimento | Saldo | |

| 2025 | 16.73 % | 2,607,436 $ | 52.03 % | 840,654 $ | 29.79 % | 2,976,706 $ |

| 2024 | 23.61 % | 2,233,767 $ | 26.66 % | 552,938 $ | 24.74 % | 2,293,454 $ |

| 2023 | 25.87 % | 1,807,151 $ | 12.69 % | 436,564 $ | 21.00 % | 1,838,654 $ |

| 2022 | -19.60 % | 1,435,676 $ | -0.77 % | 387,397 $ | -12.64 % | 1,519,588 $ |

| 2021 | 25.59 % | 1,785,724 $ | -4.15 % | 390,411 $ | 14.59 % | 1,739,361 $ |

| 2020 | 20.87 % | 1,421,889 $ | 24.81 % | 407,310 $ | 22.33 % | 1,517,960 $ |

| 2019 | 30.65 % | 1,176,380 $ | 17.86 % | 326,332 $ | 25.92 % | 1,240,879 $ |

| 2018 | -5.26 % | 900,414 $ | -1.94 % | 276,892 $ | -4.03 % | 985,487 $ |

| 2017 | 21.05 % | 950,367 $ | 12.81 % | 282,372 $ | 18.00 % | 1,026,865 $ |

| 2016 | 12.53 % | 785,093 $ | 8.03 % | 250,310 $ | 10.87 % | 870,211 $ |

| 2015 | 0.29 % | 697,654 $ | -10.67 % | 231,698 $ | -3.76 % | 784,907 $ |

| 2014 | 12.43 % | 695,625 $ | -2.19 % | 259,376 $ | 7.02 % | 815,611 $ |

| 2013 | 33.35 % | 618,722 $ | -28.33 % | 265,176 $ | 10.53 % | 762,102 $ |

| 2012 | 16.25 % | 463,985 $ | 6.60 % | 369,995 $ | 12.68 % | 689,509 $ |

| 2011 | 0.96 % | 399,116 $ | 9.57 % | 347,089 $ | 4.15 % | 611,911 $ |

| 2010 | 17.09 % | 395,313 $ | 29.27 % | 316,785 $ | 21.60 % | 587,554 $ |

| 2009 | 28.70 % | 337,604 $ | 24.03 % | 245,056 $ | 26.97 % | 483,189 $ |

| 2008 | -37.04 % | 262,323 $ | 4.92 % | 197,580 $ | -21.51 % | 380,552 $ |

| 2007 | 5.49 % | 416,635 $ | 30.45 % | 188,308 $ | 14.73 % | 484,854 $ |

| 2006 | 15.51 % | 394,954 $ | 22.5 5% | 144,348 $ | 18.11 % | 422,618 $ |

| 2005 | 5.98 % | 341,918 $ | 17.76 % | 117,789 $ | 10.34 % | 357,803 $ |

| 2004 | 12.52 % | 322,624 $ | 4.65 % | 100,023 $ | 9.60 % | 324,274 $ |

| 2003 | 31.35 % | 286,736 $ | 19.89 % | 95,580 $ | 27.11 % | 295,857 $ |

| 2002 | -20.96 % | 218,293 $ | 25.57 % | 79,724 $ | -3.74 % | 232,754 $ |

| 2001 | -10.97 % | 276,183 $ | 0.75 % | 63,490 $ | -6.63 % | 241,809 $ |

| 2000 | -10.57 % | 310,199 $ | -5.44 % | 63,020 $ | -8.68 % | 258,985 $ |

| 1999 | 23.81 % | 346,880 $ | 0.85 % | 66,648 $ | 15.32 % | 283,589 $ |

| 1998 | 23.26 % | 280,165 $ | -0.83 % | 66,085 $ | 14.35 % | 245,921 $ |

| 1997 | 30.99 % | 227,288 $ | -21.41 % | 66,636 $ | 11.61 % | 215,059 $ |

| 1996 | 20.96 % | 173,510 $ | -4.59 % | 84,788 $ | 11.51 % | 192,696 $ |

| 1995 | 35.79 % | 143,441 $ | 0.98 % | 88,863 $ | 22.91 % | 172,807 $ |

| 1994 | -0.17 % | 105,638 $ | -2.17 % | 88,002 $ | -0.91 % | 140,600 $ |

| 1993 | 10.62 % | 105,817 $ | 17.6 8% | 89,954 $ | 13.23 % | 141,890 $ |

| 1992 | 9.11 % | 95,654 $ | -5.73 % | 76,441 $ | 3.62 % | 125,307 $ |

| 1991 | 32.39 % | 87,670 $ | -8.56 % | 81,091 $ | 17.24 % | 120,934 $ |

| 1990 | -6.08 % | 66,220 $ | -3.11 % | 88,680 $ | -4.98 % | 103,150 $ |

| 1989 | 28.12 % | 70,505 $ | -2.84 % | 91,527 $ | 16.66 % | 108,557 $ |

| 1988 | 17.32 % | 55,031 $ | -15.26% | 94,202 $ | 5.27 % | 93,050 $ |

| 1987 | 2.61 % | 46,908 $ | 24.53% | 111,160 $ | 10.72 % | 88,396 $ |

| 1986 | 14.57 % | 45,713 $ | 18.96 % | 89,265 $ | 16.20 % | 79,836 $ |

| 1985 | 31.27 % | 39,898 $ | 6.00 % | 75,040 $ | 21.92 % | 68,708 $ |

| 1984 | 2.19 % | 30,394 $ | -19.38 % | 70,792 $ | -5.79 % | 56,354 $ |

| 1983 | 22.66 % | 29,743 $ | -16.31 % | 87,807 $ | 8.24 % | 59,820 $ |

| 1982 | 20.50 % | 24,249 $ | 14.94 % | 104,914 $ | 18.44 % | 55,264 $ |

| 1981 | -4.15 % | 20,124 $ | -32.60 % | 91,274 $ | -14.68 % | 46,660 $ |

| 1980 | 33.15 % | 20,995 $ | 15.19 % | 135,419 $ | 26.51 % | 54,685 $ |

| 1979 | 24.25 % | 15,768 $ | 126.55 % | 117,566 $ | 62.10 % | 43,228 $ |

| 1978 | 8.45 % | 12,691 $ | 37.01 % | 51,894 $ | 19.02 % | 26,667 $ |

| 1977 | -3.36 % | 11,701 $ | 22.64% | 37,876 $ | 6.26 % | 22,406 $ |

| 1976 | 26.47 % | 12,108 $ | -4.10 % | 30,884 $ | 15.16 % | 21,086 $ |

| 1975 | 37.82 % | 9,574 $ | -24.80 % | 32,204 $ | 14.65% | 18,310 $ |

| 1974 | -27.81 % | 6,947 $ | 66.15 % | 42,824 $ | 6.95 % | 15,970 $ |

| 1973 | -18.18 % | 9,623 $ | 72.96 % | 25,775 $ | 15.54 % | 14,932 $ |

| 1972 | 17.6 2% | 11,762 $ | 49.02 % | 14,902 $ | 29.24 % | 12,924 $ |