كيف يمكن تحسين محفظة مكونة من الذهب والأسهم؟

لا يستخدم الذهب في معظم المحافظ الاستثمارية، التي تتكون عادة من مزيج من الأسهم والسندات.

ومع ذلك، فإن الذهب له قيمة بسبب خصائصه الفريدة كاحتياطي ثروة غير مالي أثبت فعاليته في تعويض انخفاضات الأسهم والسندات.

إذا تجاهلنا فئات الأصول الأخرى (خاصة السندات)، كيف يمكننا تحسين محفظة مكونة من الذهب والأسهم؟

الذهب مقابل الأسهم: الفرق الأساسي

مع الأسهم والذهب، يمكنك الاختيار بين الأصول المنتجة والمواد الخام غير المنتجة.

تمثل الأسهم ملكية الشركات وأرباحها/تدفقاتها النقدية على مر الزمن. عندما تمتلك سهمًا في شركة ما، فإنك تمتلك حقًا في أرباحها وابتكاراتها ونموها في المستقبل.

إنها أصول منتجة تولد تدفقات نقدية من خلال الأرباح وإعادة الاستثمار. الأسهم هي المحرك لخلق الثروة، فهي تعتمد على نجاح الشركة الأساسية لزيادة قيمتها بمرور الوقت.

على العكس من ذلك، الذهب هو أصل ثابت. فهو لا ينتج أي تدفقات نقدية، ولا يدر أي فوائد، ولا يخلق أي شيء. إنه احتياطي قيمة غير مالي يعتمد كليًا على الندرة والطلب للحفاظ على قيمته.

كاستثمار، الذهب ليس رهانًا على النمو الاقتصادي، بل رهانًا على الحفاظ على القوة الشرائية.

إنه لا ”يفعل“ شيئًا، إنه موجود فحسب. قيمته هي مجرد انعكاس للعالم من حوله.

على المدى الطويل (ولكن ليس على المدى القصير)، تعكس قيمة الذهب النمو النقدي مقارنة بالاحتياطيات العالمية من الذهب.

الرؤية التقليدية مقابل الواقع

تقليديًا، نادرًا ما يختار المستثمرون مباشرة بين الأسهم والذهب. بل على العكس، تجمع المحفظة القياسية بين الأسهم المحفوفة بالمخاطر والسندات الأكثر استقرارًا.

لطالما كانت السندات بمثابة ”ملاذ آمن“ لأنها توفر عائدًا تعاقديًا وتتميز عمومًا بتقلبات أقل من الأسهم نظرًا لمدتها الثابتة.

في محفظة نموذجية بنسبة 60/40، تشكل السندات الثقل المقابل الذي يهدف إلى تهدئة التقلبات عندما يتذبذب سوق الأسهم، حتى لو استمرت الأسهم في السيطرة على 85 إلى 90٪ من الحركات بسبب مدتها الأطول.

لكن واقع الأسواق الحديثة يطرح تساؤلات حول هذه الرؤية التقليدية. في ظل أسعار فائدة منخفضة أو تضخم مرتفع، قد لا توفر السندات عائدًا حقيقيًا أو حماية كافية من انخفاض الأسهم.

وهنا تكتسب الحجة الداعية إلى استبدال السندات أو استكمالها بالذهب أو أي شيء مادي (أي المواد الخام) زخمًا.

في حين أن السندات تعتمد على ملاءة حكومة أو شركة ما، فإن الذهب لا ينطوي على أي مخاطر مقابلة. إنه أصل مالي لا يمثل في الوقت نفسه التزامًا على شخص آخر. من خلال إدخال الذهب في الجزء ”الآمن“ من المحفظة، يمكن للمتداول تجنب ربط محفظته بالكامل بالنظام المالي.

يعمل الذهب كمخفف للصدمات، وغالبًا ما يرتفع خلال فترات الخوف أو انخفاض قيمة العملة، عندما تنخفض الأسهم والسندات في وقت واحد.

في هذا السياق، لا يعتبر الذهب منافسًا للأسهم، بل شريكًا يمكن أن يشكل أيضًا أصلًا جيدًا للمساعدة في تعويض المخاطر المرتبطة بالأسهم.

النقاط الرئيسية التي يجب تذكرها - الذهب مقابل الأسهم

- الأسهم هي أصول منتجة تدر دخلاً، وبالتالي فهي عنصر أساسي في تكوين الثروة.

- الذهب هو عنصر خامل ويشكل نوعًا من الأصول النقدية التي تحافظ على القيمة بدلاً من توليدها.

- يتبع الذهب النمو النقدي على المدى الطويل ويحمي القوة الشرائية عندما تضعف العملات أو عندما يرتفع التضخم (بشكل غير كامل).

- عادةً ما تستخدم السندات كملجأ آمن، ولكن في بعض السياقات (على سبيل المثال، التضخم المرتفع، والصراعات الجيوسياسية، والأداء السيئ للعملات، وانخفاض أسعار الفائدة الحقيقية)، يوفر الذهب تنويعًا أفضل ولا ينطوي على أي مخاطر مقابلة.

- توفر الأسهم عوائد عالية على المدى الطويل، ولكنها مصحوبة بانخفاضات حادة، وفترات انتعاش طويلة عندما تتكبد خسائر كبيرة، وحساسية كبيرة للدورات الاقتصادية.

- يميل الذهب إلى الارتفاع في أوقات التوتر أو الصدمات الجيوسياسية أو انخفاض قيمة العملة. وهو بمثابة ثقل موازن استقرار يختلف عن الأسهم.

- الذهب له تكاليف حقيقية: التخزين والتأمين ورسوم صناديق الاستثمار المتداولة في البورصة/تكاليف التداول (العقود الآجلة) وفرصة مرتبطة بعدم وجود عائد.

- لا يتعلق الأمر بالاختيار بين الأسهم والذهب، بل بدمجهما في محفظة واحدة للحصول على عوائد أفضل معدلة حسب المخاطر. إن الجمع بين الأسهم والذهب يخفف من التقلبات ويقصر فترات ”الانخفاض“، مما يحول الانهيارات إلى تصحيحات يمكن التحكم فيها.

- وقد أدى الجمع بين 63% من الأسهم و37% من الذهب تاريخياً إلى تحقيق عوائد أفضل بكثير معدلة حسب المخاطر، مع انخفاض بنسبة 60% تقريباً مقارنة بـ100% من الأسهم، وذلك بفضل التنويع وميزة إعادة التوازن المنهجي التي تتمثل في ”تخفيض الأصول باهظة الثمن وشراء الأصول الأرخص“. تفرض إعادة التوازن بين اثنين من الأصول غير المترابطة استراتيجية ”الشراء عند انخفاض السعر والبيع عند ارتفاعه“، مما يخلق ميزة رياضية مركبة.

- تعزز محفظة الأسهم والذهب الاستدامة مقارنة بأي منهما على حدة من خلال تقليل الانخفاضات وزيادة إمكانية السحب الآمن.

الحجج المؤيدة للأسهم

تشكل الأسهم عادة المحرك الرئيسي لنمو المحفظة، لأنها تمثل ملكية شركات منتجة ومربحة.

تاريخياً، حققت هذه الفئة من الأصول عوائد أعلى من التوقعات؛ فقد سجل مؤشر S&P 500 معدل نمو سنوي مركب بنحو 10.9% منذ عام 1972.

تشير التقديرات الحذرة والمستقبلية إلى أن العوائد المستقبلية قد تكون أقل بسبب التقييمات الحالية ومعدلات النمو العملية للإنتاجية في المستقبل. لكن الأسهم تظل الوسيلة الأكثر فعالية للاستفادة من النمو الاقتصادي على المدى الطويل.

يتم رسملة معظم القيمة المولدة في سعر معظم الأسهم. ولكن أحد المكونات الرئيسية لهذا العائد الإجمالي يأتي من الأرباح. عندما يتم إعادة استثمار هذه المدفوعات النقدية بدلاً من إنفاقها، فإنها تسمح بشراء أسهم إضافية، والتي بدورها تولد المزيد من الأرباح.

يسمح هذا الدورة من الرسملة بتحويل المدخرات الخطية إلى تراكم أسي للثروة على مدى عدة عقود.

ملف المخاطر

ومع ذلك، فإن هذا العائد المحتمل المرتفع هو المكافأة التي يتم دفعها مقابل قبول مخاطر أكبر في شكل تقلبات أكبر في الأسعار الاسمية.

تشتهر الأسهم بتقلبها على المدى القصير بسبب المعاملات التي تتفاعل بشكل كبير مع التغيرات في النمو المخصوم، والتضخم المخصوم، وأسعار الفائدة، وعلاوات المخاطرة، والأخبار الخاصة بالأسهم.

تزداد قيمة محفظة الأسهم بشكل تقليدي في حوالي 76٪ من السنوات، ولكنها قد تفقد أيضًا قيمة كبيرة في عام واحد.

الأسهم مرتبطة ارتباطًا وثيقًا بالدورة الاقتصادية.

ليس من السهل على المحترفين المتمرسين تداولها بدقة، لأن الأسعار لا تتقلب بناءً على ما هو ”جيد“ أو ”سيئ“، بل بناءً على كيفية سير الأمور مقارنةً بما هو محدث.

وهي حساسة للغاية تجاه التباطؤ الاقتصادي وتراجع الأرباح. عندما تنكمش أرباح الشركات، تتبع أسعار الأسهم عادةً نفس الاتجاه.

للاستفادة من هذا المحرك ومن حقيقة أن معظم المستثمرين لن يكونوا قادرين على اختيار الوقت المناسب للدخول إلى السوق (مما يؤدي إلى ضرائب وتكاليف معاملات)، يجب أن تكون لديك القوة للصمود خلال فترات الانخفاض الحتمية والعميقة في بعض الأحيان.

الحجج المؤيدة للذهب

في حين أن الأسهم/الأوراق المالية تعمل كمحرك لخلق الثروة، فإن الذهب يعمل كأصل تنويعي يمكن أن يستخدم كشبكة أمان.

وهو يعتبر على نطاق واسع بوليصة التأمين المثلى ضد مختلف أشكال الثروة المالية/المرهونة.

وتتمثل وظيفته الرئيسية في العمل كغطاء طويل الأجل ضد انخفاض قيمة العملة، وترتبط قيمته ببساطة بعملته المرجعية.

في حين أن البنوك المركزية تزيد من حجم النقد، والتضخم يضعف القوة الشرائية للعملة الورقية، فإن الذهب، الذي لا يمكن طباعته، يحافظ تاريخياً على قيمته الحقيقية. وهو يمثل الثقل المقابل الثابت للعملة الورقية.

علاوة على ذلك، تزداد قيمة الذهب خلال الأزمات الجيوسياسية، عندما تتآكل الثقة بين الدول، وأثناء الأحداث غير المتوقعة. إنه نوع من الأصول التي يتم اللجوء إليها كملاذ أخير.

خلال فترات التقلب، مثل الركود التضخمي في السبعينيات أو بداية جائحة 2020 (انخفض بنحو 11٪)، يمكن للذهب أن يصمد بشكل أفضل، بل وحتى يرتفع، عندما تنخفض الأصول التقليدية.

يوفر هذا الأداء غير المترابط استقرارًا ضروريًا عندما يسيطر الخوف على السوق.

تكلفة الاحتفاظ

الذهب، باعتباره أصلًا ماديًا غير منتج، ينطوي على تكاليف.

أولاً، تكلفة الفرصة البديلة.

لا يدر الذهب أي عائد أو تدفق نقدي. إنه أصل عقيم: أونصة الذهب تظل دون تغيير. وبالتالي، في الأسواق الصاعدة، عندما ترتفع الأسهم وتكون أسعار الفائدة مرتفعة بما يكفي لجعل السندات جذابة، فإن تكلفة الفرصة البديلة للذهب تجعله غير مثير للاهتمام.

بالإضافة إلى تكلفة الفرصة البديلة، يجب أخذ النفقات المباشرة في الاعتبار.

بالنسبة لأولئك الذين يمتلكون سبائك مادية، تشمل التكاليف اللوجستية تكاليف التخزين الآمن والتأمين ضد السرقة أو الفقدان.

حتى بالنسبة للمتداولين المعاصرين الذين يستخدمون صناديق الاستثمار المتداولة في البورصة (ETF) على الذهب أو العقود الآجلة لتجنب المتاعب المادية، هناك ثمن يجب دفعه في شكل نسب رسوم بالنسبة للأولى وتكاليف دوران مع منحنى أسعار تصاعدي بالنسبة للثانية.

هذه الرسوم الإدارية وتكاليف الدوران، على الرغم من أنها غالبًا ما تكون متواضعة، إلا أنها تؤثر على القيمة بمرور الوقت.

لذلك، لا ينبغي النظر إلى الذهب على أنه مصدر للربح، بل كشكل من أشكال التأمين على المحفظة الاستثمارية الذي يترتب عليه تكاليف، على أمل أن ترتفع قيمته على المدى الطويل بما يكفي ليكون مجديًا، أو على الأقل أن يكون بمثابة عامل تنويع يخفف من المخاطر.

تحسين محفظة ”الأسهم + الذهب“

تشكل السندات عنصراً قابلاً للتطبيق تماماً في أي محفظة، بجميع أشكالها: سندات الدولة، سندات الشركات، سندات بالعملات الأجنبية، سندات بالعملات المحلية، سندات ذات عائد اسمي، سندات مربوطة بالتضخم...

لكن جميع فئات الأصول لها نقاط قوتها ونقاط ضعفها، وتتعرض السندات للضرر في فترات ارتفاع أسعار الفائدة، عندما يكون التضخم مرتفعًا (ويمكن أن تؤدي إلى خسارة حقيقية في القوة الشرائية).

تتجنب المحفظة المكونة من 100٪ من الأسهم هذا العائق، ولكنها تعرض حاملها للتقلبات ولفترات الانتعاش التي قد تستمر لعدة عقود.

من خلال الجمع بين الأسهم والذهب، نسعى إلى تسوية هذا المنحنى دون التضحية بإمكانات النمو طويل الأجل للأسهم.

لذلك، لدينا في الأساس سيناريو كلاسيكي لـ ”الحدود الفعالة“ (التوازن الأمثل بين المخاطر والعائد).

يمكننا أولاً تجربة نسبة 80/20. الفكرة وراء نسبة 80٪ من الأسهم و20٪ من الذهب هي أنه يمكنك الاستفادة من معظم ارتفاع الأسهم مع تقليل الانخفاض الأقصى عند هبوط السوق. يعمل الذهب ككابح في الأسواق الصاعدة الجامحة، ولكنه يمكن أن يكون بمثابة مظلة أمان في أوقات الذعر.

(مع الرافعة المالية المناسبة، يمكننا الاحتفاظ بـ 100٪ من الأسهم وإضافة الذهب كمكمل، ولكن في إطار هذا التمرين، نكتفي بتوزيع الكعكة).

بالنسبة لأولئك الذين يفضلون الحفاظ على رأس المال بدلاً من النمو العدواني، يوضح مفهوم المحفظة الدائمة لهاري براون جدوى تخصيصات الذهب الأعلى (أي مساوية لتلك الخاصة بالأصول الأخرى). الفكرة هي أن التعرض للذهب يمكن أن يثبت المحفظة خلال جميع المراحل الاقتصادية (التضخم والانكماش والركود).

مع وجود أصولين، فإن هذا يتوافق ببساطة مع توزيع 50/50. (تتكون المحفظة الدائمة التقليدية من 25٪ من الأسهم والسندات والنقد والذهب).

ولكن دون الخوض في التفاصيل، عند اختبار وتحسين النسب القياسية المعدلة حسب المخاطر (Sharpe، Sortino) والانخفاضات، اخترنا 63٪ من الأسهم و37٪ من الذهب عندما قمنا بتضمين هذين الأصلين فقط في المحفظة.

إحدى مزايا الجمع بين الأصول هي إعادة التوازن. نادرًا ما تتحرك الأسهم والذهب بشكل متزامن. يتطلب النهج المنهجي/المحدد بالقواعد بيع الأصل الذي شهد ارتفاعًا كبيرًا (الرابح) لشراء الأصل الذي تأخر (الخاسر).

عندما تنخفض الأسهم، يتفاعل الذهب عادةً بشكل مختلف. يقوم المستثمر المنضبط ببيع الذهب بسعر مرتفع لشراء أسهم بسعر مخفض. على العكس من ذلك، أثناء طفرة البورصة، يقلل من مراكزه في الأسهم باهظة الثمن لإعادة تكوين توزيعه في الذهب.

يخلق هذا الدورة الآلية ”الشراء عند انخفاض السعر والبيع عند ارتفاعه“ ميزة حسابية. يمكن أن يؤدي إعادة التوازن بين اثنين من الأصول المتقلبة وغير المترابطة إلى تحقيق عائد هندسي مركب أعلى من العائد الذي يمكن تحقيقه من خلال الاحتفاظ بأحد هذين الأصلين على حدة.

نتائج تحليل المحفظة

سنقوم بالتالي بفحص ثلاث محافظ:

- الأسهم

- الذهب

- مزيج من الأسهم والذهب

ملخص الأداء

| مقياس | الأسهم | الذهب | الأسهم-الذهب |

|---|---|---|---|

| الرصيد الابتدائي | 10,000 $ | 10,000 $ | 10,000 $ |

| الرصيد النهائي | 2,607,436 $ | 840,654 $ | 2,976,706 $ |

| العائد السنوي (CAGR) | 10.89 % | 8.58 % | 11.16 % |

| الانحراف المعياري | 15.64 % | 19.59 % | 12.46 % |

| أفضل سنة | 37.82 % | 126.55 % | 62.10 % |

| أسوأ سنة | -37.04 % | -32.60 % | -21.51% |

| الخسارة القصوى | -50.89 % | -61.78 % | -29.09 % |

| نسبة شارب | 0.46 | 0.29 | 0.56 |

| نسبة سورتينو | 0.67 | 0.48 | 0.86 |

لذلك، قمنا في هذا الاختبار الخلفي بمقارنة محفظة مكونة بنسبة 100% من الأسهم الأمريكية بمحفظة مكونة بنسبة 100% من الذهب ومحفظة مكونة بنسبة 63٪ من الأسهم و37٪ من الذهب.

النتائج: استجابت المحفظة المختلطة مثل معظم المحافظ عندما يكون للأصول عائد إضافي وقيمة تنويع حقيقية.

كان العنصر الأكثر أهمية هو الانخفاض الأقل. تعرض المستثمر الذي يمتلك محفظة مكونة من 100٪ من الأسهم لانخفاض بنسبة -50,89 ٪ خلال الأزمة المالية العالمية في عام 2008. أما المستثمر الذي يمتلك محفظة مختلطة، فلم يتعرض سوى لانخفاض بنسبة -29.09٪.

كيف يمكن ذلك؟

هنا يكمن أهمية التنويع (يتم إلغاء العديد من التحركات السلبية جزئيًا أو كليًا): ”مكافأة إعادة التوازن“ في العمل.

نظرًا لأن الأسهم والذهب غالبًا ما يتحركان في اتجاهات غير متأثرة ببعضهما البعض، فإن المستثمر في المحفظة المختلطة سيبيع الأصل الذي ارتفع للتو ليشتري الأصل الذي انهار.

هذا الآلية التلقائية ”الشراء عند الانخفاض والبيع عند الارتفاع“ استفادت من التقلبات وحولتها إلى نمو مركب.

تثبت البيانات أنه من خلال تجاهل السندات وإيجاد النسبة الصحيحة للذهب، يمكنك تحقيق عوائد مماثلة مع مخاطر أقل.

مقاييس المخاطر والعوائد

| المؤشر | الأسهم | الذهب | الأسهم-الذهب |

|---|---|---|---|

| المتوسط الحسابي (شهري) | 0.97 % | 0.84 % | 0.95 % |

| المتوسط الحسابي (سنوي) | 12.25 % | 10.60 % | 12.02 % |

| المتوسط الهندسي (شهري) | 0.86 % | 0.69 % | 0.89 % |

| المتوسط الهندسي (سنوي) | 10.89 % | 8.58 % | 11.16 % |

| الانحراف المعياري (شهري) | 4.52 % | 5.66 % | 3.60 % |

| الانحراف المعياري (سنوي) | 15.64 % | 19.59 % | 12.46 % |

| الانخفاض (شهري) | 2.92 % | 3.17 % | 2.14 % |

| الانخفاض الأقصى | -50.89 % | -61.78 % | -29.09 % |

| الارتباط مع مؤشر المرجع | 1.00 | 0.02 | 0.79 |

| بيتا(*) | 1.00 | 0.03 | 0.63 |

| ألفا (سنوي) | 0.00 % | 9.76 % | 4.10 % |

| R2 | 100.00 % | 0.06 % | 62.41 % |

| نسبة شارب | 0.46 | 0.29 | 0.56 |

| نسبة سورتينو | 0.67 | 0.48 | 0.86 |

| نسبة تريينور (%) | 7.15 | 180.98 | 11.03 |

| نسبة كالمر | 2.37 | 4.75 | 4.17 |

| مقياس موديلياني-موديلياني | 11.61 % | 8.98 % | 13.17 % |

| العائد النشط | 0.00 % | -2.31 % | 0.27 % |

| خطأ التتبع | 0.00 % | 24.76 % | 9.59 % |

| نسبة المعلومات | N/A | -0.09 | 0.03 |

| اللامتناهي | -0.52 | 0.84 | -0.24 |

| زيادة التباين | 1.89 | 4.17 | 2.66 |

| القيمة المعرضة للمخاطر التاريخية (5٪) | 7.05 % | 6.42 % | 4.41 % |

| قيمة المخاطرة التحليلية (5٪) | 6.46 % | 8.46 % | 4.96 % |

| قيمة المخاطرة الشرطية (5٪) | 9.93 % | 10.12 % | 7.02 % |

| نسبة الارتفاع (%) | 100.00 | 20.56 | 70.32 |

| نسبة الانخفاض (%) | 100.00 | -14.81 | 56.19 |

| معدل السحب الآمن | 4.29 % | 5.59 % | 7.19 % |

| معدل السحب الدائم | 6.38 % | 4.36 % | 6.62 % |

| الفترات الإيجابية | 405 من 646 (62,69 %) | 336 من 646 (52,01 %) | 408 من 646 (63,16 %) |

| نسبة المكاسب/الخسائر | 1.03 | 1.40 | 1.18 |

* يستخدم سوق الأوراق المالية الأمريكي كمرجع للحسابات. قياسات القيمة المعرضة للمخاطر هي قيم شهرية.

يتجاوز جدول البيانات هذا الرسوم البيانية البسيطة للنمو ويظهر الجودة الهيكلية للمحفظة المختلطة.

النقطة الأكثر أهمية التي يجب تذكرها هنا هي الكفاءة، والتي يمكن قياسها، على سبيل المثال، من خلال نسبة شارب ونسبة سورتينو.

يحقق المزيج من الأسهم والذهب نسبة شارب تبلغ 0.56، متجاوزًا بكثير نسبة 0.46 للمحفظة المكونة من 100٪ من الأسهم.

ببساطة، مقابل كل ”وحدة“ من المخاطر التي تحملتها، حققت لك المحفظة المختلطة أرباحًا أكبر. ويؤكد ذلك التقلب، الذي انخفض من 15.64٪ للأسهم إلى 12.46٪ للمحفظة المختلطة.

يمكننا أيضًا النظر إلى تقدير معدل السحب الآمن (SWR). يقدر هذا المؤشر المبلغ الذي يمكنك سحبه كل عام بعد التقاعد دون أن تفلس.

- 100٪ أسهم - يوفر معدل سحب آمن قياسي بنسبة 4.29٪.

- مزيج من الأسهم والذهب - يرتفع إلى 7.19٪.

نظرًا لأن المحفظة المختلطة تتجنب الانهيارات الكبيرة (كما يتضح من الانخفاض الأقصى بنسبة -29٪ مقابل -50٪)، فإنها تحافظ على رأس المال بشكل أفضل.

وهذا يسمح للمتقاعدين بإنفاق أكثر من دخلهم السنوي مقارنة بالمستثمرين الذين يراهنون على الأسهم، مع مخاطر أقل للإفلاس.

يمكننا أيضًا دراسة نسب الاستحواذ. يستحوذ المزيج على 70٪ من ارتفاع سوق الأسهم، ولكن فقط 56٪ من انخفاضه. من الشائع أن تكون النسبة أعلى من 1:1 في المحافظ الأكثر تنوعًا.

هذا الملف الشخصي للعائد غير المتماثل، الذي يتمثل في المشاركة في الارتفاعات مع البقاء بعيدًا جزئيًا عن الانهيارات، ضروري للحفاظ على الثروة على المدى الطويل.

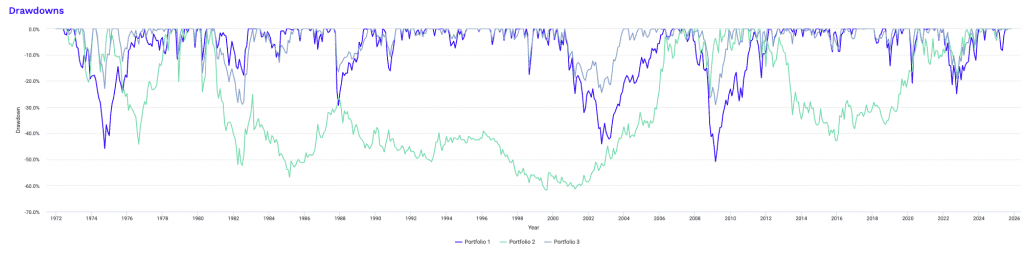

فيما يلي، يمكننا أن نرى الانخفاضات (الانخفاضات) لكل محفظة.

لاحظ الفترة الطويلة من انخفاض الذهب بين عام 1981 والعقد الأول من القرن الحادي والعشرين. وهذا يدل على أنه لا ينبغي المبالغة في تقييم الأصول لمجرد أنها رائجة.

انخفاضات مسجلة خلال فترات التوتر التاريخية في الأسواق

| فترة التوتر | البداية | النهاية | الإجراءات | الذهب | إجراءات الذهب |

|---|---|---|---|---|---|

| أزمة النفط | أكتوبر 1973 | مارس 1974 | -12.61 % | -2.00 % | -5.60 % |

| فترة الاثنين الأسود | سبتمبر 1987 | نوفمبر 1987 | -29.34 % | 0.00 % | -16.58 % |

| أزمة آسيا | يوليو 1997 | يناير 1998 | -3.72 % | -13.26 % | -4.22 % |

| تخلف روسيا عن سداد ديونها | يوليو 1998 | أكتوبر 1998 | -17.57 % | -7.73 % | -14.21 % |

| انهيار شركات الإنترنت | مارس 2000 | أكتوبر 2002 | -44.11 % | -12.24 % | -24.52 % |

| أزمة الرهن العقاري | نوفمبر 2007 | مارس 2009 | -50.89 % | -25.83 % | -29.09 % |

| بداية جائحة كوفيد-19 | يناير 2020 | مارس 2020 | -20.89 % | -0.86 % | -13.23 % |

الاختبار الحقيقي لأي محفظة استثمارية ليس العائد الذي تحققه خلال فترة الصعود في السوق، بل أدائها خلال فترات الهبوط.

يُبرز هذا الجدول ”فترات الضغط“ خلال الفترة قيد الاختبار، لا سيما في أعوام 2008 و2020 و2000، بالإضافة إلى العديد من الفترات الأخرى خارج هذه التواريخ.

تؤكد البيانات أن الجمع بين الأسهم والذهب يعمل كمخمد جيد.

دعونا نلقي نظرة أكثر تحديدًا على ”مدمري الثروة“ الرئيسيين خلال الثلاثين عامًا الماضية: انفجار فقاعة الإنترنت وأزمة الرهن العقاري في عام 2008.

أثناء انهيار شركات الإنترنت (2000-2002)، فقد مستثمر الأسهم البحتة ما يقرب من نصف ثروته في صندوق S&P 500 القياسي (-44,11 ٪) وكان سيخسر بالطبع حوالي 80٪ لو كان قد استثمر في مؤشر ناسداك.

ومع ذلك، تمت حماية المستثمر الذي يمتلك محفظة مختلطة، حيث تعرض لانخفاض أكثر قابلية للتحمل بنسبة -24,52 ٪.

تكررت القصة في عام 2008: في حين انخفضت البورصة إلى النصف (-50,89 %)، حدّ التنويع من الخسائر إلى -29,09 ٪.

من المهم ملاحظة أن الذهب لم يشهد دائمًا ارتفاعًا حادًا خلال هذه الأزمات. خلال أزمة الرهن العقاري، انخفض الذهب في الواقع بنسبة 25٪.

ومع ذلك، نظرًا لأنه انخفض أقل من الأسهم وغالبًا ما كان يتحرك وفقًا لجدول زمني مختلف، كان التأثير المشترك هو الحفاظ على القيمة. حتى خلال الصدمة المفاجئة التي تسبب فيها ظهور فيروس كورونا (كوفيد-19)، تفوق هذا المزيج على الأسهم بأكثر من 7٪.

هذا المزيج يحول الخسارة الكبيرة إلى تصحيح يمكن التغلب عليه.

دعونا نلقي نظرة على الانخفاضات المختلفة:

الانخفاضات في المحفظة 1 (الأسهم)

| الترتيب | البداية | النهاية | المدة | الاسترداد في | وقت الاسترداد | الفترة تحت الماء | الانخفاض |

|---|---|---|---|---|---|---|---|

| 1 | نوفمبر 2007 | فبراير 2009 | 1 سنة و 4 أشهر | مارس 2012 | 3 سنوات وشهر واحد | 4 سنوات و 5 أشهر | -50.89٪ |

| 2 | يناير 1973 | سبتمبر 1974 | 1 سنة و 9 أشهر | ديسمبر 1976 | 2 سنوات و 3 أشهر | 4 سنوات | -45.86٪ |

| 3 | سبتمبر 2000 | سبتمبر 2002 | 2 سنة و 1 شهر | أبريل 2006 | 3 سنوات و 7 أشهر | 5 سنوات و 8 أشهر | -44.11٪ |

| 4 | سبتمبر 1987 | نوفمبر 1987 | 3 أشهر | مايو 1989 | 1 سنة و 6 أشهر | 1 سنة و 9 أشهر | -29.34٪ |

| 5 | يناير 2022 | سبتمبر 2022 | 9 أشهر | ديسمبر 2023 | 1 سنة و 3 أشهر | 2 سنوات | -24.94٪ |

| 6 | يناير 2020 | مارس 2020 | 3 أشهر | يوليو 2020 | 4 أشهر | 7 أشهر | -20.89٪ |

| 7 | ديسمبر 1980 | يوليو 1982 | 1 سنة و 8 أشهر | أكتوبر 1982 | 3 أشهر | 1 سنة و 11 شهراً | -17.85٪ |

| 8 | يوليو 1998 | أغسطس 1998 | 2 أشهر | نوفمبر 1998 | 3 أشهر | 5 أشهر | -17.57٪ |

| 9 | يونيو 1990 | أكتوبر 1990 | 5 أشهر | فبراير 1991 | 4 أشهر | 9 أشهر | -16.20٪ |

| 10 | أكتوبر 2018 | ديسمبر 2018 | 3 أشهر | أبريل 2019 | 4 أشهر | 7 أشهر | -14.28٪ |

انخفاضات للمحفظة 2 (الذهب)

| الترتيب | البداية | النهاية | المدة | الاسترداد في | وقت الاسترداد | الفترة تحت الماء | الانخفاض |

|---|---|---|---|---|---|---|---|

| 1 | أكتوبر 1980 | أغسطس 1999 | 18 سنة و 11 شهراً | أبريل 2007 | 7 سنوات و 8 أشهر | 26 سنة و 7 أشهر | -61.78٪ |

| 2 | يناير 1975 | أغسطس 1976 | 1 سنة و 8 أشهر | يوليو 1978 | 1 سنة و 11 شهرًا | 3 سنوات و 7 أشهر | -44.24٪ |

| 3 | سبتمبر 2011 | ديسمبر 2015 | 4 سنوات و 4 أشهر | يوليو 2020 | 4 سنوات و 7 أشهر | 8 سنوات و 11 شهراً | -42.91٪ |

| 4 | مارس 2008 | أكتوبر 2008 | 8 أشهر | مايو 2009 | 7 أشهر | 1 سنة و 3 أشهر | -25.83٪ |

| 5 | فبراير 1980 | مارس 1980 | 2 أشهر | يونيو 1980 | 3 أشهر | 5 أشهر | -24.27٪ |

| 6 | يوليو 1973 | أكتوبر 1973 | 4 أشهر | يناير 1974 | 3 أشهر | 7 أشهر | -20.49٪ |

| 7 | نوفمبر 1978 | نوفمبر 1978 | شهر واحد | فبراير 1979 | 3 أشهر | 4 أشهر | -20.28٪ |

| 8 | أغسطس 2020 | أكتوبر 2022 | 2 سنة و 3 أشهر | نوفمبر 2023 | 1 سنة و 1 شهر | 3 سنوات و 4 أشهر | -18.08٪ |

| 9 | أبريل 1974 | يونيو 1974 | 3 أشهر | نوفمبر 1974 | 5 أشهر | 8 أشهر | -16.62٪ |

| 10 | ديسمبر 2009 | يناير 2010 | 2 أشهر | مايو 2010 | 4 أشهر | 6 أشهر | -8.37٪ |

انخفاضات للمحفظة 3 (الأسهم - الذهب)

| الترتيب | البداية | النهاية | المدة | الاسترداد في | وقت الاسترداد | الفترة تحت الماء | الانخفاض |

|---|---|---|---|---|---|---|---|

| 1 | نوفمبر 2007 | فبراير 2009 | 1 سنة و 4 أشهر | مارس 2010 | 1 سنة و 1 شهر | 2 سنة و 5 أشهر | -29.09٪ |

| 2 | ديسمبر 1980 | يونيو 1982 | 1 سنة و 7 أشهر | يناير 1983 | 7 أشهر | 2 سنة و 2 أشهر | -29.00٪ |

| 3 | سبتمبر 2000 | سبتمبر 2002 | 2 سنة و 1 شهر | ديسمبر 2003 | 1 سنة و 3 أشهر | 3 سنوات و 4 أشهر | -24.52٪ |

| 4 | أبريل 1974 | سبتمبر 1974 | 6 أشهر | فبراير 1975 | 5 أشهر | 11 أشهر | -22.99٪ |

| 5 | يناير 2022 | سبتمبر 2022 | 9 أشهر | يوليو 2023 | 10 أشهر | 1 سنة و 7 أشهر | -19.24٪ |

| 6 | فبراير 1980 | مارس 1980 | 2 أشهر | يونيو 1980 | 3 أشهر | 5 أشهر | -16.96٪ |

| 7 | سبتمبر 1987 | نوفمبر 1987 | 3 أشهر | يوليو 1989 | 1 سنة و 8 أشهر | 1 سنة و 11 شهراً | -16.58٪ |

| 8 | مايو 1998 | أغسطس 1998 | 4 أشهر | ديسمبر1998 | 4 أشهر | 8 أشهر | -15.21٪ |

| 9 | فبراير 2020 | مارس 2020 | 2 أشهر | مايو 2020 | 2 أشهر | 4 أشهر | -13.23٪ |

| 10 | يوليو 1983 | يوليو 1984 | 1 سنة و 1 شهر | مايو 1985 | 10 أشهر | 1 سنة و 11 شهراً | -13.00٪ |

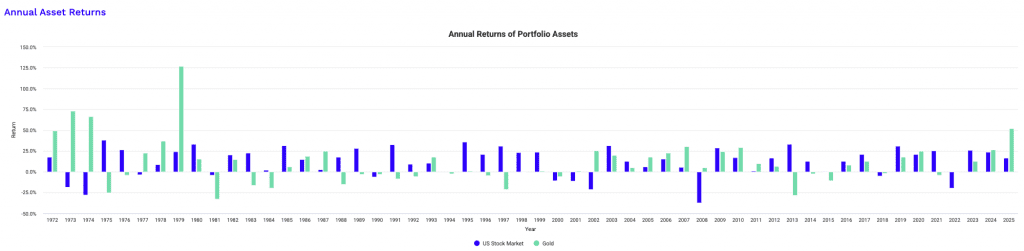

يوضح هذا الرسم البياني أن الأسهم والذهب يتحركان بمعدلات مختلفة. وأبرز مثال على هذه العلاقة العكسية حدث خلال فترة الركود التضخمي في عامي 1973 و1974.

تكبدت سوق الأسهم (باللون الأزرق) خسائر كبيرة لعدة سنوات متتالية، لكن الذهب (باللون الأخضر) ارتفع بشكل حاد، محققًا مكاسب ضخمة عوضت تمامًا انخفاض الأسهم.

وظهر اتجاه حمائي مماثل خلال الأزمة المالية في عام 2008: عندما انخفضت الأسهم، أنهى الذهب العام بارتفاع، مما شكل عاملًا ممتازًا لامتصاص الصدمات.

هناك سنوات مثل عام 2013 حيث انعكست العلاقة: ارتفعت الأسهم بشكل كبير بينما انخفض الذهب بشكل حاد (كما سجلت السندات نتائج سيئة في ذلك العام).

ومع ذلك، فإن ”غير مترابط“ لا يعني دائمًا ”عكسي“ أو منفصل. إنه مجرد توقع متوسط.

هناك سنوات نادرة ومؤلمة حيث يفقد كلا الأصلين قيمتهما في وقت واحد، كما حدث في عامي 1981 و2022. يحدث هذا عادةً عندما تكون السياسة النقدية مقيدة للغاية وتتفوق السيولة على جميع الأصول الأخرى.

وهذا يدل على أن الذهب ليس درعًا سحريًا يعمل كل عام.

ومع ذلك، فإن اتجاهه طويل الأجل إلى التذبذب عندما تتذبذب الأسهم هو بالضبط ما يقلل من التقلب العام للمحفظة بمرور الوقت.

من المفيد جدًا امتلاك أصول أخرى لتحسين الوضع بشكل أكبر.

العوائد المتدرجة

| الفترة | الأسهم | الذهب | الأسهم-الذهب | ||||||

|---|---|---|---|---|---|---|---|---|---|

| المتوسط | الحد الأقصى | الحد الأدنى | المتوسط | الحد الأقصى | الحد الأدنى | المتوسط | الحد الأقصى | الحد الأدنى | |

| 1 سنة | 12.08 % | 66.73 % | -43.18 % | 10.39 % | 179.42 % | -37.71 % | 11.55 % | 77.56 % | -28.65 % |

| 3 سنوات | 11.30 % | 30.70 % | -16.27 % | 7.34 % | 70.26 % | -15.32 % | 10.49 % | 37.25 % | -7.63 % |

| 5 سنوات | 11.41 % | 27.25 % | -6.23 % | 6.56 % | 36.39 % | -14.69 % | 10.34 % | 25.56 % | -0.94 % |

| 7 سنوات | 11.36 % | 21.23 % | -3.02 % | 6.23 % | 38.74 % | -6.75 % | 10.20 % | 22.16 % | 3.22 % |

| 10 سنوات | 11.30 % | 18.89 % | -2.57 % | 5.29 % | 24.75 % | -5.99 % | 9.82 % | 17.10 % | 3.55 % |

| 15 سنوات | 11.06 % | 18.21 % | 4.25 % | 5.07 % | 15.89 % | -3.63 % | 9.61 % | 15.41 % | 5.17 % |

في حين أن العوائد السنوية توضح لنا ما حدث خلال سنة تقويمية معينة، فإن العوائد المتحركة يمكن أن تساعد في الإجابة على أسئلة مثل: ”ماذا سيحدث إذا اشتريت في أسوأ وقت ممكن؟“

وهذا يزيل عنصر الحظ. فهي تدرس جميع فترات الاحتفاظ المحتملة (كل فترة سنة، كل فترة خمس سنوات، إلخ) من أجل الكشف عن الاتساق النسبي للاستراتيجية.

أعتقد أيضًا أن قطاع إدارة الأصول قد يركز بشكل مفرط على الآفاق السنوية، وذلك ببساطة لأن الكثير من الأمور يتم تنظيمها بهذه الطريقة لأسباب تتعلق بالراحة والإطار المرجعي.

في الواقع، في العديد من الاستراتيجيات طويلة وقصيرة الأجل، قد يكون الأفق السنوي صاخبًا نسبيًا.

هنا، تظهر البيانات أن التنويع هو علاج ممتاز لـ ”الفترات السلبية“، تلك الأوقات الصعبة التي يكون فيها رصيد حسابك أقل من استثمارك الأولي أو أعلى مستوى لك.

الخروج من ”العقد الضائع“

الرقم الأكثر سوءًا للمستثمر الذي يراهن بنسبة 100٪ على الأسهم يوجد في سطر ”10 سنوات“. تظهر العمود ”الحد الأدنى“ -2.57٪. هذا يعني أنه كانت هناك فترة عشر سنوات انتظر فيها المستثمر الذي راهن على الأسهم فقط لمدة عقد كامل ليجد نفسه في النهاية بأموال أقل مما كان لديه في البداية. هذا ليس رائعًا.

(وإذا كنت مستثمرًا يابانيًا ومررت بفقاعة 1989-1990، فسيكون الأمر أسوأ).

الآن، انظر إلى مزيج الأسهم والذهب لنفس الفترات من 7 و 10 سنوات. ”الحد الأدنى“ إيجابي.

- 7 سنوات: قد تنخفض الأسهم بنسبة -3,02 ٪. المزيج يرتفع بنسبة +3,22 ٪.

- 10 سنوات: قد تنخفض الأسهم بنسبة -2,57 ٪. المزيج يرتفع بنسبة +3,55 ٪.

إضافة الذهب تقضي بشكل فعال على هذه النقاط المنخفضة في هذه الآفاق على العينة.

بعد 7 سنوات، حققت المحفظة المختلطة أرباحًا تاريخية، في حين لا يزال المستثمر في الأسهم ينتظر الانتعاش.

تخفيف التقلبات

على المدى القصير (1 إلى 5 سنوات)، الحماية لا تقل أهمية.

خلال أسوأ فترة مدتها سنة واحدة، انخفضت الأسهم بنسبة -43,18 ٪. وقد خفف المزيج من هذا الانخفاض إلى -28,65 ٪. بعد 5 سنوات، تظهر المحفظة المختلطة مخاطر انخفاض شبه معدومة (-0.94٪)، في حين أن الأسهم قد تسجل انخفاضًا كبيرًا (-6.23٪).

إذا كانت العوائد ”المتوسطة“ للمزيج أقل قليلاً من عوائد الأسهم الخالصة (على سبيل المثال، 9.82٪ مقابل 11.30٪ على مدى 10 سنوات)، فإن التنازل واضح.

تخلق المحفظة المختلطة حدًا أدنى تصاعديًا لثروتك، مما يضمن لك أنه حتى إذا اخترت أسوأ وقت في التاريخ، فستتجنب فترات الخسارة الرهيبة على المدى الطويل التي تضر بخطط التقاعد.

الخلاصة

لا تهدف المقارنة بين الأسهم والذهب إلى تحديد الفائز، بل إلى إقامة علاقة بينهما من خلال الجمع بينهما بشكل حكيم من أجل تحقيق أهداف العائد بشكل أكثر أمانًا.

تشكل الأسهم المحرك الإنتاجي للنمو، الذي يغذيه أرباح الشركات ونمو الإنتاجية بمرور الوقت.

أما الذهب فيعمل كنقطة ارتكاز، وهو احتياطي قيمة غير مالي يحافظ على القوة الشرائية على المدى الطويل.

تُظهر بيانات اختبارنا الخلفي 63٪ أسهم / 37٪ ذهب عائداً معدلاً حسب المخاطر أعلى – نسبة شارب (0.56 مقابل 0.46) – مقارنة بمحفظة مكونة من الأسهم فقط.

هذه التركيبة مفيدة أيضًا في الأوقات الصعبة. خلال ”العقد الضائع“ في العقد الأول من القرن الحادي والعشرين، حيث انتظر مستثمرو الأسهم سنوات عديدة لتحقيق عائدات بسبب انخفاضين حادين، ظلت المحفظة المختلطة إيجابية.

لقد حولت الانخفاض الكارثي بنسبة 50٪ في عام 2008 إلى تصحيح مقبول بنسبة 29٪.

نظرًا لأن هذه الأصول نادرًا ما تتحرك بشكل متزامن وتظل توزيعاتها ضمن نطاقات محددة، فإن المتداول المنضبط يضطر رياضيًا إلى ”الشراء عند انخفاض الأسعار والبيع عند ارتفاعها“.

في النهاية، تشير البيانات إلى أن المحفظة المكونة من الأسهم والذهب توفر وسيلة فعالة للحفاظ على الثروة دون التضحية بالنمو على المدى الطويل.

ليس من الضروري اختيار أحدهما، بل كلاهما.

وسطاء للاستثمار في البورصة

| الوسطاء | الأدوات المالية | رسوم الوساطة (يورونكست) | رأينا |

|---|---|---|---|

| حساب الأوراق المالية، حساب الهامش | بدون عمولة لحجم شهري بحد أقصى 100,000 يورو، ثم 0.20%. | XTB: تداول بدون عمولة، ولكن مع اختيار الأوراق المالية التي تقتصر على 3,600 سهم و1,350 من صناديق المؤشرات المتداولة. حساب تجريبي مجاني لاختبار المنصة. | |

| الاستثمار ينطوي على مخاطر الخسارة | |||

الملحق

العوائد السنوية للمحافظ المكونة

| السنوات | الأسهم | الذهب | الأسهم-الذهب | |||

|---|---|---|---|---|---|---|

| العائد | الرصيد | العائد | الرصيد | العائد | الرصيد | |

| 2025 | 16.73 % | 2,607,436 $ | 52.03 % | 840,654 $ | 29.79 % | 2,976,706 $ |

| 2024 | 23.61 % | 2,233,767 $ | 26.66 % | 552,938 $ | 24.74 % | 2,293,454 $ |

| 2023 | 25.87 % | 1,807,151 $ | 12.69 % | 436,564 $ | 21.00 % | 1,838,654 $ |

| 2022 | -19.60 % | 1,435,676 $ | -0.77 % | 387,397 $ | -12.64 % | 1,519,588 $ |

| 2021 | 25.59 % | 1,785,724 $ | -4.15 % | 390,411 $ | 14.59 % | 1,739,361 $ |

| 2020 | 20.87 % | 1,421,889 $ | 24.81 % | 407,310 $ | 22.33 % | 1,517,960 $ |

| 2019 | 30.65 % | 1,176,380 $ | 17.86 % | 326,332 $ | 25.92 % | 1,240,879 $ |

| 2018 | -5.26 % | 900,414 $ | -1.94 % | 276,892 $ | -4.03 % | 985,487 $ |

| 2017 | 21.05 % | 950,367 $ | 12.81 % | 282,372 $ | 18.00 % | 1,026,865 $ |

| 2016 | 12.53 % | 785,093 $ | 8.03 % | 250,310 $ | 10.87 % | 870,211 $ |

| 2015 | 0.29 % | 697,654 $ | -10.67 % | 231,698 $ | -3.76 % | 784,907 $ |

| 2014 | 12.43 % | 695,625 $ | -2.19 % | 259,376 $ | 7.02 % | 815,611 $ |

| 2013 | 33.35 % | 618,722 $ | -28.33 % | 265,176 $ | 10.53 % | 762,102 $ |

| 2012 | 16.25 % | 463,985 $ | 6.60 % | 369,995 $ | 12.68 % | 689,509 $ |

| 2011 | 0.96 % | 399,116 $ | 9.57 % | 347,089 $ | 4.15 % | 611,911 $ |

| 2010 | 17.09 % | 395,313 $ | 29.27 % | 316,785 $ | 21.60 % | 587,554 $ |

| 2009 | 28.70 % | 337,604 $ | 24.03 % | 245,056 $ | 26.97 % | 483,189 $ |

| 2008 | -37.04 % | 262,323 $ | 4.92 % | 197,580 $ | -21.51 % | 380,552 $ |

| 2007 | 5.49 % | 416,635 $ | 30.45 % | 188,308 $ | 14.73 % | 484,854 $ |

| 2006 | 15.51 % | 394,954 $ | 22.5 5% | 144,348 $ | 18.11 % | 422,618 $ |

| 2005 | 5.98 % | 341,918 $ | 17.76 % | 117,789 $ | 10.34 % | 357,803 $ |

| 2004 | 12.52 % | 322,624 $ | 4.65 % | 100,023 $ | 9.60 % | 324,274 $ |

| 2003 | 31.35 % | 286,736 $ | 19.89 % | 95,580 $ | 27.11 % | 295,857 $ |

| 2002 | -20.96 % | 218,293 $ | 25.57 % | 79,724 $ | -3.74 % | 232,754 $ |

| 2001 | -10.97 % | 276,183 $ | 0.75 % | 63,490 $ | -6.63 % | 241,809 $ |

| 2000 | -10.57 % | 310,199 $ | -5.44 % | 63,020 $ | -8.68 % | 258,985 $ |

| 1999 | 23.81 % | 346,880 $ | 0.85 % | 66,648 $ | 15.32 % | 283,589 $ |

| 1998 | 23.26 % | 280,165 $ | -0.83 % | 66,085 $ | 14.35 % | 245,921 $ |

| 1997 | 30.99 % | 227,288 $ | -21.41 % | 66,636 $ | 11.61 % | 215,059 $ |

| 1996 | 20.96 % | 173,510 $ | -4.59 % | 84,788 $ | 11.51 % | 192,696 $ |

| 1995 | 35.79 % | 143,441 $ | 0.98 % | 88,863 $ | 22.91 % | 172,807 $ |

| 1994 | -0.17 % | 105,638 $ | -2.17 % | 88,002 $ | -0.91 % | 140,600 $ |

| 1993 | 10.62 % | 105,817 $ | 17.6 8% | 89,954 $ | 13.23 % | 141,890 $ |

| 1992 | 9.11 % | 95,654 $ | -5.73 % | 76,441 $ | 3.62 % | 125,307 $ |

| 1991 | 32.39 % | 87,670 $ | -8.56 % | 81,091 $ | 17.24 % | 120,934 $ |

| 1990 | -6.08 % | 66,220 $ | -3.11 % | 88,680 $ | -4.98 % | 103,150 $ |

| 1989 | 28.12 % | 70,505 $ | -2.84 % | 91,527 $ | 16.66 % | 108,557 $ |

| 1988 | 17.32 % | 55,031 $ | -15.26% | 94,202 $ | 5.27 % | 93,050 $ |

| 1987 | 2.61 % | 46,908 $ | 24.53% | 111,160 $ | 10.72 % | 88,396 $ |

| 1986 | 14.57 % | 45,713 $ | 18.96 % | 89,265 $ | 16.20 % | 79,836 $ |

| 1985 | 31.27 % | 39,898 $ | 6.00 % | 75,040 $ | 21.92 % | 68,708 $ |

| 1984 | 2.19 % | 30,394 $ | -19.38 % | 70,792 $ | -5.79 % | 56,354 $ |

| 1983 | 22.66 % | 29,743 $ | -16.31 % | 87,807 $ | 8.24 % | 59,820 $ |

| 1982 | 20.50 % | 24,249 $ | 14.94 % | 104,914 $ | 18.44 % | 55,264 $ |

| 1981 | -4.15 % | 20,124 $ | -32.60 % | 91,274 $ | -14.68 % | 46,660 $ |

| 1980 | 33.15 % | 20,995 $ | 15.19 % | 135,419 $ | 26.51 % | 54,685 $ |

| 1979 | 24.25 % | 15,768 $ | 126.55 % | 117,566 $ | 62.10 % | 43,228 $ |

| 1978 | 8.45 % | 12,691 $ | 37.01 % | 51,894 $ | 19.02 % | 26,667 $ |

| 1977 | -3.36 % | 11,701 $ | 22.64% | 37,876 $ | 6.26 % | 22,406 $ |

| 1976 | 26.47 % | 12,108 $ | -4.10 % | 30,884 $ | 15.16 % | 21,086 $ |

| 1975 | 37.82 % | 9,574 $ | -24.80 % | 32,204 $ | 14.65% | 18,310 $ |

| 1974 | -27.81 % | 6,947 $ | 66.15 % | 42,824 $ | 6.95 % | 15,970 $ |

| 1973 | -18.18 % | 9,623 $ | 72.96 % | 25,775 $ | 15.54 % | 14,932 $ |

| 1972 | 17.6 2% | 11,762 $ | 49.02 % | 14,902 $ | 29.24 % | 12,924 $ |