Wie sich die Geldpolitik auf Ihre Anlagen auswirkt

Die Geldpolitik bezieht sich auf die Strategien, die die Zentralbank eines Landes in Bezug auf die Menge des in der Wirtschaft zirkulierenden Geldes und seinen Wert anwendet. Das Hauptziel der Geldpolitik ist langfristiges Wirtschaftswachstum, aber die Zentralbanken können zu diesem Zweck unterschiedliche Ziele setzen. Das geldpolitische Ziel der Federal Reserve in den Vereinigten Staaten ist die Förderung von Beschäftigung, stabiler Preise und moderater langfristiger Zinssätze. Die Bank of Canada strebt an, die Inflation bei etwa 2% zu halten, mit der Vorstellung, dass eine niedrige und stabile Inflation der beste Beitrag ist, den die Geldpolitik zu einer gut funktionierenden produktiven Wirtschaft leisten kann.

Traders und Investoren müssen die Geldpolitik der Zentralbanken wissen, weil sie einen erheblichen Einfluss auf Anlageportfolios haben.

Auswirkungen auf Investitionen

Die Geldpolitik kann restriktiv, akkommodierend oder neutral sein. Wenn eine Wirtschaft zu schnell wächst und die Inflation steigt, kann eine Zentralbank Maßnahmen ergreifen, um die Wirtschaft durch die Anhebung der kurzfristigen Zinsen zu beruhigen, was eine restriktive Geldpolitik ist. Wenn umgekehrt die Wirtschaft träge ist, wird die Zentralbank eine akkommodierende Politik verabschiedet durch kurzfristige Senkung der Zinssätze Wachstum zu stimulieren und die Wirtschaft wieder auf der Strecke.

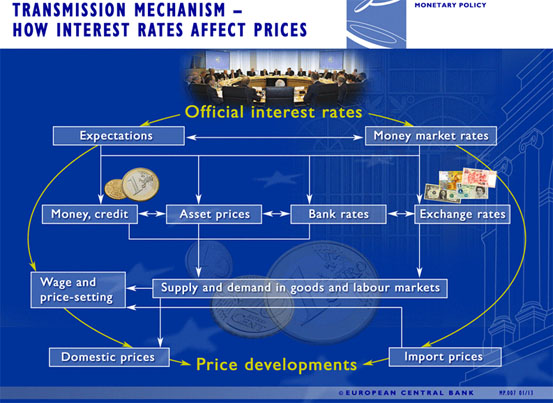

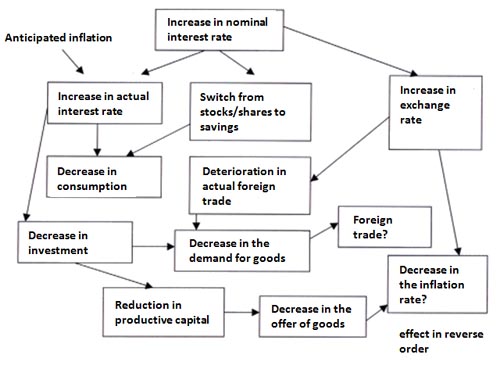

Die Auswirkungen der Geldpolitik auf die Investitionen sind daher direkt und indirekt. Der direkte Einfluss ist durch die Höhe und die Richtung der Zinsen, während die indirekte Wirkung durch Erwartungen über die Richtung der Inflation.

Geldpolitische Instrumente

Den Zentralbanken stehen eine Reihe von Instrumenten zur Verfügung. Zum Beispiel hat die Federal Reserve drei Hauptwerkzeuge für ihre Geldpolitik:

- Offenmarktgeschäfte im Zusammenhang mit dem Kauf und Verkauf von Finanzinstrumenten durch die Federal Reserve;

- Zinssatz der Federal Reserve für Einlageninstitute bei kurzfristigen Krediten;

- Reserveanforderungen oder der Anteil der Einlagen, die die Banken in Reserve halten müssen.

In besonders schwierigen Zeiten können die Notenbanken auch unkonventionelle geldpolitische Instrumente einsetzen. Nach der globalen Kreditkrise von 2008-09 war die Federal Reserve gezwungen, die kurzfristigen Zinssätze nahe Null zu halten, um die US-Wirtschaft anzukurbeln. Wenn diese Richtlinie nicht die gewünschte Wirkung gehabt hat, verwendet sie aufeinanderfolgende Runden der quantitativen Lockerung (QE), die den Kauf von langfristigen Wertpapieren beteiligt von Finanzinstituten Backed Securities. Diese Politik hat ausgeübte Abwärtsdruck auf die langfristigen Zinsen und Hunderte von Milliarden von Dollar in die US-Wirtschaft injiziert.

Auswirkungen bestimmter Anlageklassen

Die Geldpolitik wirkt sich auf die primären Anlageklassen wie Aktien, Anleihen, Liquidität, Immobilien, Rohstoffe und Währungen. Die Auswirkungen der geldpolitischen Änderungen sind im Folgenden zusammengefasst (es sollte beachtet werden, dass die Auswirkungen dieser Änderungen variabel sind und nicht jedes Mal dem gleichen Muster folgen).

Beherbergende Geldpolitik

- In Zeiten expansiver Geldpolitik oder "leichtem Geld" steigen die Aktienmärkte generell. Zum Beispiel kann der Dow Jones und S & P 500 erreichten ein Rekordniveau im ersten Halbjahr 2013 Der Anstieg der Aktienmärkte ein paar Monate nach dem Start von QE3 im September 2012 aufgetreten, Verpfändung die Federal Reserve jeden Monat Wertpapiere im Wert von 85 Milliarden Dollar zu kaufen, bis der Arbeitsmarkt eine wesentliche Verbesserung zeigt.

- Bei sehr niedrigen Zinsen fallen die Anleiherenditen tendenziell, und ihre inverse Beziehung zu den Anleihekursen bedeutet, dass festverzinsliche Wertpapiere höhere Preissteigerungen ankündigen. Die US-Treasury-Renditen waren Mitte 2012 am niedrigsten, wobei 10-jährige Treasuries weniger als 1,40% und 30-jährige Treasuries etwa 2,46% einbrachten. Die Nachfrage nach höheren Renditen in diesem Niedrigzinsumfeld hat zu einer großen Anzahl von Ausschreibungen für Unternehmensanleihen geführt, die ihre Renditen weiter sinken lassen und vielen Unternehmen die Ausgabe von Anleihen ermöglichen mit historisch niedrigen Coupons. Dieser Grundsatz gilt jedoch nur, wenn die Anleger davon überzeugt sind, dass die Inflation unter Kontrolle ist. Wenn die Geldpolitik zu lange akkommodierend ist, können Inflationsängste zu einem Rückgang der Anleihen führen, da sich die Renditen an die Inflationserwartungen anpassen.

- In Zeiten einer akkommodierenden Politik ist das Geld kein König. Anleger bevorzugen es, ihr Geld irgendwo zu platzieren, anstatt es in Einlagen zu belassen, die nur minimale Renditen bieten.

- Immobilien sind bei niedrigen Zinsen tendenziell in Form, da Eigenheimbesitzer und Investoren von außergewöhnlich niedrigen Hypothekenzinsen profitieren. Es ist allgemein anerkannt, dass das niedrige Niveau der US-Zinssätze 2001-04 die Immobilienblase des Landes angeheizt hat.

- Rohstoffe sind risikoreiche Vermögenswerte par excellence, sie neigen dazu, in Zeiten einer akkommodierenden Politik aus verschiedenen Gründen zu werten. Die Risikobereitschaft wird durch niedrige Zinsen angeheizt und die physische Nachfrage ist stark, wenn die Volkswirtschaften wachsen. Außergewöhnlich niedrige Sätze können auch zu Inflationsängsten führen.

- Die Auswirkungen auf die Währungen in diesen Zeiträumen sind schwieriger zu bestimmen, aber es wäre logisch, eine Abwertung der Währung eines Landes zu erwarten, das eine entgegenkommende Politik hat. Was aber, wenn die meisten Währungen wie im Jahr 2013 niedrige Zinsen haben? Die Auswirkungen auf die Währungen hängen dann von der Höhe der geldpolitischen Anreize und der wirtschaftlichen Aussichten für ein bestimmtes Land ab. Zum Beispiel ist die Performance des japanischen Yen im ersten Halbjahr 2013 gegenüber den meisten Währungen stark gefallen. Die Währung fiel mit den geldpolitischen Lockerungsansprüchen der Bank von Japan. Sie tat dies im April Verpfändung die monetäre Basis des Landes im Jahr 2014. Die unerwartete Stärke des US-Dollar, auch in der ersten Hälfte des Jahres 2013 zeigt die Wirkung der Konjunkturaussichten auf eine Währung zu verdoppeln. Der Greenback gewann gegenüber fast allen Währungen an Wert, als Folge signifikanter Wohnungs- und Beschäftigungsverbesserungen, die die weltweite Nachfrage nach US-Finanzvermögen anheizten.

Restriktive Geldpolitik

- Die Aktienmärkte bleiben während der restriktiven Geldpolitik hinter den Erwartungen zurück, höhere Zinsen begrenzen die Risikobereitschaft und machen den Kauf von Margin-Wertpapieren relativ teuer. Allerdings gibt es in der Regel eine erhebliche Verzögerung zwischen dem Beginn einer Straffung der Geldpolitik durch eine Zentralbank und dem Zeitpunkt, an dem Aktien einen Wendepunkt erreichten. Als beispielsweise die Federal Reserve im Juni 2003 mit der Anhebung der kurzfristigen Zinsen begann, erreichten die US-Aktien im Oktober 2007 ihren Höchststand, fast dreieinhalb Jahre später. Dieser Verzögerungseffekt ist auf das Vertrauen der Anleger zurückzuführen, dass das Wirtschaftswachstum stark genug sein wird, damit die Unternehmensgewinne die Auswirkungen höherer Zinssätze absorbieren können.

- Kurzfristige Zinssätze sind ein großer Nachteil für Anleihen. Die Anleihen erlitten 1994 einen historischen Rückgang, als die Federal Reserve ihren Leitzins zu Jahresbeginn auf 3% und zum Jahresende auf 5,5% erhöhte.

- In Zeiten restriktiver Geldpolitik ermutigen höhere Einlagezinsen die Verbraucher zum Sparen statt zum Ausgeben. Die kurzfristigen Einlagen profitieren im Allgemeinen von steigenden Zinsen.

- Der Immobilienmarkt bricht zusammen, wenn die Zinsen steigen, da Wohnungsbaudarlehen mehr kosten, was zu einer geringeren Nachfrage von Hausbesitzern und Investoren führt. Das klassische Beispiel für die katastrophalen Auswirkungen steigender Wohnimmobilienpreise ist das Platzen der US-Immobilienblase aus dem Jahr 2006. Sie wurde weitgehend durch einen starken Anstieg der variablen Hypothekenzinsen ausgelöst, gefolgt von Federal Funds Rate, die von 2,25% zu Beginn des Jahres 2005 auf 5,25% Ende 2006 gestiegen ist.

- Der Rohstoffhandel ähnelt in Zeiten restriktiver Politik in etwa der Stammaktie, die Aufwärtsbewegung setzt sich in der Anfangsphase der geldpolitischen Straffung fort, bevor sie aufgrund höherer Zinssätze, die die Kreditvergabe verlangsamen, stark zurückgeht. Wirtschaft.

- Höhere Zinssätze oder sogar die Aussicht auf höhere Zinssätze neigen im Allgemeinen dazu, die nationale Währung anzukurbeln. Zum Beispiel handelte der kanadische Dollar die meiste Zeit über Parität mit dem US-Dollar. Zwischen 2010 und 2012 war Kanada das einzige G-7-Land, das seine Geldpolitik während des Berichtszeitraums verschärfte. während dieser Zeit. Die Währung fiel jedoch 2013 gegenüber dem Greenback, als klar wurde, dass die kanadische Wirtschaft auf eine langsamere Wachstumsperiode als die USA zusteuerte, was zu einer Antizipation einer Änderung der Geldpolitik der Bank führte. aus Kanada.

Positionierung des Investmentportfolios

Anleger können ihre Erträge steigern, indem sie ihre Portfolios an die Entwicklung der Geldpolitik anpassen. Eine solche Portfolio-Positionierung hängt von der Art des Anlegers ab, da Risikotoleranz und Anlagehorizont Schlüsselfaktoren für Entscheidungen über diese Bewegungen sind.

- Aggressive Anleger: Zu akkommodierenden politischen Zeiten können sich junge Investoren mit langen Anlagehorizonten und einer hohen Risikotoleranz für eine starke Gewichtung risikoreicher Anlagen wie Aktien und Immobilien entscheiden. Diese Gewichtung muss reduziert werden, wenn die Richtlinie restriktiver wird. Rückblickend betrachtet wäre die ideale Anlage von 2003 bis 2006 in Aktien und Immobilien investiert worden und hätte dann einen Teil der Gewinne aus diesen Vermögenswerten zur Folge, um von 2007 bis 2008 in Anleihen zu investieren und dann wieder auf den Markt zurückzukehren Aktionen im Jahr 2009.

- Kluge Anleger: Diese Anleger können es sich nicht leisten, mit ihren Portfolios zu aggressiv umzugehen, aber sie müssen auch Maßnahmen ergreifen, um ihr Kapital zu erhalten und ihre Gewinne zu schützen. Vor allem für Rentner, denn Anlageportfolios sind eine wesentliche Einnahmequelle. Für diese Anleger besteht die empfohlene Strategie darin, das Aktienengagement bei einem Hochpunkt der Märkte auszugleichen, Rohstoffe und fremdfinanzierte Anlagen zu meiden und hochverzinsliche Termingelder zu halten, wenn der Trend vorbei ist. das Interesse scheint gering zu sein. Die Grundregel für die Eigenkapitalkomponente eines konservativen Anlegers ist etwa 100 minus das Alter des Anlegers, was bedeutet, dass ein 60-Jähriger nicht mehr als 40% seines investierten Kapitals haben sollte in Aktien. Wenn es sich jedoch für einen konservativen Anleger als zu aggressiv herausstellt, kann die Eigenkapitalkomponente eines Portfolios anders ausbalanciert werden.