Come misurare i livelli di rischio di mercato con VaR e CVaR

La quantificazione del rischio è diventata una delle maggiori preoccupazioni (o almeno dovrebbe esserlo) dei trader. La volatilità delle azioni, dei tassi di cambio, dei tassi di interesse, ecc. ha reso lo studio del rischio sempre più importante. In questo articolo vi mostreremo come utilizzare il VaR e il CVaR per valutare i vostri livelli di rischio con un elevato grado di precisione.

Un altro aspetto importante che ci ha permesso di migliorare lo studio del rischio, tra quelli associati alla nostra attività, è stato l'aumento esponenziale della capacità di calcolo di cui disponiamo attualmente. Attualmente, come trader, avete a portata di mano, dal vostro laptop o smartphone, database contenenti tutte le informazioni necessarie sulla storia dei prezzi di quasi tutte le attività finanziarie.

Quando sviluppiamo una strategia o un sistema di trading, non dobbiamo solo concentrarci sulla definizione di regole chiare per entrare e uscire dal mercato, ma dobbiamo anche analizzare in modo oggettivo i risultati del nostro sistema di trading.

Per ottenere un'analisi obiettiva, è stata sviluppata un'ampia gamma di misure per valutare diversi aspetti della nostra attività. In questo articolo vi insegneremo a utilizzare due misure basate sul controllo del rischio: il Value at Risk (VaR) e il Conditional Value at Risk (CVaR). Queste misure di rischio hanno metodologie e tecniche diverse per la loro stima.

Prima di addentrarci direttamente nel loro studio, è importante avere alcune nozioni di base, come ad esempio cos'è il rischio finanziario e quali tipi di rischio sono coinvolti.

Che cos'è il rischio finanziario?

Nel contesto degli investimenti, il rischio è la probabilità di perdita dovuta a eventi che possono produrre cambiamenti significativi e che riguardano un'attività finanziaria. È quindi importante che, quando decidiamo di effettuare un investimento, identifichiamo e quantifichiamo i diversi tipi di rischio a cui saremo esposti.

Tutti gli investimenti hanno un rischio associato, ma quando lo gestiamo bene, possiamo trovare grandi opportunità per ottenere rendimenti significativi. Probabilmente avrete sentito parlare di "avversione al rischio". L'avversione al rischio si riferisce all'atteggiamento o alla preferenza dell'investitore di evitare l'incertezza o il rischio finanziario. Questo li porta a investire in attività finanziarie più sicure, anche se meno redditizie.

Tipi di rischio finanziario

Sebbene esistano molti rischi nel mondo degli investimenti, i rischi finanziari possono essere classificati in tre grandi categorie:

Rischio di mercato: questo tipo di rischio si riferisce al rischio di perdita derivante dai movimenti di prezzo di un'attività finanziaria o del mercato in generale.

Rischio di credito: l'incapacità di una parte di soddisfare gli obblighi di un'emissione o le condizioni rigorose dell'emissione (importo, interessi, ecc.), con conseguente perdita per la controparte.

Rischio operativo: questo tipo di rischio è definito come il rischio di perdita dovuto a inadeguatezze o mancanze nei processi interni, nel personale e nei sistemi.

Dopo aver chiarito questi concetti di base, analizziamo il VaR e il CVaR.

Valore a rischio (VaR)

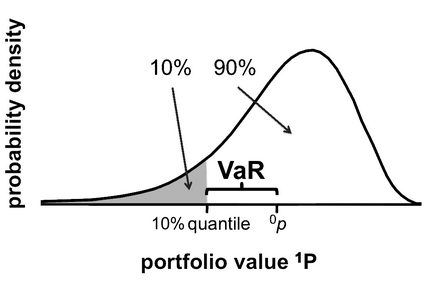

Il Value at Risk è una misura statistica utilizzata per valutare il rischio di una determinata attività o posizione di portafoglio. Il VaR è la massima perdita attesa, in condizioni normali di mercato, in un portafoglio o in un sistema di trading con una probabilità nota (di solito 1 o 5%) e un intervallo di tempo (di solito un giorno, una settimana o un mese).

Il VaR si misura in base a tre variabili: l'ammontare della perdita, la probabilità che si verifichi (livello di confidenza) e l'intervallo di tempo in cui si verifica. È importante notare che il VaR non cerca di descrivere o prevedere gli scenari peggiori, ma piuttosto di fornire una stima dell'intervallo di potenziali guadagni o perdite.

Metodi di calcolo del VaR

Esistono tre metodi o approcci principali per calcolare il VaR:

Metodo parametrico: quando si calcola il VaR con il metodo parametrico, si assume che la redditività abbia una distribuzione normale e che il portafoglio sia una funzione lineare dei fattori. Per il calcolo parametrico è necessario disporre dei principali parametri statistici (media, varianze, covarianza, deviazioni standard, ecc.) dell'attività finanziaria o del portafoglio che stiamo analizzando.

La formula per il calcolo del VaR con il metodo parametrico è la seguente

VaR = F * S * σ *

Dove:

F = Valore determinato dal livello di confidenza (chiamato anche valore Z).

S = Importo del portafoglio o dell'attività finanziaria ai prezzi di mercato correnti.

σ = Deviazione standard dei rendimenti dell'attività.

t = Orizzonte temporale in cui deve essere calcolato il VaR.

Metodo della simulazione storica: utilizza una grande quantità di dati storici per stimare il VaR, ma non fa ipotesi sulla distribuzione delle probabilità. Uno dei maggiori limiti di questo approccio è che presuppone che tutte le possibili variazioni future dei prezzi degli asset siano già state osservate in passato. Il valore del VaR dipende dalla fonte dei dati e dalla dimensione della serie (periodo di tempo dei dati).

Modello Monte Carlo VaR: il calcolo Monte Carlo VaR si basa sulla generazione di centinaia o migliaia di scenari ipotetici a partire dalle serie di dati iniziali inserite dall'utente. L'accuratezza del VaR dipenderà dal numero di scenari simulati. La convalida del modello è fondamentale, per questo si consiglia di eseguire dei backtesting per verificare che il VaR stimato sia verificato con le serie storiche.

Un esempio pratico di calcolo del VaR:

Lo farò con un esempio di calcolo del VaR in azioni, volto a semplificare il calcolo dei pip e dei lotti:

Supponiamo di avere un portafoglio composto da 1000 azioni della società ABC e che il prezzo attuale per azione sia di 12 dollari, la deviazione standard giornaliera è dell'1,8%. Come possiamo calcolare il VaR con un livello di confidenza del 95% per un giorno?

La formula per il calcolo del VaR è la seguente:

VaR = F * S * σ *

Per calcolare il valore di F, utilizziamo la funzione "DISTR.NORM.ESTAND.INV (probabilità)" nel foglio di calcolo Excel.

F = DISTR.NORM.ESTAND.INV (livello di confidenza) = DISTR.NORM.ESTAND.INV (95%) = 1,6448

S è l'importo totale investito nel portafoglio ed è calcolato come segue:

S = importo delle azioni * prezzo di mercato = 1.000 azioni * $12 = $12.000

La deviazione standard σ è pari all'1,8%.

Poiché si vuole calcolare il VaR per un giorno, allora t = 1.

Substituímos os valores da fórmula de VaR e temos :

VaR = 1,6448 * 12

Este valor VaR diz-nos que o investidor tem um nível de confiança de 95% de que o seu investimento não perderá mais de $355,28 num dia.

O que acontece se aumentarmos o nível de confiança para 99%? Neste caso, o valor do VaR seria :

VaR = 2,3263 * $12.000 * 1,8% * = 502,48

Este valor do VaR diz-nos que o investidor tem um nível de confiança de 99% que o seu investimento não perderá mais de $502,48 num dia, ou, identicamente, a probabilidade de incorrer em perdas superiores a $502,48 num dia é de apenas 1%.

Vantagens do VaR

Alguns benefícios muito importantes da utilização do VaR para quantificar o risco financeiro sem o seguinte:

- O VaR é uma medida de risco normalizada que é amplamente reconhecida pelos participantes no mercado e reguladores. Tornou-se uma norma no sector financeiro.

- Soma-se todo o risco de um investimento num único número, o que torna a avaliação do risco muito fácil.

- É probabilístico e dá-nos informações úteis sobre as probabilidades associadas (nível de confiança) com um montante específico de perda (perda máxima).

- Pode ser aplicado a qualquer tipo de gestão e também permite comparar os riscos de diferentes carteiras, independentemente da sua composição, quer de rendimento fixo quer de capital próprio.

- O VaR permite adicionar os riscos de diferentes posições, tendo em conta a forma como estão correlacionados uns com os outros, os diferentes factores de risco.

- Tem em conta múltiplos factores de risco e pode concentrar-se não só em componentes individuais, mas também no risco global de toda a carteira.

- É mais simples e mais fácil de compreender do que outros indicadores que medem o risco financeiro, uma vez que é expresso em termos de perda monetária (moeda base; dólar, euro, etc.).

Desvantagens do VaR

Mas o VaR, como qualquer outra medida utilizada para sistemas de investimento, tem os seus inconvenientes:

- Depende geralmente da qualidade dos dados históricos utilizados para o seu cálculo. Se os dados incluídos não forem exactos ou correctos, o VaR não será útil.

- Embora a interpretação dos valores de VaR seja muito simples, alguns métodos de cálculo podem ser muito complicados e caros, por exemplo, o método de Monte Carlo.

- Pode gerar uma falsa sensação de segurança para os traders. Qualquer medida de probabilidade não deve ser interpretada como uma certeza do que irá acontecer. Lembre-se de que como comerciantes apenas lidamos com cenários de incerteza, nunca com cenários de certeza, não fazemos previsões.

- Não calculamos a quantidade de perda esperada restante na percentagem de probabilidade.

Valor Condicional em Risco (CVaR)

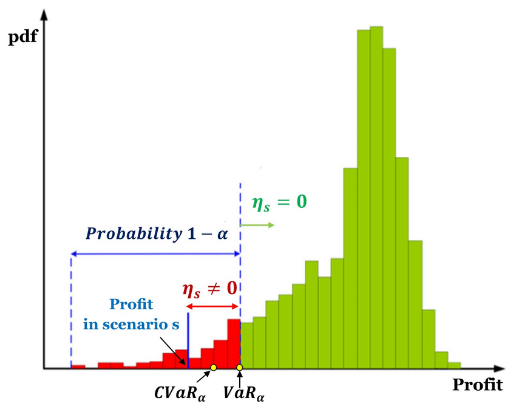

O valor do risco condicional (CVaR) é a média das observações na fila de distribuição, ou seja, abaixo do VaR ao nível de confiança especificado. Por conseguinte, o CVaR é também conhecido como a esperada queda (ES), AVaR (Valor Médio em Risco) ou ETL (Perda Esperada de Cauda).

O CVaR é o resultado da média ponderada das observações em que a perda excede o VaR. Portanto, o CVaR excede a estimativa do VaR, uma vez que quantifica situações de maior risco, complementando assim a informação fornecida pelo VaR.

O CVaR é utilizado para optimização da carteira, uma vez que quantifica perdas que excedem o VaR e serve como um limite superior ao VaR.

Proprietà del CVaR

Il CVaR ha proprietà matematiche migliori del VaR, essendo una misura coerente del rischio, in quanto soddisfa i criteri di :

Monotonicità: se un'attività finanziaria ha una performance migliore di un'altra in un determinato orizzonte temporale, anche il suo rischio è inferiore.

Omogeneità positiva: si riferisce alla proporzionalità tra dimensione della posizione e rischio.

Invarianza di trasferimento: aggiungendo capitale a una posizione, il rischio diminuisce in modo direttamente proporzionale al capitale aggiunto.

Subadditività: la diversificazione degli asset riduce il rischio di una posizione complessiva.

In sintesi, il CVaR misura se il rischio di due o più attività in un portafoglio è inferiore alla somma dei singoli rischi.

Interpretare il valore condizionato al rischio (CVaR)

La scelta tra CVaR e VaR non è sempre semplice, poiché il valore condizionato del rischio (CVaR) deriva dal valore del rischio (VaR). In generale, l'utilizzo del CVaR piuttosto che del solo VaR tende a condurre a un approccio più conservativo all'esposizione al rischio.

Mentre il VaR rappresenta la perdita massima associata a una probabilità e a un orizzonte temporale definiti, il CVaR è la perdita attesa se viene superata la soglia del caso peggiore (perdita massima). In altre parole, il CVaR quantifica le perdite attese che si verificano oltre il punto di rottura del VaR.

In linea generale, se un investimento ha mantenuto la sua stabilità nel tempo, il VaR potrebbe essere sufficiente per la gestione del rischio in un portafoglio che mantiene l'investimento attivo. Tuttavia, occorre tenere presente che quanto meno stabile è l'investimento, tanto più è probabile che il VaR non mostri mai un quadro completo del rischio. In pratica, i sistemi di trading raramente superano il VaR in misura significativa. Tuttavia, i sistemi più volatili possono avere un CVaR diverse volte superiore al VaR.

Infine, se creiamo un sistema di trading e calcoliamo il VaR, questo VaR ci dice qual è la perdita massima con un certo livello di confidenza e un certo orizzonte temporale. Ma se la perdita è superiore al VaR, quanto dobbiamo aspettarci di perdere? È qui che entra in gioco il valore condizionato al rischio (CVaR), che ci dirà la perdita media condizionale attesa se la perdita è maggiore del VaR.

| Broker | Strumenti finanziari | Commissioni di brokeraggio (Euronext) | Nostra opinione |

|---|---|---|---|

| Conto titoli, conto a margine | Nessuna commissione per un volume massimo mensile di 100.000 euro, poi 0,20%. | XTB: trading senza commissioni, ma con una scelta di titoli limitata a 3.600 azioni e 1.350 ETF. Conto demo gratuito per testare la piattaforma. | |

| L'investimento comporta un rischio di perdita | |||