Warrants und Call-Optionen (Kaufoptionen)

Warrants und Call-Optionen sind in vielerlei Hinsicht recht ähnliche Wertpapiere, aber sie haben auch einige bemerkenswerte Unterschiede.

Ein Warrant ist ein Wertpapier, das seinem Inhaber das Recht, aber nicht die Pflicht gibt, eine Stammaktie direkt vom Unternehmen zu einem festen Preis für einen vordefinierten Zeitraum zu kaufen.

Wie bei einem Warrant gibt auch eine Kaufoption (Call) ihrem Inhaber das Recht, aber nicht die Pflicht, eine Stammaktie zu einem festen Preis während eines festgelegten Zeitraums zu kaufen.

Was sind also die Unterschiede zwischen diesen beiden Trading-Instrumenten?

Unterschied zwischen Warrants und Call-Optionen

- Emittent: Warrants werden von einem bestimmten Unternehmen ausgegeben, während börsengehandelte Optionen von einer Optionsbörse wie der Chicago Board Options Exchange in den USA ausgegeben werden. Daher sind Optionen in einigen Aspekten wie der Verfallszeit und der Anzahl der Aktien pro Optionsvertrag (in der Regel 100) stärker standardisiert.

- Fälligkeit: Warrants haben längere Laufzeiten als Optionen. Warrants verfallen in der Regel nach ein bis zwei Jahren und können manchmal Laufzeiten von weit über fünf Jahren haben. Call-Optionen haben Laufzeiten von einigen Wochen oder Monaten bis zu einem oder zwei Jahren, Optionen mit längeren Laufzeiten sind wahrscheinlich nicht sehr liquide.

- Verwässerung: Warrants verursachen eine Verwässerung, weil ein Unternehmen verpflichtet ist, neue Aktien auszugeben, wenn ein Warrant ausgeübt wird. Die Ausübung einer Call-Option bedeutet nicht, dass neue Aktien ausgegeben werden, da eine Call-Option ein Derivat auf eine bestehende Stammaktie des Unternehmens ist.

Warum werden Warrants und Call-Optionen ausgegeben?

Warrants fungieren als "Verlängerung" einer Aktie oder einer Anleihe (Schuldenemission). Anleger mögen Warrants, weil sie eine zusätzliche Beteiligung am Wachstum eines Unternehmens bieten. Unternehmen legen Warrants in Aktien oder Anleihen ein, um die Finanzierungskosten zu senken und eine zusätzliche Kapitalsicherung zu bieten, wenn sich die Aktie gut entwickelt. Außerdem sind Anleger eher bereit, sich für einen etwas niedrigeren Zinssatz bei einer Anleihenfinanzierung zu entscheiden, wenn die Anleihe mit einem Optionsschein unterlegt ist.

Börsengehandelte Optionen erfüllen bestimmte Kriterien, wie z. B. den Aktienkurs, die Anzahl der ausstehenden Aktien und die Verteilung des durchschnittlichen Tagesvolumens. Aktienoptionen erleichtern Anlegern und Händlern die Absicherung und Spekulation.

Beispiele

Die grundlegenden Attribute eines Warrants und einer Call-Option sind die gleichen:

- Ausübungspreis oder Strike Price: Der Preis, zu dem der Käufer eines Warrants oder einer Call-Option das Recht hat, den zugrunde liegenden Vermögenswert zu kaufen. "Ausübungspreis" ist der bevorzugte Begriff in Bezug auf Warrants.

- Fälligkeit oder Verfall: Der begrenzte Zeitraum, in dem der Warrant oder die Option ausgeübt werden kann.

- Optionspreis oder Prämie: Der Preis, der für den Erwerb eines Warrants oder einer Option zu zahlen ist.

Betrachten wir zum Beispiel einen Warrant mit einem Ausübungspreis von 5 $ auf eine Aktie, die zu 4 $ gehandelt wird. Der Warrant läuft in einem Jahr aus und kostet derzeit 50 Cent. Wenn die zugrunde liegende Aktie während der einjährigen Auslaufzeit zu mehr als 5 $ gehandelt wird, steigt der Preis des Warrant entsprechend an. Angenommen, kurz vor dem einjährigen Ablauf des Warrant steigt der Kurs des zugrunde liegenden Wertpapiers auf 7 $. Der Warrant hätte dann einen Wert von mindestens 2 $ (die Differenz zwischen dem Aktienkurs und dem Ausübungspreis des Warrant). Und umgekehrt: Wenn der Kurs des Basiswerts kurz vor Ablauf des Warrant unter 5 $ fällt, hätte der Optionsschein nur einen sehr geringen Wert.

Ein Handel mit einer Call-Option ist sehr ähnlich. Bei einer Call-Option, die in einem Monat mit einem Ausübungspreis von 12,50 $ auf eine Aktie ausläuft, die bei 12 $ gehandelt wird, schwankt ihr Preis wie die zugrunde liegende Aktie. Wenn die Aktie kurz vor Ablauf der Option bei 13,50 $ gehandelt wird, hat der Call einen Wert von mindestens 1 $. Umgekehrt gilt: Wenn die Aktie am Verfallstag der Call-Option bei oder unter 12,50 $ gehandelt wird, verfällt die Option wertlos und der Anleger verliert die Prämie, die er für den Kauf der Option gezahlt hat.

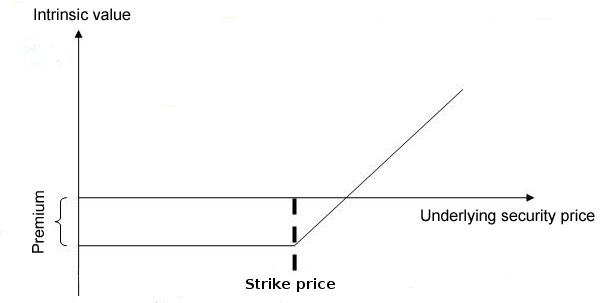

Der innere Wert und der Zeitwert

Die gleichen Variablen beeinflussen den Preis (die Prämie), der für den Kauf einer Call-Option oder eines Warrants erforderlich ist, aber zusätzliche Faktoren wirken sich auf den Preis des Warrants aus. Zunächst wollen wir versuchen, die beiden grundlegenden Elemente des Wertes eines Warrants und einer Option zu verstehen - den inneren Wert und den Zeitwert.

Der innere Wert eines Warrants oder einer Call-Option ist die Differenz zwischen dem Preis des Basiswerts und dem Ausübungspreis oder Strike Price. Der innere Wert kann null sein, aber er kann niemals negativ sein. Wenn beispielsweise eine zugrunde liegende Aktie zu 10 $ gehandelt wird und der Ausübungspreis einer Call-Option 8 $ beträgt, beträgt der innere Wert der Option 2 $. Wenn die Aktie zu 7 $ gehandelt wird, ist der innere Wert der Option null. (Kurs des Basiswerts - Ausübungspreis = innerer Wert).

Der Zeitwert ist die Differenz zwischen dem Preis eines Warrants oder einer Call-Option und seinem inneren Wert. Für das obige Beispiel eines Handels mit einer Aktie zu 10 $ und einem Ausübungspreis von 7 $ gilt: Wenn der Optionspreis 2,50 $ und der innere Wert 2 $ beträgt, dann beträgt der Zeitwert 50 Cent. Der Preis einer Option mit einem inneren Wert von Null besteht vollständig aus dem Zeitwert. Der Zeitwert stellt die Möglichkeit dar, die Aktie bei Ablauf der Option über dem Ausübungspreis zu handeln. (Preis der Option "die Prämie" - innerer Wert = Zeitwert).

Der Preis oder die Prämie

Die Faktoren, die den Preis einer Kaufoption oder eines Warrant beeinflussen, sind:

- Kurs der zugrunde liegenden Aktie: Der Preis einer Option oder eines Warrant steigt, wenn der Kurs der zugrunde liegenden Aktie steigt.

- Ausübungspreis oder Strike Price: Je niedriger der Ausübungspreis, desto höher ist der Preis der Call-Option oder des Warrant. Warum ist das so? Weil der Anleger mehr bezahlt, um das Recht zu haben, einen Vermögenswert zu einem Preis zu kaufen, der unter dem Kurs des Basiswerts liegt.

- Zeit bis zum Ablauf: Der Preis ist höher, wenn er am weitesten vom Ablaufdatum entfernt ist.

- Implizite Volatilität: Der Preis steigt, wenn die Volatilität höher ist, da die Option mit größerer Wahrscheinlichkeit profitabel ist, wenn der Basiswert eine höhere Volatilität aufweist.

- Risikoloser Zinssatz: Je höher der Zinssatz ist, desto höher ist der Preis des Warrant oder der Option.

Das Black-Scholes-Modell ist das am häufigsten verwendete Modell für den Preis von Optionen, während eine modifizierte Version dieses Modells verwendet wird, um den Preis von Warrants zu erhalten. Die Werte dieser Variablen werden in einen Rechner eingegeben, der dann den Preis der Option liefert. Da die anderen Variablen mehr oder weniger fix sind, wird die Schätzung der impliziten Volatilität zur wichtigsten Variable für den Preis einer Option.

Der Preis eines Warrant ist etwas anders, da er die oben erwähnte Verwässerung und sein "Gearing" berücksichtigen muss. Das Gearing ist das Verhältnis zwischen dem Aktienpreis und dem Preis des Warrants und stellt die Hebelwirkung dar, die der Warrant bietet. Der Wert eines Warrants ist direkt proportional zu seinem Gearing.

Die Verwässerungsfunktion macht einen Warrant um einen Faktor von (n / n + w) etwas billiger als eine identische Call-Option, wobei "n" die Anzahl der ausstehenden Aktien und "w" die Anzahl der Warrants ist. Wenn beispielsweise bei einer Million Aktien und 100.000 ausstehenden Warrants eine Call-Option auf dieses Wertpapier zu 1 $ gehandelt wird, würde ein identischer Warrant (mit gleicher Fälligkeit und gleichem Ausübungspreis) mit etwa 91 Cent bewertet werden.

Beispiel für den Handel mit Warrants oder Call-Optionen

Der größte Vorteil von Warrants und Call-Optionen ist, dass diese Handelsinstrumente ein unbegrenztes Gewinnpotenzial bieten und gleichzeitig den möglichen Verlust des investierten Betrags begrenzen. Ein weiterer großer Vorteil ist ihre Hebelwirkung.

Ihre größten Nachteile sind, dass sie im Gegensatz zur zugrunde liegenden Aktie nur eine begrenzte Laufzeit haben und nicht für Dividendenzahlungen in Frage kommen.

Betrachten wir einen Anleger mit einer hohen Risikotoleranz und 2.000 $, die er investieren möchte. Dieser Anleger hat die Wahl, entweder in eine Aktie zu 4 $ zu investieren oder in einen Warrant auf dieselbe Aktie mit einem Ausübungspreis von 5 $ zu investieren. Der Warrant läuft in einem Jahr aus und kostet derzeit 50 Cent. Der Anleger ist sehr optimistisch in Bezug auf die Aktie und beschließt, nur in Warrants zu investieren, um möglichst viel von der Hausse zu profitieren. Er kauft also 4000 Warrants (4000*0,50=2000$) auf die Aktie. Wenn die Aktie nach etwa einem Jahr (d. h. kurz bevor die Warrants verfallen) auf 7 $ steigt, hat jeder Warrant einen Wert von 2 $, was einem Gesamtwert von 8000 $ entspricht, was einen Gewinn von 6000 $ oder 300% im Vergleich zur ursprünglichen Investition von 2000 $ bedeutet. Hätte sich der Anleger stattdessen entschieden, direkt in die Aktie zu investieren, hätte seine Rendite nur 1500 $ oder 75% im Vergleich zur Anfangsinvestition betragen.

Wenn die Aktie kurz vor Ablauf der Warrants bei 4,50 $ geschlossen hätte, hätte der Anleger natürlich 100 % seiner ursprünglichen Investition von 2.000 $ in Warrants verloren, im Gegensatz zu einem Gewinn von 12,5 %, wenn er stattdessen in die Aktie investiert hätte.

Schlussfolgerung

Warrants sind in einigen Märkten wie Kanada und Hongkong sehr beliebt. In Kanada ist es zum Beispiel üblich, dass Rohstoffunternehmen, die Mittel für die Exploration sammeln, dies durch den Verkauf von Einheiten tun. Jede Einheit umfasst in der Regel eine Stammaktie, die mit einem halben Warrant geliefert wird, was bedeutet, dass zwei Warrants erforderlich sind, um eine weitere Stammaktie zu kaufen. (Beachten Sie, dass oft mehrere Warrants erforderlich sind, um eine Aktie zum Ausübungspreis zu erwerben). Diese Unternehmen bieten ihren Zeichnern als Teil der Vergütungsstruktur neben Barprovisionen auch "Broker Warrants" an.

Warrants und Call-Optionen bieten erhebliche Vorteile für Anleger, aber diese Derivate sind nicht ohne Risiken. Anleger sollten diese vielseitigen Instrumente daher sorgfältig verstehen, bevor sie sie in ihren Aktienportfolios einsetzen.

Optionsbroker

| Früher : Binäre Optionen | Folgende : Was ist ein Warrant an der Börse und wie kann man ihn einsetzen? |