Warranter och köpoptioner

Warrants och köpoptioner är ganska lika värdepapper i många avseenden, men de har också några anmärkningsvärda skillnader.

En warrant är ett värdepapper som ger innehavaren rätt, men inte skyldighet, att köpa en stamaktie direkt från företaget till ett fast pris under en förutbestämd tidsperiod.

Liksom en warrant ger en köpoption innehavaren rätten, men inte skyldigheten, att köpa en stamaktie till ett fast pris under en viss tidsperiod.

Vad är då skillnaderna mellan dessa två handelsinstrument?

Skillnaden mellan warranter och köpoptioner

- Emittent: Warrants utfärdas av ett visst företag, medan börshandlade optioner utfärdas av en optionsbörs, t.ex. Chicago Board Options Exchange i USA. Optioner är därför mer standardiserade i vissa avseenden, t.ex. när det gäller förfallsperioden och antalet aktier per optionskontrakt (vanligtvis 100).

- Löptid: Warranter har längre löptider än optioner. Warrants löper vanligtvis ut efter ett till två år och kan ibland ha en löptid som är långt över fem år. Köpoptioner har en löptid som sträcker sig från några veckor eller månader till ett eller två år, och längre optioner är sannolikt illikvida.

- Utspädning: Warranter orsakar utspädning eftersom ett företag måste ge ut nya aktier när en warrant utnyttjas. Att utnyttja en köpoption innebär inte att nya aktier emitteras, eftersom en köpoption är ett derivat på en befintlig stamaktie i bolaget.

Varför utfärdas warranter och köpoptioner?

Warrants fungerar som en "förlängning" av en aktie eller en obligation (skuldemission). Investerare gillar warranter eftersom de erbjuder en extra andel i ett företags tillväxt. Företag inkluderar warranter i aktier eller obligationer för att sänka finansieringskostnaderna och ge ytterligare kapitalförsäkring om aktien går bra. Dessutom är investerare mer benägna att välja en något lägre ränta på en obligationsfinansiering om en warrant är kopplad till obligationen.

Börshandlade optioner uppfyller vissa kriterier, t.ex. aktiekurs, antal utestående aktier, genomsnittlig daglig volymfördelning. Aktieoptioner underlättar säkring och spekulation för investerare och handlare.

Exempel

De grundläggande egenskaperna hos en warrant och en köpoption är desamma:

- Strikepris: det pris till vilket köparen av en warrant eller köpoption har rätt att köpa den underliggande tillgången. "Utövningspris" är den föredragna termen när det gäller teckningsoptioner.

- Utgång: den begränsade tidsperiod under vilken warrant eller option kan utnyttjas.

- Optionspris eller premie: det pris som ska betalas för att förvärva en warrant eller option.

Tänk till exempel på en warrant med ett lösenpris på 5 dollar på en aktie som handlas till 4 dollar. Warranten löper ut om ett år och kostar för närvarande 50 cent. Om den underliggande aktien handlas till mer än 5 dollar under den ettåriga förfallsperioden kommer priset på warranten att stiga i motsvarande grad. Låt oss anta att den underliggande aktien stiger till 7 dollar strax innan warrantens ettåriga utgång. Warranten skulle då vara värd minst 2 dollar (skillnaden mellan aktiekursen och priset för att utnyttja warranten). Om kursen på den underliggande aktien däremot faller under 5 dollar precis innan warranten löper ut, skulle warranten ha ett mycket litet värde.

En handel med en köpoption är mycket likartad. En köpoption som löper ut om en månad med ett lösenpris på 12,50 dollar på en aktie som handlas till 12 dollar kommer att se sitt pris fluktuera med den underliggande aktien. Om aktien handlas till 13,50 dollar precis innan optionen löper ut kommer köpoptionen att vara värd minst 1 dollar. Omvänt, om aktien handlas på eller under 12,50 dollar på köpoptionens förfallodag, kommer optionen att löpa ut värdelös och investeraren förlorar den premie som betalats för att köpa optionen.

Inneboende värde och tidsvärde

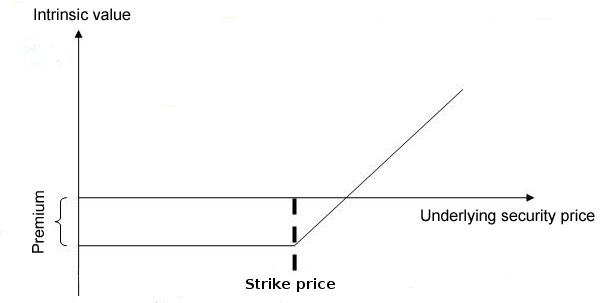

Samma variabler påverkar det pris (premie) som krävs för att köpa en köpoption eller en warrant, men det finns ytterligare faktorer som påverkar priset på en warrant. Låt oss först försöka förstå de två grundläggande delarna av värdet på warrant och option - inneboende värde och tidsvärde.

Det inneboende värdet av en warrant eller köpoption är skillnaden mellan priset på den underliggande tillgången och lösenpriset. Det inneboende värdet kan vara noll, men det kan aldrig vara negativt. Om till exempel en underliggande aktie handlas till 10 dollar och lösenpriset för en köpoption är 8 dollar är optionens inneboende värde 2 dollar. Om aktien handlas till 7 dollar är optionens inneboende värde noll (underliggande pris - lösenpris = inneboende värde).

Tidsvärdet är skillnaden mellan priset på en warrant eller köpoption och dess inneboende värde. I exemplet ovan med en aktie på 10 dollar och ett lösenpris på 7 dollar, om optionspriset är 2,50 dollar och det inneboende värdet är 2 dollar, är tidsvärdet 50 cent. Priset på en option med ett inneboende värde på noll består helt och hållet av tidsvärde. Tidsvärdet representerar möjligheten att handla aktien över lösenpriset när optionen löper ut. (optionspriset "premien" - inneboende värde = tidsvärde)

Pris eller premie

De faktorer som påverkar priset på en köpoption eller en warrant är följande:

- Underliggande aktiekurs: priset på en option eller en warrant ökar när den underliggande aktiekursen ökar.

- Strikepris: Ju lägre strikepriset är, desto högre är priset på köpoptionen eller warranten. Varför är det så? Eftersom investeraren betalar mer för rätten att köpa en tillgång till ett pris som är lägre än priset på den underliggande tillgången.

- Tid till utgångsdatum: priset är högre när det är längre bort från utgångsdatumet.

- Implicit volatilitet: priset ökar när volatiliteten är hög, eftersom det är mer sannolikt att optionen är lönsam om den underliggande kursen är mer volatil.

- Riskfri ränta: Ju högre ränta, desto högre pris på warrant eller option.

Black-Scholes-modellen är den vanligaste modellen för prissättning av optioner, medan en modifierad version av denna modell används för prissättning av warranter. Värdena för dessa variabler förs in i en kalkylator som sedan ger optionspriset. Eftersom de andra variablerna är mer eller mindre fasta blir den implicita volatilitetsuppskattningen den viktigaste variabeln för priset på en option.

Priset på en warrant är något annorlunda, eftersom det måste ta hänsyn till den utspädning som nämns ovan och dess "Gearing". Gearing är förhållandet mellan aktiekursen och warrantpriset och representerar den hävstångseffekt som warrantet ger. Värdet på teckningsoptionen är direkt proportionellt mot dess skuldsättningsgrad.

Utspädningsfunktionen gör en warrant något billigare än en identisk köpoption, med en faktor på (n / n + w), där "n" är antalet utestående aktier och "w" antalet warranter. Till exempel, för en miljon aktier och 100 000 utestående warranter, om en köpoption på aktien handlas till 1 dollar, skulle en identisk warrant (med samma utgångsdatum och lösenpris) värderas till cirka 91 cent.

Exempel på handel med warranter eller köpoptioner

Den största fördelen med att använda warranter och köpoptioner är att dessa handelsinstrument erbjuder obegränsade potentiella vinster, samtidigt som de begränsar den möjliga förlusten av det investerade beloppet. Den andra stora fördelen är deras hävstångseffekt.

Deras största nackdelar är att de, till skillnad från den underliggande aktien, har en begränsad livslängd och inte är berättigade till utdelning.

Tänk dig en investerare med hög risktolerans och 2 000 dollar att investera. Investeraren kan välja mellan att investera i en aktie till 4 dollar eller investera i en warrant på samma aktie med ett lösenpris på 5 dollar. Warranten löper ut om ett år och är för närvarande prissatt till 50 cent. Investeraren är mycket positiv till aktien och för att dra maximal nytta av uppgången beslutar han sig för att investera endast i warranterna. Han köper därför 4000 teckningsoptioner (4000*0,50=2000$) på aktien. Om aktien stiger till 7 dollar efter ungefär ett år (dvs. strax innan warranterna löper ut) kommer varje warrant att vara värd 2 dollar för totalt 8 000 dollar, vilket motsvarar en vinst på 6 000 dollar eller 300 % jämfört med den ursprungliga investeringen på 2 000 dollar. Om investeraren hade valt att investera direkt i aktien i stället hade avkastningen på investeringen endast varit 1 500 dollar eller 75 % av den ursprungliga investeringen.

Om aktien hade stängt på 4,50 dollar precis innan warranterna löpte ut skulle investeraren naturligtvis ha förlorat 100 % av sin ursprungliga investering på 2 000 dollar i warranterna, jämfört med en vinst på 12,5 % om han hade investerat i aktien i stället.

Slutsats

Warrants är mycket populära på vissa marknader som Kanada och Hongkong. I Kanada är det till exempel vanligt att resursföretag som samlar in medel för prospektering gör det genom försäljning av andelar. Varje enhet består i allmänhet av en stamaktie som levereras med en halv warrant, vilket innebär att det krävs två warranter för att köpa ytterligare en stamaktie. (Observera att det ofta krävs flera warranter för att förvärva en aktie till lösenpriset). Dessa företag erbjuder också "mäklaroptioner" till sina prenumeranter, utöver kontant provision, som en del av kompensationsstrukturen.

Warrants och köpoptioner ger investerare betydande fördelar, men dessa derivatinstrument är inte riskfria. Investerare bör därför noggrant förstå dessa mångsidiga instrument innan de använder dem i sina aktieportföljer.