Warrants y opciones de compra

Los warrants y las opciones de compra son valores bastante similares en muchos aspectos, pero también tienen algunas diferencias notables.

Un warrant es un título que da al titular el derecho, pero no la obligación, de comprar una acción ordinaria directamente a la empresa a un precio fijo durante un periodo de tiempo predefinido.

Al igual que un warrant, una opción de compra también da al titular el derecho, pero no la obligación, de comprar una acción ordinaria a un precio fijo durante un periodo de tiempo determinado.

¿Cuáles son las diferencias entre estos dos instrumentos de trading?

Diferencia entre warrants y opciones de compra

- Emisor: los warrants son emitidos por una empresa concreta, mientras que las opciones negociadas en bolsa son emitidas por una bolsa de opciones, como la Chicago Board Options Exchange en Estados Unidos. Por ello, las opciones están más normalizadas en algunos aspectos, como el plazo de vencimiento y el número de acciones por contrato de opción (normalmente 100).

- Vencimiento: los warrants tienen períodos de vencimiento más largos que las opciones. Los warrants suelen expirar al cabo de uno o dos años y, en ocasiones, pueden tener vencimientos muy superiores a los cinco años. Las opciones de compra tienen vencimientos que van desde unas pocas semanas o meses hasta uno o dos años, las opciones a más largo plazo son probablemente ilíquidas.

- Dilución: los warrants causan dilución porque una empresa está obligada a emitir nuevas acciones cuando se ejerce un warrant. El ejercicio de una opción de compra no implica la emisión de nuevas acciones, porque una opción de compra es un derivado sobre una acción ordinaria existente de la empresa.

¿Por qué se emiten warrants y opciones de compra?

Los warrants actúan como una "extensión" de una acción o un bono (emisión de deuda). A los inversores les gustan los warrants porque ofrecen una participación adicional en el crecimiento de una empresa. Las empresas incluyen warrants en acciones o bonos para reducir los costes de financiación y proporcionar un seguro de capital adicional si las acciones van bien. Además, es más probable que los inversores opten por un tipo de interés ligeramente inferior en una financiación con bonos si éstos están respaldados por un warrant.

Las opciones que cotizan en bolsa cumplen ciertos criterios, como el precio de la acción, el número de acciones en circulación y la distribución del volumen medio diario. Las opciones sobre acciones facilitan la cobertura y la especulación a los inversores y traders.

Ejemplos

Los atributos básicos de un warrant y de una opción de compra son los mismos:

- Precio de ejercicio: precio al que el comprador de un warrant o de una opción de compra tiene derecho a comprar el activo subyacente. "Precio de ejercicio" es el término preferido en referencia a los warrants.

- Vencimiento: periodo de tiempo limitado durante el cual se puede ejercer el warrant o la opción.

- Precio o prima de la opción: el precio a pagar para adquirir un warrant o una opción.

Por ejemplo, considere un warrant con un precio de ejercicio de 5 dólares sobre una acción que cotiza a 4 dólares. El warrant vence dentro de un año y actualmente tiene un precio de 50 céntimos. Si la acción subyacente cotiza a más de 5 dólares durante el periodo de vencimiento de un año, el precio del warrant subirá en consecuencia. Supongamos que justo antes del vencimiento de un año del warrant, la acción subyacente sube a 7 dólares. En ese caso, el warrant tendría un valor mínimo de 2 dólares (la diferencia entre el precio de la acción y el precio de ejercicio del warrant). Por el contrario, si el precio de la acción subyacente cae por debajo de 5 dólares justo antes de que expire el warrant, éste tendría muy poco valor.

Una operación con una opción de compra es muy similar. Una opción de compra que vence dentro de un mes con un precio de ejercicio de 12,50 dólares sobre una acción que cotiza a 12 dólares verá fluctuar su precio con la acción subyacente. Si la acción cotiza a 13,50 dólares justo antes del vencimiento de la opción, la opción de compra valdrá al menos 1 dólar. Por el contrario, si las acciones cotizan a 12,50 dólares o menos en la fecha de vencimiento de la opción de compra, la opción expirará sin valor y el inversor perderá la prima pagada para comprar la opción.

Valor intrínseco y valor temporal

Las mismas variables afectan al precio (prima) necesario para comprar una opción de compra o un warrant, pero hay factores adicionales que afectan al precio del warrant. En primer lugar, tratemos de entender los dos elementos básicos del valor de los warrants y las opciones: el valor intrínseco y el valor temporal.

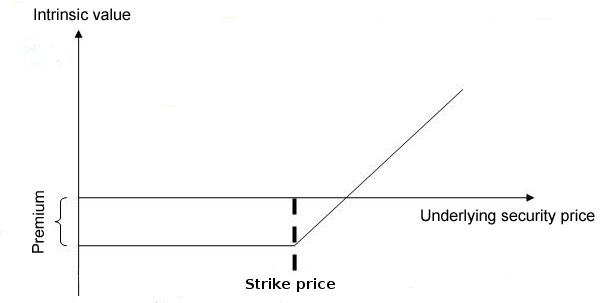

El valor intrínseco de un warrant o una opción de compra es la diferencia entre el precio del activo subyacente y el precio de ejercicio. El valor intrínseco puede ser cero, pero nunca puede ser negativo. Por ejemplo, si una acción subyacente cotiza a 10 dólares y el precio de ejercicio de una opción de compra es de 8 dólares, el valor intrínseco de la opción es de 2 dólares. Si la acción cotiza a 7 dólares, el valor intrínseco de la opción es cero (precio subyacente - precio de ejercicio = valor intrínseco)

El valor temporal es la diferencia entre el precio de un warrant o una opción de compra y su valor intrínseco. Para el ejemplo anterior de una operación de una acción a 10 dólares y un precio de ejercicio de 7 dólares, si el precio de la opción es de 2,50 dólares y el valor intrínseco es de 2 dólares, entonces el valor temporal es de 50 céntimos. El precio de una opción con valor intrínseco cero se compone enteramente de valor temporal. El valor temporal representa la posibilidad de negociar la acción por encima del precio de ejercicio al vencimiento de la opción. (precio de la opción "la prima" - valor intrínseco = valor temporal)

El precio o la prima

Los factores que influyen en el precio de una opción de compra o de un warrant son:

- Precio de la acción subyacente: el precio de una opción o de un warrant aumenta cuando el precio de la acción subyacente aumenta.

- Precio de ejercicio: cuanto menor sea el precio de ejercicio, mayor será el precio de la opción de compra o del warrant. ¿Por qué? Porque el inversor paga más por el derecho a comprar un activo a un precio inferior al del subyacente.

- Tiempo hasta el vencimiento: el precio es más alto cuando está más lejos de la fecha de vencimiento.

- Volatilidad implícita: el precio aumenta cuando la volatilidad es alta, ya que la opción tiene una mayor probabilidad de ser rentable si el subyacente es más volátil.

- Tipo de interés sin riesgo: cuanto más alto sea el tipo de interés, más alto será el precio del warrant o de la opción.

El modelo Black-Scholes es el más utilizado para valorar las opciones, mientras que una versión modificada de este modelo se utiliza para valorar los warrants. Los valores de estas variables se introducen en una calculadora que proporciona el precio de la opción. Como las demás variables son más o menos fijas, la estimación de la volatilidad implícita se convierte en la variable más importante para el precio de una opción.

El precio de un warrant es ligeramente diferente, ya que tiene que tener en cuenta la dilución mencionada anteriormente y su "Gearing". El apalancamiento es la relación entre el precio de la acción y el precio del warrant y representa el apalancamiento que ofrece el warrant. El valor de la garantía es directamente proporcional a su apalancamiento.

La función de dilución hace que un warrant sea ligeramente más barato que una opción de compra idéntica, por un factor de (n / n + w), donde "n" es el número de acciones en circulación y "w" el número de warrants. Por ejemplo, para un millón de acciones y 100.000 warrants en circulación, si una opción de compra sobre esa acción cotiza a 1 dólar, un warrant idéntico (con el mismo vencimiento y precio de ejercicio) se valoraría en unos 91 céntimos.

Ejemplo de trading con warrants u opciones de compra

La mayor ventaja de utilizar warrants y opciones de compra es que estos instrumentos de trading ofrecen ganancias potenciales ilimitadas, al tiempo que limitan la posible pérdida de la cantidad invertida. La otra gran ventaja es su capacidad de influencia.

Sus principales desventajas son que, a diferencia de las acciones subyacentes, tienen una vida limitada y no pueden recibir pagos de dividendos.

Considere un inversor con una alta tolerancia al riesgo y 2.000 dólares para invertir. Este inversor puede elegir entre invertir en una acción a 4 dólares o invertir en un warrant sobre la misma acción con un precio de ejercicio de 5 dólares. El warrant vence dentro de un año y actualmente tiene un precio de 50 céntimos. El inversor es muy alcista con la acción y, para aprovechar al máximo las subidas, decide invertir sólo en los warrants. Por lo tanto, compra 4000 warrants (4000*0,50=2000$) sobre la acción. Si las acciones se revalorizan hasta los 7 dólares al cabo de un año (es decir, justo antes de que expiren los warrants), cada warrant valdrá 2 dólares por un total de 8.000 dólares, lo que representa una ganancia de 6.000 dólares o un 300% sobre la inversión inicial de 2.000 dólares. Si el inversor hubiera optado por invertir directamente en las acciones, el rendimiento de su inversión habría sido de sólo 1.500 dólares, es decir, el 75% de la inversión inicial.

Por supuesto, si la acción hubiera cerrado a 4,50 dólares justo antes de que expiraran los warrants, el inversor habría perdido el 100% de su inversión inicial de 2.000 dólares en warrants, frente a una ganancia del 12,5% si hubiera invertido en la acción en su lugar.

Conclusión

Los warrants son muy populares en algunos mercados como Canadá y Hong Kong. En Canadá, por ejemplo, es una práctica habitual que las empresas de recursos que obtienen fondos para la exploración lo hagan mediante la venta de unidades. Cada unidad consiste generalmente en una acción ordinaria entregada con medio warrant, lo que significa que se necesitan dos warrants para comprar una acción ordinaria adicional. (Tenga en cuenta que a menudo se necesitan varios warrants para adquirir una acción al precio de ejercicio). Estas empresas también ofrecen "garantías de intermediación" a sus suscriptores, además de comisiones en efectivo, como parte de la estructura de compensación.

Los warrants y las opciones de compra ofrecen importantes ventajas a los inversores, pero estos instrumentos derivados no están exentos de riesgos. Por lo tanto, los inversores deben comprender cuidadosamente estos instrumentos versátiles antes de utilizarlos en sus carteras de valores.

Corredores de opciones

| Anterior : Opciones binarias | Próximo : ¿Qué es un warrant bursátil y cómo puede utilizarse? |