Ratio Risiko - Belohnung und Risikomanagement beim Trading

Dieser Artikel könnte der wichtigste sein, den Sie je über den Devisenhandel gelesen haben. Diese Aussage mag gewagt erscheinen, ist es aber nicht so sehr, wenn man bedenkt, dass ein gutes Risikomanagement die wichtigste Zutat für einen erfolgreichen Devisenhandel ist.

Risikomanagement im Devisenhandel ist der Begriff, der verwendet wird, um die verschiedenen Aspekte der Verwaltung des Risiko-Ertrags-Verhältnisses bei jedem Geschäft, das Sie tätigen, zu beschreiben. Wenn Sie die Auswirkungen des Risikomanagements nicht vollständig verstehen, haben Sie nur sehr geringe Chancen, ein konstant profitabler Händler zu werden.

In diesem Artikel werde ich die wichtigsten Aspekte des Risikomanagements erläutern: das Verhältnis von Risiko und Belohnung, die Dimensionierung von Positionen und das feste Risiko in Euro im Vergleich zum Risiko in Prozent.

Risiko: Belohnung

Die Risikobelohnung ist der wichtigste Aspekt des Risikomanagements auf den Märkten. Viele Händler verstehen jedoch nicht vollständig, wie sie die Macht der Risikobelohnung voll ausschöpfen können. Jeder Händler auf dem Markt möchte seine Belohnungen maximieren und sein Risiko minimieren. Dies ist das Grundelement, um ein konstant profitabler Händler zu werden. Die richtige Kenntnis und Umsetzung von Risiko und Belohnung bietet den Tradern einen praktischen Rahmen, um dies zu erreichen.

Risiko und Belohnung bedeutet nicht einfach, das Risiko und die Belohnung einer Transaktion zu berechnen, es bedeutet zu verstehen, dass Sie mit einem Gewinnziel, das bei allen Ihren Transaktionen 2 bis 3 Mal so hoch wie das Risiko oder höher ist, in der Lage sein sollten, mit einer Reihe von Transaktionen Geld zu verdienen, auch wenn Sie die meiste Zeit verlieren. Wenn wir die konsequente Ausführung eines Risiko-Ertrags-Verhältnisses von 1:2 oder mehr mit einem Handelsvorteil mit hoher Wahrscheinlichkeit wie dem Handel mit Preisaktionen kombinieren, haben wir das Rezept für eine sehr mächtige Handelsstrategie.

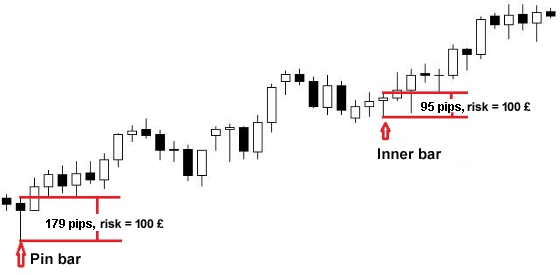

Werfen wir einen Blick auf den 4-Stunden-Chart des Goldes, um zu sehen, wie man das Risiko/die Belohnung bei einem Pin-Bar-Setup berechnen kann. Wir können in der Grafik unten sehen, dass es einen offensichtlichen Pin Bar gab, der sich von der Unterstützung in einem Markt mit Aufwärtstrend gebildet hat, also war das Signal für die Preisaktion solide. Als Nächstes berechnen wir das Risiko; in diesem Fall ist unser Stop Loss knapp unterhalb der Unterseite des Pin Bar platziert, also berechnen wir, wie viele Lots wir angesichts der Entfernung des Stop Loss nehmen können. Wir nehmen für dieses Beispiel ein hypothetisches Risiko von 100 € an. Wir können sehen, dass diese Konfiguration bislang eine Belohnung in Höhe des dreifachen Risikos, also 300 €, eingebracht hat.

Wie viele Transaktionen können wir nun bei einer Belohnung in Höhe des dreifachen Risikos in einer Serie von 25 Transaktionen verlieren und trotzdem noch Geld verdienen? Die Antwort ist 18 Transaktionen oder 72%. Sie können 72% Ihrer Transaktionen mit einem Risiko-Reward-Verhältnis von 1:3 oder höher verlieren und immer noch Geld verdienen..... in einer Reihe von Transaktionen.

Hier ist die schnelle Berechnung:

18 verlustreiche Transaktionen mit einem Risiko von 100 € = -1800 €, 7 gewinnbringende Transaktionen mit einer Belohnung von 3R (Risiko) = 2100 €. Nach 25 Transaktionen hätten Sie also 300 € gewonnen, aber Sie hätten auch 18 verlustreiche Transaktionen hinnehmen müssen ... und das Problem ist, dass Sie nie wissen, wann die Verlierer kommen werden. Sie könnten 18 Verlierer hintereinander haben, bevor die 7 Gewinner auftauchen - das ist zwar unwahrscheinlich, aber möglich.

Daher lässt sich das Verhältnis von Risiko und Belohnung im Wesentlichen auf diesen Hauptpunkt reduzieren: Sie müssen den Mut haben, Ihre Transaktionen in einer Reihe von Ausführungen zu platzieren und zu vergessen, die groß genug ist, um die volle Kraft des Verhältnisses von Risiko und Belohnung zu realisieren. Es ist offensichtlich, dass es unwahrscheinlich ist, dass Sie 72 % der Zeit verlieren, wenn Sie eine Handelsmethode mit hoher Wahrscheinlichkeit anwenden. Stellen Sie sich also vor, was Sie erreichen können, wenn Sie das Risiko/Belohnungs-Verhältnis mit einer effektiven Handelsstrategie korrekt und regelmäßig umsetzen.

Leider sind die meisten Händler entweder emotional zu undiszipliniert, um dieses Verhältnis von Risiko und Belohnung korrekt umzusetzen, oder sie wissen nicht, wie sie es tun sollen. Sich in seine Trades einzumischen, indem man die Stopps weiter vom Einstieg weg verschiebt, oder logische Gewinne von 2 oder 3 R nicht mitzunehmen, wenn sie sich ergeben, sind zwei große Fehler, die Trader machen. Sie neigen auch dazu, Gewinne von 1 R oder weniger mitzunehmen, was nur bedeutet, dass Sie einen viel höheren Prozentsatz Ihrer Transaktionen verdienen müssen, um langfristig Geld zu verdienen. Denken Sie daran, dass Trading ein Marathon ist, kein Sprint, und die Art und Weise, wie Sie den Marathon gewinnen, ist durch die konsequente Umsetzung der Risikobelohnung in Kombination mit der Beherrschung einer wirklich effektiven Handelsstrategie.

Dimensionierung von Positionen

Positionsgröße ist der Begriff für den Prozess der Anpassung der Anzahl der Lots, die notwendig sind, um den von Ihnen vorgegebenen Risikobetrag und die Entfernung des Stop-Loss einzuhalten. Dieser Satz ist für Anfänger etwas schwerfällig. Lassen Sie ihn uns daher Stück für Stück aufschlüsseln.

So berechnen Sie die Größe Ihrer Position für jede Transaktion, die Sie tätigen :

1) Zunächst einmal müssen Sie entscheiden, wie viel Geld in Euro Sie bereit sind, bei jeder Transaktion bequem zu verlieren. Und das ist etwas, das Sie nicht auf die leichte Schulter nehmen sollten.

2) Finden Sie den logischsten Ort, um Ihren Stopp-Loss zu platzieren. Wenn Sie in ein Pin-Bar-Muster investieren, wird dies in der Regel knapp über / unter dem oberen / unteren Rand des Dochts des Barrens sein. Die Grundidee ist, Ihren Stop Loss auf einem Niveau zu platzieren, das das Muster ungültig macht, wenn es berührt wird, oder auf der anderen Seite einer offensichtlichen Unterstützungs- oder Widerstandszone; das ist die logische Platzierung des Stop Loss. Was Sie niemals tun sollten, ist, Ihren Stopp zu nah an Ihrem Einstieg zu platzieren, nur weil Sie eine höhere Lot-Größe nehmen wollen; das ist Gier, und es wird Ihnen viel mehr ins Gesicht zurückschlagen, als Sie sich vorstellen können.

3) Als Nächstes geben Sie die Anzahl der Lots oder Mini-Lots ein, die Ihnen das gewünschte Euro-Risiko mit dem Stop-Loss-Abstand geben, den Sie als den logischsten beschlossen haben. Ein Mini-Lot entspricht normalerweise etwa 1 € pro Punkt, wenn also Ihr voreingestellter Risikobetrag 100 € und Ihre Stop-Loss-Distanz 50 Punkte beträgt, können Sie 2 Mini-Lots nehmen; 2 € pro Punkt x 50 Stop-Loss-Punkte = 100 € Risiko.

Die drei oben genannten Schritte beschreiben, wie Sie die Positionsgröße richtig einsetzen. Der wichtigste Punkt, den Sie sich merken sollten, ist, dass Sie Ihren Stop Loss niemals an die Größe Ihrer Position anpassen; stattdessen passen Sie die Größe Ihrer Position immer an das vorgegebene Risiko und die logische Platzierung Ihres Stop Loss an.

Der andere wichtige Aspekt der Positionsgröße, den Sie verstehen müssen, ist, dass Sie dadurch bei jeder Transaktion denselben Risikobetrag haben. Nur weil Sie zum Beispiel bei einem Geschäft einen breiteren Stop haben müssen, bedeutet das nicht, dass Sie bei diesem Geschäft mehr Geld riskieren, und nur weil Sie bei einem Geschäft einen kleineren Stop haben können, bedeutet das nicht, dass Sie bei diesem Geschäft weniger Geld riskieren werden. Sie passen die Größe Ihrer Position an, um den Betrag Ihres vorher festgelegten Risikos zu erreichen, unabhängig von der Größe Ihres Stop Loss. Viele unerfahrene Händler sind verwirrt und denken, dass sie mit einem größeren Stop mehr oder mit einem kleineren Stop weniger riskieren; das ist nicht unbedingt der Fall.

Werfen wir einen Blick auf den unten stehenden EURUSD-Chart. Wir können zwei verschiedene Preisaktions-Handelskonfigurationen sehen: eine Pin-Bar-Konfiguration und eine Inside-Bar-Konfiguration. Diese Konfigurationen erfordern unterschiedliche Stop-Loss-Abstände, aber wie wir in der Grafik unten sehen können, riskieren wir bei beiden Geschäften immer genau denselben Betrag, dank der Dimensionierung der Position :

Das Modell des festen Risikos in Euro VS. das Modell des prozentualen Risikos.

Festes Euro-Risikomodell = Ein Händler legt im Voraus den Betrag fest, den er bereit ist, pro Transaktion zu verlieren, und riskiert bei jeder Transaktion denselben Betrag, bis er beschließt, sein Risiko zu ändern.

Festes Prozent-Risikomodell = Ein Händler wählt einen Prozentsatz seines Kontos, den er pro Transaktion riskieren möchte (normalerweise 1 oder 2%), und hält sich an dieses prozentuale Risiko.

Obwohl die %R-Methode ein Konto relativ schnell wachsen lässt, wenn ein Händler eine Reihe von Gewinnen erzielt, verlangsamt sie in Wirklichkeit das Wachstum des Kontos, nachdem ein Händler eine Reihe von Verlusten erzielt hat, und macht es sehr schwierig, das Konto wieder auf das Niveau zu bringen, auf dem es sich vorher befand. Das liegt daran, dass Sie beim %R-Risikomodell mit weniger Lot investieren, wenn der Wert Ihres Kontos sinkt. Das kann zwar gut sein, um Verluste zu begrenzen, bringt Sie aber auch in eine Sackgasse, aus der es sehr schwer ist, wieder herauszukommen. Was Sie brauchen, ist die Beherrschung Ihrer Handelsstrategie in Kombination mit einem festen Risiko in Euro, das Sie bereit sind, bei einer bestimmten Transaktion zu verlieren. Wenn Sie diese Faktoren mit einer konsequenten Ausführung von Risiko / Belohnung kombinieren, haben Sie eine ausgezeichnete Chance, mit einer Reihe von Transaktionen Geld zu verdienen.

Das %R-Modell bringt einen Händler im Wesentlichen dazu, "langsam zu verlieren", denn was tendenziell passiert, ist, dass Händler anfangen zu denken: "Da die Größe meiner Position mit jedem Trade abnimmt, ist es kein Problem, wenn ich öfter trade" ... und selbst wenn sie diesen Satz nicht konkret meinen ... passiert das oft auch. Ich persönlich glaube, dass das %R-Modell die Händler faul macht... es verleitet sie dazu, Positionen einzugehen, die sie sonst nicht eingegangen wären... weil sie nun weniger Geld pro Trade riskieren, messen sie diesem Geld nicht mehr so viel Wert bei... das ist die menschliche Natur.

Außerdem hat das %R-Modell in der realen Welt des professionellen Handels keinen Nutzen, da die Kontogröße willkürlich ist, was bedeutet, dass die Kontogröße nicht das wahre Risikoprofil jeder Person widerspiegelt und auch nicht ihren gesamten Nettowert darstellt. Die Kontogröße ist eigentlich ein "Margin-Konto" und Sie müssen nur genug auf ein Konto einzahlen, um die Margin für die Positionen zu decken ... Sie könnten also den Rest Ihres Handelsgeldes auf einem Sparkonto oder in einem Investmentfonds oder sogar in Edelmetallen haben ... viele professionelle Händler halten nicht ihr gesamtes potenzielles Risikokapital auf ihrem Handelskonto.

Das Modell des festen Risikos in Euro macht für professionelle Händler Sinn, die ein reales Einkommen aus ihrem Handel erzielen wollen. Professionelle Händler ziehen ihre Gewinne tatsächlich jeden Monat von ihrem Handelskonto ab, ihr Konto kehrt dann auf sein "Basisniveau" zurück.

Beispiel für ein festes Risiko in Euro und ein Risiko in Prozent

Nehmen wir ein hypothetisches Beispiel mit 25 Transaktionen. Wir vergleichen das Modell mit einem festen Euro-Risiko mit einem Modell mit einem Risiko von 2 %. Hinweis: Wir haben das 2%ige Risiko gewählt, weil es sich dabei um einen sehr beliebten Risikoprozentsatz unter unerfahrenen Händlern und auf vielen anderen Forex-Trainingsseiten handelt. Das feste Risiko in Euro wurde in diesem Beispiel auf 100 € pro Transaktion festgelegt, nur um zu zeigen, wie ein Händler, der an seine Fähigkeiten glaubt und wie ein Scharfschütze handelt, in der Lage wäre, sein Konto schneller aufzubauen als jemand, der sich mit einem Risiko von 2 % pro Transaktion zufrieden gibt. In Wirklichkeit ist das feste Risiko in Euro von Händler zu Händler unterschiedlich und es ist Sache des Händlers, zu bestimmen, was er wirklich bereit ist, pro Transaktion zu verlieren. Ich persönlich würde mich mit einem kleinen Konto von 2.000 € mit einem Risiko von etwa 100 € pro Transaktion wohlfühlen, und das spiegelt sich auch in unserem Beispiel unten wider.

Nach der Analyse dieser Reihe von zufälligen Transaktionen ist es offensichtlich, dass das feste Euro-Modell überlegen ist. Natürlich werden Sie Ihr Konto etwas schneller verringern, wenn Sie mit dem festen Euro-Risikomodell auf eine Reihe von Verlustgeschäften stoßen, aber die Kehrseite der Medaille ist, dass Sie Ihr Konto auch viel schneller aufbauen, wenn Sie auf eine Reihe von Gewinngeschäften stoßen (und Verluste viel schneller wieder wettmachen). Der Schlüssel ist, dass, wenn Sie wirklich wie ein Scharfschütze handeln und Ihre Handelsstrategie beherrschen ... es unwahrscheinlich ist, dass Sie viele Verlustgeschäfte hintereinander haben, das Modell des festen Euro-Risikos also für Sie vorteilhafter sein wird.

Im folgenden Beispiel betrachten wir das Modell des festen Risikos in Euro im Vergleich zum Modell des prozentualen Risikos :

- Startguthaben: 2000€.

- Alle Belohnungen sind dreimal so hoch wie das Risiko.

- 8 Gewinne und 17 Verluste

- % Gewinnende Trades = 32 %.

- % verlorene Trades = 68 %.

Ergebnis bei einem Risiko von 100 € pro Handel = +700 €.

Ergebnis bei einem Risiko von 2 % pro Handel = +262 €.

Dieses Beispiel ist etwas extrem. Wenn Sie Handelsstrategien anwenden, die auf Preisaktionen basieren, und diese wirklich beherrschen, sollten Sie nicht 68 % der Zeit verlieren; Ihr Gewinnprozentsatz sollte bei fast 50 % liegen. Sie können sich vorstellen, wie viel besser die Ergebnisse bei einem Gewinnprozentsatz von 50 % wären. Wenn Sie bei 25 Transaktionen 50 % der Zeit gewinnen und dabei 100 € auf einem Konto mit 2.000 € riskieren, würden Sie 4.500 € erhalten. Wenn Sie 50 % der Zeit bei 25 Transaktionen gewinnen, indem Sie 2 % von 2.000 € riskieren, hätten Sie nur etwa 3.300 €.

Viele professionelle Händler verwenden die Methode des festen Euro-Risikos, weil sie wissen, dass sie ihre Handelsstrategie beherrschen, nicht übermäßig handeln und sich nicht auf einen zu großen Hebel verlassen, so dass sie sicher einen festen Betrag riskieren können, den sie bereit sind, bei jedem Handel zu verlieren.

Personen, die das %R-Modell verwenden, betreiben eher Overtrading und denken, dass es, weil ihr Risiko in Euro pro Trade mit jedem Verlust sinkt, normal ist, die Anzahl der Trades zu erhöhen (und damit mehr Trades zu verlieren, weil sie Trades mit geringer Wahrscheinlichkeit eingehen) ... und im Laufe der Zeit werden sie durch Overtrading viel weiter hinter einem Trader zurückbleiben, der ein festes Risiko in Euro verwendet, der wahrscheinlich vorsichtiger und sniper ist.

Wie sollte das richtige Risiko-Ertrags-Verhältnis aussehen?

Es gibt keine feste Formel zur Berechnung des Risiko-Ertrags-Verhältnisses (RR), da jede Marktsituation und jeder Handelsstil ihre eigenen „Besonderheiten” haben. Zu wissen, wie man das RR an den jeweiligen Kontext anpasst, ist einer der wichtigsten Aspekte des langfristigen Handels.

Risiko-Ertrags-Verhältnis für jede Marktsituation

| Marktbedingungen | Empfohlenes RR | Gründe | Beispielkonfiguration |

|---|---|---|---|

| 1. Starker Trend | 1:3 – 1:4 | Der Kurs hat das Potenzial, sich weiter zu entwickeln, wodurch Stop-Loss-Orders erweitert und Gewinnmitnahmechancen erhöht werden können. | Starker Aufwärtstrend (EUR/USD) Einstieg: 1,1050 Stop-Loss: 1,1000 (50 Pips) Take-Profit: 1,1200 (150 Pips) → Risiko-Ertrags-Verhältnis: 1:3 |

| 2. Seitwärtsmarkt (Preisspanne) | 1:1.5 – 1:2 | Wenn sich der Kurs in einer engen Spanne bewegt, sollten Stop-Loss-/Take-Profit-Orders in der Nähe der Unterstützungs- und Widerstandsniveaus platziert werden. | USD/JPY: Seitwärtsmarkt (110,50–111,00) Einstieg: 110,75 Stop-Loss: 110,50 (25 Pips) Take-Profit: 111,00 (25 Pips) → RR: 1:1 (Vorsicht geboten) |

| 3. Vorbereitung auf eine wichtige Wirtschaftsnachricht | 1:1.5 – 1:2 | Eine hohe Volatilität erhöht das Risiko von Slippage oder falschen Signalen. Daher ist es ratsam, das Risiko-Ertrags-Verhältnis zu reduzieren und den Stop-Loss zur Sicherheit anzupassen. | Reduzieren Sie beispielsweise vor der Veröffentlichung der Zahlen zur Beschäftigung außerhalb der Landwirtschaft (NFP) oder des Verbraucherpreisindex (VPI) die Größe Ihrer Position um die Hälfte und setzen Sie den Stop-Loss niedriger als üblich. |

| 4. Kurzfristiger Handel (Scalping) | 1:1 – 1:2 | Eine gängige Handelspraxis bevorzugt präzise Ein- und Ausstiegspunkte gegenüber einem hohen Risiko-Ertrags-Verhältnis. | Beispiel: Handel mit dem Paar XAU/USD in Zyklen von 5 bis 10 Minuten, Gewinn von 10 $, Risiko von 10 $ → Risiko-Ertrags-Verhältnis von 1:1 |

| 5. Langfristiger Handel (Swing Trading/Position Trading) | 1:3 – 1:5 | Eine langfristige Anlage ermöglicht eine größere Preisschwankungsbreite und lässt dem Preis somit Zeit, sich zu Ihren Gunsten zu entwickeln. | Beispiel: Swing-Trading mit dem Paar BTC/USD: Einstiegspreis: 60.000 Stop-Loss: 58.000 Take-Profit: 66.000 → Risiko-Ertrags-Verhältnis von 1:3 |

Die Volatilität des RR bei Devisen, Aktien und Rohstoffen

| Märkte | Beliebte RR-Werte | Risikostufe | Liquidität | Preiseigenschaften |

|---|---|---|---|---|

| Devisen | 1:1.5 bis 1:3 | Mittel | Sehr hoch | Langsame und stabile Bewegung. |

| Aktien | 1:2 bis 1:4 | Gering bis mittel | Mittel bis hoch | Deutlicher Trend, der sich jedoch nur langsam manifestiert. |

| Kryptowährungen | 1:3 bis 1:10+ | Hoch | Mittel bis hoch | Hohe Volatilität. |

Ist der Handel rentabel, wenn die Erfolgsquote niedrig, aber das Risiko-Ertrags-Verhältnis hoch ist?

In Wirklichkeit entwickeln sich die Erfolgsquote und das Risiko-Ertrags-Verhältnis in der Regel gegenläufig.

Hohe Erfolgsquote = niedriges Risiko-Ertrags-Verhältnis

Um häufig Gewinne zu erzielen, ist es oft notwendig, „Gewinne früher mitzunehmen”, um dem Kurs Zeit zu geben, das Ziel zu erreichen. Dies verringert jedoch den Gewinn pro Transaktion und damit das Risiko-Ertrags-Verhältnis.

Hohes Risiko-Ertrags-Verhältnis = Niedrige Erfolgsquote

Umgekehrt bedeutet das Anstreben eines hohen Risiko-Ertrags-Verhältnisses, wie z. B. 1:4 oder 1:5, dass man den Preis lange Zeit sich entwickeln lässt, um den Gewinn zu maximieren. Je länger sich der Kurs jedoch entwickelt, desto höher ist das Risiko, dass er sich in die falsche Richtung bewegt, bevor er das Ziel erreicht, was die Erfolgsquote weiter verringert.

Beispiel

Trader A hat eine Erfolgsquote von 60 % und verwendet ein Risiko-Ertrags-Verhältnis (RR) von 1:1.

Addiert man alle seine Trades, ergibt sich eine Summe von etwa 600 – 400.

Folglich erzielt Trader A einen Gewinn von 200 Euro.

Trader B hat eine Erfolgsquote von 40 %, verwendet jedoch ein Risiko-Ertrags-Verhältnis (RR) von 1:3.

Addiert man die Ergebnisse, ergibt sich eine Summe von etwa 1.200 – 600.

Letztendlich erzielt Trader B einen Gewinn von 600 Euro, obwohl er weniger verdient hat, da das Risiko-Ertrags-Verhältnis (RR) eine bessere Rendite pro Risikoeinheit bietet.

Schlussfolgerung

Um Ihre Chancen, auf den Finanzmärkten Geld zu verdienen, zu erhöhen, müssen Sie nicht nur das Risiko-Ertrags-Verhältnis, die Positionsgröße und die Höhe des Risikos pro Transaktion gründlich verstehen, sondern Sie müssen auch jeden dieser Aspekte des Risikomanagements in Kombination mit einer sehr effektiven, aber einfach zu verstehenden Handelsstrategie wie der Price Action konsequent ausführen.