Wie man ein "Stop-Loss & Take-Profit"-Ziel setzt

Das Thema Stop-Loss- und Gewinnziel-Investitionen ist eigentlich ein recht weites Feld. Dieser Artikel geht nicht auf alle Einzelheiten von Stop-Loss und Ziel-Investitionen ein, aber er gibt Ihnen einen guten allgemeinen Überblick über die wichtigsten Dinge zu diesem Thema.

Stop-Loss-Platzierung

Ich beginne damit, den Stop-Loss aus mehreren wichtigen Gründen zu investieren. Zunächst sollten Sie immer zuerst an das Risiko vor der Belohnung denken und sich mindestens doppelt so sehr auf das Risiko pro Handel als auf die Belohnung konzentrieren. Zweitens müssen wir unseren Stop-Loss bestimmen und dann den Umfang unserer Handelsposition, die potenziellen Dollar-Gewinne und -Verluste und unsere R-Multiplikatoren bestimmen. All dies wird klarer, wenn Sie weiterlesen, wenn Sie durch den letzten Satz verwirrt wurden.

Allgemeine Theorie der Stop-Loss-Platzierung :

Ein Stop-Loss sollte auf eine logische Ebene gestellt werden, d.h. auf eine Ebene, die uns sowohl sagt, wann unser Handelssignal nicht mehr gültig ist, als auch im Kontext der umgebenden Marktstruktur Sinn macht.

Die erste Option besteht dann darin, die Position vom Markt liquidieren zu lassen, d.h. der Markt zeigt an, ob ein Abschluss nicht mehr gültig ist, indem er sich auf ein Niveau bewegt, das die Position aufhebt oder die Marktverzerrung kurzfristig verändert. Einen Handel manuell zu schließen ist eine zweite Option, aber es ist immer besser, einen Handel zu setzen und zu vergessen und den Markt die "schmutzige Arbeit" ohne Eingreifen des Händlers machen zu lassen. Der einzige stichhaltige Grund für einen manuellen Ausstieg vor Erreichen des vorgegebenen Stopps ist, wenn der Markt überzeugende Preisaktionen gegen die Position zeigt. Viele Händler machen jedoch den Fehler, aus einem emotionalen Grund manuell auszusteigen...

Zusammenfassend kann man sagen, dass es zwei logische Methoden zum Verlassen einer Transaktion gibt:

1) Lassen Sie den Markt Ihren vorgegebenen Stop-Loss erreichen.

2) Beenden Sie manuell, weil die Preisaktion ein Signal gegen Ihre Position gebildet hat.

Abgänge, die auf Emotionen beruhen:

1) Margin-Call, weil Sie keinen Stop-Loss verwendet haben und der Markt sich gegen Ihre Position bewegt hat. In diesem Fall schließt der Broker Ihre Position automatisch.

2) Manuelle Schließung eines Handels, weil Sie "glauben", dass der Markt Ihren Stop-Loss erreichen wird. Sie sind emotional, weil sich der Markt gegen Ihre Position bewegt. Aber es gibt keinen Grund, aufgrund von Preisaktionen manuell auszusteigen.

Der Zweck eines Stop-Losses ist es, Ihnen zu helfen, in einem Handel zu bleiben, bis die anfängliche kurzfristige Richtungsverzerrung nicht mehr gültig ist. Ein professioneller Trader platziert seinen Stop-Loss auf einem Niveau, das sowohl der Position Raum lässt, sich zu seinen Gunsten zu bewegen, als auch Raum zum "Atmen", aber nicht unnötig. Grundsätzlich müssen Sie bei der Bestimmung des besten Ortes, an dem Sie Ihren Stop-Loss platzieren, über die nächstliegende logische Ebene nachdenken, die der Markt erreichen sollte, um zu beweisen, dass Ihr Handelssignal nicht mehr gültig ist.

Das Platzieren von Stop-Orders ist einer der wichtigsten Aspekte des Handels, deshalb sollten Sie sich die Zeit nehmen, über die Höhe des Stop-Losses nachzudenken und diese zu bestimmen, bevor Sie eine Position eingehen.

Viele Händler platzieren ihren Stop-Loss zu nahe an ihrem Einstiegspunkt, nur weil sie eine größere Position handeln wollen. Dies ist ein Fehler, denn Sie sollten den Stop-Loss auf der Grundlage Ihres Handelssignals und der umgebenden Marktbedingungen platzieren und nicht danach, wie viel Geld Sie verdienen wollen.

Sie sollten den Stop-Loss immer platzieren, bevor Sie die Größe der Position bestimmen, die Platzierung des Stops sollte durch Logik bestimmt werden, nicht durch Gier. Das bedeutet, dass Sie nicht absichtlich einen kleinen Stop-Loss auf einen Handel platzieren sollten, nur weil Sie eine große Position handeln wollen. Viele Händler tun dies, und es ist, als würden Sie sich auf einen Verlust vorbereiten, bevor der Handel überhaupt beginnt.

Lassen Sie uns nun einige Beispiele für die logischsten Stop-Loss-Platzierungen für Preisaktionshandelsstrategien betrachten.

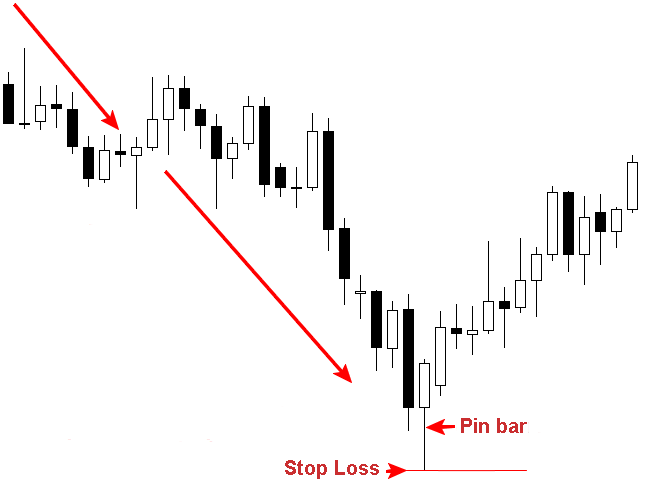

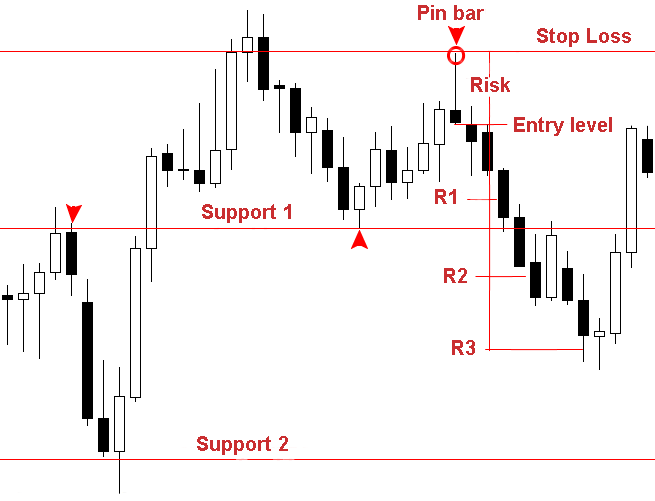

Platzierung eines Stopps für eine Pin Bar Handelsstrategie:

Der logischste und sicherste Ort, um Ihren Stop-Loss auf einer Pin Bar konfiguration zu platzieren, befindet sich direkt hinter der Ober- oder Unterseite des Stiftleistenstrangs. In einem Abwärtstrend, wie er in der untenstehenden Grafik dargestellt ist, sollte der ideale Stop-Loss also oberhalb der Nadelstangen-Aktie platziert werden, wobei "knapp oberhalb" etwa 1 bis 10 Pips bedeuten kann.

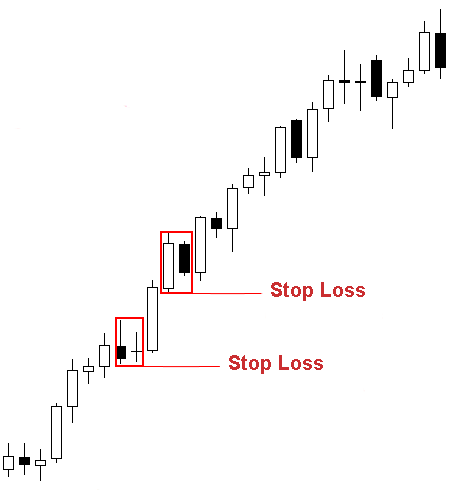

Platzierung des Stoppschilds in einer Strategie für den Handel mit Barren innerhalb der Bar :

Der logischste und sicherste Ort, um Ihren Stop-Loss zu platzieren, ist gleich jenseits der Muttergrenze, ob hoch oder niedrig. Wenn Sie die inneren Barren noch nicht verstehen, lesen Sie bitte diesen Artikel über die Handelsstrategie mit inneren Barren.

Platzierung des Stopps in einer Strategie der Preisaktion gegen den Trend :

Im Falle eines gegenläufigen Handelsmusters wollen wir unseren Stopp genau jenseits der Ober- oder Unterseite des Musters platzieren, das eine potenzielle Trendwende signalisiert. Wenn wir uns das Bild unten anschauen, sehen wir, dass ein Abwärtstrend vorhanden ist, wenn wir ein großes Signal haben, um die Stiftleiste umzukehren. Der Stopp-Loss sollte direkt unter dem Strang dieser Stiftleiste platziert werden.

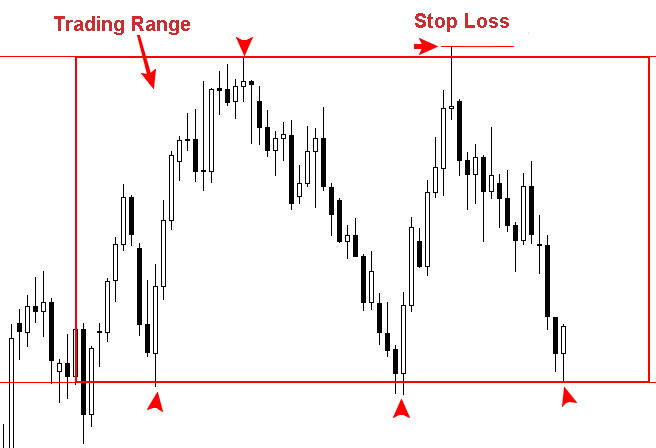

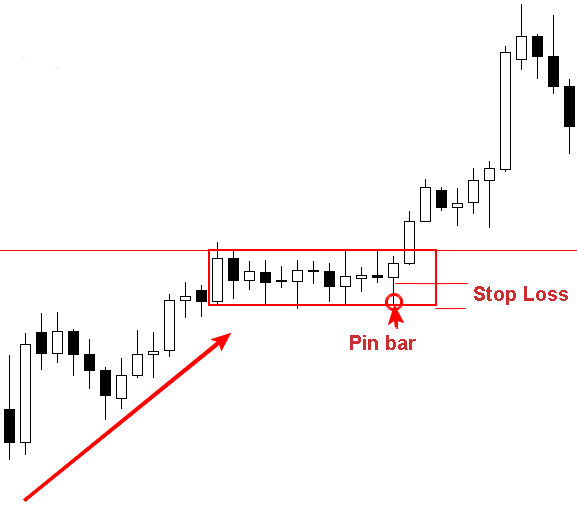

Platzierung des Stopps in einer Handelsspanne :

Wir sehen oft mit hoher Wahrscheinlichkeit, dass sich Aktien am Rande einer Handelsspanne bilden. In solchen Situationen sollte der Stop-Loss knapp über der Handelsbereichsgrenze oder dem höchsten bzw. niedrigsten Preis im Handelsmuster platziert werden. Wenn wir z.B. einen Pin-Balken am oberen Ende einer Handelsspanne haben, der knapp unter dem Widerstand der Handelsspanne liegt, sollten wir den Stop-Loss etwas höher platzieren, knapp außerhalb des Widerstands der Handelsspanne, und nicht knapp über dem hohen Pin-Balken. In der Grafik unten sehen wir dieses Problem nicht, da wir einen großen rückläufigen Balken haben, der den Widerstand der Handelsspanne überschreitet, so dass die beste Platzierung für den Stop-Loss bei dieser Konfiguration offensichtlich knapp über dem Strang des Stiftbalkens liegt.

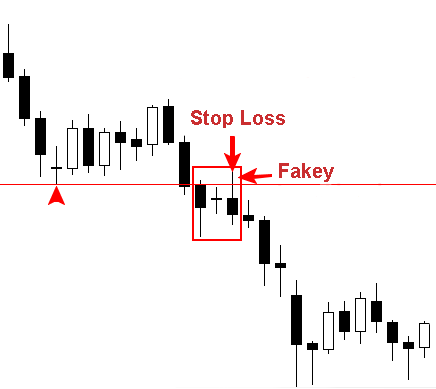

Platzierung des Stoppschildes in einem Trendmarkt :

Wenn sich ein Trendmarkt nach unten oder zurück auf ein Niveau innerhalb des Trends bewegt, haben wir normalerweise zwei Möglichkeiten. Die erste ist, dass wir den Stop-Loss knapp über dem oberen oder unteren Ende des Musters platzieren können, wie wir gesehen haben, oder wir können das Niveau nutzen und unseren Stop knapp über dem Niveau platzieren. Ein Beispiel dafür sehen wir in der untenstehenden Grafik mit der False Break Trading-Strategie, bei der der Preis das Widerstandsniveau des Abwärtstrends übersteigt. Die logischsten Orte für den Stopp wären knapp oberhalb der Fälschung oder knapp oberhalb des Widerstandsniveaus.

Platzierung des Stopps bei einem Ausbruch eines Trendmarktes :

Häufig können wir in einem Trendmarkt beobachten, dass der Markt nach einer starken Trendbewegung innehält und sich seitwärts konsolidiert. Diese Konsolidierungsphasen führen in der Regel zu großen Brüchen in der Richtung des Trends, und diese Brüche können manchmal sehr lukrativ sein. Es gibt grundsätzlich zwei Möglichkeiten, einen Stopp in dieser Konfiguration zu setzen. Wie wir in der untenstehenden Grafik sehen können, können Sie Ihren Stop-Loss in der Nähe des 50%-Niveaus der Handelsspanne oder auf der anderen Seite der Preisaktionskonfiguration platzieren; im Beispiel unten ist dies eine Stiftleiste. Die Logik hinter der Platzierung des Stop-Loss in der Nähe der 50%-Handelsspanne besteht darin, dass, wenn der Markt bis zu diesem Punkt fällt, der Ausbruch wahrscheinlich nicht sehr stark ist und scheitern könnte. Durch diese Stopp-Platzierung erhalten Sie einen engeren Stopp-Abstand, der die potenzielle Belohnung im Verhältnis zum Risiko erhöht.

Anmerkung zur Implementierung von Stop-Loss :

Angenommen, wir haben eine Preisaktionshandelsstrategie, die sehr nahe an der wichtigsten Marktebene liegt. Normalerweise liegt die ideale Stopp-Platzierung für das Preis-Aktionsmuster knapp über der Oberkante des Strangs des Musters oder der Unterseite des Strangs des Musters, wie wir oben gesehen haben. Da das Preisaktionsmuster jedoch sehr nahe an einem Schlüsselniveau des Marktes liegt, würde die Logik vorschreiben, dass wir unseren Stop-Loss etwas erhöhen und ihn knapp über diesem Schlüsselniveau platzieren und nicht am oberen oder unteren Ende des Musterdochts. Auf diese Weise bringen wir den Markt dazu, diese wichtige Ebene zu verletzen, bevor wir aufhören, was uns zeigt, dass sich die Marktstimmung geändert hat und dass wir uns vielleicht nach Trades in die andere Richtung umsehen sollten. Auf diese Weise legen Sie Ihre Stopps auf der Grundlage der Marktstruktur und -logik und nicht auf der Grundlage von Emotionen wie Gier oder Angst fest.

Gewinnziele setzen

Die Festlegung von Gewinnzielen und der Ausstieg aus einem Handel ist vielleicht der technisch und emotional schwierigste Aspekt des Handels. Der Trick besteht darin, aus einem Handel auszusteigen, wenn Sie einen respektablen Gewinn erzielt haben, anstatt darauf zu warten, dass sich der Markt gegen Sie wendet und aus Angst aussteigt. Die Schwierigkeit besteht darin, dass es in der menschlichen Natur liegt, sich nicht aus einem Handel zurückziehen zu wollen, wenn die Gewinne steigen, weil man das Gefühl hat, dass der Handel zu seinen Gunsten weitergehen wird und es nicht der richtige Zeitpunkt für einen Ausstieg ist. Die Ironie liegt darin, dass ein Nicht-Rückzug, wenn der Handel eindeutig positiv ist, in der Regel bedeutet, dass man einen emotionalen Abgang macht, wenn sich der Handel gegen die eigene Position wendet. Sie müssen Gewinne mit einem respektablen Risiko-Ertrags-Verhältnis von 1:2 oder mehr mitnehmen, es sei denn, Sie haben im Voraus festgelegt, dass Sie versuchen werden, den Handel so lange wie möglich laufen zu lassen.

Allgemeine Theorie der Gewinnzielsetzung :

Nachdem wir die logischste Investition für unseren Stop-Loss bestimmt haben, sollte sich unsere Aufmerksamkeit dann auf die Suche nach einem logischen Gewinnziel und auch auf das Verhältnis zwischen Ertrag und Risiko konzentrieren. Wir müssen sicherstellen, dass bei einer Transaktion ein angemessenes Risiko-Ertrags-Verhältnis möglich ist, sonst lohnt es sich wirklich nicht. Wenn danach ein anständiges Risiko/Ertrags-Verhältnis möglich ist, handelt es sich wahrscheinlich um eine Transaktion, die es wert ist, getätigt zu werden. Sie müssen jedoch ehrlich mit sich selbst sein, lassen Sie sich nicht auf ein Spiel ein, bei dem Sie wichtige Marktniveaus oder die offensichtlichen Hindernisse ignorieren, die Sie daran hindern, ein anständiges Risiko/Ertrags-Verhältnis zu erzielen, nur weil Sie in einen Handel einsteigen wollen.

Zur Bestimmung des Gewinnziels gehört die Analyse der allgemeinen Marktbedingungen und -struktur, wie z.B. Unterstützungs- und Widerstandsniveaus, größere Marktumkehrungen, Hochs und Tiefs usw. Dadurch wird bestimmt, ob es eine Schlüsselebene gibt, die es ermöglicht, ein logisches Gewinnziel zu erreichen, oder ob es eine Schlüsselebene gibt, die den Weg zu einem anständigen Gewinn blockiert.

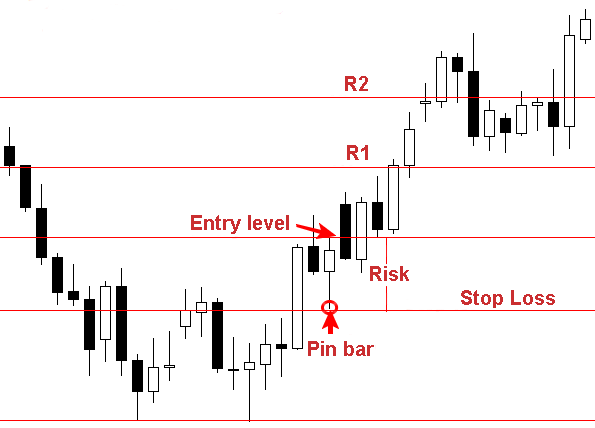

Beispiel einer Gewinnzielberechnung auf der Grundlage eines Risikomultiplikators :

In der Abbildung unten sehen wir eine Stiftleistenkonfiguration, die sich nach einem Rückprall und einer Umkehrung des Abwärtstrends gebildet hat. Der Stopp-Loss wurde knapp unter dem tiefsten Punkt der Stiftleiste platziert. An diesem Punkt haben wir also das, was wir R1 nennen, oder einfach den Betrag in Euro, den wir von unserem Einstiegsniveau bis zum Stop-Loss-Level riskiert haben. Wir können dann diesen R1-Betrag (unser Risiko) nehmen und ihn erweitern, um ein Vielfaches dieses Betrags zu finden, das wir als Gewinnziele verwenden können.

In der untenstehenden Grafik ist eine deutliche Umkehr der Pinbars zu erkennen, die sich in der Nähe einer Schlüsselwiderstandsmarke im Markt gebildet haben, was auf eine hohe Wahrscheinlichkeit einer rückläufigen Bewegung hinweist. Als Erstes muss bestimmt werden, wo der Stop-Loss am besten platziert werden soll. In diesem Fall ist es ideal, sie direkt über dem Pinblock zu platzieren.

Dann können wir sehen, dass es eine Schlüsselstütze gibt, die etwas niedriger ist, der Abstand zwischen dem Einstieg und der Schlüsselstütze ist anderthalbmal so groß wie das Risiko und darüber hinaus gibt es keine Schlüsselstütze. Die Operation ist es wert, angenommen zu werden, aber da es eine Chance gibt, sich auf dieser ersten Ebene der Schlüsselunterstützung wieder zu erholen, beschloss ich, auf diese R1-Ebene hinunterzugehen und diesen Vorteil zu blockieren. Auf diese Weise kann ich zumindest das R1-Niveau erreichen und gleichzeitig die potenzielle Umkehrung dieser wichtigen Unterstützung vermeiden.

Es stellte sich heraus, dass der Markt die erste Stufe der Schlüsselunterstützung überschritten hatte und dann weiter auf die Stufe R3 zurückging. Nun, nicht alle Trades funktionieren auch so, aber ich versuche Ihnen zu zeigen, wie Sie Ihren Stop-Loss richtig platzieren, die Höhe Ihres R1-Risikos berechnen und dann die potenziellen Ertragsmultiplikatoren dieses Risikos unter Berücksichtigung der Gesamtstruktur des umgebenden Marktes finden. Die Hauptebenen des Diagramms sollen als Leitfaden für unsere Gewinnziele dienen, und wenn Sie eine Hauptebene des Diagramms haben, bevor der Handel einen R1-Gewinn erzielen kann, dann könnten Sie in Erwägung ziehen, diesen Handel nicht anzunehmen.

Endnote :

Ein Händler ist eigentlich ein Geschäftsmann, denken Sie an Donald Trump, der ein großes Geschäft abschließt, um einen neuen Hotelkomplex zu kaufen... er bewertet sorgfältig das Risiko und die Belohnung des Geschäfts und entscheidet, ob es sich lohnt, es anzunehmen oder nicht. Als Händler tun wir das auch; wir betrachten zunächst das Risiko des Geschäfts, dann prüfen wir die potenzielle Belohnung, wie wir die Belohnung erhalten können und ob sie angesichts der Struktur des umgebenden Marktes realistisch erreichbar ist, und dann treffen wir unsere endgültige Entscheidung über das Geschäft. Unabhängig davon, ob Sie ein Konto von 100 oder 100.000 Euro haben, ist der Prozess des Abwägens des potentiellen Risikos gegen die potentielle Belohnung eines Handels genau derselbe, und dasselbe gilt für die Platzierung von Stopps und Zielen; er ist unabhängig von der Größe Ihres Kontos derselbe.

Kapitalerhalt ist für einen Händler unerlässlich. Dies bedeutet, so viel "Abstand" wie möglich vom Handelskapital zu nehmen. Professionelle Händler verschwenden kein Kapital, sie setzen es nur dann ein, wenn das Risiko-Ertrags-Verhältnis eines Handels Sinn macht. Wir müssen das Risiko, das wir bei einem Handel eingehen, immer rechtfertigen, und wenn Sie das Risiko angesichts der Konfiguration und Struktur des Marktes nicht rechtfertigen können, dann gehen Sie den Handel nicht ein.

FAQ

Was ist ein Stop Loss?

Ein Stop Loss ist eine Order, die bei einem Broker platziert wird, um einen Vermögenswert zu verkaufen, wenn dieser einen bestimmten Preis erreicht, um mögliche Verluste bei einer Position zu begrenzen.

Warum ist es wichtig, einen Stop Loss zu setzen, bevor die Größe der Position festgelegt wird?

Es ist entscheidend, den Stop Loss zuerst zu setzen, um sicherzustellen, dass die Entscheidung auf einer Marktlogik und nicht auf Gier oder Emotionen beruht. So kann die Positionsgröße auf der Grundlage des akzeptablen Risikos bestimmt werden.

Wo sollte ich meinen Stop Loss platzieren?

Der Stop Loss sollte auf einem logischen Niveau platziert werden, d. h. auf einem Niveau, das anzeigt, dass Ihr Handelssignal nicht mehr gültig ist. Dies hängt von der Marktstruktur und der verwendeten Handelsstrategie ab.

Warum ist es nicht ratsam, auf emotionaler Basis manuell aus einem Trade auszusteigen?

Ein manueller Ausstieg ohne Grund, der auf der Aktion des Kurses basiert, kann zu irrationalen Entscheidungen und Verlusten führen. Emotionale Entscheidungen basieren nicht auf der Logik des Marktes.

Was sind Beispiele für schlechte Stop-Loss-Platzierungen, die auf Emotionen beruhen?

- Nachschussforderung bei fehlendem Stop Loss.

- Manuelle Schließung eines Geschäfts aus Angst, dass der Markt den Stop Loss erreicht, ohne eine Kursaktion, die diese Entscheidung rechtfertigt.

Wie bestimmt man das Gewinnziel?

Analysieren Sie die allgemeinen Marktbedingungen und -strukturen, wie z. B. Unterstützungs- und Widerstandsniveaus, wichtige Marktumkehrungen, um ein logisches Gewinnziel zu bestimmen.

Wie wichtig ist das Risiko-Ertrags-Verhältnis bei der Bestimmung des Gewinnziels?

Ein gutes Risiko-Ertrags-Verhältnis (mindestens 1:2) ist entscheidend, um sicherzustellen, dass sich ein Trade lohnt. Dieses Verhältnis zu ignorieren kann zu unklugen Handelsentscheidungen führen.

Warum ist der Kapitalerhalt für einen Trader so wichtig?

Das Kapital zu erhalten ermöglicht es, langfristig weiter zu handeln. Professionelle Trader verschwenden ihr Kapital nicht und setzen es nur dann ein, wenn das Verhältnis von Risiko und Ertrag günstig ist.