Die Gamma-Scalping-Optionshandelsstrategie

In diesem Artikel werden wir uns mit einem Begriff befassen, der Kleinhändlern auf dem Devisenmarkt fremd erscheinen mag. Ich beziehe mich auf eine typische Aktivität, die Trader praktizieren, die als Gamma-Scalping oder Gamma-Hedging bekannt ist.

Kurz gesagt, beinhaltet Gamma-Scalping das Eingehen und Verlieren einer Position im zugrunde liegenden Markt, so dass genügend Anpassungen am Delta einer Long-Optionsprämie vorgenommen werden können, um die Time-Decay-Komponente der Optionsposition innerhalb eines Long-Gamma-Portfolios auszugleichen.

Für die Uneingeweihten: Ich weiß genau, was Sie denken. Es klingt immer noch furchtbar technisch und Sie fragen sich wahrscheinlich immer noch, was Delta ist, was Gamma ist und wie man das alles interpretiert. Lassen Sie es uns in einen schrittweisen Prozess aufteilen, der verschiedene Maßnahmen beinhaltet, die als griechische Optionen bekannt sind.

Delta: Der Eckpfeiler der Optionen

Zunächst müssen wir verstehen, was "Delta" im Zusammenhang mit dem Optionshandel bedeutet. Vereinfacht ausgedrückt, misst das Delta die Auswirkung von Änderungen des Preises einer Option im Verhältnis zum Preis des Basiswerts. Die Werte können von 0 bis 1 variieren, wenn das Delta für eine Call-Position ist, oder von 0 bis -1, wenn das Delta für eine Put-Position ist, abhängig vom Strike-Preis, zu dem die Option gekauft wurde.

Denken wir an eine hypothetische Situation, um die Botschaft zu verdeutlichen, die das Delta zu einem bestimmten Zeitpunkt sendet. Wenn Sie eine Euro-Option (Call) zu 1,14 mit einem Delta von 0,5 besitzen, was eine "am Geld"-Position ist, da der Preis der Strike-Option gleich dem Preis des zugrunde liegenden Instruments (1,14) ist, bedeutet dies, dass für jede Maßeinheit, die sich im zugrunde liegenden EUR-Terminkontrakt ändert, die Option um 0,5 Einheiten steigt.

Zum Beispiel, wenn der Wechselkurs des EUR-Kontrakts um 1 Pip mit einem Wert von $10 steigt, wird der Preis der Call-Option um $10 x 0,5 Delta = $5 steigen. Im Gegenteil, wenn es sich um eine Put-Option mit einem Delta von -0,5 handelt, sinkt der Preis der Put-Option für jeden Rückgang von 1 Pip eines Wertes von z.B. $10 im EUR-Kontrakt um -$5.

Terminologie für die Optionspositionierung

Es ist auch wichtig, zwischen den verschiedenen Definitionen einer Optionsposition zu unterscheiden.

Wenn wir einen Optionsstrike "out of the money" handeln, bedeutet dies, dass die Kaufrechte des Basiswerts keinen inneren Wert haben, da der Kaufkurs höher ist als der Kurs des Basiswerts (EUR-Futures). Je höher er im Vergleich zum aktuellen Ausübungspreis des Euro-Futures ist, desto niedriger ist das Delta, da die Option einen geringeren Wert hat, bis zu 0. Für eine Put-Option gilt das Gegenteil, je niedriger sie im Vergleich zum aktuellen Ausübungspreis des Futures gekauft oder gehandelt wird, desto geringer ist ihr Wert und damit ihr Delta, mit einer Grenze von 0.

Wird eine Option hingegen "at the money" gekauft oder gehandelt, bedeutet dies, dass der Preis der Call-Option dem Preis des Basiswertes entspricht. In diesem Fall beträgt das zugewiesene Delta etwa 0,5, d.h. wenn sich der Euro-Futures-Kontrakt um 1 Pip bewegt, der einen Wert von $10 hat, bewegt sich Ihre Position um die Hälfte oder etwa $5 (Kommissionen nicht berücksichtigt).

In der Zwischenzeit, wenn die Option "in the money" ist, hat die Position einen inneren Wert mit einem Delta-Wert, der viel näher an der maximalen Schwelle von +100 für Calls oder -100 für Puts ist. Wenn zum Beispiel eine EUR/USD-Call-Option bei 1,10 gepreist wird, während der zugrunde liegende Preis des EUR/USD-Futures bei 1,1450 liegt, bedeutet dies, dass das Delta sehr hoch sein wird, nahe bei oder sogar bei +100.

Gamma: Deltas Zwilling

Gut, so weit, ich hoffe, dass Ihnen das Konzept des Deltas nicht so fremd vorkommt, wie es heute der Fall ist. Das nächste wesentliche Puzzlestück ist zu verstehen, was es bedeutet, wenn wir von "Gamma" sprechen.

Die Erklärung dieses Begriffs ist sehr einfach, da Gamma einfach der Begriff ist, der verwendet wird, um die Änderungsrate von Delta zu messen, und wird als Prozentsatz dargestellt. Praktisch ausgedrückt, gibt sie die Veränderung des Deltas an, die sich aus einer Bewegung des zugrunde liegenden Futures-Kontrakts um einen Pip/Einheit ergibt.

Gamma neigt dazu, seinen höchsten Wert zu zeigen, wenn der Ausübungspreis der Option bei oder nahe "at the money" ist, wobei der Wert auf 0 sinkt, je mehr die Option ihren inneren Wert verliert, wenn sie in den Bereich "out of the money" eintaucht.

Gamma ist entscheidend, da die Änderungsrate des Deltas einen großen Einfluss auf die Ergebnisse eines Portfolios haben kann. Deshalb ist es wichtig zu verstehen, wie Delta-Änderungen über Gamma Ihre Ergebnisse beeinflussen.

Wenn dieser Punkt des Leitfadens erreicht ist, können wir nun zur nächsten Ebene übergehen und beginnen, das Konzept des "Long Gamma" in Ihrer Optionsposition anzusprechen. Dieses Konzept basiert im Wesentlichen auf der Idee, dass ein Händler ein Käufer von Optionen (Calls oder Puts) ist, der ein Interesse daran hat, von der Erwartung signifikanter Bewegungen im zugrunde liegenden Vermögenswert zu profitieren, die die gezahlten Gebühren und den Verfall im Laufe der Zeit ausgleichen können.

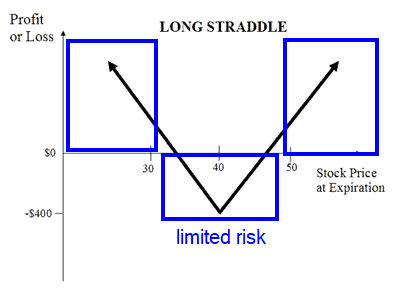

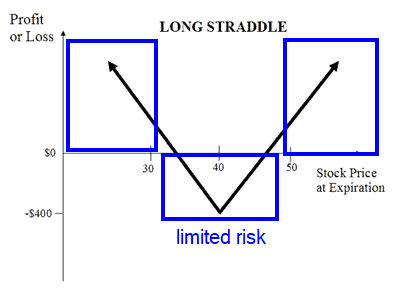

Ein Long-Gamma wird z. B. durch einen Long-Straddle oder Strangle, auch bekannt als neutrale Strategie, erreicht, indem ein Put und ein Call auf denselben Basiswert mit demselben Ausübungspreis und Verfallsdatum gekauft werden. Diese Art von Strategie kann einen unbegrenzten Gewinn und ein begrenztes Risiko (gezahlter Optionspreis) bieten und zielt darauf ab, die Antizipation der Volatilität des Basiswerts auszunutzen, bevor der Kontrakt abläuft.

Ähnlich verhält es sich mit "Gamma-Short", bei dem Ihre Position, anstatt Long-Optionen zu sein, hauptsächlich von Ihrem Short-Engagement durch das Schreiben von Calls und Puts dominiert wird. Denken Sie daran, wenn Sie Optionen verkaufen, werden Sie für das unbegrenzte Risiko, das Sie eingehen, entschädigt, da niemand garantieren kann, wie hoch die Volatilität des Basiswertes sein wird, bevor der Optionskontrakt abläuft.

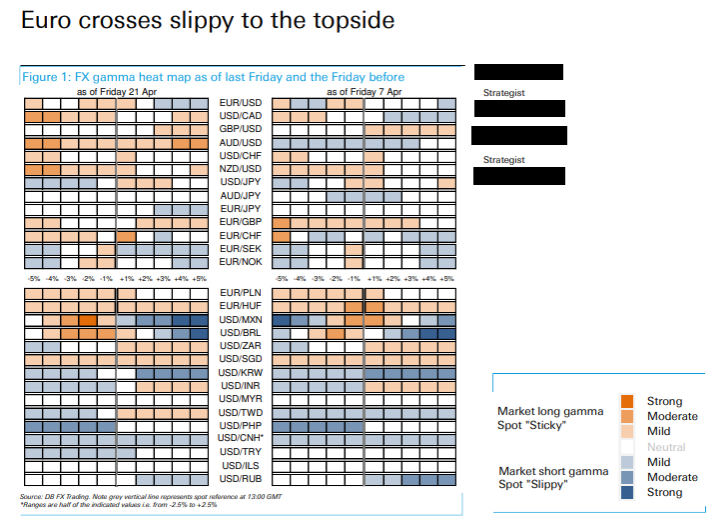

Es gibt viele Strategien, um sowohl short als auch long zu gehen. Die einfachste Form, wie oben besprochen, ist die Verwendung einer Straddle- oder Strangle-Short-Strategie, bei der man sowohl eine Put- als auch eine Call-Option auf denselben Basiswert zum selben Ausübungspreis und Verfallsdatum verkauft. Diese Strategien bieten einen begrenzten Gewinn (Gebühren werden erhoben) und ein unbegrenztes Risiko (Exposition gegenüber der Volatilität des zugrunde liegenden Vermögenswerts), und ihre Absicht basiert auf der Vorstellung, dass der Händler erwartet, dass der Markt innerhalb begrenzter Handelsbereiche enthalten ist.

Vega: das Rückgrat der Optionspreise

Um voranzukommen, müssen wir einen neuen Begriff einführen, bekannt als "Vega", der die Änderungsrate im Wert einer Option basierend auf dem Grad der Änderung der impliziten Volatilität ist. Wir können den richtigen Preis einer Option nicht verstehen oder berücksichtigen, wenn wir die erwartete Volatilität, auch bekannt als implizite Volatilität, die durch komplexe Berechnungen erhalten wird, nicht berücksichtigen.

Je höher die implizite Volatilität ist, desto höher ist der Optionspreis, weil die Verkäufer offensichtlich eine höhere Prämie verlangen werden, um das erhöhte Risiko zu übernehmen. Im Gegenteil, wenn die implizite Volatilität sinkt, sinkt auch der Optionspreis, da erwartet wird, dass der Preis mehr zurückgehalten wird.

Zum Beispiel bedeutet ein Euro-Futures-Kontrakt mit einem Vega von 0,0008, dass die Option für jeden Anstieg der impliziten Volatilität um einen Punkt um acht Cent teurer wird.

Theta: Der Zahn der Zeit hinterlässt seine Spuren

Hier schließt sich der Kreis. Das Einzige, was fehlt, um zu verstehen, worum es beim Gamma-Scalping geht, ist das Verständnis von "Theta". In diesem Fall handelt es sich um die Änderung des Optionswerts, wenn sich die Verfallszeit ändert, auch bekannt als "Zeitverfall". Theta gibt den Wertverlust einer Option im Laufe der Zeit an. Zum Beispiel wird eine Option mit einem Theta von -0,0002 jeden Tag 0,0002 oder 2c ihres Wertes durch den Zeitverfall verlieren.

Delta Neutral: Es geht um Risikominimierung

Fast geschafft, Trader! Mit all diesen Abkürzungen und Konzepten zur Hand, werden wir Ihnen eine der Hauptstrategien vorstellen, die Market Maker verwenden, um direktionale Verzerrungen in ihrem Portfolio zu reduzieren oder ganz zu eliminieren. Wir nennen diesen Ansatz "Neutrales Delta" und in der Praxis umfasst er eine Position, die auf dem Konzept eines Straddle oder Strangle mit anfänglichen positiven und negativen Deltas aufgebaut ist, die sich gegenseitig ausgleichen, um letztendlich eine Position zu schaffen, die ein Delta nahe 0 hat.

Sobald Sie also eine delta-neutrale Position oder ein delta-neutrales Portfolio haben, beinhaltet Gamma-Scalping den Kauf und Verkauf des zugrunde liegenden Assets, um das Theta auszugleichen. Letztendlich besteht das Ziel der Gamma-Scalping- oder Hedging-Strategie darin, den zugrunde liegenden Vermögenswert weiterhin aktiv zu kaufen oder zu verkaufen, um das, was Sie verloren haben, jeden Tag wieder hereinzuholen, da das Theta im Laufe der Zeit abgenommen hat. Es sollte daher eher als ein Ansatz zur Risikoreduzierung denn als eine Strategie mit hohem Gewinn gesehen werden.

Es sollte beachtet werden, dass in den meisten Fällen die Spieler, die am meisten in Gamma-Scalping involviert sind, die Market Maker sind, Mitglieder der Börse, die den Märkten Liquidität zur Verfügung stellen und daher diejenigen sind, die am meisten das Theta-Risiko in ihren offenen Optionen ausgleichen müssen. Das bedeutet, dass Gamma-Scalping nicht für jeden geeignet ist, sondern nur für diejenigen, die extrem gut kapitalisiert sind und über ein großes Wissen über die Optionsbranche verfügen. Deshalb wird sie hauptsächlich von den großen Playern dominiert.

Warum sind wir an Gamma Scalping interessiert?

Das ist eine berechtigte Frage, da ich gerade erwähnt habe, dass es hauptsächlich ein von Market Makern dominiertes Gebiet ist.

Denn durch das Verständnis seiner Logik und das Hinzufügen einer letzten Komponente (implizite vs. historische Volatilität) wären wir besser informiert, um die Art des Marktprofils zu antizipieren, mit dem wir konfrontiert werden könnten, was dem Handel mit einem Markt entspricht, der entweder klebrig oder rutschig ist.

Mit anderen Worten: Wenn die wichtigen Liquiditätsniveaus auf dem Chart getestet werden, können wir dann erwarten, dass der Markt seine üblichen Tricks spielt, indem er angespannter und unberechenbarer ist, um die Händler zum Kauf/Verkauf von gescheiterten Ausbrüchen zu verleiten? Oder steht der Markt eher vor direktionalen Handelsaussichten und erwarteten Ausbrüchen?

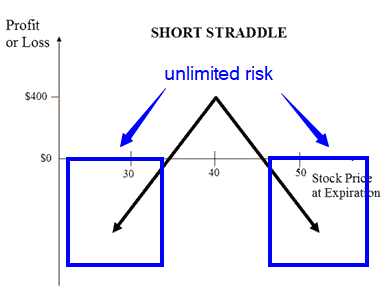

Nachfolgend finden Sie ein Beispiel für einen Gamma-Forschungsbericht:

Der springende Punkt ist, dass wir durch die Einbeziehung dieses letzten Elements, d.h. der Art des Verhältnisses von impliziertem zu historischem Volumen, in der Lage sein werden, zu antizipieren, ob diese Hauptakteure des Optionshandels sich aktiv an Scalping/Gamma-Hedging-Strategien beteiligen werden, wodurch der Markt enger wird, oder ob sie gezwungen sein werden, einer bestehenden Richtungsbewegung zusätzlichen Treibstoff hinzuzufügen.

Das Verhältnis zwischen impliziertem Volumen und historischem Volumen

Wir haben das Konzept der impliziten gegenüber der historischen Volatilität bisher in diesem Leitfaden beiseite gelassen, da es sinnlos gewesen wäre, sich damit zu befassen, wenn Sie keinen grundlegenden Referenzrahmen über griechische Metriken und die anderen Konzepte, die wir besprochen haben, haben. Nun, lassen Sie uns fortfahren...

Warum ist es also so wichtig, diese beiden Dinge zu bewerten?

Die historische Volatilität ist die Volatilität, die der zugrunde liegende Vermögenswert auf einer annualisierten Standardabweichungsbasis in Prozent des Preises erfahren hat. Die implizite Volatilität ist die erwartete Volatilität, die auf komplexen Berechnungen basiert, die den Optionspreis, den Preis des zugrunde liegenden Vermögenswerts, den Ausübungspreis, den Verfallszeitpunkt und den risikofreien Zinssatz berücksichtigen, berechnet nach dem Black-Scholes-Modell.

Im Allgemeinen, wenn die implizite Volatilität zu höheren Preisen als die historische Volatilität bezahlt wird, deutet das darauf hin, dass die Optionspreise hoch sein können. Wenn dies geschieht, zeigt der Optionsmarkt in seinem ständigen Bestreben, zum Gleichgewicht am Mittelwert zurückzukehren, eine Tendenz, sich in einer allgemeinen Short-Vega-Portfolio-Strategie zu engagieren, indem er eine Position um den Verkauf von Volatilität aufbaut.

Erinnern Sie sich, wenn der Markt eine bärische Volatilität hat, nimmt er die Optionspreise als überhöht wahr und deshalb finden wir das Interesse des Marktes in erster Linie darin, Calls/Puts zu verkaufen und die Gebühren/Kommissionen zu kassieren. In dieser Art von Umfeld werden sich also Strategien, die sich um Delta-Neutralität drehen, auf den Aufbau von Short-Strukturen konzentrieren, wie z.B. eine Strähne, die, zur Erinnerung, unbegrenztes Risiko und begrenzte Belohnung hat.

Erinnern Sie sich an die Merkmale eines Short Straddle unten:

Andererseits, wenn das implizite Volumen niedriger ist als das historische Volumen, kann es bedeuten, dass die Optionspreise mit einem Abschlag angeboten werden. Infolgedessen wird es ein größeres Interesse am Kauf von Vega geben, mit anderen Worten, der Markt wird dazu neigen, Volatilität durch erhöhte Aktivität beim Kauf von Kauf- und Verkaufsoptionen zu kaufen. Diese Aktion basiert auf der Vorstellung, dass der Markt eine Gelegenheit wahrnimmt, eine Kommissionszahlung zu nutzen, um auf einen signifikanten Anstieg der Volatilität mit begrenztem Risiko und unbegrenzten Gewinnaussichten zu setzen.

Erinnern Sie sich an die Merkmale eines Long Straddle unten:

Der Sticky-Markt unterdrückt die Volatilität

Wir haben endlich den Punkt erreicht, an dem wir voll und ganz verstehen können, warum Gamma-Scalping für Retail-Trader so wichtig ist. Nach all dem, was ich oben skizziert habe, dann müssen Sie verstehen, dass wenn der Markt langfristig volatil ist, es sich um ein Verhältnis von impliziertem Volumen zu historischem Volumen von weniger als 1 handelt. In solch einem Szenario wissen wir, dass die dominantesten Optionsstrukturstrategien auf dem Kauf von Calls und Puts basieren.

Was wird der gierige Optionshändler also tun, wenn das zugrunde liegende Aktivum eine Volatilität erfährt, die eine Veränderung von Delta und Gamma verursacht. Der Händler kauft oder verkauft den zugrunde liegenden Vermögenswert (Gamma-Scalping), um sein Delta neu zu kalibrieren, um es neutral zu halten und auf dem Weg Gewinne zu erzielen, um das Theta auszugleichen. Da die Position aufgrund des Thetas jeden Tag an Wert verliert, muss die Höhe des Theta-Exposures berechnet werden. Wenn z.B. ein EUR-Kontrakt ein Theta von 2 Cent pro Call/Put "am Geld" und ein Delta von etwa 50 hat, beträgt das Theta beim Kauf von 100 Kontrakten 2,00 oder $200 pro Tag in bar. Dies ist der Geldbetrag, den der Trader benötigt, um das Gamma-Scalping pro Tag profitabel zu machen, um die Theta-Verluste auszugleichen und den Break-Even zu erreichen.

Wenn der Kurs des zugrunde liegenden Vermögenswerts fällt und das Delta nach unten tendiert, wird der Händler den zugrunde liegenden Vermögenswert kaufen, um den Cashflow zu erzeugen, der benötigt wird, um das Theta wie erwähnt auszugleichen. Das bedeutet im Wesentlichen, dass, wenn wichtige Liquiditätsniveaus in einem Instrument mit einem Verhältnis von impliziertem Volumen zu historischem Volumen von weniger als 1 getestet werden, Gamma-Scalping dazu tendieren wird, das Instrument in den bekannten Bereichen zu halten, da die Optionsmarktteilnehmer die Ränder kaufen oder verkaufen, um ihre Deltas +/- in den Optionsportfolios anzupassen.

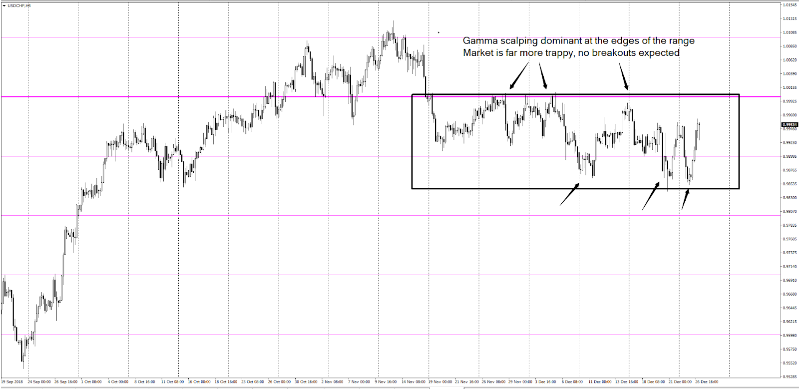

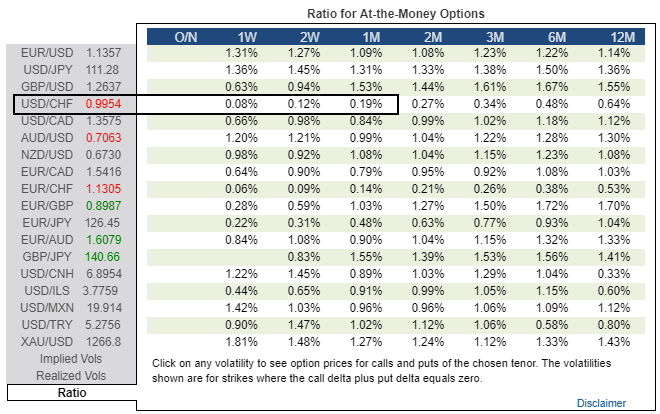

Das folgende Beispiel für das Währungspaar USD/CHF zeigt ein sehr niedriges Verhältnis von implizierter Vol zu historischer Vol (Stand: 27. Dezember 2018) für alle Kontrakte in absehbarer Zukunft. Sehen Sie sich die Verhältnistabelle an, die dem Diagramm unten beigefügt ist. Wie ich bereits erklärt habe, handelt es sich um einen Markt mit signifikant langer Volatilität angesichts des niedrigen impliziten/historischen Verhältnisses. Wenn sich der Basiswert also den Extremen der Spanne nähert, erhöht die Gamma-Scalping-Aktivität die Chancen erheblich, dass der Markt innerhalb der bekannten Niveaus bleibt (Sticky Market).

Ratio-Tabelle kostenlos verfügbar unter investing.com/currencies/forex-options

Der rutschende Markt verstärkt die Volatilität

Im Gegenteil, wenn die implizite Volatilität die historischen Normen übersteigt, so dass das Verhältnis der impliziten Volatilität zur historischen Volatilität größer als 1 ist, bedeutet dies, dass der Markt beginnen wird, die vermeintlich teure Volatilität zu shorten. Wenn dies die allgemeine Ansicht ist, werden die großen Akteure versuchen, Short-Vega-Positionen (Volatilität) über Call- und Put-Positionen aufzubauen.

Hier ist der Startpunkt. Was passiert, wenn ein Markt z.B. durch straddle-ähnliche Short-Strukturen gekennzeichnet ist? Wenn die Erwartungen der Spieler richtig sind und der Markt sich für die Dauer des Optionskontrakts auf eine bestimmte Bandbreite beschränkt, verdienen sie Geld durch den Verkauf der Option. Im Gegensatz zu einem Long-Markt sind sie jedoch einem unbegrenzten Risiko ausgesetzt, wenn sich der zugrunde liegende Vermögenswert aus einem vordefinierten Straddle-Short-Bereich herausbewegt. Je mehr sich der Vermögenswert in eine der beiden Richtungen bewegt, desto mehr verlieren sie.

Wie können sie also dieses Risiko absichern? Sie sind nicht in der Lage, Gamma-Scalping zu betreiben, da dies nur das Risiko von weiteren Verlusten erhöhen würde. Stattdessen sind sie gezwungen, das zugrunde liegende Aktivum zu kaufen, wenn es über ihre vorher festgelegte Spanne steigt, um ihr Abwärtsrisiko zu reduzieren, was passiert, wenn Sie der Verkäufer einer Option sind. Der Welleneffekt einer solchen Aktion ist, dass es die Optionsspieler sind, die zum Richtungsprofil eines Marktes beitragen, indem sie Öl ins Feuer gießen und den Basiswert bei einem Ausbruch nach oben kaufen oder nach unten verkaufen, um ihr Abwärtsrisiko zu decken.

Siehe unten ein Beispiel für das Paar EUR/JPY. Dies ist ein Bärenmarkt mit potenzieller Beschleunigung aufgrund des fehlenden Gamma-Scalpings.

Fazit

Obwohl Retail-Trader niemals Gamma-Scalping anwenden müssen, können Sie jetzt verstehen, wie wichtig es sein kann, ein Marktmuster zu antizipieren.

Wenn Sie Ihre Hausaufgaben machen und konsequent und offen die Verhältnisse der impliziten Volatilität im Vergleich zu den historischen Daten betrachten, passt das Konzept des Gamma-Scalping oder dessen Fehlen perfekt in ein weiteres Puzzleteil der Analyse Ihrer Märkte und der Art des Verhaltens, das Sie erwarten sollten.

Optionsbroker

| Früher : Risiko-Reversal-Optionsstrategie | Folgende : Wann man Optionen vor Fälligkeit verkaufen sollte |