Wie Leverage funktioniert im Devisenhandel?

Forex Broker verleihen Händlern Geld, damit sie ihre Investitionen auf dem Devisenmarkt erhöhen können. Die Hebelwirkung besteht also im Wesentlichen darin, von einem Broker Geld aufzunehmen, um den Return on Investment zu erhöhen. Es bedeutet jedoch auch, dass der Händler das Risiko erhöht, mehr Geld zu verlieren.

Die Hebelwirkung ist teilweise für die Beliebtheit des Forex-Handels verantwortlich, da Trader leicht das Risiko wählen können, das sie mit einer reduzierten Kapitaleinlage eingehen wollen.

Forex-Broker können es sich leisten, Leverage anzubieten, da die Verluste auf das Guthaben des Händlers begrenzt sind (das Geld, das er eingezahlt hat, um ein Konto zu eröffnen). Um zu vermeiden, dass ein Handelskonto in Zahlungsschwierigkeiten gerät, schließen Broker die Positionen eines Händlers, wenn die Marge seines Kontos die Verluste nicht mehr tragen kann. Es wird Margin Call oder Stop-Out genannt.

Im Devisenhandel ist es daher möglich, höhere Beträge als die erste Einlage durch Hebelwirkung zu investieren, aber die Verluste können den Kontostand nicht übersteigen.

Wie funktioniert Forex?

Der Geldbetrag, der in eine Position investiert wird, wird durch die Größe einer Partie bestimmt. Normalerweise entspricht ein Standard-Lot 100.000 Einheiten der Basiswährung (die Währung links, zum Beispiel 100.000 Euro für eine EUR / USD-Position). Wenn Sie ein EUR / USD-Los mit einem Kurs von 1,2500 kaufen, kaufen Sie 100.000 Euro im Wert von 125.000 USD (100.000 * 1.2500). Es ist auch möglich, geteilte Lose zu kaufen, zum Beispiel 0,10 Lot = 10.000 Einheiten.

Die Änderung des Preises eines Währungspaars wird in "Pip" ausgedrückt, eine Variation eines Pip ist gleich 0,0001. In unserem Beispiel zum Kauf eines EUR / USD-Lotes entspricht jede Variation eines Pip 10 USD oder dem Gegenwert in Euro für ein Konto mit einem Saldo in Euro (0,0001 x 100 000 = 10 USD). Wenn sich der Trade um zehn Pips bewegt, gewinnt oder verliert der Trader $ 100, abhängig von der Richtung, die der Markt einschlägt.

Die investierten Beträge sind in der Regel für einzelne Händler zu hoch, aber Hebelwirkung löst dieses Problem. Um Leverage zu nutzen, muss ein Trader einen bestimmten Betrag an Kapital haben, der die Marge darstellt, dieser Mindestbetrag ist abhängig vom Broker unterschiedlich.

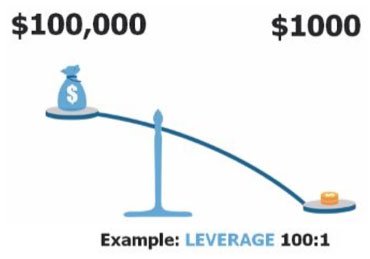

Bei einer Hebelwirkung von 100:1 reicht es aus, 1000 € an Marge zu haben, um eine Position von 100 000 € einzunehmen, bei einer Hebelwirkung von 500:1 beträgt die erforderliche Marge nur 200 €. Beachten Sie, dass einige Broker Ihnen erlauben, mit einer Hebelwirkung von mehr als 500:1 zu investieren, aber die meisten professionellen Trader verwenden keine Leverage größer als 10:1, da dies das Risiko des Verlusts erheblich erhöht, besonders wenn Sie habe ein kleines Konto, das die latenten Verluste nicht unterstützen kann.

Die Gefahren der Hebelwirkung

Ein häufiger Fehler der Anfänger-Forex-Händler ist es, Leverage zu verwenden, ohne das Risiko in Abhängigkeit von der Menge an Geld auf ihrem Handelskonto zu berücksichtigen. Leverage kann ein Handelskonto sehr schnell zerstören, wenn es nicht richtig gemeistert wird.

Wenn ein Trader beispielsweise ein Handelskonto von 1000 $ hat und eine Hebelwirkung von 100:1 verwendet, ist jede Bewegung eines Pips 10 $ wert. Wenn sein Stopp zehn Pips vom Einstiegspunkt entfernt ist und er getroffen wird, verliert der Händler $ 100 oder 10% seines Handelskontos. Ein vernünftiger Händler riskiert in der Regel nicht mehr als 3% seines Kontos für eine Position, wenn er strenge Regeln der Geldverwaltung einhält.

Beschränke die Gefahren mit Geldmanagement

Wenn die Risikomanagementregeln korrekt angewendet werden, ist die Hebelwirkung nicht wichtig.

Händler begründen ihr Risiko mit einem Prozentsatz des Gesamtbetrags ihres Kontos. Mit anderen Worten, das Risiko für jeden Handel ist unabhängig von der Hebelwirkung identisch.

Der Trader, der ein Handelskonto von 1000 $ und einen Stop-Loss bei zehn Pips hat, kann einen Hebel von 10:1 mit einer Position von 0,10 Lot verwenden, so dass jeder Pip einen Wert von 1 $ hat und das Risiko für den Trade 10 $ beträgt , nur 1% des Kontos.

Das Risiko muss entsprechend dem Kontostand, der Größe der Position und der Höhe des Stop Loss berechnet werden.

Begrenzung der Hebelwirkung in Europa

Seit dem 1. August 2018 hat die ESMA Produktinterventionsmaßnahmen gemäß Artikel 40 der Verordnung über Märkte für Finanzinstrumente erlassen. Infolgedessen ist die Hebelwirkung für Retail-Trader in Europa nun begrenzt.

- 30:1 für wichtige Währungspaare ;

- 20:1 für Nicht-Hauptwährungspaare, Gold und wichtige Indizes;

- 10:1 für Nicht-Gold und Nicht-Hauptaktienindizes;

- 5:1 für Einzelaktien und andere Benchmarks;

- 2:1 für Krypto-Währungen.

Die Auswirkung von Leverage auf Transaktionskosten

Forex Broker verdienen mit dem Spread oder einer Provision auf das Handelsvolumen. Leverage erhöht das Einkommen der Broker, da Trader, die einen hohen Hebel nutzen, ihr Handelsvolumen (und das Risiko des Verlusts) erhöhen.

Zum Beispiel, wenn ein Trader ein Konto mit 1000 $ eröffnet und beschließt, ein Standard-EUR / USD-Los mit einem 2-Pips-Spread zu kaufen, verwendet er eine Hebelwirkung von 100:1, und jeder Pip ist 10 $ wert. Die Kosten für den Handel betragen 20 USD (2 Pips Spread), was bereits 2% des Kontos entspricht. Dieses Niveau ist nicht nachhaltig und dies ist einer der Gründe, warum Händler, die Leverage verwenden, ohne das Risiko zu berücksichtigen, das auf einem Prozentsatz ihres Kapitals basiert, ihr Kapital schnell verlieren.

Ein kompetenter Trader, der die Regeln des Risikomanagements befolgt (zum Beispiel nicht mehr als 3% bei einem Trade), verwendet eine maximale Leverage von 10:1, wobei jeder Pip einen Wert von 1 $ hat. In diesem Fall betragen die Kosten für jeden Trade $ 2, was 0,20% des Kontos entspricht. Es kann so eingerichtet werden, dass Stop Loss korrekt ein Risiko von 3% nicht überschreitet.

Wichtige Punkte zum Erinnern

- Leverage ist eine Kreditaufnahme des Brokers, um den Gewinn zu maximieren.

- Die Größe der Forex-Handelsgeschäfte wird durch Lose bestimmt.

- Ein Standard-Lot entspricht 100.000 Einheiten der Basiswährung. Bei einer Position eines EUR / USD-Lot führt jeder Variation-Pip zu einem Verlust oder Gewinn von 10 USD.

- Um Leverage zu nutzen, benötigen Forex Broker eine Mindesteinlage, die Marge genannt wird.

- Die Hebelwirkung unterscheidet sich je nach Broker, eine Hebelwirkung von 100:1 ermöglicht es, eine Position eines Standardlos mit nur 1000 $ zu eröffnen.

- Leverage erhöht das Risiko des Verlusts, wenn der Händler keine Regeln für das Geldmanagement verwendet.

Fazit: Sollte man den Hebeleffekt nutzen?

Der Hebeleffekt ist zweifellos einer der attraktivsten Aspekte des Devisenhandels, da er es ermöglicht, mit begrenztem Kapital höhere Gewinne zu erzielen. Aber genau das macht ihn auch zu einer Falle für Anfänger, die ihn ohne Risikomanagementstrategie einsetzen.

Richtig eingesetzt, kann die Forex-Hebelwirkung ein wirksames Instrument zur Optimierung des Kapitals sein. Falsch eingesetzt, führt sie unweigerlich zu einem schnellen Verlust des Kontos. Der Schlüssel zum Erfolg liegt daher darin, diszipliniert zu bleiben: Berechnen Sie die Größe Ihrer Positionen, schützen Sie Ihr Kapital mit einem Stop-Loss und halten Sie sich an ein striktes Geldmanagement.

Zusammenfassend lässt sich sagen, dass die Forex-Hebelwirkung ein mächtiger Verbündeter für den Trader ist, der sie zu nutzen weiß... aber ein gefürchteter Gegner für den, der sie unterschätzt.

FAQ zur Hebelwirkung

Was ist der Hebeleffekt im Devisenhandel?

Der Hebeleffekt im Devisenhandel ist ein Mechanismus, der es Händlern ermöglicht, Positionen zu eröffnen, die viel größer sind als ihr tatsächliches Kapital. Konkret handelt es sich um einen vom Broker gewährten Kredit, der die potenziellen Gewinne, aber auch die Verluste vergrößert.

Was sind die Risiken der Forex-Hebelwirkung?

Der Hebel kann eine kleine Marktbewegung in einen schnellen Gewinn verwandeln, aber er kann auch ein Handelskonto innerhalb weniger Minuten auslöschen, wenn das Risiko nicht kontrolliert wird. Je höher der Hebel, desto größer ist die Gefahr für den einzelnen Trader.

Wie hoch ist die erforderliche Margin für die Nutzung der Hebelwirkung?

Die Margin entspricht der vom Broker geforderten Mindesteinlage, um eine Position offen zu halten. Bei einem Hebel von 100:1 ermöglicht beispielsweise ein Kapital von nur 1000 € die Kontrolle einer Position von 100 000 €.

Was ist der in Europa zulässige maximale Hebel?

Seit August 2018 hat die ESMA den Forex-Hebel zum Schutz von Privatanlegern begrenzt:

- 30:1 für wichtige Währungspaare (wie EUR/USD oder GBP/USD)

- 20:1 für Nicht-Hauptwährungspaare, Gold und die wichtigsten Indizes

- 10:1 für andere Vermögenswerte (außer den wichtigsten Indizes)

- 5:1 für einzelne Aktien

- 2:1 für Kryptowährungen

Wie kann man den Hebeleffekt nutzen, ohne zu große Risiken einzugehen?

Die beste Methode ist ein striktes Geldmanagement. Erfahrene Trader empfehlen, unabhängig vom gewählten Hebel nicht mehr als 1 bis 3 % des Kapitals pro Position zu riskieren.

Der Handel mit CFDs ist mit einem erheblichen Verlustrisiko verbunden und daher nicht für alle Anleger geeignet. 74 bis 89% der Konten von Privatanlegern verlieren Geld.

| Früher : Die besten Zeiten für den Devisenhandel | Folgende : Was ist der Forex-Swap und Rollover? |