Strategia di trading ICT (Inner Circle Trader)

Avete mai sentito parlare del concetto di ICT? Se seguite alcuni trader che fanno trading solo osservando i movimenti dei prezzi di mercato e che improvvisamente escono dai livelli di supporto e resistenza, o che fanno trading con precisione e accuratezza, molto probabilmente utilizzano il concetto di ICT (Inner Circle Trader).

Che cos'è il concetto di Inner Circle Trader (ICT)? Vediamo cos'è il concetto di ICT, spieghiamo il suo concetto di base e forniamo alcuni semplici esempi di trading che utilizzano il concetto di ICT!

Chi è Michael J. Huddleston?

Michael J. Huddleston, meglio conosciuto come "The Inner Circle Trader" (ICT), è un trader americano noto per i suoi contributi al campo del trading sui mercati finanziari. È particolarmente noto per la sua formazione approfondita e per i suoi concetti tecnici avanzati nell'analisi di mercato, che condivide attraverso video didattici, articoli e webinar.

Background e carriera

Michael Huddleston ha iniziato la sua carriera di trading oltre 30 anni fa, specializzandosi nei mercati dei cambi (Forex), dei futures e di altri strumenti finanziari. Con decenni di esperienza, ha acquisito una competenza unica che trasmette sotto forma di corsi di formazione per trader di tutti i livelli.

Inner Circle Trader (ICT)

L'ICT è un programma di formazione finanziaria fondato da Huddleston per insegnare ai trader le sue metodologie e strategie di trading avanzate. La sua filosofia di trading si basa sull'analisi tecnica, sull'identificazione delle tendenze del mercato, sulla comprensione della struttura del mercato e sul seguire le tendenze macroeconomiche. Ha creato concetti popolari come blocchi di ordini, struttura del mercato, pool di liquidità e molti altri.

Insegnamento e metodologia

Michael Huddleston è noto per il suo approccio dettagliato e pedagogico. Si concentra sulla comprensione dei movimenti di prezzo dettati dalla manipolazione istituzionale, piuttosto che dagli indicatori convenzionali. Insegna a individuare le aree di liquidità, i livelli di supporto e resistenza istituzionali e le giuste condizioni di mercato per entrare e uscire dalle operazioni con una rigorosa gestione del rischio.

Influenza e comunità

ICT ha guadagnato una vasta popolarità su piattaforme come YouTube, Twitter e vari forum di trading, dove i suoi video educativi hanno attirato migliaia di seguaci. Molti trader di tutto il mondo seguono i suoi concetti per affinare le proprie strategie e comprendere i complessi movimenti dei mercati finanziari.

In breve, Michael J. Huddleston è una figura influente nella comunità del trading grazie alle sue competenze approfondite e ai suoi approcci innovativi per educare i trader sulle complessità dei mercati.

📈 Comprendere il concetto di ICT

L'ICT, o Inner Circle Trader, è un concetto che incoraggia i trader a seguire il flusso di ordini di grandi istituzioni come le principali banche, gli hedge fund e le banche centrali (smart money). Questa strategia è stata sviluppata da Michael J. Hudston ed è riconosciuta come uno dei metodi più efficaci. Se compresa correttamente, questa strategia può essere utilizzata esclusivamente senza la necessità di molti strumenti tecnici.

Il concetto di ICT implica una comprensione approfondita della struttura del mercato e un tempismo preciso. La chiave del concetto più elementare di ICT è la scelta del momento giusto per operare e, se si pratica il day trading, è essenziale conoscere le killzone e la struttura del mercato.

Ecco una sintesi dei primi passi del concetto di ICT. Ricordate di non saltarli, perché i metodi sono collegati l'uno all'altro:

- Killzones

- Liquidità

- Candela di spostamento

- Cambiamento nella struttura del mercato

- Blocco degli ordini e Fair Value Gap

- Fascia di prezzo di equilibrio

- Tabella PD e OTE

Analizziamo le singole fasi:

1. Le Killzones nel concetto di ICT

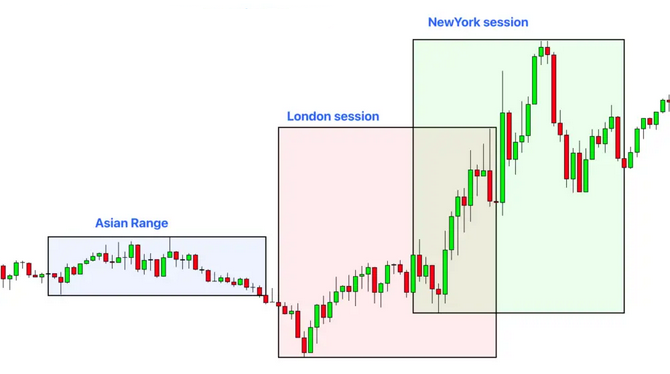

Le Killzones sono momenti specifici in cui il mercato è più attivo e compie determinati movimenti. Se riuscite a prevedere il comportamento del mercato in questi periodi, potete trarre vantaggio da questi movimenti.

Le Killzones aiutano a identificare finestre temporali specifiche per monitorare il mercato senza dover seguire continuamente i grafici. Sono suddivise in quattro segmenti principali. Per seguire facilmente le Killzones, potete impostare la vostra piattaforma di trading sull'ora locale di New York. Il concetto di ICT presuppone che il mercato apra alle 00:00 ora di New York.

Ecco le principali Killzone da tenere in considerazione:

- Killzone asiatica (20:00-00:00): Le coppie di valute attive sono AUD, NZD e JPY.

- Killzone di Londra (02:00-05:00): Le coppie di valute attive sono EUR e GBP

- Apertura della Borsa di New York (08:00-11:00): Attiva per le coppie USD

- Chiusura NYSE (14:00-17:00): Attiva per tutte le coppie di valute

Se siete swing trader, potreste non essere in grado di utilizzare efficacemente le Killzone. Tuttavia, potete utilizzare il prezzo di apertura di ogni Killzone come primo passo per identificare il mercato.

In generale, il mercato mostra il suo vero movimento dal martedì al venerdì. È importante ricordare che durante l'ora legale, gli orari delle Killzone possono essere sfalsati di un'ora.

2. La liquidità

Nel concetto ICT, la liquidità funziona come nello Smart Money Concept (SMC). Le zone di liquidità sono aree con un'alta concentrazione di ordini stop-loss e take-profit. Queste zone si trovano facilmente in corrispondenza dei prezzi più alti e più bassi di una sessione di mercato, intorno ai livelli di supporto e di resistenza, o in prossimità dei massimi e dei minimi di oscillazione.

Poiché si tratta di alti e bassi, le zone di liquidità possono essere suddivise in due tipi:

Liquidità buy-side: si verifica in aree in cui i prezzi sono più alti

Liquidità sul lato vendite: si verifica in aree con prezzi più bassi

Per identificare le aree di liquidità, possiamo osservare i massimi e i minimi mensili, settimanali o giornalieri nel corso di diverse sessioni di mercato.

Come mostra l'illustrazione precedente, la liquidità in acquisto si verifica quando il prezzo fallisce ripetutamente nel superare la resistenza, il che intrappola i trader al dettaglio che utilizzano strategie di breakout. Essi posizionano i buy stop al di sopra della resistenza, ma il prezzo torna spesso in questa zona. Lo stesso vale per la liquidità in vendita.

⚠️ Attenzione agli incentivi

Sorge quindi spontanea la domanda: perché molti trader cadono nella trappola della liquidità?

La risposta sta negli incentivi.

L'incentivo è il processo per cui il prezzo viene attirato verso la liquidità prima di invertire verso il supporto o la resistenza. Questo spesso fa scattare gli stop-loss per i trader retail, creando liquidità. L'induzione può essere facilmente identificata osservando gli stoppini delle candele, che indicano che il prezzo ha cercato di sfondare il supporto o la resistenza, ma ha fallito. E se ancora non sapete cosa sia un incentivo, sappiate che è fondamentalmente simile a una simulazione.

3. Candela di spostamento (Marubozu)

Quanto dura il processo di liquidità? Nessuno lo sa, ma possiamo identificare quando il processo è completato dalla comparsa di una candela mobile. Il processo inizia con l'ultimo minimo o massimo dello swing, che assorbe tutta la liquidità, sia in acquisto che in vendita. Si crea quindi una candela lunga e forte o candela di spostamento in termini di ICT.

La caratteristica principale di una candela a spostamento è la sua lunghezza, con stoppini corti o del tutto assenti. In termini comuni per le configurazioni di candele, è nota anche come Marubozu. Segnala l'inizio della fase di erogazione.

4. Cambiamento della struttura del mercato

Dopo la comparsa della candela di spiazzamento, qual è il momento giusto per entrare? Altre strategie prevedono generalmente l'ingresso dopo tre candele mobili o utilizzano la quarta candela nel modello dei tre soldati bianchi o dei tre corvi neri. Tuttavia, nel concetto di ICT, non entriamo direttamente, ma identifichiamo la zona di ingresso attraverso il BoS e il ChoCH, che rappresentano il cambiamento della struttura del mercato nel concetto di ICT.

Cosa sono BoS e ChoCH?

- Un breakout strutturale (BoS) si verifica quando il prezzo sfonda il massimo o il minimo precedente, cambiando la struttura del mercato verso massimi e minimi più alti in un trend rialzista, o verso massimi e minimi più bassi in un trend ribassista. Se si comprendono le tendenze del forex, non sarà difficile identificare i BoS.

- Un cambiamento di carattere (ChoCH) si verifica quando c'è un cambiamento nella direzione della tendenza, si può semplicemente chiamare inversione.

Si può definire un cambiamento nella struttura del mercato quando appaiono candele mobili che rompono l'ultima oscillazione sul grafico.

5. Blocco degli ordini e Fair Value Gap (FVG)

Dopo un cambiamento nella struttura del mercato, è il momento giusto per entrare? In altre strategie, i trader possono entrare dopo aver confermato i segnali di alcuni pattern di candele. Tuttavia, questo tipo di metodo potrebbe suggerire uno stop loss (SL) sfavorevole, poiché il target ideale è generalmente al di sotto del punto più basso della configurazione.

Nel concetto di ICT, dobbiamo identificare altre aree che possono fungere da punti di ingresso ideali, consentendo uno SL meno rischioso. Queste sono le zone che rappresentano le impronte iniziali delle operazioni di smart money making, che sono :

Blocco degli ordini

Si tratta di un'area del grafico in cui una piccola candela dà inizio a un movimento di prezzo significativo. Rappresenta l'ordine di smart money. Un blocco di ordini rialzista è contrassegnato da una candela rossa seguita da una candela verde che si muove verso l'alto, mentre un blocco di ordini ribassista è contrassegnato da una candela verde seguita da una candela rossa che si muove verso il basso. Queste zone sono considerate forti perché il prezzo spesso rimbalza dalla tendenza precedente dopo averle toccate.

Fair Value Gap - FVG

È il gap che si forma quando appare una candela mobile. I trader ICT ritengono che il prezzo tornerà nella zona del Fair Value Gap (FVG) prima di riprendere il suo movimento, rendendola una zona chiave per potenziali punti di entrata o uscita. Perché? Perché il prezzo ha bisogno di essere riempito e il FVG crea dei gap che devono essere riempiti. Se osservate attentamente il grafico, vedrete che i prezzi spesso riempiono questi gap, motivo per cui alcuni parlano di squilibrio.

Come si può identificare? Si può cercare la candela mobile e identificare il corpo come FVG. In questa zona, il prezzo rimbalza spesso più volte.

I blocchi di ordini e le zone FVG sono aree comuni in cui i trader ICT cercano potenziali punti di ingresso.

6. Intervallo di prezzo di equilibrio

Dopo aver raggiunto la zona di Fair Value Gap (FVG), il prezzo si muoverà in linea con la tendenza prevalente. Ma come va a finire, o quanto profitto possiamo ottenere? Se siete trader conservatori, potete utilizzare un rapporto rischio/rendimento (RR) di 1:2, in cui lo stop loss (SL) viene posizionato al di sotto del blocco dell'ordine o del FVG in uno scenario rialzista, e al di sopra del blocco dell'ordine o del FVG in uno scenario ribassista.

Per le operazioni più rischiose, è molto importante comprendere il concetto di ICT noto come Balance Price Range (BPR). Si tratta della zona in cui il mercato cerca di ristabilire l'equilibrio dopo un brusco movimento di prezzo successivo al FVG. Nel BPR, il prezzo si muove tra due livelli significativi (il punto più alto e il punto più basso) per chiudere il gap durante il FVG e il processo di squilibrio.

Il BPR di solito termina sul massimo o sul minimo dell'oscillazione in seguito a un cambiamento della struttura del mercato (MSS) prima di tornare nella zona del FVG, dove diventa un potenziale obiettivo di profitto. Se il FVG è stato riempito dal BPR, la liquidità ritorna e innesca nuovamente il ciclo di liquidazione iniziale, continuando il processo.

7. Tabella premi e sconti (PD) e ingresso ottimale (OTE)

La tabella della domanda di prezzo e l'ingresso ottimale sono un concetto ICT utilizzato per filtrare le grandi zone FVG e determinare le zone di premio e di sconto. Allo stesso tempo, l'ingresso ottimale nel mercato viene utilizzato come secondo filtro al di sopra delle zone di premio e di sconto per determinare l'esatto punto di ingresso.

Ecco come vengono spiegati questi due concetti:

➡️ PD Array: un concetto di ICT in cui il prezzo corrente ritraccia verso una zona di premio o di sconto. Secondo le leggi dell'economia, un'offerta elevata si verifica a prezzi elevati (premium), mentre una domanda elevata si verifica a prezzi bassi (discount). Utilizzando il ritracciamento di Fibonacci, la zona 0-50% è considerata un premio, mentre la zona 50-100% è considerata uno sconto. Se il Market Structure Shift (MSS) è rialzista, cerchiamo le zone al di sotto del 50% come fascia di prezzo più conveniente. Se l'MSS è ribassista, cerchiamo le zone al di sopra del 50% come le più costose.

➡️ Optimal Trade Entry (OTE): questa è un'altra zona ideale per entrare dopo un ritracciamento. Una volta che il prezzo si trova all'interno o al di sopra della zona del 50% (o viceversa), utilizziamo il ritracciamento di Fibonacci per determinare la zona OTE, solitamente compresa tra il 61,8% e il 78,6%.

Una buona OTE è quella che si sovrappone alla zona FVG, il che aumenta la probabilità di un ingresso preciso e fornisce un segnale più forte.

Possiamo vedere chiaramente che FVG 1 e 2 sono appena sotto il livello 0,5 (50%) del ritracciamento di Fibonacci (PD Array) e si trovano nell'intervallo 0,618 (61,8) - 0,786 (78,6), il che conferma la loro idoneità come OTE. Possiamo entrare non appena il prezzo colpisce questa zona, impostando lo Stop Loss (SL) al di sotto dell'Order Block (OB) e il Take Profit (TP) all'ultimo picco dell'oscillazione (in linea con il concetto di ICT Balance Price High).

Quando il prezzo ha toccato il punto di ingresso, ha effettivamente riempito il FVG e ha raggiunto prezzi mai toccati prima, provocando un leggero breakout. Tuttavia, non appena ha toccato l'OB, il prezzo è immediatamente schizzato verso l'alto. Una volta raggiunta la parte superiore dello swing e riempiti tutti i livelli di prezzo disponibili, il prezzo ha iniziato a invertire, accumulando e creando il ciclo successivo.

Quale rapporto rischio/rendimento (RR) si può ottenere? È possibile ottenere un rapporto rischio/rendimento di 1:2,8, o addirittura di 1:3.

📈 Come si può utilizzare il concetto di ICT per mappare i movimenti dei prezzi?

Per rispondere a questa domanda, dobbiamo tornare al concetto principale di ICT: il tempo.

Il concetto di ICT ci incoraggia a mappare i movimenti dei prezzi di mercato nel tempo. Una volta mappati in modo efficace, i trader possono determinare quando devono prestare particolare attenzione al mercato senza dover consultare troppo spesso il grafico. Lo illustrerò con lo stesso grafico.

Dal grafico si può notare che il 13 settembre 2024 il mercato ha iniziato a muoversi alle 00:00 ora locale di New York. Il concetto di ICT inizia con il movimento della sessione asiatica, dove il prezzo si è spostato nella zona di vendita (zona rossa). I movimenti di liquidità si sono verificati alla fine della sessione asiatica, quando gli investitori “Smart Money” hanno accumulato posizioni nella zona di liquidità sul lato di vendita.

Durante la sessione di Londra (zona blu), la manipolazione dei prezzi ha dato l'impressione di un calo continuo, con tre candele ribassiste seguite da diverse candele rialziste che si muovevano verso il basso. I trader sulla rottura hanno probabilmente piazzato i loro Stop Loss sopra l'ultima candela ribassista, mentre i trader sul supporto-resistenza - che hanno acquistato sull'ultima candela rialzista - hanno visto i loro Stop Loss colpiti quando è apparsa l'ultima candela ribassista.

Dopo aver spazzato via la liquidità dei trader sul breakout e sul supporto-resistenza, gli investitori “smart money” sono entrati in scena con posizioni di acquisto significative nella coppia EUR/USD. Questo ha portato alla vera mossa, segnata da un cambiamento della struttura del mercato (MSS) che ha creato un blocco di ordini (OB) e un Fair Value Gap (FVG) nel processo. I trader ICT sono quindi entrati in posizione quando i prezzi hanno raggiunto le zone FVG per prendere i loro profitti all'ultimo picco dell'oscillazione durante la micidiale zona di apertura di New York.

Questa mappatura del mercato nel concetto di ICT è nota come “potenza 3”, che consiste in :

- Accumulazione: quando il Smart Money accumula posizioni senza un movimento significativo dei prezzi. Può essere identificato da prezzi di bassa ampiezza.

- Manipolazione: il Smart Money crea falsi segnali o ondate di liquidità per manipolare il mercato e accumulare più posizioni.

- Distribuzione: il Smart Money distribuisce posizioni a piccoli trader a prezzi più alti o più bassi, provocando bruschi movimenti di prezzo dalla struttura mobile del mercato.

Questo ciclo si verifica continuamente, quindi i trader ICT devono identificare il processo per evitare di entrare nel mercato quando è in fase di accumulo e manipolazione, e cogliere l'opportunità solo quando è in fase di distribuzione.

⚖ I pro e i contro del concetto di ICT

Nessuna strategia di trading può essere considerata un Santo Graal, poiché i movimenti di mercato non possono essere previsti al 100%. Come trader, il nostro compito è quello di mappare i movimenti di mercato attraverso la struttura del mercato e aumentare le nostre probabilità di trading. Il concetto di ICT presenta molti vantaggi, ma anche alcuni svantaggi.

👍️ Vantaggi

- Un piano di trading preciso: il concetto di ICT richiede che i trader siano disciplinati nei loro piani di trading.

- Azione dei prezzi completa: non richiede indicatori tecnici aggiuntivi come le medie mobili o l'indice RSI e si concentra esclusivamente sui movimenti dei prezzi.

- Processo di mercato completo: il concetto ICT mappa efficacemente il mercato dall'inizio alla fine delle tendenze. In questo modo, i trader ICT possono comprendere a fondo il processo di mercato e le ragioni alla base dei movimenti di prezzo.

- Applicabile a tutte le scadenze e a tutti gli asset: Poiché segue l'impronta degli investitori istituzionali (Smart Money), questo concetto non è limitato a determinati periodi o attività.

- Alta probabilità: il concetto ICT segue il comportamento dello Smart Money, compresa la tempistica delle sue transazioni. Il risultato è una maggiore probabilità di profitto rispetto alle strategie abituali.

👎 Svantaggi

- Complesso per i principianti: il concetto di ICT si basa sulle strutture di mercato, quindi i trader devono avere una solida comprensione della struttura di mercato, che può essere difficile da identificare, in particolare il breakout strutturale (BoS) e il cambiamento di carattere (ChoCH).

- Terminologia confusa: molti termini possono generare confusione, come le candele mobili, gli inducements, ecc.

- Opportunità di trading mancate: l'attesa di varie conferme può portare a perdere opportunità di trading.

- Difficoltà nell'identificare blocchi di ordini e FVG validi: può essere difficile identificare OB e FVG validi, soprattutto se nascosti.

- Interpretazioni diverse: Ogni trader può avere interpretazioni diverse del concetto di ICT.

- Richiede tempo e preparazione: l'apprendimento e l'applicazione efficace del concetto richiede una notevole preparazione e tempo.

I migliori broker FX/CFD

Domande frequenti

Il concetto di ICT è uguale a quello di SMC?

No, non sono identici. Il concetto di ICT è piuttosto una versione avanzata del concetto di SMC, che è un concetto più generale utilizzato per tracciare l'impronta del denaro intelligente. Sebbene alcuni termini del concetto ICT siano simili a quelli dell'SMC, altri sono molto diversi.

Ho atteso che il prezzo rimbalzasse nell'area di PD e OTE, ma non è andato così in profondità. Il mio concetto di ICT è sbagliato?

No, è quello che sta succedendo nel mercato. Tutto è possibile sul mercato: a volte funziona, a volte no. In sostanza, le tabelle PD e OTE sono zone di probabilità ottimale, non zone di successo al 100%.

Le zone FVG sono troppo grandi nell'OTE. Cosa devo fare?

È possibile utilizzare nuovamente il metodo della tabella PD nell'area compresa tra 61,8 e 78,6 del ritracciamento di Fibonacci e utilizzare l'area inferiore a 50 come area di ingresso. Si può anche passare a una scala temporale più piccola e trovare la zona al centro della zona OTE.

Il concetto di ICT è una strategia controtendenza?

Sì e no. Il concetto ICT è una strategia che si concentra sulla struttura del mercato. Può includere alcune strategie di controtendenza, ma non è esattamente la stessa cosa. Secondo la mia esperienza, quando appare un segnale di controtendenza, il punto di presa di profitto (che è un intervallo di prezzi di equilibrio più breve) a volte porta al fallimento. Al contrario, se il segnale è in linea con la tendenza, il take profit può essere più alto e la probabilità di successo è maggiore.

Ci sono due blocchi di ordini, quale devo usare?

Dipende. Se quello vecchio ha raggiunto la potenza di 3, è possibile utilizzare quello nuovo. Si può anche utilizzare il ritracciamento di Fibonacci per verificare se la zona OTE del vecchio blocco è stata raggiunta.

Ho difficoltà a identificare il massimo o il minimo dell'oscillazione che porta allo sweep di liquidità. Cosa posso fare?

Basta usare il grafico a linee e vedere qual è stata l'ultima oscillazione che ha provocato il movimento della liquidità. È possibile identificare il picco o il minimo dell'oscillazione osservando la candela a spillo.

Una candela con uno stoppino lungo ma un corpo più piccolo è considerata una candela mobile se diverse candele dello stesso colore la seguono?

No, se questa condizione è soddisfatta, non si tratta di una candela di spostamento. Se le candele successive hanno lo stoppino, non si creerà il FVG (Fair Value Gap) e l'OB (Order Block) necessari per l'entrata, quindi non si tratta di un segnale valido.

Se un segnale appare in un momento diverso dalla Killzone, possiamo entrare nel mercato?

Sì, ma solo se il concetto di ICT Power 3 non è stato completato. Ad esempio, si verifica un MSS durante la sessione di Londra e il prezzo si muove in modo significativo prima di ritracciare verso la Killzone NY. All'apertura della sessione asiatica, il prezzo tocca la zona OTE, quindi è possibile entrare perché FVG e OTE vengono toccati per la prima volta.

Sul mercato, tutto è possibile!