ICT (Inner Circle Trader) tradingstrategi

Har du någonsin hört talas om ICT-konceptet? Om du följer några traders som handlar enbart genom att titta på marknadens prisrörelser och plötsligt bryter sig ur stöd- och motståndsnivåer, eller kanske handlar med precision och noggrannhet, använder de troligen ICT-konceptet (Inner Circle Trader).

Vad är Inner Circle Trader (ICT)-konceptet? Vi kommer att titta på vad ICT-konceptet är, förklara dess grundläggande koncept och ge några enkla tradexempel med hjälp av ICT-konceptet!

Vem är Michael J. Huddleston?

Michael J. Huddleston, mer känd som ”The Inner Circle Trader” (ICT), är en amerikansk trader som är känd för sina bidrag till området för handel på finansmarknaden. Han är särskilt känd för sin djupgående utbildning och sina avancerade tekniska koncept inom marknadsanalys, som han delar med sig av via utbildningsvideor, artiklar och webbseminarier.

Bakgrund och karriär

Michael Huddleston inledde sin tradingkarriär för över 30 år sedan och specialiserade sig då på valutamarknaden (Forex), terminer och andra finansiella instrument. Med årtionden av erfarenhet har han förvärvat en unik expertis som han förmedlar i form av utbildningskurser för traders på alla nivåer.

Inner Circle Trader (ICT)

ICT är ett finansiellt utbildningsprogram som grundades av Huddleston för att lära traders hans avancerade handelsmetoder och strategier. Hans tradingfilosofi bygger på teknisk analys, identifiering av marknadens bias, förståelse av marknadsstrukturen och uppföljning av makroekonomiska trender. Han har skapat populära begrepp som Order Blocks, Market Structure, Liquidity Pools och många andra.

Undervisning och metodik

Michael Huddleston är känd för sitt detaljerade och pedagogiska tillvägagångssätt. Han fokuserar på att förstå prisrörelser som dikteras av institutionell manipulation, snarare än konventionella indikatorer. Han lär ut hur man upptäcker likviditetsområden, institutionella stöd- och motståndsnivåer och rätt marknadsförhållanden för att gå in i och ut ur affärer med strikt riskhantering.

Inflytande och gemenskap

ICT har vunnit stor popularitet på plattformar som YouTube, Twitter och olika tradingforum, där hans utbildningsvideor har lockat tusentals följare. Många traders runt om i världen följer hans koncept för att förfina sina egna strategier och förstå de komplexa rörelserna på finansmarknaderna.

Kort sagt är Michael J. Huddleston en inflytelserik person i tradingvärlden tack vare sin djupgående expertis och sina innovativa metoder för att utbilda handlare om marknadernas krångligheter.

📈 Förståelse av ICT-konceptet

ICT, eller Inner Circle Trader, är ett koncept som uppmuntrar handlare att följa orderflödet hos stora institutioner som storbanker, hedgefonder och centralbanker (Smart Money). Denna strategi utvecklades av Michael J. Hudston och är erkänd som en av de mest effektiva metoderna. När strategin förstås på rätt sätt kan den användas helt utan behov av många tekniska verktyg.

ICT-konceptet innebär en grundlig förståelse av marknadsstrukturen och exakt timing. Nyckeln till det mest grundläggande ICT-konceptet är att välja rätt tidpunkt för handel, och om du utövar daytrading är det viktigt att känna till killzonerna och marknadsstrukturen.

Här följer en sammanfattning av de första stegen i ICT-konceptet. Kom ihåg att inte hoppa över dem, eftersom metoderna är kopplade till varandra:

- Killzoner

- Likviditet

- Förskjutning av ljusstake

- Förändring i marknadsstruktur

- Orderblock och Fair Value Gap

- Prisintervall vid jämvikt

- PD-tabell och OTE

Låt oss bryta ner varje steg:

1. Killzones i ICT-konceptet

Killzones är specifika tidpunkter då marknaden är som mest aktiv och gör vissa rörelser. Om du kan förutse hur marknaden kommer att bete sig under dessa perioder kan du dra nytta av dessa rörelser.

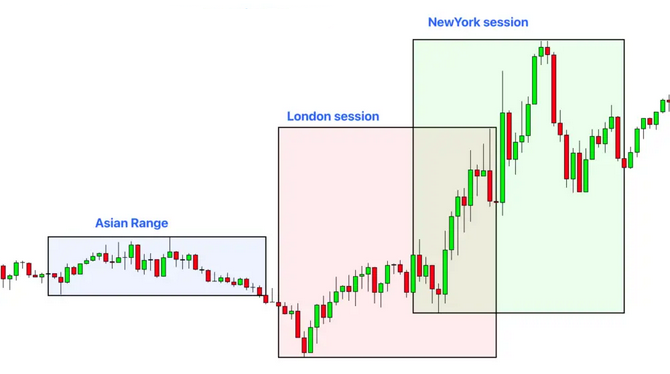

Killzones hjälper dig att identifiera specifika tidsfönster för att övervaka marknaden utan att behöva följa diagrammen hela tiden. De är indelade i fyra huvudsegment. För att enkelt kunna följa killzonerna kan du ställa in din handelsplattform på lokal tid i New York. ICT-konceptet förutsätter att marknaden öppnar kl. 00:00 New York-tid.

Här är de viktigaste killzonerna att notera:

- Asiatisk killzone (20:00-00:00): Aktiva valutapar är AUD, NZD och JPY.

- London Killzone (02:00-05:00): Aktiva valutapar inkluderar EUR och GBP

- New York Stock Exchange öppnar (08:00-11:00): Aktivt för USD-par

- NYSE stänger (14:00-17:00): Aktivt för alla valutapar

Om du är en swing trader kanske du inte kan använda Killzones på ett effektivt sätt. Du kan dock använda öppningskursen för varje Killzone som ett första steg för att identifiera marknaden.

I allmänhet visar marknaden sin verkliga rörelse från tisdag till fredag. Det är viktigt att komma ihåg att Killzone-tiderna kan avvika med en timme under sommartid.

2. Likviditet

I ICT-konceptet fungerar likviditeten på samma sätt som i Smart Money Concept (SMC). Likviditetszoner är områden med en hög koncentration av stop-loss- och take-profit-order. Dessa zoner kan lätt hittas vid de högsta och lägsta priserna under en marknadssession, runt stöd- och motståndsnivåer eller nära swing highs och swing lows.

Eftersom de involverar toppar och dalar kan likviditetszonerna delas in i två typer:

Likviditet på köpsidan: Förekommer i områden där priserna är högre

Likviditet på säljsidan: Förekommer i områden med lägre priser

För att identifiera likviditetsområden kan vi titta på de högsta och lägsta nivåerna på månads-, vecko- eller dagsbasis under olika marknadssessioner.

Som illustrationen ovan visar uppstår köplikviditet när priset upprepade gånger misslyckas med att bryta igenom motståndet, vilket fångar detaljhandlare som använder breakout-strategier. De placerar köpstopp ovanför motståndet, men priset återvänder ofta till denna zon. Detsamma gäller för likviditeten på säljsidan.

⚠️ Akta dig för lockbeten (inducements)

Så frågan uppstår: varför faller många handlare i likviditetsfällan?

Svaret ligger i incitamenten (inducements).

Incitament är den process genom vilken priset dras mot likviditet innan det vänder mot stöd eller motstånd. Detta utlöser ofta stop-loss för detaljhandlare, vilket skapar likviditet. Inducement kan lätt identifieras genom att titta på ljusvekar, som indikerar att priset har försökt bryta igenom stöd eller motstånd men misslyckats. Och om du fortfarande inte vet vad ett incitament är, bör du veta att det i grunden liknar en simulering.

3. Förskjutningsljus (Marubozu)

Hur länge varar likviditetsprocessen? Ingen vet, men vi kan identifiera när processen är klar genom att en rörlig ljusstake dyker upp. Processen börjar med den sista låga eller höga svängen, som absorberar all likviditet, oavsett om det är på köp- eller säljsidan. Detta skapar sedan ett långt, starkt ljus eller förskjutningsljus i IKT-termer.

Det som främst kännetecknar ett förskjutningsljus är dess längd, med korta vekar eller ingen veke alls. I vanliga termer för ljusstakekonfigurationer är det också känt som Marubozu. Det signalerar starten på dispenseringsfasen.

4. Förändring i marknadsstruktur

Efter att förskjutningsljuset dyker upp, när är det rätt tid att gå in? Andra strategier föreskriver i allmänhet inträde efter tre rörliga ljus eller använder det fjärde ljuset i mönstret för de tre vita soldaterna eller de tre svarta kråkorna. I ICT-konceptet går vi dock inte in direkt, utan vi identifierar inträdeszonen med hjälp av BoS och ChoCH, som representerar förändringen i marknadsstrukturen i ICT-konceptet.

Vad är BoS och ChoCH?

- En strukturell breakout (BoS) inträffar när priset bryter igenom den tidigare höga eller låga, vilket förändrar marknadsstrukturen till högre toppar och högre dalar i en uppåtgående trend, eller till lägre toppar och lägre dalar i en nedåtgående trend. Om du förstår valutatrender kommer det inte att vara svårt att identifiera BoS.

- En karaktärsförändring (ChoCH) inträffar när det sker en förändring i trendens riktning, du kan helt enkelt kalla det en vändning.

Du kan kalla det en förändring i marknadsstrukturen när rörliga ljus dyker upp och bryter den sista svängningen på diagrammet.

5. Orderblockering och Fair Value Gap (FVG)

Är det rätt tid att gå in efter en förändring i marknadsstrukturen? I andra strategier kan traders gå in efter att ha bekräftat signalerna från vissa ljusstake-mönster. Denna typ av metod kan dock föreslå en ogynnsam stop loss (SL) eftersom det ideala målet i allmänhet ligger under den lägsta punkten i konfigurationen.

I ICT-konceptet måste vi identifiera andra områden som också kan fungera som idealiska ingångspunkter, vilket möjliggör en mindre riskabel SL. Dessa är de zoner som representerar de första fotavtrycken av de smart money som gör transaktioner, vilka är :

Orderblock

Detta är ett område i diagrammet där ett litet ljus initierar en betydande prisrörelse. Det representerar den smart money ordern. Ett hausseartat orderblock markeras av ett rött ljus följt av ett grönt ljus som rör sig uppåt, medan ett baisseartat orderblock markeras av ett grönt ljus följt av ett rött ljus som rör sig nedåt. Dessa zoner anses vara starka eftersom priset ofta studsar tillbaka från den tidigare trenden efter att ha träffat dem.

Fair Value Gap - FVG

Detta är det gap som bildas när ett rörligt ljus dyker upp. ICT-handlare tror att priset kommer att återvända till Fair Value Gap (FVG)-zonen innan det återupptar sin rörelse, vilket gör det till en nyckelzon för potentiella in- eller utgångspunkter. Varför är det så här? För att priset behöver fyllas och FVG skapar luckor som behöver fyllas. Om du tittar noga på diagrammet ser du att priserna ofta fyller dessa luckor, vilket är anledningen till att vissa människor pratar om obalans.

Hur kan du identifiera det? Du kan leta efter det rörliga ljuset och identifiera kroppen som FVG. I den här zonen studsar priset ofta flera gånger.

Orderblock och FVG-zoner är vanliga områden där ICT- traders letar efter potentiella ingångspunkter.

6. Jämviktsprisintervall

Efter att ha nått FVG-zonen (Fair Value Gap) kommer priset att röra sig i linje med den rådande trenden. Men hur slutar det här, eller hur mycket vinst kan vi göra? Om du är en konservativ handlare kan du använda ett risk/reward-förhållande (RR) på 1:2, där din stop loss (SL) placeras under orderblocket eller FVG i ett hausseartat scenario och över orderblocket eller FVG i ett baisseartat scenario.

För mer riskfyllda affärer är det mycket viktigt att förstå ICT-konceptet som kallas Balance Price Range (BPR). Det här är den zon där marknaden försöker återupprätta jämvikten efter en kraftig prisrörelse efter FVG. I BPR rör sig priset mellan två betydande nivåer (den högsta punkten och den lägsta punkten) för att stänga gapet under FVG och obalansprocessen.

BPR slutar vanligtvis vid den högsta eller lägsta punkten i svängningen efter en förändring i marknadsstrukturen (MSS) innan den återvänder till FVG-zonen, där den blir ett potentiellt vinstmål. Om FVG har fyllts av BPR återvänder likviditeten och utlöser den inledande likvidationscykeln igen, vilket fortsätter processen.

7. Premie- och rabattabell (PD) och optimalt inträde (OTE)

Price Demand Table och Optimal Entry är ett ICT-koncept som används för att filtrera de stora FVG-zonerna för att fastställa premium- och rabattzonerna. Samtidigt används det optimala marknadsinträdet som ett andra filter ovanför premium- och rabattområdena för att bestämma den exakta inträdespunkten.

Så här förklaras dessa två begrepp:

➡️ PD Array: ett ICT-koncept där det aktuella priset kommer att återgå till en premium- eller rabattzon. Enligt ekonomins lagar sker högt utbud till höga priser (premium), medan hög efterfrågan sker till låga priser (rabatt). Med hjälp av Fibonacci retracement anses 0-50% -zonen vara en premie och 50-100% -zonen anses vara en rabatt. Om marknadsstrukturskiftet (MSS) är hausseartat letar vi efter zoner under 50% som det billigaste prisintervallet. Om MSS är nedåtgående letar vi efter områden över 50% som det dyraste.

➡️ Optimal Trade Entry (OTE): Detta är en annan idealisk zon att gå in i efter en retracement. När priset ligger i eller över 50% -zonen (eller vice versa) använder vi Fibonacci retracement för att bestämma OTE-zonen, vanligtvis mellan 61,8% och 78,6%.

En bra OTE är en som överlappar FVG-zonen, vilket ökar sannolikheten för en korrekt post och ger en starkare signal.

Vi kan tydligt se att FVG 1 och 2 ligger strax under 0,5-nivån (50%) av Fibonacci retracement (PD Array) och ligger i intervallet 0,618 (61,8) till 0,786 (78,6), vilket bekräftar att de är berättigade som OTE. Vi kan gå in så snart priset träffar den här zonen, ställa in Stop Loss (SL) under Order Block (OB) och Take Profit (TP) vid den sista toppen av svängningen (i linje med ICT Balance Price High-konceptet).

När priset rörde vid ingångspunkten fyllde det effektivt FVG och nådde priser som aldrig hade berörts tidigare, vilket ledde till en liten breakout. Men så snart det rörde OB, sköt priset omedelbart uppåt. När det nådde toppen av svingen och fyllde alla tillgängliga prisnivåer började priset vända, ackumuleras och skapa nästa cykel.

Vilket risk/avkastningsförhållande (RR) kan uppnås? Det är möjligt att uppnå ett risk/avkastningsförhållande på 1:2,8 eller till och med 1:3.

📈 Hur kan ICT-konceptet användas för att kartlägga prisrörelser?

För att svara på den här frågan måste vi gå tillbaka till det viktigaste ICT-konceptet: Tid.

I ICT-konceptet uppmuntras vi att kartlägga marknadens prisrörelser över tid. När de väl har kartlagts på ett effektivt sätt kan traders avgöra när de behöver ägna särskild uppmärksamhet åt marknaden utan att behöva konsultera diagrammet alltför ofta. Jag ska illustrera detta med samma diagram.

Du kan se från diagrammet att den 13 september 2024 började marknaden röra sig klockan 00:00 New York lokal tid. ICT-konceptet börjar med rörelsen av den asiatiska sessionen, där priset flyttade in i säljzonen (röd zon). Likviditetsrörelser inträffade i slutet av den asiatiska sessionen, när ”Smart Money” -investerare ackumulerade positioner i likviditetszonen på säljsidan.

Under sessionen i London (blå zon) gav prismanipulationen intryck av en kontinuerlig nedgång, med tre bearish candles följt av flera bullish candles som rörde sig nedåt. Traders på break placerade förmodligen sina Stop Losses ovanför det sista bearish-ljuset, medan traders på support-resistance - som köpte på det sista bullish-ljuset - också såg sina Stop Losses träffas när det sista bearish-ljuset dök upp.

Efter att ha utplånat likviditeten hos handlarna på breakout och support-resistance trädde investerarna med ”smarta pengar” in på scenen med betydande köppositioner i EUR/USD. Detta ledde till den verkliga rörelsen, som markerades av en förändring i marknadsstrukturen (MSS) som skapade ett orderblock (OB) och ett Fair Value Gap (FVG) i processen. ICT-handlare gick sedan in i positioner när priserna nådde FVG-zonerna för att ta ut sina vinster vid den sista toppen av svängningen under den dödliga öppningszonen i New York.

Denna kartläggning av marknaden i ICT-konceptet är känd som ”power 3”, som består av :

- Ackumulering: När Smart Money ackumulerar positioner utan betydande prisrörelser. Det kan identifieras genom priser med låg amplitud.

- Manipulation: Smart Money skapar falska signaler eller likviditetssvepningar för att manipulera marknaden och ackumulera fler positioner.

- Distribution: Smart Money distribuerar positioner till småhandlare till högre eller lägre priser, vilket resulterar i kraftiga prisrörelser från marknadens rörliga struktur.

Denna cykel inträffar hela tiden, så ICT- traders måste identifiera processen för att undvika att gå in på marknaden när den befinner sig i ackumulerings- och manipulationsfasen, och bara ta tillfället i akt när den befinner sig i distributionsfasen.

⚖ För- och nackdelar med ICT-konceptet

Ingen handelsstrategi kan betraktas som en helig graal, eftersom marknadsrörelser inte kan förutsägas 100% av tiden. Som traders är vår uppgift att kartlägga marknadsrörelser genom marknadsstruktur och öka våra handelssannolikheter. Även om ICT-konceptet har många fördelar har det också vissa nackdelar.

👍️ Fördelar

- En exakt tradingplan: ICT-konceptet kräver att handlarna är disciplinerade i sina tradingplaner.

- Fullständiga prisåtgärder: Det krävs inga ytterligare tekniska indikatorer som glidande medelvärden eller RSI-index, utan fokus ligger enbart på prisrörelser.

- Fullständig marknadsprocess: ICT-konceptet kartlägger effektivt marknaden från början till slutet av trender. På så sätt får ICT- traders en djupgående förståelse för marknadsprocessen och orsakerna bakom prisrörelser.

- Tillämpligt på alla löptider och tillgångar: Eftersom det följer institutionella investerares fotavtryck (Smart Money) är detta koncept inte begränsat till vissa perioder eller tillgångar.

- Hög sannolikhet: ICT-konceptet följer beteendet hos Smart Money, inklusive tidpunkten för deras transaktioner. Resultatet är en högre sannolikhet för vinst än dina vanliga strategier.

👎 Nackdelar

- Komplex för nybörjare: ICT-konceptet bygger på marknadsstrukturer, så traders måste ha en gedigen förståelse för marknadsstrukturen, som kan vara svår att identifiera, särskilt strukturell breakout (BoS) och karaktärsförändring (ChoCH).

- Förvirrande terminologi: många termer kan leda till förvirring, t.ex. rörliga ljus, inducements etc.

- Missade tradingmöjligheter: att invänta olika bekräftelser kan leda till missade tradingmöjligheter.

- Svårigheter att identifiera giltiga orderblock och FVG:er: det kan vara svårt att identifiera bra OB:er och FVG:er, särskilt de som är dolda.

- Olika tolkningar: Varje trader kan ha olika tolkningar av ICT-konceptet.

- Kräver tid och förberedelser: Att lära sig och tillämpa konceptet effektivt kräver betydande förberedelser och tid.

De bästa FX/CFD-mäklarna

Vanliga frågor

Är ICT-konceptet detsamma som SMC-konceptet?

Nej, de är inte identiska. ICT-konceptet är snarare en avancerad version av SMC, som är ett mer allmänt koncept som används för att spåra fotavtrycket av smarta pengar. Även om vissa termer i ICT-konceptet liknar dem i SMC, är andra mycket olika.

Jag väntade på att kursen skulle studsa upp till PD- och OTE-området, men så djupt gick den inte. Är mitt ICT-koncept fel?

Nej, det är vad som händer på marknaden. Allt är möjligt på marknaden - ibland fungerar det, ibland inte. I grund och botten är PD- och OTE-tabellerna zoner med optimal sannolikhet, inte zoner med 100% framgång.

LVF-zonerna är för stora i OTE. Vad ska jag då göra?

Du kan använda PD-tabellmetoden igen i området mellan 61,8 och 78,6 av Fibonacci retracement och använda området under 50 som inträdesområde. Du kan också byta till en mindre tidsskala och hitta zonen i mitten av OTE-zonen.

Är ICT-konceptet en mottrendstrategi?

Ja och nej. ICT-konceptet är en strategi som fokuserar på marknadsstrukturen. Det kan innehålla vissa mottrendstrategier, men det är inte exakt samma sak. Min erfarenhet är att när en mottrendsignal dyker upp leder vinsthemtagningspunkten (som är ett kortare jämviktsprisintervall) ibland till misslyckande. Omvänt, om signalen är i linje med trenden, kan vinsten vara högre och sannolikheten för framgång är större.

Det finns två orderblock, vilket ska jag använda?

Det beror på. Om den gamla har nått kraften 3 kan du använda den nya. Du kan också använda Fibonacci retracement för att kontrollera om OTE-zonen för det gamla blocket har nåtts.

Jag har problem med att identifiera den högsta eller lägsta punkten i den oscillation som leder till likviditetssvepet. Vad kan jag göra åt det?

Använd helt enkelt linjediagrammet och se vad den senaste svängningen var som fick likviditeten att röra sig. Du kan identifiera svängningens topp eller dal genom att titta på det spetsiga ljuset.

Är ett ljus med en lång veke men en mindre kropp ett rörligt ljus om det följs av flera ljus i samma färg?

Nej, om detta villkor är uppfyllt är det inte ett förskjutningsljus. Om de följande ljusen har vekar kommer detta inte att skapa det FVG (Fair Value Gap) och OB (Order Block) som krävs för inträde, så det är inte en giltig signal.

Om en signal dyker upp vid en annan tidpunkt än Killzone, kan vi då gå in på marknaden?

Ja, men bara om ICT Power 3-konceptet inte har slutförts. Till exempel finns det en MSS under London-sessionen och priset rör sig betydligt innan det går tillbaka till Killzone NY. Vid öppnandet av den asiatiska sessionen berör priset OTE-zonen, så du kan gå in eftersom FVG och OTE berörs för första gången.

På marknaden är allt möjligt!