Estratégia de trading ICT (Inner Circle Trader)

Já ouviu falar do conceito ICT? Se seguir alguns operadores que negoceiam apenas observando os movimentos dos preços de mercado e que, de repente, saem dos níveis de suporte e resistência, ou talvez negoceiem com precisão e exatidão, é muito provável que estejam a utilizar o conceito ICT (Inner Circle Trader).

O que é o conceito de Inner Circle Trader (ICT)? Vamos ver o que é o conceito ICT, explicar o seu conceito básico e fornecer alguns exemplos simples de trading utilizando o conceito ICT!

Quem é Michael J. Huddleston?

Michael J. Huddleston, mais conhecido como "The Inner Circle Trader" (ICT), é um trader americano conhecido pelas suas contribuições para o domínio da negociação nos mercados financeiros. É particularmente conhecido pela sua formação aprofundada e conceitos técnicos avançados em análise de mercado, que partilha através de vídeos educativos, artigos e webinars.

Antecedentes e carreira

Michael Huddleston iniciou a sua carreira de trader há mais de 30 anos, especializando-se nos mercados de divisas (Forex), futuros e outros instrumentos financeiros. Com décadas de experiência, adquiriu um conhecimento único que transmite sob a forma de cursos de formação para investidores de todos os níveis.

Inner Circle Trader (ICT)

O ICT é um programa de educação financeira fundado por Huddleston para ensinar aos investidores as suas metodologias e estratégias de negociação avançadas. A sua filosofia de trading baseia-se na análise técnica, na identificação da tendência do mercado, na compreensão da estrutura do mercado e no acompanhamento das tendências macroeconómicas. Criou conceitos populares como os blocos de ordens, a estrutura do mercado, os pools de liquidez e muitos outros.

Ensino e metodologia

Michael Huddleston é conhecido pela sua abordagem pormenorizada e pedagógica. Centra-se na compreensão dos movimentos de preços ditados pela manipulação institucional, em vez dos indicadores convencionais. Ensina a identificar áreas de liquidez, níveis de apoio e resistência institucionais e as condições de mercado corretas para entrar e sair de transacções com uma gestão de risco rigorosa.

Influência e comunidade

O ICT ganhou grande popularidade em plataformas como o YouTube, o Twitter e vários fóruns de negociação, onde os seus vídeos educativos atraíram milhares de seguidores. Muitos traders de todo o mundo seguem os seus conceitos para aperfeiçoar as suas próprias estratégias e compreender os movimentos complexos dos mercados financeiros.

Em suma, Michael J. Huddleston é uma figura influente na comunidade de trading graças à sua experiência aprofundada e abordagens inovadoras para educar os traders sobre os meandros dos mercados.

📈 Compreender o conceito de ICT

ICT, ou Inner Circle Trader, é um conceito que incentiva os investidores a seguirem o fluxo de ordens de grandes instituições, tais como grandes bancos, fundos de cobertura e bancos centrais (smart money). Esta estratégia foi desenvolvida por Michael J. Hudston e é reconhecida como um dos métodos mais eficazes. Quando bem compreendida, esta estratégia pode ser utilizada exclusivamente sem a necessidade de muitas ferramentas técnicas.

O conceito ICT implica uma compreensão profunda da estrutura do mercado e um timing preciso. A chave para o conceito mais básico de ICT é escolher o momento certo para negociar e, se praticar day trading, é essencial conhecer as killzones e a estrutura do mercado.

Aqui está um resumo dos primeiros passos do conceito ICT. Lembre-se de não os saltar, pois os métodos estão ligados uns aos outros:

- Killzones

- Liquidez

- Vela de deslocamento

- Mudança na estrutura do mercado

- Bloqueio de ordens e Fair Value Gap

- Gama de preços de equilíbrio

- Tabela PD e OTE

Vamos analisar cada passo:

1. Killzones no conceito ICT

As Killzones são momentos específicos em que o mercado está mais ativo e faz determinados movimentos. Se conseguir prever como o mercado se vai comportar durante estes períodos, pode tirar partido destes movimentos.

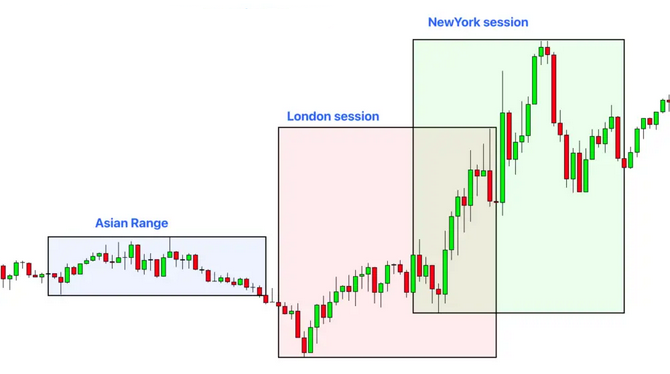

As Killzones ajudam-no a identificar janelas de tempo específicas para monitorizar o mercado sem ter de seguir os gráficos a toda a hora. Estão divididas em quatro segmentos principais. Para seguir facilmente os Killzones, pode definir a sua plataforma de trading para a hora local de Nova Iorque. O conceito ICT pressupõe que o mercado abre às 00:00, hora de Nova Iorque.

Aqui estão os principais Killzones a serem observados:

- Killzone Asiático (20:00-00:00): Os pares de moedas activos são AUD, NZD e JPY.

- Killzone de Londres (02:00-05:00): Os pares de moedas activos incluem EUR e GBP

- Abertura da Bolsa de Valores de Nova Iorque (08:00-11:00): Ativa para pares de USD

- Fecho da NYSE (14:00-17:00): Ativo para todos os pares de moedas

Se for um operador de swing, pode não conseguir utilizar as Killzones de forma eficaz. No entanto, pode usar o preço de abertura de cada Killzone como um primeiro passo para identificar o mercado.

Em geral, o mercado mostra o seu verdadeiro movimento de terça a sexta-feira. É importante lembrar que durante o horário de verão, os tempos de Killzone podem estar fora de uma hora.

2. Liquidez

No conceito ICT, a liquidez funciona da mesma forma que no conceito Smart Money (SMC). As zonas de liquidez são áreas com uma elevada concentração de ordens stop-loss e take-profit. Estas zonas podem ser facilmente encontradas nos preços mais altos e mais baixos de uma sessão de mercado, em torno de níveis de suporte e resistência, ou perto de oscilações de máximos e mínimos.

Pelo facto de envolverem altos e baixos, as zonas de liquidez podem ser divididas em dois tipos:

Liquidez do lado da compra: Ocorre em áreas onde os preços são mais elevados

Liquidez do lado da venda: Ocorre em áreas com preços mais baixos

Para identificar áreas de liquidez, podemos olhar para os máximos e mínimos mensais, semanais ou diários ao longo de diferentes sessões de mercado.

Como mostra a ilustração acima, a liquidez de compra ocorre quando o preço falha repetidamente em romper a resistência, o que aprisiona os traders de retalho que utilizam estratégias de fuga. Colocam paragens de compra acima da resistência, mas o preço regressa frequentemente a esta zona. O mesmo se aplica à liquidez do lado da venda.

⚠️ Cuidado com os incentivos (inducements)

Coloca-se então a questão: porque é que muitos investidores caem na armadilha da liquidez?

A resposta está nos incentivos.

O incentivo é o processo pelo qual o preço é atraído para a liquidez antes de inverter para o suporte ou resistência. Este processo desencadeia muitas vezes a paragem de perdas para os pequenos investidores, criando liquidez. A indução pode ser facilmente identificada observando as mechas das velas, que indicam que o preço tentou ultrapassar o suporte ou a resistência, mas falhou. E se ainda não sabe o que é um incentivo, deve saber que é fundamentalmente semelhante a uma simulação.

3. Vela de deslocamento (Marubozu)

Quanto tempo dura o processo de liquidez? Ninguém sabe, mas podemos identificar quando o processo está completo pelo aparecimento de uma vela de deslocamento. O processo começa com a última baixa ou alta do swing, que absorve toda a liquidez, seja do lado da compra ou da venda. Isto cria então uma vela longa e forte ou vela de deslocamento em termos de ICT.

A principal caraterística de uma vela de deslocamento é o seu comprimento, com pavios curtos ou sem pavio. Em termos comuns para configurações de velas, é também conhecida como Marubozu. Assinala o início da fase de distribuição.

4. Mudança na estrutura do mercado

Depois que a vela de deslocamento aparece, quando é o momento certo para entrar? Outras estratégias geralmente prevêem a entrada após três velas móveis ou usam a quarta vela no padrão dos três soldados brancos ou dos três corvos negros. No entanto, no conceito ICT, não entramos diretamente; em vez disso, identificamos a zona de entrada pelo BoS e ChoCH, que representam a mudança na estrutura do mercado no conceito ICT.

O que são BoS e ChoCH?

- Uma quebra estrutural (BoS) ocorre quando o preço ultrapassa o máximo ou mínimo anterior, alterando a estrutura do mercado para máximos e mínimos mais elevados numa tendência de subida, ou para máximos e mínimos mais baixos numa tendência de descida. Se compreender as tendências forex, não será difícil identificar BoS.

- Uma mudança de carácter (ChoCH) ocorre quando há uma mudança na direção da tendência, pode simplesmente chamar-lhe uma inversão.

Pode chamar-lhe uma mudança na estrutura do mercado quando as velas móveis aparecem e quebram a última oscilação no gráfico.

5. Bloqueio de ordens e Fair Value Gap (FVG)

Após uma mudança na estrutura do mercado, é a altura certa para entrar? Noutras estratégias, os investidores podem entrar depois de confirmarem os sinais de determinados padrões de velas. No entanto, este tipo de método pode sugerir um stop loss (SL) desfavorável, uma vez que o objetivo ideal está geralmente abaixo do ponto mais baixo da configuração.

No conceito ICT, precisamos de identificar outras áreas que também podem servir como pontos de entrada ideais, permitindo um SL menos arriscado. Estas são as zonas que representam as pegadas iniciais das transacções de smart money, que são :

Bloco de ordens

Esta é uma área do gráfico onde uma pequena vela inicia um movimento de preço significativo. Representa a ordem de smart money. Um bloco de ordens de alta é marcado por uma vela vermelha seguida de uma vela verde a mover-se para cima, enquanto um bloco de ordens de baixa é marcado por uma vela verde seguida de uma vela vermelha a mover-se para baixo. Estas zonas são consideradas fortes, porque o preço muitas vezes recupera da tendência anterior depois de as atingir.

Fair Value Gap - FVG

Este é o intervalo que se forma quando aparece uma vela em movimento. Os operadores de ICT acreditam que o preço regressará à zona Fair Value Gap (FVG) antes de retomar o seu movimento, tornando-a uma zona chave para potenciais pontos de entrada ou saída. Porquê? Porque o preço precisa de ser preenchido e o FVG cria lacunas que precisam de ser preenchidas. Se olhar atentamente para o gráfico, verá que os preços preenchem frequentemente estas lacunas, razão pela qual algumas pessoas falam de desequilíbrio.

Como é que o pode identificar? Pode procurar a vela em movimento e identificar o corpo como o FVG. Nesta zona, o preço salta frequentemente várias vezes.

Os blocos de ordens e as zonas FVG são áreas comuns onde os traders de ICT procuram potenciais pontos de entrada.

6. Gama de preços de equilíbrio

Depois de atingir a zona de Fair Value Gap (FVG), o preço mover-se-á em linha com a tendência prevalecente. Mas como é que isto acaba, ou quanto é que podemos lucrar? Se for um investidor conservador, pode utilizar um rácio risco/recompensa (RR) de 1:2, em que o seu stop loss (SL) é colocado abaixo do bloco de ordens ou do FVG num cenário de alta, e acima do bloco de ordens ou do FVG num cenário de baixa.

Para transacções mais arriscadas, é muito importante compreender o conceito de ICT conhecido como Faixa de Preços de Equilíbrio (BPR). Esta é a zona em que o mercado tenta restabelecer o equilíbrio após um movimento de preços acentuado a seguir ao FVG. No BPR, o preço move-se entre dois níveis significativos (o ponto mais alto e o ponto mais baixo) para fechar o intervalo durante o FVG e o processo de desequilíbrio.

O BPR geralmente termina no ponto mais alto ou mais baixo da oscilação após uma mudança na estrutura do mercado (MSS) antes de regressar à zona FVG, onde se torna um potencial objetivo de lucro. Se a FVG tiver sido preenchida pela BPR, a liquidez regressa e desencadeia novamente o ciclo de liquidação inicial, dando continuidade ao processo.

7. Tabela de prémios e descontos (PD) e entrada óptima (OTE)

A Tabela de Preços e Procura e Entrada Óptima é um conceito ICT que é utilizado para filtrar as grandes zonas LVF para determinar as zonas de prémio e desconto. Ao mesmo tempo, a entrada óptima no mercado é utilizada como um segundo filtro acima das zonas de prémio e de desconto para determinar o ponto de entrada exato.

Eis como estes dois conceitos são explicados:

➡️ PD Array: um conceito de ICT em que o preço atual irá retroceder para uma zona de prémio ou desconto. De acordo com as leis da economia, a oferta elevada ocorre a preços elevados (prémio), enquanto a procura elevada ocorre a preços baixos (desconto). Utilizando a retração de Fibonacci, a zona de 0-50% é considerada um prémio e a zona de 50-100% é considerada um desconto. Se a mudança na estrutura do mercado (MSS) for de alta, procuramos zonas abaixo de 50% como a faixa de preço mais barata. Se a MSS for de baixa, procuramos zonas acima de 50% como as mais caras.

➡️ Optimal Trade Entry (OTE): esta é outra zona ideal para entrar após uma retração. Assim que o preço estiver dentro ou acima da zona de 50% (ou vice-versa), utilizamos a retração de Fibonacci para determinar a zona OTE, normalmente entre 61,8% e 78,6%.

Um bom OTE é aquele que se sobrepõe à zona FVG, o que aumenta a probabilidade de uma entrada correta e fornece um sinal mais forte.

Podemos ver claramente que FVG 1 e 2 estão logo abaixo do nível 0,5 (50%) da retração de Fibonacci (PD Array) e estão na faixa de 0,618 (61,8) a 0,786 (78,6), o que confirma sua elegibilidade como OTEs. Podemos entrar assim que o preço atingir esta zona, definindo o Stop Loss (SL) abaixo do Bloco de Ordem (OB) e o Take Profit (TP) no último pico da oscilação (em linha com o conceito ICT Balance Price High).

Quando o preço tocou o ponto de entrada, preencheu efetivamente o FVG e atingiu preços que nunca tinham sido tocados antes, levando a uma ligeira quebra. No entanto, assim que tocou o OB, o preço disparou imediatamente para cima. Quando atingiu o topo da oscilação e preencheu todos os níveis de preços disponíveis, o preço começou a inverter-se, acumulando e criando o ciclo seguinte.

Que rácio risco/recompensa (RR) pode ser alcançado? É possível atingir um rácio risco/recompensa de 1:2,8, ou mesmo 1:3.

⚖ Como é que o conceito de ICT pode ser utilizado para mapear os movimentos de preços?

Para responder a esta pergunta, precisamos de voltar ao principal conceito de TIC: o tempo.

No conceito de ICT, somos encorajados a mapear os movimentos dos preços de mercado ao longo do tempo. Uma vez mapeados eficazmente, os operadores podem determinar quando devem prestar especial atenção ao mercado sem terem de consultar o gráfico com demasiada frequência. Vou ilustrar isto com o mesmo gráfico.

Pode ver-se no gráfico que, em 13 de setembro de 2024, o mercado começou a mover-se às 00:00, hora local de Nova Iorque. O conceito ICT começa com o movimento da sessão asiática, onde o preço se deslocou para a zona de venda (zona vermelha). Os movimentos de liquidez ocorreram no final da sessão asiática, quando os investidores “Smart Money” acumularam posições na zona de liquidez do lado da venda.

Durante a sessão de Londres (zona azul), a manipulação dos preços deu a impressão de uma descida contínua, com três velas de baixa seguidas de várias velas de alta a deslocarem-se para baixo. Os traders no intervalo provavelmente colocaram os seus Stop Losses acima da última vela de baixa, enquanto os traders no suporte-resistência - que compraram na última vela de alta - também viram os seus Stop Losses serem atingidos quando a última vela de baixa apareceu.

Tendo eliminado a liquidez dos comerciantes de rutura e de suporte-resistência, os investidores “smart money” entraram em cena com posições de compra significativas no EUR/USD. Isto levou ao verdadeiro movimento, marcado por uma mudança na estrutura do mercado (MSS) que criou um bloco de ordens (OB) e um Fair Value Gap (FVG) no processo. Os operadores de ICT entraram então em posições quando os preços atingiram as zonas FVG, a fim de realizarem os seus lucros no último pico da oscilação durante a zona mortal de abertura de Nova Iorque.

Este mapeamento do mercado no conceito de ICT é referido como “power 3”, que consiste em :

- Acumulação: Quando o Smart Money acumula posições sem movimento significativo de preços. Pode ser identificado por preços de baixa amplitude.

- Manipulação: O Smart Money cria sinais falsos ou varreduras de liquidez para manipular o mercado e acumular mais posições.

- Distribuição: O Smart Money distribui posições a pequenos investidores a preços mais altos ou mais baixos, resultando em movimentos de preços acentuados da estrutura móvel do mercado.

Este ciclo ocorre a toda a hora, pelo que os traders de ICT precisam de identificar o processo de modo a evitar entrar no mercado quando este se encontra na fase de acumulação e manipulação, e apenas aproveitar a oportunidade quando está na fase de distribuição.

⚖ Os prós e os contras do conceito de ICT

Nenhuma estratégia de trading pode ser considerada um Santo Graal, uma vez que os movimentos do mercado não podem ser previstos a 100% do tempo. Como traders, a nossa tarefa é mapear os movimentos do mercado através da estrutura do mercado e aumentar as nossas probabilidades de negociação. Embora o conceito ICT tenha muitas vantagens, também tem algumas desvantagens.

👍️ Vantagens

- Um plano de trading preciso: O conceito ICT exige que os traders sejam disciplinados nos seus planos de trading.

- Ação de preço completa: Não requer indicadores técnicos adicionais, tais como médias móveis ou o índice RSI, e centra-se apenas nos movimentos de preços.

- Processo de mercado completo: O conceito ICT mapeia efetivamente o mercado desde o início até ao fim das tendências. Desta forma, os traders de TIC ganham uma compreensão profunda do processo de mercado e das razões por detrás dos movimentos de preços.

- Aplicável a todos os prazos e activos: Por seguir a pegada dos investidores institucionais (Smart Money), este conceito não se limita a determinados prazos ou activos.

- Probabilidade elevada: O conceito ICT segue o comportamento do Smart Money, incluindo o momento das suas transacções. O resultado é uma maior probabilidade de lucro do que as suas estratégias habituais.

👎 Desvantagens

- Complexo para iniciantes: o conceito de ICT é baseado em estruturas de mercado, portanto, os traders precisam ter um sólido entendimento da estrutura de mercado, que pode ser difícil de identificar, particularmente breakout estrutural (BoS) e mudança de caráter (ChoCH).

- Terminologia confusa: muitos termos podem levar à confusão, como velas móveis, inducements, etc.

- Oportunidades de trading perdidas: esperar por várias confirmações pode levar à perda de oportunidades de trading.

- Dificuldade em identificar blocos de ordens e FVG válidos: pode ser difícil identificar bons OBs e FVG, especialmente aqueles que estão escondidos.

- Diferentes interpretações: Cada trader pode ter diferentes interpretações do conceito de ICT.

- Requer tempo e preparação: Aprender e aplicar o conceito de forma eficaz requer uma preparação e tempo consideráveis.

Os melhores brokers de FX/CFD

Perguntas mais frequentes

O conceito ICT é o mesmo que o conceito SMC?

Não, não são idênticos. Pelo contrário, o conceito ICT é uma versão avançada do SMC, que é um conceito mais geral utilizado para monitorizar a pegada do smart money. Embora alguns termos do conceito ICT sejam semelhantes aos do SMC, outros são muito diferentes.

Esperei que o preço saltasse para a zona do PD e do OTE, mas não foi tão longe. O meu conceito de ICT está errado?

Não, é o que está a acontecer no mercado. Tudo é possível no mercado - às vezes funciona, outras vezes não. Basicamente, as tabelas PD e OTE são zonas de probabilidade óptima, não zonas de 100% de sucesso.

As zonas FVG são demasiado grandes no OTE. O que é que devo fazer?

Pode utilizar novamente o método da tabela PD na área entre 61,8 e 78,6 da retração de Fibonacci e utilizar a área abaixo de 50 como área de entrada. Também pode mudar para uma escala de tempo mais pequena e encontrar a zona no meio da zona OTE.

O conceito ICT é uma estratégia de contra-tendência?

Sim e não. O conceito ICT é uma estratégia que se centra na estrutura do mercado. Pode incluir algumas estratégias de contra-tendência, mas não é exatamente a mesma coisa. Na minha experiência, quando surge um sinal de contra-tendência, o ponto de tomada de lucros (que é um intervalo de preços de equilíbrio mais curto) leva por vezes ao fracasso. Inversamente, se o sinal estiver em linha com a tendência, a tomada de lucro pode ser mais elevada e a probabilidade de sucesso é maior.

Existem dois blocos de ordens, qual deles devo utilizar?

Depende. Se o antigo tiver atingido a potência de 3, pode utilizar o novo. Também pode utilizar a retração de Fibonacci para verificar se a zona OTE do bloco antigo foi atingida.

Estou a ter problemas em identificar o máximo ou o mínimo da oscilação que leva à varredura de liquidez. O que é que posso fazer?

Basta utilizar o gráfico de linhas e ver qual foi a última oscilação que provocou o movimento da liquidez. Pode identificar o pico ou o vale da oscilação observando a vela pontiaguda.

Uma vela com um pavio longo mas com um corpo mais pequeno é considerada uma vela em movimento se várias velas da mesma cor a seguirem?

Não, se esta condição for cumprida, não se trata de uma vela de deslocamento. Se as velas seguintes tiverem mechas, isso não criará o FVG (Fair Value Gap) e OB (Order Block) necessários para a entrada, por isso não é um sinal válido.

Se um sinal aparecer numa altura diferente da Killzone, podemos entrar no mercado?

Sim, mas apenas se o conceito ICT Power 3 não tiver sido completado. Por exemplo, há um MSS durante a sessão de Londres e o preço move-se significativamente antes de recuar para a Killzone NY. Na abertura da sessão asiática, o preço toca a zona OTE, pelo que pode entrar porque o FVG e o OTE são tocados pela primeira vez.

No mercado, tudo é possível!