Smart Money Concepts: strategia di trading per trader istituzionali

Gli investitori istituzionali e i trader comprano e vendono molto sul mercato dei cambi. Utilizzano la domanda e l'offerta per muovere i prezzi. Questo si chiama "Smart Money Concepts".

Questi investitori assumono posizioni opposte a quelle dei piccoli trader. Nella zona di offerta (acquisto), essi prendono grandi ordini di vendita, il che provoca uno squilibrio tra domanda e offerta, facendo scendere il prezzo della valuta. Viceversa, nella zona di domanda (vendita), essi effettuano grandi ordini di acquisto per spingere il prezzo della valuta verso l'alto.

Si tratta infatti di una caccia agli ordini di arresto.

La strategia Smart Money è la strategia di trading istituzionale che si inserisce nella prospettiva smart money. Si tratta di una strategia molto efficace per effettuare operazioni con maggiore accuratezza e precisione grazie all'accesso a conoscenze e risorse affidabili.

La strategia Smart Money è di gran lunga migliore rispetto al trading tradizionale degli investitori al dettaglio, che è più comune ma produce risultati meno efficaci, in quanto consiste nel trarre vantaggio dai movimenti di mercato e dalle posizioni in modo da massimizzare i profitti. Questo vi permetterà di avere una vera e propria narrazione e una previsione quasi accurata dei movimenti dei prezzi sui mercati.

Questa strategia coinvolge le banche centrali, gli investitori istituzionali e i market maker che insieme esercitano una potente influenza sui mercati finanziari. Pertanto, la strategia del denaro intelligente vi consente di allineare il vostro trading con il potere e l'influenza dei grandi operatori per aumentare le possibilità di ottenere profitti costanti.

Come probabilmente sapete, i grandi operatori hanno posizioni di dimensioni immense che possono portare a grandi movimenti nel mercato. Inoltre, hanno una profonda conoscenza della psicologia del mercato. Questi grandi attori non sono in gioco per perdere, ma per vincere, perché hanno massimizzato le loro risorse per assicurarsi un successo continuo. Se volete avere un successo ordinato nel mercato forex, dovete adottare una mentalità simile.

In effetti, non significa che non perderete mai quando utilizzate questa strategia, ma di certo vi mantiene concentrati e preparati per operazioni regolarmente vincenti. Una volta adottate strategie di trading coerenti con i grandi operatori, le possibilità di profitto aumenteranno.

Le strategie principali di Smart Money sono due: l'analisi del portafoglio ordini e la possibilità di sfruttare le trappole.

Analisi del portafoglio ordini

L'analisi del portafoglio ordini è una strategia di smart money che offre ai trader una visione chiara della posizione del mercato. Permette di studiare ed esaminare il sentiment di mercato delle coppie di valute scelte direttamente dalla piattaforma di trading MT4.

Questa strategia si basa sull'idea dell'esecuzione del mercato, che è l'opposto della pratica generale del trading al dettaglio. Pertanto, è possibile trarre vantaggio dal posizionamento prevedibile degli ordini da queste azioni di trading. Grazie a ciò, è possibile individuare raggruppamenti sproporzionati, esistenti o meno, tra acquirenti e venditori.

Il libro degli ordini è progettato in modo che il lato sinistro mostri tutti gli ordini in sospeso, come gli ordini di stop loss e take profit, mentre il lato destro mostra le operazioni in corso. Utilizzando l'indicatore del portafoglio ordini per identificare l'operato degli altri trader, è possibile prendere decisioni eccellenti e operare con successo contro di loro per ottenere margini di profitto migliori. L'indicatore del portafoglio ordini consente di :

- Identificare i livelli di mercato più importanti che potrebbero essere presi di mira dalle istituzioni.

- Determinare il punto probabile del prossimo movimento di mercato.

- Identificare i cluster di stop loss più grandi.

Sfruttare le trappole

Per sfruttare le insidie, utilizzate un indicatore noto come stop loss cluster indicator per esaminare le aree in cui gli ordini di stop sono confluiti. Di solito tendono a convergere intorno a massimi e minimi chiave o a numeri tondi psicologici. È importante notare che il cluster indica semplicemente che c'è un numero significativo di ordini di stop in attesa di essere evasi.

Armati di questa conoscenza, potrete facilmente individuare le aree del vostro grafico che probabilmente saranno prese di mira da Smart Money, perché per i grandi operatori gli ordini di stop-loss sono sinonimo di liquidità.

La liquidità è necessaria per completare una posizione più ampia senza dover subire un forte calo dei prezzi quando si entra in tale posizione. Queste aree di cluster consentono di evitare di posizionare gli stop in aree che contengono già dei cluster. In questo modo, siete in grado di utilizzare efficacemente lo Smart Money sul mercato e di sfruttare i cluster di liquidità a vostro vantaggio.

La conoscenza di una strategia di trading efficace come Smart Money è una buona arma contro i capricci del mercato forex. Tuttavia, dovreste sempre essere in grado di adattarvi alle diverse sfide che il mercato offre.

Per questo motivo non dovete rattristarvi a causa di alcune operazioni perdenti. Dovete capire che non è facile diventare un buon trader forex con operazioni vincenti regolari. Dovete essere disposti a impegnarvi e a imparare come funziona il mercato e le sue diverse parti. Dovete anche essere più intelligenti nel piazzare le vostre operazioni. In questo modo, non sarete più la preda nel grande schema.

Strategia di trading bancario: le basi e i 3 passi fondamentali

Il mercato dei cambi è di gran lunga il più grande mercato finanziario del mondo, con un volume giornaliero di 6.600 miliardi di dollari. Tutte le parti, dalle grandi banche ai singoli investitori, partecipano al mercato FX nella speranza di trarre profitto dalle fluttuazioni valutarie. Gran parte del volume giornaliero del mercato dei cambi è controllato dalle grandi banche. Hanno il potere di dettare la direzione in cui si muove il mercato e quando vogliono che ciò avvenga. È quindi nel vostro interesse non fare trading contro le banche. Dopotutto, sono redditizi in 9 operazioni su 10, mentre il singolo trader ne perde 9 su 10.

Se state leggendo questo articolo, è probabile che siate trader sul mercato forex, o almeno che abbiate intenzione di diventarlo in futuro. In qualità di operatori del mercato forex, è molto importante che sappiate chi è coinvolto nel forex trading e quali sono le ragioni che lo spingono a operare nel mercato forex.

Prima di entrare nel merito della strategia bancaria, analizziamo gli attori del mercato FX:

Banche commerciali e di investimento

Le banche commerciali e di investimento sono i maggiori partecipanti in termini di volume totale di trading. Tuttavia, sono le grandi banche (come JP Morgan, Deutsche Bank, HSBC, ecc.) a controllare il mercato interbancario grazie alla loro forza finanziaria. Per la cronaca, il mercato interbancario non è appannaggio esclusivo delle banche. Rientrano in questa categoria anche altri attori, come i gestori di investimenti e gli hedge fund. Oltre a condurre le proprie operazioni, le banche offrono servizi di trading sul forex ai propri clienti agendo come dealer. Guadagnano dallo spread tra i prezzi di domanda e di offerta.

Banche centrali

In rappresentanza delle rispettive nazioni, le banche centrali svolgono un ruolo fondamentale nel mercato dei cambi. Possono influenzare in modo significativo i tassi di cambio attraverso le operazioni di mercato aperto e le politiche dei tassi di interesse. Inoltre, alcune banche centrali sono responsabili della determinazione del prezzo delle loro valute sul mercato, quindi possono deliberatamente rafforzare o indebolire le loro valute se necessario. Tutte le azioni intraprese dalle banche centrali mirano a stabilizzare o migliorare l'economia del proprio Paese.

Gestori di investimenti e hedge fund

I gestori di investimenti e gli hedge fund sono i due maggiori attori del mercato dei cambi dopo le banche e le banche centrali. I gestori degli investimenti negoziano valute per servizi quali fondi pensione, fondazioni e dotazioni. Se hanno portafogli internazionali, dovranno acquistare e vendere valute. Possono anche effettuare operazioni speculative sul forex. D'altra parte, la speculazione fa parte delle strategie di investimento degli hedge fund sul mercato dei cambi.

Aziende multinazionali

Le società multinazionali le cui attività commerciali comportano l'importazione e l'esportazione di beni e servizi contribuiscono certamente al commercio di valuta estera. Consideriamo il seguente caso: un'azienda italiana di pneumatici importa componenti dagli Stati Uniti e vende i suoi prodotti in Giappone. I profitti realizzati in yen devono essere convertiti in euro, che vengono poi convertiti in dollari per acquistare altri componenti.

Per ridurre al minimo il rischio di volatilità delle valute estere, questa società italiana può acquistare USD sul mercato a pronti, oppure stipulare un accordo di currency swap per acquistare USD in anticipo prima di acquistare i componenti statunitensi. In questo modo, l'azienda italiana riduce la propria esposizione al rischio di cambio.

Trader individuali

Un trader come voi è chiamato trader al dettaglio, o trader individuale, perché opera con il proprio denaro attraverso un broker. Il numero di commercianti al dettaglio è cresciuto in modo esponenziale negli ultimi anni. Circa il 90% di tutti i trader sono persone fisiche. Tuttavia, il contributo dei trader al dettaglio al mercato dei cambi rimane minimo rispetto agli altri partecipanti al mercato in termini di volume di scambi. I trader al dettaglio possono utilizzare una combinazione di fondamentali e indicatori tecnici per approcciare il mercato.

Chi è Smart Money?

Ora che abbiamo compreso tutti i partecipanti al mercato dei cambi, c'è un altro termine che dobbiamo imparare: Smart Money. In generale, gli smart money trader possono essere definiti come i maggiori partecipanti al mercato il cui capitale può cambiare i modelli di mercato. Il loro volume di trading è così grande che le loro posizioni non possono essere aperte o chiuse con un solo ordine senza che i prezzi aumentino. Il denaro intelligente comprende le grandi banche d'investimento, gli hedge fund, le grandi aziende globali, le compagnie di assicurazione, le società di propulsione, ecc.

Secondo un'indagine del 2019, le banche dominano la quota di mercato dei volumi giornalieri di forex a livello mondiale. Dei primi 10 istituti della lista, otto sono banche. La statunitense JP Morgan è in testa al mercato, seguita dalla svizzera UBS e da XTX Markets che formano i primi tre posti.

- Stati Uniti - JP Morgan: 10,783%

- Svizzera - UBS: 8,133%

- Regno Unito - XTX Markets: 7,583%

- Germania - Deutsche Bank: 7,583%

- Stati Uniti - Citi: 5,533%

- UK - HSBC: 5,53%

- Stati Uniti - Jump Trading: 5,53%

- Stati Uniti - Goldman Sachs: 4,62%

- Stati Uniti - State Street: 4,613%

- Stati Uniti - Bank of America Merrill Lynch : 4,50%

I XTX Markets e Jump Trading sono le uniche entità non bancarie presenti nell'elenco di cui sopra. Ma come le banche, anche queste due entità sono dei furbi che agiscono come market maker. Poiché il denaro intelligente è coinvolto nell'attività di market making, esso guida il mercato in base alla domanda e all'offerta.

Che cos'è la strategia di trading bancario?

La strategia di trading bancario è un metodo per identificare i livelli di prezzo più probabili per le banche per aprire e chiudere le loro posizioni in base alle aree di domanda e offerta. Le banche controllano la maggior parte dei volumi giornalieri del mercato FX, quindi quando si muovono loro, si muove il mercato. Con queste informazioni, possiamo tracciare la loro attività di trading come base per la strategia di trading delle banche.

I 3 passaggi chiave

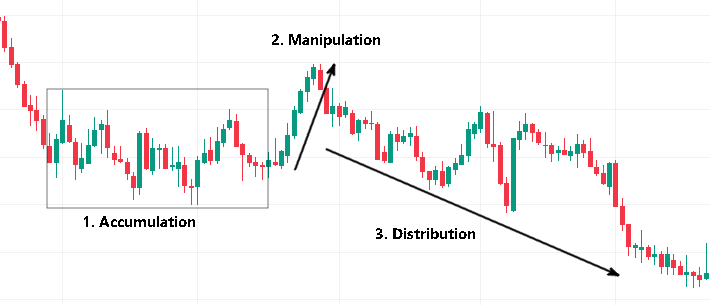

Quando si tratta di trading FX, le banche svolgono la loro attività in tre fasi: accumulazione, manipolazione e distribuzione/tendenza del mercato. L'accumulo è la fase in cui le banche entrano in posizione, la manipolazione è la fase in cui appare una falsa impennata, la distribuzione è la fase in cui inizia una tendenza.

Prima di discutere nel dettaglio queste tre fasi, è bene ricordare che la legge della domanda e dell'offerta si applica al trading sul mercato dei cambi. Se si vuole acquistare una valuta sul mercato, deve esserci qualcun altro disposto a venderla. Allo stesso modo, se si vuole vendere una valuta, deve esserci un altro operatore disposto ad acquistarla. L'acquisto e la vendita della controparte avvengono sempre in ogni transazione.

Quindi, in base alla legge di cui sopra, se la banca intende acquistare una posizione consistente, deve trovare una pressione di vendita di pari entità. Sarebbe più facile per noi individuare le loro operazioni se entrassero nel mercato con un unico grande ordine. Ma naturalmente non è così. Invece, si tratta di un ordine che si protrae nel tempo, noto anche come fase di accumulo. Questo concetto è spiegato da Richard D. Wyckoff nel suo Volume Spread Analysis (VSA).

1. Accumulo

L'accumulo è il primo passo da identificare nella strategia di trading delle banche. Le banche entrano nel mercato accumulando una posizione lunga che poi venderanno a un prezzo più alto o una posizione corta che poi riacquisteranno a un prezzo più basso. Se riusciamo a individuare i livelli di prezzo precisi ai quali le banche si accumulano, saremo anche in grado di identificare la direzione dei futuri movimenti di prezzo. Per questo motivo l'accumulo è una fase essenziale della strategia di trading delle banche.

A differenza dei trader al dettaglio, le banche devono assumere posizioni nel tempo a causa dei loro enormi volumi di trading. Lo fanno per nascondere la loro attività, in quanto un ordine di grandi dimensioni causerebbe un'impennata del mercato.

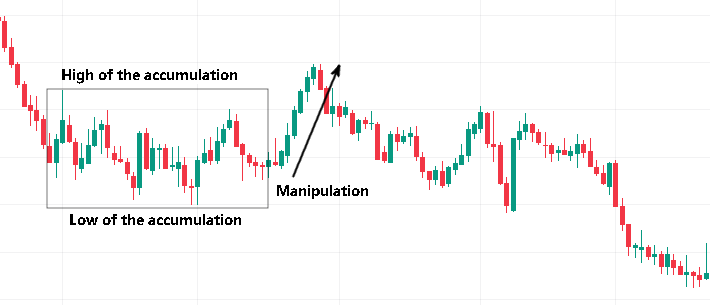

Per capire come si presenta la fase di accumulo, osserviamo il grafico di USD/CHF qui sotto. L'accumulazione è caratterizzata da un mercato variabile in cui il prezzo si muove lateralmente. In questo caso le banche entrano regolarmente nel mercato per accumulare la posizione desiderata a intervalli di un'ora o di un giorno.

2. Manipolazione

La manipolazione è il passo successivo all'accumulo. Questa fase è caratterizzata da una falsa impennata che avvia una tendenza di mercato a breve termine. I singoli trader sono spesso vittime della manipolazione del mercato. Prendono posizione quando vedono che c'è un potenziale breakout. Ma si rivela un falso breakout e il prezzo si muove nella direzione opposta.

Se vi trovate in questa situazione, non si tratta di sfortuna. Non significa che il mercato valutario sia ingiusto nei vostri confronti. Molto probabilmente, però, siete stati usati dalle banche. In che senso?

Supponiamo che le banche stiano cercando di entrare o di costruire una posizione lunga. Allo stesso tempo, creano anche una pressione di vendita. Cercheranno di "manipolare" i singoli trader affinché assumano posizioni corte.

Per seguire le banche, dobbiamo identificare la falsa impennata che segna la fine di una fase di accumulazione. Come possiamo identificare questo falso slancio o manipolazione? Osserviamo il grafico sottostante.

In un mercato orso, è possibile identificare una falsa impennata quando il prezzo supera il picco di un periodo di accumulazione, indicando che le banche hanno venduto sul mercato. Dopo la falsa impennata, molto probabilmente assisteremo a una tendenza al ribasso a breve termine.

In un mercato toro, una falsa impennata può essere identificata quando il prezzo supera il minimo di un periodo di accumulazione, indicando che le banche hanno comprato sul mercato. Dopo la falsa impennata, molto probabilmente assisteremo a un trend rialzista di breve durata.

3. Tendenza di distribuzione o di mercato

La distribuzione è la fase in cui è possibile ottenere profitti sul mercato. A questo punto, le banche hanno costruito la loro posizione e creato una manipolazione del mercato. Non cercano più di nascondere la loro presenza. Ora le banche cercheranno di spingere il prezzo in una determinata direzione, il che significa che questa è la fase in cui inizia una tendenza di mercato.

La distribuzione del mercato può essere considerata la più semplice delle tre fasi, ma questo compito dipende fortemente dalle due fasi precedenti. È assolutamente necessario evitare la trappola della manipolazione. Se capiamo come le banche hanno manipolato il mercato, saremo in grado di identificare la direzione del trend di mercato che le banche stanno cercando di spingere. Il nostro prossimo compito sarà quindi quello di seguire la tendenza.

I migliori broker per il trading di valuta

| Precedente : Strategia di trading per colmare i gap settimanali | Seguente : Trading di blocchi di ordini nel Forex |