Estrategia de trading ICT (Inner Circle Trader)

¿Ha oído hablar alguna vez del concepto ICT? Si sigue a algunos operadores que operan únicamente observando los movimientos de los precios del mercado y rompen repentinamente los niveles de soporte y resistencia, o quizás operan con precisión y exactitud, lo más probable es que estén utilizando el concepto ICT (Inner Circle Trader).

¿Qué es el concepto Inner Circle Trader (ICT)? Veremos qué es el concepto ICT, explicaremos su concepto básico y proporcionaremos algunos ejemplos sencillos de operaciones utilizando el concepto ICT.

¿Quién es Michael J. Huddleston?

Michael J. Huddleston, más conocido como "The Inner Circle Trader" (ICT), es un trader estadounidense famoso por sus contribuciones al campo del trading en los mercados financieros. Es especialmente conocido por su formación en profundidad y sus conceptos técnicos avanzados en análisis de mercado, que comparte a través de vídeos educativos, artículos y seminarios web.

Antecedentes y carrera profesional

Michael Huddleston comenzó su carrera en el mundo del trading hace más de 30 años, especializándose en los mercados de divisas (Forex), futuros y otros instrumentos financieros. Con décadas de experiencia, ha adquirido una pericia única que transmite en forma de cursos de formación para traders de todos los niveles.

Inner Circle Trader (ICT)

El ICT es un programa de educación financiera fundado por Huddleston para enseñar a los traders sus metodologías y estrategias avanzadas de trading. Su filosofía de trading se basa en el análisis técnico, la identificación del sesgo del mercado, la comprensión de la estructura del mercado y el seguimiento de las tendencias macroeconómicas. Ha creado conceptos tan populares como los bloques de órdenes, la estructura del mercado, los pools de liquidez y muchos otros.

Enseñanza y metodología

Michael Huddleston es conocido por su enfoque detallado y pedagógico. Se centra en la comprensión de los movimientos de precios dictados por la manipulación institucional, más que por los indicadores convencionales. Enseña a detectar las zonas de liquidez, los niveles institucionales de soporte y resistencia y las condiciones de mercado adecuadas para entrar y salir de las operaciones con una estricta gestión del riesgo.

Influencia y comunidad

ICT ha ganado gran popularidad en plataformas como YouTube, Twitter y diversos foros de trading, donde sus vídeos educativos han atraído a miles de seguidores. Muchos operadores de todo el mundo siguen sus conceptos para perfeccionar sus propias estrategias y comprender los complejos movimientos de los mercados financieros.

En resumen, Michael J. Huddleston es una figura influyente en la comunidad del trading gracias a sus profundos conocimientos y a sus innovadores enfoques para educar a los traders sobre los entresijos de los mercados.

📈 Entender el concepto ICT

ICT, o Inner Circle Trader, es un concepto que anima a los operadores a seguir el flujo de órdenes de grandes instituciones como grandes bancos, fondos de cobertura y bancos centrales (smart money). Esta estrategia fue desarrollada por Michael J. Hudston y está reconocida como uno de los métodos más eficaces. Cuando se entiende correctamente, esta estrategia puede utilizarse exclusivamente sin necesidad de muchas herramientas técnicas.

El concepto de ICT implica un conocimiento profundo de la estructura del mercado y una sincronización precisa. La clave del concepto ICT más básico es elegir el momento adecuado para operar, y si practica el day trading, es esencial conocer las killzones y la estructura del mercado.

He aquí un resumen de los primeros pasos del concepto ICT. Recuerde no saltárselos, ya que los métodos están relacionados entre sí:

- Killzones

- Liquidez

- Vela de desplazamiento

- Cambio en la estructura del mercado

- Bloqueo de órdenes y Fair Value Gap

- Rango de precios de equilibrio

- Tabla PD y OTE

Desglosemos cada paso:

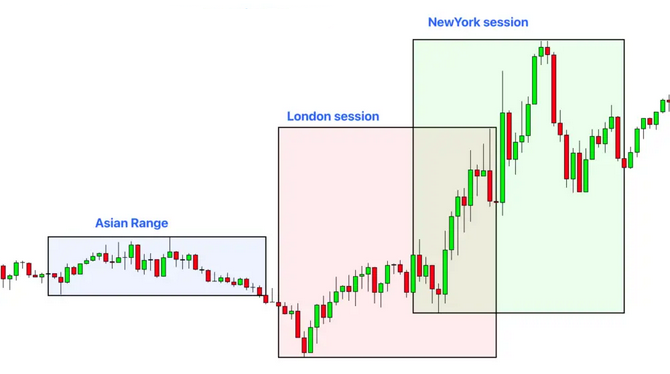

1. Killzones en el concepto de TIC

Las killzones son momentos específicos en los que el mercado está más activo y realiza determinados movimientos. Si puede predecir cómo se comportará el mercado durante estos periodos, podrá aprovecharse de estos movimientos.

Las killzones le ayudan a identificar ventanas temporales específicas para controlar el mercado sin tener que seguir los gráficos todo el tiempo. Se dividen en cuatro segmentos principales. Para seguir fácilmente las Killzones, puede ajustar su plataforma de trading a la hora local de Nueva York. El concepto ICT asume que el mercado abre a las 00:00 hora de Nueva York.

Estas son las principales Killzones a tener en cuenta:

- Killzone asiática (20:00-00:00): Los pares de divisas activos son AUD, NZD y JPY.

- Killzone de Londres (02:00-05:00): Los pares de divisas activos son el EUR y la GBP

- Apertura de la Bolsa de Nueva York (08:00-11:00): Activo para los pares USD

- Cierre de la Bolsa de Nueva York (14:00-17:00): Activo para todos los pares de divisas

Si usted es un swing trader, es posible que no pueda utilizar las Killzones con eficacia. Sin embargo, puede utilizar el precio de apertura de cada Killzone como primer paso para identificar el mercado.

En general, el mercado muestra su verdadero movimiento de martes a viernes. Es importante recordar que durante el horario de verano, las horas Killzones pueden estar desfasadas una hora.

2. Liquidez

En el concepto TIC, la liquidez funciona de la misma manera que en el Smart Money Concept (SMC). Las zonas de liquidez son áreas con una alta concentración de órdenes stop-loss y take-profit. Estas zonas pueden encontrarse fácilmente en los precios más altos y más bajos de una sesión de mercado, alrededor de niveles de soporte y resistencia, o cerca de swing highs y swing lows.

Al tratarse de máximos y mínimos, las zonas de liquidez pueden dividirse en dos tipos:

Liquidez de compra: se produce en zonas donde los precios son más altos

Liquidez vendedora: Se produce en las zonas de precios más bajos

Para identificar las zonas de liquidez, podemos fijarnos en los máximos y mínimos mensuales, semanales o diarios a lo largo de diferentes sesiones de mercado.

Como muestra la ilustración anterior, la liquidez de compra se produce cuando el precio no supera repetidamente la resistencia, lo que atrapa a los operadores minoristas que utilizan estrategias de ruptura. Colocan stops de compra por encima de la resistencia, pero el precio suele volver a esta zona. Lo mismo ocurre con la liquidez en el lado vendedor.

⚠️ Cuidado con los incentivos

Así que surge la pregunta: ¿por qué muchos operadores caen en la trampa de la liquidez?

La respuesta está en los incentivos (inducements).

La inducción es el proceso por el cual el precio se ve atraído hacia la liquidez antes de retroceder hacia el soporte o la resistencia. Esto suele desencadenar stop-losses para los traders minoristas, creando liquidez. La inducción puede identificarse fácilmente observando las mechas de las velas, que indican que el precio ha intentado romper el soporte o la resistencia pero ha fracasado. Y si todavía no sabes lo que es un incentivo, debes saber que es fundamentalmente similar a una simulación.

3. Vela de desplazamiento (Marubozu)

¿Cuánto dura el proceso de liquidez? Nadie lo sabe, pero podemos identificar cuándo se completa el proceso por la aparición de una vela de desplazamiento. El proceso comienza con el último mínimo o máximo de la oscilación, que absorbe toda la liquidez, ya sea del lado de la compra o de la venta. Esto crea entonces una vela larga y fuerte o vela de desplazamiento en términos TIC.

La principal característica de una vela de desplazamiento es su longitud, con mechas cortas o sin mecha. En términos comunes para las configuraciones de velas, también se conoce como Marubozu. Señala el inicio de la fase de dispensación.

4. Cambio en la estructura del mercado

Después de que aparezca la vela de desplazamiento, ¿cuándo es el momento adecuado para entrar? Otras estrategias suelen prever la entrada después de tres velas de desplazamiento o utilizan la cuarta vela en el patrón de los tres soldados blancos o los tres cuervos negros. Sin embargo, en el concepto ICT, no entramos directamente, sino que identificamos la zona de entrada mediante el BoS y el ChoCH, que representan el cambio en la estructura del mercado en el concepto ICT.

¿Qué son BoS y ChoCH?

- Una ruptura estructural (BoS) se produce cuando el precio rompe el máximo o mínimo anterior, cambiando la estructura del mercado a máximos más altos y mínimos más altos en una tendencia alcista, o a máximos más bajos y mínimos más bajos en una tendencia bajista. Si entiende las tendencias del mercado de divisas, no le resultará difícil identificar el BoS.

- Un cambio de carácter (ChoCH) se produce cuando hay un cambio en la dirección de la tendencia, se puede llamar simplemente una inversión.

Se puede llamar cambio en la estructura del mercado cuando aparecen velas móviles y rompen la última oscilación en el gráfico.

5. Bloqueo de órdenes y brecha del valor razonable (Fair Value Gap - FVG)

Después de un cambio en la estructura del mercado, ¿es el momento adecuado para entrar? En otras estrategias, los traders pueden entrar después de confirmar las señales de determinados patrones de velas. Sin embargo, este tipo de método podría sugerir un stop loss (SL) desfavorable, ya que el objetivo ideal suele estar por debajo del punto más bajo de la configuración.

En el concepto ICT, necesitamos identificar otras zonas que también pueden servir como puntos de entrada ideales, permitiendo un SL menos arriesgado. Estas son las zonas que representan las huellas iniciales de las operaciones de creación del smart money, que son :

Bloque de órdenes

Se trata de una zona del gráfico en la que una vela pequeña inicia un movimiento significativo del precio. Representa la orden del smart money. Un bloque de orden alcista está marcado por una vela roja seguida de una vela verde que se mueve hacia arriba, mientras que un bloque de orden bajista está marcado por una vela verde seguida de una vela roja que se mueve hacia abajo. Estas zonas se consideran fuertes porque el precio suele rebotar en la tendencia anterior después de alcanzarlas.

Fair Value Gap - FVG

Es el hueco que se forma cuando aparece una vela móvil. Los operadores TIC creen que el precio volverá a la zona del Fair Value Gap (FVG) antes de reanudar su movimiento, lo que la convierte en una zona clave para posibles puntos de entrada o salida. ¿Por qué? Porque el precio necesita llenarse y el FVG crea huecos que necesitan llenarse. Si observa atentamente el gráfico, verá que los precios suelen rellenar estos huecos, razón por la que algunas personas hablan de desequilibrio.

¿Cómo puedes identificarlo? Puede buscar la vela móvil e identificar el cuerpo como el FVG. En esta zona, el precio suele rebotar varias veces.

Los bloques de órdenes y las zonas FVG son áreas habituales en las que los traders ICT buscan posibles puntos de entrada.

6. Rango de precios de equilibrio

Una vez alcanzada la zona FVG (Fair Value Gap), el precio se moverá en línea con la tendencia predominante. Pero, ¿cómo termina esto, o cuánto beneficio podemos obtener? Si usted es un trader conservador, puede utilizar una relación riesgo/recompensa (RR) de 1:2, en la que su stop loss (SL) se sitúa por debajo del bloque de órdenes o del FVG en un escenario alcista, y por encima del bloque de órdenes o del FVG en un escenario bajista.

Para las operaciones de mayor riesgo, es muy importante entender el concepto ICT conocido como Rango de Precios de Equilibrio (BPR). Se trata de la zona en la que el mercado intenta restablecer el equilibrio tras un movimiento brusco del precio después de la FVG. En el BPR, el precio se mueve entre dos niveles significativos (el punto más alto y el punto más bajo) para cerrar la brecha durante la FVG y el proceso de desequilibrio.

La BPR suele terminar en el máximo o mínimo de la oscilación tras un cambio en la estructura del mercado (MSS) antes de volver a la zona de la FVG, donde se convierte en un objetivo potencial de beneficios. Si la FVG ha sido ocupada por la BPR, la liquidez vuelve y desencadena de nuevo el ciclo de liquidación inicial, continuando el proceso.

7. Tabla de primas y descuentos (PD) y entrada óptima (OTE)

La tabla de demanda de precios y entrada óptima es un concepto de ICT que se utiliza para filtrar las grandes zonas de FVG con el fin de determinar las zonas de primas y descuentos. Al mismo tiempo, la entrada óptima en el mercado se utiliza como segundo filtro por encima de las zonas de prima y descuento para determinar el punto exacto de entrada.

A continuación se explican estos dos conceptos:

➡️ PD Array: un concepto de ICT en el que el precio actual retrocederá hasta una zona de prima o descuento. Según las leyes de la economía, la alta oferta se produce a precios altos (prima), mientras que la alta demanda se produce a precios bajos (descuento). Utilizando el retroceso de Fibonacci, la zona 0-50% se considera una prima, y la zona 50-100% se considera un descuento. Si el Desplazamiento de la Estructura del Mercado (MSS) es alcista, buscamos zonas por debajo del 50% como rango de precios más baratos. Si el MSS es bajista, buscamos zonas por encima del 50% como las más caras.

➡️ Optimal Trade Entry (OTE): se trata de otra zona ideal para entrar tras un retroceso. Una vez que el precio está dentro o por encima de la zona del 50% (o viceversa), utilizamos el retroceso de Fibonacci para determinar la zona OTE, normalmente entre el 61,8% y el 78,6%.

Una buena OTE es aquella que se solapa con la zona FVG, lo que aumenta la probabilidad de una entrada precisa y proporciona una señal más fuerte.

Podemos ver claramente que los FVG 1 y 2 están justo por debajo del nivel 0,5 (50%) del retroceso de Fibonacci (PD Array) y se encuentran en el rango 0,618 (61,8) a 0,786 (78,6), lo que confirma su elegibilidad como OTEs. Podemos entrar en cuanto el precio alcance esta zona, fijando el Stop Loss (SL) por debajo del Bloque de Órdenes (OB) y el Take Profit (TP) en el último pico de la oscilación (en línea con el concepto ICT Balance Price High).

Cuando el precio tocó el punto de entrada, efectivamente llenó el FVG y alcanzó precios que nunca antes se habían tocado, lo que provocó una ligera ruptura. Sin embargo, en cuanto tocó el OB, el precio se disparó inmediatamente al alza. Una vez que alcanzó la parte superior de la oscilación y llenó todos los niveles de precios disponibles, el precio comenzó a invertirse, acumulándose y creando el siguiente ciclo.

¿Qué relación riesgo/recompensa (RR) se puede conseguir? Es posible alcanzar una relación riesgo/recompensa de 1:2,8, o incluso 1:3.

⚖ ¿Cómo puede utilizarse el concepto de ICT para cartografiar los movimientos de los precios?

Para responder a esta pregunta, tenemos que volver al concepto principal de las ICT: el tiempo.

En el concepto de TIC, se nos anima a cartografiar los movimientos de los precios del mercado a lo largo del tiempo. Una vez cartografiados eficazmente, los operadores pueden determinar cuándo deben prestar especial atención al mercado sin tener que consultar el gráfico con demasiada frecuencia. Lo ilustraré con el mismo gráfico.

En el gráfico se puede observar que el 13 de septiembre de 2024, el mercado comenzó a moverse a las 00:00, hora local de Nueva York. El concepto TIC comienza con el movimiento de la sesión asiática, en la que el precio se desplazó hacia la zona de venta (zona roja). Los movimientos de liquidez se produjeron al final de la sesión asiática, cuando los inversores de «dinero inteligente» acumularon posiciones en la zona de liquidez del lado vendedor.

Durante la sesión londinense (zona azul), la manipulación del precio dio la impresión de un descenso continuo, con tres velas bajistas seguidas de varias velas alcistas que se movían a la baja. Los traders en la ruptura probablemente colocaron sus Stop Loss por encima de la última vela bajista, mientras que los traders en el soporte-resistencia -que compraron en la última vela alcista- también vieron alcanzados sus Stop Loss cuando apareció la última vela bajista.

Una vez eliminada la liquidez de los operadores de ruptura y de soporte-resistencia, los inversores de "Smart Money" entraron en escena con importantes posiciones de compra en el EUR/USD. Esto condujo al movimiento real, marcado por un cambio en la estructura del mercado (MSS) que creó un bloqueo de órdenes (OB) y un Fair Value Gap (FVG) en el proceso. Los operadores ICT entraron entonces en posiciones cuando los precios alcanzaron las zonas FVG con el fin de tomar sus beneficios en el último pico de la oscilación durante la mortal zona de apertura de Nueva York.

Este mapeo del mercado en el concepto ICT se denomina «potencia 3», que consiste en :

- Acumulación: Cuando el Smart Money acumula posiciones sin un movimiento significativo de los precios. Puede identificarse por precios de baja amplitud.

- Manipulación: El Smart Money crea señales falsas o barridos de liquidez para manipular el mercado y acumular más posiciones.

- Distribución: El Smart Money distribuye posiciones a pequeños operadores a precios más altos o más bajos, lo que provoca movimientos bruscos de precios a partir de la estructura móvil del mercado.

Este ciclo se produce todo el tiempo, por lo que los traders ICT deben identificar el proceso para evitar entrar en el mercado cuando se encuentra en la fase de acumulación y manipulación, y sólo aprovechar la oportunidad cuando está en la fase de distribución.

⚖ Los pros y los contras del concepto ICT

Ninguna estrategia de trading puede considerarse un Santo Grial, ya que los movimientos del mercado no pueden predecirse el 100% de las veces. Como operadores, nuestra tarea consiste en trazar un mapa de los movimientos del mercado a través de la estructura del mismo y aumentar nuestras probabilidades de trading. Aunque el concepto de ICT tiene muchas ventajas, también presenta algunas desventajas.

👍️ Ventajas

- Un plan de trading preciso: El concepto ICT exige a los traders disciplina en sus planes de trading.

- Acción completa de los precios: No requiere indicadores técnicos adicionales, como las medias móviles o el índice RSI, y se centra únicamente en los movimientos de los precios.

- Proceso de mercado completo: El concepto ICT traza eficazmente el mercado desde el principio hasta el final de las tendencias. De este modo, los operadores ICT adquieren una comprensión profunda del proceso del mercado y de las razones que subyacen a los movimientos de los precios.

- Aplicable a todos los vencimientos y activos: Al seguir la huella de los inversores institucionales (Smart Money), este concepto no se limita a determinados plazos o activos.

- Alta probabilidad: El concepto ICT sigue el comportamiento del Smart Money, incluido el calendario de sus transacciones. El resultado es una mayor probabilidad de beneficios que sus estrategias habituales.

👎 Desventajas

- Complejo para principiantes: el concepto ICT se basa en estructuras de mercado, por lo que los traders necesitan tener un sólido conocimiento de la estructura del mercado, que puede ser difícil de identificar, en particular la ruptura estructural (BoS) y el cambio de carácter (ChoCH).

- Terminología confusa: muchos términos pueden llevar a confusión, como velas móviles, inducements, etc.

- Oportunidades de trading perdidas: la espera de varias confirmaciones puede hacer que se pierdan oportunidades de trading.

- Dificultad para identificar bloques de órdenes y FVG válidos: puede ser difícil identificar buenos OB y FGV, especialmente los que están ocultos.

- Diferentes interpretaciones: Cada operador puede tener diferentes interpretaciones del concepto ICT.

- Requiere tiempo y preparación: Aprender y aplicar el concepto de forma eficaz requiere una preparación y un tiempo considerables.

Los mejores brokers de FX/CFD

Preguntas frecuentes

¿El concepto de ICT es el mismo que el de SMC?

No, no son idénticos. Más bien, el concepto ICT es una versión avanzada del SMC, que es un concepto más general utilizado para seguir la huella del smart money. Aunque algunos términos del concepto TIC son similares a los del SMR, otros son muy diferentes.

Esperé a que el precio rebotara en la zona de PD y OTE, pero no llegó a tanto. ¿Está equivocado mi concepto de ICT?

No, es lo que ocurre en el mercado. Todo es posible en el mercado: a veces funciona, a veces no. Básicamente, las tablas PD y OTE son zonas de probabilidad óptima, no zonas de éxito del 100%.

Las zonas FVG son demasiado grandes en la OTE. ¿Qué hay que hacer?

Puede volver a utilizar el método de la tabla PD en la zona entre 61,8 y 78,6 del retroceso de Fibonacci, y utilizar la zona por debajo de 50 como zona de entrada. También puede cambiar a una escala de tiempo más pequeña y encontrar la zona en medio de la zona OTE.

¿Es el concepto ICT una estrategia contra-tendencia?

Sí y no. El concepto ICT es una estrategia que se centra en la estructura del mercado. Puede incluir algunas estrategias contratendencia, pero no es exactamente lo mismo. Según mi experiencia, cuando aparece una señal de contratendencia, el punto de recogida de beneficios (que es un rango de precios de equilibrio más corto) a veces lleva al fracaso. Por el contrario, si la señal está en línea con la tendencia, la toma de beneficios puede ser mayor y la probabilidad de éxito es mayor.

Hay dos bloques de órdenes, ¿cuál debo utilizar?

Depende. Si el anterior ha alcanzado la potencia de 3, puede utilizar el nuevo. También puede utilizar el retroceso de Fibonacci para comprobar si se ha alcanzado la zona OTE del bloque antiguo.

Tengo problemas para identificar el máximo o mínimo de la oscilación que da lugar al barrido de liquidez. ¿Qué puedo hacer?

Simplemente utilice el gráfico de líneas y vea cuál fue la última oscilación que provocó el movimiento de la liquidez. Puede identificar el máximo o mínimo de la oscilación observando la vela con picos.

¿Una vela con una mecha larga pero un cuerpo más pequeño se considera una vela móvil si le siguen varias velas del mismo color?

No, si se cumple esta condición, no es una vela de desplazamiento. Si las velas siguientes tienen mechas, esto no creará el FVG (Fair Value Gap) y el OB (Order Block) necesarios para la entrada, por lo que no es una señal válida.

Si una señal aparece en un momento distinto a la Killzone, ¿podemos entrar en el mercado?

Sí, pero sólo si no se ha completado el concepto ICT Power 3. Por ejemplo, hay un MSS durante la sesión de Londres y el precio se mueve significativamente antes de retroceder a Killzone NY. En la apertura de la sesión asiática, el precio toca la zona OTE, por lo que puede entrar porque se tocan por primera vez la FVG y la OTE.

En el mercado, ¡todo es posible!