Cómo afecta la política monetaria a sus inversiones

La política monetaria se refiere a las estrategias empleadas por el banco central de un país con respecto a la cantidad de dinero que circula en la economía y su valor. El principal objetivo de la política monetaria es el crecimiento económico a largo plazo, pero los bancos centrales pueden establecer diferentes objetivos para este propósito. En los Estados Unidos, el objetivo de la política monetaria de la Reserva Federal es promover el empleo, los precios estables y las tasas de interés moderadas a largo plazo. El Banco de Canadá tiene como objetivo mantener la inflación en torno al 2% con la idea de que una inflación baja y estable es la mejor contribución que la política monetaria puede hacer a una economía productiva que funcione bien.

Los traders e inversores necesitan conocer las políticas monetarias de los bancos centrales, ya que pueden tener un impacto significativo en las carteras de inversión.

Impacto en las inversiones

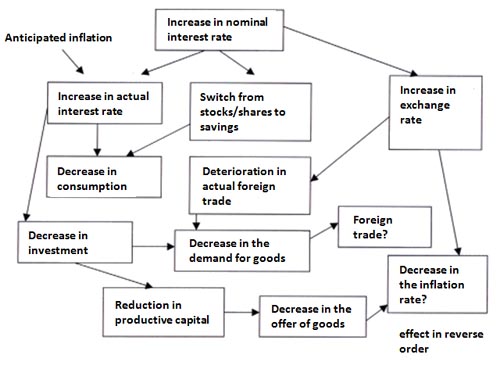

La política monetaria puede ser restrictiva, acomodaticia o neutral. Cuando una economía está creciendo demasiado rápido y la inflación está aumentando, un banco central puede tomar medidas para enfriar la economía al elevar las tasas de interés a corto plazo, que es una política monetaria restrictiva. A la inversa, cuando la economía es lenta, el banco central adoptará una política acomodaticia al reducir las tasas de interés a corto plazo para estimular el crecimiento y volver a encarrilar a la economía.

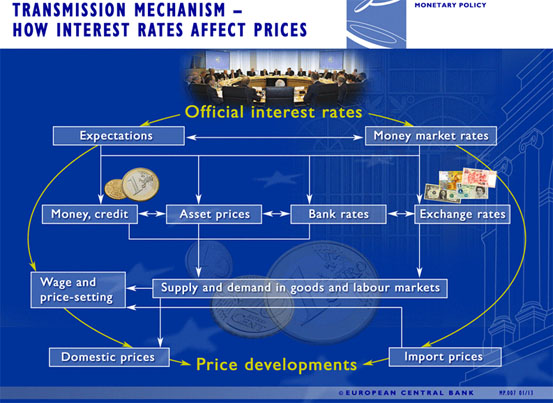

El impacto de la política monetaria en la inversión es, por lo tanto, directo e indirecto. El impacto directo es a través del nivel y la dirección de las tasas de interés, mientras que el efecto indirecto es a través de las expectativas con respecto a la dirección de la inflación.

Herramientas de política monetaria

Los bancos centrales tienen una serie de herramientas a su disposición. Por ejemplo, la Reserva Federal tiene tres herramientas principales para su política monetaria:

- Operaciones de mercado abierto que involucran la compra y venta de instrumentos financieros por la Reserva Federal;

- La tasa de interés aplicada por la Reserva Federal a las instituciones de depósito de préstamos a corto plazo;

- Requisitos de reserva, o la proporción de depósitos que los bancos deben mantener en reserva.

Los bancos centrales también pueden usar instrumentos de política monetaria no convencionales durante períodos particularmente difíciles. A raíz de la crisis crediticia mundial de 2008-2009, la Reserva Federal se vio obligada a mantener las tasas de interés a corto plazo cerca de cero para estimular la economía de los Estados Unidos. Cuando esta estrategia no tuvo el efecto deseado, utilizó ciclos sucesivos de flexibilización cuantitativa (QE), que implicaron la compra a largo plazo de valores respaldados por activos de instituciones financieras. Esta política presionó a la baja las tasas de interés a largo plazo e inyectó cientos de miles de millones de dólares en la economía de los Estados Unidos.

Efecto de ciertas clases de activos

La política monetaria afecta a las clases de activos primarios, como acciones, bonos, liquidez, bienes raíces, materias primas y divisas. Los efectos de los cambios en la política monetaria se resumen a continuación (debe notarse que el impacto de estos cambios es variable y puede que no siga el mismo patrón cada vez).

Política monetaria acomodativa

- Durante los períodos de política acomodaticia o "dinero fácil", los mercados de acciones generalmente están aumentando. Por ejemplo, el índice Dow Jones y el índice S&P 500 alcanzaron niveles récord en el primer semestre de 2013. Este repunte del mercado de valores se produjo pocos meses después del lanzamiento del QE3 en septiembre de 2012, con el compromiso de la Reserva Federal comprar valores a largo plazo por un valor de $ 85 mil millones cada mes hasta que el mercado laboral muestre una mejora sustancial.

- Con tasas de interés muy bajas, los rendimientos de los bonos tienden a disminuir, y su relación inversa con los precios de los bonos significa que los valores de renta fija están anunciando aumentos de precios más altos. Los rendimientos del Tesoro de EE. UU. Alcanzaron su nivel más bajo a mediados de 2012, con bonos del Tesoro a 10 años con un rendimiento inferior al 1.40% y bonos del Tesoro a 30 años con un rendimiento aproximado del 2.46%. La demanda de mayores rendimientos en este entorno de bajo rendimiento ha dado lugar a un gran número de ofertas de bonos corporativos, lo que ha llevado a sus rendimientos a mayores descensos y ha permitido a muchas compañías emitir bonos. Con cupones históricamente bajos. Sin embargo, este principio solo es válido si los inversores están convencidos de que la inflación está bajo control. Si la política es acomodaticia por demasiado tiempo, los temores de inflación pueden resultar en una disminución de los bonos a medida que los rendimientos se ajustan a las expectativas inflacionarias.

- El dinero no es el rey durante los períodos de política acomodaticia, los inversores prefieren colocar su dinero en cualquier lugar, en lugar de mantenerlo en depósitos que brindan rendimientos mínimos.

- Los bienes raíces tienden a estar en forma cuando las tasas de interés son bajas, ya que los propietarios e inversionistas se benefician de tasas hipotecarias excepcionalmente bajas. Se reconoce ampliamente que el bajo nivel de las tasas de interés de EE. UU. En 2001-04 ha impulsado la burbuja inmobiliaria de la nación.

- Los productos básicos son activos de riesgo por excelencia, tienden a apreciarse durante los períodos de política acomodaticia por varias razones. El apetito por el riesgo es alimentado por las bajas tasas de interés y la demanda física es fuerte cuando las economías están creciendo. Las tasas excepcionalmente bajas también pueden llevar a preocupaciones sobre la inflación.

- El impacto en las monedas durante estos períodos es más difícil de determinar, pero sería lógico esperar ver una depreciación de la moneda de una nación que tiene una política acomodaticia. Pero, ¿y si la mayoría de las monedas tienen tasas de interés bajas, como fue el caso en 2013? El impacto en las monedas depende entonces del grado de estímulo monetario y las perspectivas económicas de un país específico. Por ejemplo, el desempeño del yen japonés cayó fuertemente frente a la mayoría de las monedas durante el primer semestre de 2013. La moneda cayó con las expectativas de flexibilización monetaria del Banco de Japón. Lo hizo en abril con el compromiso de duplicar la base monetaria del país en 2014. La inesperada fortaleza del dólar estadounidense, también en el primer semestre de 2013, demuestra el efecto de la perspectiva económica en una moneda. El dólar ganó valor frente a casi todas las monedas como resultado de mejoras significativas en la vivienda y el empleo que impulsaron la demanda mundial de activos financieros de Estados Unidos.

Política monetaria restrictiva

- Los mercados de renta variable tienen un rendimiento inferior durante los períodos de política monetaria restrictiva, las tasas de interés más altas limitan el apetito de riesgo y hacen que las compras de valores de margen sean relativamente caras. Sin embargo, generalmente hay un retraso significativo entre cuando un banco central comienza un endurecimiento de la política monetaria y cuando las acciones alcanzan un punto alto de reversión. Por ejemplo, cuando la Reserva Federal comenzó a elevar las tasas de interés a corto plazo en junio de 2003, las acciones estadounidenses alcanzaron su punto máximo en octubre de 2007, casi tres años y medio después. Este efecto de retraso es atribuible a la confianza de los inversionistas de que el crecimiento económico será lo suficientemente fuerte como para que las ganancias corporativas absorban el impacto de las tasas de interés más altas.

- Las tasas de interés a corto plazo son un gran negativo para los bonos. Los bonos sufrieron un declive histórico en 1994 cuando la Reserva Federal elevó su tasa clave al 3% al comienzo del año y al 5,5% al final del año.

- Durante los períodos de política monetaria restrictiva, las tasas de depósito más altas alientan a los consumidores a ahorrar en lugar de gastar. Los depósitos a corto plazo generalmente se benefician del aumento de las tasas.

- El mercado inmobiliario colapsa cuando las tasas de interés aumentan, ya que los préstamos hipotecarios cuestan más, lo que lleva a una menor demanda de los propietarios e inversores. El ejemplo clásico del impacto desastroso del aumento de las tasas en la vivienda es el estallido de la burbuja inmobiliaria de los EE. UU. A partir de 2006. En gran medida fue precipitado por un fuerte aumento de las tasas de interés hipotecarias variables, seguido de Tasa de fondos federales, que pasó de 2.25% a principios de 2005 a 5.25% a fines de 2006.

- El comercio de materias primas es de alguna manera similar a las acciones comunes durante los períodos de política restrictiva, el impulso alcista continúa en la fase inicial de ajuste monetario antes de caer bruscamente debido a que las tasas de interés más altas desaceleran el ritmo de los préstamos. economía.

- Las tasas de interés más altas, o incluso la posibilidad de tasas más altas, generalmente tienden a impulsar la moneda nacional. Por ejemplo, el dólar canadiense estuvo operando por encima de la paridad con el dólar estadounidense durante la mayor parte del tiempo, entre 2010 y 2012, Canadá fue la única nación del G-7 que mantuvo una política monetaria más estricta durante el período. durante este periodo Sin embargo, la moneda cayó frente al dólar en 2013, cuando quedó claro que la economía canadiense se dirigía a un período de crecimiento más lento que los Estados Unidos, lo que llevó a anticipar un cambio en la política monetaria del Banco. de Canadá.

Posicionamiento de la cartera de inversiones

Los inversores pueden aumentar sus rendimientos al posicionar sus carteras de acuerdo con la evolución de la política monetaria. Dicho posicionamiento de la cartera depende del tipo de inversionista porque la tolerancia al riesgo y el horizonte de inversión son factores clave para tomar decisiones sobre estos movimientos.

- Inversores agresivos: durante los tiempos políticos acomodaticios, los inversionistas jóvenes con largos horizontes de inversión y un alto grado de tolerancia al riesgo pueden optar por una pesada ponderación de activos riesgosos como acciones y bienes raíces. Esta ponderación debe reducirse cuando la política se vuelve más restrictiva. En retrospectiva, la inversión ideal habría sido en acciones y bienes raíces de 2003 a 2006 y luego tomar algunas de las ganancias de estos activos para invertir en bonos de 2007 a 2008 y luego regresar al mercado. Acciones en 2009.

- Inversores prudentes: estos inversores no pueden permitirse ser demasiado agresivos con sus carteras, pero también deben tomar medidas para preservar su capital y proteger las ganancias. Especialmente para jubilados, porque las carteras de inversión son una fuente esencial de ingresos de jubilación. Para estos inversionistas, la estrategia recomendada es equilibrar la exposición a la renta variable cuando los mercados están en un punto alto, evitar las materias primas y las inversiones apalancadas, y bloquear los depósitos a plazo de alta tasa si la tendencia está fuera. El interés parece disminuir. La regla básica para el componente de capital de un inversor conservador es de alrededor de 100 menos la edad del inversor, lo que significa que un joven de 60 años no debe tener más del 40% de su capital invertido en acciones. Sin embargo, si resulta ser demasiado agresivo para un inversor conservador, el componente de capital de una cartera puede estar equilibrado de manera diferente.