Modelli di valutazione delle valute: come vengono determinati i tassi di cambio?

- Cosa rende preziosa una valuta?

- Tasso di cambio effettivo reale (REER)

- Parità di potere d'acquisto (PPP)

- Tasso di cambio di equilibrio comportamentale (BEER)

- Tasso di cambio di equilibrio fondamentale (FEER)

- Equilibrio macroeconomico (MB)

- Quadro di valutazione del tasso di cambio globale

- Il quadro generale

- Fondamentali di ciascuna delle principali valute di riserva

- Rischio geopolitico nella valutazione delle valute

- Modelli di valutazione della valuta - FAQ

- Valute alternative

I trader hanno diversi modi di determinare il prezzo del valore equo di una valuta. È chiaro che aspettative e motivazioni diverse fanno un mercato. Mentre molti trader hanno le proprie regole e sistemi di decisione, ci sono alcuni dei modelli di valutazione delle valute più comuni e modi di guardare i mercati dei cambi.

Di seguito discuteremo le basi di alcuni di questi modelli di valutazione delle valute.

Cosa rende preziosa una valuta?

Una moneta ha valore se funziona come un efficiente mezzo di scambio e come riserva di ricchezza. Quando pensiamo al dollaro americano, sappiamo che ha entrambe le cose.

Nel 2024, il dollaro USA continua a dominare il sistema finanziario globale a molti livelli, anche se negli ultimi anni sono stati osservati alcuni piccoli aggiustamenti. Attualmente, circa il 58% delle riserve valutarie mondiali è denominato in dollari, in leggero calo rispetto ai livelli dei decenni precedenti. Tuttavia, il dollaro rimane anche la scelta per il 58% del debito mondiale e circa il 47% dei pagamenti internazionali sono effettuati in dollari. Il dollaro è utilizzato anche per circa il 44% delle transazioni in valuta estera a livello mondiale.

L'euro è vicino in termini di pagamenti globali, ma il dollaro USA è di gran lunga la valuta più usata nel mondo. In generale, il paese con il più alto reddito nazionale nel mondo possiede la valuta di riserva globale. Questi regimi tendono a cambiare di volta in volta.

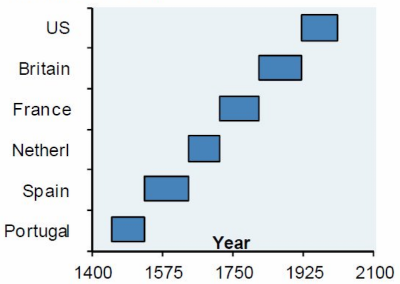

Dal 1400, abbiamo visto la valuta di riserva del mondo passare dal Portogallo alla Spagna, ai Paesi Bassi, alla Francia, alla Gran Bretagna e agli Stati Uniti. Gli imperi, e quindi lo status di moneta di riserva, non durano per sempre.

Una valuta di riserva o attività di riserva è definita come una grande quantità di denaro - solitamente detenuta dal debito sovrano denominato in quella valuta - che è detenuta dalle banche centrali e da altri grandi investitori istituzionali, come le banche commerciali tradizionali e le istituzioni non bancarie, come gli hedge fund.

Le banche centrali li usano principalmente come riserve, che possono aiutare a influenzare i loro tassi di cambio interni. Per esempio, vendere riserve per comprare la propria valuta aiuterà la loro valuta ad apprezzarsi rispetto a quella venduta. I grandi investitori investono in valute per speculare - cioè per scommettere sul movimento dei loro prezzi - o per tenerle come copertura valutaria.

Valute diverse si comportano bene in ambienti diversi. Per esempio, l'economia australiana è ancora materialmente dipendente dalle esportazioni di materie prime, che aumentano la domanda quando l'economia va bene.

Quindi il dollaro australiano (AUD) è molto prociclico. Quando l'economia va bene, il dollaro australiano generalmente va bene. Quando ci sono episodi di "riduzione del rischio", l'AUD generalmente vende.

D'altra parte, una valuta come lo yen giapponese (JPY) fa bene nei periodi di "risk off". Il Giappone è un paese creditore.

In altre parole, ha quella che è conosciuta come una posizione patrimoniale internazionale netta positiva (NIIP), cioè le attività esterne nette superano le passività esterne nette. Presta al resto del mondo più di quanto prende in prestito.

Durante i periodi in cui il mercato è al sicuro dal rischio, il Giappone può ritirare le sue attività estere per stare sulla difensiva, il che aumenta il valore della sua valuta. Inoltre non hanno debiti in dollari, né hanno molto debito in valuta estera (il che può essere pericoloso, poiché si ha una capacità limitata di controllare queste passività).

Lo yen è anche una valuta di finanziamento comune, poiché il suo tasso d'interesse è leggermente negativo. I traders amano prendere in prestito in yen per comprare beni ad alto rendimento, comunemente noti come carry.

Se prendi un prestito a zero e investi in qualcosa che ti dà un rendimento del 5%, guadagni su quello spread. Idealmente, si dovrebbe anche coprire il rischio di valuta.

Se, per esempio, prendete in prestito yen nel mercato a pronti, potreste coprirvi comprando contratti yen nel mercato dei futures (yen lunghi contro la vostra valuta nazionale) per compensare il vostro rischio valutario.

Delle sette principali valute di riserva, questa è un'interpretazione di come ciascuna reagisce in base a ciò che sta accadendo nel mercato e nell'economia:

Quindi, se sei un trader con sede in Australia, potresti considerare che se la tua valuta nazionale è così prociclica come lo è, potrebbe essere vantaggioso tenere quantità minori di yen e dollari USA per compensare parte di quell'esposizione.

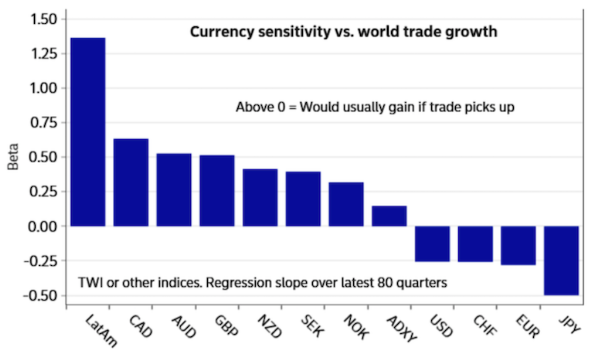

Sulla base dei titoli delle ultime notizie, ecco le sensibilità misurate delle valute alla crescita del commercio globale. Le valute latinoamericane sono più sensibili al ciclo, così come le valute che dipendono fortemente dalle esportazioni di materie prime, mentre lo yen è anticiclico.

Tasso di cambio effettivo reale (REER)

Il tasso di cambio effettivo reale (REER) è determinato come la media ponderata della valuta di un paese contro un paniere di altre valute. I pesi sono una funzione della bilancia commerciale relativa della valuta di un paese contro ogni paese del paniere.

Formalmente, il REER può essere espresso come :

REER = (E(a) x P(a)*/P) ~ (E(b) x P(b)*/P) ~ (E(c) x P(c)*/P)

Dove:

E = tasso di cambio nominale

P*/P = rapporto livello dei prezzi

~ = "proporzionale a

Un altro modo per esprimerlo:

REER = ER^a x ER^b X ER^c x ... x 100

Dove:

ER = tasso di cambio dei diversi paesi;

Gli apici (a, b, c, ecc.) rappresentano la distribuzione degli scambi. Per esempio, se un paese fa il 30% del suo commercio con un paese particolare, l'esponente sarebbe 0,30.

Il REER di un paese può essere trovato prendendo i tassi di cambio bilaterali tra se stesso e tutti i suoi partner commerciali, poi ponderandoli per la distribuzione commerciale associata ad ogni paese e moltiplicando per 100 per formare un indice.

Un'implicazione di questa formula è che se c'è un deprezzamento reale di una valuta, le esportazioni nette aumenteranno.

Questo ha senso, perché se una valuta si svaluta in termini corretti per l'inflazione, renderà i beni e i servizi di un paese più economici in confronto.

Questo stimola la domanda di quei beni e servizi e quindi le esportazioni aumentano, a parità di altre condizioni.

Al contrario, quando un tasso di cambio reale aumenta, beni e servizi diventano più costosi, il che riduce la domanda, a parità di condizioni, e porta a minori esportazioni nette.

Per questo motivo, molti paesi che usano un modello di esportazione per sviluppare la loro economia spesso vorranno vedere la loro valuta deprezzarsi.

Quelli che si concentrano su un modello di crescita dei consumi vorranno vedere una valuta più forte o almeno stabile, poiché la loro valuta può andare oltre (cioè comprare più beni e servizi sul mercato mondiale).

Questo significa anche che alcune relazioni commerciali hanno più influenza di altre su un tasso di cambio.

Per esempio, gli Stati Uniti hanno una relazione commerciale più grande con l'UE - o più specificamente con i paesi che usano l'euro - che con il Brasile.

Quando l'euro si indebolisce rispetto al dollaro, le esportazioni dell'UE verso gli Stati Uniti diventano più economiche perché il dollaro può comprare più euro per unità. Per comprare le esportazioni dell'UE, gli acquirenti statunitensi (consumatori, imprese, governi) devono convertire i loro dollari in euro.

Un cambiamento nel tasso di cambio nominale EUR/USD avrebbe più influenza sui modelli REER basati su USD e EUR che sulla ponderazione del tasso di cambio reale brasiliano, perché il Brasile è un partner commerciale molto più piccolo in termini di volume di capitale.

L'indice del dollaro (DX, pubblicato dall'ICE) è un paniere ponderato di tassi di cambio.

Attualmente, l'indice ha i seguenti pesi percentuali approssimativi:

- Euro (EUR): 58%

- Yen giapponese (JPY): 14%.

- Sterlina britannica (GBP): 12%.

- Dollaro canadese (CAD): 9%.

- Corona svedese (SEK): 4%.

- Franco svizzero (CHF): 3%.

Parità di potere d'acquisto (PPP)

Per confrontare la produttività economica e gli standard di vita tra i paesi, alcuni macroeconomisti guardano a una misura chiamata parità di potere d'acquisto (PPP).

PPP è un modo di guardare la valutazione relativa di diverse valute confrontando i prezzi tra diversi paesi. Il confronto dei prezzi può essere per un bene specifico o per un paniere di beni diversi.

Matematicamente, può essere rappresentato come :

E = Pa / Pb

Dove:

E = tasso di cambio tra i due paesi

Pa = prezzo del bene nel paese A

Pb = prezzo del bene nel paese B

Secondo questa idea, due valute sono in equilibrio tra loro quando lo stesso bene ha lo stesso valore in entrambi i paesi, tenendo conto dei tassi di cambio relativi.

Per comprendere appieno le differenze di prezzo tra i paesi, si deve usare un paniere rappresentativo di beni e servizi, come quello che rappresenta il peso relativo della spesa di tutti gli acquirenti nell'economia.

Questo richiede la raccolta di un'enorme quantità di dati. Per facilitare questo processo, nel 1968 le Nazioni Unite e l'Università della Pennsylvania stabilirono una partnership, chiamata International Comparison Program (ICP).

La Banca Mondiale pubblicherà ogni tre anni un rapporto che confronta i paesi in termini di dollari USA e PPP.

L'Organizzazione per la Cooperazione e lo Sviluppo Economico (OCSE) e il Fondo Monetario Internazionale (FMI) useranno i parametri PPP per aiutare a generare previsioni economiche ed estendere le raccomandazioni politiche.

I rapporti di queste organizzazioni possono, a loro volta, avere un impatto sui mercati finanziari.

Molti trader useranno anche i parametri PPP per aiutarli a trovare valute sottovalutate o sopravvalutate e fare raccomandazioni di trading.

Le fluttuazioni valutarie possono anche influenzare il rendimento degli investimenti esteri in titoli finanziari. Un'obbligazione che rende il 10% in una valuta estera e subisce un corrispondente calo del 10% in quella valuta non genera alcun rendimento reale.

Alcune misure macrocontabili aggiustano il PIL a PPP. Questo converte il PIL nominale in un numero che aiuta a confrontare meglio i paesi con diverse valute.

Per esempio, diciamo che un paio di scarpe costa 100 dollari negli Stati Uniti e 80 sterline nel Regno Unito. Per rendere equo questo confronto, dobbiamo tenere conto del tasso di cambio. Supponiamo che la coppia di valute GBP/USD sia scambiata a 1,30. Questo significa che le scarpe nel Regno Unito costano l'equivalente di 104 dollari.

Il PPP tra i due paesi, tenendo conto solo di questo paio di scarpe, sarebbe 104/100, cioè 1,04.

Questo significa che se un consumatore britannico volesse comprare le scarpe a un prezzo più basso, potrebbe comprarle negli Stati Uniti per 4 dollari in meno. Questo convertirebbe le sterline in dollari, il che farebbe salire il dollaro rispetto alla sterlina, a parità di altre condizioni.

Quali sono i difetti del PPP nella pratica?

Prima di usare il concetto di PPP nel vostro trading, è importante capire i suoi difetti. Il PPP sarà più o meno valido a seconda della situazione.

Frizioni commerciali e costi di transito

Nel nostro esempio delle scarpe tra gli Stati Uniti e il Regno Unito, un consumatore britannico potrebbe voler risparmiare 4 dollari al paio e semplicemente comprarle negli Stati Uniti. Questo potrebbe non essere possibile a causa di fattori come i costi di spedizione e di transito.

Ci possono anche essere dazi all'importazione che rendono le merci importate più costose in un paese che in un altro.

Il libero flusso dell'attività commerciale aiuterà a sostenere la validità del PPP; un'attività limitata minerà la sua rilevanza.

C'è un ritardo associato, che rappresenta un altro costo ("costo di convenienza"). Molte persone saranno disposte a "pagare" quei 4 dollari per ricevere un articolo quasi immediatamente, quando devono aspettare un lungo processo di spedizione all'estero.

Anche alcuni beni non sono negoziabili. L'energia elettrica è prodotta e venduta a livello nazionale, così come i parrucchieri. Anche i beni deperibili, come alcune forme di cibo, non possono essere scambiati.

Costi di ingresso

In indici come il Big Mac Index, i costi di input dell'articolo, come il costo del lavoro, la manutenzione, i prezzi delle forniture, ecc. Non è probabile che questi costi siano identici in tutti i paesi, specialmente a livello internazionale.

Concorrenza imperfetta

Il prezzo dei beni può essere più alto o più basso in un paese a causa della concorrenza imperfetta nel mercato.

Se un'impresa ha un grande vantaggio competitivo in un certo mercato a causa di un forte potere di mercato, questo può mantenere i prezzi dei beni più alti o più bassi.

A causa della mancanza di concorrenza perfetta, è improbabile che ci si possa aspettare un equilibrio nei prezzi dei beni o un cambiamento nel tasso di cambio.

Disparità fiscali

Le tasse sono un'altra forza che causa cambiamenti nei flussi di capitale.

Le imposte sul consumo e sulle vendite, come l'imposta sul valore aggiunto (IVA), possono far sì che i prezzi siano naturalmente più alti in un paese che in un altro.

La qualità delle merci

Le merci non sono sempre della stessa qualità. Anche articoli apparentemente comparabili (per esempio un Big Mac) possono essere di qualità diversa in paesi diversi.

Misure del livello dei prezzi

Paesi diversi hanno diversi panieri di beni che sono rappresentativi dei modelli di consumo all'interno delle loro economie. Misureranno quindi i tassi d'inflazione in modo diverso.

L'indice Big Mac

Una forma popolare di PPP è il Big Mac Index, introdotto nel 1986 in The Economist.

L'indice Big Mac è stato introdotto in modo molto ironico. Non è realistico aspettarsi che il prezzo di un particolare prodotto alimentare, da solo, contribuisca a una rappresentazione accurata di quali valute valgono cosa o come potrebbero essere disallineate.

Ma l'idea è di prendere il prezzo, in valuta locale, di un Big Mac in un paese e dividerlo per il prezzo di uno in un altro.

Il Big Mac è progettato per rendere la teoria dei tassi di cambio PPP più intuitiva da capire.

È l'idea che, nel lungo periodo, i tassi di cambio dovrebbero muoversi verso un equilibrio che uguaglia i prezzi di un paniere identico di beni e servizi (in questo caso, un particolare tipo di hamburger) in due paesi o giurisdizioni qualsiasi.

Producono sia un indice lordo che un indice corretto per il PIL.

Indice Big Mac Raw

Il Big Mac Raw Index è basato sul PPP.

a) La PPP implica che i tassi di cambio sono determinati dal valore dei beni che le valute possono comprare.

b) Le differenze nei prezzi locali - in questo caso per gli hamburger Big Mac - possono suggerire quale dovrebbe essere il tasso di cambio.

c) Usando le differenze di prezzo del Big Mac, si può semplicisticamente stimare quanto una valuta sia sottovalutata o sopravvalutata rispetto ad un'altra.

Indice Big Mac aggiustato al PIL

a) I cambiamenti nel costo del lavoro e le barriere al commercio e alla migrazione possono minare la parità di potere d'acquisto.

b) Per controllare questo, l'indice aggiustato predice quali dovrebbero essere i prezzi dei Big Mac dato il PIL pro capite di un paese.

c) La differenza tra il prezzo previsto e il prezzo di mercato è una misura alternativa di valutazione della valuta.

Qui sotto c'è un esempio dell'indice Big Mac di gennaio 2024, aggiustato per il PIL pro capite. Naturalmente, McDonald's fa tipicamente pagare un hamburger alle persone dei paesi ricchi (per esempio la Svizzera) più di quelle dei paesi poveri (per esempio il Costa Rica). Questa misura è poi aggiustata per il reddito pro capite.

Secondo i recenti dati del Big Mac Index, la sterlina sembra attualmente sottovalutata di circa il 3,6% rispetto al dollaro USA. Un Big Mac costa 5,90 dollari nel Regno Unito rispetto ai 5,69 dollari negli Stati Uniti, il che indica una leggera differenza a favore del dollaro. Questo tipo di calcolo mostra che se anche il prodotto interno lordo (PIL) pro capite è più basso nel Regno Unito, ciò supporta una sottovalutazione della sterlina rispetto al dollaro, sebbene il divario stimato sia più moderato rispetto al 2021.

PPP vs. indici aggiustati al PIL più in generale

L'indice corretto per il PIL dovrebbe compensare il fatto che ci si aspetterebbe che il prezzo medio di un hamburger sia più economico nei paesi più poveri che in quelli più ricchi perché il costo del lavoro è più basso e viceversa.

Il PPP è usato per indicare la direzione che i tassi di cambio dovrebbero prendere nel lungo periodo.

Per esempio, un paese come la Cina sta diventando più ricco. Un commerciante può quindi utilizzare la PPP per capire come il tasso di cambio del renminbi contro altri paesi sta cambiando nel tempo.

Il PPP tenderebbe a suggerire che il tasso di cambio USD/CNY dovrebbe diminuire nel tempo man mano che il reddito della Cina aumenta. Ma la PPP dice poco sul tasso di cambio di equilibrio di oggi.

Pertanto, la relazione tra i prezzi e il PIL pro capite può essere una guida migliore per il valore equo attuale di una valuta rispetto al PPP.

L'effetto Balassa-Samuelson

L'effetto Balassa-Samuelson aiuta a spiegare perché i prezzi al consumo sono strutturalmente più alti nei paesi più sviluppati che nei paesi meno sviluppati.

Si suggerisce che ciò sia dovuto a una maggiore variazione dei livelli di produttività nel settore dei beni commerciabili (rispetto al settore dei beni non commerciabili).

A sua volta, questo può spiegare la grande differenza nei prezzi dei servizi e dei salari tra i paesi, così come le differenze tra i tassi di cambio e ciò che suggerisce la PPP.

L'implicazione è che le valute che rappresentano i paesi a più alta produttività sembreranno essere sottovalutate in termini relativi, e che questo effetto sembrerà aumentare all'aumentare dei redditi.

Secondo la "legge del prezzo unico", i beni che sono puramente commerciabili non dovrebbero mostrare differenze di prezzo significative a seconda della loro ubicazione.

In altre parole, il prezzo dei calzini in India dovrebbe teoricamente essere lo stesso che negli Stati Uniti, nonostante la grande differenza di PIL pro capite. Entrambi i paesi saranno motivati a comprare dal produttore con il costo più basso.

D'altra parte, la maggior parte dei servizi (per esempio, giardinaggio, cure mediche, odontoiatria) devono essere ottenuti localmente.

Questo rende i loro prezzi molto specifici per il luogo in cui vengono forniti. Inoltre, alcune merci, come i mobili pesanti, hanno alti costi di transito - e possono essere soggetti a dazi all'importazione - quindi i prezzi per questi tipi di beni commerciabili variano anche da mercato a mercato.

L'effetto Penn afferma che questi livelli di prezzo più alti vanno strutturalmente in una direzione - vale a dire che i paesi a più alto reddito vedranno sistematicamente prezzi più alti per servizi e beni con bassi rapporti valore-peso (ad esempio, mobili, elettrodomestici pesanti, macchinari pesanti).

Gli effetti Balassa-Samuelson suggeriscono anche che un aumento dei salari nel settore dei beni commerciabili tenderà anche a portare ad aumenti salariali nel settore dei servizi (non commerciabili) dell'economia.

Gli aumenti salariali tendono ad essere più alti nei mercati emergenti, dove hanno un maggiore recupero tecnologico da fare, e quindi tassi di produttività più elevati.

Questo aumento porta anche a tassi d'inflazione strutturalmente più alti nelle economie emergenti rispetto alle economie più sviluppate.

In definitiva, le differenze nei redditi e nei salari sono dovute principalmente alle differenze di produttività tra i lavoratori.

I settori con bassi aumenti di produttività sono anche quelli più interessati ai beni non commerciabili, come i servizi di cura dei prati. Questo deve essere vero, altrimenti questo tipo di lavoro sarebbe offshored (e ovviamente alcuni tipi di lavoro non possono essere offshored).

Alcuni lavori sono meno sensibili di altri ai miglioramenti della produttività. Per esempio, una sarta a New York non è generalmente più produttiva di una a Kiev.

Ma questo tipo di lavori deve essere fatto a livello locale. Così, anche se i lavoratori di New York sono collettivamente più produttivi di quelli di Kiev, l'equiparazione dei livelli salariali locali significa che le sarte di New York sono pagate di più, in media, delle sarte in Ucraina.

In altre parole, i beni locali (non commerciabili) hanno prezzi diversi nelle diverse giurisdizioni e tenderanno ad essere più costosi nei paesi più ricchi e più economici nei paesi più poveri.

I beni commerciabili avranno più o meno lo stesso prezzo in tutti i paesi, anche se questo dipende dai costi di transito, dalle barriere commerciali, dalla tassazione e da altri fattori.

Significa anche che il settore commerciabile ha un'influenza maggiore sul tasso di cambio di un paese rispetto ai beni non commerciabili. Questo perché quando un paese vuole comprare da un altro paese, deve scambiare valuta, il che influenza l'offerta e la domanda.

Se un compratore americano vuole comprare qualcosa dal Giappone, deve convertire i suoi dollari in yen. Lo yen è allora più forte del dollaro.

Tasso di cambio di equilibrio comportamentale (BEER)

L'approccio BEER tenta di misurare il disallineamento dei tassi di cambio tra due date valute sulla base di fattori transitori, disturbi casuali, e i fondamentali economici attuali rispetto ai loro livelli sostenibili. L'approccio BEER è spesso usato in applicazioni econometriche e può essere utilizzato per spiegare i cambiamenti ciclici della valuta.

La scelta delle variabili per l'approccio BEER è discrezionale, basata sulle convinzioni di ciò che influenza un tasso di cambio e sui dati disponibili. Questo può includere quanto segue:

- la politica monetaria e la sua probabile evoluzione futura / i differenziali dei tassi di interesse nominali e reali

- termini di scambio (prezzi di importazione ed esportazione tra paesi)

- risparmio nazionale e strategie di risparmio

- differenziali di produttività

- titoli di debito e di capitale (e i premi di rischio tra loro)

- demografia e i suoi effetti netti sul risparmio e altri comportamenti economici

- attività estere nette contro passività estere nette

- la politica fiscale e la sua probabile evoluzione

- il livello delle riserve in valuta estera

- politica del conto capitale

- debito estero netto come percentuale del prodotto

- prezzi dei beni scambiati e non scambiati

- tariffe, dazi all'importazione, barriere non tariffarie e altri simili fattori macroeconomici

Alcuni potrebbero anche considerare fattori qualitativi come il risultato di un'elezione o di un'azione politica (ad esempio le notizie sulla Brexit), ma questi sono in gran parte influenzati dai cambiamenti previsti nelle variabili macroeconomiche come risultato di questi eventi.

Per esempio, l'elezione di Donald Trump negli Stati Uniti ha avuto un impatto su come i trader hanno percepito i cambiamenti delle aliquote fiscali personali e aziendali. Questo ha avuto un impatto sui flussi di capitale.

Se le aliquote fiscali vengono abbassate, per esempio, ci si aspetta che più capitale fluisca negli Stati Uniti. Questo potrebbe anche aumentare lo stipendio dei consumatori e aumentare il tasso di risparmio nazionale.

Se le aliquote dell'imposta sulle società più basse incoraggiano anche le imprese a investire di più, questo avrebbe effetti positivi sulla produttività.

Potrebbe anche portare a un ampliamento del deficit fiscale (se le entrate aggiuntive generate non compensano la spesa e si traducono in maggiori entrate fiscali) e portare alla necessità di vendere una quantità insostenibile di obbligazioni (una promessa di consegnare valuta in un periodo di tempo) all'esterno.

Un esempio di un approccio econometrico al BEER per determinare il valore equo di diversi tassi di cambio è dato qui.

Tasso di cambio di equilibrio fondamentale (FEER)

Il tasso di cambio di equilibrio fondamentale (FEER) è una stima teorica del tasso di cambio ideale che consentirebbe di equilibrare la bilancia dei pagamenti di un Paese nel medio termine, senza vincoli economici insostenibili. In altre parole, è il tasso di cambio al quale un Paese può mantenere un equilibrio sostenibile tra esportazioni e importazioni, senza accumulare eccessivamente debito estero o riserve valutarie.

Questo concetto si basa su diversi fattori fondamentali:

- Equilibrio delle partite correnti : L'equilibrio delle partite correnti di un Paese si ottiene quando le esportazioni e le importazioni di beni, servizi e capitali si bilanciano in modo sostenibile nel medio termine.

- Produttività e competitività: il tasso di cambio di equilibrio dipende dalla produttività relativa di un paese rispetto ai suoi partner commerciali e dalla competitività della sua industria.

- Condizioni economiche stabili: il FEER viene spesso considerato in un contesto di stabilità economica interna (crescita e inflazione controllate) e di politiche monetarie neutrali.

Il FEER è un indicatore utilizzato nelle valutazioni economiche internazionali, in particolare dal FMI, per valutare se una valuta è sottovalutata o sopravvalutata rispetto a questo livello teorico di equilibrio. Tuttavia, nella pratica, la determinazione del FEER è complessa, poiché deve tenere conto di molti fattori mutevoli, tra cui le politiche economiche, le condizioni globali e le fluttuazioni della domanda e dell'offerta sui mercati valutari.

Equilibrio macroeconomico (MB)

L'equilibrio macroeconomico (MB) è un approccio utilizzato per valutare il tasso di cambio di equilibrio di una valuta.

Il tasso di cambio di equilibrio è il tasso al quale il saldo delle partite correnti di un Paese è coerente con i suoi fondamentali economici di medio termine.

L'approccio MB si basa sull'idea che il saldo delle partite correnti di un paese possa essere suddiviso in due componenti:

Componente strutturale

È determinata dalle variabili economiche fondamentali del Paese, come il livello di risparmio e di investimento, la politica fiscale, la demografia e altri fattori strutturali.

Rappresenta il saldo delle partite correnti che prevarrebbe se il tasso di cambio reale del Paese fosse al suo livello di equilibrio.

Componente ciclica

Riflette fattori temporanei, come le fluttuazioni del ciclo economico, che possono far deviare il saldo delle partite correnti dal suo livello strutturale.

Come si calcola l'equilibrio macroeconomico

L'approccio MB prevede le seguenti fasi:

- Stimare il saldo strutturale delle partite correnti: Si tratta di analizzare le determinanti fondamentali del conto corrente, come il livello dei risparmi e degli investimenti, la politica fiscale e altri fattori strutturali.

- Calcolare l'aggiustamento ciclico: Si tratta di stimare l'impatto di fattori temporanei, come l'output gap, sul saldo delle partite correnti.

- Determinare il tasso di cambio di equilibrio: Confrontando il saldo effettivo delle partite correnti con il saldo strutturale stimato, si può dedurre se il tasso di cambio reale è sopravvalutato o sottovalutato. Se il saldo effettivo è più positivo (o meno negativo) del saldo strutturale, ciò suggerisce che la valuta potrebbe essere sottovalutata. Al contrario, se il saldo reale è più negativo (o meno positivo) del saldo strutturale, suggerisce che la valuta potrebbe essere sopravvalutata.

Poiché le ultime due frasi sono il fulcro di tutto, analizziamole un po' più da vicino:

Scomponiamo la logica passo dopo passo:

Il concetto di equilibrio

Nel contesto dell'approccio dell'equilibrio macroeconomico (MB), il termine "equilibrio" si riferisce a uno stato in cui il saldo effettivo delle partite correnti corrisponde al saldo strutturale (o desiderato).

Il saldo strutturale è il livello delle partite correnti che prevarrebbe se tutti i fattori economici fondamentali fossero nel loro stato ideale o normale.

Saldo effettivo e saldo strutturale

Il saldo effettivo delle partite correnti riflette lo stato reale delle transazioni commerciali e finanziarie di un Paese con il resto del mondo.

Il saldo strutturale è un costrutto teorico che rappresenta quello che dovrebbe essere il saldo delle partite correnti, date le condizioni economiche fondamentali del Paese.

Interpretare le differenze

Se il saldo effettivo è più positivo (o meno negativo) del saldo strutturale, significa che il Paese ha una posizione commerciale e finanziaria migliore di quanto suggeriscano i suoi fondamentali.

Ciò potrebbe essere dovuto al fatto che la valuta del Paese è sottovalutata, rendendo le esportazioni più economiche e le importazioni più costose, con un saldo delle partite correnti più favorevole.

D'altro canto, se il saldo effettivo è più negativo (o meno positivo) del saldo strutturale, significa che il Paese si trova in una posizione peggiore di quella che i suoi fondamentali suggerirebbero.

Ciò potrebbe essere dovuto alla sopravvalutazione della valuta del Paese, che rende le esportazioni più costose e le importazioni più economiche, determinando un saldo delle partite correnti meno favorevole.

Valutazione della valuta

Una valuta sottovalutata tende ad aumentare le esportazioni (perché sono più economiche per gli acquirenti stranieri) e a ridurre le importazioni (perché sono più costose per gli acquirenti nazionali).

Questo può portare a un surplus o a un deficit ridotto nelle partite correnti.

Una valuta sopravvalutata ha l'effetto opposto.

Rende le esportazioni più costose e le importazioni più economiche, il che può portare a un deficit o a un avanzo ridotto delle partite correnti.

Uso dell'equilibrio macroeconomico

L'approccio MB è ampiamente utilizzato dalle organizzazioni internazionali, come il Fondo Monetario Internazionale (FMI), per valutare i disallineamenti valutari e fornire raccomandazioni politiche.

Tuttavia, l'approccio presenta dei limiti.

La stima del saldo strutturale delle partite correnti e del tasso di cambio di equilibrio comporta un certo numero di incognite e i risultati possono essere sensibili alla scelta delle variabili e delle metodologie utilizzate.

Sintesi

Nel complesso, confrontando il saldo effettivo delle partite correnti con il saldo strutturale stimato, si possono ottenere indicazioni sulla valutazione della valuta.

Se il saldo effettivo è migliore di quello strutturale, la valuta potrebbe essere sottovalutata. Se è peggiore, la valuta potrebbe essere sopravvalutata.

Quadro di valutazione del tasso di cambio globale

Il Global Exchange Rate Assessment Framework (GERAF) è un modello sviluppato dal Dipartimento del Tesoro per valutare le valutazioni valutarie.

Offre un metodo coerente per valutare gli squilibri esterni, i disallineamenti dei tassi di cambio e l'influenza della politica su tali squilibri.

Revisione della letteratura

Il GERAF si basa su un'ampia letteratura e prassi per la valutazione delle valute.

In questo campo vengono utilizzati diversi metodi, che vanno dall'analisi diretta dei tassi di cambio all'esame dei conti correnti e alla traduzione dei risultati in tassi di cambio.

I modelli principali includono i modelli di tasso di cambio di equilibrio dinamico (DEER), i modelli di tasso di cambio di equilibrio fondamentale (FEER) e la valutazione dell'equilibrio esterno (EBA) del Fondo Monetario Internazionale (FMI).

I contributi di GERAF

Il GERAF migliora il modello delle partite correnti dell'EBA incorporando ulteriori fattori:

- Indice degli asset sicuri: Un nuovo indice che valuta la qualità degli asset sicuri nei vari Paesi.

- Intervento in valuta estera: Stime tra i vari Paesi.

- Mobilità del conto capitale: Impatto differenziato dell'intervento sui cambi in base all'apertura del conto capitale.

- Inertia Gap: identificazione dei disallineamenti dovuti alle distorsioni politiche del passato.

Specifiche del modello GERAF e derivazione dei gap di conto corrente

Specifiche del modello e costruzione delle variabili

Il cuore del GERAF è il suo modello empirico delle determinanti delle partite correnti.

Analizza 51 Paesi nel periodo 1986-2018 utilizzando un modello di errore standard corretto per il panel. Le variabili sono suddivise in quattro gruppi:

- Fattori ciclici: Output gap, gap dei termini di scambio delle materie prime.

- Fondamentali macroeconomici: Apertura commerciale, attività estere nette, produzione relativa per lavoratore, crescita prevista del PIL reale, indice di asset sicuri.

- Fondamentali strutturali: Indice di dipendenza degli anziani, crescita demografica, quota dei primi risparmiatori, aspettativa di vita, contesto istituzionale, bilancia commerciale del petrolio e del gas naturale.

- Variabili politiche: Saldo di bilancio corretto per il ciclo, spesa sanitaria pubblica, intervento sui cambi, credito privato detrended, controlli sui capitali.

L'indice dei beni sicuri cattura la sicurezza relativa delle valute e dei titoli di Stato durante gli episodi di risk-off, combinando fattori di prezzo e di quantità.

Questo indice è nuovo e integra le misure esistenti basate sulla teoria delle valute rifugio.

Divari di tasso di cambio

Conversione delle partite correnti in REER

Il GERAF converte i gap delle partite correnti in gap del REER utilizzando semi-elasticità specifiche per paese, che riflettono la reattività della bilancia commerciale alle variazioni del REER.

Conversione del REER in tasso di cambio reale bilaterale

Il GERAF utilizza un metodo per trasformare i gap del REER in tassi di cambio reali bilaterali rispetto al dollaro, garantendo la coerenza multilaterale.

Variabili del modello GERAF

Fattori ciclici:

- Output gap

- Divario delle ragioni di scambio delle materie prime

Fondamentali macroeconomici:

- Apertura commerciale (esportazioni + importazioni) / PIL

- Attività estere nette (NFA) / PIL (lagged)

- NFA / PIL * NFA debitore (ritardato)

- Produzione relativa per lavoratore

- Crescita del PIL reale (previsione in 5 anni)

- Indice dei beni sicuri

Fondamentali strutturali:

- Indice di dipendenza degli anziani (OADR)

- Crescita della popolazione

- Quota dei primi risparmiatori

- Aspettativa di vita nella prima età

- Aspettativa di vita nell'età di punta * OADR futuro

- Ambiente istituzionale e politico (ICGR-12)

- Bilancia commerciale del petrolio e del gas naturale * Temporaneità delle risorse

Variabili politiche:

- Saldo fiscale corretto per il ciclo / PIL

- Spesa sanitaria pubblica / PIL (ritardata)

- Intervento sui cambi (FXI):

- FXI / PIL

- FXI / PIL * Apertura del conto capitale

- Credito privato detrended / PIL

- Controlli sui capitali:

- Produzione relativa per lavoratore * Apertura del conto capitale (lagged)

- VIX demarcato * Apertura del conto capitale (lagged)

- VIX demarcato * Apertura del conto capitale * Indice di attività sicure (ritardato)

Il quadro generale

Oltre a guardare i dati macroeconomici attuali su crescita, inflazione, deficit commerciali, deficit di bilancio, prezzi di diversi panieri di beni e servizi, è importante guardare il quadro generale.

Guardare i dettagli può oscurare informazioni importanti sull'evoluzione delle tendenze.

Né cattura tutto.

Per esempio, si può guardare la situazione finanziaria di molti paesi sviluppati e vedere che sembrano essere fondamentalmente poveri. Eppure le loro valute sono ancora abbastanza forti.

È quindi importante capire lo stato delle riserve e come la spesa improduttiva, che crea ulteriore debito (e denaro per coprirlo), può talvolta aiutare una valuta nel breve periodo.

L'influenza dello status di riserva sulla valutazione delle valute

Una valuta di riserva è qualcosa in cui la gente generalmente vuole risparmiare. Tutti i grandi imperi hanno avuto una moneta di riserva, poiché la loro produttività portava al commercio con altri paesi. Per facilitare questo, hanno usato la loro valuta a livello internazionale.

Hanno acquisito la ricchezza, il potere geopolitico e la potenza militare per difendere le loro rotte commerciali. Hanno sviluppato solidi mercati dei capitali e un centro finanziario che aiuta ad attrarre e distribuire il capitale. Tutti questi elementi contribuiscono a rafforzare il caso dell'uso di una valuta di riserva.

Naturalmente, la domanda di una moneta a livello globale (attraverso l'acquisto di beni del paese) aiuta ad aumentare il suo valore.

Permette loro anche di prendere in prestito di più per aumentare il loro reddito e vivere al di là dei loro mezzi. Ma questo prestito e la situazione finanziaria tesa contribuiscono anche al declino finale di un impero.

Il debito è una promessa di fornire denaro nel tempo. Quando i paesi/imperi diventano finanziariamente sovraccarichi, significa che devono creare più debito e denaro per servirlo.

Questo significa che più persone vogliono uscire dal debito e dal denaro e spostare la loro ricchezza altrove.

I politici stanno raggiungendo un punto in cui devono fare un compromesso tra:

a) permettere ai tassi d'interesse di salire a livelli inaccettabili sotto una difesa convenzionale del denaro (cioè, compensare gli investitori abbastanza per tenerlo), o

b) "stampare" denaro per comprare debito, il che riduce ulteriormente il valore del denaro e del debito denominato in denaro.

Di fronte a questa scelta, le banche centrali scelgono quasi sempre l'opzione B per stampare denaro, comprare debito e svalutare la moneta. Questo è il modo più discreto per uscire dai problemi finanziari e quindi il più politicamente accettabile.

Ma questo processo continua normalmente in modo auto-rinforzante perché i tassi d'interesse applicati al denaro e al debito non sono sufficienti per indurre gli investitori a compensare il deprezzamento della moneta.

Questo processo continuerà fino al punto in cui il denaro e i tassi d'interesse reali stabiliranno un nuovo equilibrio della bilancia dei pagamenti.

In altre parole, questo significa che ci saranno abbastanza vendite forzate di attività finanziarie, beni e servizi e abbastanza acquisti limitati di essi da parte di entità nazionali fino al punto in cui potranno essere pagati con meno debito.

E questo di solito significa la perdita della maggior parte dello status di riserva di una valuta. Per esempio, anche se il picco dell'impero britannico è passato secoli fa, la sterlina rappresenta ancora circa il cinque per cento delle riserve mondiali.

Riserve globali

Attualmente (gennaio 2024), le riserve globali - cioè la quota di riserve delle banche centrali per valuta - si presentano così:

- USD: 58%

- EUR: 20%.

- Oro: 15%.

- JPY: 6%.

- GBP: 5%.

- CNY: 2%.

Queste ponderazioni relative sono una funzione di due elementi principali:

a) i fondamentali che influenzano la loro attrattiva relativa e

b) le ragioni storiche dell'uso di queste valute.

Il dollaro, per esempio, è ancora a nord della metà delle riserve mondiali a causa della reputazione degli Stati Uniti e meno a causa dei suoi fondamentali.

Lo status di riserva è una delle ultime cose che un impero perde quando declina in termini relativi.

È in ritardo rispetto ai fondamentali di un paese perché non è facile cambiare un sistema consolidato.

È molto simile al modo in cui le lingue durano nel tempo.

Gli imperi portoghese e spagnolo sono decaduti centinaia di anni fa, ma le lingue si tramandano da una generazione all'altra, il che significa che le lingue originariamente parlate a seguito di una conquista resistono per periodi di tempo molto lunghi.

L'impero britannico stabilì le colonie americane e trasmise la loro lingua, che alla fine si staccò dagli Stati Uniti e divenne la prima superpotenza mondiale. Questo ha dato origine a un gran numero di anglofoni, che persistono oggi grazie alle tecnologie e agli ecosistemi prodotti dalle aziende americane (per esempio Facebook, Apple, Twitter, Snapchat).

Le valute sono analoghe alle lingue in termini di effetti sociali.

Le attuali quattro principali valute di riserva - USD, EUR, JPY e GBP - sono al loro posto perché hanno rappresentato i principali imperi dopo il dopoguerra. Tuttavia, ad un livello fondamentale, non sono così attraenti.

Le riserve relative di ogni valuta sono irrilevanti per le proporzioni che si vorrebbero in equilibrio e per la direzione che il mondo sta prendendo.

Per esempio, la Cina sta prendendo una quota maggiore dell'economia mondiale in termini di massa aggregata e di tasso di cambio ed è sottovalutata rispetto alla sua posizione rispetto alle riserve mondiali.

Il dollaro, l'euro, lo yen e la sterlina sono ampiamente utilizzati, poiché provengono dall'ex Gruppo dei Cinque (G5). Questi rappresentavano i primi cinque paesi in termini di PIL pro capite negli anni '70 (Stati Uniti, Germania Ovest, Francia, Giappone, Regno Unito), ma questo insieme è ormai superato.

Fondamentali di ciascuna delle principali valute di riserva

Rivedremo brevemente i fondamenti di ciascuna di queste principali valute di riserva. Questo include l'oro. Come riserva di valore a lungo termine, agisce più come una valuta che come una merce.

Conoscere le basi può aiutare a capire meglio il quadro generale e a distinguere tra breve e lungo termine.

Dollaro USA

Sulla base di diverse misure a lungo termine, la proporzione relativa di dollari nelle riserve globali dovrà diminuire nel tempo.

i) La dimensione dell'economia statunitense rispetto all'economia mondiale.

ii) La dimensione della capitalizzazione dei mercati del debito statunitense rispetto alla capitalizzazione del debito in altri mercati.

iii) L'asset allocation che gli investitori stranieri vorrebbero tenere per bilanciare i loro portafogli in modo prudente (cioè, meno dollari).

iv) Le riserve che dovrebbero essere tenute per soddisfare le esigenze di finanziamento del commercio e dei flussi di capitale.

Per esempio, gli Stati Uniti rappresentano oggi circa il 20% dell'economia mondiale, ma più del 50% delle riserve mondiali.

Euro

L'euro è una sorta di unione monetaria ancorata. Uno dei principali vantaggi di una moneta europea unificata è che non solo aiuta a facilitare il commercio, ma anche a fornire una riserva globale. Questo può aiutare tutta l'Europa a prendere in prestito più a buon mercato e ad aumentare il suo reddito.

Ma l'euro è una moneta debole perché unifica le politiche monetarie di molti paesi che spesso hanno condizioni economiche molto diverse.

Poiché ogni paese è vincolato dalla politica monetaria della BCE, hanno una capacità limitata di condurre operazioni monetarie secondo le proprie condizioni economiche.

Questo crea una moneta troppo debole rispetto alle economie più forti (per esempio la Germania) e una moneta troppo forte rispetto alle economie periferiche più deboli (per esempio l'Italia).

Questo crea risultati economici disparati e più attrito sociale.

I paesi europei sono molto frammentati su una serie di questioni diverse e la regione è relativamente debole economicamente, geopoliticamente e militarmente.

Oro

L'oro è un bene di riserva popolare perché ha funzionato per così tanto tempo. La sua storia risale a migliaia di anni fa.

Non si basa sulla moneta fiat, quindi è un bene non dipendente dal credito che non è a rischio di essere eccessivamente "stampato", a differenza delle valute fiat tradizionali.

Prima del 1971, durante il sistema monetario di Bretton-Woods (e in molte altre società e imperi prima di questo), l'oro era la base su cui si basava il denaro. Il denaro rappresentava una certa quantità d'oro.

Quando le richieste di denaro diventano eccessive e le riserve d'oro non sono più sufficienti per soddisfare tutti questi obblighi, i politici cambiano la convertibilità o slegano del tutto la parità con l'oro.

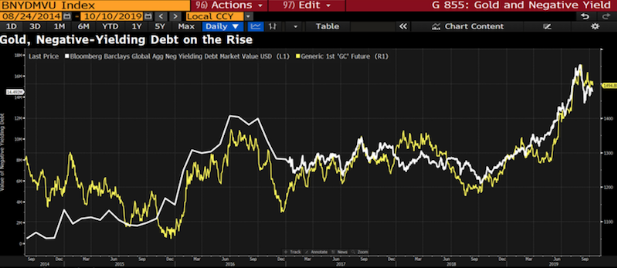

Questo tipo di dinamica è ancora in gioco oggi. L'oro riceve tipicamente afflussi quando le riserve finanziarie di valore rendono meno in termini corretti per l'inflazione, perché questo significa che il ciclo naturale del credito si esaurisce nel modo tradizionale. Quindi bisogna creare denaro per riempire il vuoto.

Il valore dell'argento in termini di oro sta scendendo e il valore dell'oro sta aumentando in termini monetari.

Il mercato dell'oro è di dimensioni limitate e relativamente illiquido. Pertanto, il suo uso come attività di riserva è limitato di conseguenza.

L'oro non è un'alternativa plausibile per grandi quantità di ricchezza del debito per trasformarsi in solo circa l'uno per cento della dimensione dei mercati del debito globale. Tuttavia, il suo prezzo potrebbe variare considerevolmente in caso di un tale cambiamento.

Yen

Lo yen giapponese soffre degli stessi problemi finanziari interni del dollaro americano. I debiti sono troppo alti rispetto al reddito. Di conseguenza, questo significa che la banca centrale sta comprando molto debito che sta aumentando rapidamente per permetterle di pagare tassi d'interesse nominali e reali molto bassi.

Inoltre, il Giappone non è una grande potenza economica e militare. La sua economia rappresenta circa il cinque per cento del PIL mondiale e sta perdendo quote di mercato nel tempo, mentre la sua forza lavoro e la sua popolazione complessiva si riducono.

Lo yen non è nemmeno molto usato o valutato al di fuori del Giappone.

Sterlina

Prima che il dollaro americano diventasse la valuta di riserva del mondo, c'era l'impero britannico, che superò il potere relativo dell'impero olandese a metà del XVIII secolo.

Il Regno Unito rappresenta solo il 3% del PIL mondiale e ha un doppio deficit (deficit di bilancio e deficit delle partite correnti). Ha anche relativamente poco potere geopolitico complessivo.

La sua proporzione nelle riserve globali è un altro anacronismo di come lo status di riserva tende a persistere, in varia misura, molto tempo dopo che l'influenza relativa di un impero è diminuita.

Renminbi cinese / Yuan (RMB o CNY)

Il renminbi cinese, noto anche come yuan, è l'unica grande valuta di riserva che è sottotono sulla base dei suoi fondamentali.

Di tutte le economie, la Cina ha la più grande quota del commercio mondiale.

La sua economia è la seconda più grande e si prevede che sarà la più grande nella prima metà del XXI secolo. È già più ricco degli Stati Uniti in termini di attività e passività.

Il RMB è stato gestito per essere più o meno stabile rispetto alle altre valute nazionali e su una base di parità dei prezzi d'acquisto (PPP).

Anche le sue riserve di valuta estera sono grandi. (Gli Stati Uniti, al contrario, hanno bassi livelli di riserve estere).

Inoltre, a differenza di altre riserve, non ha un tasso di interesse dello zero per cento o un tasso di interesse reale negativo.

La Cina ha un problema di debito nel senso che sta crescendo più velocemente del suo reddito. Ma questi debiti sono denominati in valuta locale, dove questo può essere controllato con una ristrutturazione (cambiando i tassi d'interesse pagati sul debito, cambiando le scadenze, e/o cambiando il bilancio in cui appare).

E la Cina non ha nemmeno i problemi di monetizzazione del debito che altri paesi hanno con il margine di manovra della sua curva dei rendimenti. In altre parole, i tassi a breve e lungo termine sono ancora significativamente sopra lo zero.

I principali svantaggi del RMB sono:

i) Non è ampiamente utilizzato a livello globale

ii) La Cina non ha la fiducia diffusa degli investitori globali, specialmente con la sua forma unica di governo dall'alto verso il basso ("capitalismo di stato") rispetto alle democrazie occidentali che hanno uno stile di governo più dal basso verso l'alto.

iii) I suoi mercati dei capitali non sono ancora così sviluppati e Shanghai e Shenzhen non sono ancora considerati centri finanziari globali.

iv) Il suo sistema di compensazione dei pagamenti non è ben sviluppato.

Rischio geopolitico nella valutazione delle valute

Questo rischio misura come gli eventi geopolitici influenzano il valore di mercato di una valuta. Questo rischio è spesso causato dall'instabilità politica o da fattori economici come gli squilibri commerciali che portano ad altre azioni (per esempio embarghi, tariffe, ecc.).

Il rischio geopolitico può anche essere causato da un conflitto militare.

Alcuni trader cercano di trarre vantaggio dal rischio geopolitico investendo in valute che si prevede aumentino di valore se si verificano eventi geopolitici.

Per esempio, gli investitori possono comprare yen giapponesi o franchi svizzeri prima di un evento che potrebbe causare volatilità del mercato.

Queste valute sono conosciute come "rifugi sicuri" perché sono considerate meno rischiose di altre valute.

Come altro esempio, la lira turca ha perso valore negli ultimi anni a causa dell'instabilità politica ed economica in Turchia.

Questo calo si riflette anche nel prezzo di altri beni, come le azioni e le obbligazioni, che sono scambiati in Turchia.

Un effetto collaterale dell'invasione russa dell'Ucraina è stata l'ondata senza precedenti di sanzioni da parte dei paesi della NATO, che ha limitato la capacità della Russia di fare affari a livello globale e ha notevolmente colpito il rublo russo (RUB).

Gli esportatori di materie prime dell'America Latina (Colombia, Perù, Brasile, ecc.) hanno visto le loro valute salire, perché i paesi hanno cominciato a comprare più dalle loro esportazioni che dalla Russia.

Non esiste un'unica misura del rischio geopolitico.

Il rischio geopolitico viene invece spesso valutato sulla base di una serie di indicatori, quali:

- il livello di instabilità politica di un Paese

- L'entità del bilancio militare di un paese rispetto al suo PIL.

- il grado di dipendenza economica di un paese da altri paesi

- La misura in cui le esportazioni di un Paese sono diversificate.

Modelli di valutazione della valuta - FAQ

In che modo i tassi di cambio influenzano la competitività e i prezzi delle importazioni tra paesi?

Ciò che conta per la competitività e i prezzi delle importazioni è il tasso di cambio effettivo ponderato con i principali partner commerciali.

Qual è la differenza tra tassi di cambio reali e nominali?

Il tasso di cambio reale è il potere d'acquisto di una valuta rispetto a un'altra.

Ci dice quante unità dell'altra valuta possiamo acquistare con un'unità della nostra valuta.

Il tasso di cambio nominale è il tasso al quale una valuta si scambia con un'altra nel mercato dei cambi.

Che cos'è un tasso di cambio fluttuante?

Un tasso di cambio fluttuante è un tasso che può variare liberamente in base alle variazioni della domanda e dell'offerta sul mercato dei cambi.

La maggior parte delle valute principali è fluttuante, mentre alcune (come lo yuan cinese) sono ancorate a un'altra valuta o a un insieme di valute.

Che cos'è un tasso di cambio fisso o ancorato?

Un tasso di cambio fisso o ancorato è quello in cui il valore della valuta è fissato in relazione a un'altra valuta, a un paniere di valute o a una merce.

Che cos'è un apprezzamento?

Si parla di apprezzamento quando il valore di una valuta aumenta rispetto a un'altra valuta.

Questo può accadere a causa di molti fattori come la crescita economica, l'inflazione e l'intervento delle banche centrali.

Che cos'è un ammortamento?

Una svalutazione è una diminuzione del valore di una valuta rispetto a un'altra.

Questo può accadere a causa di molti fattori come recessione economica, deflazione, alta inflazione, incertezza geopolitica, cambiamenti legislativi e interventi delle banche centrali.

Quali sono gli effetti di una rivalutazione?

Una rivalutazione può avere molteplici effetti su un'economia.

Ad esempio, può rendere le importazioni più economiche e le esportazioni più costose, determinando un calo della bilancia commerciale.

Può anche portare a pressioni inflazionistiche, poiché i beni importati diventano più costosi.

Quali sono gli effetti di una svalutazione?

Una svalutazione può avere molteplici effetti su un'economia.

Ad esempio, può rendere le esportazioni più economiche e le importazioni più costose, determinando un aumento della bilancia commerciale.

Può anche portare a pressioni inflazionistiche, poiché i beni importati diventano più costosi.

Che cos'è la parità di potere d'acquisto (PPA)?

La parità di potere d'acquisto (PPP) è una teoria economica secondo la quale il tasso di cambio tra due valute è uguale al rapporto tra i loro livelli di prezzo.

In altre parole, la PPP stabilisce che un'unità di moneta dovrebbe essere in grado di acquistare la stessa quantità di beni e servizi in Paesi diversi.

Che cos'è l'indice Big Mac?

Il Big Mac Index è un modo per misurare la parità di potere d'acquisto tra due valute.

Si basa sull'idea che un Big Mac debba costare uguale in tutti i Paesi.

L'indice utilizza il prezzo di un Big Mac in diversi Paesi per misurare la parità di potere d'acquisto tra le loro valute.

Che cos'è un regime di cambio?

I regimi di cambio sono i diversi modi in cui i Paesi gestiscono il valore della propria valuta in relazione ad altre valute.

Esistono tre tipi principali di regime: fluttuante, fisso e ancorato.

Che cos'è un galleggiante gestito?

Si parla di fluttuazione gestita quando un paese interviene sul mercato dei cambi per influenzare il valore della propria valuta.

Il Paese acquista o vende la propria valuta per cercare di mantenere un livello target.

Che cos'è il free float?

Si parla di fluttuazione libera quando una valuta può muoversi liberamente sul mercato dei cambi in base alle variazioni della domanda e dell'offerta.

La maggior parte delle valute principali è libera di fluttuare.

Che cos'è un tasso di cambio fisso?

Si parla di tasso di cambio fisso quando il valore di una valuta è fissato rispetto a un'altra valuta, a un paniere di valute o a una merce.

Il Paese interviene sul mercato dei cambi per acquistare o vendere la propria valuta al fine di mantenere l'ancoraggio.

Quali sono i vantaggi e gli svantaggi dei tassi di cambio fluttuanti?

I tassi di cambio fluttuanti hanno il vantaggio di essere flessibili e di rispondere ai cambiamenti dell'economia.

Tuttavia, possono anche essere volatili e portare a crisi valutarie.

Quali sono i vantaggi e gli svantaggi dei tassi di cambio fissi?

I tassi di cambio fissi hanno il vantaggio della stabilità e della prevedibilità.

Tuttavia, possono causare problemi se l'economia del Paese si sviluppa in un modo che non si riflette nel tasso fisso.

Quali sono i vantaggi e gli svantaggi dei tassi di cambio fissi?

I tassi di cambio fissi hanno il vantaggio della stabilità e della prevedibilità.

Tuttavia, se non sono coerenti con i fondamentali economici, sono destinati a fallire.

Che cos'è una crisi valutaria?

Una crisi valutaria si verifica quando il valore di una valuta si riduce drasticamente in un breve periodo di tempo.

Questo può essere causato da molti fattori, come difficoltà economiche, interventi delle banche centrali o attacchi speculativi.

Le crisi valutarie possono causare problemi all'economia, come inflazione o recessione.

Che cos'è una difesa valutaria?

Una difesa valutaria si ha quando un Paese cerca di proteggere il valore della propria valuta dal crollo.

Ciò può avvenire acquistando la valuta sul mercato dei cambi, aumentando i tassi di interesse o intervenendo in altro modo.

Le difese monetarie possono portare a una recessione a causa dell'aumento del costo del credito, che ostacola la creazione di credito e quindi la spesa.

Che cos'è un attacco speculativo?

Un attacco speculativo si verifica quando gli investitori vendono una valuta perché pensano che stia per deprezzarsi.

Questo può portare a una rapida caduta del valore della valuta e causare problemi all'economia, come inflazione o recessione.

Tuttavia, quando i trader sono allo scoperto su una valuta, spesso stanno solo seguendo i fondamentali economici, senza danneggiare un paese di per sé.

Valute alternative

Ci sono anche valute alternative, o portatori di denaro e/o di ricchezza che non sono sistemi supportati dal governo.

Oro

Nel corso della storia, le merci sono state utilizzate come mezzo di pagamento e per conservare la ricchezza. Il più delle volte si è trattato di oro e, in misura minore, di argento.

Questo teoricamente stabilizza il valore di una moneta, poiché l'oro e l'argento non sono soggetti a grandi fluttuazioni nella domanda. Tuttavia, nessuno dei due (e niente, in generale) è perfetto.

Il petrolio potrebbe anche, in qualche forma, essere una moneta, come un bene che avrà sempre un certo valore, anche se né esso né i metalli preziosi sono molto efficienti come mezzo di transazione.

Il petrolio è molto meno efficiente dell'oro a causa delle frequenti variazioni materiali della sua domanda. Legare una valuta a un sistema basato sulle materie prime può anche essere proibitivo in quanto limita la quantità di denaro e di credito che può essere creato.

Il valore dell'oro riflette la valuta mondiale e le riserve in circolazione rispetto all'offerta mondiale di oro. Quando la moneta si svaluta, il valore dell'oro tende a salire insieme. Per esempio, possiamo vedere qui sotto il suo valore rispetto alla quantità di debito a rendimento negativo.

Le banche centrali hanno fiducia nell'oro come fonte di riserve e i grandi investitori istituzionali lo vedono come una copertura contro il deprezzamento della valuta fiat.

Criptovalute

Le criptovalute hanno finalmente un potenziale in vari modi. Ma hanno ancora molta strada da fare prima di essere accettati come riserve valide dalle banche centrali o come copertura valutaria per i grandi investitori istituzionali.

Al momento, i mercati delle criptovalute sono pesantemente legati all'attività speculativa e non sono stati ben stabiliti per scopi di creazione di valore di alto livello.

Bitcoin, la criptovaluta più popolare, è un'interessante riserva di ricchezza alternativa. La sua offerta è limitata e si può spostare.

Ma se si guarda alle fonti della domanda, le banche centrali non lo compreranno come bene di riserva. Agli investitori istituzionali non piace molto come copertura valutaria quando i tassi d'interesse reali diventano troppo bassi.

Si tratta di un bene speculativo che i compratori e i venditori utilizzano principalmente per la rivendita. Non è andata bene durante la crisi del Covid-19.

Essendo uno strumento speculativo, è uno dei primi tipi di cose che la gente vorrà vendere per contanti in tempi di difficoltà finanziarie. Quindi il suo valore di diversificazione sembra relativamente basso.

Quando c'è molto denaro e creazione di debito, tutto quel denaro deve andare da qualche parte, quindi molto di esso va in attività più rischiose e speculative.

Una moneta ha tre caratteristiche o proprietà principali:

a) un mezzo di scambio

b) una riserva di ricchezza

c) il governo vuole controllarlo

Non è proprio una A perché non ci si può comprare molto.

Non è proprio B perché è troppo volatile a causa della sua natura speculativa.

E non è C perché è un sistema di pagamento off-grid.

Per quanto riguarda C, se bitcoin diventa grande, i vari governi probabilmente useranno ogni mezzo normativo a loro disposizione per cercare di impedirne la proprietà. (Anche l'oro è stato vietato dai governi nel corso della storia, anche negli Stati Uniti dal 1933 al 1975. Alcune restrizioni sono state allentate nel 1964).

Questo articolo si concentrerà sulle valute nazionali, che sono una funzione dell'economia sottostante di ogni paese o giurisdizione.

Il trading di CFD si basa sulla speculazione e comporta un rischio significativo di perdita, quindi non è adatto a tutti gli investitori (dal 74 all'89% dei conti di investitori privati perdono denaro).

| Precedente : Come i trader vedono il prodotto interno lordo (PIL) | Seguente : Posizione patrimoniale netta sull'estero (NIIP) |