Modelos de avaliação da moeda: Como são determinadas as taxas de câmbio?

- Que é que torna uma moeda valiosa?

- Taxa de câmbio efectiva real (REER)

- Paridade do poder de compra (PPP)

- Equilíbrio Comportamental Taxa de Câmbio (BEER)

- Taxa de câmbio de equilíbrio fundamental (FEER)

- Equilíbrio macroeconómico (MB)

- Quadro de avaliação da taxa de câmbio global

- O panorama geral

- Fundamentos de cada uma das principais moedas de reserva

- Risco geopolítico na avaliação da moeda

- Modelos de avaliação da moeda - FAQ

- Moedas alternativas

Os traders têm diferentes formas de determinar o preço justo do valor de uma moeda. É evidente que diferentes expectativas e motivações fazem um mercado. Embora muitos comerciantes tenham as suas próprias regras e sistemas de decisão, existem alguns dos modelos de avaliação cambial mais comuns e formas de olhar para os mercados de divisas.

Abaixo discutiremos os princípios básicos de alguns destes modelos de avaliação de moeda.

Que é que torna uma moeda valiosa?

Uma moeda tem valor se funcionar como um meio de troca eficiente e um armazém de riqueza. Quando pensamos no dólar americano, sabemos que ele tem ambos.

Em 2024, o dólar americano continua a dominar o sistema financeiro mundial a muitos níveis, embora se tenham observado alguns pequenos ajustamentos nos últimos anos. Atualmente, cerca de 58% das reservas cambiais mundiais são denominadas em dólares, o que representa uma ligeira descida em relação aos níveis das décadas anteriores. No entanto, o dólar continua a ser a escolha para 58% da dívida mundial e cerca de 47% dos pagamentos internacionais são efectuados em USD. O dólar é também utilizado em cerca de 44% das transacções cambiais a nível mundial.

O euro está próximo em termos de pagamentos globais, mas o dólar americano é de longe a moeda mais amplamente utilizada no mundo. Em geral, o país com o maior rendimento nacional do mundo possui a moeda de reserva global. Estes regimes tendem a mudar de tempos a tempos.

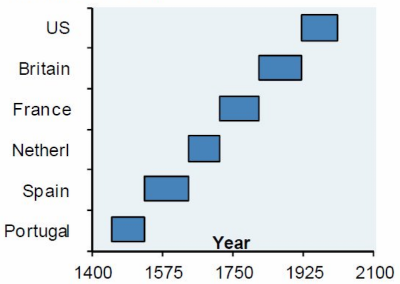

Desde o século XIV, vimos a moeda de reserva mundial ser transferida de Portugal para Espanha, Holanda, França, Grã-Bretanha e Estados Unidos. Os impérios, e assim reservar o estatuto de moeda, não duram para sempre.

Uma moeda ou activo de reserva é definido como uma grande quantia de dinheiro - geralmente detida por dívida soberana denominada nessa moeda - que é detida pelos bancos centrais e outros grandes investidores institucionais, tais como bancos comerciais tradicionais e instituições não bancárias, tais como fundos de cobertura.

Os bancos centrais utilizam-nos principalmente como reservas, o que pode ajudar a influenciar as suas próprias taxas de câmbio internas. Por exemplo, a venda de reservas para comprar a sua própria moeda ajudará a sua moeda a apreciar-se em relação à moeda vendida. Os grandes investidores investirão em moedas para especular - ou seja, para apostar no movimento dos seus preços - ou para os manter como coberturas de moeda.

As diferentes moedas têm um bom desempenho em diferentes ambientes. Por exemplo, a economia australiana ainda está materialmente dependente das exportações de mercadorias, que aumentam a procura quando a economia se está a sair bem.

Assim, o dólar australiano (AUD) é muito pró-cíclico. Quando a economia está a ir bem, o dólar australiano geralmente vai bem. Quando há episódios de "redução de risco", o AUD geralmente vende.

Por outro lado, uma moeda como o iene japonês (JPY) sai-se bem em períodos de "risco fora". O Japão é um país credor.

Por outras palavras, tem o que é conhecido como uma posição de investimento internacional líquida positiva (NIIP), ou seja, os activos externos líquidos excedem os passivos externos líquidos. Empresta mais ao resto do mundo do que empresta.

Durante os períodos em que o mercado está a salvo de riscos, o Japão pode retirar os seus activos estrangeiros para estar na defensiva, o que aumenta o valor da sua moeda. Também não têm dívidas em dólares, nem têm muitas dívidas em moeda estrangeira (o que pode ser perigoso, uma vez que tem uma capacidade limitada de controlar essas dívidas).

O iene é também uma moeda de financiamento comum, uma vez que a sua taxa de juro é ligeiramente negativa. Os traders gostam de pedir emprestado em ienes para comprar activos de alto rendimento, vulgarmente conhecidos como carry.

Se pedir emprestado a zero e investir em algo que lhe dê um retorno de 5%, ganha dinheiro com esse spread. Idealmente, deve também cobrir o risco cambial.

Se, por exemplo, pedir ienes emprestados no mercado à vista, poderia cobrir comprando contratos em ienes no mercado de futuros (ienes longos contra a sua moeda nacional) para compensar o seu risco cambial.

Das sete principais moedas de reserva, esta é uma interpretação de como cada uma reage com base no que está a acontecer no mercado e na economia:

Assim, se for um trader com sede na Austrália, poderá considerar que se a sua moeda nacional for tão pró-cíclica como é, poderá ser benéfico manter quantias menores de ienes e dólares americanos para compensar alguma dessa exposição.

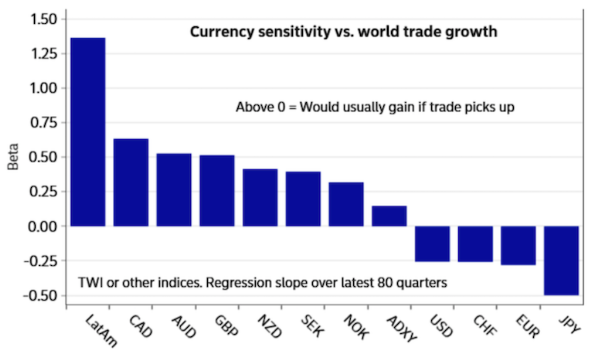

Com base em notícias recentes, aqui estão as sensibilidades medidas das moedas ao crescimento do comércio global. As moedas latino-americanas são mais sensíveis ao ciclo, tal como as moedas que dependem fortemente das exportações de mercadorias, enquanto que o iene é contracíclico.

Taxa de câmbio efectiva real (REER)

A taxa de câmbio efectiva real (REER) é determinada como a média ponderada da moeda de um país em relação a um cabaz de outras moedas. Os pesos são uma função da balança comercial relativa da moeda de um país em relação a cada país do cabaz.

Formalmente, o REER pode ser expresso como :

REER = (E(a) x P(a)*/P) ~ (E(b) x P(b)*/P) ~ (E(c) x P(c)*/P)

Onde:

E = taxa de câmbio nominal

P*/P = relação de nível de preços

~ = "proporcional a

Outra forma de o expressar:

REER = ER^a x ER^b X ER^c x ... x 100

Onde:

ER = taxa de câmbio dos diferentes países ;

Os super-escritos (a, b, c, etc.) representam a distribuição do comércio. Por exemplo, se um país faz 30% do seu comércio com um determinado país, o expoente seria 0,30.

A REER de um país pode ser encontrada tomando as taxas de câmbio bilaterais entre ele próprio e todos os seus parceiros comerciais, ponderando-as depois pela distribuição comercial associada a cada país e multiplicando por 100 para formar um índice.

Uma implicação desta fórmula é que se houver uma desvalorização real de uma moeda, as exportações líquidas irão aumentar.

Isto faz sentido, porque se uma moeda se depreciar em termos de inflação ajustada, tornará os bens e serviços de um país mais baratos em comparação.

Isto estimula a procura desses bens e serviços e assim as exportações aumentam, sendo tudo o resto igual.

Pelo contrário, quando uma taxa de câmbio real sobe, os bens e serviços tornam-se mais caros, o que reduz a procura, sendo tudo o resto igual, e leva a exportações líquidas mais baixas.

Por esta razão, muitos países que utilizam um modelo de exportação para desenvolver a sua economia quererão muitas vezes ver a sua moeda depreciar-se.

Aqueles que se concentram num modelo de crescimento do consumo quererão ver uma moeda mais forte ou pelo menos estável, pois a sua moeda pode ir mais longe (ou seja, comprar mais bens e serviços no mercado mundial).

Isto também significa que algumas relações comerciais têm mais influência sobre uma taxa de câmbio do que outras.

Por exemplo, os Estados Unidos têm uma relação comercial maior com a UE - ou mais especificamente com os países que utilizam o euro - do que com o Brasil.

Quando o euro enfraquece em relação ao dólar, as exportações da UE para os EUA tornam-se mais baratas porque o dólar pode comprar mais euros por unidade. Para comprar exportações da UE, os compradores americanos (consumidores, empresas, governos) têm de converter os seus dólares em euros.

Uma alteração na taxa de câmbio nominal EUR/USD teria mais influência nos modelos REER baseados em USD e EUR do que na ponderação da taxa de câmbio real brasileira, porque o Brasil é um parceiro comercial muito mais pequeno em termos de volume de capital.

O índice do dólar (DX, publicado pelo ICE) é um cabaz ponderado de taxas de câmbio.

Actualmente, o índice tem os seguintes pesos percentuais aproximados:

- Euro (EUR): 58%

- Yen japonês (JPY): 14%.

- Libra esterlina (GBP): 12%.

- Dólar canadiano (CAD): 9%.

- Krona sueca (SEK): 4%.

- Franco suíço (CHF): 3%.

Paridade do poder de compra (PPP)

Para comparar a produtividade económica e o nível de vida entre países, alguns macroeconomistas analisarão uma medida chamada paridade do poder de compra (PPP).

PPP é uma forma de olhar para a avaliação relativa de diferentes moedas, comparando os preços entre diferentes países. A comparação de preços pode ser para um bem específico ou para um cabaz de bens diferentes.

Matematicamente, pode ser representado como :

E = Pa / Pb

Onde:

E = taxa de câmbio entre os dois países

Pa = preço do bem no país A

Pb = preço do bem no país B

De acordo com esta ideia, duas moedas estão em equilíbrio uma com a outra quando o mesmo bem é avaliado da mesma forma em ambos os países, tendo em conta as taxas de câmbio relativas.

Para compreender plenamente as diferenças de preços entre países, é necessário utilizar um cabaz representativo de bens e serviços, tal como um que represente o peso relativo das despesas de todos os compradores na economia.

Isto requer a recolha de uma enorme quantidade de dados. Para facilitar este processo, em 1968 as Nações Unidas e a Universidade da Pensilvânia estabeleceram uma parceria, chamada Programa de Comparação Internacional (PIC), para ajudar a facilitar este processo.

O Banco Mundial publicará um relatório de três em três anos comparando os países em termos de dólar americano e PPP.

A Organização para a Cooperação e Desenvolvimento Económico (OCDE) e o Fundo Monetário Internacional (FMI) utilizarão parâmetros PPP para ajudar a gerar previsões económicas e a alargar as recomendações políticas.

Os relatórios destas organizações podem, por sua vez, ter um impacto nos mercados financeiros.

Muitos comerciantes utilizarão também parâmetros PPP para os ajudar a encontrar moedas subvalorizadas ou sobrevalorizadas e fazer recomendações de negociação.

As flutuações cambiais podem também influenciar o retorno dos investimentos estrangeiros em títulos financeiros. Uma obrigação que rende 10% numa moeda estrangeira e sofre um declínio correspondente de 10% nessa moeda não irá gerar qualquer retorno real.

Algumas medidas macro-contabilísticas irão ajustar o PIB à PPC. Isto converte o PIB nominal num número que ajuda a comparar melhor os países com diferentes moedas.

Por exemplo, digamos que um par de sapatos custa $100 nos EUA e £80 no Reino Unido. Para tornar esta comparação justa, precisamos de ter em conta a taxa de câmbio. Vamos assumir que o par de moedas GBP/USD está a ser negociado à 1,30. Isto significa que o calçado no Reino Unido custa o equivalente a $104.

A PPP entre os dois países, tendo em conta apenas este par de sapatos, seria de 104/100, ou 1,04.

Isto significa que se um consumidor do Reino Unido quisesse comprar os sapatos mais baratos, poderia comprá-los nos EUA por menos 4 dólares. Isto converteria a libra em dólares, o que faria com que o dólar subisse contra a libra, sendo todas as outras coisas iguais.

Quais são as deficiências das PPP na prática?

Antes de utilizar o conceito de PPP na sua negociação, é importante compreender as suas deficiências. O PPP será mais ou menos válido dependendo da situação.

Fricções comerciais e custos de trânsito

No nosso exemplo de sapatos entre os EUA e o Reino Unido, um consumidor britânico pode querer poupar 4 dólares por par e simplesmente comprá-los nos EUA. Isto pode não ser possível devido a factores como os custos de transporte e trânsito.

Pode também haver direitos de importação que tornem os bens importados mais caros num país do que em outro.

A livre circulação da actividade comercial ajudará a apoiar a validade da PPP; a actividade restrita prejudicará a sua relevância.

Existe um atraso associado, que representa outro custo ("custo de conveniência"). Muitas pessoas estarão dispostas a "pagar" esses $4 para receber um item quase imediatamente, quando tiverem de esperar por um longo processo de envio para o estrangeiro.

Alguns bens também não são negociáveis. A energia eléctrica é produzida e vendida domesticamente, tal como os cabeleireiros. Os bens perecíveis, tais como algumas formas de alimentos, também não podem ser comercializados.

Custos de entrada

Em índices como o Índice Big Mac, os custos de entrada do item, tais como custos de mão-de-obra, manutenção, preços de fornecimentos, etc., nem sempre são negociados entre um país e outro. É pouco provável que estes custos sejam idênticos entre países, especialmente a nível internacional.

Concorrência imperfeita

O preço dos bens pode ser mais alto ou mais baixo num país devido à concorrência imperfeita no mercado.

Se uma empresa tem uma grande vantagem competitiva num determinado mercado devido a um forte poder de mercado, isto pode manter os preços dos bens mais altos ou mais baixos.

Devido a uma falta de concorrência perfeita, é improvável que se possa esperar qualquer equilíbrio nos preços dos bens ou uma alteração na taxa de câmbio.

Disparidades fiscais

Os impostos são outra força que provoca alterações nos fluxos de capital.

Os impostos sobre o consumo e as vendas, como o imposto sobre o valor acrescentado (IVA), podem fazer com que os preços sejam naturalmente mais elevados num país do que noutro.

A qualidade dos bens

As mercadorias nem sempre são da mesma qualidade. Mesmo artigos aparentemente comparáveis (por exemplo, um Big Mac) podem ser de qualidade diferente em diferentes países.

Medidas de nível de preços

Os diferentes países têm diferentes cestos de bens que são representativos dos padrões de consumo dentro das suas economias. Por conseguinte, medirão as taxas de inflação de forma diferente.

O índice Big Mac

Uma forma popular de PPP é o Índice Big Mac, introduzido em 1986 no The Economist.

O índice Big Mac foi introduzido de forma bastante irónica. É irrealista esperar que o preço de um determinado alimento, por si só, contribua para uma representação exacta de quais as moedas que valem o quê ou como podem ser desalinhadas.

Mas a ideia é pegar no preço, em moeda local, de um Big Mac num país e dividi-lo pelo preço de um no outro.

O Big Mac foi concebido para tornar a teoria das taxas de câmbio PPP mais intuitiva de compreender.

É a ideia de que, a longo prazo, as taxas de câmbio devem caminhar para um equilíbrio que iguale os preços de um cabaz de bens e serviços idênticos (neste caso, um tipo particular de hambúrguer) em quaisquer dois países ou jurisdições.

Produzem tanto um índice bruto como um índice ajustado ao PIB.

Big Mac Raw Index

O Big Mac Raw Index é baseado no PPP.

a) PPP implica que as taxas de câmbio são determinadas pelo valor dos bens que as moedas podem comprar.

b) As diferenças nos preços locais - neste caso para os hambúrgueres Big Mac - podem sugerir qual deve ser a taxa de câmbio.

c) Utilizando as diferenças de preços do Big Mac, é possível estimar de forma simplista como uma moeda está sub ou sobrevalorizada em relação a outra.

Índice Big Mac ajustado ao PIB

a) Alterações nos custos de mão-de-obra e barreiras ao comércio e migração podem minar a paridade do poder de compra.

b) Para controlar isto, o índice ajustado prevê o que os preços do Big Mac devem ser dados ao PIB per capita de um país.

c) A diferença entre o preço previsto e o preço de mercado é uma medida alternativa de avaliação da moeda.

Abaixo encontra-se uma amostra do índice Big Mac de Janeiro de 2024, ajustado para o PIB por pessoa. Naturalmente, o McDonald's cobra normalmente mais por um hambúrguer às pessoas dos países ricos (por exemplo, Suíça) do que às pessoas dos países pobres (por exemplo, Costa Rica). Esta medida é então ajustada ao rendimento per capita.

De acordo com dados recentes do Índice Big Mac, a libra esterlina parece estar atualmente subvalorizada em cerca de 3,6% em relação ao dólar americano. Um Big Mac custa 5,90 dólares no Reino Unido em comparação com 5,69 dólares nos EUA, o que indica uma ligeira diferença a favor do dólar. Este tipo de cálculo mostra que, se o produto interno bruto (PIB) per capita também for mais baixo no Reino Unido, tal apoia uma subvalorização da libra em relação ao dólar, embora a diferença estimada seja mais moderada do que em 2021.

PPP vs. índices corrigidos do PIB de uma forma mais geral

O índice ajustado do PIB deve compensar o facto de se esperar que o preço médio de um hambúrguer seja mais barato nos países mais pobres do que nos mais ricos porque os custos da mão-de-obra são mais baixos e vice-versa.

O PPP é utilizado para indicar a direcção que as taxas de câmbio devem tomar a longo prazo.

Por exemplo, um país como a China está a ficar mais rico. Um comerciante pode portanto utilizar PPP para compreender como a taxa de câmbio do renminbi contra outros países está a mudar ao longo do tempo.

A PPP tenderia a sugerir que a taxa de câmbio USD/CNY deveria baixar com o tempo à medida que o rendimento da China aumenta. Mas a PPP diz pouco sobre a taxa de câmbio de equilíbrio de hoje.

Por conseguinte, a relação entre preços e PIB per capita pode ser um melhor guia para o valor justo actual de uma moeda do que a PPP.

O efeito Balassa-Samuelson

O efeito Balassa-Samuelson ajuda a explicar porque é que os preços ao consumidor são estruturalmente mais altos em países mais desenvolvidos do que em países menos desenvolvidos.

Sugere-se que isto se deve a uma maior variação nos níveis de produtividade no sector dos bens transaccionáveis (relativamente ao sector dos bens não transaccionáveis).

Por sua vez, isto pode explicar a grande diferença nos serviços e preços salariais entre países, assim como as diferenças entre as taxas de câmbio e o que a PPP sugere.

A implicação é que as moedas que representam os países de maior produtividade parecerão estar subvalorizadas em termos relativos, e que este efeito parecerá aumentar à medida que os rendimentos aumentam.

De acordo com a "lei de um preço", os bens que são puramente comercializáveis não devem apresentar diferenças de preço significativas, dependendo da sua localização.

Por outras palavras, o preço das meias na Índia deveria teoricamente ser o mesmo que nos EUA, apesar da grande diferença no PIB per capita. Ambos os países serão motivados a comprar ao produtor de mais baixo custo.

Por outro lado, a maioria das formas de serviços (por exemplo, jardinagem, cuidados médicos, odontologia) deve ser obtida localmente.

Isto torna os seus preços muito específicos para o local onde são fornecidos. Além disso, alguns bens, tais como mobiliário pesado, têm custos de trânsito elevados - e podem estar sujeitos a direitos de importação - pelo que os preços para estes tipos de bens comercializáveis também variam de mercado para mercado.

O efeito Penn afirma que estes níveis de preços mais elevados vão estruturalmente numa direcção - nomeadamente, que os países com rendimentos mais elevados verão sistematicamente preços mais elevados para serviços e bens com baixos rácios valor/peso (por exemplo, mobiliário, aparelhos pesados, maquinaria pesada).

Os efeitos de Balassa-Samuelson sugerem também que um aumento dos salários no sector dos bens transaccionáveis tenderá também a conduzir a aumentos salariais no sector dos serviços (não transaccionáveis) da economia.

Os aumentos salariais tendem a ser mais elevados nos mercados emergentes, onde têm mais capacidade de recuperação tecnológica e, por conseguinte, taxas de produtividade mais elevadas.

Este aumento leva também a taxas de inflação estruturalmente mais elevadas nas economias emergentes em comparação com as economias mais desenvolvidas.

Em última análise, as diferenças de rendimentos e salários devem-se principalmente a diferenças de produtividade entre os trabalhadores.

Os sectores com baixos ganhos de produtividade são também os mais preocupados com bens não transaccionáveis, tais como os serviços de manutenção de relva. Isto deve ser verdade, caso contrário este tipo de trabalho seria deslocalizado (e obviamente alguns tipos de trabalho não podem ser deslocalizados).

Alguns empregos são menos sensíveis a melhorias de produtividade do que outros. Por exemplo, uma costureira em Nova Iorque geralmente não é mais produtiva do que uma em Kiev.

Mas estes tipos de trabalhos devem ser feitos localmente. Assim, mesmo que os trabalhadores de Nova Iorque sejam colectivamente mais produtivos do que os de Kiev, a equalização dos níveis salariais locais significa que as costureiras de Nova Iorque recebem, em média, mais do que as costureiras da Ucrânia.

Por outras palavras, os bens locais (não transaccionáveis) têm preços diferentes em jurisdições diferentes e tenderão a ser mais caros nos países mais ricos e mais baratos nos países mais pobres.

Os bens transaccionáveis terão mais ou menos o mesmo preço em todos os países, embora isto dependa dos custos de trânsito, barreiras comerciais, impostos e outros factores.

Significa também que o sector transaccionável tem uma maior influência na taxa de câmbio de um país do que os bens não transaccionáveis. Isto porque quando um país quer comprar de outro país, tem de trocar moeda, o que influencia a oferta e a procura.

Se um comprador americano quiser comprar algo do Japão, tem de converter os seus dólares em ienes. O iene é então mais forte do que o dólar americano.

Equilíbrio Comportamental Taxa de Câmbio (BEER)

A abordagem BEER tenta medir o desalinhamento das taxas de câmbio entre duas determinadas moedas com base em factores transitórios, perturbações aleatórias, e os fundamentos económicos actuais relativamente aos seus níveis sustentáveis. A abordagem BEER é frequentemente utilizada em aplicações econométricas e pode ser utilizada para explicar alterações cambiais cíclicas.

A escolha de variáveis para a abordagem BEER é discricionária, baseada em crenças sobre o que afecta uma taxa de câmbio e os dados disponíveis. Isto pode incluir o seguinte:

- política monetária e a sua provável evolução futura / diferenciais de taxas de juro nominais e reais

- termos de troca (preços de importação e exportação entre países)

- estratégias nacionais de poupança e poupança

- diferenciais de produtividade

- títulos de dívida e acções (e os prémios de risco entre eles)

- demografia e os seus efeitos líquidos sobre a poupança e outros comportamentos económicos

- activos externos líquidos versus passivos externos líquidos

- política fiscal e a sua provável evolução

- o nível das reservas de divisas

- política da conta de capital

- dívida externa líquida como percentagem da produção

- preços de bens transaccionados e não transaccionados

- tarifas, direitos de importação, barreiras não pautais e outros factores macroeconómicos

Alguns podem também considerar factores qualitativos como o resultado de uma eleição ou acção política (por exemplo, notícias Brexit), mas estes são largamente influenciados pelas mudanças esperadas nas variáveis macroeconómicas como resultado destes eventos.

Por exemplo, a eleição de Donald Trump nos EUA teve um impacto na forma como os comerciantes perceberam as mudanças nas taxas de impostos pessoais e empresariais. Isto tem tido um impacto nos fluxos de capital.

Se as taxas de imposto forem reduzidas, por exemplo, espera-se que mais capital flua para os EUA. Isto poderia também aumentar o salário líquido dos consumidores e aumentar a taxa de poupança nacional.

Se taxas mais baixas de imposto sobre as sociedades também encorajassem as empresas a investir mais, isto teria efeitos positivos na produtividade.

Pode também levar a um alargamento do défice fiscal (se as receitas adicionais geradas não compensarem as despesas e resultarem em receitas fiscais mais elevadas) e levar à necessidade de vender uma quantidade insustentável de obrigações (uma promessa de entrega de moeda durante um período de tempo) externamente.

Um exemplo de uma abordagem econométrica à BEER para determinar o valor justo de diferentes taxas de câmbio é dado aqui.

Taxa de câmbio de equilíbrio fundamental (FEER)

A taxa de câmbio de equilíbrio fundamental (FEER) é uma estimativa teórica da taxa de câmbio ideal que permitiria equilibrar a balança de pagamentos de um país a médio prazo, sem restrições económicas insustentáveis. Por outras palavras, é a taxa de câmbio à qual um país pode manter um equilíbrio sustentável entre as suas exportações e importações, sem acumulação excessiva de dívida externa ou de reservas de divisas.

Este conceito baseia-se em vários factores fundamentais:

- Balança de transacções correntes : Uma FEER é alcançada quando a balança de transacções correntes de um país está em equilíbrio, ou seja, as exportações e importações de bens, serviços e capitais estão equilibradas de forma sustentável a médio prazo.

- Produtividade e competitividade: A taxa de câmbio de equilíbrio depende da produtividade relativa de um país em comparação com os seus parceiros comerciais e da competitividade da sua indústria.

- Condições económicas estáveis: Uma FEER é frequentemente considerada num contexto de estabilidade económica interna (crescimento e inflação controlados) e de políticas monetárias neutras.

A FEER é um indicador utilizado nas avaliações económicas internacionais, nomeadamente pelo FMI, para avaliar se uma moeda está subvalorizada ou sobrevalorizada em relação a este nível de equilíbrio teórico. No entanto, na prática, a determinação da FEER é complexa, uma vez que deve ter em conta muitos factores variáveis, incluindo as políticas económicas, as condições globais e as flutuações da procura e da oferta nos mercados cambiais.

Equilíbrio macroeconómico (MB)

O equilíbrio macroeconómico (MB) é uma abordagem utilizada para avaliar a taxa de câmbio de equilíbrio de uma moeda.

A taxa de câmbio de equilíbrio é a taxa à qual o saldo da conta corrente de um país é consistente com os seus fundamentos económicos a médio prazo.

A abordagem do MB baseia-se na ideia de que a balança de transacções correntes de um país pode ser dividida em duas componentes:

Componente estrutural

Esta componente é determinada pelas variáveis económicas fundamentais do país, tais como o nível de poupança e investimento, a política orçamental, a demografia e outros factores estruturais.

Representa o saldo da balança de transacções correntes que prevaleceria se a taxa de câmbio real do país estivesse no seu nível de equilíbrio.

Componente cíclica

Esta componente reflecte factores temporários, como as flutuações do ciclo económico, que podem fazer com que a balança de transacções correntes se desvie do seu nível estrutural.

Como calcular o equilíbrio macroeconómico

A abordagem do MB envolve os seguintes passos:

- Estimar o saldo estrutural da balança corrente: Isto é feito através da análise dos determinantes fundamentais da conta corrente, tais como o nível de poupança e investimento, a política fiscal e outros factores estruturais.

- Calcular o ajustamento cíclico: Trata-se de estimar o impacto de factores temporários, como os hiatos do produto, na balança da conta corrente.

- Determinar a taxa de câmbio de equilíbrio: Comparando o saldo efetivo da balança corrente com o saldo estrutural estimado, é possível inferir se a taxa de câmbio real está sobrevalorizada ou subvalorizada. Se o saldo efetivo for mais positivo (ou menos negativo) do que o saldo estrutural, isso sugere que a moeda pode estar subvalorizada. Inversamente, se o saldo efetivo for mais negativo (ou menos positivo) do que o saldo estrutural, isso sugere que a moeda pode estar sobrevalorizada.

Uma vez que as últimas frases são o cerne da questão, vamos aprofundar um pouco mais o assunto:

Vamos analisar a lógica passo a passo:

O conceito de equilíbrio

No contexto da abordagem do Equilíbrio Macroeconómico (MB), o "equilíbrio" refere-se a um estado em que o saldo efetivo da balança corrente corresponde ao saldo estrutural (ou desejado).

O saldo estrutural é o nível da balança de transacções correntes que prevaleceria se todos os factores económicos fundamentais estivessem no seu estado ideal ou normal.

Saldo efetivo vs. saldo estrutural

O saldo efetivo da balança de transacções correntes reflecte o estado real das transacções comerciais e financeiras de um país com o resto do mundo.

O saldo estrutural é uma construção teórica que representa o que o saldo da balança corrente deveria ser, dadas as condições económicas fundamentais do país.

Interpretação das diferenças

Se o saldo efetivo for mais positivo (ou menos negativo) do que o saldo estrutural, significa que o país tem uma posição comercial e financeira melhor do que a sugerida pelos seus fundamentos.

Tal pode dever-se ao facto de a moeda do país estar subvalorizada, tornando as suas exportações mais baratas e as importações mais caras, o que conduz a uma balança de transacções correntes mais favorável.

Por outro lado, se o saldo efetivo for mais negativo (ou menos positivo) do que o saldo estrutural, isso indica que o país está numa posição pior do que os seus fundamentos sugerem.

Tal pode dever-se ao facto de a moeda do país estar sobrevalorizada, tornando as suas exportações mais caras e as importações mais baratas, o que conduz a uma balança de transacções correntes menos favorável.

Valorização da moeda

Uma moeda subvalorizada tende a aumentar as exportações (porque são mais baratas para os compradores estrangeiros) e a reduzir as importações (porque são mais caras para os compradores nacionais).

Isto pode levar a um excedente ou a um défice reduzido na balança corrente.

Uma moeda sobrevalorizada tem o efeito oposto.

Torna as exportações mais caras e as importações mais baratas, o que pode levar a um défice ou a um excedente reduzido na balança corrente.

Utilização do equilíbrio macroeconómico

A abordagem do MB é amplamente utilizada por organizações internacionais, como o Fundo Monetário Internacional (FMI), para avaliar os desalinhamentos monetários e fornecer recomendações políticas.

No entanto, esta abordagem tem as suas limitações.

A estimativa do saldo estrutural da balança corrente e da taxa de câmbio de equilíbrio envolve um certo grau de incógnitas e os resultados podem ser sensíveis à escolha das variáveis e metodologias utilizadas.

Resumo

Em suma, comparando o saldo efetivo da balança de transacções correntes com o saldo estrutural estimado, é possível obter informações sobre a avaliação da moeda.

Se o saldo efetivo for melhor do que o saldo estrutural, isso sugere que a moeda pode estar subvalorizada. Se for pior, a moeda pode estar sobrevalorizada.

Quadro de avaliação da taxa de câmbio global

O Global Exchange Rate Assessment Framework (GERAF) é um modelo desenvolvido pelo Departamento do Tesouro para avaliar as avaliações das moedas.

Oferece um método consistente para avaliar os desequilíbrios externos, os desalinhamentos das taxas de câmbio e a influência da política sobre esses desequilíbrios.

Revisão da literatura

A GERAF baseia-se numa extensa literatura e em práticas de avaliação da moeda.

São utilizados vários métodos neste domínio, desde a análise direta das taxas de câmbio até ao exame das contas correntes e à tradução dos resultados em taxas de câmbio.

Os principais modelos incluem os modelos de Taxas de Câmbio de Equilíbrio Dinâmico (DEER), os modelos de Taxas de Câmbio de Equilíbrio Fundamental (FEER) e a Avaliação do Equilíbrio Externo (EBA) do Fundo Monetário Internacional (FMI).

Contribuições da GERAF

A GERAF melhora o modelo da balança corrente da EBA, incorporando factores adicionais:

- Índice de activos seguros: Um novo índice que avalia a qualidade dos activos seguros nos países.

- Intervenção cambial: Estimativas entre países.

- Mobilidade da balança de capitais: Impactos diferenciais da intervenção cambial com base na abertura da conta de capital.

- Inertia Gap: Identificação de desalinhamentos devidos a distorções políticas passadas.

Especificação do modelo GERAF e derivação dos desvios da balança corrente

Especificação do modelo e construção de variáveis

O núcleo da GERAF é o seu modelo empírico de determinantes da balança corrente.

Analisa 51 países no período 1986-2018, utilizando um modelo de erro padrão corrigido por painel. As variáveis são categorizadas em quatro grupos:

- Factores cíclicos: Hiato do produto, hiato dos termos de troca dos produtos de base.

- Fundamentos macroeconómicos: Abertura comercial, activos externos líquidos, produção relativa por trabalhador, crescimento previsto do PIB real, índice de activos seguros.

- Fundamentos estruturais: Rácio de dependência dos idosos, crescimento da população, percentagem de aforradores, esperança de vida, ambiente institucional, balança comercial do petróleo e do gás natural.

- Variáveis de política económica: Saldo orçamental ajustado ciclicamente, despesas de saúde pública, intervenção cambial, crédito privado detrendido, controlos de capitais.

O índice de activos seguros capta a segurança relativa das moedas e dos títulos do Estado durante os episódios de redução do risco, combinando factores de preço e de quantidade.

Este índice é novo e complementa as medidas existentes baseadas na teoria de moedas de refúgio.

Diferenças nas taxas de câmbio

Conversão de Conta Corrente para REER

A GERAF converte os desvios da conta corrente em desvios da REER utilizando semi-elasticidades específicas de cada país, reflectindo a capacidade de resposta da balança comercial às alterações da REER.

Conversão da REER para Taxa de Câmbio Real Bilateral

A GERAF utiliza um método para transformar os desvios da REER em taxas de câmbio reais bilaterais face ao dólar, assegurando a coerência multilateral.

Variáveis do modelo GERAF

Factores cíclicos:

- Hiato do produto

- Diferencial dos termos de troca dos produtos de base

Fundamentos macroeconómicos:

- Abertura comercial (exportações + importações) / PIB

- Activos externos líquidos (NFA) / PIB (desfasado)

- NFA / PIB * NFA devedor (desfasado)

- Produção relativa por trabalhador

- Crescimento real do PIB (previsto para 5 anos)

- Índice de activos seguros

Fundamentos estruturais:

- Rácio de dependência dos idosos (OADR)

- Crescimento da população

- Quota de aforradores de primeira linha

- Esperança de vida na idade ativa

- Esperança de vida na idade ativa * OADR futuro

- Ambiente institucional e político (ICGR-12)

- Balança comercial do petróleo e do gás natural * Temporariedade dos recursos

Variáveis de política económica:

- Saldo orçamental ajustado ciclicamente / PIB

- Despesas de saúde pública / PIB (desfasado)

- Intervenção cambial (FXI):

- INTERVENÇÃO CAMBIAL (FXI): FXI / PIB

- FXI / PIB * Abertura da balança de capitais

- Crédito privado tendencial / PIB

- Controlos de capitais:

- Produção relativa por trabalhador * Abertura da balança de capitais (desfasada)

- VIX desmensurado * Abertura da balança de capitais (desfasada)

- VIX desmensurado * Abertura da balança de capitais * Índice de activos seguros (desfasado)

O panorama geral

Além de olhar para os dados macroeconómicos actuais sobre crescimento, inflação, défices comerciais, défices orçamentais, preços de diferentes cestos de bens e serviços, é importante olhar para o quadro geral.

Olhar para os detalhes pode obscurecer informações importantes sobre a evolução das tendências.

Também não capta tudo.

Por exemplo, pode-se olhar para a situação financeira de muitos países desenvolvidos e ver que eles parecem ser fundamentalmente pobres. No entanto, as suas moedas ainda são bastante fortes.

Por conseguinte, é importante compreender o estatuto das reservas e como as despesas improdutivas, que criam dívidas adicionais (e dinheiro para as cobrir), podem por vezes ajudar uma moeda a curto prazo.

A influência do estatuto de reserva na avaliação das moedas

Uma moeda de reserva é algo que as pessoas geralmente querem poupar. Todos os grandes impérios tiveram uma moeda de reserva, já que a sua produtividade levou ao comércio com outros países. Para facilitar isto, utilizaram a sua moeda internacionalmente.

Adquiriram a riqueza, o poder geopolítico e o poder militar para defender as suas rotas comerciais. Desenvolveram mercados de capitais robustos e um centro financeiro que ajuda a atrair e distribuir capital. Todos estes elementos contribuem para uma justificação mais forte para a utilização de uma moeda de reserva.

Evidentemente, a procura de uma moeda a nível mundial (através da compra dos activos do país) ajuda a aumentar o seu valor.

Também lhes permite pedir mais empréstimos para aumentar os seus rendimentos e viver para além das suas possibilidades. Mas esta situação financeira tensa e de empréstimo também contribui para o eventual declínio de um império.

A dívida é uma promessa de fornecer dinheiro ao longo do tempo. Quando os países/empenhadores ficam financeiramente sobrecarregados, significa que têm de criar mais dívida e dinheiro para a servir.

Isso significa que mais pessoas querem sair da dívida e do dinheiro e transferir a sua riqueza para outro lado.

Os decisores políticos estão a chegar a um ponto em que têm de fazer um compromisso entre eles:

a) permitir que as taxas de juro aumentem para níveis inaceitáveis sob uma defesa convencional do dinheiro (ou seja, compensar os investidores o suficiente para o deter), ou

b) "imprimir" dinheiro para comprar dívida, o que reduz ainda mais o valor do dinheiro e a dívida denominada em dinheiro.

Face a esta escolha, os bancos centrais escolhem quase sempre a opção B para imprimir dinheiro, comprar dívida e desvalorizar a moeda. Esta é a forma mais discreta de sair dos problemas financeiros e, portanto, a mais politicamente aceitável.

Mas este processo continua normalmente de forma auto-reforçada porque as taxas de juro cobradas sobre o dinheiro e a dívida não são suficientes para induzir os investidores a compensá-los pela depreciação da moeda.

Este processo continuará até ao ponto em que o dinheiro e as taxas de juro reais estabeleçam um novo equilíbrio da balança de pagamentos.

Por outras palavras, isto significa que haverá suficientes vendas forçadas de activos financeiros, bens e serviços e suficientes compras restritas dos mesmos por entidades nacionais, ao ponto de poderem ser pagos com menos dívidas.

E isso geralmente significa a perda da maior parte do estatuto de reserva de uma moeda. Por exemplo, embora o pico do império britânico tenha passado há séculos, a libra esterlina ainda representa cerca de cinco por cento das reservas mundiais.

Reservas globais

Actualmente (Janeiro de 2024), as reservas globais - ou seja, a parte das reservas do banco central por moeda - têm este aspecto:

- USD: 58%

- EUR: 20%.

- Ouro: 15%.

- JPY: 6%.

- GBP: 5%.

- CNY: 2%.

Estas ponderações relativas são uma função de dois elementos principais:

a) os fundamentos que influenciam a sua relativa atractividade e

b) as razões históricas para a utilização destas moedas.

O dólar, por exemplo, ainda está a norte de metade das reservas mundiais devido à reputação dos EUA e menos devido aos seus fundamentos.

O estatuto de reserva é uma das últimas coisas que um império perde quando decresce em termos relativos.

Fica atrás dos fundamentos de um país porque não é fácil mudar um sistema estabelecido.

É muito semelhante à forma como as línguas duram ao longo do tempo.

Os impérios português e espanhol declinaram há centenas de anos atrás, mas as línguas são transmitidas de geração em geração, o que significa que as línguas originalmente faladas como resultado da conquista perduram por períodos de tempo muito longos.

O Império Britânico estabeleceu as colónias americanas e transmitiu a sua língua, que acabou por se separar dos Estados Unidos e se tornou a primeira superpotência mundial. Isto deu origem a um grande número de falantes de inglês, que persistem hoje graças às tecnologias e ecossistemas produzidos pelas empresas americanas (por exemplo, Facebook, Apple, Twitter, Snapchat).

As moedas são análogas às línguas em termos de efeitos sociais.

As actuais quatro principais moedas de reserva - USD, EUR, JPY e GBP - estão em vigor porque representaram os principais impérios após o período pós-guerra. No entanto, a um nível fundamental, não são tão atraentes.

As reservas relativas de cada moeda são irrelevantes para as proporções que gostaria de ter em equilíbrio e para a direcção que o mundo está a tomar.

Por exemplo, a China está a tomar uma maior quota da economia mundial em termos de massa agregada e taxa de câmbio e está subvalorizada em relação à sua posição em relação às reservas mundiais.

O dólar, o euro, o iene e a libra são amplamente utilizados, uma vez que provêm do antigo Grupo dos Cinco (G5). Estes representavam os cinco principais países em termos de PIB per capita nos anos 70 (Estados Unidos, Alemanha Ocidental, França, Japão, Reino Unido), mas esta assembleia está agora desactualizada.

Fundamentos de cada uma das principais moedas de reserva

Iremos rever brevemente os fundamentos de cada uma destas principais moedas de reserva. Isto inclui o ouro. Como armazém de valor a longo prazo, age mais como uma moeda do que como uma mercadoria.

Conhecer o básico pode ajudar a compreender melhor o quadro geral e a distinguir entre curto e longo prazo.

Dólar americano

Com base em várias medidas a longo prazo, a proporção relativa de dólares nas reservas globais terá de diminuir ao longo do tempo.

i) A dimensão da economia dos EUA em relação à economia mundial.

ii) A dimensão da capitalização dos mercados de dívida dos EUA em relação à capitalização da dívida noutros mercados.

iii) A alocação de activos que os investidores estrangeiros desejariam manter para equilibrar as suas carteiras de uma forma prudente (ou seja, menos dólares).

iv) As reservas que devem ser detidas para satisfazer as necessidades de financiamento do comércio e dos fluxos de capital.

Por exemplo, os Estados Unidos representam actualmente cerca de 20% da economia mundial, mas mais de 50% das reservas mundiais.

Euro

O euro é uma espécie de união monetária indexada. Uma das principais vantagens de uma moeda europeia unificada é que ela não só ajuda a facilitar o comércio, mas também a fornecer uma reserva global. Isto pode ajudar toda a Europa a pedir empréstimos mais baratos e a aumentar os seus rendimentos.

Mas o euro é uma moeda fraca porque unifica as políticas monetárias de muitos países que muitas vezes têm condições económicas muito diferentes.

Como cada país está vinculado pela política monetária do BCE, têm uma capacidade limitada para realizar operações monetárias de acordo com as suas próprias condições económicas.

Isto cria uma moeda demasiado fraca em relação às economias mais fortes (por exemplo, Alemanha) e uma moeda demasiado forte em relação às economias periféricas mais fracas (por exemplo, Itália).

Isto cria resultados económicos díspares e mais fricção social.

Os países europeus estão muito fragmentados sobre uma série de questões diferentes e a região é relativamente fraca em termos económicos, geopolíticos e militares.

Ouro

O ouro é um bem de reserva popular porque tem funcionado durante tanto tempo. A sua história remonta a milhares de anos atrás.

Não se baseia em moeda fiat, pelo que é um bem não dependente de crédito que não está em risco de ser excessivamente "impresso", ao contrário das moedas fiat tradicionais.

Antes de 1971, durante o sistema monetário de Bretton-Woods (e em muitas outras sociedades e impérios antes disso), o ouro era a base em que se baseava o dinheiro. O dinheiro representava uma certa quantidade de ouro.

Quando os créditos sobre o dinheiro se tornam excessivos e as reservas de ouro já não são suficientes para cumprir todas estas obrigações, os decisores políticos mudam a convertibilidade ou desatam completamente a paridade com o ouro.

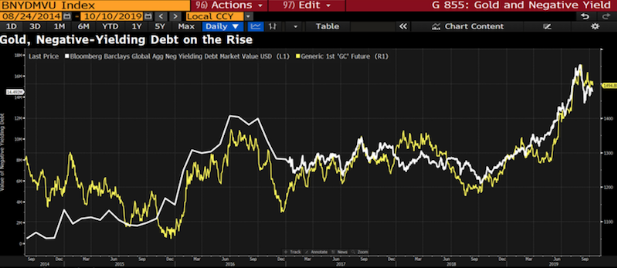

Este tipo de dinâmica ainda está em jogo nos dias de hoje. O ouro normalmente recebe influxos quando as reservas financeiras de valor rendem menos em termos de inflação ajustada, porque isto significa que o ciclo de crédito natural fica sem espaço da forma tradicional. Portanto, o dinheiro tem de ser criado para preencher a lacuna.

O valor da prata em termos de ouro está a diminuir e o valor do ouro está a subir em termos monetários.

O mercado do ouro é limitado em tamanho e relativamente ilíquido. Por conseguinte, a sua utilização como activo de reserva é limitada em conformidade.

O ouro não é uma alternativa plausível para que vastas quantidades de riqueza da dívida se transformem em apenas cerca de um por cento da dimensão dos mercados globais de dívida. Contudo, o seu preço pode variar consideravelmente no caso de uma tal mudança.

Yen

O iene japonês sofre dos mesmos problemas financeiros internos que o dólar americano. As dívidas são demasiado elevadas em relação ao rendimento. Como resultado, isto significa que o banco central está a comprar muita dívida que está a aumentar rapidamente para lhe permitir pagar taxas de juro nominais e reais muito baixas.

Além disso, o Japão não é uma grande potência económica e militar. A sua economia representa cerca de cinco por cento do PIB mundial e está a perder quota de mercado com o tempo, à medida que a sua força de trabalho e a população em geral diminuem.

O iene também não é muito utilizado ou valorizado fora do Japão.

Libra esterlina

Antes do dólar americano se tornar a moeda de reserva mundial, existia o Império Britânico, que ultrapassou o poder relativo do Império Holandês em meados do século XVIII.

O Reino Unido representa apenas 3% do PIB mundial e tem um duplo défice (défice orçamental e défice da conta corrente). Tem também relativamente pouco poder geopolítico global.

A sua proporção nas reservas globais é outro anacronismo de como o estatuto de reserva tende a persistir, em graus variáveis, muito depois de a influência relativa de um império ter diminuído.

Renminbi chinês / Yuan (RMB ou CNY)

O renminbi chinês, também conhecido como yuan, é a única moeda de reserva importante que é subretida com base nos seus fundamentos.

De todas as economias, a China tem a maior quota do comércio mundial.

A sua economia é a segunda maior e espera-se que seja a maior na primeira metade do século XXI. Já é mais rico do que os EUA em termos de activos e passivos.

O RMB tem conseguido ser mais ou menos estável em relação a outras moedas nacionais e numa base de paridade de preços de compra (PPP).

As suas reservas de divisas também são grandes. (Os Estados Unidos, pelo contrário, têm baixos níveis de reservas estrangeiras).

Além disso, ao contrário de outras reservas, não tem uma taxa de juro zero por cento ou uma taxa de juro real negativa.

A China tem um problema de dívida na medida em que está a crescer mais rapidamente do que os seus rendimentos. Mas estas dívidas são denominadas em moeda local onde isto pode ser controlado através de reestruturação (alterando as taxas de juro pagas sobre a dívida, alterando os prazos de vencimento, e/ou alterando o balanço em que aparece).

E a China também não tem os problemas com a monetização da dívida que outros países têm com a margem de manobra na sua curva de rendimento. Por outras palavras, as taxas a curto e longo prazo ainda estão significativamente acima de zero.

As principais desvantagens do RMB são:

i) Não é amplamente utilizado a nível mundial

ii) A China não tem a confiança generalizada dos investidores globais, especialmente com a sua forma única de governação de cima para baixo ("capitalismo de estado") em comparação com as democracias ocidentais que têm um estilo de governação mais ascendente.

iii) Os seus mercados de capitais ainda não estão tão desenvolvidos e Xangai e Shenzhen ainda não são considerados centros financeiros globais.

iv) O seu sistema de compensação de pagamentos não está bem desenvolvido.

Risco geopolítico na avaliação da moeda

Este risco mede a forma como acontecimentos geopolíticos afectam o valor de mercado de uma moeda. Este risco é frequentemente causado por instabilidade política ou por factores económicos tais como desequilíbrios comerciais que levam a outras acções (por exemplo, embargos, tarifas, etc.).

O risco geopolítico também pode ser causado por conflitos militares.

Alguns traders tentam tirar partido do risco geopolítico, investindo em moedas que se espera subam de valor se ocorrerem eventos geopolíticos.

Por exemplo, os investidores podem comprar ienes japoneses ou francos suíços antes de um evento que possa causar volatilidade no mercado.

Estas moedas são conhecidas como "portos seguros" porque são consideradas menos arriscadas do que outras moedas.

Como outro exemplo, a lira turca tem perdido valor nos últimos anos devido à instabilidade política e económica na Turquia.

Este declínio reflecte-se também no preço de outros activos, tais como acções e obrigações, que são negociados na Turquia.

Um efeito secundário da invasão russa da Ucrânia foi a onda de sanções sem precedentes dos países da OTAN, que limitou a capacidade da Rússia para fazer negócios em todo o mundo e afectou grandemente o rublo russo (RUB).

Os exportadores latino-americanos de mercadorias (Colômbia, Peru, Brasil, etc.) viram as suas moedas aumentar à medida que os países começaram a comprar mais das suas exportações do que da Rússia.

Não existe uma medida única de risco geopolítico.

Em vez disso, o risco geopolítico é frequentemente avaliado utilizando uma variedade de indicadores, tais como:

- O nível de instabilidade política num país

- A dimensão do orçamento militar de um país relativamente ao seu PIB

- O grau de dependência económica de um país em relação a outros países

- A medida em que as exportações de um país são diversificadas

Modelos de avaliação da moeda - FAQ

Como é que as taxas de câmbio influenciam a competitividade e os preços de importação entre países?

O que importa para a competitividade e os preços de importação é a taxa de câmbio efectiva ponderada pelo comércio com os principais parceiros comerciais.

Qual é a diferença entre as taxas de câmbio reais e nominais?

A taxa de câmbio real é o poder de compra de uma moeda contra outra.

Diz-nos quantas unidades da outra moeda podemos comprar com uma unidade da nossa moeda.

A taxa de câmbio nominal é a taxa à qual uma moeda troca por outra no mercado de divisas.

O que é uma taxa de câmbio flutuante?

Uma taxa de câmbio flutuante é uma taxa que pode variar livremente de acordo com as mudanças na oferta e na procura no mercado de divisas.

A maioria das principais moedas são flutuantes, enquanto algumas (como o yuan chinês) estão indexadas a outra moeda ou conjunto de moedas.

O que é uma taxa de câmbio fixa ou indexada?

Uma taxa de câmbio fixa ou indexada é aquela em que o valor da moeda é fixo em relação a outra moeda, a um cabaz de moedas ou a uma mercadoria.

O que é uma apreciação?

Uma apreciação é quando o valor de uma moeda aumenta em relação a outra moeda.

Isto pode acontecer devido a muitos factores como o crescimento económico, a inflação e a intervenção do banco central.

O que é uma depreciação?

Uma depreciação é uma diminuição do valor de uma moeda em relação a outra.

Isto pode acontecer devido a muitos factores tais como a recessão económica, deflação, inflação elevada, incerteza geopolítica, alterações legislativas e intervenção do banco central.

Quais são os efeitos de uma apreciação?

Uma apreciação pode ter efeitos múltiplos sobre uma economia.

Por exemplo, pode tornar as importações mais baratas e as exportações mais caras, levando a um declínio na balança comercial.

Pode também levar a pressões inflacionistas, uma vez que os bens importados se tornam mais caros.

Quais são os efeitos de uma depreciação?

Uma depreciação pode ter efeitos múltiplos sobre uma economia.

Por exemplo, pode tornar as exportações mais baratas e as importações mais caras, levando a um aumento da balança comercial.

Pode também levar a pressões inflacionistas, uma vez que os bens importados se tornam mais caros.

O que é a paridade do poder de compra (PPP)?

A Paridade do Poder de Compra (PPP) é uma teoria económica que afirma que a taxa de câmbio entre duas moedas é igual ao rácio dos seus níveis de preços.

Por outras palavras, a PPP afirma que uma unidade monetária deve poder comprar a mesma quantidade de bens e serviços em diferentes países.

O que é o Big Mac Index?

O Índice Big Mac é uma forma de medir a paridade do poder de compra entre duas moedas.

Baseia-se na ideia de que um Big Mac deve custar o mesmo em todos os países.

O índice utiliza o preço de um Big Mac em diferentes países para medir a paridade do poder de compra entre as suas moedas.

O que é um regime de taxas de câmbio?

Os regimes cambiais são as diferentes formas pelas quais os países gerem o valor da sua moeda em relação a outras moedas.

Existem três tipos principais de regime: flutuante, fixo e indexado.

O que é um carro alegórico gerido?

Uma flutuação controlada é quando um país intervém no mercado de divisas para influenciar o valor da sua moeda.

O país compra ou vende a sua moeda para tentar manter um nível alvo.

O que é um carro alegórico gratuito?

Uma flutuação livre é quando uma moeda é autorizada a circular livremente no mercado cambial de acordo com as mudanças na oferta e na procura.

A maioria das principais moedas são de flutuação livre.

O que é uma taxa de câmbio fixa?

Uma taxa de câmbio fixa é quando o valor de uma moeda é fixado contra outra moeda, um cabaz de moedas ou uma mercadoria.

O país intervém no mercado de divisas para comprar ou vender a sua moeda para manter a indexação.

Quais são as vantagens e desvantagens das taxas de câmbio flutuantes?

As taxas de câmbio flutuantes têm a vantagem de serem flexíveis e sensíveis às mudanças na economia.

No entanto, também podem ser voláteis e levar a crises cambiais.

Quais são as vantagens e desvantagens das taxas de câmbio fixas?

As taxas de câmbio fixas têm a vantagem da estabilidade e da previsibilidade.

Contudo, podem causar problemas se a economia do país se desenvolver de uma forma que não se reflicta na taxa fixa.

Quais são as vantagens e desvantagens das taxas de câmbio fixas?

As taxas de câmbio fixas têm a vantagem da estabilidade e da previsibilidade.

No entanto, se forem inconsistentes com os fundamentos económicos, estão condenados ao fracasso.

O que é uma crise monetária?

Uma crise cambial ocorre quando o valor de uma moeda cai acentuadamente num curto período de tempo.

Isto pode ser causado por muitos factores, tais como dificuldades económicas, intervenção do banco central ou ataques especulativos.

As crises cambiais podem conduzir a problemas para a economia, tais como inflação ou recessão.

O que é uma defesa cambial?

Uma defesa da moeda é quando um país tenta proteger o valor da sua moeda de cair.

Isto pode ser feito comprando a moeda no mercado de divisas, aumentando as taxas de juro ou intervindo de outra forma.

As defesas monetárias podem levar a uma recessão devido ao aumento do custo do crédito, o que dificulta a criação de crédito e, portanto, as despesas.

O que é um ataque especulativo?

Um ataque especulativo é quando os investidores vendem uma moeda porque pensam que esta está prestes a desvalorizar-se.

Isto pode levar a uma rápida queda no valor da moeda e causar problemas para a economia, tais como inflação ou recessão.

No entanto, quando os comerciantes têm uma moeda a menos, muitas vezes estão apenas a seguir os fundamentos económicos, não prejudicando um país em si.

Moedas alternativas

Existem também moedas alternativas, ou portadores de dinheiro e/ou detentores de riqueza que não são sistemas suportados pelo governo.

Ouro

Ao longo da história, as mercadorias têm sido utilizadas como meio de pagamento e para armazenar riqueza. Na maioria das vezes, isto tem sido ouro e, em menor medida, prata.

Isto estabiliza teoricamente o valor de uma moeda, já que o ouro e a prata não estão sujeitos a grandes flutuações na procura. No entanto, nenhum dos dois (e nada, em geral) é perfeito.

O petróleo poderia também, de alguma forma, ser uma moeda, como um activo que terá sempre algum valor, embora nem ele nem os metais preciosos sejam muito eficientes como meio de transacção.

O petróleo é muito menos eficiente do que o ouro, devido às frequentes variações materiais na sua procura. Amarrar uma moeda a um sistema baseado em mercadorias também pode ser proibitivamente caro, uma vez que limita a quantidade de dinheiro e crédito que pode ser criada.

O valor do ouro reflecte a moeda mundial e as reservas em circulação relativamente ao fornecimento mundial de ouro. Quando a moeda se desvaloriza, o valor do ouro tende a subir em conjunto. Por exemplo, podemos ver abaixo o seu valor em relação ao montante da dívida de rendimento negativo.

Os bancos centrais confiam no ouro como fonte de reservas e os grandes investidores institucionais vêem-no como uma cobertura contra a depreciação da moeda fiat.

Moedas criptográficas

As moedas criptográficas têm finalmente potencial de várias formas. Mas ainda têm um longo caminho a percorrer antes de serem aceites como reservas viáveis pelos bancos centrais ou como uma cobertura cambial para grandes investidores institucionais.

Actualmente, os mercados de moedas criptográficas estão fortemente ligados à actividade especulativa e não foram bem estabelecidos para fins de criação de valor de alto nível.

Bitcoin, a moeda criptográfica mais popular, é uma interessante reserva alternativa de riqueza. O seu fornecimento é limitado e pode ser deslocado.

Mas se olharmos para as fontes de procura, os bancos centrais não o vão comprar como activo de reserva. Os investidores institucionais não gostam muito como uma cobertura cambial quando as taxas de juro reais se tornam demasiado baixas.

É um activo especulativo que compradores e vendedores utilizam principalmente para fins de revenda. Não se saiu bem durante a crise da Covid-19.

Como instrumento especulativo, é um dos primeiros tipos de coisas que as pessoas vão querer vender por dinheiro em tempos de dificuldades financeiras. Assim, o seu valor de diversificação parece relativamente baixo.

Quando há muito dinheiro e criação de dívidas, todo esse dinheiro tem de ir para algum lado, por isso muito dele vai para activos mais arriscados e especulativos.

Uma moeda tem três características ou propriedades principais:

a) um meio de troca

b) um armazém de riqueza

c) o governo quer controlá-lo

Não é realmente um A porque não se pode comprar muito com ele.

Não é realmente B porque é demasiado volátil devido à sua natureza especulativa.

E não é C porque é um sistema de pagamento fora da rede.

Quanto à C, se a bitcoin se tornar grande, vários governos irão provavelmente utilizar todos os meios regulamentares à sua disposição para tentar impedir a propriedade. (Até o ouro foi banido pelos governos ao longo da história, incluindo nos EUA de 1933 a 1975. Algumas restrições foram flexibilizadas em 1964).

Este artigo centrar-se-á nas moedas nacionais, que são uma função da economia subjacente de cada país ou jurisdição.

Trading CFD é baseado em especulação e envolve um risco significativo de perda, por isso não é adequado para todos os investidores (74 a 89% das contas de investidores privados perdem dinheiro).