L'importanza del valore atteso nel trading

Ogni decisione presa sui mercati finanziari dovrebbe essere formulata come un calcolo del valore atteso.

Ogni operazione o scommessa può essere vista come una probabilità. Esiste una probabilità e una ricompensa per chi ha ragione e una probabilità e una penalità per chi ha torto.

In altre parole, il modo di calcolare il valore atteso può essere spiegato come segue:

Valore atteso = P(corretto) * R(corretto) - P(errato) * R(errato)

- P = probabilità

- R = ricompensa

In generale, un'operazione vincente avrà un valore atteso positivo, ossia il valore della probabilità di avere ragione moltiplicata per la ricompensa per avere ragione supera la probabilità di avere torto moltiplicata per la ricompensa per avere torto. Un'operazione perdente avrà un valore atteso negativo.

I trader vogliono massimizzare il loro valore atteso.

Punti chiave da ricordare - Valore atteso

Il valore atteso è un concetto statistico che può essere applicato al trading. Ecco tre punti chiave da ricordare per spiegare questo concetto:

- Il valore atteso è il risultato medio di una strategia di trading su molte operazioni. Tiene conto della probabilità di ogni risultato e dell'entità del risultato, positivo o negativo.

- Un valore atteso positivo indica che una strategia di trading è destinata a guadagnare nel lungo periodo, mentre un valore atteso negativo indica che una strategia di trading è destinata a perdere denaro nel lungo periodo.

- Calcolando il valore atteso di una strategia di trading, i trader possono valutare se è probabile che la strategia sia redditizia o meno e prendere decisioni informate sulla gestione del rischio e sul dimensionamento delle posizioni. Tuttavia, è importante notare che il valore atteso non è una garanzia di risultati futuri e che i risultati effettivi del trading possono differire dal valore atteso.

Esempi di valore atteso

Vediamo alcuni esempi di esercizi.

Esempio 1

Supponiamo che la probabilità di avere ragione sia del 70% e che la ricompensa sia di 50 dollari, mentre la probabilità di avere torto sia del 30% e che la ricompensa sia di 100 dollari (o -100 dollari per indicare la perdita di denaro).

È saggio accettare questa scommessa?

Seguendo la formula :

- VA = 0,70 * 50$ + 0,30 * -100$ = 35$ - 30$ = +5$.

Poiché il valore atteso è positivo - se avete valutato correttamente le vostre probabilità - la ricompensa prevista è maggiore della penalità prevista. Questa scommessa può essere valida a patto che si riesca a coprire la perdita (-$100) in caso di errore.

Esempio 2

Nel comprendere il valore atteso, si può anche osservare che non è saggio scommettere solo su ciò che è più probabile.

Ad esempio, sui mercati si verificano spesso situazioni in cui la probabilità di avere ragione è piuttosto alta, ma la ricompensa è bassa e la penalità in caso di errore è di conseguenza elevata.

Un esempio comune è la vendita di opzioni scoperte out-of-the-money (OTM). Molti vendono opzioni OTM pensando che le probabilità di avere ragione siano elevate e che questo renda la scommessa favorevole.

Tuttavia, il calcolo effettivo dei profitti e delle perdite è spesso molto diverso.

Se avete il 90% di probabilità di avere ragione e la vostra ricompensa è di 20 dollari, ma avete il 10% di probabilità di avere torto e la penalità è di 1.000 dollari, la realtà potrebbe essere leggermente diversa:

- VA = 0,90 * $20 + 0,10 * $1000 = -$80.

In questo caso, si può avere un'alta percentuale di vincita, ma se non si effettuano scommesse con valore atteso positivo, si perderà denaro. E se non riuscite a coprire la perdita prevista, c'è il "rischio di rovina".

Quando le persone rovinano i loro conti di trading, di solito è a causa di una leva finanziaria eccessiva, puntando troppo su una determinata scommessa in uno stile "tutto o niente" o vendendo opzioni.

La gestione del rischio è essenziale in ogni circostanza.

Esempio 3

D'altra parte, se le probabilità di avere ragione sono basse ma la ricompensa è alta, e se le probabilità di avere torto sono alte ma il costo dell'errore è trascurabile, può avere senso farlo.

Supponiamo che abbiate il 99% di probabilità di sbagliare, ma che il costo dell'errore sia di 100 dollari, e che abbiate l'1% di probabilità di avere ragione, ma che la ricompensa sia di 100.000 dollari.

Può trattarsi di una scommessa sui mercati finanziari o dell'invio di un'ulteriore domanda di lavoro e dell'opportunità di sostenere un colloquio, che richiede poco tempo e nessuna perdita di opportunità altrove, ma offre una ricompensa tangibile in caso di successo, sotto forma di uno stipendio di qualità, benefit e altri vantaggi.

- VA = 0,01 * 100.000 $ + 0,99 * -100 $ = +901 $

La ricompensa è 1.000 volte superiore al costo dell'errore o del fallimento e ritenete che le vostre possibilità siano tali da farvi correre il rischio, anche se le probabilità sono apparentemente molto sfavorevoli.

Se potete permettervi il costo dell'errore e avete valutato accuratamente le vostre possibilità, allora la decisione è molto ragionevole.

Nel trading, il concetto è simile. Se si effettuano ripetutamente scommesse con valore atteso positivo, si otterranno risultati redditizi nel tempo.

Alcune strategie che si concentrano su eventi estremi possono essere estremamente redditizie in casi rari (ad esempio la crisi finanziaria del 2008, la pandemia di Covid-19 nel 2020) e perdere molto poco nella maggior parte degli altri contesti.

Mark Spitznagel, direttore di Universa Investments, ha capito questa idea quando la sua società ha guadagnato più del 4.000% con la copertura durante la crisi del Covid-19:

"Quando il mercato crolla, voglio guadagnare molto e quando il mercato non crolla, voglio perdere una cifra molto bassa. Voglio questa asimmetria... questa convessità".

Se state perdendo denaro e lo state facendo su un campione di dimensioni tali da far pensare che non si tratti solo dei capricci del mercato, allora dovete davvero valutare se la strategia (o le strategie) che state utilizzando stanno mettendo le probabilità a vostro favore.

È importante resistere alla tentazione di credere che perdere denaro significhi che la fortuna non è dalla vostra parte.

Esempio 4

Se si giocasse al lancio di una moneta con la possibilità di scommettere su testa o croce, ognuna con le stesse probabilità di essere corretta, si rischierebbero 100 dollari per vincere 199 dollari se si ha ragione (i 100 dollari della scommessa originale vengono rimborsati più 99 dollari) e si perderebbero tutti i 100 dollari se si ha torto?

Seguendo la formula :

- VA = 0,50 * 99$ + 0,5 * -100$ = -0,50$.

Quindi la risposta dovrebbe essere no.

Il valore atteso è solo leggermente negativo, quindi il vostro margine non è negativo.

Tuttavia, se giocate a questo gioco 200 volte con una puntata uguale di 100 dollari ogni volta, vi aspettate di perdere 100 dollari (200 moltiplicati per la perdita prevista di -0,50 dollari), che equivale alla vostra solita puntata.

Ciononostante, c'è ancora il 36,7% di possibilità* di ottenere un profitto dopo 200 giri di questo gioco (ci vorrebbero 919 giri perché la possibilità di ottenere un profitto scenda a meno dell'1%).

* Questa cifra viene calcolata prendendo la vincita prevista per scommessa, prendendo la differenza dell'importo scommesso per scommessa e dividendola per l'importo scommesso per scommessa. Poi viene portato alla potenza del numero di giri giocati:

[($100 + -$0.50) / $100]^200 = ($99.5/$100)^200 = .995^200 = .367 = 36.7%

Potrebbe volerci un po' di tempo per capire che la vostra strategia è sbagliata se siete al limite tra qualcosa di valido e niente di meglio che lanciare una moneta.

Esempio 5 - Roulette americana

Su una roulette americana ci sono 38 numeri, 18 rossi, 18 neri e 2 verdi.

Se puntate 10 dollari sul rosso per 10 volte di seguito, quante probabilità avete di vincere?

Se si ha ragione, si vincono 20 dollari (il doppio della puntata), mentre se si sbaglia, si perde tutto.

Ci sono 18 tasche rosse e 38 tasche in totale, quindi il valore atteso per ogni giro sarebbe :

- VA = 18/38 * 20$ + 20/38 * 10$ = 9,47$.

Ciò rappresenta una perdita attesa di 0,53 dollari per giro (10 dollari meno il valore atteso).

Quali sono le probabilità di perdere denaro dopo 10 giri?

La probabilità di perdere denaro dopo 10 giri, supponendo di puntare alla pari su ogni giro, può essere calcolata utilizzando la distribuzione binomiale, che è una formula matematica che descrive la probabilità di un certo numero di successi in un numero fisso di prove.

Supponendo di iniziare con una certa somma di denaro e di voler conoscere la probabilità di finire con meno di quella somma dopo 10 giri di scommesse alla pari, la probabilità di perdere denaro può essere calcolata come segue:

- P(perdita) = Σ (i = da 0 a 10) (10 sceglie i) * (47,37%)^i * (52,63%)^(10-i)

Dove "i" rappresenta il numero di giri vinti, "10 pick i" rappresenta il numero di modi per scegliere "i" giri vincenti su 10, e (47,37%)^i e (52,63%)^(10-i) rappresentano la probabilità di vincere "i" giri e di perdere (10-i) giri, rispettivamente.

Utilizzando una calcolatrice o un software statistico, si può valutare questa equazione e vedere che la probabilità di perdere denaro dopo 10 giri di scommesse alla pari nella roulette americana è circa dell'87,9%.

Pertanto, le probabilità di perdere denaro dopo 10 puntate alla pari su ogni giro nella roulette americana sono piuttosto alte.

Le probabilità di perdere denaro dopo 100 giri?

Se si continua a fare puntate alla pari per 100 giri di roulette americana, la probabilità di perdere denaro può essere calcolata allo stesso modo utilizzando la distribuzione binomiale.

La probabilità di perdere denaro dopo 100 giri può essere calcolata come segue:

- P(perdita) = Σ (i = da 0 a 100) (100 sceglie i) * (47,37%)^i * (52,63%)^(100-i)

Utilizzando una calcolatrice o un software statistico, questa equazione può essere valutata per scoprire che la probabilità di perdere denaro dopo 100 giri di scommesse alla pari nella roulette americana è di circa il 99,8%.

Esempio 6 - Roulette europea

La roulette europea è simile alla roulette americana, ma con una differenza fondamentale: ha solo una tasca 0, mentre la roulette americana ha entrambe le tasche 0 e 00. Ciò significa che le probabilità di vincere una scommessa alla pari nella roulette europea sono leggermente migliori rispetto alla roulette americana, poiché c'è una tasca in meno che dà un vantaggio al banco.

Supponendo di effettuare puntate pari (ad esempio, puntando sul rosso o sul nero, sul pari o sul dispari, sull'alto o sul basso), le probabilità di vincere una puntata individuale alla roulette europea sono 18/37, ovvero circa il 48,65%. Le probabilità di perdere una scommessa individuale sono quindi circa il 51,35%.

Pertanto, il vostro VA quando scommettete sul rosso o sul nero è :

- VA = 18/37 * 20$ + 19/37 * 10$ = 9,73$.

Dovreste quindi aspettarvi di perdere 0,27 dollari per giro.

Le vostre probabilità di vincere denaro su 10 prove sono :

- 1 - ($9.73/$10)^10 = 1 - 0.973^10 = 1 - 0.58 = 0.42 = 42%

Per calcolare la probabilità di perdere denaro dopo un certo numero di giri di puntate uguali per ogni giro, possiamo usare la stessa formula della distribuzione binomiale della roulette americana.

Ipotizzando 10 giri di puntata uguali nella roulette europea, la probabilità di perdere denaro può essere calcolata come segue:

- P(perdita) = Σ (i = da 0 a 10) (10 sceglie i) * (48,65%)^i * (51,35%)^(10-i)

Utilizzando una calcolatrice o un software statistico, questa equazione può essere valutata per determinare che la probabilità di perdere denaro dopo 10 giri di scommesse pari-mutuel alla roulette europea è di circa l'83,22%.

Ipotizzando 100 giri di scommesse alla pari sulla roulette europea, la probabilità di perdere denaro può essere calcolata come segue:

- P(perdita) = Σ (i = da 0 a 100) (100 sceglie i) * (48,65%)^i * (51,35%)^(100-i)

Utilizzando una calcolatrice o un software statistico, si può valutare questa equazione per scoprire che la probabilità di perdere denaro dopo 100 giri di scommesse alla pari nella roulette europea è di circa il 94,40%.

Pertanto, le probabilità di perdere denaro dopo 100 giri alla pari su ogni spin nella roulette europea sono ancora piuttosto alte, ma leggermente inferiori alle probabilità di perdere denaro nella roulette americana.

È sempre meglio concentrarsi solo sul valore atteso?

No, fare un'operazione o una decisione con valore atteso positivo (o l'operazione o la decisione con valore atteso più alto) non è sempre la scelta migliore.

Ecco alcuni motivi:

Gestione del rischio

Un'operazione o una decisione con valore atteso positivo può comunque comportare un rischio significativo.

I trader devono considerare non solo il valore atteso di un'operazione, ma anche il potenziale rischio di ribasso, compresa la possibilità di una forte perdita.

La gestione del rischio è una parte importante di qualsiasi strategia di trading e i trader devono essere in grado di identificare e gestire il rischio per ridurre al minimo le perdite potenziali.

Se avete un vantaggio noto di 51/49 su qualcosa e potete scommettere 10 dollari su di esso più e più volte, lo farete sempre se potete. Tuttavia, non si vuole impegnare una grande quantità di denaro perché si possono perdere diverse situazioni di 51/49 di fila.

Costo di opportunità

Anche se un'operazione ha un valore atteso positivo, potrebbe non essere il miglior uso del capitale di un trader.

Se esistono altre opportunità di trading che offrono un migliore rapporto rischio/rendimento o profitti potenziali più elevati, un trader può scegliere di cogliere queste opportunità invece dell'operazione con valore atteso positivo.

Situazioni di valore atteso positivo con varianza inferiore

Supponiamo di giocare a un gioco con tre opzioni:

- Opzione 1: 80% di possibilità di vincere 10.000 dollari.

- Opzione 2: 20% di possibilità di vincere 100.000 dollari.

- Opzione 3: 5% di possibilità di vincere 1.000.000 di dollari.

I valori attesi in ciascuna situazione sono

- 8,000 $

- 20,000 $

- 50,000 $

Cosa sceglierebbe la maggior parte delle persone in questa situazione?

La scelta della maggior parte delle persone in questa situazione dipende da una serie di fattori, tra cui la tolleranza al rischio, la situazione finanziaria e gli obiettivi generali.

Ecco alcuni scenari possibili:

- Alto rischio, alta ricompensa: alcune persone possono essere disposte a correre un rischio maggiore in cambio della possibilità di una ricompensa elevata. Per queste persone, l'opzione 3 (5% di probabilità di vincere 1.000.000 di dollari) può essere la più attraente, nonostante la minore probabilità di vincita. Potrebbero essere disposti ad accettare probabilità più basse in cambio di una piccola possibilità di ottenere una vincita molto elevata e l'opzione con il valore atteso più alto.

- Rischio moderato, ricompensa moderata: altre persone possono essere più avverse al rischio e preferire un approccio più moderato. In questo caso, l'opzione 2 (20% di probabilità di vincere 100.000 dollari) potrebbe essere più interessante. Sebbene il valore atteso sia inferiore a quello dell'opzione 3, la probabilità di vincita è più alta, il che la rende un'opzione di rischio-ricompensa più moderata.

- Basso rischio, bassa ricompensa: per chi ha un'elevata avversione al rischio o risorse finanziarie limitate, l'opzione 1 (80% di probabilità di vincere 10.000 dollari) può essere la più interessante. Sebbene il valore atteso sia inferiore a quello delle opzioni 2 e 3, la probabilità di vincita è molto più alta, il che la rende un'opzione più sicura con una ricompensa minore.

Nei mercati, questo potrebbe essere analogo alla scelta tra obbligazioni sicure, azioni o investimenti speculativi in start-up.

Le probabilità sono dinamiche e spesso sconosciute

Le probabilità spesso non sono esplicitamente note e raramente sono statiche.

Il mercato può essere imprevedibile e fattori come notizie inattese o cambiamenti nel sentiment del mercato possono alterare rapidamente il valore atteso di un'operazione.

I trader devono essere in grado di adattarsi alle mutevoli condizioni di mercato e di adeguare di conseguenza le proprie strategie.

Costi del trading

Effettuare un'operazione con valore atteso positivo non garantisce un profitto, poiché i costi di trading, come le commissioni, le spese e gli spread, possono ridurre i potenziali profitti.

I trader devono tenere conto di questi costi quando calcolano il valore atteso di un'operazione e adeguare le proprie strategie di conseguenza.

In sintesi, sebbene le operazioni o le decisioni con valore atteso positivo siano generalmente favorite, i trader devono considerare altri fattori come la gestione del rischio, il costo dell'opportunità, le condizioni di mercato e i costi di trading quando prendono le decisioni. Il trading è un processo complesso e dinamico e i trader devono essere in grado di adattarsi alle mutevoli condizioni di mercato e di prendere decisioni informate sulla base di vari fattori.

Il valore atteso nel trading di opzioni

Il valore atteso viene spesso utilizzato in particolare nel trading di opzioni.

Molti trader amano le opzioni perché consentono di catturare una parte specifica della distribuzione dei risultati potenziali. Ciò significa che possono adattare con maggiore attenzione le loro idee di trading e le loro tesi di investimento per esprimere determinate opinioni.

Per sapere se vale la pena effettuare un'operazione, è importante eseguire il calcolo del valore atteso.

A seconda di come si struttura l'operazione, si avranno dei risultati potenziali che si conoscono in anticipo.

Dovrete quindi assegnare le probabilità a ciascun risultato per determinare il valore atteso di ciascun elemento. Sommandoli, si otterrà il valore atteso per l'intera operazione.

Broker di opzioni

Esempio

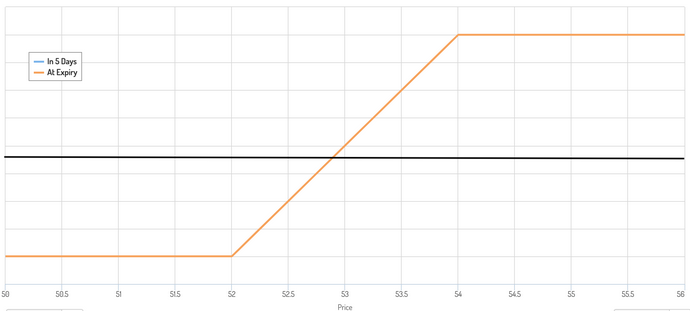

Supponiamo che vogliate piazzare una covered call su un'azione, prendendo la scadenza più vicina tra una settimana. Per sicurezza, volete anche limitare le perdite in caso di ribasso del prezzo delle azioni, quindi comprate anche delle opzioni put.

Supponiamo che le azioni siano scambiate a 54 dollari l'una. Supponiamo di voler acquistare 1.000 azioni.

Volete massimizzare il premio per il rischio di volatilità che sottraete al mercato, quindi scrivete delle call con un prezzo d'esercizio di 54 dollari.

Per essere sulla difensiva in caso di ribasso del titolo, acquistate anche delle put con un prezzo d'esercizio di 52. In questo modo limitate le vostre perdite potenziali a 2 dollari. Questo limita le perdite potenziali a 2 dollari per azione.

La struttura dell'operazione è essenzialmente un tipo di collar che assomiglia al diagramma seguente, con un punto di pareggio a metà strada.

Risultati potenziali

Il risultato finale può essere suddiviso in tre categorie:

- Scambi al di sopra del limite superiore del collar (cioè al di sopra di 54 dollari per azione).

- Scambi all'interno del collar (cioè tra 52 e 54 dollari per azione).

- Scambi al di sotto del limite inferiore del collar (cioè al di sotto di 52 dollari per azione).

Poiché il limite superiore del collar è il punto in cui il prezzo è attualmente scambiato, essere al di sopra del limite superiore della banda è il più probabile di questi tre scenari.

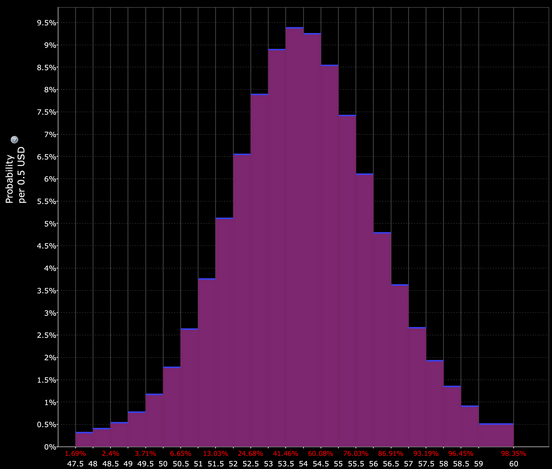

Trattandosi di un periodo settimanale, le probabilità di finire al di sopra della banda sono circa del 50%.

Possiamo anche dire che il trading all'interno del collar (0-3,7% out-of-the-money (OTM)) ha circa il 33% di possibilità, in base al prezzo dell'opzione.

Alcuni broker (ad esempio Interactive Brokers con la sua funzione "Probability Lab") mettono a disposizione questi strumenti.

Ciò significa che il trade al di sotto del limite inferiore del collar (52 dollari e oltre) ha circa il 17% di possibilità.

Come si calcola il valore atteso di questa struttura di trading?

Per calcolare i valori attesi associati agli scenari "sopra il limite superiore" e "sotto il limite inferiore", basta prendere il costo dell'opzione e il relativo movimento del titolo.

Per determinare il valore atteso della categoria intermedia, possiamo semplicemente prendere il punto medio del prezzo e basarci su di esso (in questo caso, 53 dollari per azione).

Guadagno/perdita "sopra l'upper bound"

Per il "limite superiore", il valore atteso è semplicemente il credito che otteniamo vendendo le 54 call.

Poiché abbiamo acquistato 1.000 azioni e ci sono 100 azioni per contratto di opzione, si tratta di 10 contratti. Venivano vendute a 94 dollari per contratto (0,94 dollari per azione) per un totale di 940 dollari.

Il costo delle 52 put era di 29 dollari per contratto (0,29 dollari per azione), per un totale di 290 dollari.

Sottraiamo i due dati, 940 dollari meno 290 dollari, per un totale di +650 dollari.

Guadagno/perdita "sotto il limite inferiore

In questo caso, otteniamo comunque un profitto netto di 650 dollari dalle opzioni.

Tuttavia, se scendiamo sotto i 54 dollari, subiamo una perdita in conto capitale sulle azioni. Andare lunghi sulle 52 put limita le perdite a 2 dollari per azione (54 dollari meno 52). Per 1.000 azioni, si tratta di 2.000 dollari.

Quindi guadagniamo 650 dollari del nostro profitto meno 2.000 dollari, per una perdita di 1.350 dollari.

Guadagno/perdita "all'interno del collar

In questo caso, prendiamo il punto medio (53 dollari alla scadenza).

In questo caso abbiamo una perdita in conto capitale di 1 dollaro per azione. Con 1.000 azioni, sono 1.000 dollari.

Guadagniamo 650 dollari dal profitto netto delle opzioni e sottraiamo i 1.000 dollari (la perdita) per una perdita netta di 350 dollari.

Qual è il nostro valore atteso?

Moltiplichiamo i nostri guadagni/perdite individuali per la probabilità che si verifichino.

Questo ci dà:

- Sopra il limite superiore: $650 * 0,50 = $325.

- Sotto il limite superiore: -$1350 * 0,17 = -$229,50.

- All'interno del collare: -$350 * 0,33 = -$115,50.

Sommando questi valori, otteniamo meno 20 dollari per il valore atteso.

Quindi, se dovessimo valutare le nostre probabilità come tali, non avremmo un valore atteso positivo.

È logico che questa cifra sia vicina al punto di pareggio, dato che stiamo utilizzando in larga misura le probabilità approssimative suggerite dal mercato.

Ciò illustra un'altra realtà: per guadagnare sui mercati (al di là di un benchmark), è necessario scommettere contro il consenso e avere ragione.

Se pensassimo che le probabilità associate a ciascun titolo fossero invece 0,52, 0,15 e 0,33, il nostro valore atteso sarebbe positivo - 20 dollari.

Altri fattori nel calcolo del valore atteso

È particolarmente importante includere i costi di transazione.

Non si tratta solo del costo dell'operazione, ma anche della differenza tra ciò che si negozia e la qualità dell'esecuzione.

Sono inclusi anche i costi di finanziamento e/o di prestito.

Molti titoli e mercati non dispongono di mercati delle opzioni altamente liquidi, il che significa che lo spread è spesso piuttosto elevato e che i prezzi di acquisto e di vendita sono poco consistenti.

Ciò è particolarmente importante per le grandi istituzioni e per i grandi conti, in generale. I costi di transazione tendono ad aumentare in modo non lineare.

I costi di transazione possono anche influenzare ciò che si vuole negoziare.

Ad esempio, se si negoziano obbligazioni di durata medio-lunga, i contratti future ZB includono da 150.000 a 200.000 dollari di obbligazioni per contratto, a seconda del prezzo esatto. Ciò significa che è possibile acquistare un solo contratto di opzione per i futures ZB, mentre è necessario acquistare circa 11 contratti per una quantità equivalente di TLT (un equivalente dell'ETF obbligazionario a più lunga scadenza).

I broker spesso applicano tariffe in base al volume dei contratti. Le opzioni sui contratti futures hanno generalmente un prezzo più alto rispetto alle opzioni su azioni ed ETF. Tuttavia, i contratti futures includono generalmente un volume maggiore del sottostante per contratto, il che può aiutarvi a ridurre alcune spese se la dimensione è adeguata al vostro portafoglio.

Passare dall'intuitivo all'esplicito

Anche se non fate consapevolmente calcoli sul valore atteso, li fate sempre in modo intuitivo.

Se dovete prendere un volo, probabilmente partite per l'aeroporto con largo anticipo per avere un margine di tempo ragionevole.

In questo modo, è praticamente impossibile perdere il volo in caso di problemi in aeroporto, lunghe code, ritardi ai controlli di sicurezza, smarrimento del biglietto o del passaporto o qualsiasi altra cosa che possa ridurre il tempo a disposizione.

Lo si fa perché l'inconveniente di perdere un volo è elevato in termini di costi monetari, disagi e/o opportunità perse.

Scegliere di non sfrecciare in auto è un'altra forma di calcolo del valore atteso. Se le probabilità di prendere una multa per eccesso di velocità sono piuttosto basse se si supera di poco il limite di velocità, si può scegliere di non guidare affatto se il rischio di prendere una multa è troppo alto (cioè una multa, il tempo perso per essere fermati e forse altro).

Il trading non è dissimile dagli scenari reali che affrontiamo e facciamo per massimizzare la nostra utilità e limitare il rischio.

Assumere un rischio quando si ha molto da guadagnare e poco da perdere (ad esempio, le opportunità di lavoro) è molto simile alle situazioni di trading in cui si ha un lato negativo limitato e un lato positivo teoricamente illimitato (ad esempio, l'acquisto di opzioni OTM a basso costo).

Allo stesso modo, è meglio essere prudenti quando la perdita è molto grande, anche se le probabilità sono piccole (ad esempio, una visita medica se si soffre di un certo sintomo). Questo è simile a quello che succede ai trader che vendono opzioni out-of-the-money (OTM) con un premio molto basso.

Quando si verifica l'evento a bassa probabilità, perdono molte volte il premio che si aspettavano di ricevere (a volte centinaia o peggio).

Man mano che i trader acquisiscono esperienza e saggezza, sono meno disposti e meno propensi a fare trading su cose su cui non hanno forti convinzioni.

Ironia della sorte, i trader alle prime armi tendono a essere abbastanza fiduciosi e pronti a lanciarsi, mentre i trader esperti sono quelli che hanno più paura di sbagliare, a causa della loro esposizione ai mercati nel corso del tempo e degli inevitabili episodi dolorosi che ne sono seguiti.

Tutti i trader devono entrare in un'operazione con la consapevolezza della gravità della situazione e del margine di miglioramento che hanno. Questo è il motivo per cui alcuni trader scelgono di non andare mai short gamma (il che significa che non vendono mai opzioni).

Se da un lato questa filosofia porta alcuni a non sfruttare mai una fonte di rendimento nota come premio per il rischio di volatilità, dall'altro sanno che se non vanno mai short gamma, non possono mai esplodere. Per alcuni è una questione di gestione prudente del rischio.

I trader tendono a basarsi sul passato recente per prevedere il futuro. Possono accadere cose che non rientrano nella vostra distribuzione e che non possono essere prezzate.

Se qualcosa non è mai accaduto prima, l'unico modo per proteggersi dall'ignoto è eliminare completamente il rischio di coda. Per questo motivo, molti trader molto avanzati nella comprensione del rischio e del rendimento cercano di strutturare le loro operazioni utilizzando le opzioni.

Se vendono opzioni, le coprono con una posizione nel sottostante o con un'altra parte della struttura dell'opzione. Acquistando opzioni, la gestione del rischio ricade interamente sulle spalle della controparte (ossia la persona che vi ha venduto l'opzione).

Questo facilita anche il calcolo del valore atteso, poiché il rischio negativo è chiaramente definito.

Inoltre, per coloro che fissano degli stop-loss, i mercati crollano quando chiudono le contrattazioni attive per un certo periodo di tempo o quando si verifica una dislocazione, un evento importante o un evento di dati. Uno stop-loss non può mitigare il rischio durante i periodi anormali.

Conclusione

Se siete trader, giocatori d'azzardo professionisti o qualsiasi altro tipo di professionista che prende decisioni, è essenziale che conosciate il concetto di valore atteso.

I mercati sono simili al poker. Dovete valutare costantemente le probabilità di avere ragione, la ricompensa per averla, le probabilità e la penalità per aver sbagliato e come valutare queste informazioni con una conoscenza quasi sempre imperfetta.

Per prendere le migliori decisioni di trading, è necessario comprendere il rischio e la ricompensa.

Qual è il vostro rischio, quanto potete guadagnare al rialzo e, cosa molto importante, quali sono le probabilità che queste cose accadano?

Non si tratta di un processo semplice. Per trader diversi significa cose diverse.

Alcuni trader vogliono sapere esplicitamente qual è il loro rischio di ribasso, avendo opzioni lunghe o una gestione rigorosa del rischio sotto forma di stop-loss.

Sanno che due tipi di rischio sono sotto controllo: (1) quanto possono perdere e (2) che il "rischio di rovina" è impossibile (possono sempre coprire la perdita).

I migliori trader limitano le perdite quando sbagliano e ottengono grandi profitti quando hanno ragione.

Per usare un'analogia con il baseball, non è la media di battuta che conta (il rapporto tra le battute riuscite e le battute totali), ma la percentuale di vincita (la qualità complessiva delle battute o la quantità prodotta quando si ha successo).

Scommettere su ciò che è più probabile non è sempre la cosa migliore da fare quando i trader comprendono il valore atteso.

Troppi puntano su "vittorie facili" - ad esempio, vendendo opzioni OTM - e finiscono per annullare i vantaggi di una serie di piccoli guadagni con quello che succede quando inevitabilmente uno di essi si ritorce contro, e spesso di più volte.