La inflación y su impacto en los mercados financieros

Es muy importante observar el panorama básico de los mercados financieros y las macroeconomías para comprender lo que puede ocurrir. La inflación y los cambios en las expectativas de inflación descontada son una de las dos fuerzas principales que impulsan los precios de los activos (junto con el crecimiento y sus cambios en relación con las expectativas).

El dinero y el crédito son los elementos que modifican los precios de mercado. Las dos palancas principales para crear dinero y crédito en la economía son la política monetaria y la política fiscal.

Hemos entrado en un nuevo periodo para la política monetaria.

La forma primaria de política monetaria - los tipos de interés - ya no es relevante, puesto que los tipos de interés están a cero en todos los países desarrollados.

La forma secundaria de la política monetaria - el uso de dinero "impreso" para comprar activos con el fin de reducir los tipos de interés a largo plazo - también está a punto de quedarse sin espacio. En efecto, la diferencia entre los tipos a corto y a largo plazo está casi totalmente cubierta en las curvas de rendimiento de los mercados desarrollados (deuda en dólares, euros y yenes).

La tercera forma consiste en coordinar las políticas monetaria y fiscal. La política fiscal, dirigida por los políticos, toma la mayoría de las decisiones y el banco central proporciona el dinero y el crédito para respaldarlas.

En otras partes del mundo, como el Sudeste Asiático, la historia es diferente y se puede seguir trabajando con la política monetaria normal.

Pero la tercera forma de política monetaria se utiliza mucho en los países desarrollados (Estados Unidos, Europa desarrollada, Japón).

La regla del juego es determinar dónde van los beneficios de la monetización y evitar lo que no funciona bien.

En otras palabras, ¿dónde se destruye riqueza (es decir, rendimientos reales negativos) y dónde desaparece el dinero y el crédito (por ejemplo, en las centrales eléctricas de carbón, si el Gobierno ha tomado iniciativas en favor de las energías alternativas)?

Por ejemplo, ciertos tipos de acciones se benefician. Cuando no es posible reducir los tipos de interés, no disponemos de los medios tradicionales de bajar el tipo de descuento para compensar el déficit y llegar a la parte baja de la ola en los mercados de activos.

Entonces, ¿qué empresas están aumentando sus beneficios de forma fiable? Pueden ser empresas de consumo básico o ciertos tipos de servicios públicos.

También pueden beneficiarse las empresas que crean las tecnologías que impulsan grandes cambios en la productividad y las que tienen objetivos estratégicos importantes (por ejemplo, militares, aeroespaciales).

Mucho depende de lo que constituya una reserva de valor.

Tipos de inflación

Existen distintos tipos de inflación y distintos periodos para medirla.

También existen tasas de inflación descontadas del mercado, conocidas como tasas de inflación implícitas. Éstas se utilizan para obtener los diferenciales de precio/rendimiento entre los bonos nominales y los bonos ligados a la inflación de la misma duración.

Por ejemplo, el diferencial precio/rendimiento entre un bono nominal a 5 años y un bono indexado a la inflación a 5 años podría indicar que la inflación promediará el 2,50% durante los próximos cinco años.

Inflación inducida por la demanda

La inflación inducida por la demanda se produce cuando la demanda agregada de una economía supera a la oferta agregada, lo que provoca un aumento de los precios.

A menudo se habla de "demasiado dinero por muy pocos bienes".

Inflación de costes

La inflación impulsada por los costes se produce cuando aumentan los costes de producción (debido al incremento de los salarios, los costes de las materias primas, etc.).

Esto lleva a las empresas a subir sus precios para mantener sus márgenes de beneficio.

Inflación interna

La inflación interna es el resultado de una espiral salarios-precios en la que los trabajadores exigen salarios más altos porque esperan que aumente el coste de la vida.

Esto provoca un aumento de los costes de producción y, en consecuencia, de los precios de los bienes y servicios.

Hiperinflación

La hiperinflación es una inflación extremadamente rápida e incontrolable, con un aumento exponencial de los precios en un periodo muy corto.

A menudo conduce al colapso del sistema monetario de un país.

Estanflación

La estanflación es una situación en la que la tasa de inflación es alta, la tasa de crecimiento económico se ralentiza y el desempleo se mantiene persistentemente alto.

Esta situación plantea un dilema para la política económica, ya que los tipos de interés necesarios para reducir la inflación son demasiado elevados para ser tolerados por los mercados y la economía.

Inflación de los activos

La inflación de activos se refiere al aumento de los precios de activos como acciones, propiedades y materias primas, que no coincide necesariamente con la inflación general de los precios al consumo.

Inflación subyacente

La inflación subyacente excluye de su cálculo elementos volátiles como los precios de los alimentos y la energía.

Esto nos permite centrarnos en las tendencias de inflación subyacentes, más estables, de una economía.

Inflación salarial

La inflación salarial se produce cuando hay un aumento generalizado de los salarios, lo que puede contribuir a la inflación general si provoca un aumento de los costes de producción que se repercute en los consumidores.

La inflación salarial se considera el punto central de la inflación, lo cual tiene sentido.

Las personas reciben dinero de su trabajo. Ese dinero se gasta/ahorra/invierte, y el gasto se convierte en los ingresos de otra persona, que lo gasta y ahorra/invierte, y así sucesivamente.

Así que las tendencias externas, como los precios del petróleo y las materias primas, la dinámica de la oferta y la demanda en un determinado mercado (por ejemplo, la vivienda), etc., son más bien fuerzas secundarias.

Otra implicación es que, para bajar la inflación, a veces la renta variable tiene que sufrir, lo que lleva a las empresas a despedir trabajadores, lo que ayuda a bajar la inflación.

Inflación importada

La inflación importada se produce cuando un país experimenta una subida de precios debido al aumento del coste de los bienes importados, a menudo como consecuencia de una depreciación de la moneda del país o de un aumento de los precios mundiales.

Inflación de los precios de exportación

La inflación de los precios de exportación sigue la evolución de los precios de los bienes y servicios exportados por un país, influyendo en la balanza comercial y, potencialmente, en la inflación nacional a través de efectos de retroalimentación.

Deflación

La deflación es lo contrario de la inflación y se caracteriza por una caída general de los precios de los bienes y servicios, que suele indicar una reducción de la demanda de los consumidores o un exceso de oferta.

Desinflación

La desinflación es una disminución de la tasa de inflación, es decir, una ralentización de la tasa de aumento del nivel general de los precios de los bienes y servicios en una economía durante un periodo determinado.

Tipos de inflación oficial

Las distintas medidas de inflación que se presentan a continuación ofrecen diferentes perspectivas sobre la evolución de los precios.

Cada una de ellas tiene en cuenta matices y distorsiones específicos que pueden afectar a la comprensión de la inflación en una economía.

La inflación media ajustada, por ejemplo, es útil para los bancos centrales y los responsables políticos porque ofrece una visión más clara de las tendencias subyacentes de la inflación al eliminar los valores extremos que pueden distorsionar el panorama general de la inflación.

Esta es también la idea general que subyace a las medidas de inflación "subyacente": el objetivo es captar la tendencia subyacente más que evaluar con precisión el nivel global.

Inflación IPC (Índice de Precios al Consumo)

La inflación del IPC mide la variación media en el tiempo de los precios pagados por los consumidores urbanos por una cesta de bienes y servicios de consumo.

Inflación IPCE (Índice de Precios de Consumo Personal)

La inflación IPCE refleja las variaciones de los precios de los bienes y servicios consumidos por los hogares y las instituciones sin fines de lucro al servicio de los hogares.

Inflación subyacente

La inflación subyacente excluye los volátiles precios de los alimentos y la energía para ofrecer una imagen más clara de la tendencia subyacente de la inflación a largo plazo.

A menudo se malinterpreta la inflación subyacente, ya que muchos creen que excluir los precios de los alimentos y la energía no refleja el verdadero nivel de inflación.

Esto es cierto, pero no es su objetivo.

La inflación del Índice de Precios de Producción (IPP)

La inflación del IPP mide la variación media a lo largo del tiempo de los precios de venta que reciben los productores nacionales por su producción, y a menudo se considera un indicador de la inflación de los precios al consumo.

Inflación media ajustada

La inflación media ajustada es una medida que excluye del cálculo de la inflación los movimientos extremos de los precios, ya sean altos o bajos.

Al eliminar un determinado porcentaje de los artículos más volátiles (a menudo los más altos y los más bajos, entre el 10% y el 25%), pretende ofrecer una visión más estable y precisa de las tendencias de la inflación.

Inflación mediana del IPC

La inflación mediana del IPC calcula la tasa de inflación utilizando la variación de precios del percentil 50, es decir, tomando el valor mediano de las variaciones de precios.

Este enfoque reduce el impacto de las variaciones extremas de precios en ambas direcciones.

Índice de Precios de Consumo (IPC)

El IPC de precios fijos sigue la evolución de los precios de los bienes y servicios que cambian lentamente.

Excluye los artículos cuyos precios fluctúan con frecuencia y se centra en los que permanecen estables durante periodos más cortos.

El IPC de precios flexibles

A diferencia del IPC a precios fijos, el IPC a precios flexibles se centra en los bienes y servicios cuyos precios cambian con rapidez y frecuencia, reflejando los componentes más volátiles de la cesta de la compra.

IPC ponderado por la cadena

El IPC ponderado por la cadena ajusta el peso de los artículos de la cesta de consumo con mayor frecuencia.

Esto refleja los cambios en los patrones de gasto de los consumidores y proporciona una representación más actualizada de la inflación.

Inflación subyacente (PCE)

La inflación subyacente PCE, similar al IPC subyacente, excluye los precios de los alimentos y la energía del índice de gasto de consumo personal.

Es una medida menos volátil de la inflación para obtener su tendencia.

Inflación subyacente

La inflación subyacente va más allá que la inflación subyacente al excluir no sólo los alimentos y la energía, sino también otras categorías que pueden ser muy volátiles a corto plazo.

Ofrece una visión aún más precisa de las tendencias de la inflación.

Cómo hemos llegado hasta aquí

Para poner fin a la inflación de los años setenta y principios de los ochenta, el presidente de la Reserva Federal, Paul Volcker, elevó los tipos de interés nominales hasta casi el 20%.

Tipos de interés a corto plazo en Estados Unidos

Con unos tipos de interés tan altos, la creación de crédito se ha ralentizado. Y el gasto le siguió. A partir de entonces, Estados Unidos dispuso de un nivel considerable de tipos de interés a partir del cual recortar el gasto.

También significó que el control de la economía pasó del sector público (cuando los tipos eran bajos en los años 60, y de hecho desde la administración Roosevelt en los años 30) al sector privado.

Cuando los tipos eran altos, bastaba con ajustar los tipos de interés a corto plazo para cambiar los incentivos a pedir y prestar y la creación general de crédito en el sector privado.

Pero cuando los tipos de interés se redujeron con cada recesión, la deuda aumentó en relación con los ingresos. Unos tipos de interés más bajos animan a la gente a endeudarse más.

En la siguiente expansión, por tanto, los tipos no pudieron subir tanto porque los costes del servicio de la deuda aumentaron más rápidamente.

Por ejemplo, si el volumen de deuda en relación con los ingresos es un 20% superior al anterior, los tipos de interés pueden bajar en el mismo porcentaje y los costes del servicio de la deuda no cambiarán.

Por lo tanto, cuanto mayor sea el nivel de deuda pendiente en relación con la producción, más rápido se sentirán las restricciones.

Luego vino el colapso de la deuda en 2008. Los tipos de interés a corto plazo llegaron a cero. Se pasó a la compra de activos para bajar los tipos de interés a largo plazo. Esto permitió compensar las pérdidas de crédito imprimiendo dinero para evitar la deflación.

Pero esta política sólo tiene un efecto indirecto en la economía. Afecta más directamente a los mercados de activos, porque es ahí donde va el dinero.

En 2017-2018, casi una década después de la crisis, la Fed empezó a endurecer su política. Alcanzó alrededor del 2,4% en la parte delantera de la curva de rendimientos (y poco más en la parte trasera) antes de que los mercados de activos cayeran y abandonara los planes para un mayor endurecimiento por temor a enfrentarse a la deflación.

A finales de 2018, se dieron cuenta de que no podían apretar más, porque si causaban una recesión, no tenían suficiente margen en su curva de rendimiento para salir de ella.

Una recesión típica requiere 500 puntos básicos de flexibilización. Si sólo tienes de 240 a 320 puntos básicos en la curva, no tienes suficiente margen para salir.

Cuando abandonaron sus planes de endurecimiento, todas esas expectativas desaparecieron de la curva de rendimientos y 2019 fue un gran año para los precios de los activos.

En 2020, durante la pandemia de Covid-19 (un shock de ingresos), los tipos de interés a corto y largo plazo tuvieron que reducirse a cero o casi, lo que significa que el impacto estimulador de un recorte de tipos es nulo.

Los bancos centrales quieren una tasa de inflación positiva, por lo que una vez que los tipos de interés llegan a cero, el efectivo y los bonos no ofrecen ningún rendimiento real. Así que no hay suficientes entidades del mercado libre para comprarlos.

Esto significa que la política monetaria y la política fiscal deben estar unificadas. En otras palabras, el dinero y el crédito se distribuyen cada vez más a través de canales fiscales, y la política monetaria apoya estas políticas.

La inflación debe superar sustancialmente las expectativas antes de que la Reserva Federal actúe.

Antes, la Reserva Federal era preventiva. Si la tasa de desempleo era baja, suponía que la inflación aumentaría, aunque no fuera así.

Prevalecían todas las fuerzas deflacionistas, principalmente el sobreendeudamiento. Sobre todo, el mercado laboral ya no está formado únicamente por personas, como antes. Hoy, una gran parte de la mano de obra está constituida por tecnologías asociadas a bajos costes variables.

En el pasado, cuando el desempleo era bajo, se producía inflación debido a la escasez de mano de obra en relación con la demanda, lo que provocaba un aumento de los precios (es decir, de los salarios).

Para compensar, las empresas subían los precios de los bienes y servicios. En un momento dado, el aumento de la inflación de bienes y servicios supera el efecto positivo de los salarios. El banco central endurecería entonces su política para frenar la creación de crédito y, tal vez, la formación de burbujas.

Con el tiempo, la disyuntiva se agudiza y se hace más difícil de gestionar, de modo que los bancos centrales tienden a endurecer demasiado su política y provocan una recesión, lo que les obliga a dar marcha atrás con facilidad para inyectar más dinero y crédito en el sistema. Esta es la dinámica de un ciclo económico normal.

Debido al tamaño de la deuda en relación con los ingresos, si frenan el crecimiento subiendo los tipos de interés, sabrán que funcionará, porque no hace falta mucho coste adicional de intereses para aumentar la carga del servicio de la deuda.

Pero hay consecuencias.

Aumentar la demanda sin compensar la oferta

El objetivo de fusionar las políticas fiscal y monetaria es aumentar la tasa de inflación, y esto es lo que vemos.

Cuando se aumenta la demanda (dinero y crédito) sin compensar la oferta (producción), se produce inflación, en igualdad de condiciones. Esto se aplica a todo: mano de obra, productos básicos y materias primas, activos financieros.

Pero también puede ser peligroso para los mercados y las economías.

En lo que respecta a los precios de los activos financieros, si tienen que subir más deprisa de lo que se descuenta en la curva, es un duro golpe, porque son los tipos bajos los que sustentan las valoraciones.

La mera sugerencia de una subida más rápida de lo previsto hace que la renta variable se desplome.

Los activos de larga duración son especialmente vulnerables. Se trata principalmente de empresas que hoy no generan muchos beneficios, pero que se espera que generen muchos dentro de, digamos, 10 o 20 años. Se trata principalmente de empresas tecnológicas (o empresas consideradas tecnológicas).

En lo que respecta a la economía real, el principal efecto negativo es que el coste de la vida sube más deprisa que los salarios.

La inflación también puede ser políticamente peligrosa porque es un impuesto regresivo. Las personas con ingresos bajos y moderados gastan más de su salario en coste de la vida.

¿Qué debería comprar (o vender, o hacer) para protegerse de la inflación?

Demasiadas carteras están expuestas a activos de larga duración, como hemos mencionado. Dependen de la liquidez continuada de la Fed.

Las carteras 60/40 de renta variable y renta fija son un ejemplo de algo que ha funcionado bien mirando hacia atrás, pero que está mal preparado para los choques inflacionistas.

La inflación puede afectar a estos activos elevando los tipos de interés nominales.

Esto crea competencia por estos activos al aumentar los rendimientos de otros tipos de valores, como los bonos.

Por regla general, los traders reaccionan al aumento de la inflación vendiendo activos de larga duración. Los índices como el NASDAQ, que tienen un fuerte componente tecnológico, son más sensibles que los índices más diversificados u orientados al valor.

¿Cómo puede compensar esto?

Puede modificar su cartera para que dependa menos de los activos a largo plazo. Un ejemplo es centrarse en el valor más que en el crecimiento. Más empresas que actualmente ganan dinero que empresas que no lo hacen.

También hay ciertos tipos de activos que pueden beneficiarse del crecimiento nominal del PIB y no requieren una inyección constante de efectivo en el mercado.

Entre ellos se encuentran:

- Oro y metales preciosos

- Materias primas industriales

- Bienes inmuebles

- Bienes de consumo básico y acciones de servicios públicos (es decir, cosas que la gente siempre necesita comprar)

- Empresas privadas que generan ingresos regularmente.

Para las opciones de cobertura, puede optar por bonos cortos y eurodólares cortos (un producto de tipos de interés).

En cuanto a la duración de los eurodólares a corto plazo, hay que preguntarse cuál es el punto óptimo de la curva en el que la Reserva Federal debería endurecer más rápidamente su política para controlar la inflación.

Si, por ejemplo, nos encontramos en un entorno en el que la inflación va a ser estructuralmente más alta y en el que sólo se prevén dos subidas de tipos de 25 puntos básicos en la curva durante los próximos dos años, podríamos considerar que se trata de una relación calidad/riesgo.

No hay mucho riesgo a la baja (puede comprar opciones de compra de eurodólares para protegerse contra la posibilidad de tipos de interés negativos; son muy baratas). Si se posee mucha renta variable a largo plazo, esto es más importante porque todos estos activos son vulnerables a un ciclo de subidas de tipos más rápido, lo que es posible con una respuesta política más rápida de lo normal.

En una cartera tradicional, suele ser conveniente mantener bonos a largo plazo para compensar los menores flujos de caja cuando disminuye el crecimiento.

Pero cuando el margen de maniobra en la curva de rendimientos es tan reducido y nos encontramos en un entorno en el que la política fiscal y la política monetaria se fusionan, las reglas del juego son diferentes.

Tenemos que protegernos contra la posibilidad de estanflación. Este es el caso cuando la inflación es más alta pero el crecimiento no es muy fuerte.

Esta situación no es ideal para la renta variable, que aprovecha al máximo un entorno favorable al crecimiento pero caracterizado por una inflación baja o moderada.

Esta situación no es ideal para los bonos nominales, porque la inflación se traduce en tipos más altos (rendimientos), que hacen bajar su precio.

Por ello, el oro, los bonos ligados a la inflación (ILB), los bienes de consumo básico y las materias primas industriales pueden obtener buenos resultados en estas circunstancias.

La política actual proporciona una liquidez (debido al elevado PIB nominal) que es mejor que la de los bonos, pero éstos son extremadamente vulnerables a la compresión de la valoración si se elimina la liquidez y/o aumenta la inflación.

Los países que se beneficiarán son los que no se verán tan afectados por las presiones sobre los precios, por ejemplo, la presión sobre los salarios, la presión sobre las materias primas o la presión fiscal.

En otras partes del mundo, aparte de Estados Unidos, la presión sobre los márgenes no es tan fuerte.

Los valores que se beneficiarán más del crecimiento que de la liquidez procederán principalmente de fuera de Estados Unidos.

En Estados Unidos, dada la combinación de políticas, será sobre todo el destino de la liquidez el que se beneficie.

Esto se debe a que las palancas políticas se manejan de forma muy diferente de un país a otro.

La mayoría de los traders e inversores están muy sobreponderados en Estados Unidos, tanto en renta variable como en renta fija, a pesar de que los rendimientos a plazo serán necesariamente más bajos en Estados Unidos.

La diversificación sigue siendo importante para limitar las grandes pérdidas, pero es aún más importante de lo habitual.

Es importante contar con suficientes activos que puedan beneficiarse de un entorno de estanflación, de un auge de reflación o de un escenario de japonización en el que el estancamiento económico y los bajos rendimientos del mercado tomen el relevo.

Problemas de extrapolación

Muchos participantes en el mercado no han experimentado o no recuerdan un rendimiento del Tesoro a 10 años superior al 4%.

Algunos creen que la política de la Reserva Federal hará lo que sea necesario para mantener los rendimientos bajos.

Al mismo tiempo, la respuesta política a la crisis de 2020 fue mucho más rápida que la de 2008.

En 1929, la renta variable tardó casi cuatro años en tocar fondo, porque la situación era muy diferente de las recesiones y "pánicos" anteriores.

En 2008, se tardó unos 18 meses en tocar fondo, y entre 5 y 6 meses después de lo peor de la crisis, en septiembre y octubre de 2008.

En 2020, tardó unas cuatro semanas.

Hasta cierto punto, podemos ver la velocidad de la respuesta política en la economía real.

Así que si la gente está acostumbrada a que los bonos se muevan muy lentamente, puede que les sorprenda la magnitud de la volatilidad de los bonos, que tendrá que acelerarse hasta cierto punto.

EE.UU. está gastando mucho, lo que significa que esos déficits se están financiando con bonos, lo que significa que hay muchas ofertas nuevas en el mercado a lo largo del tiempo.

Y el comprador del mercado abierto no va a querer que todo eso se negocie con rendimientos reales negativos, lo que significa que corresponderá más a la Reserva Federal imprimir dinero, comprar los bonos y debilitar la moneda, en igualdad de condiciones.

La política fiscal es mucho más importante de lo que es tradicionalmente, mientras que la influencia del ciclo de los tipos de interés en el sector privado, controlado por la Reserva Federal, es menos importante.

Podríamos asistir a una aceleración de la economía en términos nominales, a una subida de los tipos de interés y del rendimiento de los bonos, y a un retraso por parte de la Reserva Federal.

Los mercados financieros podrían verse afectados antes que la economía (a través de la transmisión del encarecimiento del crédito).

¿Se quedará la Reserva Federal a la zaga de la economía?

Se espera que acepte una mayor tasa de inflación. Ha aprendido que ser preventivo suele tener malas consecuencias, el último ejemplo fue el cuarto trimestre de 2018.

Sin embargo, el mercado no espera que la política monetaria se endurezca en ningún periodo. Incluso en la década de 2030, los operadores no esperan que el tipo de los fondos federales suba mucho más de 250 puntos básicos.

Esto supone un riesgo para los mercados, porque los activos financieros se valoran en parte en función del tipo sin riesgo. Si los tipos tienen que subir más rápido de lo que se descuenta en la curva, esto pesa sobre los precios de los activos, en igualdad de condiciones.

En general, el mercado no está preparado para esta eventualidad. Esto podría hacer que la cobertura antes mencionada de bonos cortos o futuros cortos sobre eurodólares sea una cobertura de calidad contra la exposición a activos de riesgo, en particular los de larga duración.

También hay un límite a la caída de los tipos de interés (en torno a cero) y ningún límite real a la subida. En 1977, nadie esperaba que los tipos de interés alcanzaran casi el 20% a principios de los años 80, ya que aún estaban por debajo del 5%.

En otras palabras, los tipos subieron casi un 15% en sólo 3 ó 4 años.

Otro factor importante es que la caída de los tipos de interés alarga la duración de los activos financieros.

Por lo tanto, la subida inicial de la inflación y de los tipos de interés es la que más influye en los precios de los activos, ya que es cuando son más sensibles a cada cambio gradual.

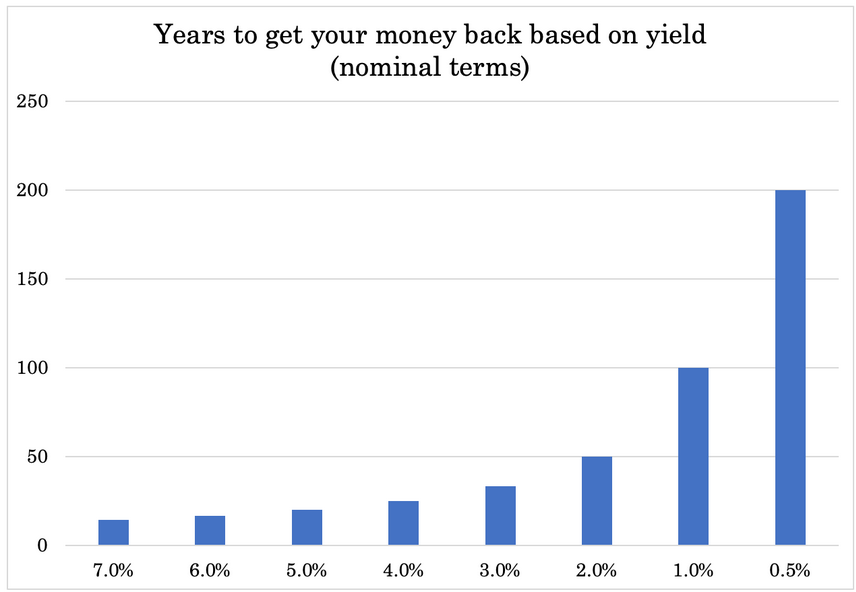

Si pensamos en la rentabilidad de una inversión como el número de años que se tarda en recuperar el dinero - por ejemplo, 2% = 50 años, 1% = 100 años, 0,5% = 200 años, etc. - vemos que a medida que baja la rentabilidad, la duración aumenta de forma creciente y no lineal.

La política de los bancos centrales ha llevado los múltiplos de beneficios a niveles muy altos. En la era post-Covid, los múltiplos de la renta variable estadounidense se han situado entre 20 y 30 veces.

Esto significa que si pagas una suma global, tardarás entre 20 y 30 años en recuperar tu dinero.

Cuanto más largo sea este periodo, más sensibles serán estos activos a los tipos de interés. Por lo tanto, los operadores deben desconfiar de los activos con flujos de caja muy largos que dependen en gran medida de la liquidez adicional.

Las posiciones cortas en bonos y tipos de interés pueden ayudar a compensar esta situación, al igual que los activos que pueden obtener buenos resultados cuando aumenta el crecimiento nominal.

Existe una importante demanda reprimida en forma de mayores tasas de ahorro, que se traducen directamente en gasto y crean una fuerte demanda.

El resultado será algo de PIB real, pero también presión sobre los precios debido a la escasez.

La "necesidad" de más inflación

El nivel de pagarés en la economía, no sólo a través de la deuda, sino también de obligaciones no relacionadas con la deuda (pero dependientes del flujo de caja), como las pensiones, la sanidad y otros pasivos no financiados, es más de 15 veces el PIB.

Estas obligaciones nunca serán reembolsadas por los ingresos, es decir, por la productividad.

Y no pueden pagarse por impago. Así que hay que imprimir más dinero para salvar la brecha.

Además, el país está tan dividido a distintos niveles -económico, social, político- que los responsables políticos tienen un incentivo para ser más estimulantes y ayudar a enmascarar estos problemas.

La impresión de dinero es en sí misma una fuente de problemas.

Cuando se puede imprimir dinero, se crea dinero suficiente para pagar el servicio de la deuda. Por otro lado, el valor del dinero caerá.

La devaluación del dinero mediante la impresión de dinero es una especie de impuesto oculto. También tiende a estimular la actividad económica nominal y ciertos tipos de activos como la renta variable, cuyo valor aumenta si es suficiente para compensar cualquier destrucción económica que pueda producirse.

Por lo tanto, por regla general, la impresión de dinero a corto plazo es beneficiosa, especialmente si se tiene una moneda de reserva. Esto significa que existe una fuerte demanda para ahorrar y realizar transacciones en esa moneda, lo que significa que puedes vender deuda para financiar tus déficits en la medida en que esa deuda tenga demanda.

Como la impresión de dinero proporciona un estímulo a corto plazo, es mucho más aceptable políticamente que resolver los problemas de deuda recortando los ingresos y/o el gasto, lo que conduce a conflictos sociales y a un descenso del nivel de vida.

Tras la crisis de Covid, a los países que imprimieron dinero - flexibilizando su política fiscal y monetaria - les fue mejor que a los que no lo hicieron.

La impresión de dinero es necesaria para alejarse de una política deflacionista/deinflacionista neta, pero nos encontramos en un entorno totalmente nuevo, con nuevos riesgos.

La mayoría de los participantes en el mercado no estaban cuando se utilizaron por última vez este tipo de políticas, por lo que se inclinan más por extrapolar el pasado más reciente, que se ha producido sobre la base de diferentes políticas con diferentes efectos.

Los bancos centrales seguirán aplicando estas políticas hasta que causen problemas (inflación, devaluación de la moneda).

Los banqueros centrales no parecen preocupados por la inflación. ¿Deberían?

El poder de la política monetaria y la subida de los tipos de interés siempre funcionarán.

Hay mucha deuda y subir los tipos aumentará el servicio de la deuda para que el gasto se dirija a bienes y servicios, reduciendo así cualquier movimiento inflacionista.

Pero la cuestión es si quieren hacerlo, dadas las contrapartidas.

En retrospectiva, la política monetaria de los años 70 parece insensata, pero en su momento hubo que hacer concesiones.

La escasez de petróleo, por ejemplo, llevó a las autoridades a permitir que subiera la tasa de inflación. Por otra parte, si las autoridades hubieran subido los tipos antes para contener la inflación, el desempleo habría aumentado y la economía se habría contraído.

Alternativas difíciles

Dados los problemas sociales y los precios de los activos tal como están y lo que la inflación les haría, la inflación se considera un mejor compromiso -hasta cierto punto- que una política restrictiva.

Es necesario generar ingresos para sostener los precios de los activos. En última instancia, los activos sólo valen el valor actual de sus futuros flujos de caja.

Apoyar una mayor tasa de inflación estructural es una forma de mantener altos los precios de los activos en términos nominales, aunque no lo sean en términos reales.

Así pues, o bien se necesita una productividad elevada para mantener los precios de los activos en niveles altos, lo que es muy poco probable, o bien hay que aumentar el PIB nominal con medidas como la introducción de un impuesto sobre el valor añadido. O tienes que aumentar el PIB nominal por medios como la impresión de dinero (que es inflacionista, en igualdad de condiciones).

Si no lo consigues, los precios de los activos bajan. La economía también puede debilitarse, provocando una caída del nivel de vida y un aumento de los conflictos sociales.

Los precios de los activos en torno a 25 veces los beneficios (ingresos) o más tienen pocos periodos comparables en la historia de EE.UU. :

- 1910

- 1929 (burbuja del consumo)

- 1965

- 2000 (burbuja tecnológica)

Los años 1929 y 2000 fueron testigos de una caída de los precios de los activos.

En cambio, 1910 y 1965 fueron absorbidos por una mayor inflación.

Si es improbable que los activos que cotizan a 25 veces los beneficios nominales tengan un buen comportamiento en términos reales, eso no significa necesariamente que tengan que tener un mal comportamiento en términos nominales. El PIB nominal puede alcanzar a los activos.

Por otra parte, si la Fed (y otros bancos centrales de los mercados desarrollados) retiran liquidez, esto tiene un efecto significativo en los precios de los activos, especialmente porque su duración los hace más sensibles a este fenómeno.

Si no retiran liquidez, el resultado será una mayor inflación.

Así que tienen que decidir cuánta inflación quieren ver y cuánto quieren ver en los precios de los activos.

Una inflación más alta tiende a perjudicar más a las rentas bajas que unos precios de los activos más bajos. ¿Considerarán la cuestión en términos de brecha de ingresos o de riqueza?

Al mismo tiempo, un impacto negativo en los precios de los activos tiene un impacto negativo en la economía. Los activos financieros proporcionan el dinero y el crédito necesarios para crear los productos y servicios que conforman la economía real.

La caída de los precios de los activos se traduce en una reducción de la riqueza, la solvencia y los ingresos.

Se trata, pues, de un compromiso difícil, incluso desde este punto de vista. Se tolerará la inflación, pero sólo hasta cierto punto. Un IPC del 4% podría estar más normalizado que un IPC del 2%.

Una tasa de inflación más elevada también permite "quemar" parte de la deuda a tipo fijo. Ofrece un rendimiento real mediocre a los acreedores, pero quita presión a los prestatarios. En una situación en la que la deuda es elevada en relación con la renta, es natural que los responsables políticos favorezcan a los prestatarios.

No hay una salida fácil y los compromisos serán cada vez más importantes con el tiempo.

Reducir los tipos de interés para contener la inflación

Por regla general, para comprobar cómo cambian los tipos con el tiempo, se pueden observar los mercados de futuros de los fondos federales, durante un periodo de unos cinco años.

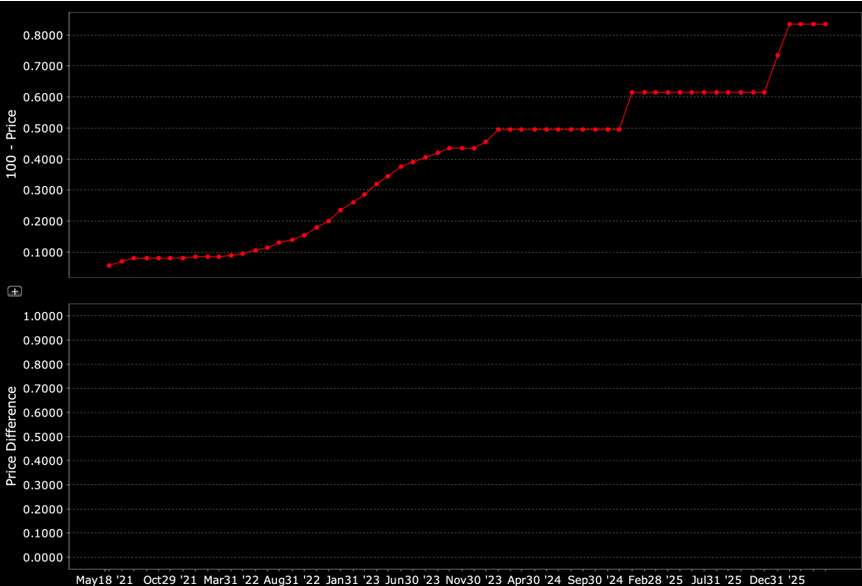

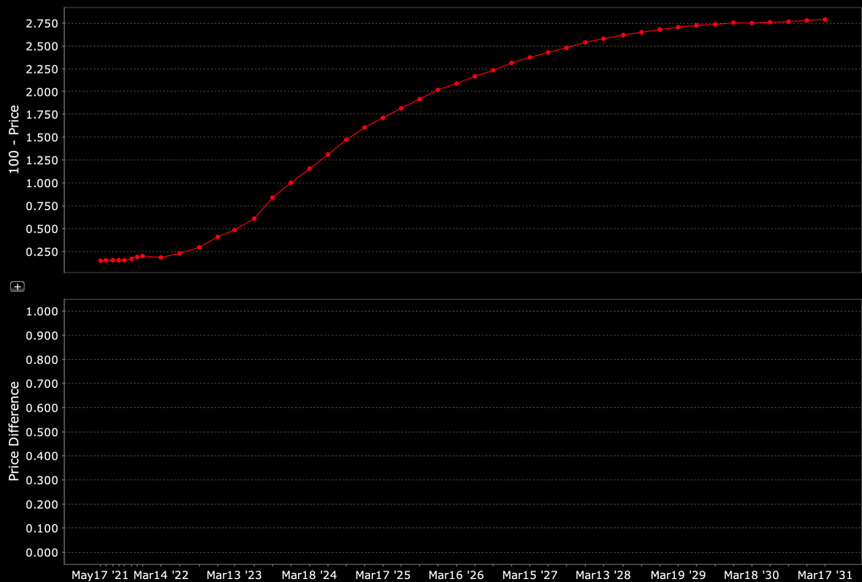

Curva de futuros de los fondos federales

Para ir aún más lejos, se pueden observar los contratos de futuros en eurodólares a lo largo de un periodo de diez años.

Curva de futuros en eurodólares

Otros corredores le permiten especular con la subida o bajada de estos productos de tipos de interés a través de contratos por diferencia:

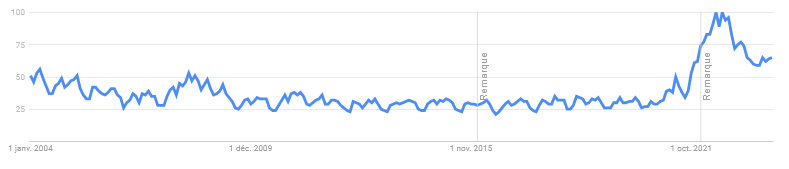

Siempre estamos hablando de inflación. ¿Por qué es hoy más popular la inflación?

La inflación atrae la atención del público en general, incluso fuera del mundo del comercio, la inversión y las finanzas, como muestra Google Trends.

Google Trends: popularidad de las búsquedas sobre inflación (2004-presente)

El periodo post-Covid está produciendo algunos de los mayores aumentos del crecimiento nominal en mucho tiempo.

Hay mucha demanda reprimida y mucho estímulo gubernamental. Las tasas de ahorro han aumentado considerablemente.

Ahora que estamos en un periodo de fusión de la política fiscal y monetaria - en lugar de trabajar únicamente con tipos de interés y flexibilización cuantitativa - estas medidas de estímulo pueden traducirse más fácilmente en inflación de bienes y servicios.

No es imposible que esta combinación dé lugar a un desempleo del 4%, un crecimiento nominal superior al 8% y un aumento de los salarios.

En estas condiciones, tampoco se espera que la curva de tipos de interés se endurezca. Por lo tanto, los responsables políticos tienen que tomar decisiones difíciles.

Además, el crecimiento no estará impulsado por la política monetaria, sino por la política fiscal. Y aún está previsto más gasto.

Por tanto, el crecimiento económico no está tan determinado por los tipos de interés como de costumbre. Existe el riesgo de un endurecimiento en los activos financieros, si se produce más rápido de lo previsto en la curva. Pero no tanto en la economía real si gran parte de la actividad está impulsada por las finanzas públicas y no por el ciclo de tipos de interés que normalmente dicta el comportamiento del sector privado.

Esta podría ser una situación en la que los tipos de interés son muy bajos y la economía sigue creciendo.

Decisiones de asignación de activos: Piense en términos de diferenciales

Cuando los tipos de interés en la curva de rendimiento se sitúan entre el 0% y el 2% y el PIB nominal es, digamos, del 8% al 10%, se trata de un diferencial significativo.

Esto significa que se puede pedir prestado a estos tipos tan bajos tomando dinero en efectivo o vendiendo bonos de cierta duración y obtener un rendimiento mucho mayor en otro lugar.

Esto representa una gran oportunidad.

Uno no quiere quedarse en efectivo o en bonos si sólo rinden cero o un poco más, cuando puede ir y encontrar algo que rinda cerca del 10%, por ejemplo.

La cuestión es qué es eso.

Tradicionalmente, la idea era tener al menos algunos bonos.

Pero durante mucho tiempo, el Tesoro emitió obligaciones que representaban entre el 10% y el 15% del PIB. La Reserva Federal compra aproximadamente la mitad de ellos para evitar que los rendimientos suban y apoyar la economía.

Cuando los rendimientos son negativos en términos reales, ¿quién va a querer comprar bonos con un rendimiento real negativo? Hay escasez de compradores privados, lo que significa que el banco central nacional compra más.

Cuando las condiciones sean inflacionistas, el banco central querrá reducir sus compras.

Entonces tendrá que llenar el vacío que ya no compra - es decir, la escasez de compradores - y se dará cuenta de lo difícil que es hacerlo.

Por tanto, suele ser un mal momento para los bonos y el efectivo. También puede ser difícil para la renta variable a largo plazo, que depende de unos tipos de interés bajos y una inflación relativamente baja.

¿Qué activos pueden funcionar bien cuando la inflación es más alta de lo normal y el crecimiento nominal es bajo?

Es poco probable que el crecimiento real sea muy elevado porque las tasas de crecimiento de la productividad son bastante bajas.

Por lo tanto, las condiciones de estanflación son más comunes.

Entre los activos que pueden sobresalir se incluyen:

- Oro y metales preciosos

- Materias primas industriales

- Materias primas agrícolas

- Determinadas empresas privadas

- Acciones que no dependan excesivamente de las subidas de tipos o de los flujos de caja cíclicos (por ejemplo, productos básicos de consumo, servicios públicos).

- Determinados tipos de bienes inmuebles

- Bonos ligados a la inflación (siempre que pueda obtener el IPC)

- Activos en distintos países y divisas sin estos problemas

- Criptodivisas (idealmente cantidades más pequeñas debido a su volatilidad).

En general, es probable que las consecuencias para los mercados sean mayores que para la economía real.

¿Será la Fed menos sensible a las convulsiones del mercado?

Los participantes en el mercado están muy acostumbrados a que los bancos centrales acudan en su rescate cuando los activos caen.

En un régimen de tipos de interés y relajación cuantitativa, los activos son más sensibles a la política de los bancos centrales. Y los mercados de activos son en gran medida el medio por el que se aplica la política.

Pero si la política se canaliza más a través de los canales fiscales y menos a través de los mercados de activos, la función de reacción de la Fed podría cambiar.

Por lo tanto, es posible que la Fed ya no esté tan dispuesta a proporcionar liquidez en caso de caída del mercado.

Una economía al alza y unos mercados a la baja son resultados posibles y normales.

Los mercados descuentan las condiciones futuras. La tasa de descuento se basa en los tipos de interés nominales, que están en función de las tasas de crecimiento nominal. Si las tasas de crecimiento nominal aumentan, el PIB aumenta, pero el valor actual de los flujos de caja futuros puede disminuir debido al aumento del tipo de descuento.

Una situación desfavorable para los mercados es una economía fuerte que no requiere tanta liquidez, de la que dependen los mercados (en particular, la renta variable a largo plazo).

Los mercados y la economía tienen motores diferentes

Con demasiada frecuencia pensamos que los mercados y la economía están vinculados. Pero lo que es bueno para los mercados no siempre lo es para la economía.

Los mercados empezaron a recuperarse en marzo de 2020, tras la crisis que afectó a Estados Unidos y a muchos otros mercados. Pero las economías siguieron en mala forma durante algún tiempo.

Del mismo modo, unas economías fuertes pueden ser malas para los mercados si eso significa que la Fed o los bancos centrales reducen su apoyo a los mercados.

Cuando la liquidez sale y se gasta más dinero en la economía real que en los mercados financieros.

Los tipos de activos que necesitan liquidez continua y tipos de interés bajos para tener sentido frente a los que no la necesitan serán un importante punto de diferenciación.

Las acciones con flujos de caja durante un periodo muy largo son un ejemplo de activos que requieren liquidez continua. El oro, los metales preciosos y las materias primas son otros.

En términos generales, ¿qué activos se benefician de un fuerte crecimiento del PIB nominal y cuáles sufren las consecuencias de una liquidez reducida y de una inflación y/o unos tipos nominales más elevados?

Entornos de gran liquidez y burbujas

Cuanto más dinero y crédito entran en el sistema, más probable es que se formen burbujas.

Esto ocurre cuando los activos se vuelven demasiado altos en relación con su valor subyacente. En el caso de una acción, esto puede significar que los precios son demasiado altos, mientras que los flujos de caja subyacentes no lo justifican.

La renta variable es la más propensa a las percepciones distorsionadas del valor porque no es tan "concreta" como otras clases de activos, como los bonos y los tipos de interés.

La renta variable es un instrumento de flujo de caja perpetuo, por lo que no existe una medida objetiva de lo que debería valer desde una perspectiva nocional de equilibrio fundamental. A diferencia de los bonos, cuyo valor depende de una suma de dinero definida que debe pagarse o de un tipo de interés fijado en un determinado nivel en una fecha determinada.

Así pues, para definir una burbuja, ¿cuál es la medida y hasta qué punto es fiable?

- ¿Son altos los precios en relación con las medidas tradicionales (por ejemplo, la relación precio/beneficios)?

- ¿Reflejan los precios condiciones insostenibles?

- ¿Hay muchos compradores nuevos en el mercado?

Inmediatamente después de Covid, alrededor del 10% de las acciones preveían un crecimiento interanual superior al 20% (aumento de ingresos y márgenes) con al menos diez años de antelación.

En realidad, sólo el 2% de las empresas lo hacen.

Incluso si una empresa como Amazon tuviera un precio de crecimiento interanual del 20% en 2011, sus acciones habrían retornado sólo un 8% anualizado durante ese periodo en 2021.

Así de rica es esa valoración del 20% interanual.

Aunque mucha gente clama por que determinados valores alcancen estas cifras (o mejores), es muy raro que esto ocurra. Muchas personas se encariñan con inversiones que ven como "el próximo Amazon", pero pocas de esas expectativas se cumplen.

A los primeros inversores les suele ir bien a los que se aferran a la historia a medida que se desarrollan expectativas actualizadas, pero a los inversores posteriores les suele ir mal.

Este es solo un ejemplo de descuento de condiciones insostenibles. Es muy improbable que pasemos de un 2% de empresas que crecen al 20% anual a un 10% que crecen al 20% anual.

Nuevos compradores en el mercado

El mercado Covid-19 y post-Covid ha visto entrar en él a un gran número de nuevos compradores. Muchos de ellos han tenido que refugiarse en sus casas como parte del proceso de distanciamiento. Algunos han perdido su trabajo. Otros adoptaron nuevos hábitos.

El day trading se hizo popular. Muchas compras se financiaron mediante apalancamiento. Ciertos acontecimientos ocuparon los titulares (por ejemplo, GameStop y AMC).

Estos son indicadores clásicos de burbujas.

Burbujas macroeconómicas

El principal freno, como hemos mencionado, es la devaluación de la moneda y la inflación.

Los déficits tienen que financiarse y muchos compradores internacionales no querrán mantener mucha de esta deuda. La tenencia de dólares ya es excesiva en relación con lo que las entidades desearían poseer según diversas medidas económicas a largo plazo:

i) El tamaño de la capitalización de los mercados de deuda estadounidenses en relación con la capitalización de otros mercados.

ii) El tamaño de la economía estadounidense en relación con la economía mundial

iii) Las tenencias de divisas de reserva que cubrirían las necesidades de financiación del comercio y los flujos de capital

iv) La asignación de activos que mantendrían los inversores internacionales para equilibrar prudentemente sus carteras.

La deuda denominada en USD es importante en relación con todas estas medidas. El dólar se percibe como un activo más seguro de lo que se justifica y el endeudamiento en USD es desproporcionadamente alto.

El estatus de moneda de reserva está disminuyendo con cierto retraso en relación con el declive general del imperio. A menudo, pero no siempre, se concibe primero un sistema mejor, como nueva moneda de reserva mundial.

Los gestores de reservas, los bancos centrales y otros responsables de determinar qué parte de sus activos debe colocarse en qué mercados y divisas no se sentirán inclinados a aumentar su proporción de reservas en USD en respuesta a las mayores cantidades de bonos estadounidenses que deben venderse.

Querrán recurrir a otros productos, en particular a activos más sólidos como las materias primas.

De hecho, muchos se están planteando reducir por completo su exposición a la deuda estadounidense. Si esto ocurre, la Reserva Federal tendrá que comprar más deuda.

Desde un punto de vista geopolítico, cualquiera que ahorre en dólares (a través de deuda estadounidense) es consciente del riesgo que ello implica. Si Estados Unidos necesita más dólares para hacer frente a sus obligaciones, los imprimirá. Esto no es bueno para el valor real de estas inversiones.

Las dos fuerzas en juego, el cambio en el lugar donde se ahorra el dinero y el aumento de la creación de dinero, conducirán probablemente a un declive del dólar estadounidense como principal moneda de reserva del mundo. Es probable que esto ocurra a lo largo de varias décadas, no a corto plazo.

A medida que menos personas deseen ahorrar en dólares, disminuirá el efecto a la baja sobre los tipos de interés resultante de esta demanda. En consecuencia, los responsables políticos estadounidenses se enfrentarán a disyuntivas más agudas.

La relajación cuantitativa, una fuerza deflacionista

En 2009, cuando comenzó la expansión cuantitativa, muchos temían que fuera inflacionista. Pero el propósito de la QE -una vez que los tipos de interés llegaron a cero- era crear dinero para ayudar a compensar una contracción deflacionista del crédito.

El gasto total es lo que influye en la evolución de los precios. Si la contracción del crédito es mayor que la creación de dinero, los precios caerán.

Imprimir 5 billones de dólares, por ejemplo, no es intrínsecamente inflacionista si la cantidad de crédito que se ha contraído es al menos igual a esa cantidad.

A veces oímos el argumento de que un aumento de la masa monetaria puede ser inflacionista, pero no se trata de la masa monetaria. Se trata de la cantidad global de gasto (dinero y crédito), sea cual sea el artículo considerado, en relación con su oferta.

Al final, la QE no fue muy inflacionista debido a la fuerza compensatoria de la contracción del crédito y al hecho de que una pequeña proporción del dinero se inyectó en la economía real.

El dinero se invirtió en activos financieros. Así que hubo una gran inflación de los activos financieros, pero poca de esta nueva riqueza financiera se invirtió en bienes y servicios.

En otras palabras, las reflaciones no conducen necesariamente a una inflación de los bienes y servicios (medida normalmente por el índice de precios al consumo), ya que pueden simplemente anular diversas formas de deflación.

El grado en que esto ocurra depende de la escala de la reflación y de adónde vaya el dinero.

En cambio, cuando se pasa a un ámbito en el que se fusionan las políticas monetaria y fiscal, en el que el dinero se transfiere a quienes tienen las rentas y las tasas de ahorro más bajas, en el que se acometen gastos en infraestructuras y en el que se aumenta el gasto directo, la historia es completamente distinta.

Muchas de estas políticas crean demanda en la economía real sin crear oferta. Si no hay nueva oferta asociada a este gasto, hay un desajuste.

Mucho depende de la dirección de la política fiscal, porque ése es el canal principal. Si los políticos están menos inclinados a gastar, las perspectivas de inflación son diferentes y los riesgos son menores.

Pero el marco político actual es muy diferente en cuanto a la inyección de dinero en los precios de los activos y los efectos sobre la inflación.

De ahí pueden salir muchas cosas buenas, pero los mecanismos son muy diferentes.

La dinámica del mercado laboral también influirá. La respuesta política posterior a Covid ha creado mucha demanda nueva a través de dinero y crédito nuevos, pero no ha compensado mucho la oferta.

El ejemplo de los años 70 comparado con la actualidad

La inflación pasó de ser algo que parecía más transitorio a algo más permanente cuando se produjeron las crisis del petróleo en los años setenta.

La Fed no consideró prudente endurecer la política monetaria en caso de crisis del petróleo, lo que hizo que la inflación fuera más permanente.

Del mismo modo, la Fed no quería apretar las riendas de una economía relativamente frágil y con elevados pasivos, que había sufrido una gran sacudida con Covid-19 a principios de la década.

El argumento de la inflación transitoria frente a la inflación permanente siempre será pertinente.

La tecnología como fuerza deflacionista

La tecnología ha sido una importante fuerza deflacionista. Mejora los procesos y puede reducir la necesidad de mano de obra humana en algunos aspectos y aumentarla en otros.

La tecnología afecta sobre todo a los empleos poco cualificados a través de la automatización, aunque mejora la productividad en general. Como ocurre con muchas cosas, algunos se benefician y otros no. A veces los beneficios recaen en una pequeña proporción de la población, lo que puede aumentar las "brechas" (riqueza, ingresos).

La tecnología ha sido una de las principales fuerzas deflacionistas/desinflacionistas en la red desde 1981. En general :

La política de los bancos centrales

Como los rendimientos reales llegaron a ser muy elevados, el dinero afluyó al país para captarlos, lo que permitió a la Reserva Federal relajar los tipos de interés sin alimentar la inflación.

Globalización

La deslocalización y la globalización permiten que la producción se localice donde sea más barata. Esto ayuda a reducir la brecha de riqueza entre países, pero la amplía dentro de los mismos debido a las desventajas que sufren algunos trabajadores.

Tipos de interés bajos y un entorno favorable a las empresas

Los sindicatos han perdido popularidad en Estados Unidos desde los años sesenta. Los tipos del impuesto de sociedades también han bajado, no sólo en EE.UU. sino en todo el mundo. Si las empresas tienen más beneficios retenidos, valen más.

Pero el mundo está cambiando.

Los tres últimos factores -la política de los bancos centrales, la globalización y el entorno empresarial- están cambiando.

Así que la tecnología sigue siendo la principal fuerza deflacionista.

¿Puede cambiar también?

Sabemos que la industria de los semiconductores está cada vez más concentrada y es menos competitiva. Ahora sólo hay tres grandes empresas, en lugar de unas veinte. La competencia ya no es lo que era. Es más bien un oligopolio.

Hoy, en lugar de minimizar los costes operativos, los países buscan más la autosuficiencia.

Esto es un riesgo desde el punto de vista geopolítico, dado que los semiconductores están alimentando muchas nuevas tecnologías importantes. Y el país que es tecnológicamente superior tiende a serlo en la mayoría de los demás ámbitos. Puede haber presiones disruptivas sobre los precios.

Todavía hay muchas fuerzas deflacionistas en la tecnología, con la IA y los nuevos inventos.

Desde una perspectiva política, los efectos deflacionistas de la tecnología benefician a unos pocos, por ejemplo, a los accionistas y a aquellos a los que ayuda a ser más productivos.

Así que es más probable que quieran transferirlo para beneficiar a la mayoría, utilizando esta deflación neta, imprimiendo dinero y distribuyéndolo más ampliamente a través de diversos programas.

Al igual que con la impresión de dinero en general, un poco de esto puede ser bueno. Siempre es necesario más dinero en circulación para satisfacer las necesidades del comercio. Pero demasiado puede llevar a la dependencia y a las consecuencias que de ella se derivan: por ejemplo, devaluación de la moneda, inflación, problemas de balanza de pagos.

Ajustes cualitativos de la inflación

El IPC no se limita a los ajustes de los precios nominales de una cesta fija de bienes. Algunos se ajustan en función de la calidad, lo que a veces se denomina "ajustes hedónicos de la calidad".

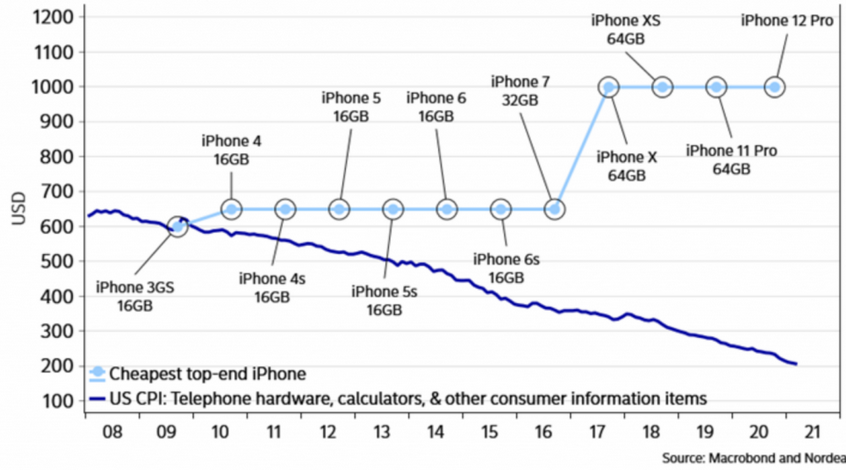

Los precios de los teléfonos móviles son un ejemplo común de artículos ajustados por calidad en el IPC.

La tecnología de los teléfonos móviles mejora con el tiempo. Se obtiene más CPU por dólar. En los datos sobre inflación, medimos la potencia de la CPU por dólar en lugar de los precios nominales.

Con el tiempo, se obtienen mejores teléfonos por el mismo precio, aunque el precio de un iPhone haya pasado de 600 dólares a finales de la década de 2000 a 1.000 dólares o más a principios de la década de 2020.

Como resultado, los equipos de telecomunicaciones han ejercido principalmente una fuerza deflacionista sobre el IPC.

¿Continuará esta tendencia?

A medida que los problemas de la cadena de suministro de importantes componentes de telecomunicaciones adquieran más importancia debido a la competencia geopolítica y menos por la competencia del sector privado y la consolidación de la industria, ¿seguirá la tecnología superando los aumentos de precios nominales?

De no ser así, es posible que los teléfonos móviles y otros productos electrónicos de consumo no constituyan una fuerza deflacionista de la misma manera.

El precio de un teléfono nuevo en términos nominales y en términos hedónicos ajustados a la calidad

Demografía

A menudo se menciona la demografía, ya que suele tener una influencia deflacionista.

El envejecimiento de la población implica menos trabajadores y cambios en los patrones de consumo (que pueden ser deflacionistas en algunos aspectos e inflacionistas en otros).

La demografía también cambia significativamente según el lugar del mundo en que nos encontremos. La demografía evoluciona a un ritmo diferente en la India y Japón que en los países desarrollados de Europa o Estados Unidos.

Tienen un efecto neto inflacionista en los países más jóvenes - que pueden tener otras fuerzas en juego, como la llegada de más mujeres al mercado laboral - y un efecto neto deflacionista en los países más viejos.

Por término medio, la influencia deflacionista de la demografía no es tan grande, ya que gran parte de la demanda se desplaza al mundo en desarrollo.

Al mismo tiempo, la reducción de la población activa en relación con la demanda agregada - la cantidad de gasto necesaria para satisfacer las necesidades de toda la población - tiene un efecto inflacionista neto en muchos aspectos. La demanda existe sin que la oferta se vea necesariamente compensada.

Otro ejemplo, si tomamos Japón, había muchas viviendas para mantener un cierto nivel de población. Pero cuando la población disminuyó, hubo un exceso de capacidad inmobiliaria (oferta) sobre la demanda, por lo que los precios cayeron y se produjo la deflación.

Es una mezcla.

Las políticas también pueden ayudar a contrarrestar las fuerzas deflacionistas.

En el ejemplo de Japón, algunos podrían decir que el país tuvo grandes déficits presupuestarios y se comprometió con la flexibilización cuantitativa. Pero Japón no hizo nada parecido a lo que hace hoy Estados Unidos, que se ha embarcado en un gran gasto fiscal con apoyo monetario directo.

La mayor parte de los déficits de Japón se debieron a los bajos ingresos fiscales, no al elevado gasto. La cantidad de dinero y crédito inyectada en la economía real en relación con la oferta no fue suficiente para generar inflación.

Por lo tanto, el origen del déficit es importante. Y la cantidad impresa es significativa. Las políticas eran, por tanto, mucho más moderadas en su capacidad de generar inflación.

No fueron ni de lejos tan importantes como los cambios de política de Covid y posteriores a Covid. En EE.UU. y algunos otros países, el gasto fiscal ha alcanzado un nivel no visto desde la Segunda Guerra Mundial en términos de cantidad relativa al PIB/producción económica total.

Es una cuestión de escala.

La inflación se aborda a menudo de forma demasiado simplista

Cuando hablamos de inflación... ¿inflación de qué?

Hablar de "inflación" puede resultar demasiado simplista porque la "inflación" es una media de muchos elementos que tienen distinta ponderación y se comportan de forma diferente entre sí.

Por ejemplo, cuando una economía está deprimida, durante el proceso de reflación, cuando los bancos centrales inyectan mucho dinero y crédito en el sistema para reactivarlo, la inflación de los precios del trabajo y de los activos utilizados en la producción (como los equipos) es muy baja, o incluso inexistente.

En cambio, hay inflación en los activos que se benefician de caídas significativas del valor del dinero/moneda (por ejemplo, materias primas, oro, muchos tipos de acciones, etc.).